Значение альтернативной доходности равно

Рассмотрим две основные концепции решения актуальной проблемы определения нормы дисконта — концепция альтернативной доходности и концепция средневзвешенной стоимости капитала.

Концепция альтернативной доходности

В рамках концепции альтернативной доходности безрисковая норма дисконта определяется либо на уровне депозитных ставок банков высшей категории надежности, либо приравнивается к ставке рефинансирования Центрального банка России (такой подход предложен в методических рекомендациях, разработанных в Сбербанке РФ). Норму дисконта можно определить и по формуле И. Фишера.

В Методических рекомендациях указаны различные виды нормы дисконта. Коммерческую норму, как правило, определяют с учетом концепции альтернативной доходности. Свою собственную норму дисконта оценивают участники проекта самостоятельно. Правда, в принципе возможен и согласованный подход, когда все участники проекта ориентируются на коммерческую норму дисконта.

Для проектов, имеющих высокую социальную значимость, определяют социальную норму дисконта. Она характеризует минимальные требования к так называемой общественной эффективности реализации инвестиционного проекта. Обычно устанавливается она централизованно.

Исчисляют также бюджетную норму дисконта, отражающую альтернативную стоимость использования бюджетных средств и устанавливаемую исполнительными органами власти федерального, субфедерального или муниципального уровня.

В каждом конкретном случае уровень принятия решения зависит от того, за счет средств какого бюджета финансируется данный инвестиционный проект.

Концепция средневзвешенной стоимости капитала

Средневзвешенная стоимость капитала — является показателем, характеризующим стоимость капитала так же, как ставка банковского процента характеризует стоимость привлечения кредита.

Отличие средневзвешенной стоимости капитала от банковской ставки заключается в том, что этот показатель не подразумевает равномерных выплат, вместо этого требуется, чтобы суммарный приведенный доход инвестора был таким же, какой обеспечила бы равномерная выплата процентов по ставке, равной средневзвешенной стоимости капитала.

Средневзвешенная стоимость капитала широко используется в инвестиционном анализе, его значение используется для дисконтирования ожидаемых доходов от инвестиций, расчета окупаемости проектов, в оценке бизнеса и других приложениях.

Дисконтирование будущих денежных потоков со ставкой, равной средневзвешенной стоимости капитала, характеризует обесценивание будущих доходов с точки зрения конкретного инвестора и с учетом его требований к доходности инвестированного капитала.

Таким образом, концепция альтернативной доходности и концепция средневзвешенной стоимости капитала предполагают различные подходы к определению нормы дисконта.

Источник

Два взгляда на WACC

При оценке эффективности инвестиционных проектов теория, в ряде случаев 1 , рекомендует использовать WACC в качестве ставки дисконтирования. При этом в качестве цены собственного капитала предлагается использовать рентабельность альтернативных инвестиций (проектов). Альтернативная доходность (рентабельность) является мерилом упущенной выгоды, которую, согласно концепции альтернативных затрат основанной на идеях Фридриха фон Визера о предельной полезности издержек, рассматривают в качестве расходов, при оценке вариантов инвестиционных проектов предполагаемых к реализации. При этом широкий круг авторов под альтернативными доходами понимает доходность проектов, имеющих низкий риск и гарантированную минимальную доходность. Приводятся примеры – аренда земли и зданий, валютные облигации, срочные депозиты банков, государственные и корпоративные ценные бумаги с низким уровнем риска и т.п.

Поэтому, при оценке двух проектов – анализируемого А и альтернативного Б, мы должны вычесть из рентабельности проекта А рентабельность проекта Б и сравнить полученный результат с рентабельностью проекта Б, но с учетом рисков.

Такая метода позволяет нам более разумно принимать решения о целесообразности инвестирования в новые проекты.

Доходность проекта А- 50%, риск 50%.

Доходность проекта Б – 20%, риск 10%.

Вычтем из доходности проекта А доходность проекта Б. (50% — 20% = 30%).

Теперь сравним те же показатели, но с учетом рисков проектов.

Доходность проекта А = 30% * (1-0,5) = 15%.

Доходность проекта Б – 20% * (1-0,1) = 18%.

Таким образом, желая получить дополнительные 15% доходности, мы рискуем половиной своего капитала вложенного в проект. В то же время, реализуя привычные, а потому мало рискованные проекты, мы гарантируем себе 18%-ю доходность и, как следствие, сохранение и приумножение капитала.

Описанный выше подход к оценке инвестиций, обоснованный теорией альтернативных затрат, вполне разумен и практиками не отвергается.

Но, можно ли альтернативные доходы рассматривать в качестве расходов на привлечение капитала при расчете WACC?

На наш взгляд нет? Несмотря на то, что мы вычли доходы альтернативного проекта Б из доходов оцениваемого проекта А, условно считая их как расходы проекта А, они не перестали быть доходами.

Рассматриваемый в таблице №1 расчет говорит лишь о том, что для того чтобы исполнилось Ваше желание получить доходность на уровне 15% Вам необходимо обеспечить рентабельность активов на уровне 11,5% и выше. Еще раз акцентируем, что доходность на уровне 15% — это только Ваше желание.

Но таковы ли Ваши расходы на собственный капитал? Может они составляют всего лишь 5% от инвестированного капитала и почему бы Вам не быть довольным 10- процентной доходностью, как у Молли?

В этом случае взвешенная стоимость капитала будет не 11,5%, а 9%, но доход-то есть! Прибыль — есть! (9% минус 5%).

Уменьшайте Ваши расходы на капитал, получайте его из оборота в большем количестве и богатейте!

Так что же можно сократить расходы на привлечение собственного капитала до нуля? Можно. И это не крамола, если внимательно присмотреться к тому, что мы понимаем под термином «расходы».

Расходы — это не суммы, перечисленные Вами за товар, не деньги выплаченные работникам и не стоимость сырья и материалов, включаемых в затраты на произведенную и реализованную продукцию. Все это не отнимает у Вас Вашего имущества, Ваших благ.

Расходы – это уменьшение величины активов или увеличение обязательств.

Собственник, при использовании собственного капитала, расходы понесет в двух случаях:

1. Платежей из прибыли, например: дивидендов, премиальных и иных выплат, например налогов, и т.п.

2. Если часть или весь собственный капитал не вовлечен в деловой оборот.

На этом остановимся подробнее.

Обратимся к упомянутой концепции альтернативных затрат и теории зависимости стоимости денег и времени.

Концепция альтернативных затрат предлагает использовать в их качестве доходы от вложений в бизнес, имеющий наименьший риск и гарантированную доходность. Если продолжить такую логику, то станет ясно, что наименьший риск будет иметь место при отказе от вложений в этот бизнес. При этом наименьшим будет и доход. Они оба будут равны нулю.

Конечно финансовые аналитики, да и просто здравомыслящие люди, тут же скажут, что как реальный, так и относительный расход активов при бездеятельности будет неизбежен.

Реальные расходы, вызваны необходимостью поддерживать количественную и качественную сохранность капитала.

Относительные расходы, связаны с изменением рыночной цены активов и изменением благосостояния исследуемой компании, относительно благосостояния других предпринимателей.

Если Ваш капитал не работает, а капитал соседа функционирует исправно и приносит ему доход, то чем больше этот доход, тем богаче относительно вас становиться сосед. Вместе же с соседом Вы получите некую среднюю доходность по вашему бизнесу, которая как раз и является мерилом роста богатства соседа и ваших относительных утрат. Другими словами, если Вы не обеспечиваете доходности выше средне рыночной, то ваша доля в общем объеме, функционирующего на рынке капитала, уменьшилась [6,7]. Значит, Вы понесли расходы.

Какова же будет их величина?

Расчет можно вести так.

Расход капитала равен разности между рентабельностью активов в исследуемой отрасли и рентабельностью активов компании.

Например. Рентабельность активов отрабатывающей промышленности 8%. Рентабельность активов вашей компании 5%. Это значит, что вы потеряли 3%. Это ваши относительные расходы. Это относительная цена Вашего капитала.

Поскольку отраслевые показатели рентабельности не имеют значительных колебаний, то вполне возможно прогнозировать их значения используя обычный тренд.

Что это нам дает? На наш взгляд, следующее:

1. Большие возможности стандартизации расчетов цены собственного капитала, чем использование альтернативной доходности, так как альтернативных вариантов вложения капитала в бизнес, имеющий низкий риск и гарантированную доходность достаточно много.

2. Предлагаемый подход ограничивает вольности, а значит, по нашему мнению, увеличивает объективность, при сравнении эффективности различных вариантов инвестиционных проектов.

3. Возможно, это уменьшит недоверие практиков к расчетам финансовых аналитиков. Чем проще – тем лучше.

Пойдем дальше. Что произойдет, если рентабельность активов компании будет равна среднеотраслевой рентабельности? Цена собственного капитала станет равной нулю? Теоретически — да, если никаких платежей из прибыли нет. Наше благосостояние относительно состояния бизнес-сообщества не измениться. На практике это недостижимо. Поскольку, обязательно существуют платежи и возникают обязательства, которые уменьшают величину нашего собственного капитала и, соответственно, уменьшают активы принадлежащие нам. Даже, если предприятие не работает, оно должно платить налоги на имущество и т.п.

Поэтому, цена собственного капитала компании должна складываться не только из цены, рассчитанной исходя из показателей среднеотраслевой рентабельности активов, но и цены определенной на основании дивидендных выплат и иных платежей из прибыли, возможно, включая платежи в бюджет и внебюджетные фонды. Возможно, при расчете WACC будет правильным учитывать расходы, связанные со стейкхолдерской моделью ведения бизнеса.

При расчёте WACC также следует учитывать, факторы снижающие цену источников капитала. Например, ценой такого источника финансирования, как кредиторская задолженность, является сумма штрафов, уплаченная компанией, за просрочку платежей поставщикам. Но разве, не получает компания такие же штрафные платежи от покупателей, за просрочку расчетов, по дебиторской задолженности?

Что же в итоге отражает показатель WACC? По нашему мнению он является измерителем экономической эффективности существующего бизнеса или инвестиционного проекта.

Отрицательная величина WACC, говорит об эффективной работе менеджмента организации, так как организаций получает экономическую прибыль. Это же относиться и к инвестиционным проектам.

Значение WACC в пределах изменения рентабельности активов от нуля до величины среднеотраслевых значений, говорит о том, что бизнес прибыльный, но не конкурентоспособный.

Показатель WACC, величина которого превышает среднеотраслевую рентабельность активов, свидетельствует об убыточном бизнесе.

Итак, конец рассуждениям по поводу WACC? Нет. Впереди загадки корпораций.

«Не обманешь – не продашь, так чего же хмуриться?

День и ночь – сутки прочь. Дальше, как получиться»

Источник

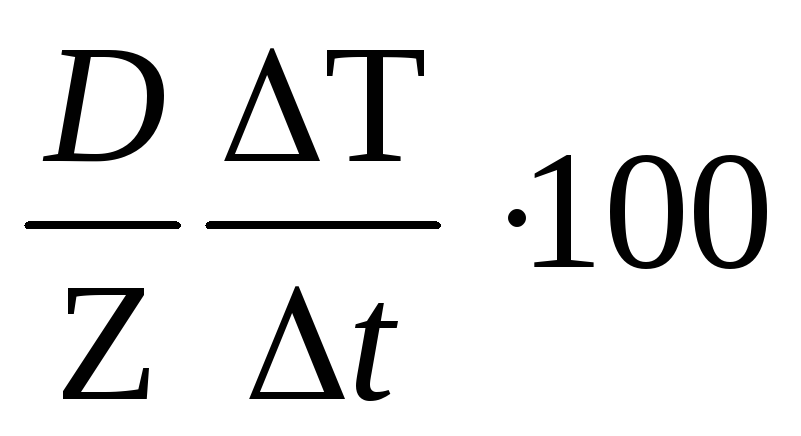

10.1. Основные понятия и формулы. Метод альтернативной доходности

Доходность. Наиболее существенным параметром, знание которого необходимо при анализе операций с фондовыми ценностями, является доходность. Она вычисляется по формуле

d =

где d — доходность операций, %;

D — доход, полученный владельцем финансового инструмента;

Z — затраты на его приобретение;

— коэффициент, пересчитывающий доходность на заданный интервал времени.

Коэффициент имеет вид

где Т — интервал времени, на который пересчитывается доходность;

t — интервал времени, за который был получен доход D.

Таким образом, если инвестор получил доход, допустим, за 9 дней (t = 9), то при вычислении доходности за финансовый год (Т = 360) кисленное значение коэффициента т будет равно:

Необходимо отметить, что обычно доходность операций с финансовыми инструментами определяется в расчете на один финансовый год, в котором 360 дней. Однако при рассмотрении операций с государственными ценными бумагами (в соответствии с письмом ЦБ РФ от 05.09.95 № 28-7-3/А-693) Т принимается равным 365 дням.

В качестве иллюстрации расчета доходности финансового инструмента рассмотрим следующий модельный случай. Осуществив операцию купли-продажи с финансовым инструментом, брокер получил за 9 дней доход, равный D = 1 000 000 руб., причем рыночная стоимость энного финансового инструмента Z = 10 000 000 руб. Доходность данной операции в пересчете на год:

d =

Доход. Следующим важным показателем, используемым при расчете эффективности операций с ценными бумагами, является доход, полученный при этих операциях. Он вычисляется по формуле

где d — дисконтная часть дохода;

— процентная часть дохода.

Дисконтный доход. Формула для расчета дисконтного дохода имеет вид

где Рпр — цена продажи финансового инструмента, с которым осуществляются операции;

Рпок — цена приобретения финансового инструмента (отметим, что в выражении для доходности Рпок = Z).

Процентный доход. Процентный доход определяется как доход, полученный от процентных начислений по данному финансовому инструменту. При этом необходимо рассмотреть два случая. Первый, когда процентный доход начисляется по простой процентной ставке, и второй, когда процентный доход начисляется по сложной процентной ставке.

Схема начисления дохода по простой процентной ставке. Первый случай характерен при начислении дивидендов по привилегированным акциям, процентов по облигациям и простых процентов по банковским вкладам. В этом случае инвестиции в размере Х0 руб. через промежуток времени, равный п процентным выплатам, приведут к тому, что инвестор будет обладать суммой, равной

Таким образом, процентный доход в случае схемы простого начисления процентов будет равен:

где Хn — сумма, образующаяся у инвестора через п процентных выплат;

Х0 — первоначальные инвестиции в рассматриваемый финансовый инструмент;

— величина процентной ставки;

п — число процентных выплат.

Схема начисления дохода по сложной процентной ставке. Второй случай характерен при начислении процентов по банковским вкладам по схеме сложного процента. Такая схема выплат предполагает начисление процентов как на основную сумму, так и на предыдущие процентные выплаты.

Инвестиции в размере Х0 руб. после первой процентной выплаты дадут сумму, равную

При второй процентной выплате проценты будут начисляться на сумму X1. Таким образом, после второй процентной выплаты инвестор будет обладать суммой, равной

Следовательно, после n-й процентной выплаты у инвестора будет сумма, равная

Поэтому процентный доход в случае начисления процентов по схеме сложного процента будет равен

Доход с учетом налогообложения. Формула для вычисления дохода, получаемого юридическим лицом при совершении операций с корпоративными ценными бумагами, имеет вид

где д — ставка налога на дисконтную часть дохода;

п — ставка налога на процентную часть дохода.

Дисконтный доход юридических лиц (d) подлежит налогообложению в общем порядке. Налог взимается у источника доходов. Процентный доход () облагается у источника этих доходов.

Источник