- Решение. Задача 9.1.Определите целесообразность вложения средств в инвестиционный проект путем определения доходности инвестиций — без учета и с учетом дисконтирования

- Задача 1. Определите экономическую целесообразность инвестиций в следующий проект: сумма инвестиций –710, ожидаемые поступления по годам: 512

- Примеры решений задач по инвестированию

- Задачи по инвестициям с решениями

- Задачи определение целесообразности инвестиций

- Задачи определение целесообразности инвестиций

Решение. Задача 9.1.Определите целесообразность вложения средств в инвестиционный проект путем определения доходности инвестиций — без учета и с учетом дисконтирования

Решение

Примеры решения задач

Задача 9.1.Определите целесообразность вложения средств в инвестиционный проект путем определения доходности инвестиций — без учета и с учетом дисконтирования на основе следующих данных: коэффициент дисконтирования — 0,15; инвестиции в нулевой год реализации проекта 600 тыс. руб.; результаты от реализации проекта за три года: I год — 210 тыс. руб., II — 220 тыс., III – 400 тыс. руб.

1. Доходность проекта без учета дисконтирования:

(210 + 220 + 400) — 600 = +230 тыс. руб.

2. Доходность проекта с учетом дисконтирования:

Результаты по годам:

I год — 210/1,15 = 187 тыс. руб.;

II год — 220/1,32 = 166,7 тыс. руб.;

III год — 400/1,52 = 228,6 тыс. руб.

ЧДД = (187 + 166,7 + 228,8) — 600 = –17,7 тыс. руб.

Внедрение проекта нецелесообразно, поскольку ЧДД 5 ) = 31 млн руб.

2. Индекс доходности:

ИД = ((40-25)*5)/ 5*5× 1/ (1+0,1) 5 = 1,86

3. Срок окупаемости капитальных вложений:

Tок = 5 / (40-25) ×1 / (1+0,1) 5 = 0,2 года.

Задача 9 .3.Рассчитайте ожидаемый экономический эффект от эксплуатации новой техники на пятом году ее использования с учетом факторов неопределенности и инфляции, если максимальный и минимальный размеры экономического эффекта составили соответственно 60 млн и 40 млн руб., норматив учета неопределенности 0,3, а коэффициент дисконтирования 0,1. Ежегодный уровень инфляции — 15%.

Нам важно ваше мнение! Был ли полезен опубликованный материал? Да | Нет

Источник

Задача 1. Определите экономическую целесообразность инвестиций в следующий проект: сумма инвестиций –710, ожидаемые поступления по годам: 512

Определите экономическую целесообразность инвестиций в следующий проект: сумма инвестиций –710, ожидаемые поступления по годам: 512, 412, 312, 212 млн.руб. Коэффициент дисконтирования – 12%. Ожидаемый уровень инфляции – 18%.

Решение:

Рассчитаем номинальную процентную ставку исходя из взаимосвязи реальной, номинальной ставок и инфляции:

где % — реальная ставка дохода;

i — уровень инфляции;

r — номинальная ставка дохода.

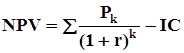

Рассчитаем чистый приведенный эффект (NPV) по анализируемому проекту:

Где Pk – будущая стоимость денег;

r– необходимая денежная ставка дохода;

k – продолжительность временного периода;

IC – инвестируемая стоимость.

NPV = 512/(1+0.322) 1 + 412/(1+0.322) 2 + 312/(1+0.322) 3 +212/(1+0.322) 4 – 710 = 117.95 (млн.руб.).

Т.к. чистый приведенный эффект (NPV) > 0, то проект следует принять.

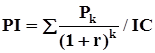

Рассчитаем индекс рентабельности проектов (PI) анализируемому проекту:

PI = (512/(1+0.322) 1 + 412/(1+0.322) 2 + 312/(1+0.322) 3 +212/(1+0.322) 4 ) / 710 = 1.17.

Т.к. индекс рентабельности PI > 1, то проект следует принять.

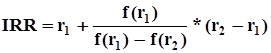

Рассчитаем внутреннюю норму доходности инвестиций (IRR) — норму прибыли (барьерная ставка, ставка дисконтирования), при которой чистая текущая стоимость инвестиции равна нулю, или это та ставка дисконта, при которой дисконтированные доходы от проекта равны инвестиционным затратам. Внутренняя норма доходности определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без каких-либо потерь для собственника.

IRR = r, при котором NPV = f(r) = 0.

Где r1 – значение табулированного коэффициента дисконтирования, при котором f(r1) > 0;

r2 – значение табулированного коэффициента дисконтирования, при котором f(r2) 1 + 412/(1+0.43) 2 + 312/(1+0.43) 3 +212/(1+0.43) 4 – 710 = 6.91 (млн.руб.).

f(r2) = 512/(1+0.44) 1 + 412/(1+0.44) 2 + 312/(1+0.44) 3 +212/(1+0.44) 4 – 710 = -1.96 (млн.руб.).

IRR = 0.43 + 6.91 / (6.91 + 1.96) * (0.44 + 0.43) = 0.44.

Поскольку внутренняя норма доходности инвестиций IRR > r, то проект может быть принят.

Рассчитаем простой срок окупаемости проекта (PP) анализируемому проекту:

PP = min n, при ∑Pk > IC

∑Pk1-2 = 512 + 412 = 924, 924 > 710;

Следовательно, анализируемый проект имеет срок окупаемости, равный 2 года.

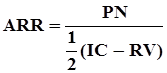

5. Рассчитаем коэффициент эффективности инвестиций (ARR) по анализируемому проекту:

Где PN – среднегодовая прибыль;

RV – остаточная или ликвидационная стоимость;

ARR = (512+412+312+212-710)/4/(710/2) = 0.52.

Коэффициент эффективности инвестиций (ARR) составляет 0,52, что свидетельствует об эффективности инвестиций в анализируемый проект с вероятностью 52%.

Источник

Примеры решений задач по инвестированию

В этом разделе вы найдете решенные задачи по предмету «Инвестиции» (инвестирование, инвестиционный менеджмент и т.д.). Примеры решений выложены бесплатно для вашего удобства. Если вам нужна помощь в выполнении своих работ, оставьте заявку.

Задачи по инвестициям с решениями

Задача 1. Проект А имеет капитальные вложения в 65000 руб., а ожидаемые чистые денежные поступления составляют 15000 руб. в год в течение 8 лет.

а) Какой период окупаемости этого проекта?

б) Альтернативная доходность равна 14%. Какова чистая приведенная стоимость?

в) Внутренняя норма доходности?

г) Индекс доходности?

Задача 2. а) Каковы периоды окупаемости каждого из следующих проектов (данные в таблице)

б) При условии, что вы хотите использовать метод окупаемости, и период окупаемости равен двум годам, на какой из проектов вы согласитесь?

в) Если период окупаемости равен трём годам, какой из проектов вы выберете?

г) Если альтернативные издержки составляют 10 %, какие проекты будут иметь положительные чистые текущие стоимости?

д) «В методе окупаемости слишком большое значение уделяется потокам денежных средств, возникающим за пределами периода окупаемости». Верно ли это утверждение?

е) «Если фирма использует один период окупаемости для всех проектов, вероятно, она одобрит слишком много краткосрочных проектов». Верно, или неверно?

Задача 3. Компания должна выбрать одну из двух машин, которые выполняют одни и те же операции, но имеют различный срок службы. Затраты на приобретение и эксплуатацию машин приведены в таблице.

(а) Какую машину следует купить компании, если ставка дисконта равна 6 %?

(б) Предположим, что вы финансовый менеджер компании. Если вы приобрели ту или другую машину и отдали её в аренду управляющему производством на весь срок службы машины, какую арендную плату вы можете назначить.

(в) Обычно арендная плата, описанная в вопросе (б), устанавливается предположительно — на основе расчёта и интерпретации равномерных годовых затрат. Предположим, вы действительно купили одну из машин и отдали её в аренду управляющему производством. Какую ежегодную арендную плату вы можете устанавливать на будущее, если темп инфляции составляет 8 % в год? (Замечание: арендная плата, рассчитанная в вопросе (а), представляет собой реальные потоки денежных средств. Вы должны скорректировать величину арендной платы с учётом инфляции).

Задача 4. Имеются следующие условные данные по двум вариантам проекта (табл. 1)

Требуется:

1. Определить по вариантам чистый дисконтированный доход (ЧДД), индекс доходности (ИД) и срок окупаемости (Ток).

2. Найти лучший вариант проекта.

За момент приведения к расчетным ценам принят конец 2-го года.

Задача 5. Выбрать наиболее эффективный инвестиционный проект при норме прибыли r =15% и следующих условиях: Проект Инвестиции 1С Прибыль по годам (Р) у.е.

Р1 Р2 Р3 Р4

П1 300 90 100 120 150

П2 300 150 120 100 90

Определить: NPV, PI, IRR

Задача 6. Рассчитать внутреннюю норму доходности проекта «Заря» стоимостью 180 млн. руб., если он в течение 7 лет обеспечивает ежегодный доход 35 млн. руб.

Задача 7. Компания Игрек анализирует ожидаемые денежные потоки двух альтернативных проектов (в тыс. руб):

Год 0 1 2 3 4 5 6 7

А -300 -387 -192 -100 600 600 850 -180

В -405 134 134 134 134 134 134 0

Рассчитать внутреннюю норму доходности каждого проекта.

Задача 8. Проектом предусмотрено приобретение машин и оборудования на сумму 150000 у.е.. Инвестиции осуществляются равными частями в течение двух лет. Расходы на оплату труда составляют 50000 у.е., материалы – 25000 у.е.. Предполагаемые доходы ожидаются во второй год в объеме 75000 у.е., третий — 80000 у.е., четвертый — 85000 у.е., пятый — 90000 у.е., шестой — 95000 у.е., седьмой — 100000 у.е. Оцените целесообразность проекта при цене капитала 12% и если это необходимо предложите меры по его улучшению.

Источник

Задачи определение целесообразности инвестиций

Задача 1 по экономической оценке инвестиций с решением .

По инвестиционному проекту определена следующая информация:

При дисконтной ставке 10% ЧДД=23,4 млн. р.

При дисконтной ставке 28% ЧДД=-8,7 млн. р.

Требуется оценить целесообразность получения инвестиционного кредита, если процентная ставка по кредиту = 23%

Решение:

C равниваем со ставкой по кредиту (23%) получаем доходность выше всего на 0,12%

Сравнив со ставкой по кредиту, получаем практически нулевую доходность.

Задача 2 по экономической оценке инвестиций с решением .

Предприятие рассматривает два альтернативных инвестиционных проекта. Срок их реализации 4 года. Инв. затраты составляют 100 000 р. Общая сумма ЧДП 150 000 р по каждому проекту. Поток инв. затрат по годам распределяется следующим образом:

1 проект требует единовременных инвестиций в сумме 100 000 р.

2 проект требует первоначальных инвестиций 50 000 р и 50 000 р в первый год.

ЧДП по обоим проектам формируется, начиная со второго года равномерно по годам в течение срока реализации. Ставка дисконта по проектам 10%. Требуется рассчитать ЧДД по проектам и сформулировать выводы.

ЧДД 1=50/(1+0,1) ^2+50/(1+0,1)^3+50/(1+0,1)^4-100=41,322+37,566+34,151-100=13,039 руб.

ЧДД 2=50/(1+0,1)^2+50/(1+0,1)^3+50/(1+0,1)^4-50/(1+0,1)-50=41,322+37,566+34,151-45,455-50=17,888 руб.

Задача 3 по экономической оценке инвестиций с решением

Фирма решает, какую систему (водяную или электрическую) следует включить в реконструкцию офиса. Реконструкцию планируется провести в течение 6 мес. Затраты составят для водяной системы 140 тыс. р., для электрической – 80 тыс. р. Ежегодные текущие расходы при использовании водяной системы отопления 30 тыс. р., для электрической – 50 тыс. р. Срок службы обеих систем 7 лет. Ставка дисконта – 10% годовых. Требуется выбрать вариант системы отопления.

1 : 140 000 + 30 000/(1+0,1) + 30 000/(1+0,1) ^2 +30 000/(1+0,1) ^ 3 +30 000/(1+0,1) ^ 4 +30 000/(1+0,1) ^ 5 + 30 000/(1+0,1) ^ 6 + 30 000/(1+0,1) ^ 7 = 286 052,6 руб.

2: 80 000 + 50 000/(1+0,1) + 50 000/(1+0,1) ^2 +50 000/(1+0,1) ^ 3 + 50 000/(1+0,1) ^ 4 +50 000/(1+0,1) ^ 5 +50 000/(1+0,1) ^ 6 +50 000/(1+0,1) ^ 7 = 323 420,9 руб.

Задача 4 по экономической оценке инвестиций с решением .

Источник

Задачи определение целесообразности инвестиций

Задача 1 по оценке эффективности инвестиций с решением.

Предприятие имеет возможность инвестировать:

А) до 55 млн. руб.

Б) до 90 млн. руб.

Стоимость капитала (ставка дисконта) = 10%

Данные по проектам:

Денежный поток по проекту, млн. руб.

Требуется составить оптимальный инвестиционный портфель с учетом ограниченности финансовых ресурсов

ЧДД А = 6/1,1 + 11/1,1^2 + 13/1,1^3 +12/1,1^4 – 30 = 2,509 млн. руб.

ЧДД В = 4/1,1 + 8/1,1^2 + 12/1,1^3 +5/1,1^4 – 20 = 2,679 млн. руб.

ЧДД С = 12/1,1 + 15/1,1^2 + 15/1,1^3 +12/1,1^4 – 40 = 4,821 млн. руб. max

ЧДД D = 4/1,1 + 5/1,1^2 + 6/1,1^3 +6/1,1^4 – 15 = 1,375 млн. руб.

При инвестициях до 55 млн.:

C + D : 4,821+1,375 = 6,196 млн. руб. инвестиции 55 млн. 6,196/55 = 0,112655

А+В: 2,509+2,679 = 5,118 млн. руб. инвестиции 50 млн. руб. 5,118/50 = 0,10236

A + D : 2,09+1,375 = 3,884 млн. руб. инвестиции 45 млн. руб. 3,884/45 = 0,086311

D + B : 1,375+2,679 = 4,054 млн. руб. инвестиции 35 млн. руб. 4,054/35 = 0,115829

При инвестициях до 90млн:

А+В+С: 2,509+2,679+4,821=10,009 инвестиции 90 млн. 10,009/90=0,111211

В+С+ D : 2,679 +4,821 +1,375 =8,875 инвестиции 75 млн. 8,875/75= 0,118333

А+С+ D : 8,705 инвестиции 85 млн 8,705/85=0,102412

А+В+ D : 6,563 инвестиции 65 млн 6,563/65=0,100969

Задача 2 по оценке эффективности инвестиций с решением.

Предприятие рассматривает 2 проекта А и В, требующие инвестиции в размере 100 тыс. рублей

ДП (денежные потоки) для двух проектов приведены в таблице.

Источник