- Вызванное инвестициями увеличение дохода

- III. Инвестиции и эффект мультипликатора

- Мультипликативные эффекты в экономике по теории Кейнса: почему это работает

- Определение термина и его суть

- Проявление мультипликативных экономических эффектов

- Что такое предельная склонность к сбережению и потреблению?

- Мультипликатор инвестиций – суть понятия

- Как рассчитать коэффициент инвестиционного мультипликатора Кейнса

- Применение формулы расчета мультипликатора Кейнса

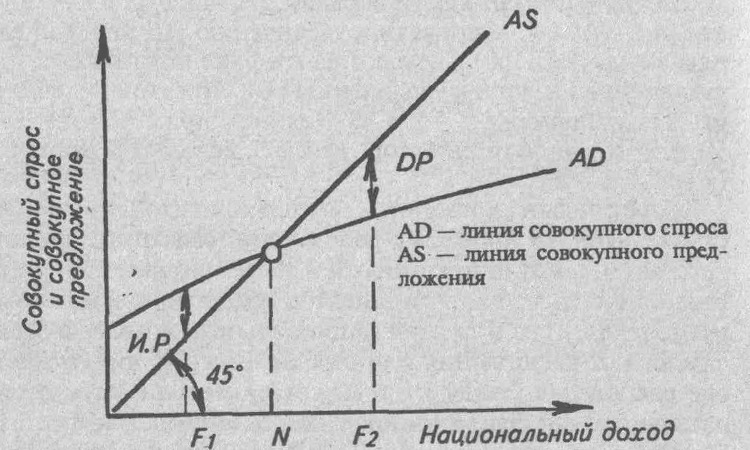

- График инвестиционного мультипликатора Кейнса

- Пример эффекта инвестиционного мультипликатора Кейнса

- Что такое акселератор инвестиций

- Заключение

Вызванное инвестициями увеличение дохода

Мультипликатор (от лат. multiplied — умножаю, увеличиваю) — коэффициент, отражающий связь между увеличением (уменьшением) инвестиций и изменением величины дохода. Рост инвестиций вызывает увеличение дохода, причем на величину большую, чем прирост инвестиций. Если рост инвестиций на 5 млрд. руб. вызывает рост дохода на 15 млрд. руб., то мультипликатор будет равен 3. Если рост дохода составит 10 млрд. руб., мультипликатор будет равен 2.

Мультипликатор — это число, на которое должно быть умножено изменение в инвестициях, чтобы получить представление об ожидаемом изменении дохода. Увеличивая инвестиции в Производство на определенную сумму, мы увеличиваем доход работников на эту сумму, которые предъявляют спрос на предметы потребления и, следовательно, увеличивают доход занятых в этой сфере и т. д. Этот процесс продолжается с каждым новым кругом расходов.

Суть эффекта мультипликатора состоит в следующем: увеличение инвестиций приводит к увеличению национального дохода общества, причем на величину большую, чем первоначальный рост расходов. Выражаясь образно, как камень, брошенный в воду, вызывает круги на воде, так и автономные расходы, «брошенные» в экономику, вызывает цепную реакцию в виде роста дохода и занятости.

Для того, чтобы рассмотреть влияние автономных инвестиций на рост национального дохода и исследовать мультипликатор автономных расходов, необходимо разобраться в таких понятиях, как инвестиции, предельная склонность к потреблению MPC и предельная склонность к сбережению MPS.

Слово инвестиции происходит от латинского слова invest – что означает «вкладывать». Итак, инвестиции это вложения.

Вкладывать можно все, что угодно. От материальных активов – денежные средства, материалы, оборудование и другие ресурсы, до нематериальных активов – технологии, патенты, рабочая сила и т.д.

Успешность любых инвестиций измеряется размером полученных благ или достижением необходимого эффекта, финансового, социального либо любого другого.

ПОТРЕБЛЕНИЕ И СБЕРЕЖЕНИЕ

Весь продукт, созданный в обществе, предназначен для потребления. Потребление – индивидуальное и совместное использование благ, нацеленное на удовлетворение материальных и духовных потребностей людей.

Потребление населения – ведущий показатель развития экономики, так как на него приходится более половины валового национального продукта, а потребительские расходы – важный прогнозный показатель будущего развития, характеризующий настроения людей, их потребительские ожидания.

Сбережения — это та часть располагаемого дохода, которая не потребляется. Иными словами, сбережения равны доходу за вычетом потребления.

Предельная склонность к потреблению (МРС) – это отношение любого изменения в потреблении к тому изменению в доходе, которое его вызвало.

Предельная склонность к сбережению (МРS) представляет собой отношение любого изменения в сбережениях к изменению в доходе.

Источник

III. Инвестиции и эффект мультипликатора

Теперь рассмотрим инвестиции – второй компонент совокупных расходов и совокупного спроса.

Инвестиции – это долгосрочные вложения частного или государственного капитала в различные сферы экономики с целью получения прибыли (частные инвестиции) и/или регулирования национальной экономики (государственные инвестиции). Лица, осуществляющие инвестиции, называются инвесторами.

Инвестиционная деятельность может осуществляться за счет следующих источников:

— собственные средства инвестора (амортизационные отчисления, прибыль, денежные накопления);

— заемные средства (кредиты банков, заемные средства других организаций);

— привлеченных средств (от продажи акций, облигаций, других ценных бумаг);

— средства бюджета и внебюджетных фондов.

В зависимости от направления вложений капитала различают следующие виды инвестиций.

1. Реальные (прямые) инвестиции – вложения капитала непосредственно в машины, оборудование, землю, недвижимость, то есть те производственные ресурсы, которые направляются на расширение или модернизацию реального производственного потенциала общества. Ту их ведущую часть, которая вкладывается в основной капитал, нередко называют капитальными вложениями.

2. Финансовые (портфельные) инвестиции или инвестиции в денежный капитал – вложения в акции, облигации, другие ценные бумаги, дающие право на получение доходов от собственности. Портфельные инвестиции могут рано или поздно стать дополнительным источником капитальных вложений (в случае вложения их в акции производственных предприятий), но они могут и не стать ими – например, в случае вложения средств в акции компании, которая затем разоряется. Поэтому во избежание повторного счета нельзя суммировать реальные и финансовые инвестиции.

3. Интеллектуальные инвестиции – расходы фирм на приобретение патентов, лицензий, финансирование подготовки персонала, оплата НИОКР.

Экономисты изучают инвестиции для лучшего понимания того, как изменяется уровень выпуска и занятости в экономике, поэтому важное место в теории инвестиций занимает вопрос о том, от каких факторов зависит инвестиционная активность фирм.

Факторы, определяющие динамику инвестиций:

1) ожидаемая норма чистой прибыли;

2) реальная ставка процента;

3) уровень налогообложения;

4) изменения в технологии производства;

5) наличный основной капитал;

6) экономические ожидания;

7) динамика совокупного дохода.

Эмпирические исследования показывают, что существенное влияние на объем и динамику инвестиций на макроуровне оказывают – динамика реального объема национального дохода (DY) и реальная ставка процента (r).

В зависимости от роли дохода в формировании инвестиционных расходов (инвестиционного спроса) различают следующие виды инвестиций.

Автономные инвестиции сами становятся причиной увеличения национального дохода, а не его следствием. Дж. М. Кейнс доказывал, что увеличение инвестиций приводит к росту национального дохода, причем на величину большую, чем первоначальный прирост инвестиций. Инвестиции, брошенные в экономику, вызывают цепную реакцию в виде прироста дохода и занятости, как камень, брошенный в воду, вызывает круги на воде. Такая реакция получила название мультипликативного эффекта.

Понятие «мультипликатор» (от лат. multiplicator – умножающий) впервые было введено в экономическую теорию в 1931 г. английским экономистом Р. Каном. Рассматривая влияние общественных работ, которые организовала для борьбы с экономическим спадом и безработицей администрация Рузвельта, он отмечал, что государственные инвестиции в общественные работы приводят к «мультипликационному» эффекту занятости: возникает не только первичная, но и вторичная, третичная и т.д. занятость. Иначе говоря, первоначальные инвестиционные расходы бюджетных средств приводили к мультипликации покупательной способности и занятости населения. Эти представления выразились вскоре в кейнсианской теории мультипликационного эффекта.

Под мультипликатором в кейнсианской теории понимается коэффициент, показывающий зависимость изменения объема производства (валового национального продукта) или национального дохода (DY) от изменения инвестиций (DI).

m = DY / DI, (13)

Рассмотрим условный пример, иллюстрирующий суть мультипликативного эффекта. Известно, что объем первоначальных инвестиций – 1000 ден. ед. (DI), причем население расходует на потребление 80% получаемого дохода (MPC = 0,8), а остальные 20% сберегает (MPS = 0,2), соответственно функция потребления имеет вид C = C0 + 0,8´Y.

Допустим, государство направляет эти инвестиции на организацию общественных работ, например, озеленение улиц, то есть деятельность, которая требует только найма рабочей силы. Первый результат – повышение доходов на 1000 ден. ед. тех, кто был нанят для озеленения улиц (инвестиционные расходы государства превращаются в доходы наемных работников). Прирост своего дохода люди распределят между текущим потреблением (800 ден. ед.) и сбережениями (200 ден. ед.). Можно допустить, что сбережения на какое-то время исчезают из экономики (это вполне оправданно, так как, пока сбережения через банковскую систему или фондовую биржу вернутся в экономику, пройдет много времени). Расходы на потребление (800 ден. ед.), например, на покупку продовольствия, превращаются в доходы того субъекта, кто занимается реализацией этой продукции. Продолжая рассуждать подобным образом, получаем, что прирост национального дохода, вызванный первоначальными инвестициями, составит:

DY = 1000 + 800 + 640… или

DY = 1000 + 0,8 ´ 1000 + 0,8 ´ 800… или

DY = 1000 + 0,8 ´ 1000 + 0,8 2 ´ 1000… = 1000 ´ (1 + å ¥ k=1 0,8 k )

Соответственно, чем больше предельная склонность к потреблению, тем больше будет прирост дохода, и наоборот. Другими словами, мультипликатор – величина, обратная предельной склонности к сбережениям:

m = 1 / MPS, (14)

Последнее выражение для расчета мультипликатора можно получить, используя равенства (1), (3), (6), (9).

Так как совокупные доходы в рассматриваемой модели равны совокупным расходам, то Y = C + I, а прирост дохода равен сумме прироста потребления и инвестиций: DY = DС + DI. Используя формулу предельной склонности к потреблению, получим DС = DY ´ MPC. Подставив полученное выражение DС в предыдущее равенство, получим: DY = DY ´ MPC + DI. Отсюда DY ´ (1 – MPC) = DI. И, наконец: DY / DI = 1/ (1 – MPC) или DY / DI = 1/ MPS.

Следует заметить, что в принципе мультипликационный эффект могут вызывать любые автономные затраты, а не только инвестиции. Речь идет об изменении величин автономного потребления, государственных закупок, экспорта. В таком случае говорят о мультипликаторе затрат. Он рассчитывается как отношение прироста национального дохода к изменениям всех автономных затрат, вызвавших прирост дохода.

Мультипликатор выражает лишь прямую связь между инвестициями и доходом. Однако в экономике может наблюдаться и обратное воздействие, при котором рост дохода порождает дальнейшее увеличение инвестиций.

Американский экономист Джон Морис Кларк (1884-1963), активно изучавший проблему экономических циклов, полагал, что возрастание спроса на предметы потребления порождает цепную реакцию, ведущую к многократному увеличению спроса на оборудование и машины, то есть индуцированным инвестициям. Эта закономерность, являвшаяся, по мнению Кларка, ключевым моментом процесса циклического развития, была определена им как «эффект акселератора» (англ. accelerator – ускоритель).

Акселератор – это коэффициент, характеризующий количественное отношение прироста инвестиций текущего периода к приросту дохода прошлого периода:

где t – текущий период; (t-1), (t-2) – предшествующие годы.

Еще раннее французский экономист Альбер Афтальон для объяснения эффекта акселератора приводил сравнение экономики с печью. Печь сначала загружают топливом (углем или дровами). Поскольку сгорание происходит постепенно, то помещение какое-то время нагревается медленно, и печь все больше и больше загружается топливом. Аналогично в экономике. Для достижения желаемого уровня производства при возрастающем спросе на товары и услуги резко увеличиваются инвестиции в той сфере, где изготавливаются инвестиционные блага (средства производства), необходимые для изготовления этих товаров и услуг. Через некоторое время, как рассуждал Афтальон, в помещении устанавливается нормальная температура, но печь продолжает отдавать все больше и больше тепла и, скорее всего, через некоторое время жара станет невыносимой. Если провести параллели, то в экономике всякий возрастающий спрос на товары и услуги способен вызвать гораздо более значительное увеличение спроса на производственные фонды, что ведет к росту производства.

Связь между изменением объема инвестиций и изменением реальной ставки процента определяется субъективным фактором – предельной склонностью предпринимателей к инвестированию (MPI):

MPI = DI / Dr, (16).

С учетом данного параметра функция инвестиций может быть записана в виде:

I = I0 + MPI ´ r, (17)

Предельная склонность к инвестированию является изменчивым параметром, так как на ее значение влияют не только динамика процентных ставок, но и ожидания самих предпринимателей (ожидания прибыли, роста цен, изменений экономической конъюнктуры и т.д.).

Чувствительность инвестиционных решений предпринимателей определяет высокую нестабильность инвестиций. Это основная особенность инвестиций как элемента совокупных расходов, что обуславливает не только экономический рост, но и циклические колебания в экономике.

Источник

Мультипликативные эффекты в экономике по теории Кейнса: почему это работает

Определение термина и его суть

Даже незначительный рост расходов приведет к увеличению производства условного продукта в несколько раз. И наоборот, снижение на считаные проценты ассигнований вызывает существенное, в разы, падение каких-то макроэкономических показателей.

О работах Джона Мейнарда Кейнса (1883–1946) знает каждый современный выпускник экономического вуза. Этот выдающийся исследователь финансов создал стройную теорию, во многом вступающую в конфликт с классическими представлениями о рынке. В данной статье простыми словами будет рассказано об инвестиционном мультипликаторе Кейнса и других явлениях макроэкономики, объясняющих его действие.

Проявление мультипликативных экономических эффектов

Возможно, это явление было замечено и ранее, но впервые оно было научно описано в начале 30-х годов британским экономистом Бэроном Каном. Суть итогов его наблюдений в том, что в некоторых случаях рынок несоизмеримо остро реагирует на малозаметные изменения условий.

Даже незначительный рост расходов приведет к увеличению производства условного продукта в несколько раз. И наоборот, снижение на считаные проценты ассигнований вызывает существенное, в разы, падение каких-то макроэкономических показателей. Кан впервые сформулировал правильное определение.

Явление непропорциональной реакции рынка на относительно низкие возмущения получило название «эффект мультипликатора» (в переводе с латыни – «умножителя»).

Этот факт вступал в противоречие с главенствующими в то время экономическими теориями, согласно которым последствия должны были приблизительно соответствовать затратам (плюс-минус с учетом особенностей бизнеса и талантов менеджмента).

Мультипликационный (мультипликативный) эффект ставил под сомнение справедливость концепции Смита о самовыравнивании рынка и его способности легко приходить в равновесное состояние без внешнего государственного вмешательства. Впрочем, возникновение Мирового экономического кризиса 1929–1933 годов стало более весомым аргументом противников классических концепций.

Еще ранее был сформулирован так называемый парадокс бережливости, принцип которого на бытовом уровне знаком каждому небогатому человеку, вынужденному экономить на всём. Его суть состоит в том, что стремление населения создать запас «на черный день» негативно влияет на валовый внутренний продукт (ВВП).

Наблюдение тоже можно признать очевидным: деньги, пассивно находясь «в загашнике», не участвуют в общем финансовом обороте. Они не приносят пользы не только своему владельцу, но и всей национальной экономике.

Что такое предельная склонность к сбережению и потреблению?

Кейнсианский подход к исследованию ранее изученных явлений проявился в том, что он рассмотрел зависимость потребительской активности от изменяющегося уровня доходов.

Для начала – опять же обо всем понятных бытовых обстоятельствах. Известно, что все средства, которыми располагает хозяйствующие субъекты (включая обычных граждан) можно разделить на две части:

- Первая будет «потреблена», то есть израсходована на собственные нужды.

- Вторая представляет собой накопления (если что-то остается).

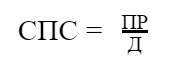

Структура бюджета (семейного, предпринимательского, хозяйственного, государственного или личного – неважно) описывается следующими формулами:

Где:

СПС – коэффициент средней потребительской склонности (в просторечье называемый степенью расточительности);

ПР – сумма, расходуемая на потребительские цели;

Д – общая сумма доходов.

Вторая формула иллюстрирует напротив, средний уровень скаредности, то есть стремления к накопительству:

Где:

СНС – коэффициент средней накопительской склонности;

НК – сумма, вкладываемая в сбережения;

Д – общая сумма доходов.

Легко заметить, что оба безразмерных коэффициента в сумме равны единице: знаменатель у них одинаковый (Д), а ПР + НК = Д. Средними они называются потому, что не учитывают динамики изменений расходов и доходов в течение расчетного периода.

Например, за полгода фирма заработала 1000 денежных единиц, из которых на вознаграждение сотрудникам и прочие издержки израсходовала 680. Тогда средний за 6 месяцев коэффициент накопления будет равен 0,32, а потребления, соответственно, 0,68. В сумме – 1.

Эти исследования могут быть полезными для экономического анализа, но с кейнсианской точки зрения намного больший интерес составляет как раз динамика. Иными словами, необходимо понять, как будет проявляться изменение потребительской и накопительской активности при увеличении или уменьшении уровня дохода.

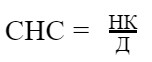

В этом случае возникла надобность во введении других понятий: «предельных» склонностей к потреблению и сбережению.

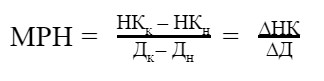

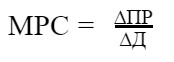

Математический метод сходен с дифференциальным подходом: формула учитывает не абсолютные величины, а соотношение их приращений:

Где:

МРС – коэффициент предельной склонности к потреблению;

ПР к – сумма потребляемой (истраченной) части бюджета в конце расчетного периода;

ПР н– сумма потребляемой части бюджета в начале расчетного периода;

Д к – сумма дохода в конце расчетного периода;

Д н – сумма дохода в начале расчетного периода;

∆ПР – изменение суммы потребления за расчетный период;

∆Д – изменение суммы дохода за расчетный период.

Аналогично рассчитывается коэффициент предельной склонности к накоплению:

Где:

МРН – коэффициент предельной склонности к накоплению;

НК к – сумма накапливаемой части бюджета в конце расчетного периода;

НК н – сумма накапливаемой части бюджета в начале расчетного периода;

Д к – сумма дохода в конце расчетного периода;

Д н – сумма дохода в начале расчетного периода;

∆НК – изменение суммы накопления за расчетный период;

∆Д – изменение суммы дохода за расчетный период.

Результатом сложения обоих коэффициентов предельной склонности также всегда будет единица, так как их изменения в сумме образуют общее повышение или понижение финансовых возможностей хозяйствующего лица:

Где:

∆НК – изменение суммы накопления за расчетный период;

∆ПР – изменение суммы потребления за расчетный период;

∆Д – изменение суммы дохода за расчетный период.

На основе этих коэффициентов предельных склонностей к накоплению и потреблению, можно делать выводы о том, насколько сильно влияет изменение дохода на активность процессов трат и сбережений. Правда, эти умозаключения будут достоверными лишь на узких временных участках графиков, для которых условно можно принять линейность.

Для национальной экономики всегда предпочтительно стремление граждан страны покупать как можно больше товаров и услуг.

Исследования Р.Ф. Кана в значительной степени касались изучения влияния занятости и благосостояния населения на их потребительскую и накопительскую активность.

Заслуга Кейнса в том, что он выявил зависимость опережающего роста инвестиционных расходов от увеличения доходов.

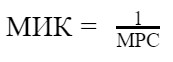

Мультипликатор инвестиций – суть понятия

Согласно концепции, инвестиционный мультипликатор – это коэффициент, величина которого обратно пропорциональна показателю предельной склонности к сбережению:

Где:

МИК – мультипликатор инвестиций Кейнса;

МРС – коэффициент предельной склонности к потреблению.

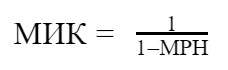

Эта же формула, учитывая взаимосвязь между предельными склонностями к потреблению и накоплению, может быть представлена иначе:

Где:

МИК – мультипликатор инвестиций Кейнса;

МРН – коэффициент предельной склонности к накоплению.

Теория мультипликатора показывает, почему относительно небольшие по сравнению с национальным доходом приросты инвестиций вызывают куда более значительное повышение ряда показателей, которыми характеризуется макроэкономика (уровень занятости, дохода на душу населения и пр.).

Для того чтобы понять идею, заложенную автором в его модель, следует немного углубиться в психологию массового потребителя. В данном случае имеет значение то, что растущий доход влечет увеличение расходов отстающими темпами, что означает процентное расширение накопительского сектора бюджета.

К примеру, работнику повысили зарплату на 50%, а тратить на различные блага он стал больше только на 20%, откладывая остальное «на черный день».

При этом Кейнс выделяет три главных мотива, побуждающих к накопительству:

- Необходимость собирать деньги для регулярных трат на содержание домашнего хозяйства (для физических лиц) или обеспечение кассового остатка (для фирм).

- Опасение ухудшения экономического положения. Это страховой фонд «на всякий случай», создаваемый для покрытия неожиданных издержек.

- Возможность спекулятивного использования свободных средств. В данном случае проявляется одна из функций денег, а именно накопительная. При этом желательно, чтобы они «работали», то есть приносили дополнительный доход.

Заинтересованность государства и крупного бизнеса состоит в том, чтобы всеми мерами уменьшать размер денежных сбережений населения и стимулировать запуск их в оборот или траты. Наибольшую прибыльность и привлекательность демонстрирует инвестиционная деятельность.

Как рассчитать коэффициент инвестиционного мультипликатора Кейнса

Главная проблема при расчете коэффициента инвестиционного мультипликатора состоит в сборе объективных исходных данных. Вернее, цифры фактически нужны всего две. Весь ВВП делится на две части, следовательно, требуется для начала его общая сумма. Также необходима доля национального продукта, выражающая потребительскую или инвестиционную активность населения и предприятий в стране.

При всей сложности учета составляющих и денежных потоков, да еще и в динамике, задача эта решаемая. На помощь приходит статистика, ее роль в бюджетном планировании – первоочередная.

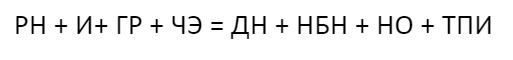

Применение формулы расчета мультипликатора Кейнса

Кейнсианская концепция базируется на предположении равенства доходной и расходной статей бюджета. В актуальной современной ситуации следовало бы учитывать такое распространенное явление, как дефицит, однако великий экономист умер еще в 1946 году, не дожив до наших неспокойных дней. Поэтому ситуация, рассматриваемая в этой статье будет наиболее простой: госбюджет упрощенно принимается как замкнутая система:

Где:

РН – совокупные затраты населения на все товары и услуги, им потребляемые;

И – совокупные инвестиций всех форм;

ГР – сумма расходной части государственного бюджета;

ЧЭ – сумма так называемого чистого экспорта, а фактически – внешнеторговый профицит (со знаком +) или дефицит (со знаком минус).

ДН – совокупные доходы населения;

НБН – накопления граждан и предприятий, составляющие дебиторскую задолженность бизнеса;

НО – сумма уплаченных налоговых обязательств;

ТПИ – платежи иностранных контрагентов (трансферы).

Понятно, что уравнение в левой части содержит расходы, а в правой – доходы. Одновременно они отражают условный баланс, при котором спрос равен предложению.

В первую очередь население направляет свои доходы на покрытие насущных потребностей, то есть на потребление. То, что остается, может быть накоплено. Из этого следует, что суммы потребления и сбережения находятся в прямой зависимости от величины дохода.

Теперь можно переходить к расчету предельного значения коэффициента склонности к потреблению или накоплению. С какой стороны подходить к решению задачи, значения не имеет. Важно, чтобы было показано изменение дохода за расчетный период и соответствующий ему рост (или падение) активности потребления и накопления.

Далее все просто. Значение коэффициента предельной склонности к потреблению задается формулой, ранее уже приведенной:

Где:

МРС – коэффициент предельной склонности к потреблению;

∆ПР – изменение суммы потребления за расчетный период;

∆Д – изменение суммы дохода за расчетный период.

Коэффициент мультипликации инвестиций – величина, обратная коэффициенту предельной склонности к потреблению:

В свою очередь, он связан с коэффициентом предельной склонности к накоплению МРН (МРС = 1- МРН).

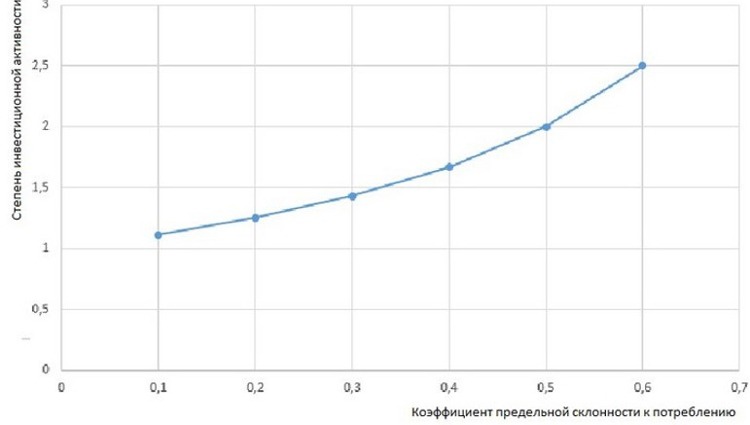

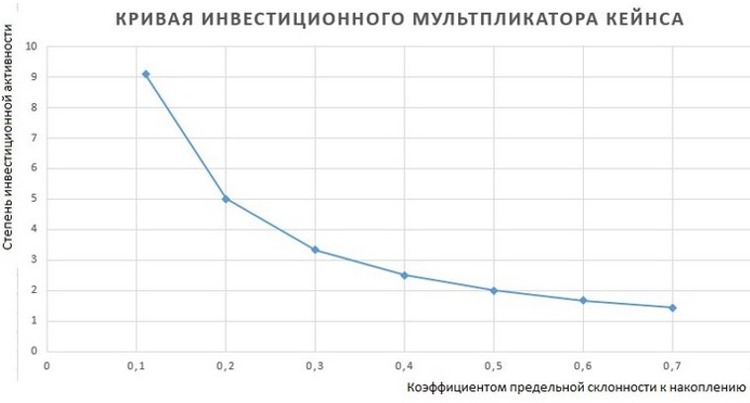

График инвестиционного мультипликатора Кейнса

Графическое изображение зависимости инвестиционной активности представляет собой кривую.

Если по оси абсцисс откладывается склонность потреблению – она восходящая.

Если переменной служит склонность к накоплению – она нисходящая.

Пример эффекта инвестиционного мультипликатора Кейнса

Возникает закономерный вопрос о том, для чего нужна эта мультипликация, и что можно доказать с ее помощью. Понятие мультипликатора иллюстрирует крайне острую реакцию рынка инвестиций на любое изменение макроэкономической обстановки. Причины этого явления – в цепной реакции, вызываемой вкладом в отраслевые предприятия. Рассмотрим пример, демонстрирующий последствия инвестиции.

В предприятие инвестировано 100 млн Эта сумма истрачена на материалы, комплектующие изделия, оплату труда и прочие статьи расходов.

Полученный поставщиками доход был распределен на потребление и сбережение в соотношении 30% и 70% соответственно. Иными словами, администрация предприятий и его работники получит 30 млн, которые можно накопить.

Кроме этого, производители товаров и услуг, приобретенных на потребленные средства, также получат дополнительный доход. Если исходить из того же соотношения 30 на 70, они смогут накопить:

Далее накопленные средства будут частично вложены в инвестиции (акции, облигации и пр.), что повлечет новый цикл активности. В результате итогом вложения ста миллионов станет втрое больший рост оборота.

Первичная инвестиция является своеобразным детонатором реакции умножения валового продукта.

Что такое акселератор инвестиций

Взаимодействие предыдущего эффекта с последующей реакцией рынка – это в экономике обычное явления. Если инвестиции влекут за собой, как гласит теория мультипликатора Кейнса, увеличение валового внутреннего продукта, то обратный механизм также действует, хотя и с некоторой задержкой во времени.

На практике это означает, что средства, заработанные и умноженные в результате первичной инвестиции, играют роль ускорителя инвестиционной активности уже в следующем хозяйственном периоде (финансовом году).

Очевидность этого эффекта послужила основанием для введения понятия акселератора инвестиций.

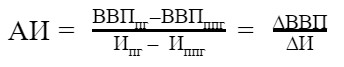

Акселератор как показатель зависимости роста инвестиционной активности от годового прироста ВВП считается по формуле:

Где:

АИ – коэффициент акселерации инвестиций;

ВВП пг – сумма валового внутреннего продукта за прошлый год;

ВВП ппг – сумма валового внутреннего продукта за позапрошлый год;

И пг – сумма инвестиций за прошлый год;

И ппг – сумма инвестиций за позапрошлый год;

∆ВВП – сумма годового прироста валового внутреннего продукта;

∆И – сумма годового прироста инвестиций.

Очевидно, что описанные эффекты взаимосвязаны, поэтому модель мультипликатора-акселератора представляют собой единую систему, в которой причины становятся следствиями и наоборот.

Подобные явления наблюдаются и в других областях человеческих знаний. Например, в электротехнике известен эффект самоиндукции.

Заключение

Ни одна из существующих ныне научных теорий не является всеобъемлющей. Реалии современного мира показывают, что на инвестиционную активность влияют многие факторы, которые Джон Мейнард Кейнс, выдвигая свой принцип мультипликатора, не учитывал. Ее стимулирует не только победа расточительства над накопительством.

К тому же принцип функционирования мировой экономики сегодня несколько иной, чем во времена, когда действовала Бреттон-Вудская валютная система. Сейчас, по мнению одного остроумного экономиста, «люди покупают ненужные вещи за незаработанные ими деньги».

Однако это не означает, что мультипликатор и акселератор устарели. Необходимость побуждать население к тратам осознается правительствами большинства стран. Для этого принимаются эффективные меры, вплоть до снижения налогообложения на суммы подтвержденных покупок, недорогие потребительские кредиты и т. д. Впрочем, это тема для отдельной статьи.

Источник