- Правда ли, чем больше риск, тем больше доходность?

- Что такое риск и доходность ценных бумаг?

- Категории риска активов

- Низкорисковые инструменты

- Среднерисковые инструменты

- Высокорисковые инструменты

- Соотношение риска и доходности

- Как регулировать риск и доходность портфеля?

- В итоге:

- Есть ли связь между риском и доходностью?

- Соотношение риска и доходности инвестиций

Правда ли, чем больше риск, тем больше доходность?

Принцип прибыльного бизнеса всегда основан на правильном соотношении риска и доходности активов. Данные понятия неразрывно связаны между собой и находятся в прямой зависимости: чем больше риск, тем больше доходность.

Но для экономического процветания и стабильной работы важно понимать, как снизить рискованность предприятия без падения его доходности. Об этом далее.

Что такое риск и доходность ценных бумаг?

Вероятность убытка сопровождает каждую сделку на фондовом рынке. Можно заработать приличные деньги или остаться ни с чем – все зависит от взвешенности действий инвестора.

Риск потери капитала чаще всего наступает при неадекватной оценке рискованности вложений в конкретный инвестиционный проект или ценную бумагу на фоне переоценки их доходности. Отсюда выплывает необходимость рассмотреть смысл термина доходность.

Он представляет собой объем выгоды в процентном или денежном выражении, которую, вероятно, получит инвестор. Расчет доходности по ценным активам на бумажном носителе осуществляют с использованием процентов годовых, что позволяет понять, какая прибыль ждет вкладчика за год относительно суммы инвестированного капитала.

Зная этот показатель, несложно определить денежную сумму, выступившую материальным вознаграждением инвестора за понесенные риски.

Неопытный инвестор может подумать, что процесс инвестирования в ЦБ будет наиболее доходным, если предпочесть варианты с максимально низким уровнем рискованности. А потерять капитал, вероятнее всего, можно при работе с высокорискованными активами на фондовом рынке.

Но на практике это не всегда так: прибыль будет более существенной, если уровень рискованности ЦБ высокий. То есть, высокую доходность можно рассматривать как вознаграждение за высокие риски вклада.

Категории риска активов

Инвестиционные инструменты характеризуются разной степенью рискованности, поэтому делятся на три группы.

| Степенью рискованности инструментов фондового рынка | Прибыль, % годовых |

| Высокорисковые | 30 и выше |

| Среднерисковые | 10-20 |

| Низкорисковые. | 3 |

Рассмотрим их характеристики более подробно, чтобы понять, каким из них стоит отдавать предпочтение при инвестировании накопленных средств.

Низкорисковые инструменты

Низкорисковые инструменты представляют собой финансовые активы, гарантирующие невысокий процент прибыли по вкладу. Конечно, при работе совершенно с любыми ЦБ можно потерять весь капитал, но в случае с низкорискованными вариантами такая вероятность минимальна.

- депозиты на счетах государственных банков;

- бонды государственного займа;

- накопительные программы;

- накопления в стабильной валюте.

Среднерисковые инструменты

Инструменты данной группы приносят владельцам более значительную прибыль, однако характеризуются и более существенными рисками. Практика показывает, что % прибыли по таким ЦБ составляет от 10 до 20 годовых.

К ним причисляют:

- застрахованные депозиты на счетах коммерческих банковских учреждений;

- векселя коммерческих банковских структур;

- недвижимость в аренде;

- паи фондов недвижимости.

Высокорисковые инструменты

Финансовые инструменты с доходностью более 3% годовых называют высорискованными.

- акции частных компаний;

- вклады в собственный бизнес;

- торговые операции с иностранной валютой, акциями и т.п.

Соотношение риска и доходности

Чем больше риск, тем большую доходность стоит ожидать от активов. Соотношение этих показателей важно учитывать каждому инвестору при совершении любой сделки с ЦБ.

Поэтому специалисты советуют крайне внимательно относиться к предложениям инвестиций с низкими рисками и высоким уровнем доходности, учитывая следующие нюансы:

- Срок действия ЦБ также влияет на уровень ее прибыльности: чем он выше, тем более большой доход по вкладу можно получить. С точки зрения вкладчика такое соотношение вполне логично: вклады на длительное время подвергаются большим рискам, чем при инвестициях на короткое время. Но при условии повышения процентной ставки по краткосрочному обязательству долгосрочные вложения оказываются менее доходными.

- Корпоративные ценные бумаги характеризуются более высоким уровнем риска, нежели государственные. Значит, ЦБ компаний должны отличаться более высокой премией.

- Существует понятие ‒ безрисковая прибыль, описывающая доходность в экономике без рисков. Это самая предсказуемая, и поэтому самая маленькая из всех возможных норм доходности. Мера безрисковой нормы доходности ‒ ставка на государственные бонды. Ввиду весьма несущественной вероятности дефолта правительства в странах со стабильной экономикой, их граждане могут рассчитывать на заработок по инвестиционным вложениям практически, не рискуя, но получая минимальную прибыль.

На заметку! В США доход безрискованного типа составляет 6%, в Швейцарии — 3-4%, а в РФ 8%, что еще раз свидетельствует более существенную вероятность дефолта у правительства России по сравнению с иными странами. Именно поэтому в странах СНГ вкладчикам предлагают большую процентную ставку.

Как регулировать риск и доходность портфеля?

Инвестору стоит разработать собственный способ отбора наиболее качественных в инвестиционном плене ЦБ, чтобы не только сохранить, но и приумножить свои финансы. Умение оценивать активы по данному принципу позволит сформировать оптимальный инвестиционный портфель, заработать приличные деньги, не прогорев.

Выделим основные мероприятия, позволяющие достичь главной цели формирования портфеля ‒ получить актуальный уровень ожидаемой доходности при максимально низком уровне прогнозируемого риска:

- Диверсификация портфеля. Средства инвестора нужно распределять так, чтобы в портфеле присутствовали финансовые активы с разным уровнем риска. Вкладывать стоит не только в ЦБ, эмитированные частными отечественными компаниями и правительством страны, но и транснациональными корпорациями. Стоит подбирать инструменты разных типов: акции, бонды, опционы, драгоценные металлы, фьючерсы и т. п.

- Тщательный подбор финансовых инструментов на основе анализа фондового рынка не только в краткосрочном, но и долгосрочном периоде. Если собственных знаний на поприще инвестирования недостаточно, можно обратиться за помощью к крупным инвестиционным фондам.

Ни один из существующих сегодня способов снижения рисков по инвестициям не позволяет свести их к нулю. Так или иначе, инвестор будет рисковать вложенными средствами, но цена такого риска может быть разной и определяется доходностью активов.

Артем Петров, финансовый аналитик

В итоге:

Риск и доходность тесно взаимосвязаны и находятся в прямо пропорциональной зависимости: чем выше ожидается доходность от вклада, тем больший риск его сопровождает. Если же риск велик, доходность ЦБ также должна быть велика. При оптимальном соотношении описанных явлений, можно сформировать оптимальный портфель инвестиций, позволяющий приумножить накопленный капитал.

Источник

Есть ли связь между риском и доходностью?

Автор: Алексей Мартынов · Опубликовано 17.12.2014 · Обновлено 20.06.2015

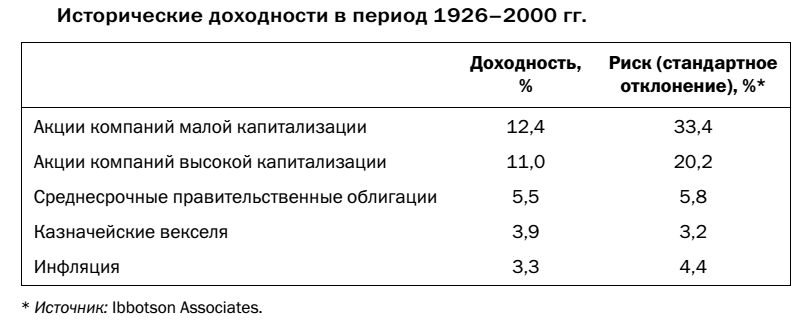

Считается, что чем больше риск финансового актива, тем больше его доходность. И это подтверждается цифрами. Как видно из таблицы ниже американские акции малой капитализации с 1926 по 2000 год были самыми доходными. Средняя годовая доходность акций была равна 12,4%, и значительно превосходила среднюю доходность облигаций и казначейских векселей. Однако эти акции имели более высокое стандартное отклонение по сравнению с облигациями и казначейскими векселями, что означает больший риск.

Вот как это выглядит на диаграмме.

Из этой диаграммы видно, что чем больше риск, тем больше доходность. Что в принципе логично, если рыночный риск измеряется волатильностью, то есть степенью колебаний цены, то самый волатильный актив будет и самым доходным. Отсюда считается, что доходность напрямую связана с риском, чем больше риск, тем больше доходность финансового актива. Однако это еще не означает, что, беря на себя повышенный риск, вы получите высокую доходность. На самом деле высокий риск сам по себе никак не гарантирует высокий доход.

Вот что пишет в своей книге «Разумный Инвестор» Бенджамин Грэхем по этому поводу:

Старый проверенный принцип гласит: тот, кто не желает рисковать, должен довольствоваться относительно низким уровнем доходности вложенных средств. Именно из этого исходит основная идея инвестиционной деятельности: уровень доходности, к которому стремится инвестор, находится в определенной зависимости от степени риска, который он готов нести. Но мы считаем иначе. Уровень доходности, которого хочет достичь инвестор, должен зависеть от величины умственных усилий, которые он хочет и может приложить для выполнения своих задач.

Минимальную доходность получает пассивный инвестор, который заинтересован в безопасности вложенного капитала и, к тому же, не хочет заниматься требующими усилий и времени операциями на фондовом рынке. Максимальная доходность будет получена внимательным и предприимчивым инвестором, который использует для этого максимум разума и имеющихся у него навыков. Еще в 1965 году был сформулирован такой постулат: «В действительности, во многих случаях реальный риск, связанный с приобретением «выгодных (недооцененных.—Примеч.ред.) акций», который предполагает возможность получения большой прибыли, может быть ниже, чем риск, связанный с приобретением обычных облигаций с доходностью около 4,5%».

В этом правиле оказалось больше правды, чем мы сами предполагали, поскольку на протяжении следующих лет даже самые лучшие долгосрочные облигации потеряли существенную долю своей рыночной стоимости в связи с ростом процентных ставок.

Таким образом риск и доходность не всегда связаны друг с другом. Практика показывает, что даже низкодоходные активы могут нести в себе риск больше, чем высокодоходные. Для активного инвестора степень риска в большей степени зависит от его компетентности, темперамента и тщательности анализа. Если анализ компании был проведен недостаточно тщательно, то возрастает риск сделать ошибку. Нетерпеливый и эмоциональный инвестор так же рискует больше, так как подвержен панике и эмоциям, что может заставить его продать свои ценные бумаги в неблагоприятное время.

Источник

Соотношение риска и доходности инвестиций

В процессе формирования своего портфеля ценных бумаг каждый инвестор неизбежно сталкивается с таким понятием как соотношение риска и доходности (как для отдельно взятого финансового инструмента входящего в его портфель, так и для всего портфеля в целом). Существует целая портфельная теория, разработанная американским экономистом Гарри Марковицем, направленная на то чтобы включать в свой портфель только те финансовые инструменты, для которых соотношение риска к доходности является оптимальным.

Или, другими словами, теория эффективного портфеля Марковица даёт ответ на вопрос о том, какой уровень доходности является приемлемым (оптимальным) для того уровня риска, который готов взять на себя инвестор.

Давайте, для начала определимся с основными терминами.

Риском называется вероятность того, что инвестиция в определённый финансовый инструмент (или в группу финансовых инструментов – инвестиционный портфель) не только не принесёт желаемого уровня прибыли, но и повлечёт за собой убыток. Уровень риска удобно выражать в процентах от суммы инвестируемого капитала. Так, например, величина риска в 100% говорит о полной потере инвестируемого капитала, а риск в 50% – о потере его половины.

Доходностью называют ту прибыль, которую приносит финансовый инструмент, выбранный в качестве объекта для инвестиций (или весь портфель целиком). Её также обычно выражают в процентах от инвестируемого капитала.

Для того чтобы понять какое соотношение риска и доходности является оптимальным, давайте рассмотрим вот этот график:

Кривая риск/доходность в теории Гарри Марковица

График построен на основе решения задачи по оптимизации инвестиционного портфеля (квадратической оптимизации при линейных ограничениях). Формулировка этой задачи выглядит примерно следующим образом:

Не вникая далее в премудрости высшей математики, давайте проанализируем вышеозначенный график с точки зрения простого инвестора.

Как видите, на нём есть линия красного цвета, обозначенная как граница эффективности. Эта именно та линия, на которой находятся оптимальные значения соотношения риска к доходности анализируемого финансового инструмента. Нижняя её часть соответствует небольшой доходности при таком же относительно небольшом уровне риска, средняя часть – среднему уровню доходности при среднем же риске, верхняя часть – высокому уровню доходности при большом уровне риска.

Нижняя часть границы эффективности содержит значения соотношения риска к доходности, удовлетворяющие консервативных инвесторов, а в верхней её части находятся значения, которые устраивают инвесторов с агрессивными стратегиями инвестирования.

Теперь давайте обратим своё внимание на области находящиеся выше и ниже границы эффективности. Всё множество значений находящееся ниже границы эффективности, представляет собой неоптимальное соотношение риска к доходности, то есть риск здесь относительно велик при сравнительно небольшом уровне доходности.

Вы же не станете инвестировать в акции с доходностью ниже или равной проценту по банковскому депозиту? Ведь акции (даже принадлежащие к категории голубых фишек), это относительно рискованный финансовый инструмент, который может принести как прибыль, так и убыток. А банковский депозит, с учётом того, что вклады физических лиц подлежат программе обязательного страхования, с вероятностью близкой к ста процентам, принесёт пусть небольшую, но всё же прибыль.

На вышеозначенном графике, точка соответствующая инвестициям в банковские депозиты находится на границе эффективности (в нижней её части), а точка соответствующая инвестициям в акции с такой же доходностью, расположена на том же уровне, но значительно правее границы эффективности.

А вот ту область, которая находится выше границы эффективности, можно отнести к миру заоблачных фантазий, поскольку в реальности такие соотношения риска к доходности попросту невозможны. Когда, например, кто-либо предлагает вам инвестировать свои деньги под высочайший процент и с небольшим уровнем риска, то он предлагает невозможное, то есть, по сути, он вас обманывает.

В общем и целом из всего вышесказанного можно извлечь следующие основные выводы:

- Величина потенциальной доходности финансового инструмента неизбежно зависит от величины связанного с ним риска. Или, иными словами, чем больше доходность, тем больше риск и наоборот;

- Невозможно получить высокий уровень дохода, не подвергаясь при этом повышенному риску;

- Портфель инвестора следует составлять из бумаг соотношение риска и доходности которых, соответствует значениям лежащих на границе эффективности.

Источник