Топ лучших приложений для инвестиций

Многие хотели бы использовать для себя лучшее приложение для инвестиций. Выбор правильного инструмента для совершения сделок — задача сложная. Все брокеры считают свои решения лучшими и рекламируют их. А для инвестора просто выбрать удобную и красивую программу — недостаточно. Надо, чтобы еще и брокер был надежным, и комиссии приемлемыми.

Вряд ли возможно назвать именно лучшее приложение для инвестиций, они похожи, у каждого из них есть свои достоинства и недостатки. И тем более, как говорится, на вкус и цвет… Поэтому мы не будем выделять что-то одно, а предложим информацию о разных приложениях, чтобы каждый смог выбрать то, что ему удобнее.

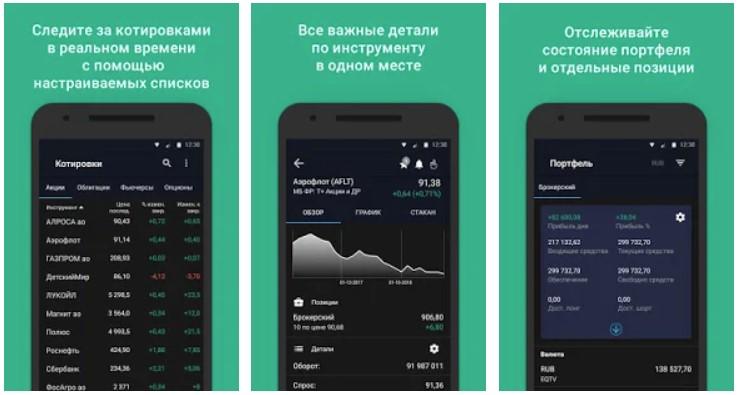

Мобильное приложение Quik

Терминалы Quik стали своего рода стандартом российского фондового рынка. Так сложилось, что эта программа для настольных компьютеров — самая распространенная платформа для торговли на Московской биржи с самого начала. Своего рода готовое решение для брокеров. Позже было создано и мобильное приложение, которое дополнило линейку продуктов компании.

Системой Quik пользуются в качестве основной многие брокеры. При этом иногда профессиональные участники рынка предлагают ее также и как альтернативный вариант в дополнение к собственным разработкам, чтобы клиент мог выбрать, что ему лучше. Так, поступает, например, Сбербанк, у которого есть и свой продукт, и Quik.

Мобильное приложение Quik создано явно в дополнение к основному торговому терминалу и отличается определенным минимализмом. В нем есть все необходимое, но ничего лишнего.

В Quik есть страницы с обзором рынка, разделенным на вкладки: акции, облигации, фьючерсы, опционы. По каждому инструменту можно открыть свое отдельное детальное представление с текущими котировками, графиками, «стаканом» — заявками на покупку и продажу с объемами. А также подробные сведения о состоянии брокерского счета, остатках, прибыли или убытке.

Вряд ли кто-то скажет, что это приложение самое лучшее на рынке, но оно самое известное, достаточно надежное, и его имеет смысл поставить себе на телефон, если брокер его поддерживает, в качестве резерва.

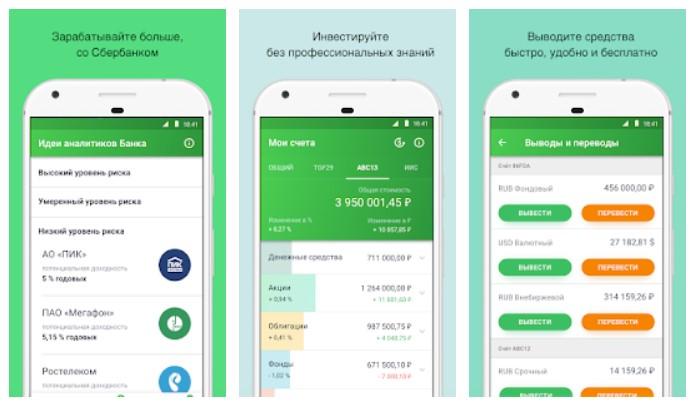

Сбербанк Инвестор

Сбербанк Инвестор — приложение скорее аналитическое, чем торговое. Много инвестиционных идей, но со своей спецификой.

- Во-первых, только российский рынок.

- Во-вторых, пользователи отмечают, что нередко предлагается инвестировать деньги именно в инструменты самого Сбербанка, акции и облигации. То есть можно предположить, что предлагаемая аналитика — не совсем объективная и независимая.

Тем не менее, клиенты используют его как удобный источник дополнительной, причем бесплатной информации о фондовом рынке. А заключать сделки можно через систему Quik, которую Сбербанк тоже поддерживает.

Комиссии средние, уровень надежности брокера — пожалуй, самый высокий на российском фондовом рынке.

Помимо «Сбербанк Инвестиции» у этой кредитной организации есть и еще одно приложение, которые называется «Сбербанк управление активами», но оно не торговое, а создано для того, чтобы клиенты могли оценивать работу управляющих активами.

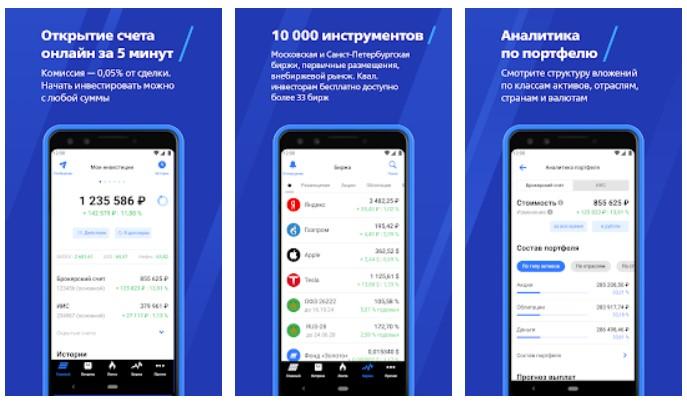

ВТБ Мои инвестиции

Многие считают приложение «ВТБ Мои инвестиции» лучшим на рынке, хотя оно и уступает в популярности системе Тинькофф. У ВТБ есть все, что может потребоваться, от открытия счета онлайн до доступа к информации, внимание, к 10 тысячам инструментов. Все рынки в одном месте, и российские, и международные. Московская биржа, биржа «Санкт-Петербург» и еще, как пишет разработчик, более 33 бирж. Участие в первичном размещении, внебиржевой рынок.

В системе возможно иметь два счета одновременно: обычный и ИИС. Приложение дает возможность работать с подборками ценных бумаг исходя из уровня их надежности. Вообще аналитика на достаточно высоком уровне. И масса инвестиционных идей бесплатно в подарок. А также робот-советник, как это многие любят.

Сделки можно заключать непосредственно из приложения, вводя рыночные, лимитированные заявки или стоп-лоссы — приказы брокеру закрыть позицию при достижении котировками определенных уровней для ограничения возможных убытков.

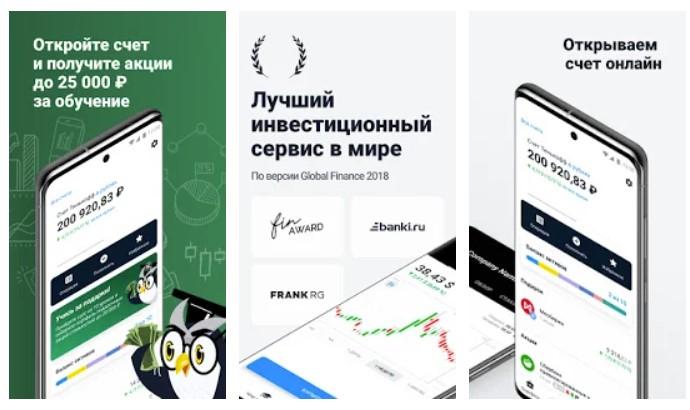

Тинькофф Инвестиции

Тиньфофф Инвестиции — самое популярное и наиболее обсуждаемое приложение для участия в торговле ценными бумагами. Надо отдать должное разработчикам, программа действительно и функциональная, и красивая. В ней есть все самое необходимое. От стартовых страниц для открытия брокерского счета онлайн до котировок в реальном времени и аналитики.

Котировки есть у всех. А вот что касается поддержки начинающих инвесторов — здесь Тинькофф Инвестиции действительно на уровне. Не важно, на сколько оправданы будут такого рода рекомендации, главное, они есть: за три шага на основании ответов на вопросы система предлагает сформировать портфель.

Доступны рынки валют, акций, облигаций, есть котировки фондов и так далее. И ко всему этому — идеи, что купить. А также, предложения самого брокера — вложить в биржевые фонды Тинькофф.

Единственный и главный недостаток приложения Тинькофф Инвестиции — это сам Тинькофф, его тарифная политика. Впрочем, бесплатно и качественно не бывает, за все приходится платить.

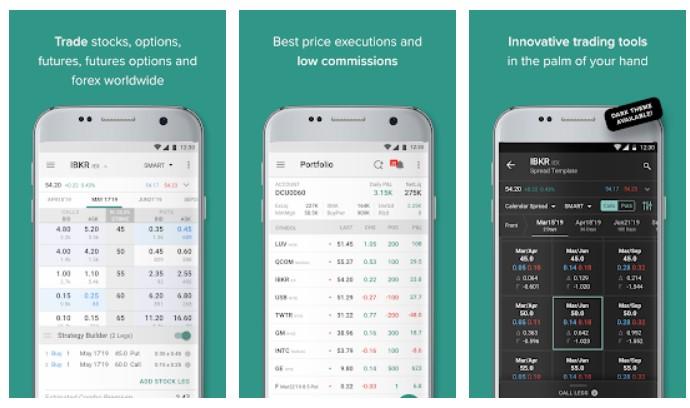

Interactive Brokers

И для сравнения под конец — краткий обзор популярного западного брокера Interactive Brokers. Как говорится, а как у них? На самом деле, приложение для мобильных устройств — почти такое же, как российские разработки. Меньше аналитики и советов, потому что Interactive Brokers считается просто дискаунтером, компанией, дающий дешевый выход на биржи для трейдеров и частных инвесторов. На страницах программы представлены котировки, итоги по портфелю, графики, и так далее.

Доступные рынки — основные мировые площадки. Американские ценные бумаги, европейские и другие. Почти все, что есть, но российские рынки, к сожалению, не входят.

Интересно, что Interactive Brokers предлагает свои услуги и россиянам, причем готово общаться с клиентами на русском языке. А комиссия составляет, например, по акциям — от 0.0005 до 0.0035 доллара за штуку, в зависимости от объема.

Interactive Brokers имеет американскую лицензию на рынке ценных бумаг и ее счета застрахованы на сумму до 500 тыс. долларов для каждого инвестора в случае банкротства брокера.

Общие проблемы приложений для инвесторов

В большинстве случаев, если почитать отзывы, то к каждому приложению мы видим одни и те же претензии: они все в те или иные моменты тормозят. Особенно это бывает обидно, когда у инвестора возникает желание что-то сделать на рынке, нервное напряжение на пределе, и вдруг в этот момент телефон «подвисает».

Говоря объективно, надо признать, что причина — вовсе не в ошибках разработчиков, а в проблемах связи. Дело в том, что биржевые приложения передают инвесторам слишком много сведений одновременно. Котировки в реальном времени создают немаленький трафик. Конечно, при этом любые программы теряют скорость в работе.

Разработчикам приходится выбирать между функциональными возможностями и большим трафиком и простотой ради скорости. Конечно, приходится искать компромисс.

К сожалению, идеального приложения для инвесторов пока не создано. Но зато есть, из чего выбирать.

Источник

Как сформировать инвестиционный портфель

2020 год стал настоящим испытанием для инвесторов, особенно новичков. Это был настоящий тест на стрессоустойчивость и проверка, насколько грамотно вложены деньги. Одни инвесторы отчитались о снижении своего капитала и нашли причины такого явления. Другие — разочаровались в инвестициях и ушли с рынка. А мой инвестиционный портфель остался в «зеленой» зоне, то есть показывал доходность на протяжении всего года. Я лишний раз убедилась, что правильно выбрала стратегию.

В статье расскажу, что такое инвестиционный портфель, чем его можно наполнить, чтобы защитить от инфляции и увеличить капитал, разберу типичные ошибки новичков.

Консервативный портфель. Его выбирают люди, которые имеют высокую восприимчивость к риску, и хотят быстро достичь финансовой цели. Например, инвестору до пенсии осталось 3–5 лет, и его цель — накопить на старость. Поэтому перед инвестором стоит задача — сохранить сбережения. Ему подойдут низкорискованные активы: депозиты, накопительные счета, облигации федерального займа — ОФЗ. У них предсказуемая доходность на уровне инфляции или чуть выше.

Динамика максимальной процентной ставки по вкладам в десяти крупнейших банках России имеет нисходящий тренд. В первой декаде ноября доходность составила 4,42%, а инфляция – 4,2%.

Для наглядности я выделила столбец с доходностью к погашению. Например, доходность ОФЗ-25083-ПД составит 4,47%. Это значит, что при покупке облигации по текущей цене (105,63% от номинала) и владении бумагой до конца срока (15.12.2021), ее доходность будет 4,47% — это чуть выше средней ставки по депозитам.

Умеренный портфель. Для тех, кто готов рисковать в разумных пределах и претендует на среднюю по рынку доходность. Портфель требует управления, потому что в него включают не только ОФЗ, но и более рискованные корпоративные облигации надежных эмитентов, акции индексных фондов и БПИФов — биржевых паевых инвестиционных фондов, ПИФов, акции «голубых фишек».

Агрессивный портфель. В этом портфеле минимальная доля консервативных инструментов или вообще нет таковых и высокая доля рискованных активов: акции и облигации отдельных эмитентов, фьючерсы и опционы, венчурные инвестиции.

Активный портфель. Требует от инвестора управления в режиме 24/7. Включает доходные и рискованные активы: акции роста, ВДО — высокодоходные облигации, стартапы, IPO — первичное размещение акций.

Пассивный портфель. Его часто используют инвесторы, кто не хочет или не может заниматься аналитикой и мониторингом. В составе чаще всего акции индексных фондов, паи ПИФов, драгоценные металлы — слитки, монеты, обезличенный металлический счет — ОМС.

Краткосрочный от 1 до 3 лет. В этом случае нельзя рисковать деньгами, поэтому до 100% в портфеле занимают депозиты и государственные и корпоративные облигации надежных эмитентов.

Среднесрочный от 3 до 10 лет. К перечисленным выше можно добавить более рискованные активы: акции индексных фондов и отдельных эмитентов, корпоративные облигации, ПИФы.

Долгосрочный свыше 10 лет. Наибольшая доля отводится рискованным и доходным инструментам. Но чем ближе к сроку достижения цели, тем меньше доля рискованных и доходных активов.

Неправильно

1. Накопить на образование ребенка.

2. Съездить в отпуск.

3. Накопить на пенсию.

Правильно

1. Накопить за 5 лет 3 000 000 ₽ на обучение ребенка в МГУ по направлению «Банковское дело».

2. Накопить 200 000 ₽ на поездку в Грецию семье из четырех человек в августе 2021 года.

3. Сформировать за 20 лет ежемесячный пассивный доход в размере 50 000 ₽ (в текущих ценах).

Этап 2 — определить суммы ежемесячного взноса на инвестиции. Лучше воспользоваться инвестиционным калькулятором.

Например, молодой человек хочет накопить к пенсии 10 000 000 ₽, чтобы в старости жить на проценты с капитала. Стартовый капитал для инвестирования — 10 000 ₽, срок до пенсии — 30 лет. Начинающий инвестор планирует применять консервативную стратегию инвестирования с доходностью 10%. Его инвестиционный портфель состоит из ОФЗ, депозитов, акций индексных фондов.

Пример: Я прошла тестирование на риск-профиль, которое показало, что склонность к риску у меня ниже среднего. Мне рекомендован умеренно сбалансированный портфель со следующей структурой: 50% акций: 35% российских и 15% иностранных; 40% облигаций и 10% краткосрочных инструментов, например, фонды денежного рынка.

Но здесь не учтена моя финансовая цель. Мне нужно достичь ее за 4 года, поэтому я скорректировала цифры: увеличила консервативную часть — облигации и золото — до 65% и уменьшила рискованную часть — акции — до 35%.

Этап 5 — открыть брокерский счет. Сама процедура отнимет не более 5 минут, ее можно провести онлайн. Но выбору брокера стоит уделить больше времени и сравнить предложения по следующим критериям: наличие лицензии, место в рейтинге Мосбиржи, тарифы и условия обслуживания. Как выбрать брокера, рассказали в предыдущей статье.

Этап 6 — выбрать активы в портфель. Самостоятельно или с помощью финансового консультанта выбираете активы на основе принятой стратегии инвестирования. Если действуете самостоятельно, дополнительно изучите методику анализа активов по книгам, статьям в интернете, на специальных курсах. Если обратились к брокеру — положитесь на профессионализм консультанта.

Этап 7 — ребалансировать портфель. Задача долгосрочного инвестора — придерживаться выбранной стратегии и регулировать доли активов в случае их изменения. Это позволит сохранять приемлемые для инвестора уровни риска и доходности даже в случае колебания рынка.

Во всем мире пользуется популярностью портфельная стратегия Asset Allocation. В переводе с английского означает «распределение активов». Иногда используют название «пассивное портфельное инвестирование». Автор стратегии — Гарри Марковиц, нобелевский лауреат.

Главная идея стратегии в том, что доходность инвестиционного портфеля зависит от его структуры, то есть от долевого распределения активов по классам и не предполагает активного управления. Оптимальное сочетание инструментов и их долей в портфеле позволяет сбалансировать риск и доходность.

При использовании стратегии Asset Allocation необходимо соблюдать определенные принципы.

- Сформировать портфель индивидуально под каждого инвестора. Не бывает типовых вариантов, которые подойдут всем.

Учитывать возраст инвестора, его цель и срок ее достижения, риск-профиль, финансовую грамотность и возможности, опыт в инвестициях, занятость, обязательства.

Применять диверсификацию по классам активов, странам, валюте.

Регулярно пополнять портфель и проводить обязательную ребалансировку не чаще одного–двух раз в год.

Стратегия подходит для долгосрочного инвестирования и предполагает небольшие затраты: комиссии за управление, оплата услуг брокера, налоги.

Основу таких портфелей составляют индексные фонды — ETF и БПИФы, которые позволяют достичь широкой диверсификации. На российском рынке выбор скромнее, чем на американском или европейском, но начинающему инвестору есть, из чего собрать сбалансированный пассивный портфель. На Московской бирже есть фонды на акции, облигации, золото, денежные рынки России, США, Германии, Китая и других стран.

Пример частного инвестора. Покажу на примере долгосрочного инвестиционного портфеля, как можно реализовать стратегию Asset Allocation. Это не является инвестиционной рекомендацией. Напомню, что портфель под каждого инвестора собирается индивидуально.

В примере подобрала активы минимум на 10 лет. Инвестору 20 лет, и он планирует ежемесячно пополнять свой портфель на 3000–5000 ₽. Восприимчивость к риску — умеренная — инвестор стремится к повышению стоимости капитала и способен перенести умеренные колебания рынка.

В портфель включили пассивно управляемые индексные фонды на акции, облигации и золото. Достигли диверсификации по инструментам, странам и валюте. Так как инвестор интересуется инвестициями и самостоятельно изучает фондовый рынок, в портфель добавили акции отдельных эмитентов.

Пример компании по управлению активами. Стратегию Asset Allocation активно применяет крупнейшая компания по управлению активами Fidelity (США). Каждый из портфелей соответствует определенному риск-профилю:

- целевое сочетание активов агрессивного роста — инвестор стремится к агрессивному росту и способен перенести значительные колебания рынка;

целевое сочетание активов роста — инвестор стремится к росту капитала и может вынести значительные колебания рынка;

сбалансированное целевое сочетание активов — инвестор стремится к росту капитала и способен выдержать умеренные колебания стоимости;

Когда новичок собирает свой первый инвестиционный портфель, он может допустить ошибки — привожу наиболее частые.

1. Инвестировать, не собрав подушки безопасности. Инвестиции — это всегда риск, поэтому нельзя все сбережения вкладывать в такое мероприятие. Если наступит негативный сценарий, не всегда можно вывести деньги за короткое время. Лучше заранее создать финансовый резерв в ликвидных инструментах — депозиты, накопительные счета.

2. Сделать портфель, как у известного инвестора, популярного блогера или эксперта из соц.сетей. Выбирать и распределять активы необходимо индивидуально. У каждого инвестора свои цели, разные финансовые возможности и отношение к риску. Доходность, которая устраивает одного, может не подойти другому.

3. Купить на все деньги один актив, например, акции «Рога и Копыта». Такой подход нарушает одно из основных правил грамотного инвестирования — диверсификацию. Если распределить капитал по разным активам, валюте и странам, можно снизить риск потери денег и увеличить доходность портфеля.

4. Инвестировать без четкой финансовой цели. Это приведет к тому, что инвестор не сможет определить срок инвестирования, рассчитать минимальную сумму вложений и подобрать правильные инструменты инвестирования. Такой подход лишает мотивации к созданию капитала.

5. Не проверить свое отношение к риску. Восприимчивость к риску у каждого человека разная. Один спокойно переносит просадку портфеля на 20–30%, потому что уверен в дальнейшем росте. А другой пьет валидол, когда стоимость активов упала на 10% и действует под влиянием эмоций: продает подешевевшие активы, скупает подорожавшую валюту.

6. Вкладывать деньги по совету друзей в проекты, которые гарантированно принесут 1000% годовых. Ни один инвестор, управляющая компания или брокер не могут гарантировать результат от инвестиций. Инвестиционные консультации имеют право давать только инвестиционные советники.

Источник