Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание статьи

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

Эти вложения направлены на решение нескольких задач, которые можно объединить в 2 группы:

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

Прежде чем приступить к поиску денежных средств, инвестор должен проанализировать текущую ситуацию и ответить на несколько вопросов:

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

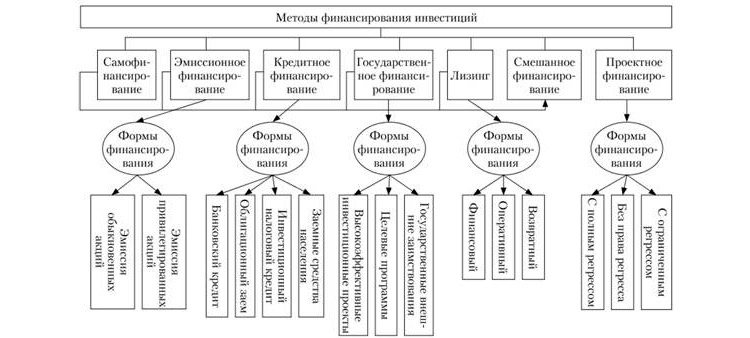

В зависимости от ответа на эти вопросы предприниматель может сориентироваться в ситуации и принять соответствующее решение. Чтобы минимизировать риски, следует сразу составить полный перечень методов финансирования инвестиций, которые допустимо (выгодно) использовать в конкретном случае. Для этого следует хорошо разобраться с тем, какие бывают виды источников обеспечения инвестиционной деятельности.

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

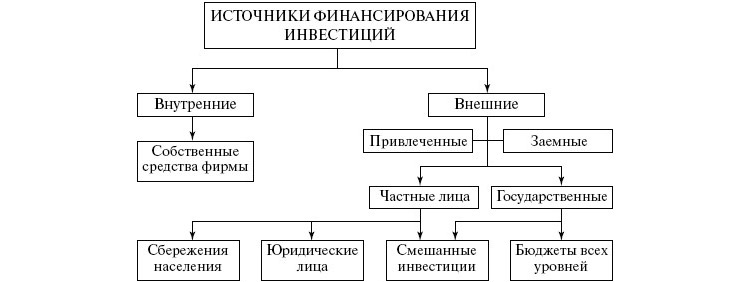

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

Наиболее разнообразны не внутренние, а внешние источники. Их принято объединять в 2 группы:

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

Прямые и косвенные

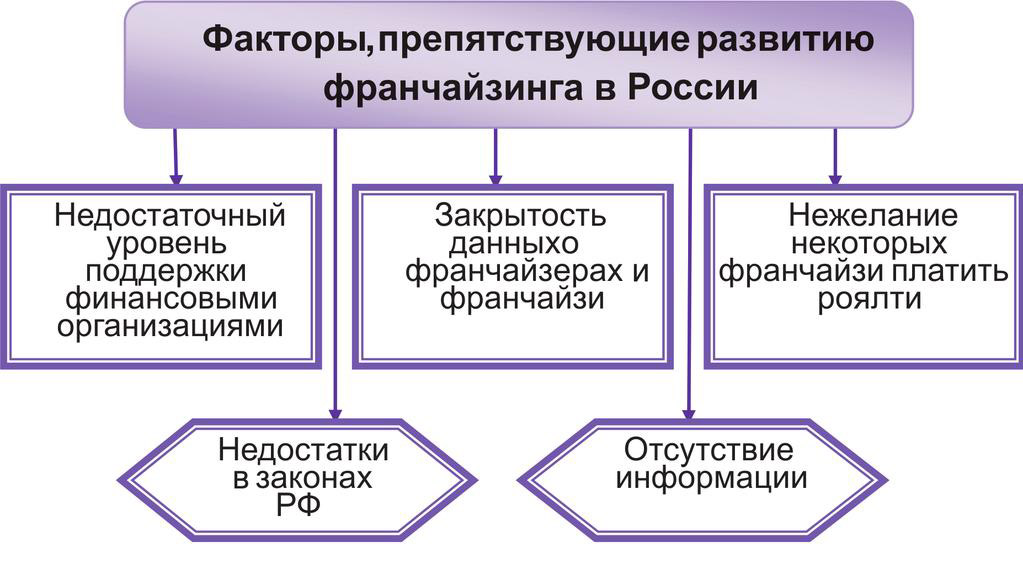

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

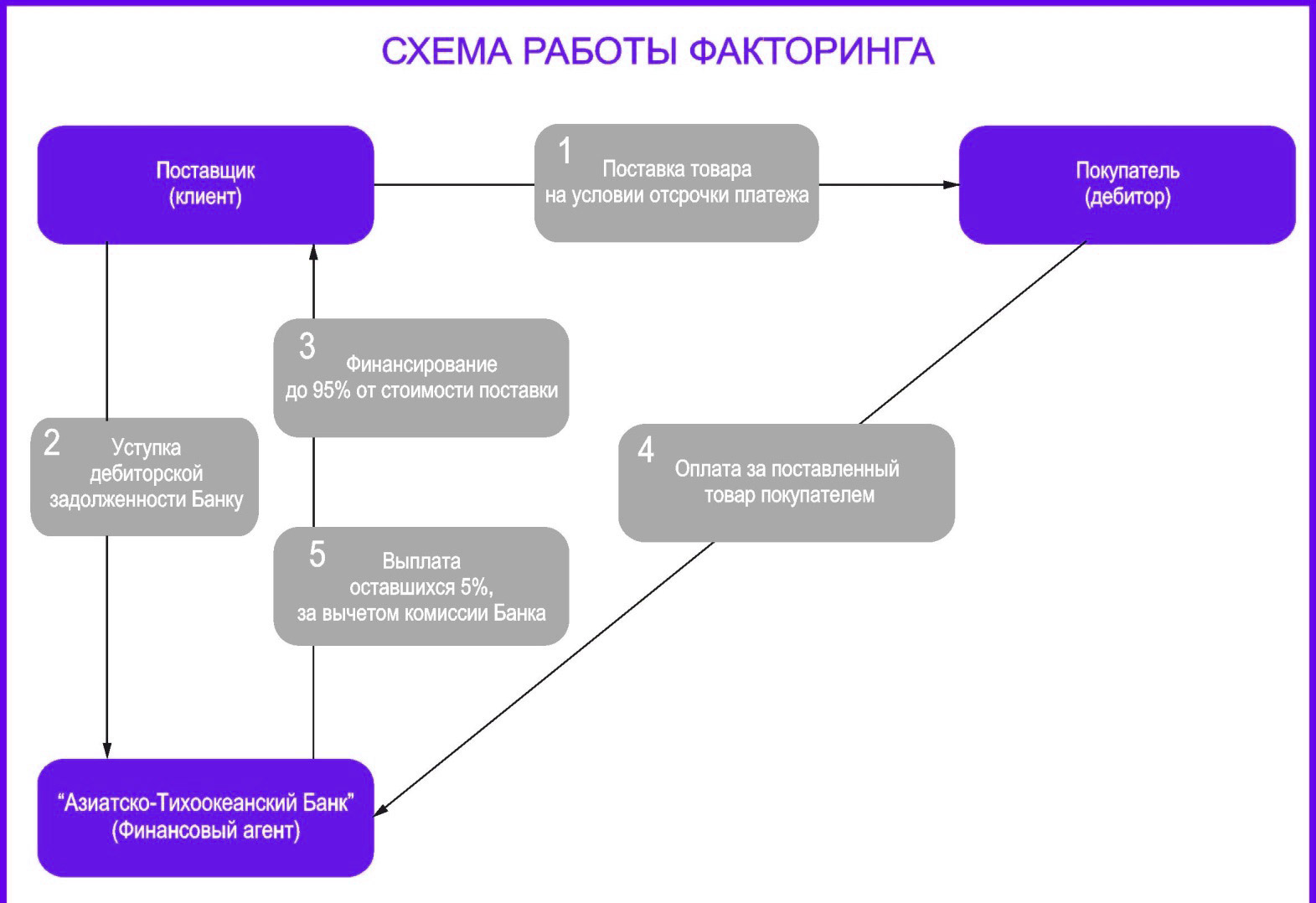

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Источник

ВЫБОР ИСТОЧНИКОВ ФИНАНСИРОВАНИЯ ИНВЕСТИЦИЙ НА ПРЕДПРИЯТИИ

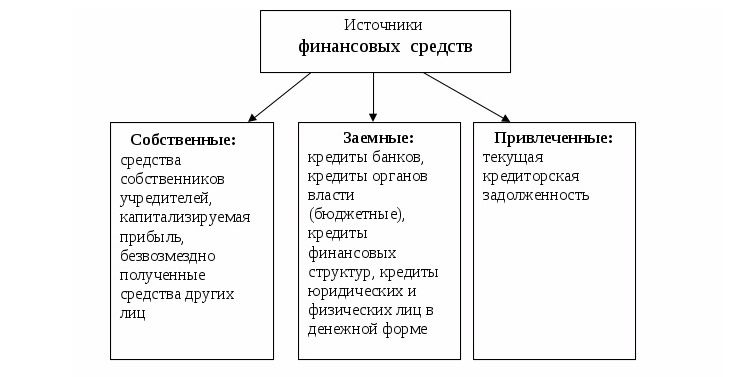

Любая инвестиционная деятельность хозяйствующего субъекта осуществляется за счет формируемых ими инвестиционных ресурсов, и в условиях современной рыночной экономики практически ни одно предприятие не обходится без привлечения внешнего финансирования.

Инвестиционные ресурсы в свою очередь представляют собой финансовые активы, которые привлекаются для осуществления вложения в объекты инвестирования.

Привлечение заемных источников финансирования обусловлено множеством причин, которые для каждого хозяйствующего субъекта индивидуальны. Вопрос о том, может ли предприятие полностью отказаться от внешних источников финансирования является очень актуальным. Организация, будучи самостоятельным хозяйствующий субъектом стремится максимизировать прибыль, а это в свою очередь нельзя сделать без расширения производства, круга покупателей и т.д. Все эти мероприятия требуют определенных вложений.

На практике принято считать, что использование собственных средств минимизирует или вовсе не связано с рисками, но в случае, если организация использует только собственные источники финансирования, то она лишает себя резервных средств, которые могут понадобиться при возникновении дефицита финансовых ресурсов. Любая предпринимательская деятельность связана с рисками, так как притоки и оттоки денежных средств могут не совпадать по времени, и поэтому ограничивать себя только собственными средствами финансирования не целесообразно. И поэтому главной задачей руководства предприятия является не отказ от использования заемного капитала, а определение его оптимальных размеров и способов финансирования.

В настоящее время существует множество способов и источников финансирования предприятия, и конечно такой выбор зависит от множества факторов : текущего финансового состояния предприятия, его опыта работы на рынке, доступность тех или иных видов источников финансирования, условия финансирования и конечно способность предприятия предоставить весь необходимый пакет документов финансирующей стороне.

Финансирование предприятия обычно осуществляется различными способами. При этом, чем выше риски инвестора, тем выше ожидаемый инвесторами доход.

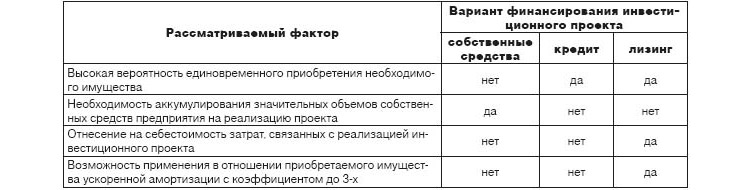

Среди известных и основных источников финансирования можно выделить следующие: государственное финансирование, лизинг, коммерческий кредит, облигационный заем, привилегированные акции, обычные акции. Рассмотрим каждый из них подробнее.

Государственное финансирование является наиболее традиционным источником финансирования, о соответственно желание получить такой вид финансирования не требует каких-то новых знаний от менеджера.

Подготовка проекта для государства намного проще , чем подготовка проекта для частных инвесторов. В случае, если организация располагает возможностями получить государственное финансирование, то этим необходимо воспользоваться.

Приобретение активов в рассрочку доступно для тех предприятий, которые имеют хорошее финансовое состояние и позитивные тенденции развития. При этом виде финансирования в качестве обеспечения служит приобретаемый предприятием актив, который переходит в полную собственность предприятия только после оплаты всей его стоимости. Для совершения данной процедуры организация должна иметь сумму для оплаты начального взноса, которая составляет от 10 до 50% от стоимости приобретаемого актива. Данный способ финансирования в основном используется при приобретении оборудования.

Коммерческий кредит является наиболее распространенным способом финансирования предприятий. Условия финансирования в банках различны. Например, в зарубежном банке процентная ставка может составлять LIBOR + 2%. Однако российское предприятие, претендующее на получение кредита в зарубежном банке, должно не только иметь высокую платежеспособность и ликвидность, но и представить финансовую отчетность, соответствующую международным стандартам, подтвержденную одной из ведущих международных аудиторских фирм. При этом самым важным фактором при принятии банком решения о предоставлении займа было и остается наличие ликвидного обеспечения или надежных гарантий. Необходимо также учитывать то, что российские банки практически не располагают дешевыми ресурсами, которые они могут представить предприятиям на относительно длительный срок 3—5 лет. В последнее время появились примеры успешного финансирования долгосрочных промышленных проектов, например Сбербанком. Таким образом, если ваше предприятие располагает ликвидным обеспечением и условия предоставления займа приемлемы с экономической точки зрения, то можно прибегнуть к банковским займам. Однако они вряд ли могут быть единственным инструментом долгосрочного финансирования. Обычно используется комбинация акционерного и заемного капитала.

Также удобным способом финансирования является размещение облигаций на финансовом рынке, особенно для собственников, так как в этом случае не происходит перераспределения собственности. При этом предприятие, осуществляющее данную процедуру должно иметь устойчивое финансовое положение, хорошие перспективы развития, а облигационный заем должен быть обеспечен активами предприятия.

Держатели привилегированных акций имеют некоторые преимущества перед владельцами обыкновенных акций. Одним из них является приоритет при распределении прибыли или более высокий приоритет погашения обязательств в случае ликвидации предприятия. И в случае возникновения негативных тенденций, ввиду того что привилегированные акции не предоставляют их владельцам права участвовать в управлении предприятием, инвестор не имеет возможности повлиять на принимаемые менеджментом предприятия управленческие решения. Также проблемой является то, что продать привилегированные акции другим инвесторам сложно. Анализируя можно сказать что, привилегированные акции представляют собой рискованный инструмент для инвестора. Исключение могут составлять привилегированные акции крупнейших и наиболее надежных российских компаний.

Обыкновенные акции предприятий приобретаются только теми инвесторами, которые готовы разделить риски бизнеса с существующими владельцами предприятия, не требуют обеспечения и гарантий. При этом инвесторы руководствуются следующими критериями: потенциал роста, способность менеджмента обеспечить рост бизнеса, финансовая прозрачность и возможность влиять на принимаемые решения, а также возможность выхода из проекта посредством реализации акций на фондовом рынке или стратегическому инвестору.

При выборе источников финансирования на предприятии следует учитывать ряд критериев. Одним из наиболее важных критериев является стоимость источника финансирования. Во сколько обойдется организации использование того или иного источника финансирования, это первый вопрос, на который нужно ответить при выборе наиболее оптимального финансового инструменты.

Также важным критерием является доступность того или иного инструмента финансирования, который зависит от ряда факторов : организационно-правовая форма предприятия, его размер, величина активов, престиж, кредитная история и т.д.

Разрабатывая инвестиционный проект, компания может комбинировать разные формы финансирования.

При оценке финансирования, следует принимать во внимание, что не все организации могут легко воспользоваться вышеперечисленными способами финансирования. Например, для крупных компаний, которые имеют достаточно активов для финансового обеспечения, хорошую деловую репутацию список финансовых инструментов шире, чем для мелких и средних предприятия. Но в настоящее время, многие банки и государство предлагают программы по поддержке малого и среднего предпринимательства, в которых учитываются не только размеры бизнеса, но и цели на которые выделяются средства.

Использование любого финансового инструменты предполагает возникновение различного рода рисков. К таким рискам можно отнести: риск неплатежеспособности, снижения финансовой устойчивости, инфляционные риски и т.д. В такой ситуации грамотное ведение финансовой политики организации позволит привести к минимуму возникающие риски, и повлиять на такие критерии выбора источника финансирования как резервирование, самострахование и другие. Большие компании, обычно, имеют отделы, которые занимаются анализом и оценкой рисков, в то время как малым предприятиями не «по карману» держать такие отделы. На сегодняшний день такую проблему можно решить, прибегнув к помощи услуги риск-консалтинга, которую предоставляют многие консалтинговые компании. Риск-консалтинг также не является бесплатным, но стоимость этой услуги ориентирована на платежеспособность заказчика.

Главной задачей компаний помимо минимизации рисков является стремление снизить стоимость источника финансирования. И так как, основным фактором, влияющим на стоимость заемного капитала, является процентная ставка, то при принятии решения о привлечении кредита, руководству нужно провести переговоры с несколькими банками о снижении процентной ставки, и для этого компания может предложить банку сотрудничество на взаимовыгодных условиях.

Для компании сложнее всего повлиять на доступность источников финансирования. Например, компания не сможет за короткий период времени нарастить размер своих активов для обеспечения по кредиту или залогу; поднять свои финансовые рейтинги, хорошую деловую репутацию.

Организации должны уже сейчас думать о своей репутации, финансовой политике для того что бы в дальнейшем обеспечить себе доступ к многим финансовым инструментам.

Проблема выбора источника финансирования является достаточно актуальной, так как за последнее время в разрезе организаций доля привлеченных средств в общем количестве инвестиций превышает долю собственных источников. В конечном итоге только руководство компании решает, какой риск более оправданный: риск, связанный с привлечением заемных источников финансирования или риск возникновения дефицита финансовых ресурсов.

Нельзя не сказать о таком источнике как иностранные инвестиции. И тут мы видим две стороны медали.

Казалось бы, иностранные инвестиции помогают, способствуют развитию, но есть форма, а есть содержание.

Инвестиции и капитал пребывают в постоянном движении между странами. Открытость экономики способствует развитию в этом случае «крепких экономик». Иностранные инвестиции для стран со слабой экономикой, где мала доля конкурентоспособных товаров и услуг неизменно приводят к расширению импорта и увеличению внешнего долга. Доля иностранных инвестиций в общем объеме инвестиций с российскую экономику в последние годы находится на уровне 25030%1 . Доля велика, однако обратим внимание на структуру иностранных инвестиций. Более 80% иностранных инвестиций относится к кредитам, а взносы в капитал не превышают 10%. При чем, кредиты на срок более полугода составляют только треть от всего объема иностранных инвестиций. Остальное – краткосрочные займы. Основная часть иностранных инвестиций связана с добывающими отраслями (в основном, добыча полезных ископаемых), металлургией, торговлей и финансовой деятельностью. В образовании и здравоохранении иностранные инвестиции практически не заметны. Незначительна их доля также в производстве машин и оборудования.

Неумелое управление экономическим ростом, развитием жизненно важных секторов экономики компенсируется стремительным увеличением импортных закупок за счет иностранных кредитов и притока долларов в страну вследствие также резко возраставшего экспорта нефти, газа, металла, древесины, алмазов и золота. Мировой рынок, а точнее, ведущие мировые государства в условиях малоэффективного управления экономическим ростом в стране делают экономику России малопригодной для будущего роста уровня жизни населения.

Список литературы

1. Игонина Л.Л. Инвестиции: Учеб. пособие / Л.Л. Игонина; Под ред. В.А. Слепова. – М.: Юристъ, 2012. –480 с.

2. Инвестиции: Учеб. пособие /Под ред. М.В. Чиненова. – М.: КноРус, 2011. – 368 с.

3. Кулапов М.Н. Инвестиции и экономический рост: опыт и ошибки России / М.Н. Кулапов, М.Н. Сидоров, П.А. Карасев // Инновации и инвестиции. – 2014. — №3. – С.45-50

Источник