- Все рынки мира в вашем смартфоне

- Начать инвестировать может каждый

- Откройте брокерский счёт за 5 минут без визита в банк

- Начать инвестировать можно от 1000 ₽

- Бесплатная аналитика от экспертов ВТБ Капитал

- Более 10 000 финансовых инструментов

- Откройте брокерский счёт за 5 минут без визита в банк

- Для тех, кому нужна помощь

- Робот-советник

- Как работает робот-советник?

- Виды портфелей и доходность

- Статистика доходов

- В портфели от робота-советника входят:

- Средняя историческая доходность стратегий в % годовых:

- Для самостоятельного инвестирования

- Подборки ценных бумаг

- Новости и аналитика

- Рекомендации по иностранным акциям

- Дивидендный и купонный календари

- Подборки ценных бумаг

- Новости и аналитика

- Рекомендации по иностранным акциям

- Дивидендный и купонный календари

- Трейдерам

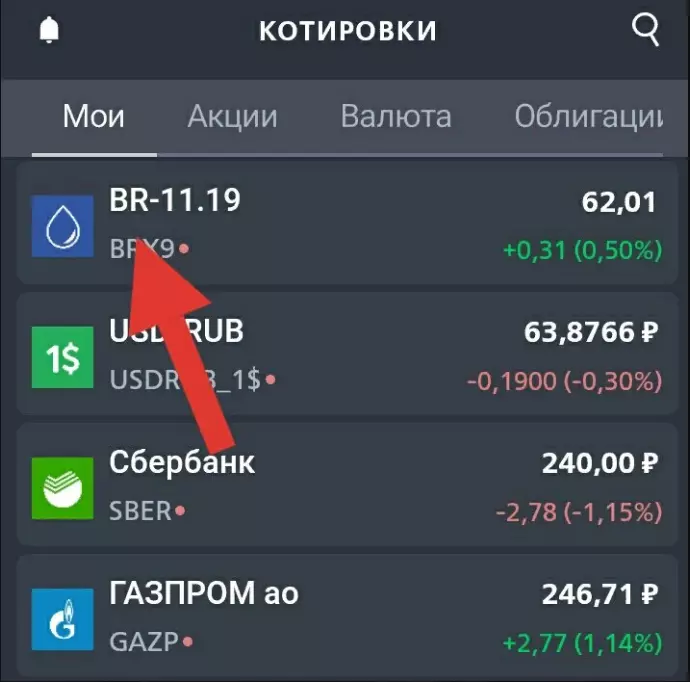

- Быстрые котировки и стакан

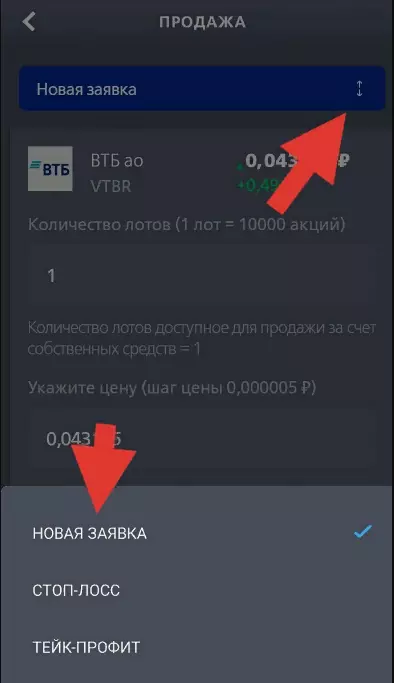

- Заявки стоп-лосс и тейк-профит

- Кредитование без комиссий в течение одного торгового дня

- Состоятельным клиентам

- Персональный советник

- Начать инвестировать — просто

- Комиссии и пополнение счёта

- Где посмотреть тариф?

- Как пополнить счёт?

- Как устроены сделки на бирже?

- Режим Т+ для ценных бумаг

- Вывод денег с учётом режима торгов

- Маржинальное кредитование

- Как выбрать тип вычета?

- Субсчёт

- ВТБ Мои инвестиции — полная инструкция

- ВТБ мои инвестиции личный кабинет

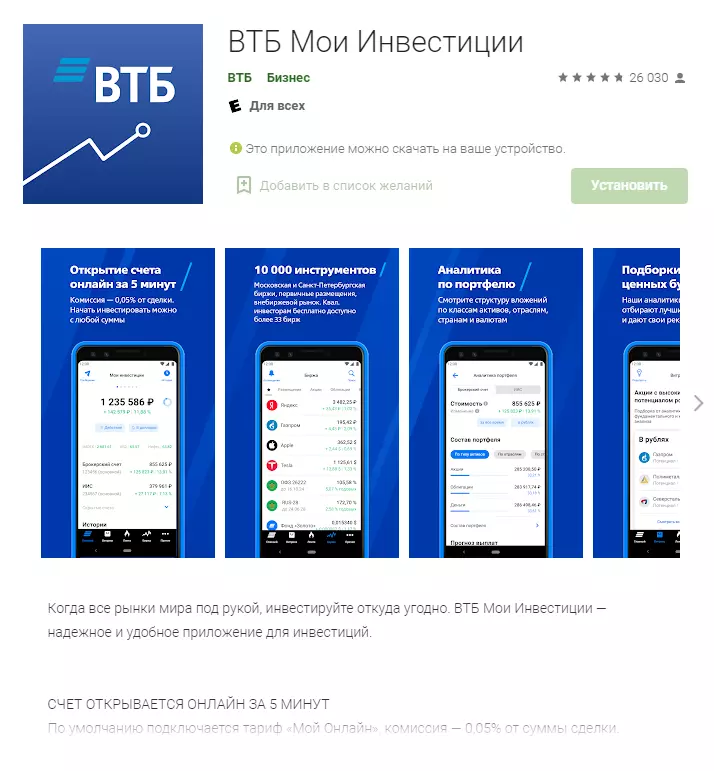

- Установка мобильного приложения ВТБ Мои инвестиции

- Регистрация/ Вход

- ВТБ инвестиции тарифы

- Базовые

- Для владельцев пакета «Привилегия»

- Для владельцев пакета «Прайм»

- Общие правила

- Актуальные предложения для инвесторов

- Робот-советник

- ИИС или брокерский счёт

- Как купить акции иностранных компаний

Все рынки мира в вашем смартфоне

Начать инвестировать может каждый

Откройте брокерский счёт за 5 минут без визита в банк

Чтобы открыть счёт через ВТБ Мои Инвестиции, понадобятся только паспорт, СНИЛС или ИНН

Начать инвестировать можно от 1000 ₽

В тарифе по умолчанию «Мой Онлайн» обслуживание бесплатно, комиссия за сделки — 0,05 %

Бесплатная аналитика от экспертов ВТБ Капитал

А также регулярные подборки лучших ценных бумаг

Более 10 000 финансовых инструментов

Акции, облигации, еврооблигации, фонды, фьючерсы, первичные размещения

Откройте брокерский счёт за 5 минут без визита в банк

Чтобы открыть счёт через ВТБ Мои Инвестиции, понадобятся только паспорт, СНИЛС или ИНН

Для тех, кому нужна помощь

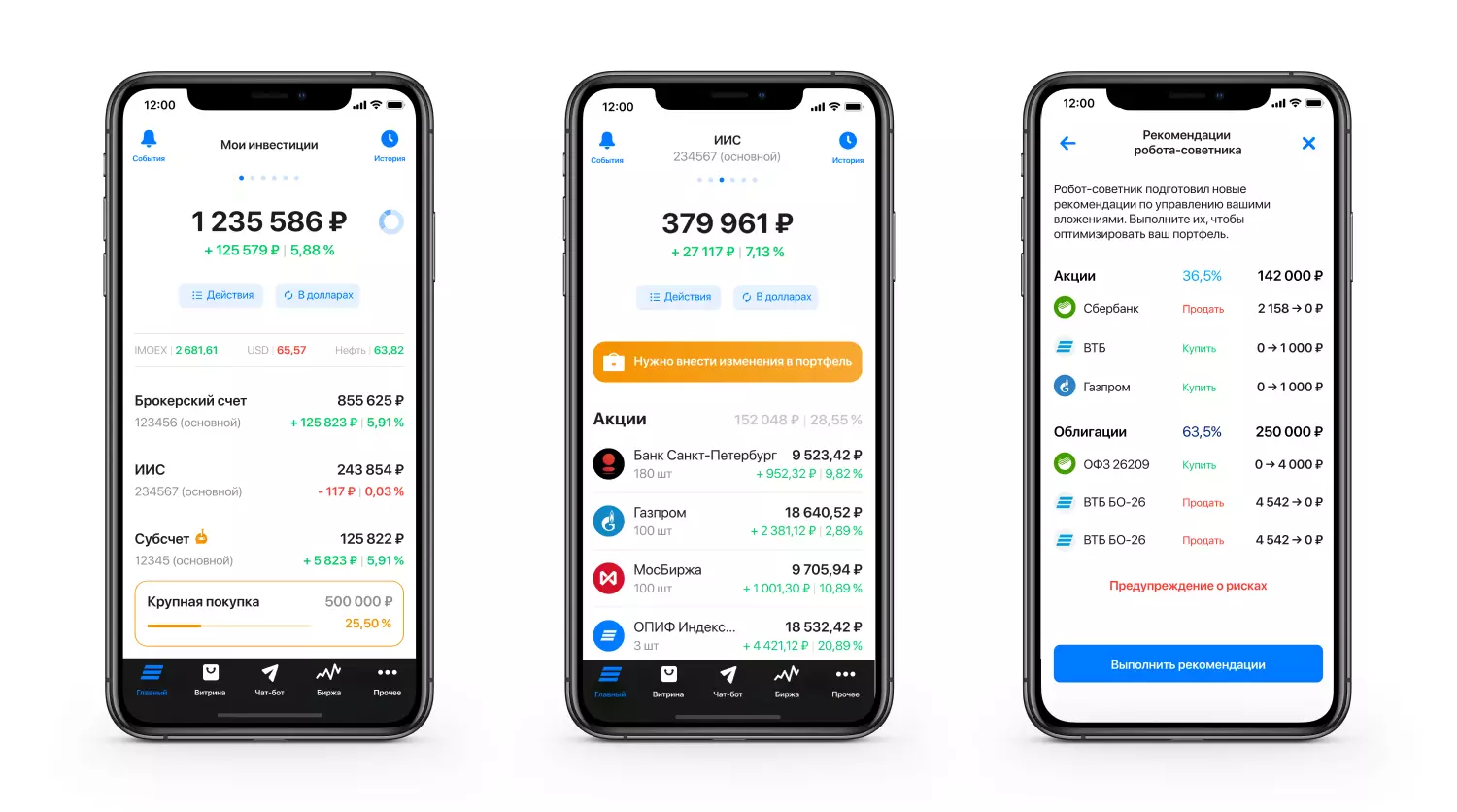

Робот-советник

Бесплатный сервис, который подберёт персональный портфель ценных бумаг и будет присылать советы о том, как им управлять

Как работает робот-советник?

- Проходите опрос, чтобы определить свой инвестиционный профиль.

- После того, как вы определите свой инвестпрофиль, нужно будет выбрать одну из четырех финансовых целей: «крупная покупка», «финансовая подушка», «пенсия» или «просто инвестировать».

- Робот подбирает ценные бумаги.

- Пополняете счёт, если нужно.

- Робот следит за вашими бумагами и присылает советы, когда какие-то из них нужно продать.

Виды портфелей и доходность

Сейчас робот-советник предлагает 5 портфелей: от ультра-консервативного, который состоит только из облигаций, до ультра-агрессивного, который состоит только из акций.

Доходность портфелей с июля 2018 года по июль 2020 года в зависимости от стратегии — от 22,09 % до 46,63 %.

Это в среднем на 8,2 % больше, чем у бенчмарков*. Чем рискованнее стратегия, тем выше потенциальная доходность.

Статистика доходов

Чтобы оценить эффективность робота-советника, мы сравниваем доходность его портфелей с бенчмарками — портфелями с таким же долями классов активов, но на основе индексов: индекса совокупного дохода государственных облигаций РФ и индекса Мосбиржи полной доходности «брутто».

В портфели от робота-советника входят:

— Ликвидные акции крупных российских компаний

— Ликвидные государственные облигации

— Биржевые фонды ВТБ

Средняя историческая доходность стратегий в % годовых:

Для самостоятельного инвестирования

Подборки ценных бумаг

Новости и аналитика

Рекомендации по иностранным акциям

Дивидендный и купонный календари

Подборки ценных бумаг

Новости и аналитика

Рекомендации по иностранным акциям

Дивидендный и купонный календари

Трейдерам

Быстрые котировки и стакан

Данные в приложении отображаются с такой же скоростью, как в QUIK — без задержек

Заявки стоп-лосс и тейк-профит

В приложении доступны заявки стоп-лосс и тейк-профит, чтобы закрывать позиции, ограничивая убыток и фиксируя прибыль

Кредитование без комиссий в течение одного торгового дня

Если занимаете больше, чем на день, берётся комиссия

Состоятельным клиентам

Персональный советник

Профессиональный инвестиционный консультант, который успешно торгует на финансовых рынках больше 10 лет, с опытом управления активами от 1 млрд ₽

Начать инвестировать — просто

Комиссии и пополнение счёта

Где посмотреть тариф?

Если вы открыли счёт в приложении ВТБ Мои Инвестиции или ВТБ Онлайн после 1 июля 2019 года, то автоматически подключился тариф — «Мой онлайн». В этом тарифе комиссия за сделки: брокер берет 0,05% от суммы. Комиссия Московской и Санкт-Петербургской бирж — 0,01%. Депозитарных комиссий нет, обслуживание бесплатное.

Посмотреть, какой у вас тариф, можно в личном кабинете: «Настройки» → «Личные анкетные данные». Логин и пароль для личного кабинета используйте те же, что и для входа в ВТБ Мои Инвестиции.

Подробную информацию по тарифам и комиссиям можно посмотреть на сайте брокера ВТБ в разделе «Тарифы».

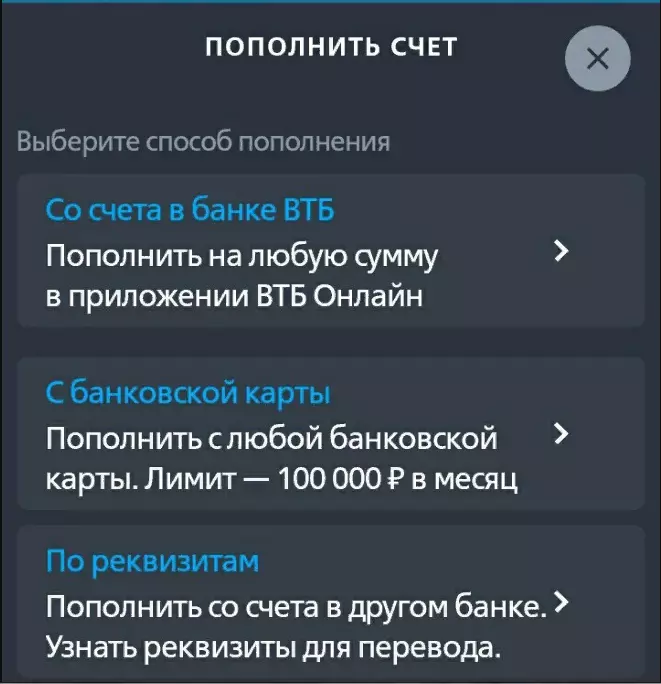

Как пополнить счёт?

— Со счёта в банке ВТБ, через ВТБ Онлайн. Деньги зачисляются мгновенно, 24/7. Без комиссии.

— С банковской карты другого банка. Деньги зачисляются мгновенно. Банк-отправитель может списать комиссию согласно своим тарифам. Комиссия зависит от суммы перевода: при зачислении денег до 1 000 ₽ — 10 ₽; при зачислении от 1 000 ₽ до 10 000 ₽ — 0,5% от суммы перевода; при зачислении от 10 000 ₽ до 100 000 ₽ — 0,4% от суммы перевода. Максимальная сумма пополнения счета в месяц через карту другого банка — 100 000 ₽.

— По реквизитам ВТБ со счёта в другом банке. Реквизиты есть в письме от ВТБ, которое приходит вам при открытии счёта, тема «Вам открыт брокерский счёт». Обычно деньги зачисляются в течение рабочего дня. Банк-отправитель может списать комиссию согласно своим тарифам. ВТБ комиссию не возьмет.

Как устроены сделки на бирже?

Режим Т+ для ценных бумаг

На бирже существуют режимы торгов Т+2 и Т+1. Т+X означает, что если вы купите ценную бумагу сегодня (T), фактически её владельцем вы станете на другой торговый день (+X).

В режиме Т+2 торгуются российские и иностранные акции, депозитарные расписки, ПИФы, ИСУ, ETF, еврооблигации Минфина РФ и корпоративные еврооблигации, номинированные в долларах США.

В режиме Т+1 торгуются ОФЗ. В режиме Т+0 торгуются муниципальные и корпоративные облигации, еврооблигации Минфина РФ и корпоративные еврооблигации, номинированные в любой валюте, кроме долларов США.

Вывод денег с учётом режима торгов

Когда продадите ценные бумаги, деньги станут доступны для вывода тоже через два торговых дня.

Режим TOD и TOM для валюты. TOD (today, сегодня) означает, что валюта будет зачислена на счёт в этот же день, когда вы её купили. В этом режиме евро торгуется с 10:00 до 14:30 мск, а доллары США с 10:00 до 16:00 мск.

TOM (tomorrow, завтра) означает, что валюта будет зачислена на счёт на следующий день после покупки. В этом режиме доллары США, евро, фунт стерлингов, швейцарский франк и китайский юань торгуются с 10:00 до 23:50 мск.

Курс обмена валюты в режиме TOM обычно немного выгоднее.

Маржинальное кредитование

Маржинальное кредитование — это когда вы берёте у брокера в долг деньги или ценные бумаги под процент. Заём дается под залог активов на вашем счёте.

Например, эта услуга позволяет купить акции, если у вас не хватает денег и пополнить счет позже. Кредит дается под залог активов на вашем счете. Маржинальное кредитование в течение торгового дня — бесплатно. Если занимаете деньги или бумаги на больший срок, берется комиссия.

Возможность брать активы в долг доступна автоматически, когда вы открываете брокерский счет.

Как выбрать тип вычета?

Необязательно выбирать тип вычета по ИИС сразу. Он зависит от ваших действий и принимается автоматически: — если за время использования ИИС, вы получите ежегодный налоговый вычет, то будет применен тип А; — если за время использования ИИС вы не получали налоговый вычет по типу А, решили продать активы и закрыть ИИС — то будет применен тип Б.

Но будьте внимательны: если вы хотите получить вычет типа А, то подать документы на вычет за нужный год нужно в течение 3 лет после него.

Субсчёт

Субсчёт — это дополнительный счёт, который будет частью основного. Он позволяет разбить один счёт на несколько, чтобы инвестировать деньги на разные цели. Например, на одном субсчёте можно копить деньги на пенсию, а на другом хранить финансовую подушку.

Субсчет бесплатно открывается в течение нескольких минут в приложении ВТБ Мои Инвестиции. Вы сразу сможете перевести на него деньги с основного счета.

К одному из счетов или субсчетов можно подключить робота-советника. Всего можно открыть 9 субсчетов. Учитываются субсчета, открытые через наших партнеров.

Источник

ВТБ Мои инвестиции — полная инструкция

Приложение Мои инвестиции от ВТБ помогает разобраться в секретах торговли на бирже как новичкам, так и опытным пользователям. С помощью робота-помощника система создаёт инвестиционный портфель и контролирует куплю-продажу ценных бумаг, совершаемую клиентом.

ВТБ мои инвестиции личный кабинет

«Мои инвестиции» – это приложение для смартфонов, которое ВТБ-банк разработал для своих клиентов. С его помощью пользователи вкладывают свои средства на финансовых рынках и получают стабильный доход.

Среди преимуществ сервиса:

- Возможность покупать российские и зарубежные ценные бумаги, валюту на Московских и Петербургских биржах;

- Подсказки робота-советника, помогающего собрать портфель ценных бумаг на основании целей пользователя;

- Доступ к эксклюзивной аналитике от экспертов ВТБ Капитал;

- Валютный обмен по наиболее выгодному биржевому курсу.

Чтобы открыть доступ ко всему функционалу, клиенту необходимо создать ВТБ инвестиции личный кабинет, через который он будет управлять своими финансовыми активами.

Установка мобильного приложения ВТБ Мои инвестиции

Приложение представлено на трех площадках:

- Эппл Стор;

- Гугл Плэй;

- App Gallery.

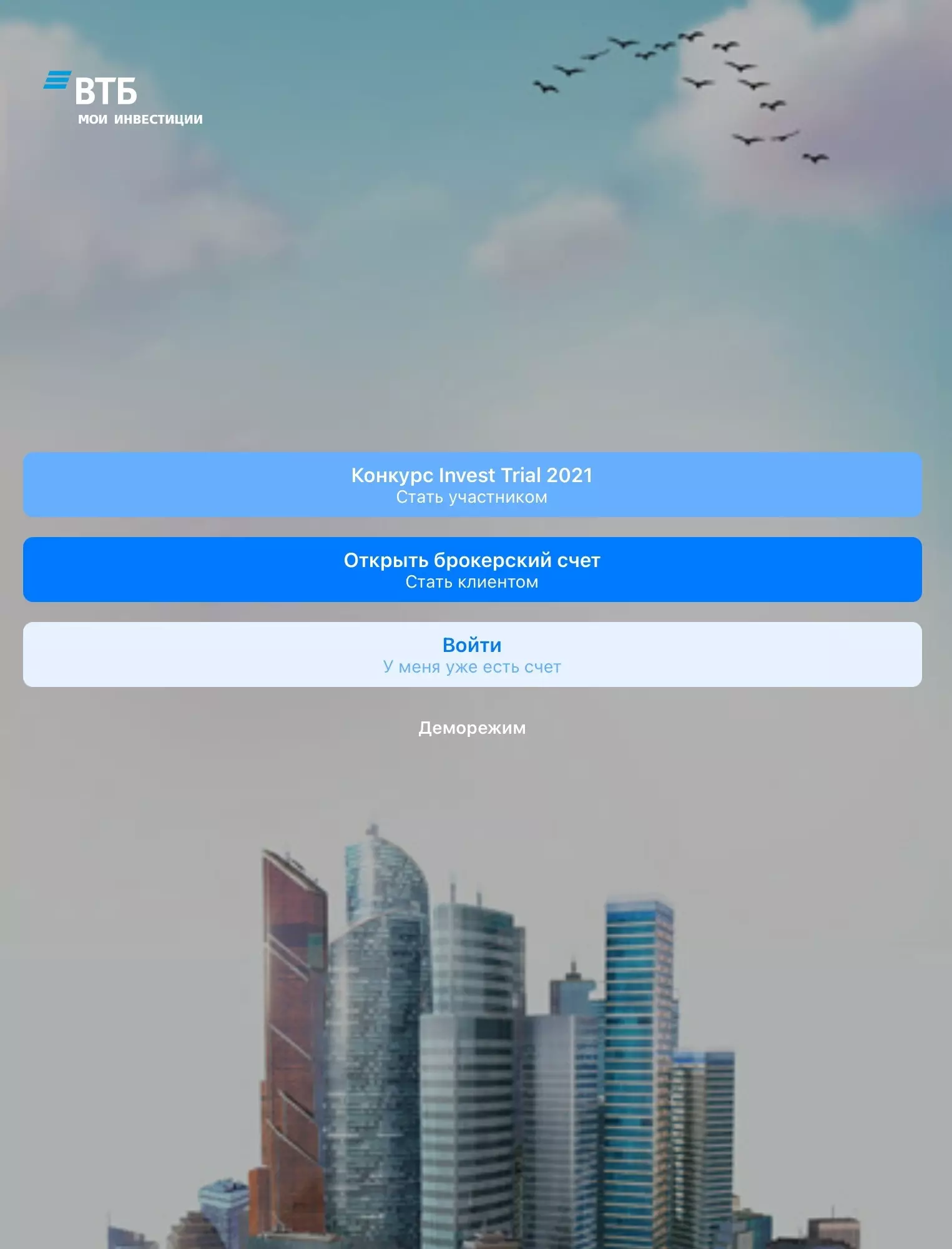

После скачивания пользователь отправляет заявку на открытие брокерского счета (если ранее не был зарегистрирован в системе) или входит в свой аккаунт.

Создать аккаунт можно двумя способами:

- Через онлайн-кабинет ВТБ (для тех, у кого есть карта банка);

- Через приложение.

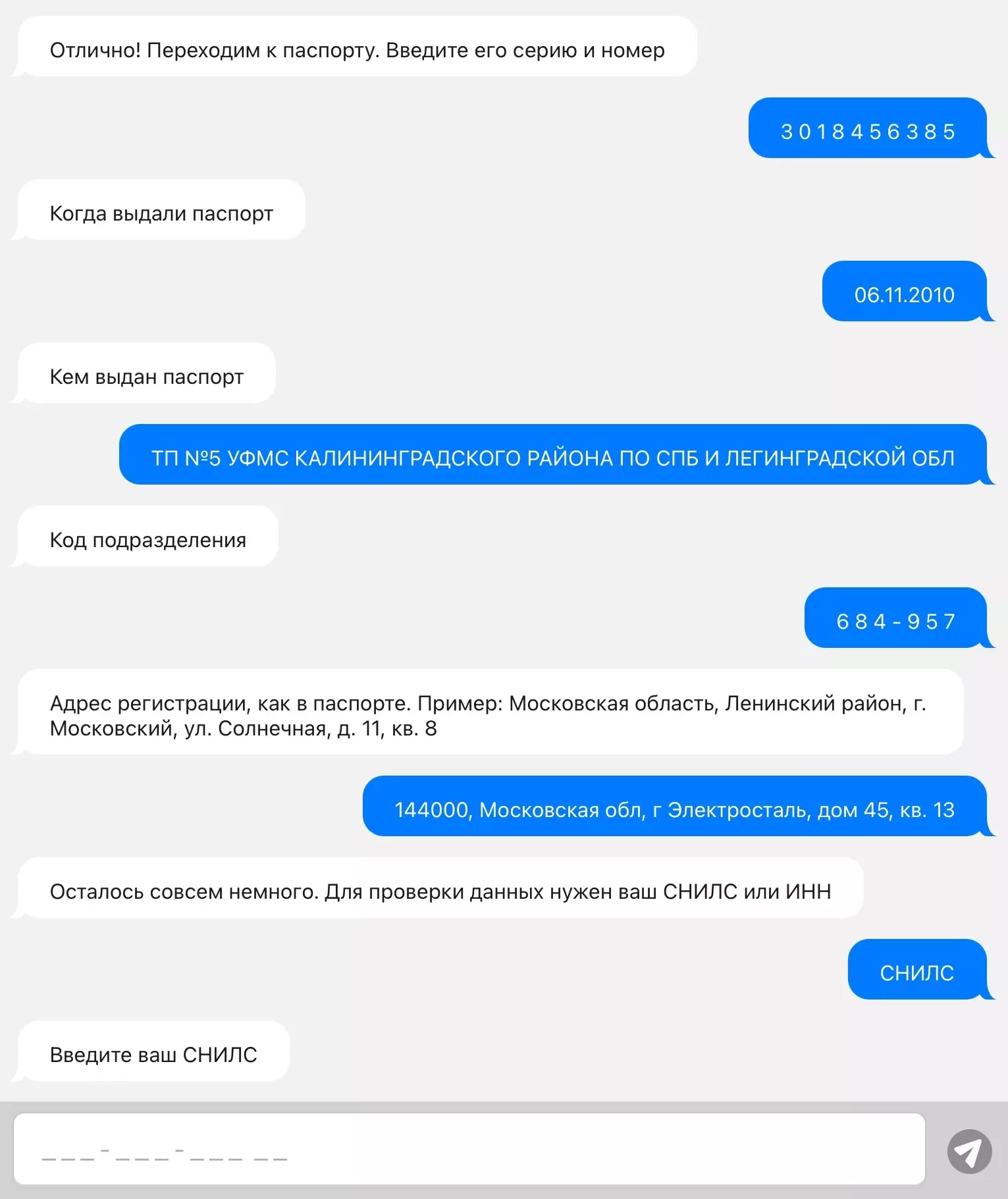

Регистрация/ Вход

При регистрации клиент открывает брокерский счет. Если он входит в экосистему ВТБ впервые, то аутентификация проходит через приложение.

Для этого пользователь заполняет анкету, где указывает:

- Персональные данные (Ф. И. О., пол, дату рождения, место рождения, адрес электронной почты и номер телефона). Номер впоследствии станет логином при входе в приложение.

- Данные документов: для заполнения понадобятся российский паспорт (серия и номер, кем и когда выдан, код подразделения, адрес регистрации) и СНИЛС или ИНН.

После того как система проверит введенные данные, пользователю предоставят временный пароль для авторизации в приложении.

Если у клиента уже есть аккаунт, то он нажимает на кнопку «Войти» на главной странице приложения и заполняет две строки:

- Телефон или логин (что часто одно и то же);

- Пароль.

Если пользователь захочет восстановить пароль, то система запросит номер телефона и последние шесть цифры паспорта.

ВТБ инвестиции вход также можно выполнить через ВТБ-Онлайн – при наличии аккаунта.

ВТБ инвестиции тарифы

Тарифы от VTB инвестиции делятся на три категории:

Базовые

Мой онлайн

| Сбор | Стоимость |

| С ценными бумагами и валютой (брокера) | 0,05% |

| С ценными бумагами (биржи) | 0,01 % |

| С валютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С валютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 0 ₽ |

Инвестор стандарт

| Сбор | Стоимость |

| С ценными бумагами и инвалютой (брокера) | 0,0413% |

| С ценными бумагами (биржи) | 0,01 % |

| С инвалютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С инвалютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при совершении как минимум одной сделки. В остальных случаях – бесплатно. |

Профессиональный стандарт

| Сбор за сделки | Стоимость |

| С ценными бумагами и валютой (брокера) | до 1 млн ₽: 0,0472%; 1 – 5 000 000 ₽: 0,0295%; 5 – 10 000 000 ₽: 0,02596%; 10 – 50 000 000 ₽: 0,02124%; 50 – 100 000 000 ₽: 0,0195%; более 100 000 000 ₽: 0,015%. |

| С ценными бумагами (биржи) | 0,01 % |

| С валютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С валютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при заключении как минимум одного биржевого договора. В остальных случаях – бесплатно. |

Для владельцев пакета «Привилегия»

Инвестор привилегия

| Сбор за сделки | Стоимость |

| С ценными бумагами и инвалютой (брокера) | 0,03776% от суммы |

| С ценными бумагами (биржи) | 0,01 % |

| С инвалютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С инвалютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при совершении как минимум одной сделки. В остальных случаях – бесплатно. |

Профессиональная привилегия

| Сбор | Стоимость |

| С ценными бумагами и валютой (брокера) | до 1 мил. ₽: 0,04248%; 1 – 5 мил. ₽: 0,02714%; 5 – 10 мил. ₽: 0,0236%; 10 – 50 мил. ₽: 0,02006%; 50 – 100 мил. ₽: 0,01825%; более 100 мил. ₽: 0,01440%. |

| С ценными бумагами (биржи) | 0,01 % |

| С валютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С валютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при заключении как минимум одного биржевого договора. В остальных случаях – бесплатно. |

Для владельцев пакета «Прайм»

Инвестор «Прайм»

| Сбор за сделки | Стоимость |

| С ценными бумагами и инвалютой (брокера) | 0,03455% от суммы. |

| С ценными бумагами (биржи) | 0,01 % |

| С инвалютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С инвалютой по 1 000 усл.е. | 1 – 500 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при совершении как минимум одной сделки. В остальных случаях – бесплатно. |

Профессиональный «Прайм»

| Сбор | Стоимость |

| С ценными бумагами и валютой (брокера) | до 1 000 000 ₽: 0,04248%; 1 – 5 000 000: 0,02596%; 5 – 10 00 000 ₽: 0,02242%; 10 – 50 000 000 ₽: 0,01888%; 50 – 100 000 000 ₽: 0,015%; более 100 000 000 ₽: 0,012%. |

| С ценными бумагами (биржи) | 0,01 % |

| С валютой по 1 усл.е. | До 999 усл.е. – 0,0015 %, от 1 ₽ |

| С валютой по 1 000 усл.е. | 1 – 50 лотов: 50 ₽ >50 лотов: 0,0015 % |

| Плата за подсчеты по операциям с ЦБ | 150 ₽ в месяц – при заключении как минимум одного биржевого договора. В остальных случаях – бесплатно. |

Общие правила

| Операция | Стоимость |

| Брокерская комиссия за операции на срочном рынке | 1 рубль/контракт |

| Брокерская комиссия за операции на рынке вне биржи | От 0,15% от стоимости сделки |

| Пополнение счетов и вывод средств | 0 ₽ |

| Вывод средств после купли-продажи валюты | До 300 000 ₽ в месяц – 0 ₽; |

От 300 000 ₽ в месяц – 0,2% от суммы сверх лимита.

Пересчет валюты в рубли – по курсу Центробанка на момент вывода.

Актуальные предложения для инвесторов

Втб инвестиционный счет предусматривает дополнительные полезные сервисы и банковские продукты для клиентов:

- Мультикарта с опцией «Инвестиции»: позволяет получать вознаграждение за покупки и вкладывать его в ценные бумаги. Вознаграждение начисляется сразу на брокерский аккаунт. Опция подключается через приложение ВТБ Онлайн.

- Статус квалифицированного инвестора: получение этого статуса открывает перед пользователем доступ к новым инструментам для инвестирования, а именно:

- подборки лучших ценных бумаг;

- доступ ко всем активам;

- опция диверсификации портфеля по выбранным критериям;

- Биржевые фонды: приобретая долю в фонде, вкладчик становится его совладельцем – с правом на долю дохода той или иной компании. Данный способ инвестирования подойдет тем, кто не готов к самостоятельной игре на бирже.

Робот-советник

Робот-советник выполняет две задачи: собирает персональный инвестиционный портфель и дает советы по управлению активами, которые хранятся в VTB инвестиции личный кабинет. Приложение создает портфели под разные цели и стратегии.

При формировании портфелей используется тактика core-satellite, предусматривающая деление активов на две категории:

- Бумаги, работающие в долгосрочной перспективе (хранятся от года и больше);

- Бумаги, выполняющие короткие тактические (хранятся до нескольких месяцев).

Усилия робота-советника направляются на то, чтобы распределить активы по классам самым выгодным способом – с учетом стартовой суммы. Он упорядочивает ВТБ инвестиции акции и выбирает самые безопасные стратегии вложений и распределения денег.

К примеру, если клиент с балансом в 40 000 рублей покупает акцию за 20 000 рублей, то соотношение между классами нарушается. Чтобы понизить зависимость портфеля от купленной акции, робот добавляет на эту сумму фонд акций, входящих в десятки ценных бумаг одновременно. Этот метод называется диверсификацией и позволяет снизить риски от вложения средств.

Портфель от робота содержит 6 – 20 ценных бумаг (точное количество зависит от вложенной суммы).

Робот-советник присылает уведомления пользователю в следующих случаях:

- Управляющие изменили перечни лучших ценных бумаг: если в результате корректировки управляющих одна акция сменится на другую, робот попросит пользователя отметить это в своем портфеле.

- В портфеле что-то поменялось: к примеру, изменилась ценность бумаг. Если пропорции между акциями и облигациями нарушатся, робот предложит продать избыток активов того или иного типа и восстановить равновесие.

- Владелец кабинета пополнил баланс: на основании внесенных средств робот предложит купить ценные бумаги для сохранения баланса.

- Владелец кабинета продает бумаги: если робот заметит, что в результате операций с активами портфель отличается от предложенного приложением, он предупредит пользователя.

ИИС или брокерский счёт

ИИС – это подвид брокерского счета, позволяющий вкладчику экономить на налоговых выплатах.

Законодательство предусматривает два типа экономии:

- Налогоплательщик получает налоговый вычет раз в год – в размере 13% (но не более 52 000 рублей);

- Инвестор не уплачивает налог с инвестированных средств.

Для получения максимального вычета владельцу инвестиционного портфеля необходимо вложить 400 000 рублей в год.

Чтобы сохранить право на вычет, инвестор должен помнить о трех правилах:

- Вывод средств с ИИС запрещен на протяжении трех лет;

- У пользователя может быть только один ИИС;

- В год допускается вносить не больше миллиона рублей на баланс.

Всех этих ограничений у владельца обычного брокерского счета нет – как и налоговых льгот.

Среди других преимуществ брокерского счета можно назвать:

- Активы: на ИИС хранятся только рубли, на БС – рубли, валюта, акции, облигации;

- Ареал торговли: владельцы ИИС не могут торговать на форексе и покупать иностранные ценные бумаги (если те не введены в обращение на российском рынке);

- Уплата НДФЛ: при наличии нескольких БС можно суммировать доходы по всем при подсчете НДФЛ – т.е. сальдировать его. С ИИС такая процедура запрещена.

Как купить акции иностранных компаний

Клиент может инвестировать в зарубежные ценные бумаги с помощью робота-советника. Для этого ему необходимо подключить портфель в долларах (эта опция имеется в расширенной версии помощника). После этого роботу будет открыт доступ к рынку американских акций.

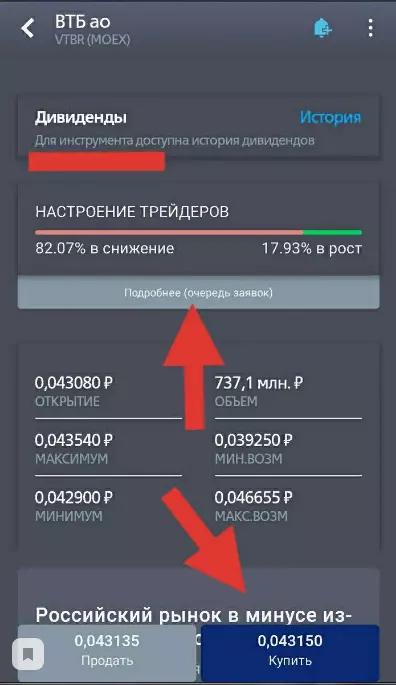

Вкладчик совершает покупку в несколько этапов:

- Пополняет баланс (с карты ВТБ, с банковской карты или через реквизиты).

- Выбирает интересующие активы и добавляет их в раздел «Мои».

- Создает заявку на покупку акций и выбирает ее цель.

- Выставляет цену, количество лотов и жмет кнопку «Купить».

К примеру, на Санкт-Петербургской бирже инвесторы получают доступ к ценным бумагам Apple, Facebook, Google и других всемирно известных компаний.

Источник