- ВТБ Брокер тарифы сравнение

- Виды комиссий

- Какая комиссия на Основном рынке (акции, облигации, валюта)

- Брокерская комиссия на внебиржевом рынке

- Комиссия Банка ВТБ на Срочном рынке

- Тарифы маржинального кредитования

- Где посмотреть начисленные и списанные комиссии

- ВТБ инвестиции. Тарифы. Таблица.

- Тарифы

- 1. Базовые

- 2. Владельцам пакета «Привилегия»

- 3. Владельцам пакета «Прайм»

- 4. Скидки и бонусы

- Куда можно инвестировать?

- ВТБ Инвестиции: тарифы

- Классификация комиссий

- Тарифные планы в зависимости от пакета услуг

- Как узнать свой тариф

- Смена тарифного плана

- Базовые тарифы ВТБ Инвестиции

- Мой онлайн

- Инвестор стандарт

- Профессиональный стандарт

- Тарифы для владельцев пакета «Привилегия»

- Инвестор привилегия

- Профессиональный привилегия

- Для клиентов с пакетом «Прайм»

- Инвестор прайм

- Профессиональный прайм

- Скидки

- Какой тариф выбрать

ВТБ Брокер тарифы сравнение

Виды комиссий

В продолжение обзора личного кабинета у брокера ВТБ, сегодня расскажу о размерах комиссиях. Кстати, слышал от некоторых клиентов банка, что Приложение 9 по тарифам такое большое, аж на 17 страниц. Дорогие читатели блога Большой Банкир, вы посмотрите приложение у БКС Брокера. Там целая энциклопедия на 130 страниц. Конечно, там опубликованы и архивные тарифы, но большая часть информация актуальна сейчас.

Поэтому рекомендую осилить все-таки эти полтора десятка страниц, а для кого лень — краткая выдержка ниже. Сначала приведе классификацию возможных комиссий:

- брокерская комиссия от сделки;

- биржевая комиссия от сделки;

- ежемесячное депозитарное обслуживание;

- неторговые операции.

Какая комиссия на Основном рынке (акции, облигации, валюта)

У Банка ВТБ нет единой денежной позиции на брокерских счетах (на май 2020). Поэтому физически счет разделен на три раздела: Основной (фондовый), Внебиржевой и Срочный. В этом абзаце речь пойдет о первом из них, где торгуются акции, облигации и ETF Московской биржи, иностранные акции на Санкт-Петербургской бирже и Валютный рынок Московско биржи. Биржевая комиссия на всех тарифах по ценным бумагам на указанных площадках одинакова — 0,01% от суммы сделки. Причем, если валюта расчета USD по иностранным акциям, то комиссия также удерживается в долларах. На сделки на валютном рынке комиссия может быть 1 руб за сделку для дробного лота (1$-999$). За стандартный лот от 1000 долларов или евро до 50 000 фиксировано 50 руб от сделки. А если сумма превышает 50 000 (либо 999 для дробного лота), то комиссия биржи 0,0015%.

Что касается банковского вознаграждения, то для пакета Прайм или Привилегия есть своя тарификация. В данном случае при наличии премиальных пакетов диапазон вознаграждения брокера 0,04248% — 0,012%. Если таких пакетов у Вас нет, то всего три тарифа доступно: Мой Онлайн, Инвестор Стандарт и Профессиональный стандарт. На тарифе Мой онлайн нет депозитарной комиссии в 150 рублей. Но любая голосовая заявка на вывод средств или трейдеру на сделку стоит 150 руб. Данный тариф нацелен на самостоятельное проведение операций, например из приложения Мои Инвестиции. На всех остальных тарифах есть депозитарная комиссия, но процент вознаграждения ниже от 0,0413% до 0,015%.

Кстати, если вы владеете хотя бы минимальным пакетом акций ВТБ, то комиссия ДЕПО уже не 150 руб, а всего 105 руб. Если количество акций еще больше, то она снижается вплоть до 30 рублей.

Брокерская комиссия на внебиржевом рынке

Комиссия Банка ВТБ на внебирже составляет 0,15% от суммы сделки + 750 рублей от сделки НРД. По инвестиционным нотам размер вознаграждения может изменяться. Как правило структурные продукты и ноты оформляются через Персонального менеджера. Поэтому ПМ всегда может сообщить сумму, которую необходимо внести дополнительно под комиссионные. А значит, что подробно останавливаться на этом моменте не будем. Также важно, что на счете ИИС нет внебиржевого рынка.

Внебиржа доступна только квалифицированным инвесторам, поэтому большинству новичков на фондовом рынке этот раздел даже не интересен. Здесь обычно проходят сделки минимальным лотом от $10 000, одним словом — крупные сделки. Спекулятивные сделки, наверное не очень удобно совершать на данной площадке, так как поставка ценных бумаг от внебиржевого контрагента может занять от нескольких дней до недели. Это не в стакане напрямую на NYSE или NASDAQ совершать сделки. И кстати, на всех тарифах размер данного вознаграждения будет одинаковым. Поэтому важно запомнить самое главное: тариф 0,15% банку + 750 руб со сделки идет вышестоящему депозитарию НРД и возможно дальнейшее небольшое вознаграждение за хранение бумаг в иностранном депозитарии ClearStream или Euroclear.

Комиссия Банка ВТБ на Срочном рынке

Здесь все очень просто — 1 рубль за 1 контракт. То есть вне зависимости фьючерс это или опцион, на индекс РТС или на нефть. Брокер удержит просто по 1 рублю с каждого купленного и столько же с каждого проданного контракта. А вот биржевая комиссия может значительно отличаться по разным типам инструментов. В моем обзоре по Срочному рынку Московской биржи я приводил конкретные примеры. Даже прикладывал скриншоты со страниц MOEX, где смотреть размеры вознаграждений.

У некоторых брокеров есть прогрессивная шкала, чем больше оборот по срочному рынку, тем ниже размер комиссии. В частности у БКС есть такие тарифы. А например у брокера Финам комиссия за срочный контракт составляет 45 копеек, что более чем в 2 раза выше ВТБ. К тому же все фьючерсы у данного брокера расчетные, а поставочных нет. Так что для скальперов, возможно не самые идеальные условия.

Тарифы маржинального кредитования

Услуга маржинального кредитования подключения всем клиентам по-умолчанию. Отключить ее невозможно, т.к. не предусмотрено финансовым регламентом оказания услуг. Поэтому будьте аккуратны, ведь воспользоваться этой услугой можно и «нечаянно». Например, не оставили свободных средств на списание комиссии, тогда она может списаться в минус. Либо не обеспечили наличие рублей (валюты) на дату расчетов по сделке в режиме Т+2. Так или иначе, вы сразу поймете, что залезли в маржу, когда обнаружите знак минус напротив свободного остатка денежных средств.

Ниже я собрал в сводную таблицу тарифы маржинального кредитования банка ВТБ. Процентную ставку определяет два фактора% какую валюту мы занимаем и какие активы брокер берет в залог. Под минимальный процент в валюте можно взять, если в портфеле есть ОФЗ или облигации ВТБ. Под обеспечение акциями минимальную ставку не получите. А некоторые акции брокер вообще не берет в залог, поэтому процент годовых будет максимальным.

| Какие деньги занимаем? | % годовых (списывается ежедневно) |

| Рубли (длинная позиция) | 16,8 |

| Рубли (короткая позиция), Доллары США (нет бумаг из списка) | 13 |

| Доллары США (есть бумаги из списка 2) | 7 |

| Доллары США (есть бумаги из списка 1) | 4,5 |

| Евро | 2 |

Кстати, очень привлекательным кажется кредит в евро под 2% годовых. На самом деле на рынке среди брокеров таких условий нет. Для того, чтобы занять у Банка ВТБ под 2 годовых в EUR необходимо проделать определенные манипуляции. На своем брокерском счете покупаете ОФЗ или некоторые облигации ВТБ из списка 1. Затем «с плечом» покупаете евробонды, например ВЭБа и у Вас по счету образуется задолженность в долларах под 4,5% годовых. И последним шагом открываем шорт на пару EURUSD, таким образом вместо задолженности в долларах у нас появляется кредит в EUR под 2% годовых. Но, разумеется это не является инвестиционной рекомендацией.

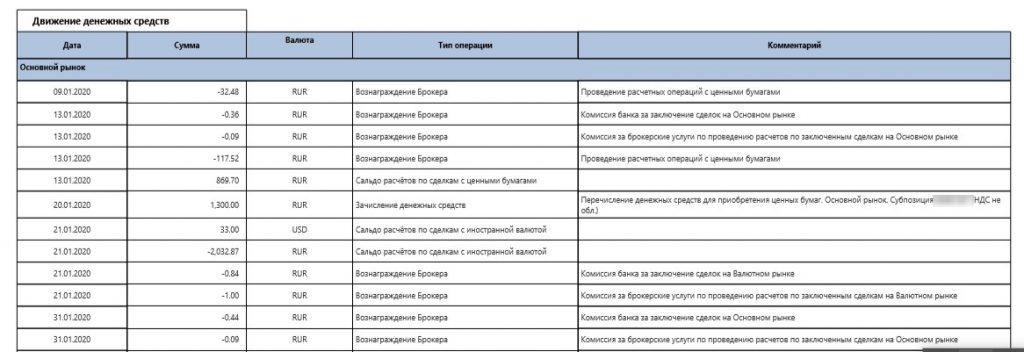

Где посмотреть начисленные и списанные комиссии

Все комиссии отображаются в брокерском отчете ВТБ, который можно сформировать в личном кабинете olb.ru. Да, пока в приложении Мои Инвестиции вообще нет упоминаний и отображения комиссионных. Даже в момент совершения сделки денежные средства не списываются, а только ночью после закрытия рынка. Если совершали сделки с валютой или облигациями, то списываются в первую ночь. А если покупали-продавали акции или ETF, то комиссия биржи и брокера ВТБ будет списана во вторую ночь. Эту особенность стоит учитывать и всегда держать небольшой запас денежных средств на брокерском счете.

Довольно частая ситуация, когда начинающий инвестор закупился акциями под завязку, а на второй день после закрытия рынка происходит списание комиссии. Конечно, на утро трейдер обнаружит по своему счету минус и сразу начинаются вопросы. Текущая версия приложения Мои Инвестиции не отображает комиссию в замочке, как это реализовано у конкурентов. И даже брокерский отчет вы не сможете заказать с помощью приложения. Поэтому только один источник информации о размерах вознаграждений и датах их списания — брокерский отчет. Чуть выше по ссылке я делал подробный обзор, как его формировать и в каких разделах содержится эта информация.

Источник

ВТБ инвестиции. Тарифы. Таблица.

Для начала работы в ВТБ инвестиции нужно открыть брокерский счет. Открыть счет можно несколькими удобными способами.

Всем клиентам, которые открыли счет с 1 июля 2019 года через приложение ВТБ Мои Инвестиции и ВТБ-Онлайн, подключается базовый тариф «Мой онлайн».

Тарифы

1. Базовые

«Мой онлайн»

Комиссия:

Брокера за сделки — 0,05% от суммы.

Биржи за сделки — 0,01% от суммы.

За обслуживание — 0 ₽ в месяц.

«Инвестор стандарт»

Комиссия:

Брокера за сделки — 0,0413% от суммы.

Биржи за сделки — 0,01% от суммы.

За обслуживание — 150 ₽ в месяц, если была хотя бы одна сделка.

Если сделок не было — бесплатно.

«Профессиональный стандарт»

Комиссия брокера за сделки зависит от дневного оборота*:

До 1 млн ₽ — 0,0472%;

От:

1 до 5 млн ₽ — 0,0295%;

5 до 10 млн ₽ — 0,02596%;

10 до 50 млн ₽ — 0,02124%;

50 до 100 млн ₽ — 0,0195%;

Больше 100 млн ₽ — 0,015%.

Комиссия биржи за сделки — 0,01% от суммы.

Комиссия за обслуживание — 150 ₽ в месяц, если была хотя бы одна сделка. Если сделок не было — бесплатно.

2. Владельцам пакета «Привилегия»

«Инвестор привилегия»

Комиссия брокера за сделки — 0,03776% от суммы.

Комиссия за обслуживание — 150 ₽ в месяц, если была хотя бы одна сделка. Если сделок не было — бесплатно.

«Профессиональный привилегия»

Комиссия брокера за сделки зависит от дневного оборота:

До 1 млн ₽ — 0,04248%;

От:

1 до 5 млн ₽ — 0,02714%;

5 до 10 млн ₽ — 0,0236%;

10 до 50 млн ₽ — 0,02006%;

50 до 100 млн ₽ — 0,01825%;

Больше 100 млн ₽ — 0,01440%.

Комиссия биржи за сделки — 0,01% от суммы.

Комиссия за обслуживание — 150 ₽ в месяц, если была хотя бы одна сделка. Если сделок не было — бесплатно.

3. Владельцам пакета «Прайм»

«Инвестор прайм»

Комиссия:

Брокера за сделки — 0,03455% от суммы.

Биржи за сделки — 0,01% от суммы.

За обслуживание — 150 ₽ в месяц, если была хотя бы одна сделка. Если сделок не было — бесплатно.

«Профессиональный прайм»

Комиссия за сделки зависит от дневного оборота*:

До 1 млн ₽ — 0,04248%;

От:

1 до 5 млн ₽ — 0,02596%;

5 до 10 млн ₽ — 0,02242%;

10 до 50 млн ₽ — 0,01888%;

50 до 100 млн ₽ — 0,015%;

Больше 100 млн ₽ — 0,012%.

Комиссия биржи за сделки — 0,01% от суммы.

Комиссия за обслуживание — 150 ₽ в месяц, если была хотя бы одна сделка. Если сделок не было — бесплатно.

*Оборот — это сумма сделок по покупке и продаже ценных бумаг и иностранной валюты с 19:00 предыдущего торгового дня до 19:00 текущего торгового дня.

Исключение: комиссия не берется за сделки с облигациями федерального займа для физических лиц (ОФЗ-н).

4. Скидки и бонусы

Маржинальное кредитование в течение одной торговой сессии — бесплатно.

Доступ к трейдинговой программе Quik — бесплатно.

Покупать или продавать активы можно делать по звонку трейдерам — первые пять заявок бесплатны. Исключение: на тарифе «Мой онлайн» все сделки по звонку платные.

Для акционеров ВТБ комиссия за обслуживание меньше:

— 105 ₽ в месяц, если на счете до 1,5 млн акций ВТБ;

— 60 ₽ в месяц, если на счете от 1,5 млн до 45 млн акций ВТБ;

— 30 ₽ в месяц, если на счете 45 млн акций ВТБ.

Также если у владельцев тарифов «Инвестор стандарт» и «Профессиональный стандарт на счете 1,5 млн акций ВТБ, они начинают обслуживаться по более сниженным комиссиям тарифов «Инвестор привилегия» и «Профессиональный привилегия».

Чтобы комиссия была снижена, нужно владеть соответствующим количеством акций ВТБ на дату первой сделки в месяц.

Куда можно инвестировать?

Облигации ВТБ

Облигация похожа на вклад — вам регулярно платят проценты по определенной ставке. Такие платежи называются купонами. Ставка купона по сравнению с процентами по вкладу в том же банке, как правило, выше. Когда закончится срок облигации — вам должны вернуть номинальную стоимость облигации.

Доход — ориентировочно 7% годовых. Условия выпуска облигаций ВТБ, серия Б-1–26:

Ставка купона — 7% годовых

Периодичность выплат — 2 раза в год

Возврат денег — сентябрь 2020 года

Номинал одной облигации: 1 000 ₽

Начать инвестировать — от 10 000 ₽

Удобно выводить деньги с ВТБ Инвестиции.

Если срочно понадобились деньги, облигации можно в любой момент продать на бирже по рыночной цене без потери накопленных процентов, и вывести средства. Цена облигации может быть как выше цены покупки, так и ниже, но для облигаций со сроком погашения до одного года она почти не меняется.

Надежность банка ВТБ.

Покупая облигацию, как и в случае с вкладом, вы даете деньги банку в долг, а он отвечает перед вами своим имуществом. Если сравнивать облигации и вклад, то основной риск — потенциальное банкротство. Инвестиции не застрахованы АСВ, но если вы верите в надежность банка, то облигации могут принести более высокий доход.

Источник

ВТБ Инвестиции: тарифы

Чтоб начать инвестировать через брокера ВТБ необходимо создать брокерский счёт. Это можно сделать с помощью нескольких удобных способов. Сколько же стоит открытие счёта? В данной статье мы рассмотрим представленные тарифы и все нюансы работы с брокером.

Классификация комиссий

Все комиссии и списания отображаются в брокерском отчёте, с которым может ознакомится в любой время инвестор. Предусмотрены следующие виды комиссий:

- брокерская;

- биржевая;

- за вывод и пополнение денежных средств;

- маржинальное кредитование;

- перевод ценных бумаг;

- корпоративные действия.

Ежедневно будет списываться комиссия за расчёт по сделкам с 7-ми вечера прошлого дня до 7-ми вечера текущего. Сумма будет блокироваться на счёте для списания в расчётный день.

Комиссия на срочном рынке будет равной 1 рубль=1 контракт. Биржевая комиссия будет заметно отличатся в зависимости от биржевых инструментов.

Денежные средства за обслуживание брокерского счёта списываются 1 раз в месяц при условии, что клиент совершил хотя бы одну сделку на платформе. Это произойдёт в первый день сделки до 7-ми вечера или на следующий день после закрытия торгов.

Тарифные планы в зависимости от пакета услуг

Как узнать свой тариф

Для просмотра своего тарифного плана можно с помощью приложения «Мои инвестиции» или «ВТБ-онлайн». После регистрации клиента и заключении брокерского договора подключается тариф «Мой онлайн».

Чтоб узнать, какой тариф у вас необходимо:

- Открыть приложение;

- Зайти в личный кабинет;

- Открыть раздел настроек;

- Перейти в «личные анкетные данные»;

- Ознакомится с подключенным тарифным планом.

Смена тарифного плана

Сменить тариф можно в любом банковском отделении или самостоятельно через удобное приложение для мобильных устройств «ВТБ.Мои инвестиции». Для этого инвесторы потребуется:

- Открыть мобильное приложение;

- Авторизоваться в личном аккаунте с помощью логина и пароля;

- Перейти в раздел «Распоряжения»;

- Нажать на клавишу «Запрос на изменение тарифа»;

- Подать поручение, выбрав ваш номер соглашения и новый тарифный план;

- Подтвердить действие на странице с помощью электронной подписи или смс-подтверждения.

Тариф изменится и начнёт работать на следующий день после подачи поручения.

В качестве исключения, клиенты, у которых подключена услуга персонального советника, смогут перейти на новый тарифный пакет с 1-го числа следующего месяца.

Базовые тарифы ВТБ Инвестиции

По умолчанию каждому новому инвестору после открытия счёта присваивается тариф «Мой онлайн», который по мнению ВТБД считается самым выгодным и удобным. Поменять его можно самостоятельно, выбрав один из представленных.

Мой онлайн

Тарифный план «Мой онлайн» считается самым распространённым и включает в себя следующую комиссию:

- Ежемесячное обслуживание составит — 0 рублей;

- Комиссия брокера со сделки — 0,05%;

- Комиссия биржи за сделки — 0,01%;

- За голосовые заявки придётся заплатить 150 рублей/месяц.

«Мой онлайн» считается самым адекватным предложением для инвесторов.

Инвестор стандарт

Данный тариф будет выгоден для тех, кто торгует по-крупному, но совершает небольшое количество сделок. Оплата будет взыматься за:

- Брокерская комиссия составит 0,04%;

- Биржевая комиссия остаётся на том же уровне 0,01%;

- За обслуживание счёта ежемесячно будет списываться 150 рублей, при условии заключения хотя бы одной сделки.

Профессиональный стандарт

В тарифе «Профессиональный стандарт» размер комиссии будет на прямую зависеть от дневного денежного оборота.

Комиссия брокера за сделки с ценными бумагами и валютой составляет при денежном обороте:

- до 1 миллиона рублей — 0,047%;

- от миллиона до 5000000 — 0,029%;

- от 10000000 до 50000000 миллионов — 0,021%;

- от 50000000 до 100000000 рублей — 0,0195%;

- сумма свыше 100000000 рублей — 0,015%.

Комиссия за биржевые сделки стандартная — 0,01%. Ежемесячное обслуживание равно 150 рублям.

Тарифы для владельцев пакета «Привилегия»

В тарифных пакетах «Привилегия» представлена бесплатная аналитика, вывести средства можно как с основного, так и со срочного рынка.

Инвестор привилегия

- Комиссия брокера за совершение сделок составляет 0,037%;

- Ежемесячное обслуживание брокерского счёта составляет 150 рублей при условии совершения хотя бы одной сделки в течение месяца;

- Биржевой процент составляет 0,01% от каждой сделки;

- Комиссия за сделки с валютой составляет: если сделка на сумму до 999 у.е. — 50 рублей, если свыше этой суммы —0,015%.

Представлены льготные условия сделок для определённых ценных бумаг.

Профессиональный привилегия

Комиссия брокера за работу с ценными бумагами будет зависеть от денежного оборота:

- до миллиона — 0,042%;

- от 1000000 до 5000000 рублей — 0,027%;

- от 5000000 до 10000000 рублей —0,024%;

- от 10000000 до 50000000 рублей — 0,02%;

- от 50-ти миллионов до 100 миллионов — 0,018%;

- свыше 100 милионнов — 0,014%.

Биржевая комиссия составит 0,01%, а так же 150 рублей за комиссию депозитария за хранение акций.

Для клиентов с пакетом «Прайм»

Инвестор прайм

Данный тариф больше адаптирован под профессиональных трейдеров.

- Брокер будет взымать за свои услуги 0,034% от суммы совершённых сделок;

- Комиссия биржи неизменна и составляет 0,01%;

- Биржевая коммиссия за сделки с валютой по 1000 у.е. от 1-го до 50-ти лотов — 50 рублей сделка, если больше — 0,015%.

- Ежемесячное обслуживание составляет 150 рублей.

Профессиональный прайм

Комиссия за сделки с дневного оборота будет составлять:

- до миллиона — 0,042%;

- от 1000000 до 5000000 — 0,026%;

- от 5000000 до 10000000 — 0,022%;

- от 10000000 до 50000000 —0,018%;

- от 50-ти миллионов до 100 миллионов — 0,015%;

- свыше ста миллионов — 0,012%.

Размер комиссии за обслуживание счёта остаётся неизменным и будет составлять 150 рублей в месяц.

Скидки

Скидки и привилегии предусмотрены для инвесторов, которые имеют в своём инвестиционном портфеле акции компании ВТБ. Это не только неплохой вклад своих денег, то и получение дополнительных скидок на обслуживание брокерского счёта инвестора. Акции ВТБ — это вклад в лидирующие позиции финансовой группы банковского сектора.

Для акционеров ВТБ обслуживание брокерского счёта будет зависеть от количества акций ВТБ на счету:

- акции до 1,5 миллиона — 105 рублей в месяц;

- имеется от 1,5 до 45 миллионов акций — 60 рублей за месяц;

- свыше 45 миллонов акций — 30 рублей.

Какой тариф выбрать

Выбор тарифного плана будет зависеть от ваших знаний и умений, а так же поставленных целей. Если вы не хотите совершать большое количество сделок, то любите играть по-крупному, то вам нужно присматриваться к профессиональным тарифам прайм и привилегия.

Новичкам достаточно тарифа, который устанавливает ВТБ по умолчанию. «Мой онлайн» не только удобный, но и выгодный в обслуживании. Это отличное начало для старта своей инвестиционной деятельности.

Наличие собственного приложения «Мои инвестиции» позволяет заключать сделки с любом удобном месте: в транспорте, в офисе компании, лёжа дома на диване. Тарифные планы разработаны под все типы инвестирования, поэтому найти удобный пакет не составит труда. Многим новичкам рекомендуется перед началом торговли ознакомиться с аналитикой и идеями для инвестирования.

Источник