- 10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

- Параметры инвестиционной стратегии портфеля

- Состав портфеля из 10 индексных ETF

- Схема инвестирования в портфель

- Как инвестировать в ETF: полный обзор

- Что такое ETF

- Различия ПИФа и ETF

- Стоимость акции ETF

- Платят ли ETF дивиденды

- Где и как можно купить ETF

- Как подобрать подходящие ETF

- Диверсификация ETF

- Что делать с ETF дальше

- Список лучших ETF фондов

- Что такое ETF фонды

- Отличия от ПИФов

- Преимущества вложений

- Недостатки инвестирования

- Структура фондов

- Доходность и риски

- Как вкладываться в ETF

- Средняя стоимость акций

- Комиссия ETF — как рассчитывать

- Платят ли дивиденды

- Налогообложение прибыли на ETF

- Критерии выбора ETF

- Лучшие ETF-фонды

- Vanguard Total Stock Market ETF

- ETF SBSP

- Ishares Core MSCI EAFE ETF

- ETF SBMX

- Сравнение — какой фонд выбрать

10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

Приветствую, уважаемые инвесторы и те, кто думает ими стать. Я был в гостях у друга, который прилично зарабатывает — и планирует делать это до глубокой старости — но не инвестирует. «А если тебе надоест работать?» — спросил я. — «А если отпуск на год решишь взять?»

Сошлись на том, что да, иметь к старости подушку из инвестиций хорошо даже если собираешься в это время быть работоспособным, очень востребованным и дорогим. Желания могут измениться, жизненная ситуация может сформироваться не так, как хотелось — лучше иметь запасной план.

Но что делать, если нет сил, желания и времени работать над своим инвестиционным портфелем?

Можно, к примеру, отдать деньги в доверительное управление. Но это требует, для начала, доверия к тем, кто твоими деньгами будет управлять. Про другие аспекты сказать не могу, т.к. не изучал — у меня как раз доверия к управляющим нет.

Поэтому давайте рассмотрим опцию самостоятельного формирования пассивного портфеля на долгий срок исключительно из индексных биржевых фондов (ETF).

Параметры инвестиционной стратегии портфеля

Сама по себе стратегия инвестирования в индексные фонды очень проста: покупаете 10 разных ETF себе в портфель в равных долях и поддерживаете их соотношение. Продавать ничего не нужно (до тех пор, пока вы не решите, что достигли своих финансовых целей).

Почему именно десять, спросите вы?

Причина первая — чтобы покрыть разные типы активов: акции, облигации, госдолг, золото.

Причина вторая — покрыть широкую географию, рынки разных стран, разные сферы.

Возможно, это слишком большое количество фондов и портфель из меньшего количества покажет результаты лучше. Но я решил сделать именно такую модель, чтобы было от чего отталкиваться.

Горизонт инвестирования для этого портфеля — 10 и более лет.

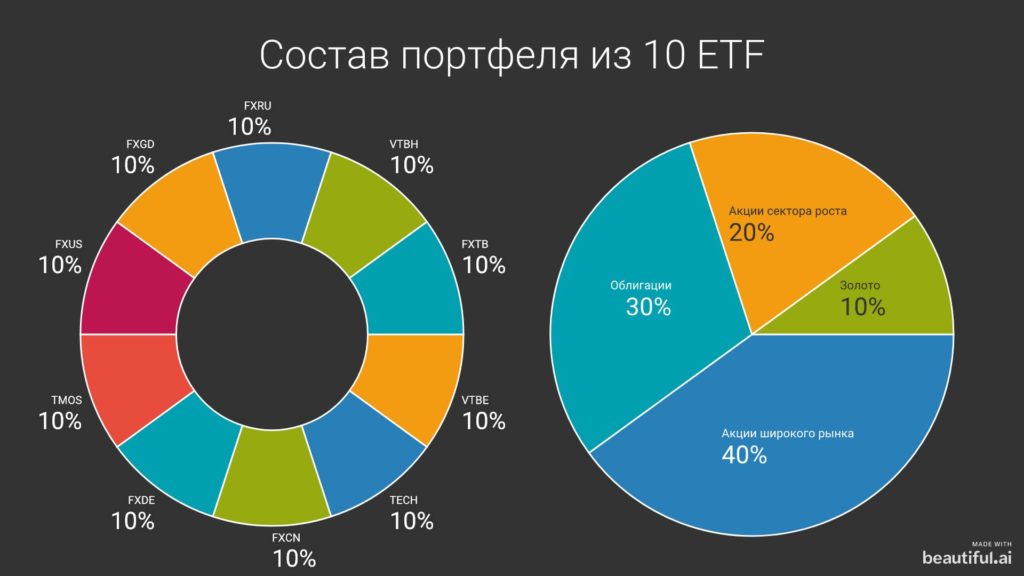

Состав портфеля из 10 индексных ETF

Российскому частному инвестору без квалифицированного статуса доступно не слишком много биржевых фондов. А если стремиться собрать портфель из тех, чьи комиссии не превышают 1% в год, то список сжимается ещё сильнее.

Я выбирал фонды из тех, что можно приобрести через брокера Тинькофф.Инвестиции, потому что сам им пользуюсь. Получилась такая картина:

Давайте расшифрую, что это за фонды:

- FXTB: FinEx Казначейские облигации США (USD)

- VTBH: ВТБ Корп облигации США

- FXRU: FinEx Еврооблигации рос. компаний (USD)

- FXGD: FinEx Золото

- FXUS: FinEx Акции американских компаний

- TMOS: Тинькофф iMOEX

- FXDE: FinEx Акции немецких компаний

- FXCN: FinEx Акции китайских компаний

- TECH: Тинькофф NASDAQ

- VTBE: ВТБ Акции развивающихся рынков

Если разделить портфель на доли, то выйдет следующее:

- 30% облигаций — потенциально наименее прибыльная, но наиболее защитная часть портфеля

- 10% золота — условно-защитная часть портфеля (работает, пока люди верят в золото)

- 40% акций широкого рынка — широкие наборы акций крупнейших компаний из передовых стран (и России)

- 20% акций сектора роста — высокотехнологичные компании + развивающиеся страны для потенциального бурного роста

Схема инвестирования в портфель

Этот портфель предполагает регулярное (ежемесячное) пополнение — просто потому, что это наиболее удобный для обычного инвестора ритм. К сожалению, акции некоторых фондов стоят достаточно много : FXCN больше 4 тысяч рублей за штуку, а FXUS — даже больше пяти. Чтобы закупать всего практически поровну, придётся каждый месяц вливать в рынок больше 200 тысяч рублей, а это слишком крупная сумма.

Так что же делать?

Всё очень просто: не парьтесь и держите соотношение фондов настолько вровень друг с другом, насколько позволяют ваши пополнения. Возможно, акции некоторых фондов вы будете покупать раз в два месяца, в этом тоже нет ничего страшного.

Единственный нюанс — желательно, всё-таки, пополнять портфель минимум на 25 тысяч рублей в месяц, потому что иначе количество телодвижений для балансировки возрастает.

На этом я заканчиваю описание стратегии. Напоминаю, что эта статья не является индивидуальной инвестиционной рекомендацией. Все решения о том, как распорядиться своими деньгами, вы принимаете сами, и ответственность за решения лежит тоже на вас.

У меня есть телеграм-канал, где есть ещё много интересного, подписывайтесь!

Источник

Как инвестировать в ETF: полный обзор

Инвестпривет, друзья! Сегодня мы с вами поговорим о ETF. Это относительно новый продукт на российском инвестиционном рынке, и не все знают, как правильно инвестировать в ETF и зарабатывать на нем деньги. Но – обо всём по порядку.

Что такое ETF

ETF – это инвестиционный биржевый фонд. Фонды буквально штурмом взяли инвестиционный рынок и завоевали популярность у инвесторов. Почему? Потом что они няшки .

Причин несколько. Основная – ETF дают возможность заработать выше рынка. Как так получается?

Если посмотреть на ведущие биржевые индексы, такие как Dow Jones, S&P или РТС, то становится ясно. что они растут на протяжении всех лет. В то время как акции отдельных предприятий и даже отраслей падают и поднимаются в цене. И предугадать, как пойдет стоимость акций условного Газпрома через день, месяц или год – невозможно. Конечно, аналитики с умными лицами строят графики и делают прогнозы.

А вот индексы в подавляющей массе своей растут как на дрожжах. Особенно, после кризисов. И однажды один умный инвестор (нет, не Баффет – а Джон Богл, глава фонда Vanguard и создатель первого индексного фонда) догадался, что можно просто купить акции, входящие в индекс – и сидеть на попе ровно, ждать, пока индекс подрастет. Но это дорого – некоторые акции стоят 100500 долларов за штуку, фиг купишь.

Поэтому Богл предложил такой продукт – фонд покупает активы и выпускает свои акции. Естественно, менее дорогие. И они свободно обращаются на бирже. И становятся доступными массовому инвестору.

Так появились ETF.

Если говорить простым языком, то ETF – это фонд, который купил акции предприятий, входящих в индекс, и теперь держит их и богатеет.

Различия ПИФа и ETF

Кажется, что ETF и ПИФы похожи. В принципе, да, это правда. Оба покупают ценные бумаги и зарабатывают на этом. И функционирование обоих типов фондов похоже. И даже то, как инвесторы зарабатывать на ПИФах и ETF, похоже.

Но между ними заключаются принципиальные различия:

- у ПИФа – паи, их стоимость изменяется в зависимости от успехов фонда в торговле, у ETF – акции, их цена меняется в зависимости от состояния индекса;

- ПИФы могут набивать в свою корзину любые акции, облигации и деривативы, а ETF – только те, которые есть в индексе;

- управляющие ПИФа реально управляют активами – постоянно покупают и продают их, извлекая за их счет прибыль, а ETF – нет, они просто держат бумаги в активах;

- покупая паи ПИФов, придется платить гигантскую комиссию – 1% по покупке и 1% при погашении плюс 0,5% за управление, по акциям ETF предусмотрена стандартная комиссия брокера – обычно это тысячные доли процента.

В итоге оказывается, что ПИФы – более рисковый и менее доходный инструмент. Некоторые фонды банкротятся за счет неудачного управления или оттока средств клиентов. ETF в этом плане более устойчивы.

Консервативному инвестору в любом случае стоит обратить внимание и на ПИФы, и на ETF – и держать в своем портфеле оба варианта.

Стоимость акции ETF

Она зависит от конкретного фонда. Это может быть как 500 рублей, так и 5000. Но в среднем цена одной акции колеблется от 1000 до 2000 рублей. То есть вполне так себе по карману.

Учитывая, что приобретая акцию ETF, вы фактически покупаете весь индекс целиком – это круто. При том, что рисков значительно ниже, чем при вложении в ПИФы.

Платят ли ETF дивиденды

Логично предположить, что если у ETF – акции, то по ним платятся дивиденды?

Например, HDV iShares Core High Dividend ETF платит дивиденды 4 раза в год – ежеквартально. Размер – около 0,6 доллара за акцию. Знаменитый «паук» SPDR S&P 500 (его тикер – SPY, отсюда и прозвище «паук») выплачивает дивиденды, размер которых за прошлый год составил примерно 1,98%. Vanguard REIT ETF (VNQ) в прошлом году принес инвесторам прибыли в 3,88% в виде дивидендов. И этом я говорю о валютных фондах!

В общем, изучайте стратегию фонда и его дивидендную политику прежде, чем принимать решение о покупке.

Есть одно НО – не все ETF платят дивиденды. Но и эмитенты акций тоже не все их платят. Например, Apple начал перечислять их недавно – буквально два года назад. Абрау-Дюрсо не платил дивиденды с 2013 по 2016 году. Так что ваш фонд вполне может оказаться бездивидендным.

Где и как можно купить ETF

Акции ETF обращаются на Московской и Санкт-Петебургской бирже свободно, как и любой другой биржевой инструмент. Стоит просто завести брокерский счет у любого брокера – и вперед, к покупкам!

Если ваш брокер предоставляет выход на зарубежные рынки, то вы сможете приобрести акции зарубежных ETF в долларах и евро и защитите себя дополнительно от валютных рисков. Это поможет, если вы еще не можете для себя решить, в какую валюту стоит инвестировать в 2018 году.

Покупка ETF не отличается от покупки стандартной акции или облигации. Просто выбираете эмитент, затем купить – и вуаля, акция у вас кармане. Т.е. в портфеле.

Учтите, что брокеры взимают комиссию за покупку ETF. Тарифы нужно уточнить. Обычно они не отличаются от стандартных. У Сбербанка это 0,0004% от сделки, у Тинькофф (через БКС) – 0,3%

Ряд брокеров предлагают дополнительные «плюшки», если вы купите ETF определенных фондов. Как правило, это партнерские фонды или фонды, открытые прямо брокером. Так вы сможете избежать комиссии.

Вот на скрине ниже предложение от Finex – известного брокера, предлагающего торговлю акциями биржевых фондов.

Как подобрать подходящие ETF

ETF бывают всякие: на индекс российских бумаг, на акции американских компаний, на золото, на недвижимость и т.д. Что выбрать – глаза разбегаются.

Лучше всего предпочесть те ETF, цена на которые временно упала. Индексы на долгосрочной дистанции всегда растут – так и ETF. Если они подешевели, вы сможете купить больше акций на те же деньги.

Также нужно обратить внимание на следующие моменты:

- платит ли ETF дивиденды – если да, то вы сможете заработать не только на перепродаже бумаг;

- какую экономику и отрасль отражает ETF, есть ли там перспектива роста – например, сейчас можно вкладывать в японскую или китайскую экономику, а вот российская вряд ли будет расти ударными темпами из-за санкций (но акции российских компаний сейчас дешевые – и, возможно, это лучший момент для покупки);

- какова история ETF и его руководство;

- технические индикаторы – проще смотреть на перекупленность и перепроданность, так как при покупке акций ETF нас больше интересуют фундаментальные показатели, нежели технический анализ.

А вообще, положа руку на сердце, скажу: ETF можно покупать любые. Какие нравятся. Они всё равно вырастут.

Диверсификация ETF

Особенно, если вы соберете диверсифицированный портфель. Не думайте, что купили вы, скажем, ETF акций американских компаний – и богатство ждет вас завтра. Экономика США ухнет – что делать будете?

Поэтому важно собрать портфель из нескольких акций ETF. Причем не нужно вкладываться только в одну отрасль или страну. Например, если вы купите индекс Dow Jones, S&P и просто ETF американских компаний, то обнаружите, что вложились, по сути, в акции одних и тех же компаний.

Следовательно, наберите ETF разных стран и отраслей. Уделите место в портфеле ETF альтернативных инвестиций или недвижимости – это позволит застраховать вас от всех штормов на фондовом рынке.

Что делать с ETF дальше

«Ну хорошо, – скажете вы. – Купил я этот ETF. Чё с ним дальше-то делать?». Вариантов тут два:

- получать дивиденды (если фонд их платит) и держать акции до потери пульса;

- продать ETF, как только они повысят свою стоимость до нужной величины, например, на 15%.

В общем, зарабатывать на акциях ETF можно, как и на любых других ценных бумагах.

Также рекомендую найти брокера с минимальной комиссией за покупку этих акций и приобретать ETF по стратегии усреднения – т.е. каждый раз, как у вас появятся деньги. Стоимость этих бумаг постоянно растет, так что ожидать какого-то специального момента для входа на рынок не нужно. Достаточно постоянно делать покупки – и вы не заметите, как ваш капитал существенно вырастет. Например, можно использовать брокера Тинькофф.

На этом всё, друзья! Теперь вы знаете, как инвестировать в ETF и зарабатывать на акциях биржевых фондов. Если вы предпочитаете пассивное инвестирование и не готовы уделять огромное количество времени анализу и отбору активов – биржевые фонды просто созданы для вас. Собирайте диверсифицированный портфель и богатейте. Удачи, и да пребудут с вами деньги!

Источник

Список лучших ETF фондов

Биржевые фонды позволяют за несколько лет приумножить капитал. Инвесторам будут интересны лучшие ETF, с помощью которых можно получать доход выше среднерыночного.

Что такое ETF фонды

ETF представляет собой фонд, состоящий из группы ценных бумаг. Покупая его часть, заинтересованное лицо становится владельцем компаний, входящих в индекс, пропорционально приобретенной доле. Биржевые фонды подходят людям, которые предпочитают пассивные стратегии. Раньше вкладчикам были доступны только банковские депозиты и ПИФы, но акции на ETF более выгодны и популярны.

Это хорошая возможность заработать деньги тем, кто хочет инвестировать на рынке, но не желает заниматься управлением. Каждый фонд содержит актив, называющийся базовым. В качестве него могут использоваться акции, товары и другие ценные бумаги.

Фонд имеет вид корзины, в которую добавлены десятки и сотни компаний. Вкладчики, приобретая паи, инвестируют средства во все предприятия. Это удобно, поэтому ETF могут выбирать новички на фондовом рынке.

Биржевой фонд работает так:

- Управляющая компания создает фонд.

- Выделенные для этой цели деньги используются для покупки активов. Например, это могут быть акции компаний выбранных отраслей.

- Компания выпускает паи. Их можно купить на бирже.

- Заинтересованное лицо приобретает ETF. Если цена акции идет вверх, он получает прибыль. В случае спада на рынке паи становятся дешевле.

Прибыль также приносят дивиденды, если политика фонда допускает их выплату клиентам.

Структура фонда находится в прямой зависимости от того, какой актив управляющая организация заложила в его основу. Например, в FXRU это облигации крупных российских компаний. Аналогично работает FXIT. В его список включены наиболее доходные американские корпорации, акции которых большую часть времени растут в цене. При желании инвестор найдет на бирже акции фондов, привязанных к стоимости золота. В продаже есть паи товарных ETF.

Говоря о биржевых фондах, нужно упомянуть о пороге входа. Он низкий, поэтому финансовый инструмент доступен большей части населения. Намного проще купить пай, чем акции компаний, которые входят в состав этого фонда.

Например, стоимость еврооблигации часто достигает 1000 долларов. Чтобы самостоятельно сформировать набор из ценных бумаг корпораций, потребуется несколько миллионов рублей. Это большая сумма, которая доступна не всем. А приобрести акцию фонда можно за цену менее 10000 руб. При этом инвестор вложится сразу во все эти компании, так обеспечивается диверсификация портфеля.

Благодаря фондам легко инвестировать в портфели, состоящие из акций и облигаций предприятий разных государств. Можно вкладывать средства в товарный рынок и валюту. За управление фондом придется платить комиссию — до 1% ежегодно. Она не включает плату за депозитарий, брокерские услуги и биржевые взносы. Плата за управление вычитается из стоимости паев, инвестору не придется вносить суммы отдельно.

ETF хороши тем, что клиенту не нужно собирать и ребалансировать портфель или решать проблемы доступа к рынкам в других странах. Фонд делает все сам. Также управляющая компания занимается реинвестированием доходов.

Отличия от ПИФов

ETF и паевые инвестиционные фонды похожи — они покупают ценные бумаги и зарабатывают деньги.

Но между ними есть отличия:

- Паи являются частью ПИФа. Их стоимость зависит от того, насколько грамотно управляющий реализует торговую стратегию. Что касается паев ETF, то их цена меняется вместе с ценой акций компаний.

- Паевые фонды могут заполнить свою корзину акциями, деривативами и другими бумагами. ETF работают только с теми, которые включены в индекс. Менеджеры ПИФов совершают сделки, покупают и продают активы. Управляющие ETF этого не делают, они их просто приобретают и держат.

- При покупке паев вкладчики платят большую комиссию — 1% в момент приобретения и 1% при продаже. Взимается сумма и за управление — от 0,5%. Владение и операции с ETF обходятся дешевле, фонд взимает доли процента.

Если сравнить ПИФы и биржевые фонды, то первые считаются более рискованными и менее прибыльными. Некоторые из них становятся банкротами по причине оттока клиентов или плохой работы управляющего. ETF более стабильны.

Преимущества вложений

Информация ETF доступна клиентам в любое время. Список ценных бумаг, на которых построен паевой инвестиционный фонд, объявляется каждые 3 месяца. Неизвестно только их процентное соотношение.

Стоимость ETF, доступных на Московской бирже, составляет менее 100 руб. Цена паев и акций намного выше. Размер комиссии за управление не превышает 1% годовых, а для ПИФов в кредитно-финансовых и брокерских компаниях — до 5%.

ETF легко купить. Они отличаются ликвидностью, поэтому при необходимости их можно быстро реализовать. Покупка осуществляется онлайн, нужен только брокерский счет и карта для оплаты.

Недостатки инвестирования

Недостатками ETF являются:

- наличие комиссий (хотя и небольших);

- погрешности при следовании за стоимостью ценных бумаг;

- необходимость статуса квалифицированного инвестора при покупке паев иностранных фондов на Санкт-Петербургской бирже.

Также нужно учесть, что доходность ETF средняя. Акции компаний могут принести большую прибыль.

Структура фондов

Структура торгуемого на бирже инструмента зависит от актива, на основе которого он создан. Например, создаются отраслевые фонды из предприятий IT-сектора или фонды недвижимости, золота.

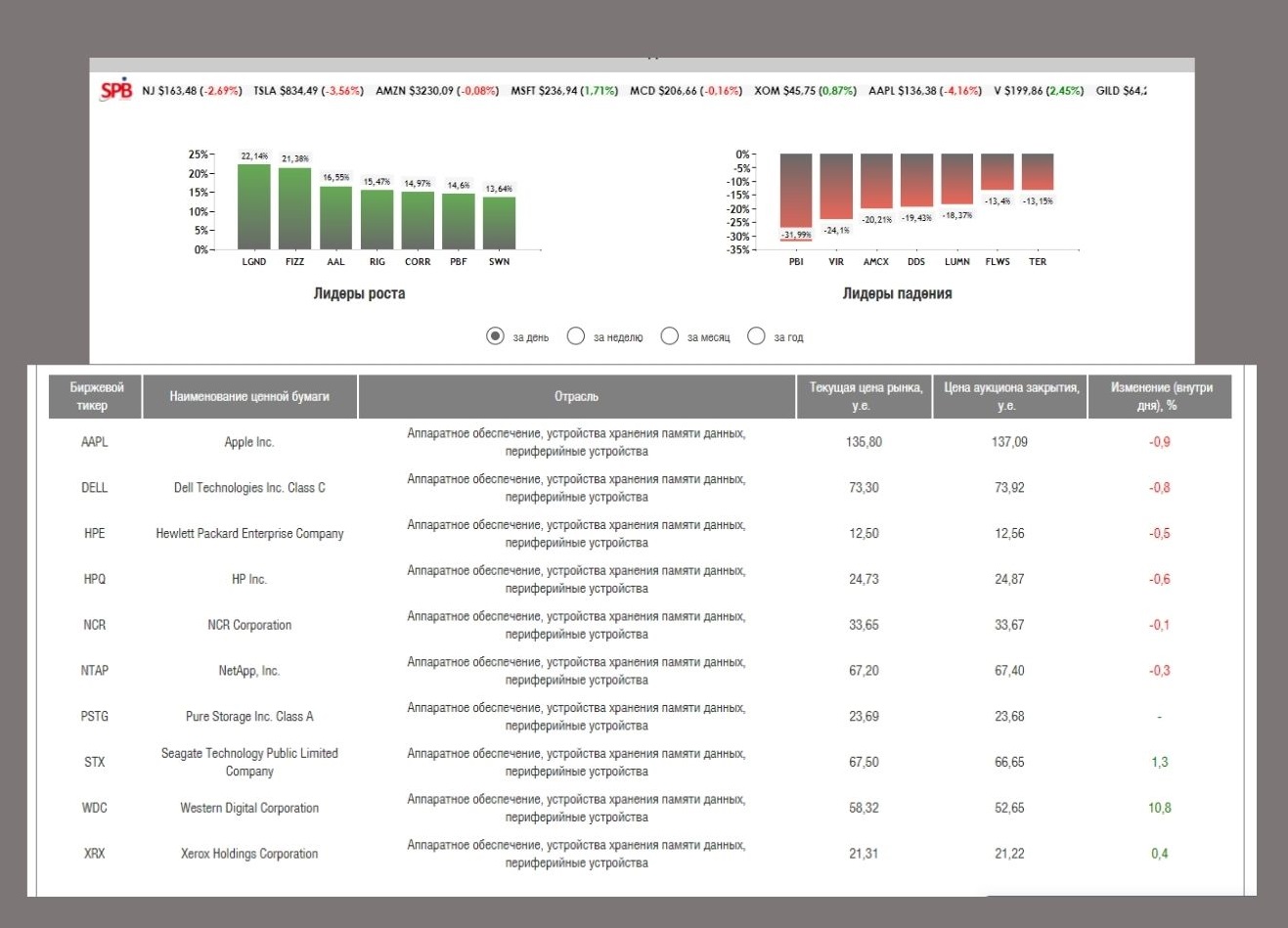

Доходность и риски

Торговая статистика показывает, что фонды на основе акций демонстрируют более активную динамику цен, чем облигационные. Например, первые за год могут принести от 15 до 50%, а вторые — от 10 до 12%. Но доходность определяется стоимостью базового актива. Поэтому нет никаких гарантий, что цена вырастет. Возможность получения прибыли связана с тем, что на длительном промежутке времени рынок развивается.

Инвестирование в ETF связано со следующими рисками:

- Рыночным. В кризис котировки могут пойти вниз.

- Ликвидности. При панике сложно быстро продать паи.

- Валютным. Снижение стоимости валюты, в которой были приобретены акции фонда.

- Инфляции. Он заключается в вероятность того, что доходность фонда будет ниже этого показателя.

- Ошибки отслеживания индекса.

Кроме того, существуют риски, связанные с банкротством управляющей компании, ликвидацией фондов и т. д.

Как вкладываться в ETF

Самый простой способ — купить ETF на Московской бирже. К достоинствам этого варианта относится следующее:

- комиссии за брокерские и биржевые услуги будут стандартными;

- простота совершения сделки и проведения транзакций;

- возможность покупок в «Личном кабинете».

К недостаткам относится ограниченный набор инструментов.

Второй вариант представляет собой открытие брокерского счета на зарубежных биржах. Клиент получит доступ к множеству ETF. К недостаткам можно отнести двойную комиссию, ее будут взимать отечественный и иностранный брокер. Начальный лимит вложений высокий — для входа на рынок потребуется от $5000.

Открытие счета напрямую у иностранного брокера — хороший способ избежать двойного тарифа. Но у российских граждан могут быть трудности с языковым барьером и оформлением документов.

Последний вариант — это покупка ПИФов компании, которая инвестирует в ETF. На российском рынке работает несколько десятков инвестфондов. Они вкладывают деньги клиентов в зарубежные активы, делая это через ETF.

Средняя стоимость акций

Цена зависит от того, с каким брокером собирается сотрудничать инвестор. Имеет значение и выбор фонда. Хотя стоимость 1 пая может быть менее 100 руб. или 5000 руб., средняя цена колеблется в пределах 1000-2000 руб.

Комиссия ETF — как рассчитывать

Российские инвестфонды берут с клиентов до 1% в год. Услуги американских брокеров более выгодны. Тариф может быть в 10-20 раз дешевле, если сравнивать с российскими компаниями.

Платят ли дивиденды

Европейская модель предполагает, что дивиденды полностью реинвестируются. Денежный поток увеличивает стоимость акций.

Держатели ETF в США получают регулярные дивиденды или купонные выплаты. В год это происходит 4 раза или хотя бы дважды. Есть фонды, которые выплачивают клиентам дивидендные доходы ежемесячно. Но таких предложений на фондовом рынке мало. Большинство ЕТФ, которые могут купить неквалифицированные инвесторы в России, работают по европейской модели.

Налогообложение прибыли на ETF

Большинство ETF на Мосбирже реинвестируют дивиденды, а не выплачивают их инвесторам. В первом случае в пользу государства фонд выплачивает 15%, а во втором случае вкладчик самостоятельно платит 13%.

Если клиент брокера продает ценные бумаги дороже, чем купил, он платит налог с дохода. Например, паи были куплены на сумму 20000 руб., через полгода они были проданы за 23000 руб. При этом была взята комиссия 20 руб. в первом случае и 23 руб. во втором. Для вычисления налога используется следующая формула: 23000 — 20000 — 23 — 20 = 2957 руб. 2957 х 13% = 384 руб.

Большая часть брокерских компаний самостоятельно рассчитывает и удерживает налог, поэтому самостоятельно делать ничего не нужно. Если купить ETF и владеть ими 3 года, а потом продать активы, налог можно не платить.

Инвесторам из России при работе с иностранным брокером нужно заполнить форму W-8BEN. В этом случае американская компания удержит 10% с дивидендов, а гражданин РФ должен самостоятельно заплатить 3%. При продаже ценных бумаг ставка налогообложения составляет 13%. Брокер в США налог от операций с бумагами не взимает, это должен сделать гражданин России.

Критерии выбора ETF

Выбирая биржевые фонды, следует обращать внимание на их доходность. Имеет значение порядок начисления дивидендов и то, какая компания занимается управлением активами.

Лучшие ETF-фонды

Сегодня гражданам РФ доступны для инвестирования разные ETF. Изучив рейтинг и определившись с суммой, можно найти наиболее подходящие варианты размещения средств.

Вложения осуществляются в сектор информационных технологий Соединенных Штатов. ЕТФ прикреплен к доллару, хотя приобрести его можно на Московской бирже в рублях. Отрасль активно развивается, поэтому паи приносят высокий доход.

Дата создания — 1993 г. Вложения подходят тем инвесторам, которые хотят инвестировать в компании, представленные на фондовом рынке США. В основе работы лежит копирование индекса S&P 500. Вкладчики могут рассчитывать на доходность до 9% в год.

Он повторяет Nasdaq 100, поэтому клиент брокера одновременно вкладывается в 100 крупнейших компаний за исключением тех, которые относятся к финансовой отрасли. Приобретя паи, инвестор разместит свои средства в акции американского технологического сектора.

Еврооблигации интересуют многих людей потому, что доход начисляется в долларах. Если рубль становится слабее, клиент брокера зарабатывает дополнительно. Вариант выделяется тем, что покупка облигаций — консервативная стратегия, которая отличается низким риском.

Vanguard Total Stock Market ETF

Этот ЕТФ хорош тем, что вкладчики распределяют свои средства почти по 100% предприятий США, акции которых торгуются на бирже. Это компании не только большой, но и средней, малой капитализации. Сотрудничая с управляющей организацией, клиент выходит на крупнейшие биржи.

ETF SBSP

Фонд вкладывает средства клиентов в акции компаний, которые входят в S&P500. Индекс состоит из 500 крупнейших компаний США, у которых наибольшая капитализация. Полученные дивиденды SBSP реинвестирует.

ETF вкладывает деньги в еврооблигации, доход начисляется в рублях. Фонд инвестирует в долговые обязательства компаний России. Среди них ВТБ, «Газпром», «Сбербанк», РЖД и др. Доходность вложений увеличивается при укреплении рубля.

Ishares Core MSCI EAFE ETF

Индекс отслеживает динамику рынков развитых стран. Фонд вкладывает средства в бумаги предприятий Великобритании, Германии, Японии, других стран. Исключение составляют Канада и США.

Приобретая паи, инвестор вкладывает средства в акции предприятий Германии. Эта страна в Европе занимает лидирующие позиции в сфере экономики. В фонд включены акции Siemens, Volkswagen, Bayer и других крупнейших компаний.

ETF SBMX

Фонд осуществляет следование за индексом Московской биржи «брутто». Дивиденды, которые выплачиваются предприятиями, реинвестируются. Это увеличивает стоимость пая, налог на доходы не взимается. Деньги вкладчиков распределяются по отраслям. ETF работает с голубыми фишками российского фондового рынка.

Сравнение — какой фонд выбрать

Выбирая ЕТФ, нужно обращать внимание на доходность и степень риска. Имеет значение сумма, которой располагает инвестор. С точки зрения прибыльности хорошо себя показали FXIT, FXGD. Но необязательно покупать паи какой-то одной компании или вкладывать все средства в 1 ЕТФ. Лучше всего составить портфель из нескольких фондов. Это позволит диверсифицировать вложения, максимально снизить степень риска.

Полезно распределить капитал по фондам разных стран. Можно вложиться в США и Россию, Германию или Китай. Хорошим вариантом станет покупка ЕТФ FXWO — на акции всех крупных предприятий мира. В этом случае инвестор одновременно вкладывается во все государства, в разные отрасли. Даже если финансовая ситуация в одной стране или отрасли ухудшится, то другие обеспечат прирост капитала. Это поможет не только сохранить средства, но и преумножить их.

Источник