- Во что вкладывают деньги иностранцы?

- Куда может вложить деньги частный инвестор

- Банковские вклады за рубежом

- Куда инвестируют в США

- Куда инвестируют в Европе

- Деньги под подушкой

- 11 лучших акций США на 2020 год по версии Bank of America

- Инвесторы с пеленок: как в США учат вкладывать в фондовый рынок

- Страна возможностей

- Инвестиционная обыденность

Во что вкладывают деньги иностранцы?

Вряд ли кто поспорит, что уровень жизни в США выше, чем в России. Аналогичное можно сказать и про высокий уровень в Германии, Италии и некоторых других странах. Немалую роль в уровне жизни играет и доход от инвестиций. Тем, кто хочет достичь уровня жизни американцев, непременно приходит в голову вопрос – во что вкладывают деньги иностранцы, чтобы так безбедно жить. При детальном рассмотрении оказывается, что в России существуют такие возможности, которым могут позавидовать любые иностранцы. Но и нам нужно приглядеться, ведь нам тоже есть чему поучиться.

Куда может вложить деньги частный инвестор

Частный инвестор в России и инвестор в Англии, США и других странах, по своей сути, ничем не отличаются. Деньги – вот главный инструмент. Благодаря этому инструменту совершаются инвестиции в большинстве стран. Даже набор возможностей схож:

- Банковские вклады;

- Акции/Облигации/Валюты;

- Фонды;

- Недвижимость;

- Бизнес;

Иностранцы не изобретали философский камень и у них нет волшебной палочки, которая удваивает их инвестиции каждые 365 дней. Главное отличие между иностранными и российскими инвесторами – в объемах инвестиции. Если мы сравним средний уровень зарплат или даже просто посмотрим на размер пенсий, то увидим, что иностранцы получают значительно больше.

Большие доходы связаны с большими расходами, но итоговая разница – свободные деньги, все равно выше у иностранцев, а не у россиян. Этим объясняется, что обычный заводской рабочий в Германии может накопить 10-20 тысяч евро быстрей, чем россиянин, работающий в России. Но не только этим отличается западный инвестор от нашего.

Западная культура инвестирования отличается более долгосрочными инвестициями. Жители США инвестируют в пенсионные фонды и умеют ждать отдачу в течение 10-20 лет. Европейцы недалеко от них ушли, а российский подход «быстрых процентов» для них чужд. В любой стране есть спекулянты, и инвесторы, кто желает заработать всё и сразу. Но западная школа инвестирования всегда отличалась большими временными рамками.

Банковские вклады за рубежом

Банковские вклады — очень популярный вид инвестиции в России, но в Европе и США банковские вклады совершенно не популярны для инвестиций. Депозит в банке рассматривается в качестве средства сохранения, а не как инвестиционный инструмент. Российские банки предлагают более 10% годовых на обычном рублевом банковском вкладе. В Европе и США таких процентов нет ни в одном банке. Для примера рассмотрим банковские ставки по вкладам в США:

| Банк | Годовая ставка |

|---|---|

| Everbank | 1,01% |

| Alley Bank | 0,90% |

Банки, приведенные в обзоре, входят в систему страхования вкладов (FDIC) и предлагают одни из лучших условий на рынке, но только с учетом вклада на срок более 5 лет. В крупных и стабильных банках ставка еще ниже. Например, в Citibank — 0,25% годовых. По данным анализа Market Rates Insight средняя ставка в США на краткосрочные вклады – 0,11% в год.

Есть банки, которые предлагают клиентам счета со ставкой 0,01%. Но в США есть особые виды вкладов – студенческие и пенсионные. Эти вклады отличаются максимально продолжительным сроком действия, а за это банки согласны намного доплатить. В этом случае можно рассчитывать на ставки 1,5-1,6% годовых. Такие ставки можно найти, например, в Washington Savings Bank или в банке Ultima Bank.

Европейские банки также не отличаются высокими ставками. Швейцарские банки даже ввели отрицательный процент (-0.05% в год) для очень больших вкладов. В Германии, Италии, Бельгии Франции и других странах, где в ходу евро, лучшими ставками являются ставки около 1 % годовых.

Такие низкие процентные ставки напрямую связаны со ставкой центрального банка, а также с устойчивостью экономики. Если вы обратите внимание, то ставки по вкладам выше в развивающихся странах с не самой стабильной экономикой. И если российские 10-11% для европейцев покажутся баснословным доходом, то россиян может шокировать ставка 20-24% по вкладам в Иране.

Высокие ставки касаются только вкладов в национальной валюте. Вклады в евро и в долларах в России также не отличаются высокой доходностью. Например, в Бинбанке одни из лучших условий по валютным вкладам, но даже там вы не сможете рассчитывать более чем на 2,45% годовых.

Куда инвестируют в США

Если не вклады, то что? Недвижимость в США и Европе приносит до 5% годовых на ренте, а если повезет, то будет дополнительный доход от разницы между ценой первоначальной покупки и последующей продажи недвижимости. Но это опять же касается лишь долгосрочных инвестиций.

На иностранцев оказывают влияние налоги и законы, а не только временной фактор. Например, продав квартиру в США вы обязаны потратить эти деньги на приобретение другой недвижимости. Если вы захотите «вывести» эти деньги из рынка недвижимости, то вам придется заплатить внушительные налоги. Сдача в аренду облагается дополнительными налогами, а связанные с этим процедуры бывают излишне трудны в бюрократическом плане.

Для получения прибыли иностранцы вкладывают в акции, облигации и фонды. Последние – фонды, наиболее распространены в США. Иностранцы предпочитают доверять свои деньги профессионалам. Наверняка вы все видели, как в американских фильмах брокер звонит клиентам и предлагает вложить деньги в акции какой-то компании. Это настоящая практика, а многие американцы имеют личного брокера, которому доверяют свои деньги.

Брокер – компания или один человек, управляет деньгами своих клиентов. В этом случае деньги инвестируются в акции, облигации и другие финансовые инструменты. За частным инвестором остается лишь выбрать, кому доверить свои деньги. Подобных компаний много, но они не могут гарантировать прибыль. Профессионализм и история – это не гарантия, но зато этот инструмент приносит доход намного выше, чем банковский вклад, и выше, чем недвижимость.

Пенсионные фонды в США — еще одна альтернатива для инвестирования. По своим функциям фонд напоминает частного брокера, и вкладывает накопления в различные инструменты. Отличие в том, что пенсионный фонд, как правило, обладает менее рискованной стратегией, а также включает в себя даже вклады в банках. Долгосрочные вклады в США не столь бесприбыльны, как их краткосрочные аналоги.

Инструменты пенсионного страхования в США пользуются повышенным интересом, так как это одна из немногих инвестиций, которая вовсе не облагается налогами. Любопытный факт, что в США частные пенсионные фонды выплачивают пенсий в сумме больше, чем государственная система.

Куда инвестируют в Европе

Рассмотрим на примере солнечной Италии. Не самая богатая страна Европы, где лишь 2% населения получают более 2000 евро на 1 члена семьи. С Россией сравнить сложно, но все же Италия – это не Швейцария.

Чуть больше половины (56%) итальянцев вкладывают в недвижимость. Но это не столько инструмент для быстрого заработка, сколько долгосрочная инвестиция. Есть и другая причина популярности недвижимости – в Италии действуют налоговые льготы, позволяющие вычесть часть денег, потраченных на новую недвижимость, со своего годового дохода. Получается, покупая квартиру, богатый итальянец получает инструмент с умеренной доходностью, но при этом еще и сокращает налоги.

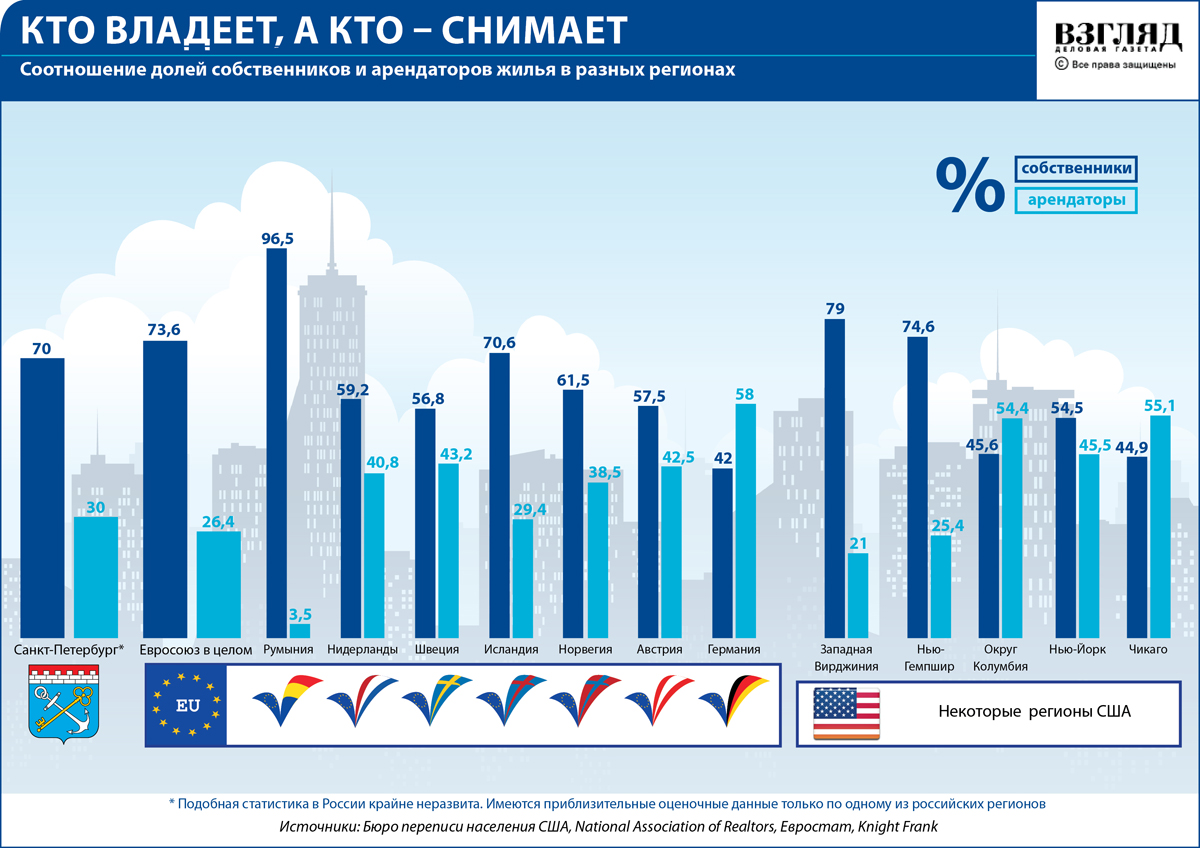

В Европе многие не владеют свои жильем, а снимают его. Это связано с особенностями работы — людям нужна мобильность. Для арендодателя это очень удобно, ведь спрос на аренду есть всегда. Таблица собственников и арендаторов в ЕС и мире:

24% населения вкладывает в финансовые инструменты. В большинстве случаев инвестируют через специальные фонды, нежели напрямую. Оставшиеся 20% приходятся на тех, кто предпочитает не инвестировать (17%) или же инвестирует в свою пенсию (3%).

Итальянцы, впрочем, как и немцы и другие европейцы, полагаются на государственную поддержку на пенсии. Этим объясняется столь малая популярность инвестирования в пенсионные фонды. 6 из 10 итальянцев выбирают фонд предприятия, где они работают.

Германия – одна из самых богатых стран Европы, имеет схожую структуру. Примерно аналогичная картина будет наблюдаться в большинстве стран Европы. Отличия можно найти в странах, которые так и не перешли на евро. Например, в Чехии, Польше или Норвегии.

Эти страны обладают собственными ЦБ, а ставки по вкладам могут быть несколько выше. Кроме того, в этих странах используют государственные облигации для привлечения средств. Государственные ценные бумаги – это один из самых стабильных финансовых инструментов. Недавняя эмиссия облигаций в Чехии сулит инвесторам до 3,25% годовых.

Деньги под подушкой

В США и Европе действительно очень надежная банковская система. Это подкрепляется системой страхования вкладов. В большинстве стран Европы вклады до 100 000 евро гарантировано застрахованы. Для сравнения рассмотрим ССВ в России. В нашей стране застрахованы вклады до 1,4 млн рублей, что по курсу 74 рубля за евро – 18920 евро.

Тем не менее, европейцы и американцы часто хранят деньги под подушкой. Но это связано не с опасениями за банковскую систему, а с фискальными органами и надзором. Финансовые преступления в американской и европейской системе очень строго караются. «Экономия» на налогах – это тоже своего рода доход.

Иностранцы также могут не смочь подтвердить происхождение денег или просто жить на пособие, когда нельзя показывать высокий доход. Все это заставляет людей оставлять деньги дома. Наличные деньги, спрятанные дома, пусть и не принесут доход, но в некоторых случаях они принесут меньше проблем.

Источник

11 лучших акций США на 2020 год по версии Bank of America

Аналитики одного из крупнейших в мире банка Bank of America назвали наиболее перспективные акции из индекса S&P 500. Среди входящих в этот индекс 505 американских акций эксперты выбрали по одной бумаге для каждого сектора.

С начала года индекс фондового рынка поднялся с 2448 пунктов до 3240 пунктов, то есть за год рост составил 29%. В банке ожидают продолжения роста рынка американских акций в 2020 году примерно на 6% от текущих уровней. Целью для индекса S&P 500 на конец года может стать отметка 3300 пунктов, считают эксперты Bank of America. А в следующие десять лет рынок акций будет расти в среднем на 5% в год.

В своем обзоре перспектив американского рынка акций аналитики отметили, что риски, связанные с торговым конфликтом, снизились, а макроэкономические сигналы демонстрируют признаки стабилизации. С учетом этих факторов бумагами, на которые стоит обратить внимание в 2020 году, стали:

- В секторе телекоммуникационных услуг (Communication Services) — акции Walt Disney, мирового лидера индустрии развлечений, управляющего киностудиями и тематическими парками отдыха;

- В секторе потребительских товаров первой необходимости (Consumer Staple) наиболее интересными стали акции одного из крупнейших в мире производителей свинины, говядины и курятины Tyson Foods;

- В секторе потребительских товары вторичной необходимости (Consumer Discretionary) наиболее привлекательно выглядят бумаги крупнейшего в США ретейлера подержанных автомобилей CarMax;

- В энергетическом секторе (Energy) эксперты банка отметили акции нефтегазового гиганта Exxon Mobil;

- Застраховаться от резких движений на торговых площадках помогут акции сектора коммунальных услуг (Utilities), которые приносят стабильные дивиденды. В этом секторе эксперты выделили акции American Electric Power — компании, занимающейся генерацией и распределением электроэнергии в США;

- В финансовом секторе (Financials) самой интересной бумагой эксперты назвали акции одного из крупнейших американских банков Citigroup;

- В сфере здравоохранения (Health Care) — производитель стоматологического оборудования и расходных материалов Dentsply Sirona;

- В промышленном секторе (Industrials) — акции американской военно-промышленной компании Raytheon Company;

- В секторе информационных технологий (Information Technology) самыми привлекательными бумагами эксперты Bank of America назвали акции производителя процессоров Intel;

- В секторе производство материалов (Materials) — перспективными выглядят акции производителя бумаги и упаковки WestRock Company;

- В секторе недвижимости (Real Estate) эксперты отметили акции фонда Kimco Realty Corporation, специализирующегося на инвестициях в торговые центры.

Начать инвестировать можно прямо сейчас на РБК Quote. Проект реализован совместно с банком ВТБ.

Источник

Инвесторы с пеленок: как в США учат вкладывать в фондовый рынок

Финансовую и инвестиционную грамотность можно и нужно развивать с ранних лет — так, как это делают в США. Но для этого требуются свободные деньги и реально работающее регулирование. От игр в детских садах до инвестиционных клубов в школах и колледжах — людям с постсоветского пространства сложно представить себе те усилия, которые американцы вкладывают в развитие собственной финансовой грамотности чуть ли не с пеленок. Почему в США в фондовый рынок инвестируют даже студенты, а у нас большинство людей не умеют «выращивать деньги»?

Страна возможностей

Развитию культуры инвестирования в США способствуют множество факторов. В Штатах, например, почти в каждом высшем учебном заведении — от Стэндфордского университета до местного колледжа где-нибудь на задворках Оклахомы — есть инвестиционный клуб. Студенты там не просто учатся обращению с ценными бумагами: они вкладывают реальные деньги и получают прибыль.

Фонды и законодательство США также всегда поддерживали развитие инвестиционной деятельности, а высокий спрос на рынке ценных бумаг создал в стране продвинутую экосистему обслуживания инвесторов. В США сосредоточено огромное количество респектабельных фондов, которые уже завоевали доверие людей. Согласно данным CNBC за 2014 год, на американском рынке работают около 11 000 фондов с общей капитализацией в $2,66 трлн. Сервисы вроде Robinhood позволяют обычным людям покупать ценные бумаги без комиссии: по данным разработчиков приложения, количество пользователей в Штатах насчитывает уже более 4 млн человек.

Америке также удалось создать продуманную законодательную базу. Закон Сарбейнза — Оксли (Sarbanes-Oxley Act, SOX), например, защищает интересы американских инвесторов. Он обязывает компании, чьи акции размещены на американском рынке капитала, вести бизнес честно и прозрачно.

Тот факт, что так много людей вкладывают свои деньги в американский фондовый рынок, создает хорошую ликвидность акций. На рынке циркулирует огромное количество бумаг, которые постоянно продаются и покупаются, поэтому инвесторы знают, что смогут в любой момент продать активы и выйти в кэш. В России же высоколиквидных компаний значительно меньше, собственно, по той причине, что инвесторов там не так много.

Наконец, ключевое отличие заключается в том, что в США, в отличие от стран СНГ, молодым людям есть что вкладывать. Если посмотреть на так называемый disposable income, то есть располагаемый доход, который доступен для расходования и может быть инвестирован или сохранен в качестве сбережений, то в США этот показатель равен $14,8 млрд США, а в России — всего $2,3 млрд. В Америке у людей просто больше свободных денег, то есть инвестиционных ресурсов.

Инвестиционная обыденность

Важный фундамент для создания культуры инвестирования — это доверие к рынку. На это влияет история, семейные традиции, примеры успешных инвесторов и образовательные сервисы, которые очень развиты в Америке.

Так, фондовые рынки действуют в США уже на протяжении 200 лет (Нью-Йоркская биржа была основана еще в 1817 году). Все это время американский рынок наращивал свой потенциал, попутно устраняя недостатки. Российский же рынок, в свою очередь, был создан лишь в начале 1990-х, после распада СССР.

Большое значение имеет и живой пример. «Бэби-бумеры» и «поколение Х», то есть старшее поколение американцев, давно и активно инвестируют, подавая пример молодежи. Уоррен Баффет и Джордж Сорос, заработавшие миллиарды на покупке и продаже акций, еще больше популяризовали культуру инвестирования. Их увлекательные личные истории, о которых снимают художественные и документальные фильмы, вдохновляют и молодых, и пожилых американцев.

Немаловажную роль играет и популяризация инвестирования в СМИ. Биржевые события появляются на ведущих каналах так же часто, как и сводка погоды. Новости о крупных американских компаниях доходит до людей в кратчайшие сроки. Это не только увеличивает прозрачность компаний, но и действует как своего рода продвижение идеи инвестирования. В новостях постоянно сообщают о том, акции каких компаний поднялись или упали, привлекая внимание широкой публики к теме инвестиций.

Информация об инвестировании также доступна и понятна обычным гражданам — когда в людях просыпается интерес к этой сфере, они легко могут удовлетворить свое любопытство благодаря таким сайтам, как Investopedia, которые просто и подробно объясняют основы и даже предлагают специальные онлайн-курсы. При сравнительно приемлемой для среднестатистического американца цене, качество таких курсов достаточно высокое.

Конечно, Америке потребовалось не одно столетие, чтобы сформировать успешную инвестиционную культуру, а российский фондовый рынок молод и пока еще находится на стадии развития. Но для его формирования, как кажется, понадобится гораздо меньше времени: уже не нужно изобретать что-то новое, можно лишь следовать лучшей мировой практике, при этом учитывая все допущенные Штатами ошибки.

Источник