- Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

- Как жить на дивиденды

- Сколько нужно, чтобы жить на дивиденды

- Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

- Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

- Как инвестировать, чтобы жить на дивиденды, если таких денег нет

- 1. Инвестируйте регулярно

- 2. Докупайте акции на полученные дивиденды

- 3. Вкладывайте деньги в разные компании

- 4. Рассмотрите для покупки «дивидендных аристократов» США

- 5. Не гонитесь за высокими дивидендами

- Как купить акции и получать дивиденды

- Куда выгодно вложить деньги в 2021 году, чтобы получать регулярно пассивный доход?

- ТОП-10 инвестиций со стабильным доходом в 2021

- Акции

- Интернет проекты (блоги, интернет магазины)

- Венчурные фонды

- Инвестирование в недвижимость

- Собственный бизнес

- Акции биржевого фонда (ETF)

- Драгоценные металлы

- Еврооблигации

- Паевые инвестиционные фонды

- Дивидендные «голубые фишки»

- ТОП-5 более рискованных инвестиций

- Инвестиционные онлайн-проекты

- Криптовалюта

- Форекс

- Start-up проекты

- По вложениям

- От 30 000 рублей

- От 50 000 рублей

- От 100 000 рублей

- От 500 000 рублей

- От 1 000 000 рублей

Как жить на дивиденды и получать от 10 до 50 тысяч рублей каждый месяц

Дивидендные выплаты – один из способов получать пассивный доход. В этой статье разбираемся, можно ли жить на дивиденды и сколько для этого нужно акций.

Как жить на дивиденды

Дивиденды – выплата, которую компании периодически переводят тем, кто владеет их акциями. Размер выплаты зависит от количества акций, которые держит инвестор. Поэтому, чтобы получить больше дивидендов, придётся покупать больше бумаг той или иной компании.

Ещё один показатель, который влияет на дивидендный заработок – дивидендная доходность или по-другому выплата на одну акцию. Например, акция стоит 100 рублей, выплата на акцию – 7 рублей, значит, доходность по дивидендам – 7%.

Чем выше дивидендная доходность, тем меньше надо инвестировать, чтобы получать нужную для жизни сумму .

У компаний из России одни из самых высоких дивидендов в мире. Средняя доходность – 8%. В США платят около 2–3%. По отдельным американским компаниям, которые являются лидерами своих отраслей, доходность достигает 5%.

На дивиденды можно жить, если вы готовы регулярно инвестировать деньги в ценные бумаги и наращивать капитал, либо сразу вложить крупную сумму.

Сколько нужно, чтобы жить на дивиденды

Это зависит от уровня заработка, который хотите получать в месяц. Правда, большинство компаний отдают дивиденды только раз в год или максимум раз в три месяца.

В России нет компаний, которые переводят выплаты ежемесячно. По 43 статье закона об акционерных обществах, компании, зарегистрированные в РФ, могут платить дивиденды только от одного до четырёх раз в год.

В США есть компании и инвестиционные фонды, которые платят дивиденды каждый месяц, но они не продаются на российских биржах . Чтобы получить доступ к их покупке, нужно открыть счёт у иностранного брокера. Сложность в том, что не все зарубежные брокерские компании работают с гражданами РФ, а те, которые работают, требуют внести минимальный депозит от $10 тысяч.

Примеры зарубежных дивидендных акций, которые можно купить в России:

Если хотите получать выплаты раз в месяц, можно собрать инвестиционный портфель из нескольких компаний, чтобы каждый месяц кто-то отправлял выплату. Другой способ – получать дивиденды пару раз в год и равномерно распределять деньги на траты в течение года.

Ниже мы рассчитали несколько примеров, которые помогут увидеть, сколько нужно вложить, чтобы жить на дивиденды.

Сколько нужно акций, чтобы получать дивиденды в 10.000 рублей в месяц

10 тысяч – скорее прибавка к зарплате или пенсии, чем сумма, на которую можно жить. Тем не менее, чтобы заработать такие деньги на дивидендах нужно выбрать подходящие компании, а потом купить их бумаги на определённую сумму.

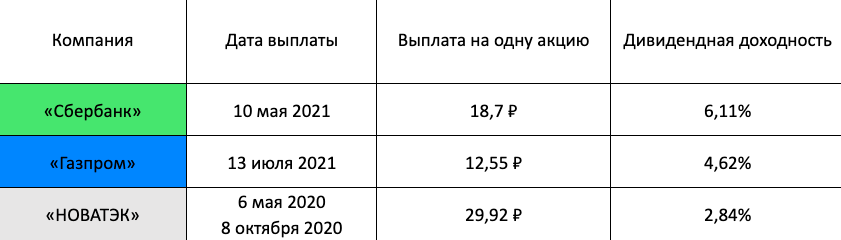

Для примера мы взяли три компании: «Сбербанк» , «Газпром» и «НОВАТЭК» . Посмотрите, какие они делали выплаты за последний год.

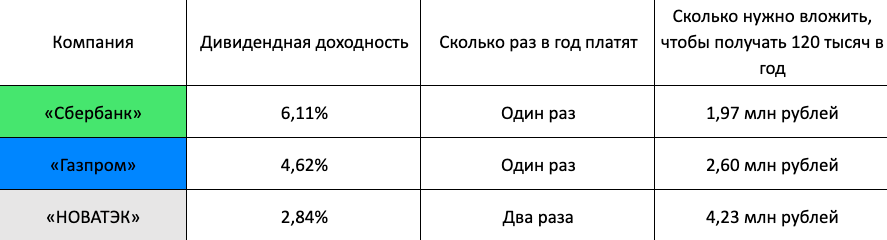

Вот сколько нужно инвестировать в каждую из них, чтобы зарабатывать на дивидендах 120 тысяч в год. При этом с полученных дивидендов ещё удержат налог 13%, поэтому фактическая сумма, которую вы получите на руки, будет меньше.

Сколько нужно акций, чтобы получать дивиденды в 20.000 рублей в месяц

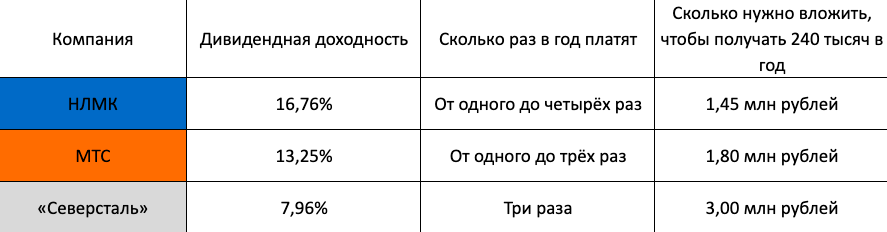

Чтобы получать 20 тысяч в месяц или 240 тысяч в год с этих же компаний, нужно вложить в два раза больше денег или найти другие, где дивидендная доходность выше, например: НЛМК , МТС и «Северсталь» .

Сколько нужно акций, чтобы получать дивиденды в 50.000 рублей в месяц

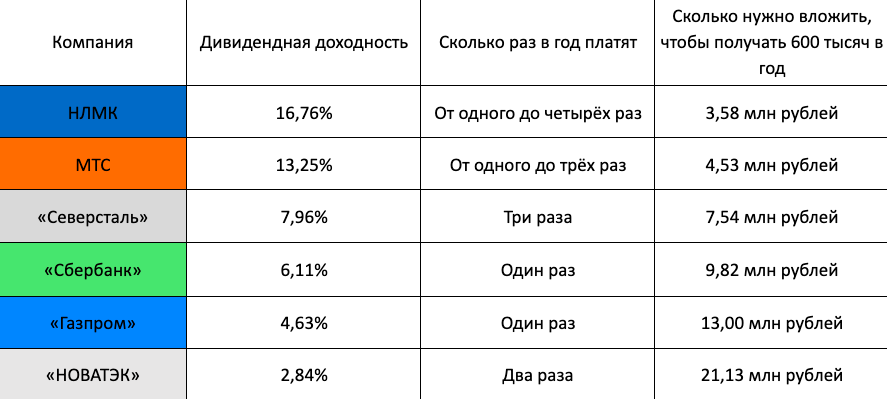

Чтобы зарабатывать 50 тысяч в месяц, нужно получать 600 тысяч в год. Сделаем расчёт без учёта налогов для всех шести компаний, чтобы понять, сколько нужно денег.

Как инвестировать, чтобы жить на дивиденды, если таких денег нет

1. Инвестируйте регулярно

Наращивайте свой общий капитал постепенно и каждый месяц вкладывайте 10–20% от зарплаты. Если у вас есть накопления, то не инвестируйте всё сразу, лишая себя подушки безопасности. Направьте на акции ту часть, которую можно потратить без вреда для личного бюджета.

2. Докупайте акции на полученные дивиденды

Чтобы быстрее достичь нужной суммы, реинвестируйте первые дивиденды обратно в акции, дополнительно увеличивая размер капитала.

3. Вкладывайте деньги в разные компании

Не инвестируйте всё только в одну компанию. Так вы берёте на себя повышенный риск. Например, если покупаете только акции «Газпрома» , любые колебания на нефтегазовом рынке сразу отразятся на доходности этих бумаг. Распределяйте вложения в равных долях на 10–12 дивидендных компаний из разных секторов экономики.

4. Рассмотрите для покупки «дивидендных аристократов» США

Так называют компании, которые десятилетиями перечисляют дивиденды и регулярно увеличивают их размер. Примеры:

5. Не гонитесь за высокими дивидендами

Компании делают дивидендные выплаты, чтобы привлечь инвесторов покупать их акции. Когда совет директоров какой-то компании устанавливает дивиденды выше среднерыночных, это может значить, что у бизнеса плохие фундаментальные показатели: низкая или отрицательная чистая прибыль, маленькая выручка, высокий уровень долговой нагрузки.

Как купить акции и получать дивиденды

Дивидендные выплаты автоматически приходят на брокерский счёт – специальный счёт, который должен открыть каждый инвестор перед покупкой акций. Затем нужно просто держать бумаги и не продавать их.

Брокерский счёт оформляется у брокерской компании (брокера) – это посредник на бирже, который обеспечивает все сделки инвестора. Например, инвестор сообщает брокеру, что хочет купить 10 акций «Сбербанка» , брокер принимает поручение и переводит деньги в ценные бумаги, а затем записывает сделку на брокерский счёт инвестора.

В России есть две биржи, где продаются дивидендные акции. Первая – Московская биржа, на которой проводят торги российскими акциями. Вторая – Санкт-Петербургская. На ней торгуются иностранные ценные бумаги. Инвестировать в акции напрямую на бирже физическому лицу нельзя. Все сделки проходят только через брокера.

За каждую операцию брокеры списывают комиссию. Обычно не больше 0,3% от суммы покупки или продажи бумаг. Налоги за дивиденды тоже рассчитывает брокер. Он сам удерживает 13% и отправляет их в ФНС.

По американским ценным бумагам налог составляет 30%, но если подписать форму W-8BEN, то налог будет 13%. Форма подтверждает, что вы налоговый резидент РФ и должны платить российские налоги. Подписать W-8BEN можно, обратившись в поддержку брокера.

Оформить брокерский счёт и купить дивидендные акции онлайн можно через брокера «Тинькофф Инвестиции».

- Заполните заявку на брокерский счёт и брокер откроет его за 2–3 дня.

- Когда счёт оформят, войдите в личный кабинет, пополните счёт картой, выберите нужные ценные бумаги и купите их. Доступы в кабинет тоже даст «Тинькофф».

- Комиссия за сделки от 0,025%. Пополнение счёта или вывод денег бесплатно, а начать инвестировать можно без минимального порога входа.

- Отслеживать динамику активов и продать их можно тоже через кабинет, а чтобы узнать даты выплат дивидендов, зайдите в раздел «Календарь инвестора».

- Полученные дивиденды выводятся на обычную карту.

Источник

Куда выгодно вложить деньги в 2021 году, чтобы получать регулярно пассивный доход?

Куда выгодно вложить деньги в 2021 году говорят эксперты, аналитики, заинтересованные бизнесмены, разумеется, я тоже не избегаю этой темы. Учитывая мировую обстановку, видим, что акцент на карантинные ограничения будет продолжаться, поэтому компании, работающие онлайн, смело можно считать более перспективными.

Не стоит забывать сегодня и о более классических инструментах, которыми пользовались ранее. Прочитав материал, поймете, что вовсе не обязательно быть миллионером, чтобы увеличивать пассивный доход, начать можно (и нужно) и с меньших сумм.

Оглавление:

ТОП-10 инвестиций со стабильным доходом в 2021

Для тех, кто ищет варианты, куда сейчас вкладывать деньги, представленные инструменты станут весьма популярными и востребованными. Среди их основных приоритетов в сравнении с другими, выделю такие:

- Заключение официальных договоров, и как результат, хотя бы минимальные, но все же гарантии для вкладчиков.

- Возможность получения прибыли за короткий и весьма продолжительный период.

- В некоторых вариантах вкладчик получает актив для дальнейшей работы, например, ценный металл можно продать, а недвижимость сдавать в аренду. С наиболее востребованными познакомлю вас далее.

Акции

Ценные бумаги иностранных или российских компаний дают возможность получать дивидендные выплаты, если такие предусмотрены уставом общества и финансовыми показателями развития за определенный период. Но чаще всего покупают акции для того, чтобы в дальнейшем их продать через брокера по более высокому курсу, получив прибыль.

Интернет проекты (блоги, интернет магазины)

Это один из наиболее интересных и перспективных вариантов, куда лучше вкладывать деньги в 2021 году, чтобы получать деньги стабильно. И ранее направление было весьма популярно, но в связи с пандемией и карантинными ограничениями, именно онлайн-формат будет процветать. В целом, инвестиции похожи на вложения в бизнес — поддерживаете развитие того или иного продукта, получаете выплаты в виде дивидендов. В перспективе свою долю можно продать на более выгодных условиях.

Венчурные фонды

Со слов экспертов, в этом году можно ожидать экзитов фондов, которые работают и нацелены на улучшение рабочих процессов, в том числе, в удаленном режиме, оптимизацию традиционного оффлайн-бизнеса. Средняя прибыль начинается от 7% в год, но может быть и в несколько раз больше. А вот старт от 25 тыс. долларов — «кусается». Интересно: в РФ подобных фондов крайне мало, значит, нужно выходить на международный рынок для поиска и сотрудничества.

Инвестирование в недвижимость

Отличный вариант, позволяющий и собственными квадратными метрами обзавестись, или же в будущем сдавать квартиру, офис, магазин. Такое направление не теряет популярности даже в кризисные периоды, хотя, разумеется имеет риски, особенно, если инвестировать малыми суммами на этапе строительства. Вкладывать можно и косвенно, выбирая REIT — специальные инвестиционные фонды, больше о которых указано на www.gq-blog.com, и подана информация, как с ними работать.

Собственный бизнес

Такие вложения всегда рискованные, но как же приятно инвестировать в себя, свой прогресс и видеть, как изо дня в день увеличивается масштаб заказов, а средний чек растет. Каким именно по размеру будет рублевый вклад и срок его окупаемости покажет время, единственное, что могу подсказать, какие направления не потеряют популярности и могут принести солидный доход в текущем году:

- служба доставки;

- доставка еды с акцентом на полноценное меню;

- продажа средств дезинфекции и гигиены.

Акции биржевого фонда (ETF)

Способ востребованный среди вкладчиков за счет того, что позволяет, инвестируя небольшие суммы, становиться сооакционером различных компаний, в том числе, гигантов. Для читателей, кто еще думает, куда вложить деньги, начиная в среднем со 100-150 долларов, чтобы получать ежемесячный доход, этот вариант подойдет как нельзя кстати. И, разумеется, выбрать нужно надежного посредника, изучить, какие фонды работают долго и стабильно платят.

Драгоценные металлы

На текущий момент золото падает в цене, серебро дорожает, но если посмотреть на динамику за весь период, когда ценные металлы торгуются на рынке, то всегда имеем исключительно плюсовой показатель. Если же не хотите покупать с целью дальнейшей продажи, можно хранить слитки в банках в депозитарных ячейках и даже открывать депозит в металлах. Правда, сегодня мало банков предлагают подобный сервис, но парочку найти все же можно.

Еврооблигации

Это если не самое выгодное вложение денег на сегодняшний день, но одно из них, поскольку, давая деньги в долг государству, работаете с лицом, обанкротить которое весьма сложно (но по сути это возможно). Также можно покупать облигации определенных российских или иностранных компаний. В целом, доходность в год составляет не более 3-7%, но иногда это даже выше, чем банковский депозит.

Паевые инвестиционные фонды

Принцип прост: вкладываете небольшую суму максимум на 3 года и получаете стабильный доход от различных компаний, которые тот самый фонд формируют. Говоря о том, какое же самое выгодное вложение денег, начиная в среднем от 100 долларов, в России без риска или с его минимальным проявлением, этот вариант стоит рассмотреть ближе. Прибыль в год составляет до 5-6%.

Дивидендные «голубые фишки»

Это акции, которые относятся к классу привилегированных и позволяют получать доход в виде регулярной прибыли дивидендов. Часто такие ценные бумаги выпускают и листингуют компании, работающие в добывающем, промышленном секторе, IT. Средний показатель годовой прибыли доходит до 12%, но иногда купонные выплаты могут быть приостановлены из-за низких финансовых показателей за год.

ТОП-5 более рискованных инвестиций

Подчеркну: я не против риска и вовсе не заставляю партнеров отказаться от него. Я за разумное сочетание рисков и потенциальной доходности. В случае, если вкладываете, чтобы заработать, то даже варианты, привязанные к высокой волатильности рынка, могут помочь получить доход. Риск инструментов, о которых буду говорить дальше, сосредоточен в 3-х основных аспектах:

- невозврат средств или же возвращение не полной суммы;

- отсутствие в большинстве случаев нормативно-документальной базы регулирования со стороны государства, а значит, и защиты инвестора;

- не все методы предусматривает официальное заключение договора с вкладчиком.

Этот вариант подразумевает покупку ценных бумаг во время первичного размещения. Существенный риск, что стартовая цена окажется искусственно подогретой, и когда листинг реально произойдет, акции упадут в цене, а если и вырастут, то это будет очень долго. Высоки риски и с той позиции, что услуги брокера, без которого процесс невозможный, будут выше, чем потенциальная доходность.

Инвестиционные онлайн-проекты

Популярное направление для вкладчиков за счет быстрых сроков окупаемости, разных стартовых сумм и за счет того, что с полученной прибыли не платится налог. Это достаточно неплохой инструмент, но, если составляет не более 10-15% всего портфеля. Мое мнение, что для разбавления методов, их количества подходит как нельзя лучше.

Криптовалюта

На текущий момент, это способ, куда не надо вкладывать деньги, поскольку цена ВТС и альткоинов на пике, биткоин вовсе еженедельно бьет свои исторические рекорды и торгуется даже выше, чем 47 тыс. долларов за монету. В перспективе инструмент выгодный, если «затариться», когда рынок показывает красный тренд и ожидать роста стоимости, который не известно, когда это произойдет. Помните и о важности надежных кошельков для хранения криптовалюты.

Форекс

На этом рынке можно торговать бинарными опционами, открывать валютные сделки, но, как и другие инструменты, подвержены высоким рискам и прямо зависят от настроения рынка. Если уже и выбираете этот вариант, помните о процентном соотношении во всем портфеле (рекомендую до 10% от его общего объема), а также о том, что нужно найти надежную компанию-посредника, брокера или банк для проведения операций с соответствующей лицензией.

Start-up проекты

Рассматривая сайты для инвесторов, можно присмотреться ближе к краудфандинговым платформам, где идет сбор средств для реализации того или другого проекта. По сути, можно получить и хорошую прибыль, но риск того, что бизнес просто не станет дальше развиваться или того, что руководитель просто решил «собрать с миру по нитке», всегда остается довольно высоким.

По вложениям

Для инвестора, стоящего на пороге выбора инструментов, формирующего свой портфель, актуально звучит вопрос, сколько же нужно инвестировать, чтобы пассивный доход хотя бы через пару тройку лет был 100000 рублей в месяц. Пойдём от обратного: 100 тыс. рублей — это 10% от 1 млн. рублей, то есть в среднем, именно такая сумма должна быть вложена в разные инструменты, чтобы прибыль по ним в месяц доходила к показателю 10%, а в год это 120%.

Популярные инструменты для вложений в 2021 году с небольшим стартом

| Инструмент | Заявленная доходность, % | Минимальный старт, руб |

|---|---|---|

| Вклад в банке | 5 | 1000 |

| МФО, P2P-кредитование | 15 | 1000 |

Предлагаю изучить, что именно сегодня можно найти на рынке, если у вас в кошельке свободных средств от 30 тыс. до 1 миллиона.

От 30 000 рублей

Читая инвестиционный или финансовый форум, где рекомендации дают аналитики, можно встретить такие популярные варианты для вложения денег:

- банковский вклад;

- покупка акций и дальнейший трейдинг;

- ПИФы;

- ETF-фонды.

Да и онлайн-проект с лояльными стартами подойдут как нельзя лучше.

От 50 000 рублей

К вышеописанному портфелю посоветовала бы добавить еврооблигации, при чем и российских, и иностранных компаний. Да и вложения в бизнес позволяют получить доход. В среднем, можно найти варианты долевого участия в открытии цветочного магазина или салона красоты от 10 тысяч рублей. Не исключайте вложения в свое развитие, чтобы накопленные знания затем реализовать в получении денег — курсы иностранного языка, маникюра, мыловарения.

От 100 000 рублей

С такой суммой появляется еще больше возможностей, и помимо вариантов, о которых говорила выше, порекомендую купить иностранную валюту, дождавшись ее падения. Судя по мировой политике и неустойчивости рубля, он будет только падать. Купив доллары или евро, положите на вклад в банк или часть в онлайн-проекты. Это станет отличной возможностью защитить себя от инфляции.

От 500 000 рублей

Подобные суммы нужно разбивать на несколько вариантов и делать акцент на стартапы или реальный бизнес. Да и если вы давно хотели заняться чем-то своим, самое время начинать с подобных инвестиций, делая особый акцент на работу в сегменте Интернет — онлайн-магазины, доставка, разработка платных тестов, программ развития или обучения, что весьма затребовано в актуальных условиях инфобизнеса. В дальнейшем можно претендовать на получение бюджетных инвестиций, своего рода помощи от государства.

От 1 000 000 рублей

Казалось бы, огромная сумма, но ее на полноценное вложение в недвижимость не хватит, разве что где-то в глубинке. А вот поработать с ценными бумагами, еврооблигациями, драгоценными металлами, депозитами, онлайн-проектами и стартапами — отличное решение. Я бы порекомендовала собрать 5-7 инструментов, и в их выборе обращать внимание не только на прибыль, но сроки и условия выплаты прибыли.

В этой статье представила для вас популярные способы, куда вложить деньги в 2021 году таким образом, чтобы не потерять, и в формировании списка предложений ссылалась на собственный опыт и советы экспертов. Из популярных вариантов вложения в бизнес — компании со специализацией разработки программного обеспечения, софтов, виртуальной реальности, искусственный интеллект и блокчейн. А вот от депозитов в рублях с учетом инфляции — доходности я бы воздержалась.

Резюмируя все, что сказано в статье, напомню о важности взвешивания рисков и прибыли, подбора инструментов, которые платят регулярно, ведь, согласитесь, удобно, когда прибыль приходит каждый месяц, а то и чаще. Всем правильных вложений и хорошего дохода.

Источник