Анализ Лукойла.

Сделал для себя анализ ПАО «НК «ЛУКОЙЛ». Подумал, что возможно кому-то еще будет полезно, поэтому решил опубликовать.

Предупреждение.

Вся приведенная информация носит исключительно информационный характер и не является инвестиционной рекомендацией и/или предложением к совершению сделок с какими-либо финансовыми инструментами.

Общий обзор группы «Лукойл».

Основными видами деятельности ПАО «ЛУКОЙЛ» и его дочерних компаний являются:

- разведка,

- добыча,

- переработка и

- реализация углеводородов.

ЛУКОЙЛ является одной из крупнейших публичных вертикально интегрированных нефтегазовых компаний в мире. На 1 января 2021 г. доказанные запасы углеводородов Группы по стандартам Комиссии по ценным бумагам и биржам США составили 15,4 млрд барр. н. э. (нефть – 11,7 млрд барр., газ – 22,2 трлн куб. фут) против 15,8 млрд барр. н. э. ( нефть – 12,0 млрд барр., газ – 22,5 трлн куб. фут) на 1 января 2020 года. Запасы Группы являются преимущественно традиционными. Группа осуществляет разведку и добычу нефти и газа в России и за рубежом. В России основными нефтедобывающими регионами являются:

Сегмент разведки и добычи за рубежом включает доли в СРП и других проектах в Казахстане, Азербайджане, Узбекистане, Румынии, Ираке, Египте, Гане, Норвегии, Камеруне, Нигерии, Мексике, Республике Конго и ОАЭ.

Среднесуточная добыча углеводородов в 2020 г. составила 2,1 млн барр. н. э. , при этом на жидкие углеводороды приходится около 78% объёма добычи.

Деятельность по переработке и сбыту включает в себя:

- переработку нефти,

- производство продукции нефтехимии,

- транспортировку продукции и оказание транспортных услуг,

- продажу нефти и газа и торговые операции с ними,

- розничную и оптовую реализацию нефтепродуктов и продукции газопереработки, а также генерацию, передачу и реализацию тепловой и электроэнергии, и оказание сопутствующих услуг.

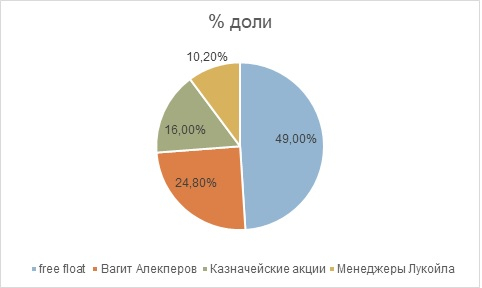

Структура акционеров.

Диаграмма 1. Информация со smart-lab.ru от 17.02.2021

Главе компании Вагиту Алекперову принадлежит 24,8%. Причем и Алекперов, и другие менеджеры Лукойла регулярно докупают акции. Это хороший признак, так как менеджмент компании заинтересован в увеличение прибыли и дивидендов компании.

10 февраля 2020 года уставный капитал ПАО «ЛУКОЙЛ» был уменьшен на 22 134 238 обыкновенных акций на основании решения внеочередного Общего собрания акционеров Компании от 03 декабря 2019 года, в результате чего общее количество выпущенных обыкновенных акций Компании сократилось до 692 865 762 штук.

Производственные показатели.

Диаграмма 2

Сокращение добычи нефти в 2020 году связано с соглашением ОПЕК+, которое привело к ограничению объемов добычи нефти Группой на территории России и по некоторым международным проектам.

Диаграмма 3

Снижение переработки нефти связано с оптимизацией загрузки некоторых НПЗ Компании на фоне снижения спроса на нефтепродукты и маржи переработки из-за пандемии COVID-19, а также с проведением плановых ремонтных работ (на Волгоградском и Нижегородском НПЗ, а также на НПЗ в Италии и Болгарии).

Финансовые показатели.

Активы и обязательства

Диаграмма 4

С 2014 года активы компании выросли на 26%.

Диаграмма 5

С 2014 года обязательства выросли на 10%

Диаграмма 6

Диаграмма 7

Долговая нагрузка

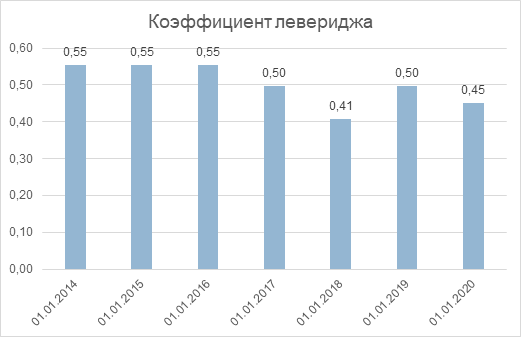

Диаграмма 8

Коэффициент левериджа принимает значение меньше 1, т.е. активы компании финансируются в большей степени за счёт собственного капитала.

Диаграмма 9

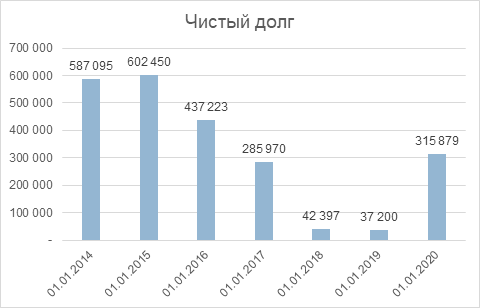

Диаграмма 10

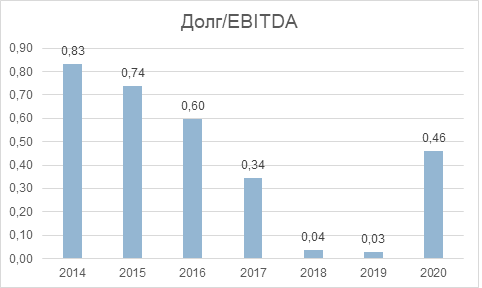

Диаграмма 11

Чистый долг компании остается одним из самых низких в отрасли.

Диаграмма 12

Выручка и прибыль

Диаграмма 13

Выручка находится на стабильных уровнях.

Диаграмма 14

В 2020 году операционная прибыль сократилась в 2,9 раз по сравнению с 2019 годом.

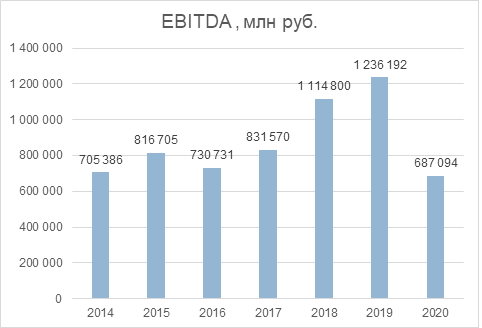

Диаграмма 15

Диаграмма 16

EBITDA за 2020 г. уменьшился на 44,4% по сравнению rc 2019 г.

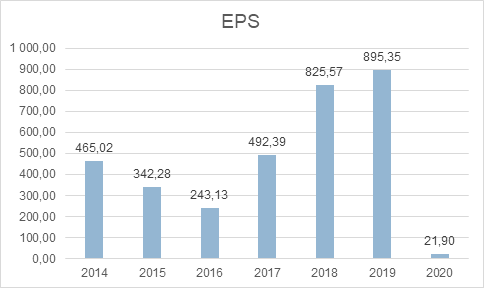

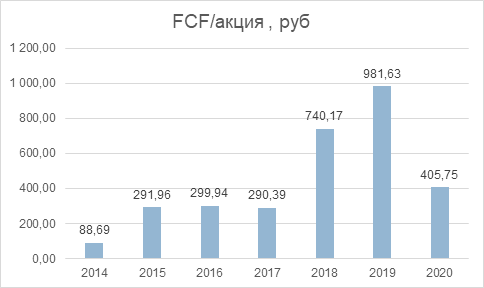

Диаграмма 17

Диаграмма 18

Свободный денежный поток Группы в 2020 г. сократился на 59,9% по сравнению с 2019 г. в основном за счёт снижения доходности основной деятельности Группы, а также в результате роста капитальных затрат.

В 2020 год мы видим снижение Прибыли, EBITDA и свободного денежного потока. Последний год был тяжелым для нефтегазового сектора, и Лукойл показал достойный результат, выйдя в прибыль. Что указывает на стабильность компании к непредсказуемым событиям.

Рентабельность капитала

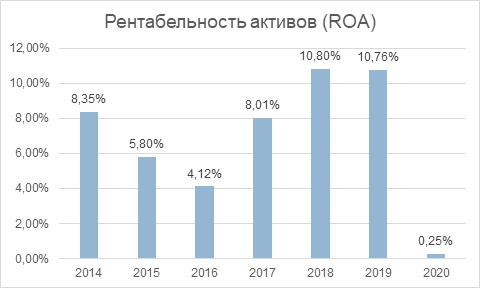

Диаграмма 19

Диаграмма 20

Рентабельность капитала находится на хороших уровнях, не считая 2015-2016 гг., когда были низкие цена на нефть. В 2020 году из-за коронавируса рентабельность упала до 0.

Дивиденды и дивидендная политика

16 октября 2019 г. совет директоров Лукойла утвердил новые принципы дивидендной политики:

- общая сумма дивидендов по размещенным акциям Компании за вычетом акций, принадлежащих организациям Группы «ЛУКОЙЛ», составляет не менее 100% от скорректированного свободного денежного потока Компании.

- скорректированный свободный денежный поток рассчитывается по данным консолидированной финансовой отчетности ПАО «ЛУКОЙЛ», подготовленной в соответствии с МСФО, и определяется как чистые денежные средства, полученные от операционной деятельности, за вычетом капитальных затрат, уплаченных процентов, погашения обязательств по аренде, а также расходов на приобретение акций ПАО «ЛУКОЙЛ».

- дивиденд на одну обыкновенную акцию округляется до цифры, кратной одному российскому рублю.

- дивиденды выплачиваются дважды в год , при этом размер промежуточного дивиденда рассчитывается по данным консолидированной финансовой отчетности за 6 месяцев.

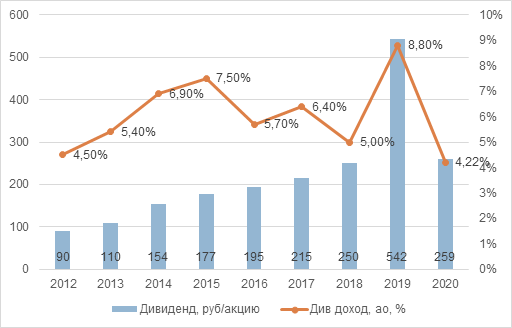

Диаграмма 21. Дивиденд и дивидендная доходность

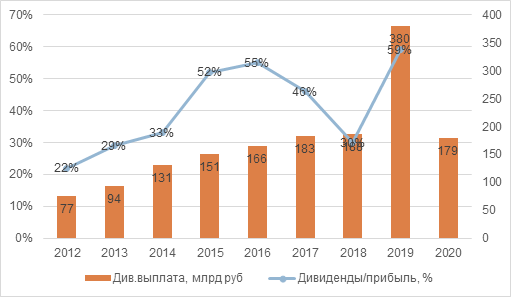

Диаграмма 22. Дивидендная выплата и соотношение дивиденда к прибыли.

В Диаграмме 22 не указано соотношение Дивиденды/прибыль за 2020 год, чтобы не искажать график, т.к. прибыль в прошлом году маленькая и получалось соотношение более 1000%.

Лукойл был дивидендным аристократом российского рынка. Компания ежегодно повышает величину своих дивидендов. По итогам 2019 года Лукойл выплатил 542 рубля на акцию. За 2020 год были выплачены промежуточные дивиденды в размере 46 рублей на акцию. Итоговый дивиденд ожидается в 259 рублей, что на 48% меньше 2019 года. Дивидендная доходность в районе 4%.

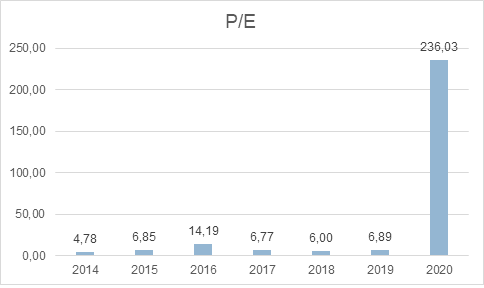

Мультипликаторы

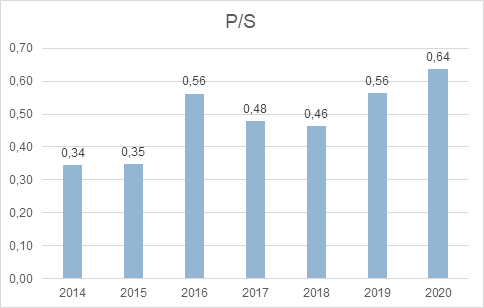

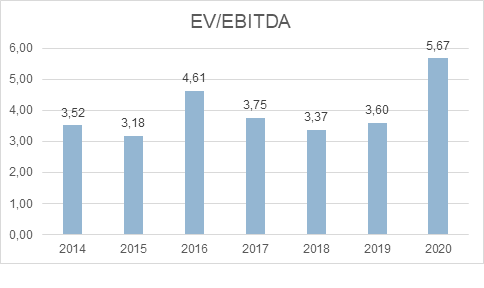

Диаграмма 23

Диаграмма 24

Диаграмма 25

Диаграмма 26

Диаграмма 27

Как видно из Диаграмм 23-27 некоторые мультипликаторы, связанные с прибылью, ухудшились за последний год. Это, конечно, связано с падением спроса во время пандемии.

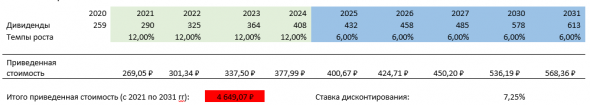

Расчет внутренней стоимости акций

Для расчета «справедливой» стоимости акций будет применен метод дисконтирования дивидендов. Он конечно далек от идеала и имеет недостатки. Тем не менее его можно применить к крупной стабильной компании, которая имеет продолжительную по российским меркам историю выплаты дивидендов.

- Последние 3 года (2017-2019 гг.) дивиденды росли в среднем на 47,78%;

- Последние 5 лет (2015-2019 гг.) дивиденды росли в среднем на 33,69%.

Подобные значения получились из-за высоких дивидендов за 2019 год. Поэтому сместив «окно» на год назад получаем:

- Последние 3 года (2016-2018 гг.) дивиденды росли в среднем на 12,23%;

- Последние 5 лет (2014-2018 гг.) дивиденды росли в среднем на 18,33%.

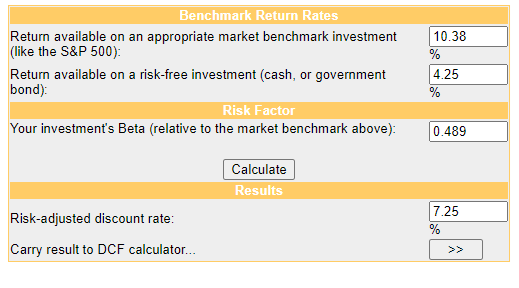

Для определения ставки дисконтирования используем Capital Assets Pricing Model (CAPM), точнее некоторая модификация.

Screenshot 1.

Первое значение в Screenshot 1 – средняя доходность Индекса МосБиржы с 01.01.2010 по 31.12.2020. Второе значение – ключевая ставка ЦБ РФ. Коэффициент Бета для Лукойла на 11.03. к MIX составлял 0,489. Ставку дисконтирования получаем равной 7,25%.

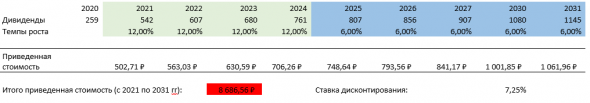

Трехлетний темп роста дивидендов составлял 12%. Его учитываем до 2025 года. После — в два раза меньше, а именно: 6% (Таблица 1).

Таблица 1

Для метода дисконтирования дивидендов необходимо еще рассчитать дивиденды на бесконечной дистанции, а не только на 10 лет вперед. Чтобы не увеличивать приведенную стоимость акций Лукойла, этот расчет не производится.

За 2020 год из-за неблагоприятных внешних обстоятельств показатели компании снизились, не обойдя и дивиденды. Предполагаю, что в 2021 году компания сможет увеличить прибыль, свободный денежный поток, а с ним и выплаты дивидендов как минимум не ниже уровня 2019 года в размере 542 рублей (Таблица 2).

10 марта акции Лукойла закрылись по цене 6 127,5 рублей. Это соответствует примерно 3% темпу роста дивидендов с 2022 по 2024 и 1,5% — с 2025 по 2031 годы (Таблица 3). Конечно, при учете, что Лукойл вернет в 2021 году дивиденды на уровень 2019 года.

Резюме.

- Лукойл является частной крупной компанией, менеджмент которой постоянно выкупает акции.

- Длинная история выплат дивидендов.

- Бизнес не только в России, но и в других странах.

- Занимается не только добычей углеводородов, но и переработкой.

- 2020 год ознаменован низкой ценой на нефть и низким потребительским спросом. Тем не менее компания по итогам года оказалось прибыльной.

- Минимальная долговая нагрузка.

- Ограничения по добычи нефти в рамках ОПЕК+

- Слабое восстановление спроса в ближайшие годы.

- Отмена налоговых льгот.

- Не низкие мультипликаторы.

- Возможно недружественное поглощение.

- Отсутствие роста темпов дивидендов или их отмена.

Источник

Акционерный капитал

Уставный капитал Компании состоит из номинальной стоимости приобретенных акционерами (размещенных) акций и составляет 17 321 644 (Семнадцать миллионов триста двадцать одна тысяча шестьсот сорок четыре) рубля 05 копеек.

Уставный капитал Компании разделяется на 692 865 762 штуки обыкновенных именных акций номинальной стоимостью 2,5 копейки каждая.

Структура акционерного капитала (данные реестра)

РАСПРЕДЕЛЕНИЕ АКЦИОНЕРНОГО КАПИТАЛА ПАО «ЛУКОЙЛ» по состоянию на 31.05.2021

| Обыкновенные акции | |||

|---|---|---|---|

| Количество зарегистрированных лиц | Количество акций | % от общего числа акций | |

| Юридические лица | 132 | 655 440 127 | 94,60 |

| из них: | |||

| Номинальный держатель центральный депозитарий — Небанковская кредитная организация акционерное общество «Национальный расчетный депозитарий» | 1 | 599 386 605 | 86,51 |

| Номинальные держатели | 9 | 19 617 336 | 2,83 |

| Владельцы | 120 | 36 352 088 | 5,25 |

| Доверительные управляющие | 1 | 78 000 | 0,01 |

| Счет неустановленных лиц | 1 | 6 098 | 0,0009 |

| Физические лица | 5,40 | ||

| ИТОГО: | 39 252 | 692 865 762 | 100,00 |

Погашение

10 февраля 2020 года уставный капитал ПАО «ЛУКОЙЛ» был уменьшен на 22 134 238 обыкновенных акций на основании решения внеочередного Общего собрания акционеров Компании от 03 декабря 2019 года, в результате чего общее количество выпущенных обыкновенных акций Компании сократилось до 692 865 762 штук.

Обратный выкуп

30 августа 2018 года ПАО «ЛУКОЙЛ» объявило о начале обратного выкупа акций Компании, в том числе в форме депозитарных расписок, на открытом рынке на общую сумму до 3 млрд долл. Выкуп был завершен 20 августа 2019 года.

Ценные бумаги

Акции и депозитарные расписки

По состоянию на 31 августа 2019 года на 32,4% обыкновенных акций Компании были выпущены депозитарные расписки.

Акции Компании торгуются на Московской Бирже в котировальном списке Первого уровня и являются одним из наиболее ликвидных финансовых инструментов на российском фондовом рынке. Акции и депозитарные расписки на акции Компании также имеют листинг на Лондонской фондовой бирже и включены в различные мировые индексы — MSCI Emerging Markets EMEA, MSCI Emerging Markets Eastern Europe, FTSE Russia IOB, Bloomberg World Oil & Gas и другие.

Обыкновенные акции торгуются на Московской бирже, включены в первый уровень листинга, являются одним из наиболее ликвидных инструментов на российском фондовом рынке

расписки

расписки

Облигации

Компания проводит гибкую политику управления долговым портфелем и осуществляет заимствования на российском и международном рынках капитала.

Сведения о выпусках акций

| Номер гос.регистрации | Дата гос.регистрации | Тип | Количество | Номинал (руб.) | Статус | Примечания |

|---|---|---|---|---|---|---|

| 1-01-00077-А | 25.06.2003 | ао | 715 000 000 | 0,025 | размещен | объединение выпусков* |

| 1-08-00077-А | 15.11.2001 | ао | 77 211 864 | 0,025 | аннулирован | объединение выпусков |

| 1-07-00077-А | 16.08.2001 | ао | 16 568 939 | 0,025 | аннулирован | объединение выпусков |

| 3-02-00077-А | 16.08.2001 | ап | 77 211 864 | 0,025 | аннулирован | конвертация |

| 1-06-00077-А | 07.12.2000 | ао | 18 431 061 | 0,025 | аннулирован | объединение выпусков |

| 1-05-00077-А | 29.11.1999 | ао | 69 000 000 | 0,025 | аннулирован | объединение выпусков |

| 3-01-00077-А | 26.08.1999 | ап | 11 500 000 | 0,15 | аннулирован | конвертация |

| МФ 73-1-01547 | 20.01.1997 | ао | 19 800 000 | 0,025 | аннулирован | объединение выпусков |

| МФ 73-1-01548 | 20.01.1997 | ап | 12 200 000 | 0,025 | аннулирован | конвертация |

| МФ 73-1-00750 | 29.05.1995 | ао | 189 364 351 | 0,025 | аннулирован | объединение выпусков |

| МФ 73-1-00754 | 29.05.1995 | ап | 49 830 784 | 0,025 | аннулирован | конвертация |

| МФ 73-1-00383 | 14.02.1994 | ао | 132 818 520 | 0,025 | аннулирован | объединение выпусков |

| МФ 73-1-00383 | 14.02.1994 | ап | 15 181 080 | 0,025 | аннулирован | конвертация |

| МФ 73-1П-0231 | 02.07.1993 | ао | 327 368 520 | 0,025 | аннулирован | объединение выпусков |

* Распоряжением ФКЦБ России от 24.07.2003 № 03-1216/р было осуществлено объединение дополнительных выпусков эмиссионных ценных бумаг ОАО «ЛУКОЙЛ», в результате которого были аннулированы следующие государственные регистрационные номера, присвоенные выпускам обыкновенных именных бездокументарных акций ОАО «ЛУКОЙЛ»: МФ 73-1П-0231, МФ 73-1-00383, МФ 73-1-00750, МФ 73-1-01547, 1-05-00077-А, 1-06-00077-А, 1-07-00077-А, 1-08-00077-А. Указанным выпускам обыкновенных именных бездокументарных акций ОАО «ЛУКОЙЛ» присвоен государственный регистрационный номер 1-01-00077-А от 25.06.2003.

Количество ценных бумаг выпуска 1-01-00077-А указано с учетом погашений части акций, осуществленных 1 ноября 2018 года (в количестве 100 563 255 штук) и 28 августа 2019 года (в количестве 35 000 000 штук).

История акционерного капитала

| Год | Месяц | Событие |

|---|---|---|

| 2020 | февраль | Завершено приобретение и погашение части размещенных обыкновенных акций Компании в количестве 22 134 238 штук, включая квазиказначейские акции дочерней компании LUKOIL SECURITIES LIMITED в количестве 21 751 935 штук. После погашения общее количество выпущенных обыкновенных акций ПАО «ЛУКОЙЛ» составляет 692 865 762 штуки. |

| 2019 | июнь |