Немодные деньги: на чем зарабатывает Уоррен Баффет и почему он обыгрывает рынок

Уоррена Баффета — живую легенду и кумира инвесторов-любителей всего мира — многие считают профессионалом, существование которого опровергает гипотезу об эффективности финансовых рынков. Из этой гипотезы следует, что ни один инвестор не может стабильно обыгрывать рынок на длинном интервале, поскольку такой успех может быть только результатом случайности. Между тем Уоррен Баффет так сильно его обыграл, что в его случае это гарантированно не случайность.

Так, с 1965 по 2019 год контролируемая им компания Berkshire Hathaway росла в цене на 20,3% в год, тогда как индекс S&P 500 с дивидендами — только на 10%. За этот период цена акций Berkshire выросла более чем в 27 тысяч раз, а S&P — менее чем в 200. До того как Баффет поглотил Berkshire, он управлял фондом, который с 1956 по 1969 год генерировал почти 29% годовых, тогда как индекс Доу Джонса — около 8%. Таким образом, Уоррен Баффет обыграл рынок на интервале в 64 года, и еще как обыграл!

Между тем приведенная выше статистика к опровержению гипотезы эффективного рынка прямого отношения не имеет. Berkshire — не фонд, а страховая компания, у которой вложения в акции — лишь часть деятельности. По-хорошему, чтобы понять, какой Баффет портфельный инвестор и действительно ли он опровергает гипотезу эффективного рынка, нужно смотреть не на Berkshire в целом, а на ее портфельные вложения. Это мы и сделали.

Мы проанализировали все пакеты акций в портфеле Berkshire с IV квартала 1998 года по 2019 год включительно. Выбор периода объясняется наличием данных на сайте Комиссии по ценным бумагам США — отчетность публичных компаний в электронном виде появляется там именно с конца 1998-го. В исследование попали все компании, покупку и продажу акций которых, согласно закону, должна была декларировать Berkshire. Декларирование происходит в двух случаях: либо покупались пакеты стоимостью больше $100 млн, либо было приобретено не менее 10% акций какой-либо компании. Для Berkshire 100-миллионный пакет является небольшим (и был таковым даже в 1998 году), так что мы смеем надеяться, что проанализировали все или почти все вложения Баффета в публично обращающиеся акции.

Для начала мы проверили, то ли он делает, что говорит. В частности, Баффет утверждает, что на 85% является последователем Бэна Грэма, то есть, если сформулировать позицию Грэма очень коротко, предпочитает покупать дешевые бумаги. Во-вторых, Баффет не раз говорил, что приобретает бумаги «навсегда», и если бумага выбрана правильно, то время продавать — «почти никогда». Иными словами, его инвестиционный горизонт — бесконечность.

То, что Баффет склонен покупать дешевые бумаги, подтвердилось. Если разбить все акции, входящие в индекс S&P 500, на децили (десять равных по количеству или рыночной капитализации частей) по мультипликаторам P/BV и P/E (price to book value и price to earnings. — Forbes), из которых первый дециль будет самым дорогим, а десятый — самым дешевым, то медианными в портфеле Баффета окажутся седьмой-восьмой децили. Три нижних (самых дешевых) дециля составляют 52% портфеля, и таких акций (с учетом веса в портфеле) более чем в два раза больше, чем акций из трех верхних (самых дорогих) децилей.

А вот другому постулату — о том, что акции нужно покупать навсегда, — Баффет не следует. Очень многие позиции — около 54% акций в стоимостном выражении — в 1999-2019 годы он закрыл, и средний период нахождения в портфеле для таких бумаг составил 3 года. Есть пакеты, которые он держит подолгу, а есть те, что находились в портфеле даже не годы, а кварталы. Так, например, бумаги Yum! Brands Inc. (сети ресторанов быстрого обслуживания под брендами Pizza Hut, KFC, Taco Bell и др.), приобретенные в 2000 году, исчезли с баланса уже через квартал. При этом данная инвестиция оказалась самой доходной, если измерять в годовых процентах — акции подскочили примерно на 40% за квартал. Акции сети универмагов-дискаунтеров Ross Stores и Keystone Financial Inc. (финансовые услуги), купленные в 2000 году, числились на балансе два квартала; в 2007 году на полгода приобретались акции Dow Jones Financial Inc., а акции Finova Group Inc. (финансовые продукты для среднего бизнеса) продержались в портфеле после покупки в 2001 году пять кварталов.

В 1999–2019 годах ликвидный портфель Berkshire сгенерировал доходность в 11,7% годовых, и это на 4,9 процентных пункта больше, чем принес индекс S&P с дивидендами. Конечно, это не такие результаты, как в ранние годы, но тоже выдающиеся: мало кто из управляющих инвестфондами обыгрывает рынок на пять процентных пунктов в год на интервале в 21 год.

Лучшую доходность в годовом исчислении принесли краткосрочные вложения в вышеупомянутые акции Yum! Brands Inc. — 242%. На втором месте оказались акции производителя одежды Liz Claiborn (219%), хотя Баффет держал их уже дольше — почти три года. Из долгосрочных позиций самыми удачными были вложения в First Data (платежные системы): с конца 1999 года по 2008 год, когда пакет был продан, инвестиция приносила по 169% годовых. Очень неплохи оказались и вложения в Moody’s, которые генерировали в исследуемый период 19% в год, что кумулятивно дало прирост почти в 32 раза.

При этом убыточные позиции у Баффета также были, и их доля в порфтеле в среднем составляла 13,6%. Худшими по доходности стали инвестиции в Finova Group. Акции Finova, пока они находились в портфеле Баффета (а это чуть больше года), успели упасть на 98%. С момента продажи акций Баффетом дела у Finova только ухудшались, в результате она обанкротилась и была ликвидирована в 2009 году.

На почетном втором месте с конца — WilTel Communications с минус 72% годовых, хотя пакет находился в портфеле всего квартал. Около половины в цене потеряли акции энергетической Edison International, хотя числились на балансе даже меньше квартала. Трехлетнее вложение в бумаги ретейлера Pier 1 Imports Inc, специализирующегося на мебели и предметах декора, кумулятивно подешевело на 63%. Покупка Kraft Heinz Co принесла с 2015 года — даты слияния компаний H.J. Heinz Co и Kraft Foods Group — минус 52%. Неудачно вложился Баффет и в английского ретейлера Tesco в 2005 году, — правда, в этом случае позиция была все же закрыта в 2014-м.

Среди низкоприбыльных инвестиций оказались хваленые вложения в холдинг Washington Post (3,6%) и Coca-Cola (6% годовых). При этом надо иметь в виду, что это старые вложения, на которых Баффет хорошо заработал до 1999 года, хотя прошлая доходность, конечно, не является оправданием для сохранения неудачных инвестиций в портфеле. И если холдинг Washington Post, переименованный в Graham Holdings Co., выбыл из портфеля после продажи одноименной газеты (один из основных активов группы) Джефу Безосу, то Coca-Cola числится на балансе до сих пор, при этом даже беглый анализ показывает, что дела у компании последние 10 лет идут ни шатко ни валко. Медленно росли также акции Procter & Gamble (7,6% годовых), которые Баффет получил в 2005-м при поглощении последней компании Gillette, где у него была большая позиция, при этом пакет Procter остается на балансе. Низкоприбыльной оказалась и покупка IBM 2011 года (кумулятивно за семь лет в портфеле пакет принес 7%). Часть приведенных выше оценок приблизительная, поскольку не всегда известны точные даты и стоимость покупки и продажи.

Если разбить выборку 1999–2019 годов на два подпериода — первые 11 лет и вторые 10 — и сравнить доходность портфельных вложений Berkshire на этих временных интервалах, то окажется, что она много лучше в первом периоде, за который Баффет заработал 13,7% годовых, что было на 12,8 процентных пунктов больше доходности S&P 500 c дивидендами. На втором отрезке Баффету удалось получить только 9,5%, что оказалось на 4,1 процентных пункта меньше, чем доходность индекса, который в этот период бурно рос.

Итак, последние 10 лет Уоррен Баффет проигрывает индексу S&P 500. И об этом он начал говорить публично, заявив на собрании акционеров Berkshire 2020 года, что в ближайшие 10 лет вряд ли его обыграет. Что может тому причиной?

Первое очевидное объяснение, которое напрашивается: Berkshire стала слишком большой, чтобы обыгрывать индекс. Чем больше компания или фонд, тем труднее ему дается высокая доходность.

Вторая причина, возможно, кроется в налогах. Как уже упоминалось, Berkshire — не фонд, а следовательно, у компании возникает налог на прибыль из-за реализованных курсовых разниц. По старым позициям Berkshire они накопились огромные, что затрудняет закрытие прибыльных в прошлом позиций. Поясним на условном примере. Допустим акции выросли в цене в 10 раз, налог на прибыль составляет 35% или 21% (таковы реальные ставки в США до и после 2017 года соответственно). Вы ожидаете, что данные акции будут приносить 8%, а рынок — 9% годовых. Имеет ли смысл закрыть позицию и купить индекс S&P? На наш взгляд, вы будете держать позицию, поскольку выгоднее может оказаться проигрывать рынку из года в год, но постепенно, чем проиграть одноразово, но крупно.

Третьей и, на наш взгляд, основной причиной мог быть тот факт, что в общем и целом Баффет не вкладывается в технологические компании, тогда как в последнее десятилетие стоимостное инвестирование не давало той доходности, которую приносило инвестирование в быстрорастущие акции Apple, Amazon.com, Facebook, Microsoft, Alphabet (холдинг, контролирующий Google) и других технологических компаний и онлайн-ретейлеров.

Баффет оправдывает отсутствие инвестиций в технологии тем, что он их не понимает. Когда его спросили, почему же тогда он купил акции IBM, то Баффет ответил, что это давно уже не технологическая, а сервисная компания (может быть, именно поэтому инвестиция и оказалась низкоприбыльной?).

Сейчас из условно технологических на балансе есть акции Apple, купленные в 2016 году после первого за 13 лет снижения продаж и сильного падения котировок, и наверняка объяснение этому такое же: в понимании Баффета Apple — компания давно уже не технологическая, а делающая ставку на маркетинг. Баффет поздно начал вкладываться в Apple: пакет «Яблока» он постепенно увеличивал с 2016-ого. Несмотря на планомерное увеличение веса пакета в ликвидном портфеле Berkshire почти до 30% на конец 2019 года, что сопоставимо с весом технологических компаний в S&P 500, инвестиция не спасла весь портфель от проигрыша S&P 500 с дивидендами в первом десятилетии XXI века.

Также в 2019 году один из двух инвестиционных менеджеров Berkshire, Тодд Комбс или Тед Вешлер, купил акции Amazon.com, которые, впрочем, составляют менее 1% ликвидного портфеля Berkshire. За полгода 2019-го их цена выросла всего на 4,5%, но позиция не была закрыта, и Berkshire сейчас зарабатывает на текущем росте Amazon из-за пандемии.

Помимо анализа по периодам, нами были проанализированы вложения Баффета в дешевые и относительно дорогие бумаги отдельно. Оказалось, что в последние 20 лет Баффет обыгрывал рынок за счет вложений в самые дешевые компании. Попытки заработать на относительно дорогих закончились для него неудачно — эти вложения оказались хуже индекса S&P весьма существенно, а портфель и результаты в целом спасло то, что таких акций в портфеле было немного.

Анализ подхода и результатов инвестирования подтверждает, что Баффет действительно является классическим стоимостным инвестором и по-прежнему зарабатывает не самым модным способом — на инвестициях в дешевые акции. В целом Berkshire Hathaway остается прибежищем для тех инвесторов, которые хотят диверсифицировать вложения и держать часть своего портфеля в устойчивых и надежных компаниях «старой» экономики. Когда рынок придет в сознание и мультипликаторы таких компаний как Zoom, Amazon и Netflix начнут корректироваться, деньги неизбежно потекут в тихую гавань.

Мнение автора может не совпадать с мнением редакции

Источник

Разбираем портфель гуру: как COVID-19 изменил топ-10 акций Баффета

Новость о том, что Уоррен Баффет продал все принадлежащие ему доли в бизнесе авиаперевозок, взбудоражила Уолл-стрит. Пандемия COVID-19 не дает шансов на скорое восстановление этого сектора, заявил инвестор. И, оставаясь верным своему правилу покупать только сильные компании, он вышел в кеш.

Но не только авиакомпании пострадали от вспышки коронавируса. Падение не обошло и другие акции, входящие в инвестиционный портфель конгломерата Berkshire Hathaway, который контролирует Баффет. В начале года стоимость портфеля оценивалась в $256 млрд, а сейчас — около $194,5 млрд.

Посмотрим, как изменился состав топ-10 акций инвестиционного портфеля Berkshire Hathaway. Изучим динамику этих акций — насколько сильно они пострадали от пандемии и каков их потенциал на ближайший год?

Согласно данным CNBC на Buffett Watch, где ведется постоянный учет публично торгуемых акций портфеля Berkshire Hathaway, стоимость топ-10 активов составляет порядка 85,72% от стоимости всего портфеля. А это около $166,76 млрд (по ценам закрытия рынка 7 мая).

Рыночная стоимость крупнейшего актива в портфеле Баффета — технологического гиганта Apple — составляет почти $76,2 млрд (по ценам закрытия рынка 7 мая). Конгломерат Berkshire Hathaway владеет 5,7% долей производителя iPhone.

По данным на 31 декабря 2019 года, пакет акций Apple в портфеле оценивался почти в $71,9 млрд. Сейчас же он стоит около $76,2 млрд. Получается, что бумаги Apple уже сумели восстановиться от «коронавирусного» обвала — стоимость пакета Apple в портфеле выросла на $4,3 млрд.

Согласно консенсус-прогнозу сервиса Refinitiv, акции Apple практически исчерпали свой потенциал роста. Тем не менее большинство экспертов рекомендует покупать бумаги — 29 из 39 опрошенных. И только трое советуют избавиться от них.

2. Bank of America

Bank of America — самый крупный финансовый актив компании Баффета. Berkshire Hathaway владеет 10,9% долей банка. Стоимость этого пакета акций составляет на сегодняшний день порядка $21,6 млрд, тогда как в начале года актив стоил почти $32,6 млрд.

Бумаги Bank of America хорошо росли на протяжении всего прошлого года — с января 2019-го до середины февраля 2020-го они подорожали почти на 43%. Но в результате обвала рынка из-за пандемии акции банка потеряли 49%. В середине марта за них давали не более $18 за штуку.

Отраслевые аналитики прогнозируют рост акций Bank of America. По данным Refinitiv, потенциал составляет более 15%. Из 26 опрошенных аналитиков 15 рекомендуют покупать акции банка, а остальные 11 — продолжать держать купленные ранее бумаги.

Акциями старейшего американского производителя безалкогольных напитков Coca-Cola Уоррен Баффет владеет более 30 лет, с 1988 года. За эти годы инвестор накопил бумаг на $17,84 млрд. Berkshire Hathaway на данный момент принадлежит 9,3% производителя колы.

Оправдывает ли себя владение этим бизнесом? В начале года стоимость пакета акций Coca-Cola составляла $21,4 млрд, сегодня — около $17,84 млрд, то есть за четыре месяца актив обесценился почти на $3,6 млрд. Сейчас бумаги почти приблизились к уровню января 2019 года, но пока еще на 19% дешевле, чем в начале 2020-го.

Акции фаворита Баффета — Coca-Cola — могут подорожать в течение года на 12,7%, до $52, считают аналитики, опрошенные сервисом Refinitiv. Из 22 респондентов 16 рекомендовали покупать бумаги, еще шестеро — держать в портфеле.

4. American Express

Еще один финансовый актив в портфеле Berkshire Hathaway — American Express. Компания известна во всем мире своими кредитными картами и дорожными чеками. Компании Баффета принадлежит 18,8% капитала American Express.

За четыре последних месяца пакет American Express в инвестпортфеле Berkshire Hathaway обесценился на $5,72 млрд. В результате «коронавирусного» падения, начавшегося в конце февраля, бумаги за месяц рухнули на 51%. Большую часть этих потерь акции восстановили — с конца марта до 7 мая их стоимость выросла на 30%.

Аналитики с Уолл-стрит продолжают верить в American Express. Отраслевые эксперты прогнозируют рост бумаг в течение года на 13,4%, до $100,52. Половина респондентов (14 из 28) рекомендует покупать акции, 13 экспертов придерживаются рекомендации «держать», и только один аналитик советует продавать бумаги.

Среди десяти крупнейших активов в портфеле Berkshire Hathaway — пакет акций Kraft Heinz. Уоррену Баффету принадлежит 26,7% производителя кетчупов. Стоимость актива за четыре месяца снизилась на $1,07 млрд.

Еще год назад Уоррен Баффет признал, что сильно переплатил за Kraft Heinz. С тех пор акции продовольственного холдинга стали еще дешевле — за последние 16 месяцев они снизились на 33%. С началом пандемии COVID-19 падение бумаг усилилось, но с тех пор как в середине марта рынок стал восстанавливаться после сильного обвала, акции сумели сократить потери в цене. В результате снижение бумаг с начала этого года составило 10,3%.

Cогласно консенсус-прогнозу Refinitiv, бумаги американского продовольственного холдинга в течение года могут подорожать на 4,5%, до $30,79 за штуку.

Третий по величине финансовый актив Berkshire Hathaway — банк Wells Fargo. Доля Berkshire Hathaway в капитале банка составляет 8,5%. Это 4,48% от стоимости всего инвестиционного портфеля.

За четыре месяца 2020 года стоимость Wells Fargo в портфеле Баффета снизилась вдвое — с $17,38 млрд до $8,72 млрд. Бумаги обвалились на 53,1% на фоне пандемии коронавируса.

По данным опросов Refinitiv, котировки Wells Fargo в ближайшие 12 месяцев могут подняться на 25,7%, до $32,07. 17 аналитиков рекомендуют держать акции в портфелях. Покупать бумаги Wells Fargo советуют только три аналитика, а семеро дают рекомендацию на продажу.

Актив Moody’s — один из старейших в инвестпортфеле компании Баффета. Впервые холдинг вложился в него в 2001 году. Сейчас пакет международного рейтингового агентства насчитывает более 24,6 млн акций. Доля Berkshire Hathaway в капитале Moody’s превышает 13%.

Цена акций рейтингового агентства с января 2019 года по февраль 2020-го взлетела вдвое — со $140 до $287 за штуку. Но затем «коронавирусный» обвал лишил бумаги 42% стоимости. Но даже с учетом этого с начала года рост акций компании составил 4,3%. А их стоимость в портфеле Баффета выросла с $5,85 млрд до $6,11 млрд.

Бумаги превзошли все ожидания Уолл-стрит и сейчас торгуются на 3,8% выше годовой цели, установленной консенсусом Refinitiv. В то же время ни один из опрошенных аналитиков не дает рекомендации «продавать». А рекомендаций «покупать» и «держать» в консенсусе поровну.

8. JP Morgan Chase

Четвертый финансовый актив в портфеле — один из крупнейших американских инвестиционных банков JP Morgan. По данным на 31 декабря 2019 года, в портфеле Berkshire Hathaway было более 60 млн акций JP Morgan стоимостью $8,3 млрд. Но этот пакет существенно обесценился с начала года — к 7 мая его стоимость упала на $2,82 млрд, до $5,48 млрд.

Начиная с января 2019 года акции JP Morgan росли вплоть до 19 февраля 2020-го. Но на общей волне падения рынка бумаги обвалились на 44%. Сейчас акции банка восстанавливаются, но по сравнению с началом года их цена все равно ниже на 34,6%.

Консенсус-прогноз Refinitiv оптимистичен: от акций JP Morgan ждут роста на 13,6%, до $105,42. Но покупать бумаги рекомендуют только 12 из 26 аналитиков, 13 советуют их держать в портфелях, а один — продавать.

В топовой десятке портфеля Уоррена Баффета есть пакет акций U.S.Bancorp — пятого по величине активов банка США. Конгломерату Berkshire Hathaway принадлежит 9,9% финансового холдинга. С начала года, когда актив оценивался в $7,85 млрд, его стоимость упала на $2,72 млрд.

Акции U.S.Bancorp подорожали за 2019 год почти на 30%, но с начала 2020 года растеряли весь этот рост, подешевев на 42,3% на фоне общего обвала рынка.

Аналитики позитивно оценивают бумаги холдинга — консенсус-прогноз Refinitiv указывает на потенциал в 19,5% — до $41,33 на ближайший год. Если бумаги уже куплены, то их стоит держать в портфеле. Рекомендации на покупку акций U.S.Bancorp дали семеро экспертов, на продажу — четверо.

10. Bank of New York Mellon

Пакет акций Bank of New York Mellon (1,5% от стоимости всего портфеля) вытеснил из десятки крупнейших активов портфеля Berkshire Hathaway акции другого американского банка — Goldman Sachs (1,21% стоимости портфеля).

Компании Баффета принадлежит 10% в капитале Bank of New York Mellon. С начала года пакет обесценился на $1,36 млрд. Акции банка начали снижаться в цене с начала года, потеряв около 30% стоимости.

Аналитики с Уолл-стрит дают позитивный прогноз по бумагам Bank of New York Mellon. За год акции могут подорожать более чем на 20%, до $43, считают эксперты, опрошенные Refinitiv. Семеро из них рекомендуют покупать акции банка, девять — держать уже купленные бумаги, а один — продавать.

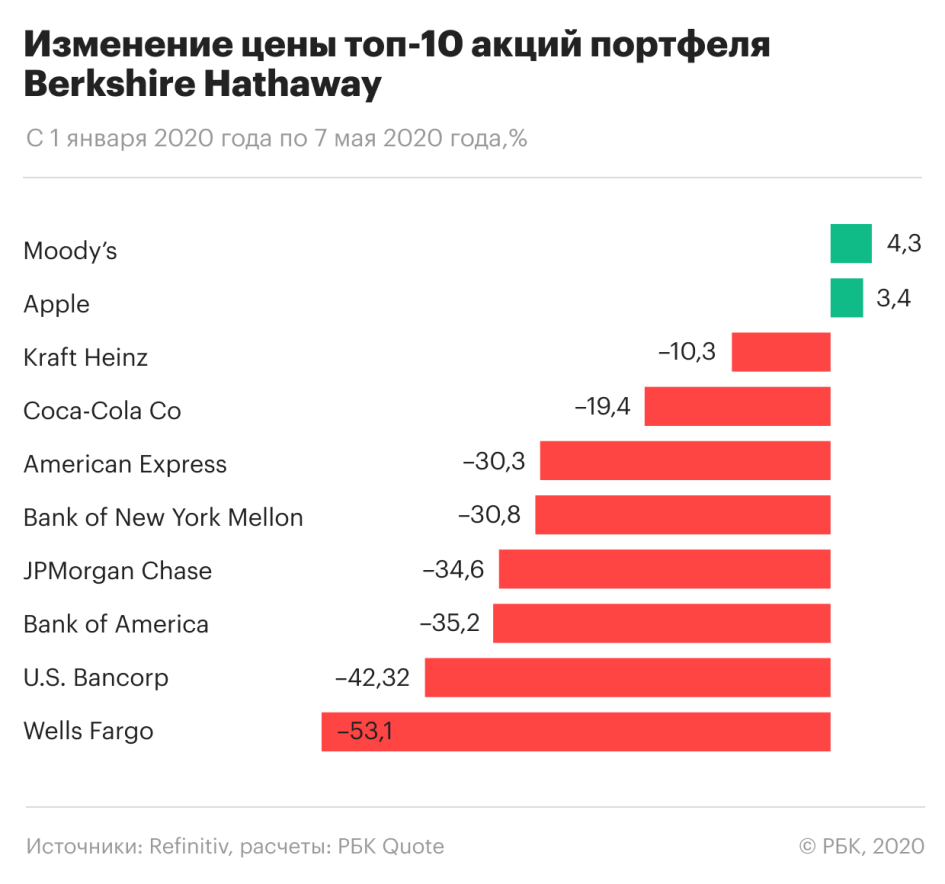

Резюме: инвестиционный портфель Berkshire Hathaway с начала года обесценился на 24%, или на $61,5 млрд. Если 31 декабря 2019 года его стоимость составляла $256 млрд, то 7 мая — немногим более $194,5 млрд.

Стоимость топ-10 активов портфеля Berkshire Hathaway в начале года составляла $212,5 млрд, а 7 мая — порядка $166,76 млрд. Таким образом, совокупная стоимость крупнейших активов портфеля Баффета снизилась на $45,74 млрд.

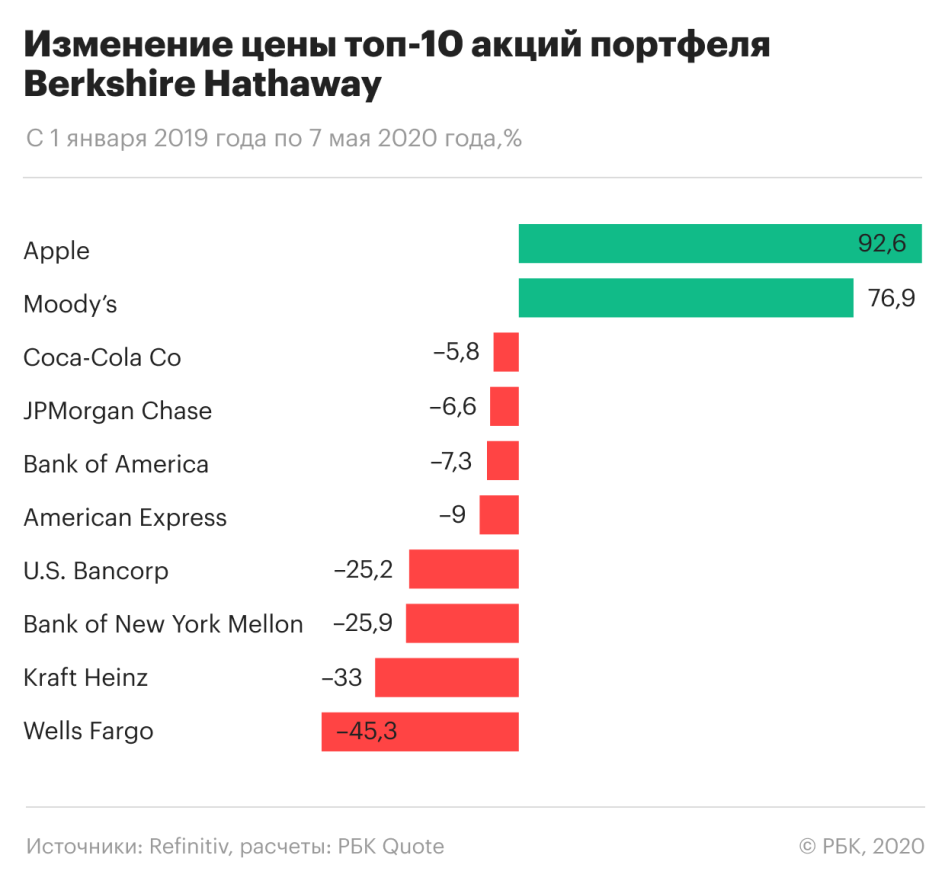

Анализ динамики топ-10 акций портфеля показывает, что все бумаги, за исключением акций Kraft Heinz, росли в течение 2019 года. Их рост прервала вспышка коронавируса, ставшая причиной глобального обвала рынка с середины февраля до середины марта этого года. Восстановить потери после так называемого «коронавирусного» падения и показать положительную динамику с начала года удалось только двум акциям из топ-10 — Apple и Moody’s.

В составе топ-10 активов портфеля Баффета произошло только одно изменение — банк Goldman Sachs уступил десятую позицию банку Bank of New York Mellon.

В сравнении с началом года в портфеле Berkshire Hathaway стало на четыре акции меньше. В апреле Уоррен Баффет продал все доли в авиакомпаниях American Airlines, Delta Air Lines, United Airlines и Southwest Airlines. Однако ни одна из авиакомпаний не входила в топовую десятку активов портфеля, поэтому продажа бизнеса авиаперевозок не отразилась на совокупной стоимости крупнейших активов портфеля.

Больше интересных историй и новостей об инвестициях вы найдете в нашем телеграм-канале «Сам ты инвестор!»

Стоимость компании на рынке, рассчитанная из количества акций компании, умноженного на их текущую цену. Капитализация фондового рынка – суммарная стоимость ценных бумаг, обращающихся на этом рынке. Американский бизнесмен и один из известнейших инвесторов в мире. Основной владелец и CEO инвестхолдинга Berkshire Hathaway.

Источник