Внутренняя норма окупаемости и ссудный процент.

Дата добавления: 2015-08-14 ; просмотров: 678 ; Нарушение авторских прав

Чтобы определить внутреннюю норму окупаемости инвестиций в долговременном периоде, фирма должна соотнести стоимость приобретения оборудования с чистым вкладом оборудования в прибыль за период его срока службы. Под чистым вкладом понимается увеличение прибыли либо уменьшение издержек, которые меньше любых эксплуатационных и амортизационных годовых расходов.

Внутренняя норма окупаемости инвестиций имеет тенденцию к падению с увеличением величины капитала, инвестированного в данном году, вначале фирма предпринимает инвестирование при наивысшей норме окупаемости, в последующие годы вместе с ростом размеров инвестированного капитала действует тенденция к ее уменьшению.

Рыночный спрос на заемные средства — это сумма объемов заемных средств, на которые есть спрос у всех заемщиков при той или иной возможной ставке ссудного процента. Заемщиками являются фирмы, индивиды, правительства.

Ссудный процент – это цена, уплачиваемая собственнику капитала за использование его средств в течение определенного периода времени (выражается через ставку процента). Ставка ссудного процента зависит от спроса и предложения заемных средств.

Торговля заемными средствами происходит на финансовом рынке. Равновесная ставка ссудного процента – это такая ставка, при которой объем предлагаемых заемных средств равен их количеству, соответствующему платежеспособному спросу.

Заемщиками являются фирмы, государство; сберегателями – банки, страховые компании, фирмы, физические лица. Сберегатели выделяют часть своего текущего дохода и за это получают компенсацию в виде ссудного процента.

Источник

Капитал

КАПИТАЛ – все средства производства, созданные людьми с целью увеличения производства товаров и услуг. Капитал включает в себя машины, здания, сооружения, средства передвижения, инструменты, запасы сырья, полуфабрикатов, патенты, ноу-хау и т. п.

Капитал создается за счет сбережений, которые увеличивают возможности потребления в будущих периодах из-за относительного сокращения текущего потребления. В связи с этим индивиды, осуществляющие сбережения, сопоставляют текущее потребление с будущим.

Различают две основные формы капитала:

физический капитал, представляющий собой запас производственных ресурсов, участвующих в производстве разнообразных благ: к нему относятся машины, инструменты, здания, сооружения, средства передвижения, запасы сырья и полуфабрикатов;

человеческий капитал – капитал в виде умственных способностей, приобретенных в процессе обучения или образования или посредством практического опыта.

Затраты капитала в единицу времени выражают удельные затраты капитала. Совокупный физический капитал в данный момент времени представляют фонды, которые пополняются в результате инвестиций.

Выделяют две основные формы производительного капитала:

основной капитал – это средства труда, т. е. факторы производства в виде заводов, оборудования, машин и т. п., участвующих в процессе производства длительное время;

оборотный капитал – это предметы труда (сырье, готовая продукция) и рабочая сила.

Капитал сам по себе представляется в виде фондов. Фонды – это величина капитала в данный момент времени. В любой момент времени фирма имеет определенное количество оборудования и других видов капитала. Цель анализа капитала состоит в том, чтобы познать, как создаются и изменяются фонды, а для этого нужно изучить издержки, связанные с созданием нового капитала и выигрыша от этого.

Для создания нового капитала необходимы не только собственные средства фирмы, но и заемные средства, за использование которых взимается определенный процент.

Ссудный процент – это цена, уплачиваемая собственникам капитала за использование их заемных средств в течение определенного периода. Ссудный процент выражается через ставку этого процента за год. Допустим, что ставка ссудного процента составляет 5 % в год. Это означает, что собственникам капитала будет уплачено 5 коп. за каждый рубль, который они дали возможность использовать другим в течение одного года.

Торговля использованием средств осуществляется на различных финансовых рынках. На финансовом рынке с совершенной конкуренцией ни отдельные заемщики, ни отдельные заимодатели не влияют на рыночную ставку ссудного процента. Они принимают существующие цены, поскольку спрос каждого отдельного заемщика составляет только незначительную долю общего предложения заемного капитала, а каждый заимодатель предлагает только незначительную часть от общей суммы спроса на заемный капитал. Ставка ссудного процента определяется предложением накопленных средств и спросом на заемные средства со стороны всех заемщиков.

Ставка ссудного процента влияет на инвестиционные решения.

Инвестирование – процесс пополнения или добавления капитальных фондов; представляет собой приток нового капитала в данном году. В процессе производства происходит «снашивание» капитальных фондов. Оборотный капитал (запасы материалов и полуфабрикатов) используется и уменьшается в производственном процессе, а основной капитал (здания, оборудование и т. п.) стареет физически или морально и должен заменяться. Темп, с которым физически изнашивается основной капитал, называется физическим износом.

Увеличивая инвестиции, фирмы тем самым создают предпосылки для увеличения прибыли. При инвестировании фирма решает, будет ли возрастание прибыли в результате инвестирования больше стоимости издержек производства.

Чистый доход в результате инвестиций, выраженный в процентах от каждой дополнительной инвестируемой денежной единицы, означает предельную норму окупаемости инвестиций (г). Она определяется вычитанием всех предельных издержек, связанных с инвестициями, за исключением предельных издержек по ставке процента с капитала, и выражает результат в процентах от всех инвестированных средств.

Разница между предельной окупаемостью инвестиций г и ставкой ссудного процента i называется предельной чистой окупаемостью инвестиций:

г – i = предельная чистая окупаемость инвестиций.

До тех пор пока г не меньше i, фирма будет извлекать дополнительную прибыль.

Максимизирующий прибыль уровень инвестиций – это такой уровень, при котором предельная их окупаемость равняется ставке процента с капитала. Следовательно, если фирма извлекает от инвестиций предельную норму окупаемости (г), большую, нежели ставка процента (i), по которой капитал может быть задан (либо дан в ссуду), фирма будет выплачивать за займы, осуществляемые с целью финансирования инвестиций.

Мы рассмотрели краткосрочные инвестиции, теперь перейдем к долгосрочным инвестициям.

Инвестиции в большинстве случаев выступают в виде долгосрочных. Инвестиции в капитал различаются по горизонту и по времени.

Полезный срок службы основного капитала (основных фондов, капитальных активов) – это число лет, в течение которых они будут приносить фирме прибыль либо сокращать издержки. Чтобы рассчитать прибыль от долгосрочных инвестиций, фирме необходимо:

Предельная окупаемость инвестиций рассчитывается по формуле:

где С – предельная стоимость капитальных вложений; R1 – предельный вклад капитальных вложений или в увеличение прибыли, или в сокращение издержек производства (либо в сочетание того и другого) к концу года.

Формула показывает окупаемость инвестиций в процентах (г), которая к концу года обеспечит увеличение величины С до R1 в денежных единицах.

Чтобы определить, будет ли инвестирование выгодным, фирма должна сопоставить внутреннюю окупаемость инвестиций с рыночной ставкой процента с капитала. Внутренняя норма окупаемости инвестиций (предельная норма окупаемости инвестиций), предположим, равна 30 %, а рыночная ставка процента с капитала – 5 %, тогда чистая окупаемость данной фирмы составит (30 % – 5 %) = 25 %.

Чтобы определить внутреннюю норму окупаемости инвестиций в долговременном периоде, фирма должна соотнести стоимость приобретения оборудования с чистым вкладом оборудования в прибыль за период его срока службы. Под чистым вкладом понимается увеличение прибыли либо уменьшение издержек, которые меньше любых эксплуатационных и амортизационных годовых расходов.

Внутренняя норма окупаемости инвестиций имеет тенденцию к падению с увеличением величины капитала, инвестированного в данном году, вначале фирма предпринимает инвестирование при наивысшей норме окупаемости, в последующие годы вместе с ростом размеров инвестированного капитала действует тенденция к ее уменьшению.

Рыночный спрос на заемные средства это сумма объемов заемных средств, на которые есть спрос у всех заемщиков при той или иной возможной ставке ссудного процента. Заемщиками являются фирмы, индивиды, правительства.

Спрос на заемные средства в каждой отрасли отражает снижение цен в производстве, ибо все фирмы увеличивают выпуск благ.

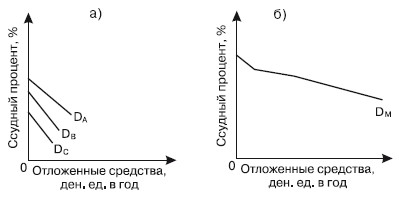

На рис. 42.1 изображено, как возникает рыночный спрос на заемные средства. График (а) показывает отраслевой спрос, потребительский спрос и правительственный спрос на инвестиционные фонды. График (б) показывает рыночный спрос, который представляет собой сумму средств, на которые имеется спрос для всех целей при любой ставке процента с капитала.

Рис. 42.1. Рыночный спрос на инвестиционные фонды

Источник

8.5. ВНУТРЕННЯЯ НОРМА ОКУПАЕМОСТИ ИНВЕСТИЦИЙ. ЧИСТАЯ ДИСКОНТИРОВАННАЯ СТОИМОСТЬ

Определение целесообразности осуществления инвестиций путем сопоставления предельной нормы окупаемости со ставкой процента возможно только по краткосрочным инвестициям. При оценке целесообразности долгосрочных инвестиций определяется внутренняя норма окупаемости инвестиций, или внутренняя норма доходности (Internal Rate of Return, IRR).

Чтобы определить внутреннюю норму окупаемости инвестиций, надо, ориентируясь на рассмотренный принцип дисконтирования, стоимость инвестиций в данный производственный объект приравнять к сумме доходов, которые этот объект даст за все годы его предполагаемого функционирования, причем процент r принять за неизвестное:

Решение такого уравнения относительно € позволит определить внутреннюю норму окупаемости данного инвестиционного проекта, т.к., € фактически характеризует темп, с которым сумма инвестиций, представляющая издержки по инвестированию, должна расти, чтобы обеспечивать доходы Rj.

Если эта норма будет больше ставки рыночного процента (т.е. если € > i), то фирме имеет смысл осуществлять данный инвестиционный проект, в противном случае инвестирование не имеет экономического смысла.

Рассмотрим на конкретном примере целесообразность осуществления инвестирования, опираясь на расчет внутренней нормы окупаемости инвестиций. Предположим, что решается вопрос о приобретении оборудования за 10 тыс. дол. Известно, что в течение первого года эксплуатации это оборудование не даст никакой прибыли, а в конце второго года обеспечит чистый доход в 12 тыс. дол. Внутренняя норма окупаемости будет рассчитываться следующим образом:

10 = 0 + 12 / (1 + € )2 , . € = 9,5%.

Если рыночная ставка равна, например, 10% годовых, то приобретение данного оборудования не представляется целесообразным, т.к.

Чистая дисконтированная стоимость. Решая вопрос о целесообразности новых инвестиций, фирма может также использовать показатель чистой дисконтированной (приведенной, текущей) стоимости (Net Present Value, NPV). Чтобы определить NPV инвестиционного проекта, надо сравнить объем инвестиций в данный проект с общей дисконтированной стоимостью будущих доходов, которые предполагается получить за период предстоящей эксплуатации этого объекта. Если предполагается, что инвестиции I в данный объект принесут в следующие десять лет прибыль в размере П1, П2, П3, . П10, то NPV будет равна:

NPV = –I + П1 / (1 +R) + П2 /(1 +R)2 +П3 /(1 +R)3 + . +П10 / (1 +R)10 .

Как видим, NPV представляет собой суммарную приведенную стоимость доходов за вычетом затрат, т.е. фактически характеризует чистую прибыль фирмы от инвестиций. Фирме следует осуществлять инвестиции только тогда, когда чистая прибыль положительна, т.е. когда NPV > 0.

При расчете NPV очень важно правильно сориентироваться относительно R, т.к. R в данном случае — это та норма прибыли, которую фирма могла бы получить от аналогичных инвестиций. Под аналогичными понимаются инвестиции с таким же риском. Поскольку чем более рискованным является тот или иной вариант инвестирования, тем больше ожидаемая от него прибыль, следовательно, высокорискованные инвестиционные проекты при расчете NPV должны исходить из достаточно высоких значений R. Напротив, если данный проект совсем не связан с риском (т.е. фирма уверена, что будущие доходы составят П1, П2 и т.д.), то вмененные издержки на инвестирование такого проекта следует считать равными прибыли, совсем свободной от риска. В качестве нормы прибыли, на которую следует ориентироваться в случае выбора безрискового проекта, можно использовать норму прибыли, получаемую от государственных облигаций. Если, например, данный инвестиционный проект рассчитан на десять лет, то фирма для вычисления по этому проекту NPV может использовать годовую ставку процента по десятилетней государственной облигации.

Предположим, имеется инвестиционный проект, рассчитанный на девять месяцев, который предполагает затраты в размере 1000 ден. ед., доход в 300 ден. ед. через три месяца и доход в 1000 ден. ед. через девять месяцев. В качестве альтернативного инвестиционного решения по данному проекту рассматривается банковский депозит, обеспечивающий доходность в 40% годовых с ежеквартальной выплатой процентов (10% суммы вклада выплачиваются каждые три месяца). NPV данного проекта будет равна:

NPV = –1000 + 300 / (1 + 0,4/4)1 + 1000 / (1 + 0,4/4)3 = 24,04 ден. ед.[25]

Поскольку NPV > 0, то данный проект выгоден.

Если данный инвестиционный проект предполагает осуществление инвестиций в течение ряда лет, то NPV такого инвестиционного проекта будет определяться путем сопоставления суммарной дисконтированной стоимости доходов, обеспечиваемых данным проектом, и суммарной дисконтированной стоимости затрат, т.е. NPV в этом случае будет оцениваться путем сравнения сегодняшней стоимости, будущих доходов и будущих затрат.

Из характеристики содержания чистой дисконтированной стоимости очевидно, что существует объективная связь между величиной NPV и процентной ставкой. Как правило, наблюдается обратная зависимость между данными величинами. Так получается потому, что высокая процентная ставка обычно снижает сегодняшнюю стоимость будущих доходов более значительно, чем стоимость будущих затрат, которые чаще всего производятся в большем объеме в начальные периоды реализации инвестиционного проекта. Графически типичный вариант взаимосвязи чистой дисконтированной стоимости и ставки процента может быть представлен следующим образом (рис. 8.6)[26]:

Как видно из графика, чем больше ставка процента, тем меньше значение NPV. При относительно невысоких ставках процента (до точки пересечения кривой NPV с линией ставки процента) чистая дисконтированная стоимость хотя и снижается, но остается положительной. При высоких ставках процента NPV принимает отрицательные значения, т.е. реализация проекта утрачивает экономический смысл. Точка пересечения кривой NPV и линии i характеризует такое значение ставки процента, при котором сегодняшняя стоимость затрат равняется сегодняшней стоимости доходов, т.к. в этой точке NPV = 0. Соответственно, значение процентной ставки i в данной точке является внутренней нормой окупаемости данного проекта.

Как показывают характеристики рассмотренных нами двух важнейших критериев эффективности инвестиционных решений — внутренней нормы окупаемости инвестиций и чистой дисконтированной стоимости, каждый из них способен обеспечивать достаточно надежные оценки целесообразности или нецелесообразности осуществления тех или иных инвестиций. Вместе с тем при оценках различных вариантов инвестиционных проектов считается полезным использовать оба данных критерия.

Предположим, например, что имеются два инвестиционных проекта, зависимости NPV которых от процентной ставки на графике представлены следующим образом (рис. 8.7)[27]:

Рис. 8.7. Сравнение критериев NPV и IRR

Как видно из рисунка, точка пересечения кривой NPV с линией i более отдалена от начала координат у второго проекта. Следовательно, второй проект имеет более высокую внутреннюю норму доходности, чем первый. Вместе с тем при процентной ставке i1 более выгодным оказывается первый проект, т.к. его чистая дисконтированная стоимость выше, чем у второго проекта.

Степень доверия инвесторов к финансовому рынку и успешность их участия в работе данного рынка существенно зависят от информационной эффективности финансового рынка.

Как уже отмечалось, при оценке чистой дисконтированной стоимости инвестиционных проектов важно правильно выбрать норму прибыли, на которую инвестор мог бы ориентироваться. Данная норма прибыли, или ставка дисконтирования, должна характеризовать доходность альтернативных инвестиций с такой же или сравнимой степенью риска. Такой подход к определению ставки дисконтирования важен потому, что данная ставка должна соответствовать степени уверенности инвестора в получении будущего дохода. Если инвестор не склонен к риску, то два альтернативных инвестиционных проекта — безрисковый и рискованный — будут для него эквивалентны только в том случае, если ожидаемая доходность рискованного проекта будет превышать безрисковую доходность, т.е. включать в себя премию за риск.

Принимая решение о вложениях своих средств, инвестор учитывает не только свои цели и предпочтения относительно риска и дохода, но и по возможности истинные стоимости тех или иных финансовых активов. Степень точности оценок инвесторами истинной стоимости активов зависит от полноты и точности их информации о тех факторах, которые влияют или могут повлиять на будущие доходы в связи с использованием данных активов. Поскольку цены финансовых активов формируются под воздействием спроса и предложения, то от полноты и точности таких оценок истинной стоимости активов зависит степень информационной эффективности данного рынка. Если, например, значительная (преобладающая) часть участников рынка будет оценивать тот или иной актив выше его текущей рыночной цены, т.е. будет считать данный актив недооцененным, то спрос на этот актив начнет повышаться, что приведет к росту его цены. Напротив, если бы бoльшая часть инвесторов посчитали, что актив переоценен рынком, то его предложение возросло бы и цена стала бы снижаться. Таким образом, цены финансовых активов на нормально работающих рынках всегда примерно соответствуют оценкам их истинной стоимости со стороны большинства инвесторов, и важно лишь, точны ли эти оценки.

Согласно гипотезе об информационной эффективности финансового рынка участники рынка верно оценивают истинные стоимости финансовых активов, в результате чего рыночные цены активов соответствуют их истинной стоимости.

Строгая форма эффективности финансового рынка означает предположение, что цены на этом рынке в точности соответствуют инвестиционной стоимости активов и что, следовательно, активы оценены с использованием абсолютно полной и точной информации и самых совершенных методов оценки. Такая форма эффективности финансового рынка отражает представления об идеальном варианте работы данного вида рынка, т.к. в реальной практике всегда имеются факты либо запаздывания, либо недоступности хотя бы части информации, либо вообще отсутствия таковой.

Более реалистичным является предположение о полустрогой форме эффективности финансового рынка, согласно которому цены финансовых активов отражают не абсолютно всю, а лишь общедоступную для инвесторов информацию об этих активах.

Если исходить из предположения о слабой форме информационной эффективности финансового рынка, то это будет означать, что оценки инвесторами истинной стоимости финансовых активов предполагаются на основе исторической (прошлой) информации.

Чем выше степень информационной эффективности финансового рынка, тем меньше возможностей для осуществления на этом рынке спекулятивных арбитражных операций. Арбитраж означает получение гарантированной положительной прибыли при нулевых инвестициях вследствие более высокой точности оценок истинной стоимости финансовых активов спекулянтами–арбитражерами по сравнению с рыночными ценами. Если же в текущей рыночной цене будет учтена вся информация, имеющая значение для данного актива, то более точные оценки его стоимости, чем оценка самого рынка, будут просто невозможными. В результате информационно эффективный рынок обеспечивает наиболее точное прогнозирование доходности и степени риска инвестиций. Если же рынок характеризуется слабой формой информационной эффективности, то прогнозировать будущие изменения цены на основе прошлой информации и получать на основе этих прогнозов арбитражную прибыль оказывается невозможным. Если рынок эффективен в слабой форме, то справедливой является гипотеза случайного шага: цена отражает всю прошлую информацию о данном активе, следовательно, колебания цен на рынке представляют собой случайный процесс.

От того, насколько высока или низка информационная эффективность финансового рынка, во многом зависит общеэкономическая эффективность распределения ресурсов в экономике. По В. Парето, как известно, экономически эффективным распределением ресурсов является такое распределение, при котором выгоды от использования ресурсов равны альтернативной стоимости этих ресурсов. Из приведенного ранее материала следует, что применительно к финансовому рынку это общее правило выражается равенством рыночной цены и инвестиционной стоимости финансовых активов: P = V, где V представляет собой суммарную дисконтированную стоимость будущих доходов от того или иного финансового актива (объекта инвестирования). Если данное равенство не будет выполняться, то это будет означать, что инвестиционные ресурсы (сбережения) распределяются неэффективно. Если цены окажутся выше дисконтированной стоимости будущих доходов (P> V), то это будет означать, что относительно выгодные проекты финансируются в недостаточных объемах. Если же сформируется неравенство обратного порядка (P

Источник