- Основные источники финансирования инвестиций

- Что такое источники финансирования

- Классификация источников

- Внешние и внутренние

- Прямые и косвенные

- По продолжительности использования

- По форме собственности

- Внутренние источники финансирования инвестиций

- Внутренние источники инвестиции – общее понятие, классификация и характеристики

- Основные функциональные виды внутренних источников инвестиций бизнеса

Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание статьи

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

Эти вложения направлены на решение нескольких задач, которые можно объединить в 2 группы:

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

Прежде чем приступить к поиску денежных средств, инвестор должен проанализировать текущую ситуацию и ответить на несколько вопросов:

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

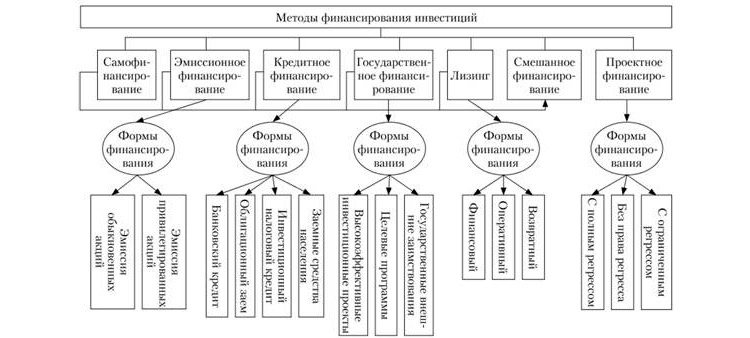

В зависимости от ответа на эти вопросы предприниматель может сориентироваться в ситуации и принять соответствующее решение. Чтобы минимизировать риски, следует сразу составить полный перечень методов финансирования инвестиций, которые допустимо (выгодно) использовать в конкретном случае. Для этого следует хорошо разобраться с тем, какие бывают виды источников обеспечения инвестиционной деятельности.

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

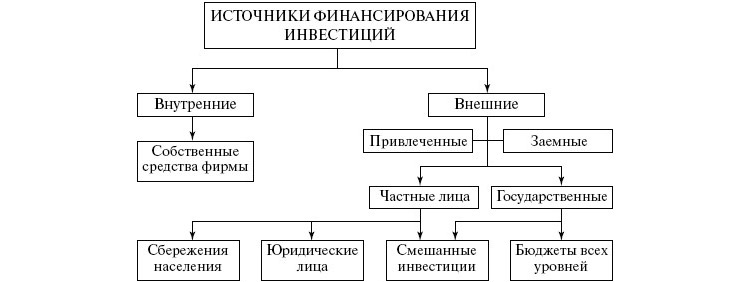

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

Наиболее разнообразны не внутренние, а внешние источники. Их принято объединять в 2 группы:

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

Прямые и косвенные

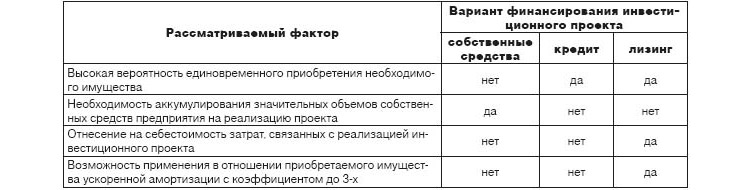

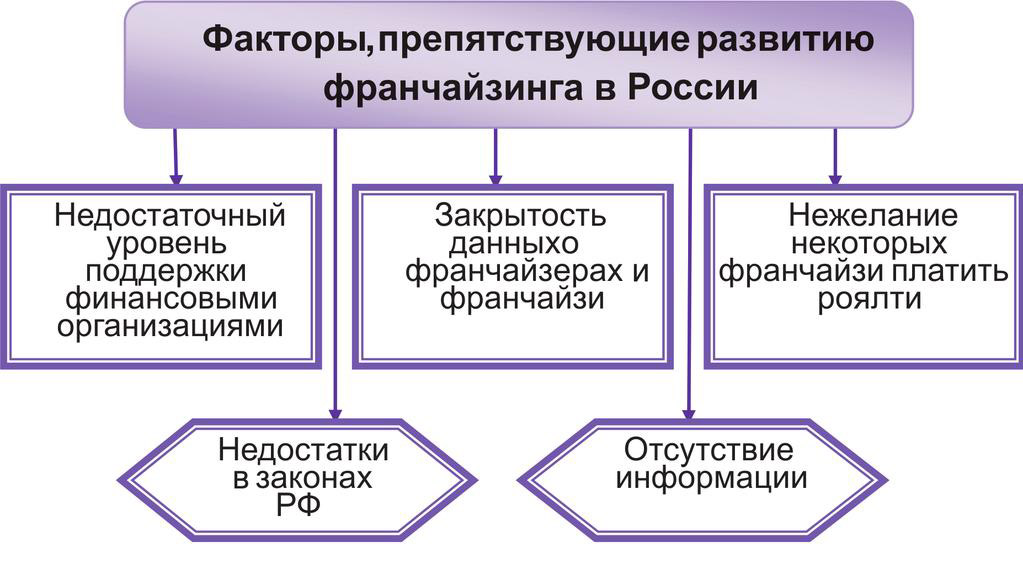

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

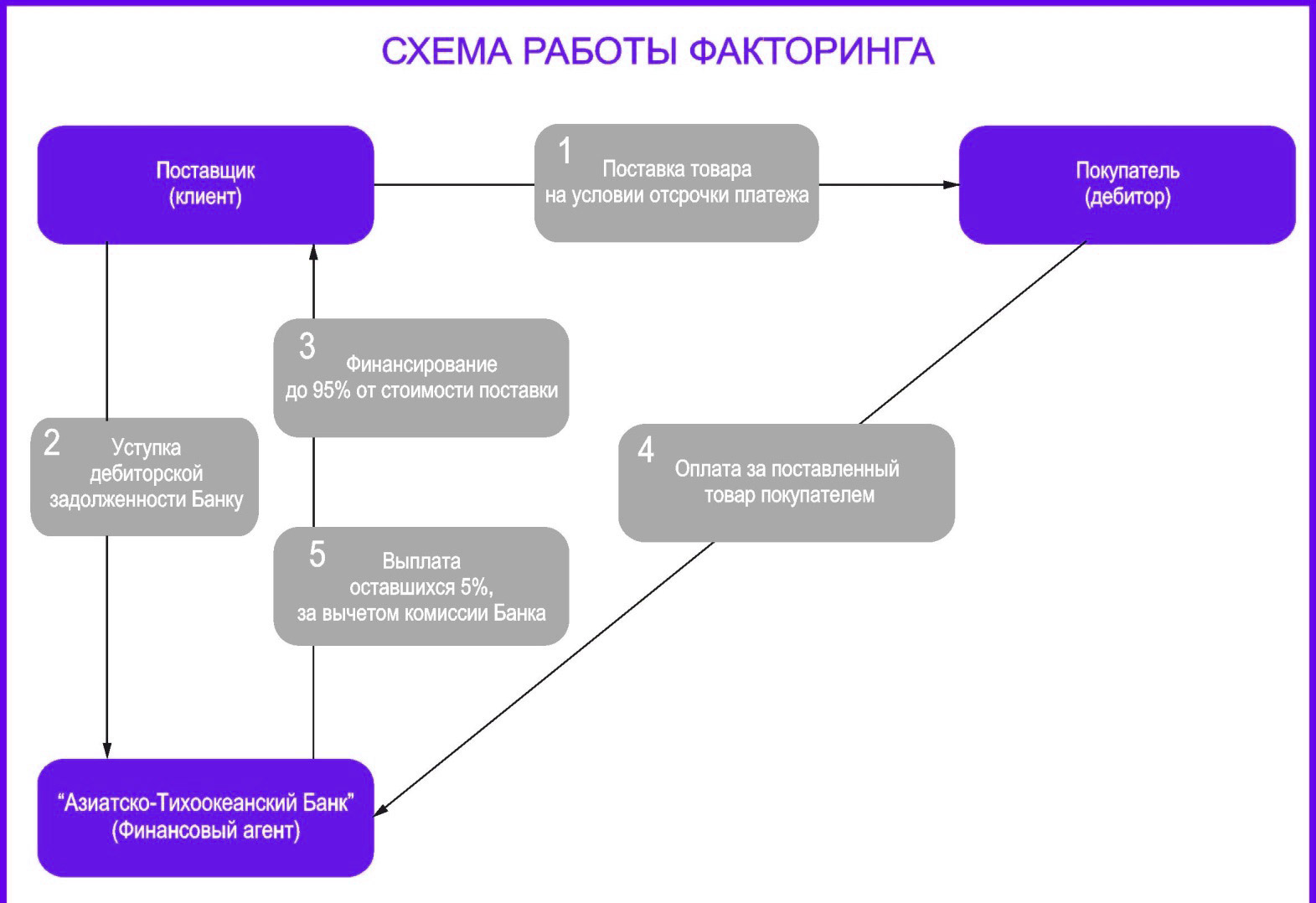

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

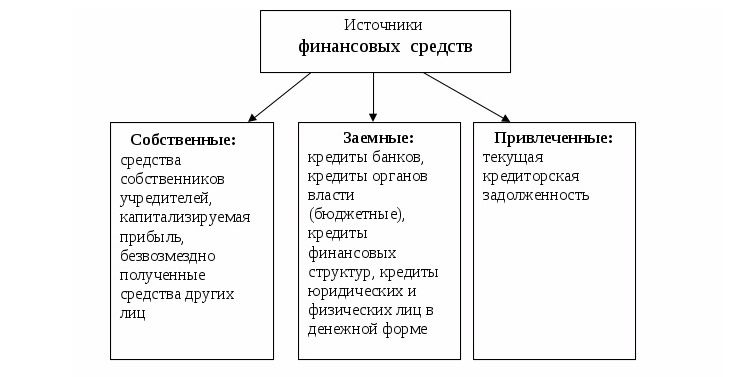

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Источник

Внутренние источники финансирования инвестиций

Каждая компания, фирма или организация существует и развивается за счет определенных источников ресурсов, внешних или внутренних. В практике ведения коммерческой деятельности не существует финансирования инвестиционного развития компании исключительно только с помощью одного вида ресурсов.

По большому счету, в той или иной своей фазе развития бизнес прибегает к различным вариантам инвестиционных источников, находя определенный баланс, который способствует наиболее эффективному формированию общей стратегии развития бизнеса и его текущей операционной деятельностью.

В этой статье будет рассказано о том, какими внутренними ресурсами располагает практически каждая компания, как правильно их классифицировать и применять с наибольшей эффективностью для достижения поставленных целей.

Внутренние источники инвестиции – общее понятие, классификация и характеристики

Прежде, чем говорить непосредственно о конкретных источниках внутреннего финансирования инвестиций, необходимо представлять в общем виде, что такое инвестиционные ресурсы компании.

Внутренние источники инвестиций — это совокупность материальных, интеллектуальных и управленческих ресурсов организации (фирмы), полученных ею в результате ведения коммерческой деятельности, являющихся ее собственностью и предназначенных, в первую очередь, для расширения своего бизнеса, обновления технологий и увеличения доли на рынке.

В общем виде внутренние источники финансирования инвестиционного проекта или всего бизнеса в целом можно классифицировать по трем основным видам, исходя из формы инвестируемых ресурсов:

- Реальные (прямые) – это инвестиционные ресурсы в виде материальных объектов или прав собственности на них, которые могут быть задействованы в проекте инвестирования. К ним в первую очередь следует отнести:

- Здания, сооружения, офисные помещения, земельные участки (в том числе и на правах долгосрочной аренды)

- Промышленное и торговое оборудование, инженерные сети и коммуникации (или лицензии на их установку и эксплуатацию)

- Лизинговые права на оборудование и технологические линии

- Готовая продукция на складах или находящаяся в транспортной сети

- Финансовые инвестиционные ресурсы. Это любые активы, имеющие форму ценных бумаг, денежных средств, прав собственности, обладающие относительно более высокой ликвидностью, чем материальные. К ним относятся:

- Денежные средства компании на счетах, депозитах, принадлежащих ей на праве собственности (в некоторых случаях к ним можно отнести долгосрочные долговые обязательства)

- Ценные бумаги различного вида, в том числе и собственные акции (если компания публичная), облигации

- Ценные бумаги, находящиеся у компании на правах доверительного (оперативного) управления

- Доли участия в капитале других коммерческих бизнесов или права на них (например, имущество, находящееся у компании на праве залога)

- Финансовые страховые обязательства на собственное имущество или материальные активы

- Интеллектуальные права или нематериальные активы. Наиболее перспективная часть средств внутреннего инвестирования, особенно для компаний, работающих на венчурном рынке или в инновационных секторах экономики. К ним относятся, в первую очередь:

- Интеллектуальные права или патенты на технологические разработки и изобретения

- Авторские права на публичные издания, продукты творческого труда (книги, художественные произведения, фильмы, компьютерные программы, научные разработки)

- Франшиза. Право на использование торговой марки или бренда компании принципала

- Собственная товарная марка, логотип, корпоративные цветовые гаммы, рекламные образы и тому подобное.

Примечание. Говоря об интеллектуальной собственности компании, необходимо сделать акцент на том, что материальные и интеллектуальные права, непосредственно связанные с деятельностью компании, зачастую составляют малую долю того, что называется репутационной стоимостью бизнеса или «гудвилл» (goodwill). В отличие от российского корпоративного права и правил ведения отчетности, в развитых странах эта статья стоимости компании находит прямое отражение в финансовой отчетности и имеет вполне осязаемое материальное денежное выражение. В мировой бизнес-практике «гудвилл» может составлять до 80 процентов общей капитализации компании. Как правило, на рынке такой актив ценится более всего.

Как видно из представленного перечня видов внутренних инвестиций, их форма во многом схожа с внешними. По своей сути внутренние и внешние источники инвестиции являются частью одного целого, называемого финансовыми потоками компании, которые в большинстве случаев не имеют даже четкой границы между собой

Объясняется это прежде всего тем, что современный бизнес построен на принципах высокой скорости оборота капитала, задействованием современных средств коммуникаций и использованием электронных торговых площадок (аукционы, биржи), применением финансовых инструментов с быстро изменяющимися условиями и правами собственности (например, опционные контракты, товарные аккредитивы, морские коносаменты и т.п.).

Для целей дальнейшего изучения следует также рассматривать источники внутренних инвестиций с позиции их функционального назначения и происхождения. Их не так много, как может показаться на первый взгляд, но, применяя более развернутый анализ к каждому конкретному виду бизнеса, этот список может быть существенно дополнен.

Основные функциональные виды внутренних источников инвестиций бизнеса

В практике финансового менеджмента принято использовать следующую типологию источников инвестиционной деятельности компании, связанных с ее внутренним потенциалом:

- Чистая прибыль компании. Эта статья является самой определяющей при формировании инвестиционной стратегии бизнеса. Здесь очень важно понимать, что не вся прибыль может быть использована на развитие, поскольку определенную долю этой прибыли необходимо распределять среди собственников (акционеров), формирование резервов и на финансирование расширенного воспроизводства капитала. С другой стороны, использование чистой прибыли только на распределение среди владельцев потенциально содержит в себе угрозу потери бизнесом инвестиционной привлекательности. Причем, не только в части развития внутреннего потенциала, но и также со стороны внешних инвесторов (здесь логика простая – зачем вкладывать в компанию, если ее собственники сами предпочитают тратить прибыль на все что угодно, кроме развития собственного дела).

- Важную роль в составе внутренних источников играют также амортизационные отчисления, которые представляют собой денежное выражение стоимости износа основных средств и нематериальных активов и являются внутренним источником финансирования как простого, так и расширенного воспроизводства. Сущность амортизационной политики предприятия определяется тем, на какие цели использует предприятие свои амортизационные отчисления, какие применяет способы этих отчислений, использует ли льготы в области списания стоимости основных производственных фондов. Здесь, как и в предыдущем случае, важно сохранять разумный баланс возможностей и приоритетов. Чрезмерное вовлечение амортизационных отчислений в инвестиционный процесс лишает компанию технологической устойчивости, и риски снижения ее конкурентных преимуществ (например, риски по качеству выпускаемой продукции) возрастают.

- Накопленные внутренние резервы. Источники внутренних инвестиций (если это только не определено и не регулируется на законодательном уровне) в виде резервов компании могут быть использованы для финансирования проектов бизнеса но, как правило, только в краткосрочной перспективе. Для многих видов бизнеса наличие такого резерва критически важно для обеспечения общего хода операционных процессов. Например, резервы в виде валютного депозита для туристической компании является приоритетом, и вряд ли он может рассматриваться как источник инвестиций. В то же время, например, для оптового ритейл-бизнеса это вполне допустимый вариант, так как у такой компании есть всегда резервы в виде товара, и валютный депозит может быть использован для покупки торговых площадей конкурента.

В качестве заключения. В этой статье были кратко рассмотрены основные характеристики внутреннего инвестиционного потенциала любой компании или вида бизнеса.

Естественно, как об этом уже говорилось, источники инвестиций внутренние и внешние имеют достаточно условную границу, и главная задача менеджмента фирмы — иметь четкое представление о том, где и когда могут быть использованы внутренние возможности, а где лучше всего задействовать финансирование со стороны.

Источник