Несоответствие сбережений и инвестиций

Предприятия принимают решения об инвестициях независимо от решений населения о расходовании или сбережении своих доходов. Это означает, что сумма средств, на которую рассчитывают предприятия, может не совпасть с суммой, которую население решит направить на сбережения. Когда предприятия хотят инвестировать больше или меньше средств, чем население хочет накопить, или, наоборот, возникает нарушение равновесия. Как в случае со спросом и предложением на товары и услуги, при нарушении равновесия экономические силы оказывают давление на покупателей и продавцов, пока не достигается точка равновесия.

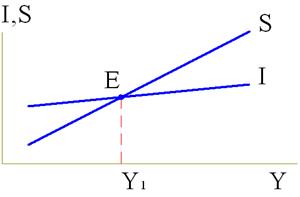

В случае с инвестициями и сбережениями происходит то же самое. На графике (рис.4) изображена эта ситуация. Отметим, что обе прямые, отображающие инвестиции и сбережения, поднимаются вверх. Это означает, что зависимость между ростом сбережений и ВВП, а также ростом инвестиций и ВВП — прямая. И сбережения, и инвестиции растут по мере роста ВВП. Также и ВВП растет при увеличении инвестиции и сбережений. Поэтому в этом случае на графике нет нисходящей прямой спроса на инвестиции.

Сбережения и инвестиции

Рис. 4.3 Сбережения, инвестиции и ВВП

Однако видно несовпадение сбережений и инвестиций. При ВВП большем, чем в точке равновесия Е, сбережения превышают инвестиции. Домашние хозяйства накапливают в виде сбережений больше средств, чем предприятия готовы вложить в экономику. Какие силы будут действовать на ВВП для достижения точки равновесия?

Если домашние хозяйства накапливают больше денег, чем компании готовы вложить в бизнес, это говорит о том, что население тратит меньше денег. Население складывает деньги под матрац или вкладывает в банк, но не тратит их на покупку товаров и оплату услуг. Это приводит к накоплению товаров на складах, сокращению производства, временным увольнениям работников и простою оборудования. Инвестиций, т. е. вложений в развитие производственных мощностей, не будет, если люди не покупают- то, что уже произведено и лежит на складах. При увольнениях упадет доход населения, а также процент этого дохода, накапливаемый в виде сбережений. В результате объем ВВП уменьшится, т. е. передвинется влево к точке равновесия.

И, наоборот, при объеме ВВП слева от точки равновесия «Е» домашние хозяйства откладывают в виде сбережений меньше средств, чем предприятия хотят вложить в производство. Это также означает, что они тратят больше денег на приобретение товаров и услуг. Однако при существующей мощности предприятия не могут удовлетворить спрос, поэтому неудивительно, что они хотят инвестировать средства в расширение производства. Если люди приобретают больше товаров, чем предприятие может произвести, предприятия распродают запасы готовой продукции и увеличивают производство. Они нанимают новых работников, загружают дополнительными заданиями существующих работников, загружают станки на полную мощность. Все это увеличит доходы населения, а, как мы видели раньше, при увеличении дохода увеличивается и предельная склонность к накоплению. Также увеличение производства приведет к росту ВВП, что сдвинет показатель ВВП вправо к точке равновесия.

Точка равновесия почти неуловима. В сущности, точка равновесия ВВП — это тот уровень производства, который нас устраивает. Приведенный чертеж получил названиекреста Кейнса.

Так как в развитой рыночной экономике общество заинтересовано в постоянном росте, то постоянное движение ВВП вправо, в сторону увеличения будет означать позитивные изменения. Предприятия должны увеличивать количество работников и производственные мощности для поддержания роста экономики. Но для того чтобы у компаний были средства для инвестиций, необходимо увеличение накоплений населения, а также наличие выгодных проектов для инвестирования.

Равновесие спроса и предложения регулируется при свободном рынке при помощи ценового механизма. Также и соотношение сбережений и инвестиций на рынке регулируется при помощи процентных ставок (т. е. цены на деньги), а также безработицы и уровня доходов населения. Если население неохотно откладывает часть доходов в качестве сбережений, то вырастет, ставка ссудного процента. Если же доля сбережений растет, — ставка процента будет падать. Слишком маленький объем инвестиций вызовет безработицу. А слишком большой, может вызвать инфляцию, которая, в свою очередь, ослабляет покупательную способность.

Помимо процентной ставки на инвестиции оказывают влияние: увеличение ВВП, изменения в размерах налогообложения, технологические изменения и ожидания предпринимателей. Любой фактор, вызывающий прирост ожидаемой доходности инвестиций, смещает кривую инвестиционного спроса вправо, а вызывающий снижение ожидаемой доходности смещает кривую влево.

Т.о., поскольку объемы инвестиций и сбережений не всегда совпадают, поэтому объем производства, занятость, уровень доходов и другие экономические показатели, активно влияя на экономическую ситуацию, делают достижение макроэкономического равновесия достаточно сложной задачей.

Контрольные вопросы и задания

1. Что показывают функции потребления и сбережения?

2. Какие факторы влияют на размер и динамику инвестиций

- В чем смысл действия мультипликатора?

- Какими причинами объясняется действие мультипликационного эффекта?

- Где еще используется мультипликатор?

- Соотношение сбережений и инвестиций на рынке и способы их регулирования.

Источник

Внутренние инвестиции превышают внутренние сбережения сальдо

Функционирование мирового рынка капиталов, так же как любого рынка вообще, характеризуется понятиями «спрос», «предложение» и «цена».

Спрос на капитал как финансовый актив существует в форме мировых инвестиций. Он возникает со стороны стран, у которых не хватает собственных возможностей для покрытия внутренних инвестиционных потребностей. Такие страны будут импортировать, т. е. брать взаймы, капитал.

Источником мировых инвестиций (как и национальных) являются сбережения. Они обеспечивают предложение капитала на мировом рынке. Таким образом, мировые сбережения представляют собой предложение финансовых средств со стороны стран, у которых они имеются в избытке. Эти страны будут являться экспортерами капитала, т. е. кредиторами, или инвесторами.

Под российскими зарубежными инвестициями понимаются вложения российского капитала, а также капитала российских филиалов иностранных юридических лиц в предприятия и организации, расположенные за пределами России.

В целом величина мировых инвестиций будет определяться как разница между внутренними инвестициями и внутренними сбережениями стран — импортеров капитала (заемщиков), а величина мировых сбережений — как разница между внутренними сбережениями и внутренними инвестициями стран — экспортеров капитала (кредиторов).

Одним из важных источников покрытия этой разницы может служить мировой рынок капиталов, где совокупные объемы мирового экспорта капитала составляют около 900 млрд. долл. США в год .

Разница между национальными инвестициями (I) и сбережениями (S) предопределяет движение капитала (CF). Это избыток внутреннего инвестиционного спроса над внутренними сбережениями, которые финансируются из зарубежных источников: CF = I — S.

Движение капиталов отражается в платежном балансе на счете движения капиталов. Таким образом, если счет движения капиталов будет положительным (CF > 0), то страна окажется импортером (заемщиком) капитала. Если счет движения капитала — отрицательный (CF 0; NX 0), то полученные денежные средства обеспечат повышение национальных сбережений над внутренними инвестициями. Избыточные сбережения могут быть использованы для кредитования зарубежных партнеров. На мировой арене страна выступает в качестве кредитора. Это означает обратную ситуацию: дефицит счета движения капиталов и положительное сальдо текущих операций: CF 0.

Следовательно, движение капиталов и движение товаров и услуг:

1) взаимопротивоположны, поэтому в платежном балансе учитываются с разными знаками;

2) в идеале уравновешивают друг друга, т. е. CF = — NX. Это уравнение представляет собой основное макроэкономическое тождество. В случае его соблюдения счет движения капитала (CF) окажется равен текущему счету (NX) и сальдо платежного баланса будет равно нулю.

Таким образом, международные финансовые потоки и международные потоки товаров и услуг — два взаимосвязанных процесса. С учетом этой взаимосвязи следует еще раз обратиться к модели кругооборота потоков расходов и доходов (рис. 8.1). Модель демонстрирует схему денежных потоков, взаимозависимость не только между доходами и расходами субъектов национальной экономики (домашними хозяйствами, государством, бизнесом), но и их взаимосвязь с остальным миром. В данном случае имеется в виду, что страна вывозит капитал и вывозит товары. Счет движения капиталов будет величиной отрицательной, а чистый экспорт — положительной. Как было сказано выше, это означает, что страна является кредитором на мировом рынке.

Величина зарубежных инвестиций зависит от сбережений бизнеса, домашних хозяйств и правительства. При этом увеличение инвестиций может финансироваться любым сектором экономики за счет сокращения их потребления (см. рис. 8.1).

Интенсивность миграции капиталов в значительной степени определяется степенью открытости экономики страны, а также величиной существующей в ней ставки процента. При этом возможны три случая зависимости притока капитала в страну (CF — I — S) от изменения национальной реальной процентной ставки (r) в странах с развитой степенью открытости экономики (рис. 8.2).

1. В стране с закрытой экономикой приток капитала (CF) равен нулю для любой внутренней реальной ставки процента (r) (рис. 8.2а). Закрытой принято считать такую экономику, которая не участвует в международном разделении труда. Страна с экономикой такого рода не финансирует мировые инвестиции, равно как и не является их потребителем.

Рис. 8.1. Модель кругооборота потоков расходов и доходов

Рис. 8.2. Зависимость притока капитала в страну от изменения национальной процентной ставки

2. В стране с малой открытой экономикой приток капитала (CF) может быть каким угодно при мировой ставке процента (rw) (рис. 8.26). В данном случае имеется в виду, что страна занимает незначительное место на мировом рынке, однако ее экономика открыта для международного сотрудничества. Это означает, что страна, никак не влияя на уровень мировой процентной ставки, в соответствии с ее величиной может брать взаймы капитальные ресурсы в любых необходимых объемах.

3. В стране с большой открытой экономикой существует положительная зависимость между притоком капитала и величиной внутренней процентной ставки: CF — f(r) (рис. 8.2в). Такие страны занимают значительную долю мирового рынка и активно влияют на его состояние. Чем выше внутренняя ставка процента в такой стране (r), тем более привлекательными становятся данные активы для зарубежных инвесторов и тем больше поток капитала из-за рубежа.

В соответствии с зависимостью притока капитала от величины процентной ставки складывается соотношение между внутренними инвестициями и сбережениями в экономике стран с разной степенью открытости.

В первом случае зависимость притока капитала из-за рубежа от ставки процента отсутствует, т. е. приток капитала равен нулю для всех ставок процента в экономике данной страны. Следовательно, реальная ставка процента (re) должна уравновешивать сбережения (S) и инвестиции (I) внутри данной страны (рис. 8.3).

Рис. 8.3. Равновесие инвестиций и сбережений в закрытой экономике

Во втором случае величина процентной ставки практически не зависит от экономик малой страны. Ставка процента в малой открытой экономике равна мировой ставке процента rw. Она не уравновешивает внутренние сбережения и инвестиции. Между ними существует разница, которая представляет собой сальдо счета движения капитала (CF) или сальдо текущего счета (NX). Эта разница может быть как положительной (рис. 8.4а), так и отрицательной (рис. 8.46). Если разница между сбережениями и инвестициями положительна, то страна имеет возможность вывозить капитал в размере Sw — Iw.

Рис. 8.4. Равновесие инвестиций и сбережений в малой открытой экономике

Источник

Макроэкономические связи в платежном балансе

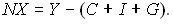

Счет текущих операций. В открытой экономике произведенная продукция или ВВП (Y) реализуется внутри страны и частично экспортируется. Величина расходов делится на потребление (С), инвестиции (I) и государственные расходы (G).Поскольку часть продукции экспортируется, ее величина также должна быть учтена и добавлена при начислении. С другой стороны, сумма внутренних расходов включает расходы на товары и услуги, произведенные за рубежом, и для оценки продукции, произведенной внутри страны, эта часть расходов на импорт должна быть вычтена. Если мы определим баланс текущего счета как разницу между экспортом (ЕХ) и импортом (IM) (эта разница между экспортом и импортом товаров и услуг носит названия чистого экспорта), то основное тождество национальных счетов представляется в следующем виде:

Y = C + I + G + NX, (1)

где NX = EX – IM – чистый экспорт. Положительная его величина свидетельствует о профиците счета текущих операций, отрицательная – о наличии дефицита.

Данная форма записи основного тождества системы национальных счетов является наиболее распространенной. В целом основное тождество показывает, почему чистый экспорт (или баланс текущего счета) является важнейшим индикатором состояния экономики. Если правая часть данного тождества представляет собой совокупные расходы на производство ВВП, то любые изменения в чистом экспорте повлекут за собой изменения в совокупном выпуске и занятости. Кроме того, основное тождество национальных счетов показывает, как связаны между собой величины ВВП, внутренние расходы и чистый экспорт:

Здесь если величина выпуска превышает внутренние расходы, величина чистого экспорта будет положительной и страна экспортирует разницу. Если же величина выпуска снижается и не покрывает разницу, величина чистого экспорта становится отрицательной, и страна живет в долг, т.е. потребляет больше, чем производит.

Взаимосвязь счетов платежного баланса. Взаимосвязь текущего счета и счета движения капитала может быть представлена в ходе преобразований основного тождества национальных счетов (1) к виду:

Обращаем внимание, что в левой части уравнения мы получили величину национальных сбережений S. Переписав данное уравнение, получим следующее:

Данная форма записи основного тождества национальных счетов показывает связь между международными потоками средств, предназначенными для накопления капитала (I–S) и международными потоками товаров и услуг (NX).

Величина (I–S) представляет собой разницу внутренних инвестиций и внутренних сбережений и характеризует счет капитала. Она показывает объемы инвестиций, финансируемых за счет иностранных займов. Счет текущих операций фиксирует средства, полученные из-за границы в обмен на отечественный чистый экспорт товаров и услуг (включая чистую выручку от использования факторов производства). Поэтому в общем виде величина чистого экспорта NX отражает счет текущих операций.

Из основного тождества национальных счетов следует, что счет движения капитала и текущий счет платежного баланса уравновешивают друг друга, а именно:

NX = — (I – S) = S – I

Если инвестиции превышают национальные сбережения, когда (I>S), то недостающие инвестиции должны быть привлечены из-за рубежа. Они позволят стране импортировать товаров и услуг больше, чем экспортировать (IM>ЕX), т.е. чистый экспорт является отрицательной величиной и сальдо текущих операций дефицитно. В этом случае на мировой арене страна выступает в качестве должника. Наоборот, если национальные сбережения превышают внутренние инвестиции, то избыток используется для кредитования зарубежных партнеров. На мировой арене страна выступает в качестве кредитора. В этом случае избыточные средства текущего счета могут использоваться для покупки недвижимости за рубежом, предоставления займов другим странам, а также для накопления валютных резервов.

Таким образом, счет движения капитала и счет текущих операций уравновешивают друг друга, что в результате означает, что международные потоки товаров и услуг и международные финансовые потоки представляют собой две стороны единого процесса международной торговли. Их взаимодействие приводит к нарушению равновесия внешних расчетов, т.е. возникновению или актива, или дефицита, что требует принятия адекватных мер по выравниванию платежного баланса страны в национальной экономической политике. Проблемы выравнивания платежного баланса в современный период все больше носят интернациональный характер и требуют целенаправленных и порой согласованных действий со стороны правительств ряда стран, что требует принятие совместных решений и выработки согласованной экономической политики.

Источник