- Прямые инвестиции резидентов РФ в ВИРГИНСКИЕ ОСТРОВА (БРИТАНСКИЕ)

- Прямые инвестиции резидентов Российской Федерации за рубеж

- На Британских Виргинских Островах отсутствует налог на прибыль организаций (корпоративный налог) и налог на доходы физических лиц (подоходный налог), также отсутствует НДС и налог с продаж.

- Прямые инвестиции в банковский сектор и сектор небанковских корпораций Российской Федерации

- Российские инвесторы ушли с Кипра на Виргинские острова

- Тихая гавань: Британские Виргинские острова исключены из списка офшоров

- Что произошло?

- Почему это важно?

- Что дальше?

- Западные инвесторы зашли в Россию через офшоры

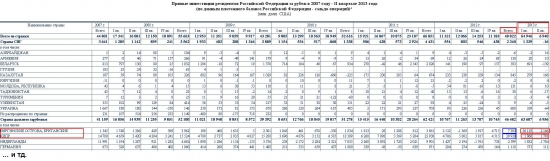

Прямые инвестиции резидентов РФ в ВИРГИНСКИЕ ОСТРОВА (БРИТАНСКИЕ)

Прямые инвестиции резидентов Российской Федерации за рубеж

За I-II квартал 2013г. прямые инвестиции резидернтов составили $71 886 млн. долл. Из них $58 285 млн. долл. были инвестированы в ВИРГИНСКИЕ ОСТРОВА, когда инвестиции в Кипр в разы упали и составили всего $2 857 млн. долл. (d 2012г. инвестиции в Кипр составили $20 920 млн. долл.

Напомню, Британские Виргинские острова (БВО) — группа из 36 островов и островков (общей площадью 153 км²), расположенных к северо-востоку от Американских Виргинских островов.

! Численность населения — 24 939 чел. (оценка на июль 2010)

Основной сферой экономической деятельности является туризм (острова посещают около 800 тысяч туристов ежегодно, в основном из США), также постоянно растёт значимость финансового сектора.

На Британских Виргинских Островах отсутствует налог на прибыль организаций (корпоративный налог) и налог на доходы физических лиц (подоходный налог), также отсутствует НДС и налог с продаж.

Однако коммерческая компания должна уплачивать ежегодную пошлину, в зависимости от максимального объёма акций, разрешённого к выпуску, и даты регистрации компании.

Британские Виргинские острова являются популярной офшорной юрисдикцией, в том числе среди российских предпринимателей. На настоящий момент зарегистрировано более 650 тысяч компаний: до 40 % всех офшорных компаний в мире. Деятельность офшорных компаний в основном регулирует Закон о коммерческих компаниях Британских Виргинских островов от 2004 года (BVI International Business Companies Ordinance, 2004). Основными факторами являются: низкая стоимость регистрации и содержания юридического лица, отсутствие требований к резидентности директора, формальные требования к минимальной величине уставного капитала, а также возможность быстро (буквально, за 1 день) зарегистрировать компанию. Еще одним привлекательным моментом до последнего времени была конфиденциальность: на Британских Виргинских островах нет единого реестра бенефициаров. Кроме того, информация о собственнике компании доступна лишь определенному кругу лиц. Однако совсем недавно власти этой британской заморской юрисдикции начали обсуждение возможности создания единого открытого реестра собственников: Комиссия по финансовым услугам БВО опубликовала на своем сайте правительственный консультационный документ, касающийся информации о бенефициарном собственнике, экспертное обсуждение которого продлится до 31 декабря 2013 года.

Промышленность — производство рома, лёгкая промышленность, строительство.

___________________________________________________________

Прямые инвестиции в банковский сектор и сектор небанковских корпораций Российской Федерации

Здесь стоит выделить инвестиции в размере $15 117 млн. долл. в СОЕДИНЕННОЕ КОРОЛЕВСТВО.

Источник

Российские инвесторы ушли с Кипра на Виргинские острова

Кипр, с 2009 года постоянно входивший в тройку лидеров по объему сделок на российском рынке слияний и поглощений (M&A), в 2018 году переместился в тройку аутсайдеров. Такие данные приводит в своем исследовании Thomson Reuters (есть у РБК). В текущем году по состоянию на конец августа с участием Кипра было заключено всего 48 сделок M&A по приобретению российских активов на $7,8 млн, тогда как еще в прошлом году их сумма была в 120 раз больше — $935 млн (75 сделок). Самые внушительные траты кипрских компаний на российские активы пришлись на 2012 год — $6,7 млрд.

Одновременно долю на российском рынке M&A нарастили Британские Виргинские острова (BVI): компании с местной пропиской участвовали в сделках c российскими активами на $1,3 млрд — в три раза больше, чем за весь 2017 год. Это второе место среди зарубежных покупателей в России. Последний раз компании с Британских Виргинских островов тратили на российские активы более $1 млрд в 2012 году — тогда сделки с их участием оценивались в $3,3 млрд.

В целом объем сделок M&A с российскими активами, по данным Thomson Reuters, в 2018 году уже на 2% превысил объем сделок за весь 2017 год и составил почти $5,6 млрд. По сравнению с соответствующим периодом прошлого года рынок в стоимостном выражении увеличился на 49%.

Лидерство в этом году среди стран-покупателей на российском рынке M&A захватила Япония. Ее первое место с суммой $1,7 млрд объясняется единственной сделкой — покупкой японским табакопроизводителем Japan Tobacco в марте этого года 100% группы «Донской табак», базирующейся в Ростове-на-Дону, за $1,6 млрд. Она должна быть закрыта до конца года.

Очевидно, что крупный клиент ушел с Кипра, серьезные инвесторы переместились в другие юрисдикции, отмечает главный экономист консалтинговой компании «ПФ Капитал» Евгений Надоршин. «Виргинские острова в сознании многих — более стабильная среда, в которую, судя по всему, и предпочли переместиться крупные инвесторы», — добавляет он. По его словам, одна из причин этого — ужесточение Центробанком Кипра требований к банкам при обслуживании компаний, которые не ведут реальной деятельности, связанной с кипрской экономикой.

Как ранее писал РБК, в июне ЦБ Кипра разослал коммерческим банкам острова циркуляр, анонсирующий новые жесткие требования к деловым отношениям с компаниями-клиентами. По требованию регулятора кипрские банки должны идентифицировать среди своих клиентов компании-пустышки, не ведущие реальной деятельности, разрывать с ними отношения и не вступать в новые. Ужесточение контроля за деятельностью компаний на Кипре началось еще до появления циркуляра, говорили РБК юристы и работающие в стране предприниматели.

Британские Виргинские острова обладают по сравнению с Кипром несколькими преимуществами. Есть техническая возможность не раскрывать информацию о конечных бенефициарах компаний, зарегистрированных на Британских Виргинских островах, говорит ведущий юрист А1 Дмитрий Козляков. «Этого нельзя сказать о кипрских компаниях, установить фактических собственников которых значительно проще, поэтому в целях снижения рисков участники рынка предпочитают использовать компании с BVI», — подчеркивает он.

Несмотря на то что российские налоговые органы получили доступ к информации с Кипра после подписания договора об избежании двойного налогообложения еще в 1998 году, на практике это стало чувствительным только с 2015 года, после появления в России правил о налогообложении контролируемых иностранных компаний (КИК), поясняет Козляков.

Налоговое структурирование — более важный вопрос при принятии решений о совершении сделок через Кипр или BVI, потому что юридические особенности и первая, и вторая юрисдикции заимствовали из английского права, полагает старший юрист Herbert Smith Freehills Денис Морозов. Еще один весомый фактор против использования Кипра российским бизнесом — это действие санкционного законодательства Евросоюза, в состав которого входит Кипр, и накладываемые им ограничения, связанные с Россией, добавляет Морозов.

Основной объем сделок через офшорные юрисдикции пришелся на конец 2017-го — начало 2018 года, напоминает управляющий партнер компании УК «Право и Бизнес» Александр Пахомов. Причины — активное структурирование активов российскими бенефициарами из-за нового законодательства о налогообложении КИК, деофшоризация и амнистия капиталов. Увеличение сделок через офшоры могло быть связано с оттоком капитала из России, структурированного через эти страны, заключает эксперт.

Список учтенных в исследовании сделок M&A охватывает сделки в процессе завершения и закрытые сделки, пояснили в Thomson Reuters.

Источник

Тихая гавань: Британские Виргинские острова исключены из списка офшоров

Значительная часть среднего и крупного российского бизнеса принадлежит собственникам через цепочку офшорных компаний. Зачастую наверху этой цепочки находится компания из классической офшорной юрисдикции. Что это значит с практической точки зрения? Во-первых, по общему правилу доходы, полученные такой компанией, освобождаются от налогообложения. Во-вторых, соответствующая юрисдикция обеспечивает конфиденциальность информации в отношении деятельности своих компаний и их владельцев.

Крупный и средний российский бизнес — в силу гибкости корпоративного законодательства, возможности применять английское право в рамках судебных разбирательств и репутации юрисдикции — часто выбирает из длинного списка классических офшоров именно Британские Виргинские острова. Подтверждение этому легко найти, изучив холдинговые структуры участников списка Forbes.

Компании с Британских Виргинских Островов (БВО) предприниматели использовали не только для владения бизнесом, но также для осуществления финансовых операций, а ещё как «компании-кошельки» — через которые, например, осуществлялись инвестиции в ценные бумаги. Причины те же – конфиденциальность и отсутствие налогов. Нужно отметить, что не только россияне любят Британские Виргинские острова – на БВО зарегистрировано больше компаний, чем в любой иной классической офшорной юрисдикции.

Что произошло?

С 1 января 2018 года вступил в силу обновленный Приказ ФНС, в котором перечислены государства и территории, не обеспечивающие обмен налоговой информацией. Согласно приказу Британские Виргинские острова исключены из списка, также известного как перечень офшоров. Хотя называть данный документ перечнем офшоров не совсем корректно, так как в него входят не только большая часть офшорных юрисдикций, но и иные страны, которые не обмениваются информацией с нашими налоговиками.

Исключение юрисдикции из перечня с формальной точки зрения дает два преимущества компаниям с точки зрения российского законодательства. Во-первых, к ним могут применяться освобождения, установленные для отдельных контролируемых иностранных компаний (далее — «КИК»), например, для банков, страховых компаний, эмитентов обращающихся облигаций и некоторых других. Во-вторых, для расчета прибыли КИК не требуется аудит финансовой отчетности.

Однако с практической точки зрения исключение из перечня не позволит компаниям, зарегистрированным на БВО, воспользоваться этими преимуществами, так как в обоих случаях дополнительным условием для их применения является наличие международного договора по вопросам налогообложения, которого нет между БВО и Россией.

Почему это важно?

Хотя с формальной точки зрения для российских налогоплательщиков не произошло никаких изменений, можно однозначно говорить о том, что исключение БВО из перечня офшоров — одно из главных налоговых событий года.

Наличие юрисдикции в перечне ФНС по сути означает, что местные налоговые органы не отвечают или не должным образом отвечают на запросы сотрудников ФНС о деятельности компаний или о личности их бенефициаров. До недавнего времени такой подход налоговых органов БВО был обусловлен двумя основными причинами: отсутствием правовых оснований для передачи информации российским налоговикам и невозможностью предоставить сведения о владельцах компаний в связи с отсутствием центрального реестра бенефициаров.

Сейчас для осуществления обмена налоговой информацией с Россией и рядом других стран нет препятствий. Россия и БВО присоединились к Конвенции о взаимной помощи по налоговым делам, которая предоставляет российским налоговым органам возможность направлять информационные запросы в отношении деятельности компаний и их бенефициаров своим коллегам из иных юрисдикций, также присоединившихся к конвенции.

В этом году на БВО вступил в силу закон, предусматривающий создание реестра бенефициарных собственников компаний. По сути реестр — это общая база данных, в которую регистрационные агенты, создающие и администрирующие компании, обязаны вносить информацию о компании и ее реальных бенефициарах. Созданное несколько лет назад на БВО управление по вопросам международного налогообложения сможет на основе данных из реестра отвечать на запросы российских налоговых органов.

В совокупности с этой информацией исключение БВО из перечня ФНС косвенно свидетельствует о том, что российские налоговые органы успешно отправляют запросы своим коллегам на БВО и получают от них необходимые сведения. О том, что налоговые органы Британских Виргинских Островов уже отвечают на запросы российских коллег, сообщали в ходе публичных мероприятий сотрудники ФНС.

Что дальше?

Информация от коллег с БВО позволит российским налоговикам устанавливать, что тот или иной российский налоговый резидент является контролирующим лицом КИК, что может повлечь доначисление налогов и штрафы. Также ответы на запросы с БВО помогут российским налоговым органам доказать свою позицию в делах о фактическом получателе дохода или в спорах о налоговом резидентстве юридических лиц.

Автоматический обмен налоговой информацией, а также готовность БВО отвечать на запросы из России предоставляют российским налоговым органам широкий инструментарий, позволяющий эффективно применять законодательство о деофшоризации.

Владельцам так называемых пассивных компаний или «компаний-кошельков» стоит задуматься. Российские налоговики в рамках автоматического обмена могут получить из юрисдикции, в которой у компании с БВО открыт счет, информацию о факте владения такой компанией. Собрать с помощью информационных запросов на БВО дополнительную информацию для доначисления налогов будет вопросом техники.

Британские Виргинские Острова, безусловно, сохранят свою привлекательность для крупного бизнеса — из-за возможностей проведения комплексных корпоративных сделок или привлечения финансирования, а также высокого уровня доверия к судебной системы. Однако, с точки зрения российских налоговых органов, БВО больше не является офшором в классическом понимании, так как сохранить конфиденциальность бенефициара, используя корпоративные оболочки, будет гораздо сложнее.

Конечно, все шаги, направленные на повышение прозрачности, были предприняты государственными органами БВО не с целью помочь другим государствам собрать налоги на своей территории, а под давлением ведущих мировых экономик и таких организаций, как ОЭСР и ФАТФ. В связи с этим нельзя исключить, что иные классические офшорные юрисдикции станут следующей целью и начнут делиться информацией о своих компаниях и их бенефициарах как с Россией, так и с иными юрисдикциями.

Источник

Западные инвесторы зашли в Россию через офшоры

Багамские и Бермудские острова обеспечили четверть прямых инвестиций в Россию в прошлом году, сообщил Центробанк. Эти страны инвестируют больше, чем Великобритания, США, Франция, Германия, Япония и Китай вместе взятые. Причем за последние два года объем поступлений из офшорных юрисдикций удвоился. Как пояснил «Известиям» источник, близкий к Минфину, через них работают резиденты западных стран, которым запрещено вкладывать деньги в Россию из-за санкций, но хочется заработать на российских высоких доходностях. Впрочем, с переходом Багамских островов к автоматическому обмену налоговой информацией в следующем году поток денег из этой страны может заметно снизиться, не исключают эксперты.

В прямые инвестиции входит участие в капитале российских компаний, реинвестирование доходов и долговые инструменты. После введения санкций и охлаждения экономических отношений между Россией и западными странами страновое распределение таких вложений заметно изменилось. Если до 2013 года включительно наибольший поток прямых инвестиций шел из таких стран, как Кипр (2013 год — $8,3 млрд), Ирландия ($10,4 млрд), Люксембург ($11,6 млрд), Нидерланды ($5,7 млрд), Великобритания ($19 млрд), Франция ($2,1 млрд), то с введением санкций в 2014 году офшоры доминируют в финансовых потоках. За последние три года приток средств с Багамских и Бермудских островов вырос с $5,4 до $8,2 млрд. Это ровно четверть от всех прямых инвестиций в Россию.

— Эта тенденция имеет довольно простое объяснение: резиденты западных стран, которые в прежние годы инвестировали в Россию, теперь по политическим причинам делают это через офшоры, — рассказал «Известиям» источник, близкий к Минфину.

Кроме того, по его словам, очень важна и доходность, которую, приобретая российские активы, могут получить инвесторы. Поскольку здесь она заметно превосходит доходности на Западе, «плюсы от получаемых доходностей для некоторых инвесторов превосходят риски». Доходность российских облигаций федерального займа (ОФЗ) Минфина находится на уровне 7–8%, тогда как по американским US Treasuries можно заработать всего 1–2%.

В целом поток прямых инвестиций сегодня в разы ниже, чем в досанкционном 2013 году, — $33 млрд (из них около $16 связаны с приватизационными сделками прошлого года) по сравнению с $69 млрд.

— Точно знаю, что из офшоров действительно поступают деньги тех нерезидентов, которые не могут себе позволить напрямую инвестировать в российскую экономику в том числе и по причине введенных против России экономических санкций, — подтвердила доводы источника «Известий» старший партнер КА «Юков и партнеры» Ирина Адамова.

Багамской и бермудской юрисдикциями пользуются в основном американские финансовые корпорации, пояснил руководитель департамента правового консалтинга и налоговой практики КСК групп Дмитрий Водчиц.

— Бермуды активно используются мировыми страховыми и финансовыми компаниями из-за простоты получения лицензии и относительно невысокой стоимости. Багамы используются для создания банковских структур и трастов. Но, по сути, Багамы — обычный офшор, — рассказал он.

Также офшорами для защиты собственности нередко пользуются и российские резиденты, отметил эксперт, однако они выбирают другие юрисдикции — Белиз, Британские Виргинские острова, Панаму, а также Кипр, Латвию, Словакию, Эстонию. Поэтому Багамы и Бермуды — стратегия западных инвесторов, резюмировал он.

Сегодня не все офшоры раскрывают регуляторам конечных бенефициаров. Например, Багамы, которые и принесли России больше всего прямых инвестиций в прошлом году, пока не приступили к автоматическому обмену налоговой информацией. Другие офшоры по запросу налоговых органов, например, США или Франции могут выдать имена клиентов. В этом случае «это создает для инвесторов определенные риски, поскольку раскрытие реальных бенефициаров, например, в США грозит инвесторам вполне реальными штрафами», рассказал о рисках для инвесторов директор московского офиса консалтинговой компании Urus Advisory Алексей Панин.

Однако уже в следующем году «багамская гавань» перестанет быть тихой. Как рассказали «Известиям» в пресс-службе Федеральной налоговой службы, Багамы взяли на себя обязательство приступить к автоматическому обмену в 2018 году. Сегодня в случае необходимости ФНС «может осуществить соответствующие информационные запросы, опираясь на многосторонние конвенции об оказании административной помощи по налоговым делам», а значит, получить информацию о конечных бенефициарах.

После запуска такого обмена, когда сведения станут доступными налоговым органам, поток прямых инвестиций в Россию может снизиться, считает Ирина Адамова.

Впрочем, российское правительство после введения санкций делает ставку на внутренние инвестиции, создавая инструменты для наращивания вложений российских компаний в производство. По оценке экс-главы Минфина, главы Центра стратегических разработок Алексея Кудрина, для качественного роста российской экономики необходимо увеличить темпы роста внутренних инвестиций с 2,5 до 6% в год.

Источник