- Основные источники финансирования инвестиций

- Что такое источники финансирования

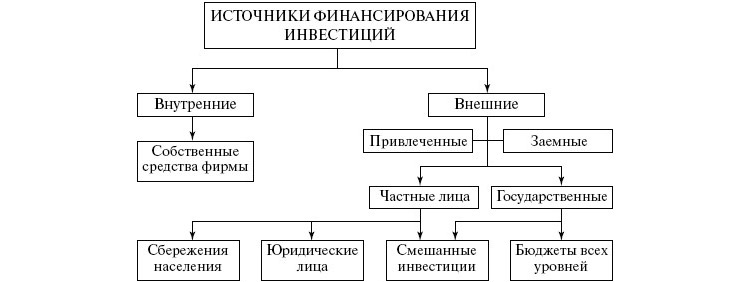

- Классификация источников

- Внешние и внутренние

- Прямые и косвенные

- По продолжительности использования

- По форме собственности

- Финансирование инвестиций. Классификация, сущность и структура финансирования инвестиций

- Финансирование инвестиций и их суть

- Виды источников финансирования

- Структура финансовых инвестиций

Основные источники финансирования инвестиций

Даже самый лучший бизнес-план нуждается в тщательном подборе источников финансирования инвестиционного проекта. Средства изыскивают в самых разных местах – их берут у государства, банков, компаний и даже у частных лиц. Однако далеко не все эти источники финансов выгодны для предпринимателя. Поэтому каждый инвестор должен хорошо разбираться, за счет чего он будет финансировать свой проект, и где лучше всего взять для этого деньги.

Содержание статьи

Что такое источники финансирования

Существует довольно много определений этого понятия, и одно из наиболее удачных следующее. Источники финансирования инвестиций – это все возможные каналы поиска денежных средств, которые инвестор может получить для развития своего проекта на определенных условиях или (реже) без таковых (например, собственные сбережения). Вне зависимости от способов поиска финансов каждая фирма получает их для совершения инвестиций (Business and finance).

Эти вложения направлены на решение нескольких задач, которые можно объединить в 2 группы:

- Основная цель – развитие проекта на этапе его стартапа или на любом этапе существования предприятия.

- Дополнительные задачи связаны с поддержанием бизнеса в нормальном состоянии. Такая цель возникает во время неблагоприятных периодов, когда проект в течение некоторого времени не окупает себя, поэтому требуется получение дополнительного финансирования.

Прежде чем приступить к поиску денежных средств, инвестор должен проанализировать текущую ситуацию и ответить на несколько вопросов:

- точный размер требующейся суммы;

- цель ее получения;

- можно ли обойтись без этих денег на данном этапе;

- возможные источники;

- приемлемые и неприемлемые условия одалживания (если предполагается брать кредит);

- риски, связанные с невозвратом (полным или частичным, а также нарушением сроков возврата);

- оправданность вложения (какую прибыль может дать инвестиция в дальнейшем);

- альтернативные варианты решения в случае отказа в финансировании (что делать, если банк или другие компании отказали в предоставлении займа).

В зависимости от ответа на эти вопросы предприниматель может сориентироваться в ситуации и принять соответствующее решение. Чтобы минимизировать риски, следует сразу составить полный перечень методов финансирования инвестиций, которые допустимо (выгодно) использовать в конкретном случае. Для этого следует хорошо разобраться с тем, какие бывают виды источников обеспечения инвестиционной деятельности.

Классификация источников

Существует много оснований для классификации источников финансирования инвестиций на предприятии. Из разделяют в зависимости от формы собственности, продолжительности использования и другим критериям.

Внешние и внутренние

Это наиболее очевидный параметр сравнения, потому что вне зависимости от методов поиска денежных средств, найти их можно либо в компании, либо за ее пределами. Внутренние источники финансирования инвестиций включают в себя такие каналы:

- Чистая прибыль. У каждой компании, как и у физического лица, всегда сохраняется выбор между сбережением «лишних» средств или их вложением в собственное развитие. Стратегия зависит от ожиданий инфляции, налоговых ставок, рыночной конъюнктуры и других факторов.

- Финансирование инвестиционного проекта осуществляется и за счет оптимизации расходов. Компания может перераспределить свои ресурсы, приобрести более производительное оборудование, чтобы сэкономить на его обслуживании, электроэнергии и других платежах. Освободившиеся средства могут быть использованы и для вложений в развитие бизнеса.

- Амортизационный фонд складывается из отчислений на амортизацию. Это средства, которые идут на обслуживание и ремонт оборудования. Они обязательно закладываются в себестоимость продукции, поэтому гарантированно возвращаются инвестору через определенное время.

- Еще один внутренний канал – это резервные фонды, которые обычно формируются на этапе создания проекта. Первоначальные вложения всегда должны учитывать эту статью расходов, поскольку часто возникают непредвиденные траты. Однако резервный фонд можно рассматривать в качестве одной из последних мер, потому что оставлять проект без запаса средств всегда рискованно.

- Также деньги можно взять из уставного капитала, доли того или иного участника (эти средства закладываются при формировании компании).

- Наконец, средства могут быть получены в результате дополнительных доходов от ранее сделанных инвестиций. Тогда компания реинвестирует их, продолжая увеличивать свою прибыль.

Наиболее разнообразны не внутренние, а внешние источники. Их принято объединять в 2 группы:

- Заемные средства – это один из самых распространенных способов поиска средств. Займы предоставляются банками, частными лицами, государством (кредиты с государственной поддержкой). Определенные суммы можно занять и у компаний-партнеров (например, отсрочить какой-либо платеж и пустить деньги в другом направлении). Также предприятие может выпустить (эмитировать) свои облигации – ценные бумаги, которые приобретаются кредиторами, имеющими право на возврат долга и процентов по нему в течение заранее определенного срока. Подобные бумаги выпускаются и различными государствами.

- Привлеченные средства, в отличие от займов, не подлежат обязательному возврату, однако они также предоставляются на определенных условиях. Фирма может эмитировать свои акции и выручить средства от их продажи. В качестве привлеченных используют и государственные средства в виде субсидий, дотаций, других форм поддержки. Еще один канал – безвозмездное предоставление средств партнеров для целевого инвестирования. Возврат таких денег возможен только в случае получения достаточного дохода от сделанных вложений.

Внутренние источники предпочтительнее внешних. Они всегда доступны, а их использование фактически бесплатно (нет необходимости платить кредитный процент). Но чаще всего такие способы финансирования существенно ограничены, поэтому компания вынуждена прибегать к привлечению средств извне. На практике нередко наблюдается использование смешанных источников, т.е. получение денег одновременно из своих резервов и по другим каналам.

Прямые и косвенные

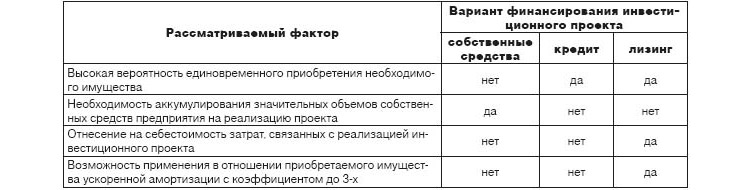

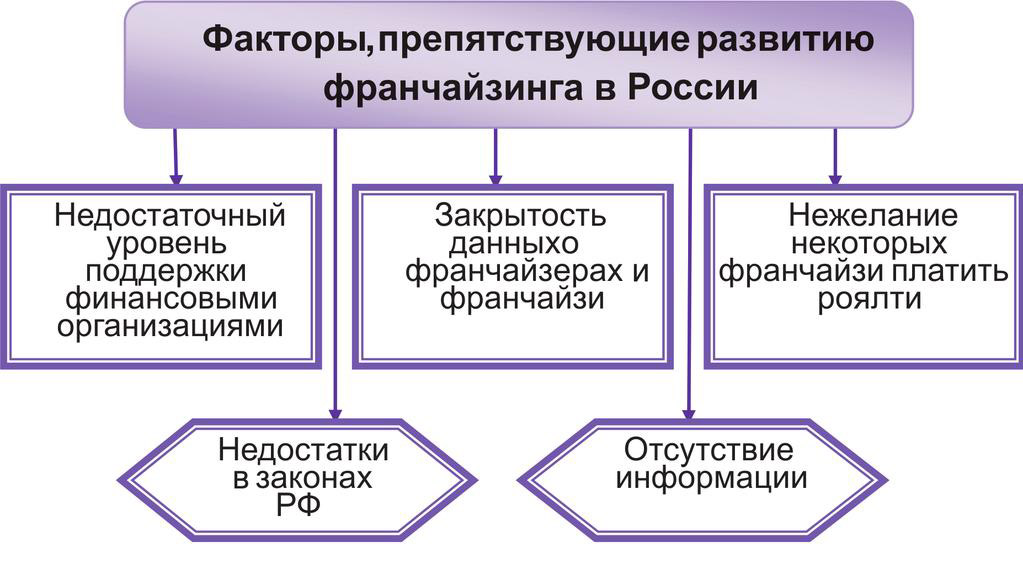

- Франчайзинг – в этом случае покупатель приобретает право на интеллектуальную собственность продавца. Это могут быть художественные произведения (литературные, музыкальные, архитектурные и др.), патенты, результаты научных исследований. В результате новый владелец вправе использовать интеллектуальную собственность бесконечно. Частный вид франчайзинга – покупка бизнеса по франшизе. Обычно приобретается известный бренд и технология работы.

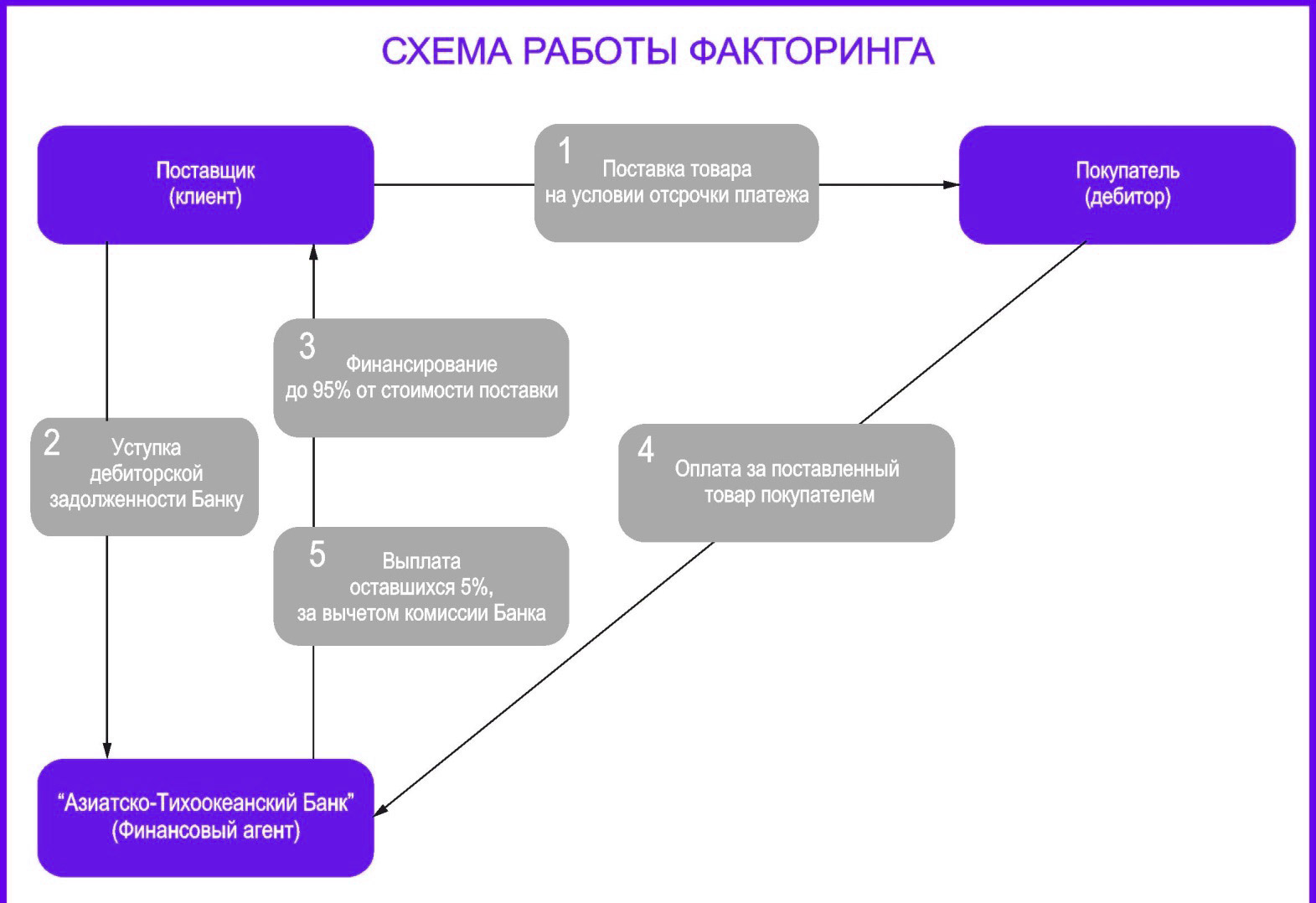

- Факторинг – продажа дебиторской задолженности специализированной компании, которая впоследствии становится кредитором и работает над получением средств в свою пользу. Фактически это явление аналогично тому, как банки продают просроченную задолженность коллекторским компаниям, работающим по ее взысканию.

Эти способы получения финансов называются косвенными, поскольку они не приносят деньги непосредственно, однако способствуют получению прибыли в обозримой перспективе. Например, приобретение оборудования в лизинг или продажа дебиторской задолженности высвобождает часть собственных средств, которые можно перераспределить на другие бизнес-цели.

По продолжительности использования

Очень важный практический критерий классификации – продолжительность использования ресурсов. С этой точки зрения можно выделить такие группы:

- Краткосрочные средства, которые реализуются в течение нескольких месяцев или 1-2 лет. Они идут на решение срочных задач – погашение зарплаты, кредита, арендной платы, услуг поставщиков. Такие траты необходимо получать из наиболее доступных источников. Это могут быть кредиты у банков, заем у партнеров (отсрочка по платежам), а также любые собственные средства (прибыль, резервный фонд и т.п.).

- Среднесрочные средства рассчитаны на покрытие издержек, которые возникнут в ближайшие годы (от 2 до 5 лет). Это могут быть амортизационные издержки, связанные с обслуживанием и ремонтом оборудования, затраты на расширение производства, рекламные расходы и т.п. Для таких издержек можно подбирать сразу несколько источников финансирования. Это может быть ожидаемая чистая прибыль в ближайшее время, государственные субсидии, займы.

- Наконец, долгосрочные затраты ориентированы на дальнюю перспективу (4-5 лет и более). Их сложнее прогнозировать, поэтому они требуют тщательного анализа ситуации. Такие затраты покрываются за счет сразу нескольких недорогих источников. Например, компания заранее предвидит издержки и эмитирует свои акции и облигации, планируя их продажи сразу на несколько лет вперед.

По форме собственности

Средства можно получить:

- из собственных резервов;

- из частных источников (кредиты, лизинг, франчайзинг и др.);

- за счет государственной поддержки;

- за счет привлечения иностранного капитала.

Источник

Финансирование инвестиций. Классификация, сущность и структура финансирования инвестиций

Финансирование инвестиций и их суть

Поиски источников финансирования инвестиций непременно всегда будут занимать лидирующую позицию среди проблем, касающихся инвестиционной деятельности. В условиях современной экономики для России проблема финансирования инвестиций является самой острой и наиболее актуальной.

Инвестиции могут осуществляться из:

- Собственных финансовых ресурсов и резервов инвестора и его внутреннего хозяйства. Здесь подразумевается прибыль, амортизация отчислений, денежных накоплений и сбережений граждан, а также юридических лиц. Кроме того, сюда включаются средства, которые выплачиваются страховыми организациями в качестве возмещения потерь вследствие аварий, стихийных бедствий и т.п.

- Финансов, взятых взаймы у инвесторов. В том числе банковские и бюджетные кредиты, облигационные займы и иные денежные средства.

- Привлечённых денежных средств инвестора, которые были получены путём продажи акций, паевых или других взносов трудовых коллективов, граждан или юридических лиц.

- Финансовых средств, которые концентрируются в объединениях или союзах предприятий в определённом порядке.

- Средств внебюджетных фондов

- Средств федерального бюджета, которые могут быть предоставлены, в том числе и на возвратной основе, а также из средств бюджетов всех субъектов Российской Федерации.

- Средств, предоставленных иностранными инвесторами.

Виды источников финансирования

Финансирование капитальных вложений по стройкам и объектам может производиться на счёт одного источника, а может из нескольких.

Все источники финансирования можно поделить на:

- Централизованные источники финансирования инвестиций.

- Децентрализованные источники финансирования инвестиций.

Первые относятся к бюджетным, а вторые – внебюджетным. Централизованные – это те средства, которые поступают из федерального бюджета, средства из местных бюджетов субъектов РФ, а также финансы из внебюджетных фондов. Все остальные можно назвать децентрализованными. Сюда входит чистая прибыль, амортизационные отчисления, кредиты банков, эмиссия ценных бумаг и др.

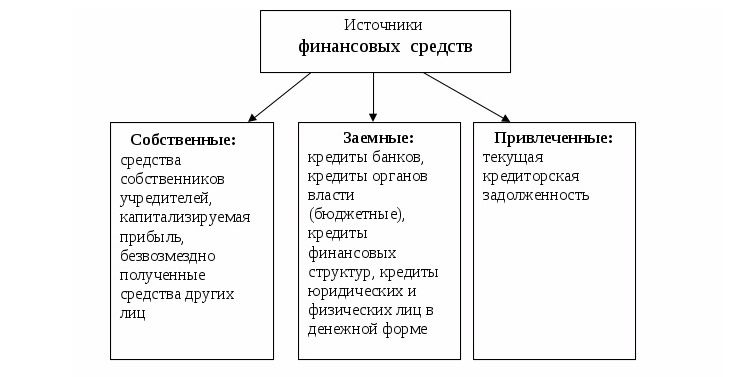

Источники средств, которые используются предприятием с целью финансирования собственной инвестиционной деятельности, можно поделить на:

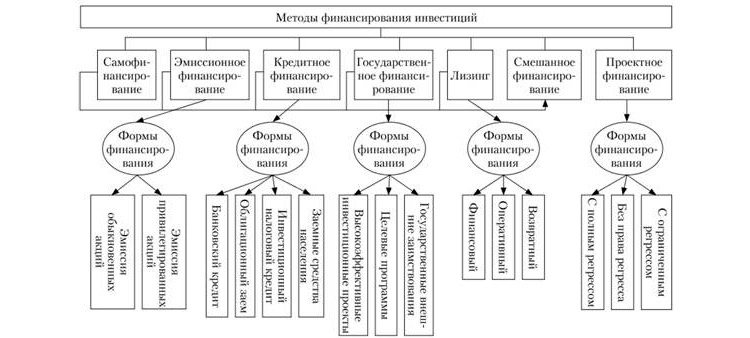

Собственные источники финансирования – это прибыль, амортизационные отчисления, внутрихозяйственные резервы, средства, которые выплачиваются страховыми органами в качестве возмещения потерь от аварий, стихийных бедствий и других средств.

Заёмные источники складываются из кредитов банков и других кредитных организаций, эмиссии облигаций, целевых государственных кредитов, налоговых инвестиционных кредитов, инвестиционных лизингов, инвестиционного селенга.

Привлечённые средства – это те, которые получены посредством эмиссии обыкновенных акций, эмиссии инвестиционных сертификатов, взносов инвесторов в уставный фонд, а также безвозмездно предоставленные средства и т.д.

Кроме этого классифицировать источники финансирования инвестиций можно по степени генерации риска:

- Генерирующие риск. Это заёмные источники, привлечение которых увеличивает финансовый риск предприятия, поскольку это связано с безусловным обстоятельством по возврату долга в оговоренный срок и уплатой процента за его использование. Сюда включается и эмиссия обыкновенных акций.

- Безрисковые. Это те источники финансирования, использование которых не приводит к увеличению рисков предприятия. Сюда включена нераспределённая прибыль, амортизационных отчисления, а также внутрисистемное и целевое финансирование.

Данная классификация может быть полезной в том случае, если необходимо определить оптимальную структуру финансирования инвестиций.

Структура финансовых инвестиций

Структура финансовых инвестиций – распределение и соотношение источников финансирования.

Совершенствование данной структуры инвестиций состоит в том, чтобы повышать долю внебюджетных средств до оптимального уровня. Под этим понимается оптимальная доля участия государства в инвестиционном процессе.

Стоит отметить, что в последние годы происходят серьёзные изменения в структуре инвестиций в основной капитал. Это можно более наглядно проследить по таблице ниже.

| 2000 | 2005 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| Инвестиции в основной капитал — всего | 100 | 100 | 100 | 100 | 100 | 100 | 100 | 100 |

| В том числе по источникам финансирования: | ||||||||

| Собственные средства | 47,5 | 44,5 | 40,4 | 39,5 | 37,1 | 41,0 | 41,9 | 45,4 |

| Привлеченные средства | 52,5 | 55,5 | 59,6 | 60,5 | 62,9 | 59,0 | 58,1 | 54,6 |

| Из них: | ||||||||

| Кредиты банков | 2,9 | 8,1 | 10,4 | 11,8 | 10,3 | 9,0 | 8,6 | 7,9 |

| Заемные средства других организаций | 7,2 | 5,9 | 7,1 | 6,2 | 7,4 | 6,1 | 5,8 | 5,4 |

| Бюджетные средства | 22,0 | 20,4 | 21,5 | 20,9 | 21,9 | 19,5 | 19,2 | 17,9 |

От 2000 г. без субъектов, которые занимаются малым бизнесом и объёма инвестиций, которые не наблюдаются посредством прямых статистических методов.

| 2000 | 2005 | 2007 | 2008 | 2009 | 2010 | 2011 | 2012 | |

| В том числе: | ||||||||

| Из федерального бюджета | 6,0 | 7,0 | 8,3 | 8,0 | 11,5 | 10,0 | 10,1 | 9,6 |

| Из бюждета субъектов РФ | 14,3 | 12,3 | 11,7 | 11,3 | 9,2 | 8,2 | 7,9 | 7,1 |

| Средства внебюджетных фондов15,6 | 4,8 | 0,5 | 0,5 | 0,4 | 0,3 | 0,3 | 0,2 | 0,3 |

| Прочие | 15,6 | 20,6 | 20,1 | 21,2 | 23,0 | 24,1 | 24,3 | 23,1 |

Исходя из данной таблицы, можно сделать некоторые выводы:

- Структура инвестиций в основной капитал по источникам финансирования за рассмотренный период времени претерпевала серьёзные изменения. Сохраняется некая тенденция к снижению собственных средств и увеличению привлечённых. Согласно таблице, доля собственных средств снизилась с 42,5% до 45,4%, а привлечённые средства увеличились с 52,5% до 54,6%.

- В соответствии с данными, которые представлены в таблице, можно сделать вывод, что доля децентрализованных источников прибыли имела некое преимущество над централизованными, а это явный признак рыночной экономики.

Вся история рыночных отношений и развития рыночной экономики подтверждает, что частные инвестиции используются лучше, нежели государственные.

Источник