- Виды инвестиций

- Инвестиции: классификация и виды

- Существующие классификации

- Деление по объекту

- Деление по цели вложений

- Деление по форме принадлежности ресурсов

- Деление по происхождению капитала

- Деление по степени рискованности, уровню ликвидности, срочности, форме учета и другим признакам

- Популярные разновидности инвестиций

- Паевые инвестиционные фонды

- Банковские вклады

- Доверительное управление

- Негосударственные пенсионные фонды

- Недвижимость

- Игра на бирже

- Тезаврационное инвестирование

- Венчурное инвестирование

Виды инвестиций

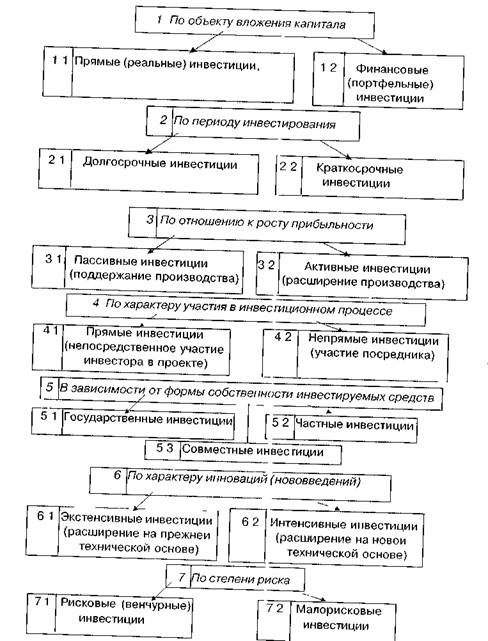

Инвестиции можно классифицировать по различным признакам. Главным признаком классификации является объект вложения капитала.

Инвестиции по направлениям вложения средств классифицируются следующим образом:

— инвестиции в материальные активы (земельные участки, средства производства, запасы, покупные комплектующие, другое имущество);

— финансовые инвестиции (ценные бумаги, долевое участие, приобретение долговых прав),

— инвестиции в нематериальные активы (НИОКР, ноу-хау, приобретение лицензий, обучение персонала, реклама, фирменный имидж, социальная сфера и пр )

Инвестиции в материальные активы принято называть реальными (прямыми) инвестициями

Прямые реальные инвестиции — это любое вложение денежных средств в реальные активы, связанное с производством товаров и услуг для извлечения прибыли. Эти вложения направлены на увеличение основных фондов предприятия как производственного, так и непроизводственного назначения.

Инвестиции в реальные активы по направлениям использования подразделяются на инвестиции:

— в повышение эффективности производства;

— в расширение производства;

— в новое производство;

— для удовлетворения требований государственных органов управления.

Финансовые (портфельные) инвестиции — приобретение активов в форме ценных бумаг для извлечения прибыли. Эти вложения направлены на формирование портфеля ценных бумаг.

Следующий признак классификации инвестиций — период инвестирования, на основании которого выделяют краткосрочные и долгосрочные инвестиции.

Краткосрочные инвестиции — это вложения денежных средств на период до одного года.

Долгосрочные инвестиции — это вложения денежных средств в реализацию проектов, которые будут обеспечивать предприятию выгоду в течение периода, превышающего один год. Основной формой долгосрочных инвестиций предприятий являются ее капитальные вложения в воспроизводство основных средств.

По отношению к росту прибыльности инвестиции подразделяются на:

— пассивные инвестиции (поддержание производства);

— активные инвестиции (расширение производства).

Рис 1 Классификация инвестиций по различным критериям

По характеру участия предприятия в инвестиционном процессе выделяют прямые и непрямые инвестиции.

В случае прямых инвестиций подразумевается непосредственное участие предприятия-инвестора в выборе объектов вложения капитала (капитальные вложения, вложения в уставные фонды других предприятий, в некоторые виды ценных бумаг).

Непрямые инвестиции подразумевают участие в процессе инвестирования посредника ( инвестиционного фонда или финансового посредника).

В зависимости от формы собственности инвестируемых средст различают инвестиции:

— частные российских резидентов;

— совместные инвестиции (субъектов РФ и иностранных государств)

Государственные инвестиции — это вложения средств государственных предприятий, а также средств государственного бюджета разных уровней и государственных внебюджетных фондов.

Частные инвестиции — это вложения средств физических лиц и предпринимательских организаций негосударственных форм собственности.

По характеру инноваций (нововведений) принято различать:

— экстенсивные инвестиции (расширение на прежней технической основе);

— интенсивные инвестиции (расширение на новой технической основе).

Кроме того, отдельно выделяют венчурные инвестиции и аннуитет.

Венчурные инвестиции — это рискованные вложения капитала, обусловленные необходимостью финансирования мелких инновационных фирм в области новых технологий.

Это также вложения в акции новых предприятий или предприятий, осуществляющих свою деятельность в новых сферах бизнеса и связанных с большим уровнем риска.

Аннуитет — это инвестиции, приносящие вкладчику определенный доход через регулярные промежутки времени В основном это вложения средств в страховые и пенсионные фонды.

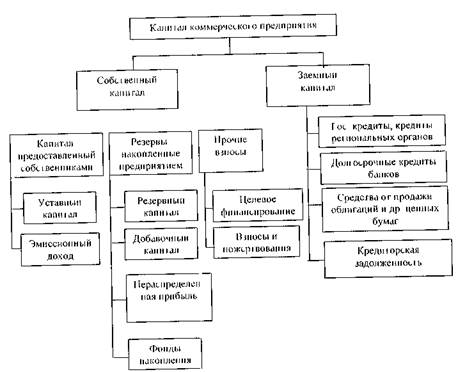

В условиях рыночных отношений происходит непрерывное формирование денежных ресурсов и их эффективное вложение в наиболее доходные активы, что достигается с помощью финансового рынка.

Финансовый рынок включает в себя денежный, кредитный и фондовый рынки.

Предприятие может осуществлять финансовые инвестиции в государственные ценные бумаги, акции, облигации и иные ценные бумаги других организаций, уставные (складочные) капиталы других организаций, а также предоставлять другим организациям займы.

Рассмотрим более подробно финансовые (портфельные) инвестиции.

Портфель ценных бумаг — это совокупность собранных воедино различных инвестиционных ценностей, служащих инструментом для достижения конкретной инвестиционной цели вкладчика.

Ключевой целью управления инвестиционным портфелем является обеспечение наиболее эффективных путей реализации стратегии предприятия на фондовом рынке.

Основными факторами, определяющими масштабы инвестиционной деятельности предприятия на рынке ценных бумаг, являются следующими:

— стадия жизненного цикла предприятия;

— наличие достаточных инвестиционных ресурсов для прямого или портфельного инвестирования;

— готовность осуществлять значительные инвестиционные затраты, не приносящие дохода в настоящем, но рассчитанные на будущий период, и другие.

В процессе управления инвестиционным портфелем решаются следующие задачи:

— обеспечение высоких темпов экономического развины предприятия за счет эффективной инвестиционной деятельности;

— достижение максимизации прибыли (дохода) от инвестиционной деятельности;

— обеспечение снижения уровня инвестиционных рисков;

— обеспечение финансовой устойчивости и платежеспособности предприятия в процессе осуществления инвестиционной деятельности.

Инвестиционный портфель включает совокупность ценных бумаг принадлежащих предприятию, имеющих различный срок погашения, с неодинаковой доходностью и ликвидностью.

Инвестиционный портфель формируется на основе диверсификации (разнообразия) включаемых в него финансовых активов Это означает что чем большее количество ценных бумаг входит в портфель, тем меньше» изменяется его общая стоимость в случае падения курса (цены) одной из составляющих) (например, обыкновенных акций) И, наоборот, чем меньше число типов ценных бумаг, включенных в портфель, тем болео высокий доход в общем даст рост одного из них.

Портфель может состоять из ценных бумаг одного вида, а также изменять свой состав и структуру путем замещения одного вида фондовых инструментов другими

Тип портфеля ценных бумаг — это его обобщенная характеристика с позиций задач, стоящих перед ним в целом, или отдельных видов ценных бумаг, входящих в портфель.

На практике существует следующая классификация портфелей:

— портфель рискового капитала,

— портфель стабильного роста дохода и капитала,

— портфель краткосрочных ценных бумаг,

— портфель долгосрочных фондовых инструментов, с фиксированным доходом,

— специализированные, региональные и отраслевые портфели.

Портфель роста ориентирован на акции тех эмитентов, которые быстро увеличивают свою курсовую стоимость (цену) на вторичном фондовом рынке (например, акции Газпрома).

Портфель дохода предназначен для получения высокого текущею дохода (в форме дивидендов и процентов).

Портфель рискового капитала состоит из акций молодых компании «агрессивного» типа, выбравших стратегию быстрого расширения производства товаров (услуг) на основе новейших технологий.

Портфель краткосрочных ценных бумаг формируется исключительно из высоколиквидных финансовых инструментов, которые могут быть реализованы быстро в целях получения наличных денежных средств.

Портфель долгосрочных финансовых инструментов ориентирован исключительно на частные долгосрочные облигации со сроком обращения свыше пяти лет. Его цель — облегчить регулярность поступления доходов по различным ценным бумагам.

Специализированный портфель означает ориентацию инвестора на вложения в специальные финансовые инструменты (муниципальные облигации, например).

Региональные и отраслевые портфели включают ценные бумаги, выпускаемые исполнительными органами власти субъектов РФ, а также ценные бумаги эмитентов, представляющих данную отрасль экономики и обеспечивающих высокую доходность по ним (например, электроэнергетику, черную и цветную металлургию и т.д.).

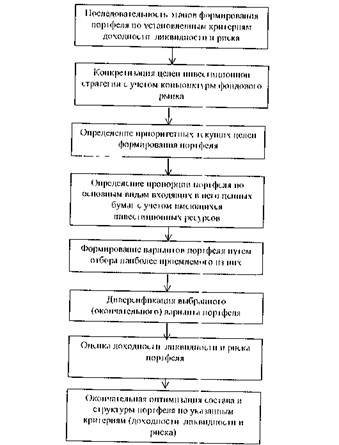

Основные этапы формирования инвестиционного портфеля приведены на рис. 3.

Рис 3 Этапы формирования инвестиционного портфеля

Основными принципами формирования инвестиционного портфеля являются:

— рост вложений средств.

Под безопасностью инвестиций понимается их страхование от возможных рисков и получение дохода.

Под ликвидностью инвестиционного портфеля понимается способность финансового актива быстро превращаться в деньги для приобретения недвижимости, товаров, услуг.

Ни одна из ценных бумаг не обладает в полной мере этими свойствами. Если она доходна, то ее надежность будет низкой, так как покупатели надежных ценных бумаг будут предлагать за них реальную цену. Главная цель инвестора — достичь оптимального соотношения между риском и доходом.

Фондовый портфель является оптимальным, когда риск минимален, а доход от вложений максимален.

Управление инвестиционным портфелем включает:

— формирование и анализ его состава и структуры;

— регулирование его содержания для достижения поставленных перед портфелем целей при сохранении необходимого уровня и минимизации связанных с ним расходов.

Целями управления портфелем могут быть:

— сохранность и увеличение капитала в отношении ценных бумаг с растущей курсовой стоимостью;

— приобретение ценных бумаг, которые по условиям обращения могут заменить наличность (векселя);

— доступ через приобретение ценных бумаг к дефицитной продукции, имущественным и неимущественным правам;

— расширение сферы влияния собственности, ФПП (и иных предпринимательских структур);

— спекулятивная игра на колебаниях курсов в условиях нестабильности фондового рынка;

— зондирование рынка, страхование от излишних рисков путем приобретения государственных краткосрочных облигаций с гарантированным доходом и т.д.

В процессе инвестиционной деятельности цели вкладчика могут меняться, что приводит к изменению состава портфеля.

Обновление портфеля сводится к пересмотру соотношения между доходностью и риском входящих в него ценных бумаг. По результатам анализа принимается решение о продаже определенного вида ценных бумаг.

Инвестиционная ценная бумага продается, если:

а) она не принесла инвестору требуемого дохода и его рост не ожидается в будущем;

б) она не выполнила возложенную на нее функцию;

в) появились более доходные сферы вложения собственных денежных средств у инвестора.

Источник

Инвестиции: классификация и виды

В последнее время стало очень модным рассуждать на тему инвестирования. Причем часто этим занимаются люди, которые на самом деле имеют весьма отдаленное представление о понятии и сущности инвестиционной деятельности. Виды инвестиций для многих из них и вовсе остаются тайной за семью печатями.

В то же время каждый грамотный и успешный инвестор должен свободно ориентироваться в современном многообразии финансовых вложений. Такие знания позволяют свободно ориентироваться в существующих инвестиционных возможностях и помогают принимать верные решения. В настоящее время классификация инвестиций может проводиться по нескольким признакам.

Существующие классификации

Если вы поговорите с несколькими разными инвесторами, и каждому из них будете задавать вопрос: «Какие бывают виды или формы инвестиций?», то многообразие ответов может поставить вас в тупик. Действительно, вам могут рассказать про прямые, портфельные, валовые, долгосрочные и первичные вложения денежных средств. Более того, это перечисление можно еще долго продолжать.

Все эти виды инвестиций существуют. Вопрос состоит лишь в том, на основании какого признака они классифицируются в каждом отдельно взятом случае. Также необходимо учитывать, что не существует правильного и неправильного деления. Все нижеперечисленные градации имеют право на существование.

Классификация инвестиций может отталкиваться от следующих признаков:

- объекта;

- цели вложений;

- формы принадлежности инвестиционных ресурсов;

- фактора доходности (прибыльности);

- происхождения используемого капитала;

- степени рискованности;

- уровня ликвидности;

- по срочности;

- формы учета.

Давайте рассмотрим перечисленные виды инвестирования более подробно.

Деление по объекту

Из названия такой классификации становится очевидно, что в данном случае за точку отсчета берется объект инвестиции. Другими словами, это тот самый актив, который инвестор приобретает в обмен на вложенные деньги.

Основные виды инвестиций в зависимости от объекта вложения бывают:

- реальные – приобретение основных средств производства, земли, недвижимости, оборудования, товарных знаков, брендов, повышение квалификации сотрудников;

- финансовые – покупка ценных бумаг (акций, облигаций и прочих), кредитование физических или юридических лиц, лизинг;

- спекулятивные – краткосрочное инвестирование капитала и денежных средств в государственные валюты, золото с целью сверхбыстрого получения прибыли.

Кроме того, виды финансовых вложений в зависимости от объекта могут классифицироваться иным способом. Это инвестиции:

- в физические активы – в непосредственное развитие компании за счет покупки средств производства;

- в нематериальные активы – объекты исключительной интеллектуальной собственности (патенты, лицензии, логотипы и прочее);

- в инновационные научные исследования и изучение новых технологий.

В завершение данного раздело необходимо также коснуться таких понятий, как нетто-инвестирование и брутто-инвестирование. Первое, характеризуется вложением финансовых активов в покупку компании или предприятия. Второе, представляет совокупность нетто-инвестиций и процесса реинвестирования. Другими словами, первоначально инвестор приобретает компанию. В результате ее функционирования он извлекает прибыль, которые реинвестирует в ее дальнейшее развитие.

Деление по цели вложений

Типы инвестиции в зависимости от преследуемых целей бывают:

- прямые – инвестирование капитала в реально существующий бизнес. Оно может выражаться в покупке сырья, расходных материалов, станков, помещений и зданий. Прямые инвестиции всегда направлены на развитие компании.

- портфельные – непосредственным образом связаны с игрой на валютной бирже. В этом случае денежные средства инвестируются в приобретение ценных бумаг. Данный процесс также известен, как формирование инвестиционного портфеля.

- нефинансовые – вложения, направленные на покупку объектов авторского права или интеллектуальной собственности. В эту группу можно отнести приобретение узнаваемого бренда, а также патенты на любые виды изобретений.

- интеллектуальные – связаны с вложением финансовых ресурсов в научно-исследовательскую деятельность и разработку инноваций.

Деление по форме принадлежности ресурсов

В данном случае во главу угла поставлено право собственности на инвестируемые ресурсы. Другими словами, мы отталкиваемся оттого, кому фактически принадлежат вкладываемые денежные средства или от источников финансирования. Исходя из такого принципа, можно выделить следующие формы инвестиций:

- частные – вложения физических и юридических лиц;

- государственные – инвестирование средств из бюджета отдельно взятой страны, которое осуществляется специфическими участниками экономической деятельности (например, Центральным Банком или Федеральным Министерством);

- иностранные – вклады собственников капиталов, которые являются гражданами или подданными другого государства;

- смешанные – одновременные вложения нескольких из вышепоименованных субъектов.

Лучше всего такие формы вложений понимаются на конкретном примере. Допустим, Правительство Московской области выставило на открытый аукцион некоторое количество земельных участков в Ступинском и Озерском районе. Таким образом, вложить деньги в их приобретение может любой желающий собственник капитала. Если победителем аукциона станет частное или юридическое лицо, то такие инвестиции будут считаться частными. Если выиграет американская или китайская компания, то подобные вложения будут признаны иностранными. И так далее.

Деление по происхождению капитала

Виды инвестиции в зависимости от происхождения используемых денежных средств бывают:

- первичные – первоначальные вложения, которые были сформированы из собственных либо заемных денежных средств;

- повторные или реинвестиции – эти деньги формируются непосредственно из прибыли, полученной от первичного процесса инвестирования;

- дезинвестиции – или вложения наоборот. Они представляют собой выведение капитала из инвестиционного проекта. В свою очередь, они могут быть частичными либо полными.

Давайте несколько подробнее остановимся на дезинвестициях. Возникает вопрос: «В каком случае инвестор может пойти на такой решительный шаг?». Как правило, речь может идти о двух ситуациях. Во-первых, инвестор выводит деньги из неудачного инвестиционного проекта, когда окончательно утверждается в мысли о его бесперспективности.

Во-вторых, дезинвестиции могут проводиться с целью вложения денег в более интересных объект инвестирования. Они бывают необходимы, когда у инвестора не хватает для этого других свободных денежных средств.

Деление по степени рискованности, уровню ликвидности, срочности, форме учета и другим признакам

Виды инвестирования по признаку рискованности различают:

- риски практически отсутствуют – чрезвычайно редкие ситуации, как правило, искусственно смоделированные или созданные (пример, банковские вклады в России – вкладчик по депозиту до 1 млн 400 тысяч рублей гарантировано получает доход благодаря Системе страхования вкладов);

- риски ниже, чем в среднем на сложившемся рынке – консервативные;

- среднерыночные риски – умеренные;

- риски выше, чем в среднем на существующем рынке – агрессивные.

Инвесторы, предпочитающие пользоваться агрессивной стратегией, часто предпочитают вложения с повышенным уровнем рискованности. Объясняется это просто. Такие инвестиции обещают максимальную прибыль.

Виды инвестиции по уровню ликвидности бывают:

- высоколиквидными;

- среднеликвидными;

- низколиквидными;

- не ликвидными.

Чем выше степень ликвидности вложений, тем лучше. На практике это означает, что собственник высоколиквидных активов в любой момент без труда найдет на него покупателя по цене, которая в данный момент времени установилась на рынке.

Степень ликвидности активов отлично понимается на примере валюты из разных стран. Если инвестор вложил свои деньги в американские доллары или евро, то это были высоколиквидные инвестиции. Их можно без труда реализовать в любом ближайшем обменнике с устроившим курсом. Однако если инвестор купил бахрейнские динары или чилийские песо, то реализовать их будет несколько сложнее, то есть уровень ликвидности вложений в данном случае будет ниже.

Если мы поместим во главу угла фактор времени, то наши инвестиции могут быть:

- краткосрочными – до 1 года;

- среднесрочными – от 1 года до 3 лет;

- долгосрочными – свыше 3 лет.

По форме учета вложения могут быть:

В реальности два этих термина тесно связаны между собой. Под валовыми инвестициями принято понимать сумму всех вложений, произведенных за отчетный период. Чтобы посчитать значение чистых вложений, нам следует из инвестированных валовых средств вычесть денежное выражение амортизации.

Когда мы хотим разделить вложения по географическому или территориальному принципу, то прежде всего нам следует задать регион или государство, от которого мы будем отталкиваться. В зависимости от территориальной принадлежности инвестиции бывают:

Если за точку отсчета мы возьмем Российскую Федерацию, то все вложения, сделанные в самой стране, будут внутренними, а за ее пределами внешними.

Не всегда инвестор самостоятельно управляет собственными денежными средствами. В настоящее время широко распространена ситуация, при которой капитал отдается в управление третьему лицу. Например, на бирже это может быть управляющий трейдер.

В связи с этим инвестиции могут быть:

- активными – инвестор сам выбирает объекты инвестирования;

- пассивные – денежные средства отдаются в управление третьему лицу.

Популярные разновидности инвестиций

С каждым годом инвестиционная деятельность привлекает внимание обычных людей, которые тесно не связаны с экономикой и финансами. Если сопоставить доходность и рискованность различных видов инвестирования, можно определить самые перспективные и прибыльные направления денежных средств. Причем большинство людей хотят получать именно пассивный доход, которые не требует активных действий или специальных финансовых знаний.

В настоящее время самыми популярными разновидностями инвестиций с пассивным доходом являются:

- ПИФы – паевые инвестиционные фонды;

- банковские вклады (депозиты);

- доверительное управление;

- негосударственные пенсионные фонды;

- недвижимость;

- игра на бирже;

- тезаврационное инвестирование;

- венчурное инвестирование.

Давайте познакомимся поближе с каждой из перечисленных возможностей.

Паевые инвестиционные фонды

ПИФ предлагает все своим потенциальным клиентам купить пай или долю в сформированном инвестиционном портфеле, в который входят ценные бумаги различных компаний. Это классическая форма пассивных инвестиций. В конце отчетного периода (обычно календарный год) пайщик получает часть прибыли, пропорционально равную размеру выкупленного им пая.

Подбор ценных бумаг для инвестиционного портфеля ПИФа осуществляет специальный управляющий. Сам пайщик не имеет к этому процессу никакого отношения.

Обычно паевые инвестиционные фонды формирует несколько разных инвестиционных портфелей, каждый из которых имеет собственную потенциальную доходность и уровень рисков.

Банковские вклады

Традиционный и самый популярный вид инвестиций среди россиян. Не нужно быть семи пядей во лбу, чтобы сходу выделить основные преимущества и недостатки такого способа вложения денег. Основным его плюсом является гарантированное получение заранее прописанного в договоре дохода. Минус банковских депозитов состоит в крайне низком уровне доходности.

Доверительное управление

Во многом этот способ инвестирования напоминает покупку пая в ПИФе. Основное отличие состоит в персонифицированном подходе, которым отличается доверительное управление. Другими словами, инвестор не вкладывает деньги в уже сформированный инвестиционный портфель, а отдает их в управление своему доверенному лицу. Ключевой фигурой в данной ситуации становится управляющий. Это должно быть юридическое лицо или конкретный человек, в профессионализме и чистоплотности которых инвестор не сомневается.

Негосударственные пенсионные фонды

Данные финансовые структуры предлагают инвесторам услуги, по управлению денежными средствами, из которых в дальнейшем будет сформирована их будущая пенсия. Суть этого способа осуществления инвестиций состоит не столько в сохранении, сколько в увеличении финансовых активов клиента.

Недвижимость

Инвестиции в недвижимость имеет смысл серьезно рассматривать в периоды устойчивого развития экономики страны. Это связано с тем, что в периоды экономических кризисов объекты недвижимости серьезно теряют в стоимости и ликвидности.

Данные вложения в первую очередь делятся по объектам. Имеет смысл говорить о жилой и коммерческой недвижимости.

Игра на бирже

Этот вид финансовых вложений является гораздо более сложным, чем участие в ПИФах или передача денег в доверительное управление. В такой ситуации инвестору остается полагаться исключительно на собственные знания и опыт биржевого трейдинга. Следовательно, риски данной разновидности инвестирования существенно возрастают. Таким образом, биржевая торговля – это удел уверенных в себе опытных инвесторов.

Тезаврационное инвестирование

За этим длинным и сложно произносимым словом скрывается инвестиционная деятельность, которая непосредственно связана с вложением денежных средств в предметы искусства (картины, гравюры и прочее), драгоценные металлы, камни, ювелирные украшения и предметы антиквариата.

Подобные инвестиции также предполагают наличие специфических знаний и понимание ценообразующих факторов. Кроме того, вложения такого плана являются долгосрочными и чаще всего требуют существенной денежной суммы.

Венчурное инвестирование

Подобные инвестиции в последние годы набирают особенную популярность. Они характеризуются вкладыванием финансовых активов в стартапы, инновационные бизнес-идеи и проекты.

Этой сфера инвестирования отличается очень высокими рисками. По статистике только 10–15% от всех запущенных стартапов становятся успешными компаниями. В то же время если ваш выбор окажется верным, то вы можете оказаться у истоков проекта, которые в течение нескольких лет способен изменить мир.

Все вышепоименованные разновидности инвестиций при правильном подходе могут принести большие деньги. Выбирайте с умом.

Источник