Виды доходности финансовых инструментов плановая

Существуют различные подходы к трактовке понятия «финансовый инструмент». В наиболее общем виде под финансовым инструментом понимается любой контракт (договор), по которому происходит одновременное увеличение финансовых активов одного предприятия и финансовых обязательств другого предприятия. В нашем курсе мы будем рассматривать только инструменты, доступные физическим лицам – индивидуальным гражданам. В этом случае формулировка будет выглядеть следующим образом: финансовые инструменты – это обращающиеся финансовые документы, с помощью которых осуществляются операции между Вами (физическим лицом) и другим лицом (физическим или юридическим) на финансовом рынке. На практике это означает, что Вы не просто передали из рук в руки наличные деньги (что тоже имеет свои риски и меры безопасности), а провели сделку через официальных участников рынка (банки, платёжные системы), зафиксировав её документарно.

1.1. Классификация финансовых инструментов.

Всё многообразие финансовых инструментов может быть классифицировано по тем или иным качествам. Главное из них – рынок, на котором они работают или, как говорят финансисты, обращаются.

1.1.1 Классификация по финансовым рынкам.

- Инструменты кредитного рынка – это деньги и расчётные документы (к ним относятся банковские карты, о которых мы поговорим подробнее в Разделе 2);

- Инструменты фондового рынка – разнообразные ценные бумаги;

- Инструменты валютного рынка – иностранная валюта, расчётные валютные документы, а также отдельные виды ценных бумаг;

- Инструменты страхового рынка – страховые услуги;

- Рынок драгоценных металлов – золото (серебро, платина), приобретаемое для формирования резервов.

1.1.2. По виду обращения выделяют следующие виды финансовых инструментов:

- Краткосрочные (период обращения до одного года). Являются наиболее многочисленными, обслуживают операции на рынке денег.

- Долгосрочные (период обращения более одного года). К ним относятся и «бессрочные», срок погашения которых не установлен. Обслуживают операции на рынке капитала (мы такие не будем рассматривать).

1.1.3. По характеру финансовых обязательств финансовые инструменты подразделяются на следующие виды:

- Инструменты, по которым не возникают последующие финансовые обязательства (инструменты без последующих финансовых обязательств). Они являются, как правило, предметом осуществления самой финансовой операции и при их передаче покупателю не несут дополнительных финансовых обязательств со стороны продавца (например, продажа иностранной валюты за рубли, продажа золотого слитка и т.п.).

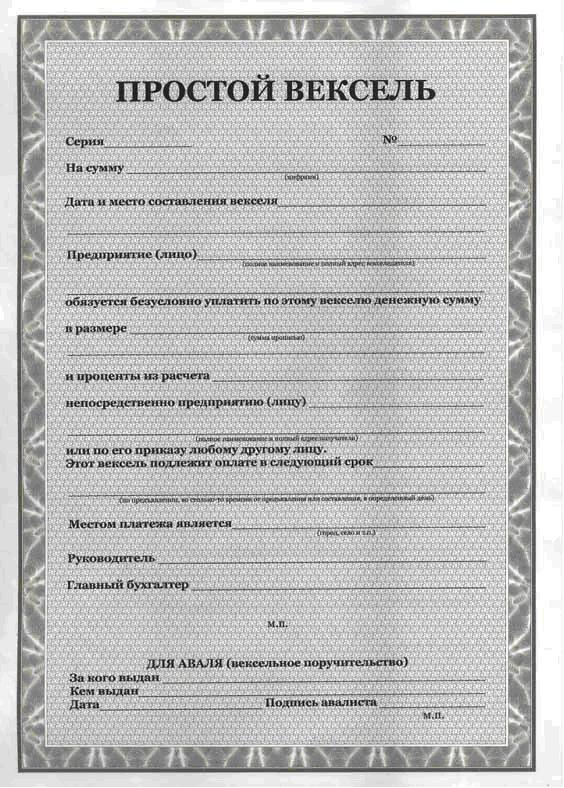

- Долговые финансовые инструменты. Эти инструменты характеризуют кредитные экономические отношения между различными юридическими и физическими лицами, возникающие при передаче стоимости (денег или вещей, определенных родовыми признаками) на условиях возврата либо отсрочки платежа, как правило, с уплатой процента. В зависимости от объекта кредитования — товарный капитал или денежный — различают две основные формы кредита: коммерческий (подтоварный) и банковский. отношения между их покупателем и продавцом и обязывают должника погасить в предусмотренные сроки их номинальную стоимость и заплатить дополнительное вознаграждение в форме процента (если оно не входит в состав погашаемой номинальной стоимости долгового финансового инструмента). Примером долговых финансовых инструментов выступают облигации (лат. obligatio — обязательство) — ценная бумага, выпускаемая акционерными обществами и государством как долговое обязательство. О. подтверждает, что ее владелец внес денежные средства на приобретение ценной бумаги и тем самым вправе предъявить ее затем к оплате как долговое обязательство, которое организация, выпустившая О., обязана возместить по указанной на ней номинальной стоимости. Такое возмещение называют погашением. О. отличается от акции (см.) тем, что ее владелец не является членом акционерного общества и не имеет права голоса. Кроме выкупа в течение заранее обусловленного при выпуске О. срока, эмитент обязан выплачивать ее обладателю фиксированный процент от номинальной стоимости О. либо доход в виде выигрышей или оплаты купонов к О. , векселя (нем. Wechsel — обмен) — письменное долговое обязательство строго установленной законом формы, выдаваемое заемщиком (векселедателем) кредитору (векселедержателю), предоставляющее последнему безусловное, поддерживаемое законом право требовать с заемщика уплаты к определенному сроку суммы денег, указанной в В. В. бывают: простые; переводные (тратта); коммерческие, выдаваемые заемщиком под залог товаров; банковские, выставляемые банками данной страны на своих заграничных корреспондентов (иностранные банки); казначейские, выпускаемые государством для покрытия своих расходов. Простой В. удостоверяет обязательство заемщика, векселедателя, уплатить заимодавцу, векселедержателю, положенный к возврату долг в оговоренный срок. Переходный В., именуемый траттой, выписывается векселедержателем (трассантом) в виде письменного поручения, приказа векселедателю (трассату) заплатить заимствованную сумму с процентами третьему лицу (ремитенту). Тем самым ремитент становится новым векселедержателем. Например, кредитор Иванов предоставил деньги в долг Сидорову, но перевел полученный от Сидорова вексель на имя третьего лица — Михайлова, которому Сидоров и должен вернуть долг. В данной ситуации Иванов — первичный векселедержатель, трассант, Сидоров — векселедатель, трассат, а Михайлов — вторичный векселедержатель, ремитент , чеки (англ, cheque, амер. check) — денежный документ, содержащий приказ владельца текущего счета банку о выплате указанной в нем суммы определенному лицу или предъявителю, или произвести безналичные расчеты за товары и услуги. Такая чековая операция предварительно предусмотрена чековым договором и между банком и чекодателем. Банк может оплатить Ч. и в счет кредита чекодателю. Имеют место несколько видов Ч.: предъявительские, именные и ордерные. Предъявительский Ч. выписывается на предъявителя, его передача осуществляется простым вручением. Именной Ч. выписывается на определенное лицо. Ордерный Ч. выписывается в пользу определенного лица или по его приказу, т.е. чекодержатель может передать его новому владельцу с помощью индоссамента, который выполняет функции, подобные функциям вексельного индоссамента. Для расчета между банками используются банковские чеки. и т.п.

- Долевые финансовые инструменты. Такие финансовые инструменты подтверждают право их владельца на долю в уставном фонде их эмитента кредитная организация (филиал), осуществляющая эмиссию банковских карт, ценных бумаг или прочих обращающихся финансовых инструментов. и на получение соответствующего дохода (в форме дивиденда , процента и т.п.). Долевыми финансовыми инструментами являются, как правило, ценные бумаги соответствующих видов (акции, инвестиционные сертификаты и т.п.)

1.1.4. По приоритетной значимости различают следующие виды финансовых инструментов:

- Первичные финансовые инструменты (инструменты первого порядка). Такие финансовые инструменты (как правило, ценные бумаги) характеризуются их выпуском в обращение первичным эмитентом и подтверждают прямые имущественные права или отношения кредита акции , облигации, чеки, векселя и т.п.)

- Вторичные (инструменты второго порядка) характеризуют исключительно ценные бумаги, подтверждающие право или обязательство их владельца купить или продать обращающиеся первичные ценные бумаги, валюту, товары или нематериальные активы на заранее определенных условиях в будущем периоде. Часто их называют производными инструментами или деревативами . Такие финансовые инструменты используются для проведения спекулятивных финансовых операций и страхования ценового риска («хеджирования»). В зависимости от состава первичных финансовых инструментов или активов, по отношению к которым они выпущены в обращение, деривативы подразделяются на фондовые, валютные, страховые, товарные и т.п. Основными видами деривативов являются опционы, свопы, фьючерсные и форвардные контракты (эти инструменты предназначены сугубо для биржевых операций, и мы их также не рассматриваем в нашем курсе).

1.1.5. По гарантированности уровня доходности финансовые инструменты подразделяются на следующие виды:

- Финансовые инструменты с фиксированным доходом. Имеют гарантированный уровень доходности при их погашении (или в течение периода их обращения) вне зависимости от колебаний на финансовом рынке.

- Финансовые инструменты с неопределенным доходом. Уровень доходности этих инструментов может изменяться в зависимости от финансового состояния эмитента (простые акции, инвестиционные сертификаты) или в связи с изменением конъюнктуры финансового рынка (долговые финансовые инструменты, с плавающей процентной ставкой, «привязанной» к установленной учетной ставке, курсу определенной «твердой» иностранной валюты и т.п.).

1.1.6. По уровню риска выделяют следующие виды финансовых инструментов:

- Безрисковые финансовые инструменты. К ним относят обычно государственные краткосрочные ценные бумаги, краткосрочные депозитные сертификаты наиболее надежных банков, «твердую» иностранную валюту, золото и другие ценные металлы, приобретенные на короткий период.

- Финансовые инструменты с низким уровнем риска. К ним относится, как правило, группа краткосрочных долговых финансовых инструментов, обслуживающих рынок денег, выполнение обязательств по которым гарантировано устойчивым финансовым состоянием и надежной репутацией заемщика (характеризуемыми термином «первоклассный заемщик»). К таким инструментам относятся чеки и веселя крупных банков, государственные облигации.

- Финансовые инструменты с умеренным уровнем риска. Они характеризуют группу финансовых инструментов, уровень риска по которым примерно соответствует среднерыночному. Примером могут служить акции и облигации крупных компаний, так называемые, «голубые фишки».

- Финансовые инструменты с высоким уровнем риска. К ним относятся инструменты, уровень риска по которым существенно превышает среднерыночный. Это акции более мелких и менее устойчивых компаний.

- Финансовые инструменты с очень высоким уровнем риска («спекулятивные»). Такие финансовые инструменты характеризуются наивысшим уровнем риска и используются обычно для осуществления наиболее рискованных спекулятивных операций на финансовом рынке. Примером таких высокорискованных финансовых инструментов являются акции «венчурных» (рисковых) предприятий; облигации с высоким уровнем процента,выпущенныепредприятием с кризисным финансовым состоянием; опционные и фьючерсные контракты и т.п.

Приведенная классификация отражает деление финансовых инструментов по наиболее существенным общим признакам. Каждая из рассмотренных групп финансовых инструментов в свою очередь классифицируется по отдельным специфическим признакам, отражающим особенности их выпуска, обращения и погашения.

Подробности описания каждого финансового инструмента можно найти в специализированной литературе или интернете (например, здесь )

1.2 Риски и доходность. Что без чего не бывает?

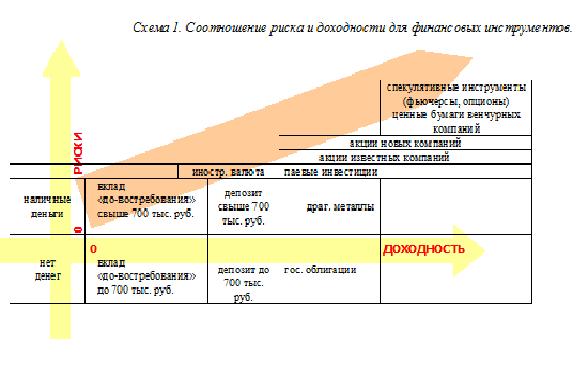

Риск – понятие, которое характеризует вероятность какого-то события, положительно или отрицательно влияющего на ожидаемый результат. Как правило, для частных инвесторов и вкладчиков, интересен только риск отрицательных событий, т.е. событий влияющих на снижение дохода или даже возврата денег. Поэтому для начала построим наглядный график, где по горизонтальной оси будем отмечать рост доходности, а по вертикальной – рост рисков. Ось времени мы намеренно не изображаем, хотя понимаем, — чем далее во времени ожидаемое событие, тем больше факторов на него может влиять, а значит риск возрастает.

Запомним основную формулу – «чем выше предлагается доходность, тем рискованнее инструмент». Это означает, что Вам могут сулить доход и 90%, и 250% годовых, но вероятность этого события (выплаты дохода) будут стремительно падать с ростом обещаний. Что бы ни говорили о надёжных вложениях и перспективных проектах, это будет похоже на создание «пирамиды», хорошо известной по МММ, где деньги выплачиваются недолго и не всем!

Какой вывод нужно из этого сделать? Нет высокого дохода без риска потерять часть вложенной, а иногда(как это было в кризисные годы) почти и всей суммы. На Схеме 1 финансовые инструменты размещены относительно друг друга в оценке доходности/риска. Так вклады и депозиты до 700 тыс. руб. гарантированы к возврату государством даже при наступлении банкротства банка (возможно, что вскоре будет установлена новая планка в 1 млн. руб.). Доходность по гос. облигациям также гарантирована государством, хотя мне памятен 1998 г., когда объявленный дефолт отменил все гарантии.

Product Protocol — это протокол с открытым исходным кодом для краудфандинговых / краудлендинговых кампаний, основанный на выпуске цифровых активов, интеграции со всеми бизнес-процессами, управлением средствами и финансовыми операциями.

Обратите внимание, что наличные деньги на схеме размещены с отрицательной доходностью, но с положительным риском. Первое объясняется инфляцией, которая обесценивает Ваши «неработающие» деньги, второе объясняется рисками их потерять физически (украли, сгрызли, сожгли…)

Итак, какие инструменты доступны Вам? Это зависит от того, какими средствами Вы располагаете (см. Таблицу 1). Предположим, что Вы попадаете в одну из категорий – А (свыше 300 тыс. руб.), Б (от 100 до 300 тыс. руб.), В (от 10 до 100 тыс. руб.) и Г (до 10 тыс. руб.)

Таблица 1. Соотношение риска и доходности для финансовых инструментов.

Источник

Курс лекций «Основы финансового менеджмента»

5.3. Ожидаемая доходность основных финансовых инструментов

Эффективное управление капиталом предполагает способность менеджера не только рассчитывать фактические показатели по уже совершенным операциям, но и (прежде всего) прогнозировать результаты будущих, планируемых финансовых операций . Ориентиром для такого прогнозирования являются будущие денежные потоки, возникновение которых ожидается от того либо иного способа инвестирования или привлечения капитала. Основными финансовыми инструментами осуществления капиталовложений или получения нового капитала являются ценные бумаги, прежде всего акции и облигации. Умение правильно определять ожидаемую доходность этих инструментов является необходимым условием выработки и обоснования эффективных управленческих решений.

Облигации являются более “предсказуемым” инструментом, так как в большинстве случаев по ним выплачивается фиксированный доход. Это облегчает планирование будущих денежных потоков и расчет ожидаемой доходности облигаций. В самом общем случае владение облигацией может принести два вида дохода – текущий в виде ежегодных купонных выплат и капитализированный, возникающий в результате превышения выкупной стоимости над ценой приобретения инструмента. Облигации, приносящие оба этих дохода называются купонными. По ним могут быть рассчитаны несколько показателей доходности. Одним из них является купонная доходность (ставка) , определяемая отношением величины годового купона к номинальной (нарицательной) стоимости облигации:

С – сумма годового купона;

N – номинальная стоимость облигации.

Например, по облигации номиналом 5 тыс. рублей предполагается ежегодно выплачивать купонный доход в сумме 1 тыс. рублей. В этом случае купонная ставка составит 20% годовых (1 / 5). Данный показатель очень далек от реальной доходности владения облигацией, так как во-первых, он учитывает только один вид дохода (купонные выплаты), а во-вторых, в знаменателе формулы показываются не фактические начальные инвестиции (цена покупки), а номинал облигации, то есть сумма долга, подлежащая возврату. Купонная ставка объявляется в момент эмиссии облигаций и служит для определения абсолютной суммы купонных выплат в рублях. Например, в объявлении о размещении займа сообщается, что по облигации номиналом 10 тыс. рублей установлена купонная ставка 18%. Это означает, что ежегодно владельцу одной облигации будет выплачиваться купонный доход в сумме 1,8 тыс. рублей (10 * 0,18).

Более приближенным к реальности является показатель текущей доходности , определяемый как отношение годовой купонной выплаты к цене покупки облигации:

где P – цена приобретения облигации (сумма первоначальных инвестиций).

Например, если тысячерублевая облигация с ежегодным купоном 20% была приобретена за 925 рублей, то ее текущая годовая доходность составит 21,62% (200 / 925). Отличие от купонной ставки заключается в более точном учете первоначальных инвестиций. Однако текущей доходности присущ другой недостаток предыдущего показателя – она не отражает капитализированной доходности. Поэтому она также не может использоваться для сравнения эффективности различных инвестиций.

Строго говоря, оба рассмотренных выше показателя обладают еще одним недостатком – они не учитывают влияния на доходность количества купонных выплат в течение года. Как правило, эти выплаты производятся 2 раза в год. Держатель облигации получает возможность реинвестирования суммы купона за первое полугодие. Поэтому выплата по 500 рублей за каждые 6 месяцев выгоднее ему, чем разовая выплата 1000 рублей в конце года. Казалось бы, данное отличие легко учесть, введя в расчеты параметр m – число начислений процентов в году. На практике этого не делается – в числителях формул расчета текущей и купонной доходности отражается общая сумма купонных выплат за год. С одной стороны это позволяет избежать путаницы, а с другой – введение только одного дополнительного параметра не решает всей проблемы. На самом деле неоднократное в течение года перечисление дохода порождает качественно новую задачу: вместо единичной выплаты возникает денежный поток. Поэтому использовать для него формулы начисления процентов на разовые платежи в принципе неверно. Чрезмерное усложнение математического аппарата в данном случае также неоправданно, принимая во внимание приблизительный характер самих показателей.

Наиболее совершенным показателем, в значительной мере свободным от трех названных выше недостатков, является средняя доходность за весь ожидаемый период владения облигацией. Для ее расчета используется качественно иной подход: вычисляется значение доходности к погашению (YTM) по методике, рассмотренной в предыдущем параграфе. Потенциальному инвестору в дополнение к уже известным данным (купон, номинал, цена покупки облигации) необходимо определиться со сроком, в течение которого он намерен владеть инструментом. Если этот период совпадает со сроком самой облигации, то он может рассчитывать на получение в конце срока суммы, равной номиналу. Иначе он должен спрогнозировать цену по которой облигация может быть продана в конце срока владения. В любом случае, проблема определения ожидаемой средней доходности облигации сведется для него к вычислению внутренней нормы доходности порождаемого ею денежного потока. Доход от прироста инвестиций будет отнесен к самой последней выплате в конце срока, то есть полученная величина будет отражать доходность к погашению.

Например, купонная трехлетняя облигация номиналом 3 тыс. рублей продается по курсу 92,5. Один раз в год по ней предусмотрена выплата купона в размере 750 рублей. Для того, чтобы определить YTM этого инструмента, инвестор должен сначала определить цену его покупки, перемножив курс на номинал: 3000 * 0,925 = 2775 рублей. Тогда поток платежей по облигации может быть представлен следующим числовым рядом: -2775, 750, 750, 3750. В соответствии с формулой (5.2.2) доходность к погашению представляет собой решение относительно YTM следующего уравнения:

С помощью функции ВНДОХ на персональном компьютере можно вычислить YTM ≈ 29,08%. В то же время купонная ставка составит лишь 25% (750 / 3000), а текущая доходность облигации ≈ 27,03% (750 / 2775). В случае отсутствия под рукой компьютера или финансовых таблиц, можно применить упрощенную формулу расчета YTM (5.2.3):

Предположим, инвестор не собирается держать облигацию в течение всего срока ее “жизни”. В конце второго года он планирует продать ее за 2990 рублей. В этом случае денежный поток примет следующий вид: -2775, 750, 3740, а исходное уравнение для расчета YTM запишется в форме:

Внутренняя норма доходности этого потока (а следовательно – и YTM облигации) составит в этом случае 30,39%.

Аналогичная ситуация может возникнуть при наличии у эмитента права на досрочный выкуп (отзыв, call) облигации по фиксированной цене. В этом случае рассчитывается показатель доходности на момент отзыва (yield to call, YTC). Методика его расчета проиллюстрирована в предыдущем примере: вместо номинала облигации используется ее отзывная цена, а общий срок “жизни” инструмента заменяется числом лет, оставшихся до даты возможного выкупа. По такому же принципу рассчитывается ожидаемая полная доходность конвертируемых облигаций, которые через определенный период времени могут быть обменены (конвертированы) на обыкновенные акции предприятия-эмитента. Вместо отзывной цены в уравнении используется конверсионная стоимость облигации (P C ), равная произведению ожидаемой рыночной цены обыкновенной акции на коэффициент конверсии (k C ). Значение коэффициента конверсии устанавливается эмитентом при размещении займа. Спрогнозировать будущую рыночную цену обыкновенной акции, на которую может быть обменена облигация, должен сам инвестор.

В отличие от показателей купонной и текущей доходности, YTM реагирует на изменение числа купонных выплат в течение года. В случае, если это число превышает единицу, необходимо скорректировать ожидаемый денежный поток. Например, вместо одноразовой выплаты 750 рублей в год, эмитент решил выплачивать по 375 рублей каждое полугодие. В этом случае денежный поток будет иметь следующую структуру: -2775, 375, 375, 375, 375, 375, 3375. Соответственно, изменится уравнение для расчета YTM:

Доходность к погашению в этом случае составит ≈ 30,99%.

Безусловно, показатель доходности к погашению не является идеальным. Будучи средней эффективной процентной ставкой, он “заглаживает” возможные колебания доходности в течение периода владения облигацией. Кроме того, он совершенно не учитывает индивидуальные возможности реинвестирования доходов, которые имеются у отдельных инвесторов: эффективная ставка предполагает однократное реинвестирование в течение года. Тем не менее, пока еще не изобретено иного способа подсчета доходности, который в такой же степени чутко реагировал бы на любые изменения ожидаемого денежного потока. Поэтому именно YTM (и его разновидность YTC) получили наиболее широкое применение в финансовом анализе. Не следует забывать, что эти показатели являются ничем иным как разновидностями основополагающего финансового понятия – внутренней нормы доходности (IRR).

Наряду с купонными существуют облигации с нулевым купоном (бескупонные или дисконтные). Доход по ним образуется только за счет разницы между ценой покупки и продажи. Как правило, они продаются со скидкой (дисконтом) от номинальной цены, а выкупаются по номиналу. К этим инструментам вообще неприменимы понятия купонной и текущей доходности: их полная доходность включает в себя только вторую составляющую – прирост стоимости капитала. Методика расчета доходности краткосрочных дисконтных облигаций (например, ГКО) уже неоднократно рассматривалась в настоящем пособии, поэтому в данном параграфе будут рассмотрены только долгосрочные (с продолжительностью свыше 1 года) финансовые инструменты. Очевидно, что измерителем доходности таких инвестиций должна являться сложная процентная ставка. Рассмотрим пример: двухлетняя дисконтная облигация номиналом 10 тыс. рублей продается по курсу 78. Следовательно, общая сумма дохода к концу второго года по ней составит 2 тыс. 200 рублей (10000 – 7800). Доходность к погашению этой облигации может быть найдена из уравнения:

По сути дела, задача сводится к определению сложной эффективной годовой ставки по формуле (2.2.15). Применив эту формулу, получим YTM = 13,228% ((10000 / 7800) 1/2 – 1). Иными словами, разместив на банковский депозит 7800 рублей под эффективную ставку 13,228%, через 2 года с него можно было бы снять наращенную сумму 10 тыс. рублей (7800 * (1 + 0,13228) 2 ). Точно такой же результат можно получить, применив компьютерную функцию ВНДОХ для денежного потока (-7800, 0, 10000). Однако в данном случае задача проще, чем при расчете YTM купонных облигаций, поэтому нет необходимости для усложнения расчетов: достаточно помнить формулу определения эффективной ставки (2.2.15).

Ожидаемая доходность бессрочных облигаций , по которым выплачиваются “вечные” ренты, рассчитывается по формуле:

C – сумма ежегодных купонных выплат;

P – цена приобретения облигации.

Очевидно, что этот показатель отражает только текущую доходность, так как условиями размещения подобных займов не предусматривается выплата каких-то иных доходов. Тем не менее, никто не мешает инвестору запланировать перепродажу облигации через несколько лет владения ею по цене, которая может отличаться от цены покупки. В этом случае он сможет рассчитать доходность к погашению данного инструмента. Например, покупая за 46 фунтов стерлингов бессрочную консоль Казначейства Великобритании, по которой ежегодно выплачивается доход в сумме 4 фунта стерлингов, инвестор может рассчитывать на годовую доходность 8,696% (4 / 46). Однако, если по его “расчислению” через два года он сможет продать эту облигацию на вторичном рынке за 50 фунтов, то ее доходность к погашению (точнее, к перепродаже) должна находиться путем решения следующего уравнения:

irr (а следовательно, и доходность к погашению облигации) данного денежного потока составит ≈ 12,78%. Применив приближенную формулу расчета (5.2.3), получим:

Основное отличие акций состоит в неопределенности величины ожидаемых по ним доходов. В этом смысле можно выделить привилегированные акции , дивиденды по которым, как правило, известны заранее и должны выплачиваться раньше дивидендов по обыкновенным акциям. По сути дела привилегированные акции являются промежуточной стадией между собственным (обыкновенные акции) и заемным (облигации) капиталом. Для определения их доходности используется формула, аналогичная применяемой для бессрочных облигаций:

div – сумма ожидаемых дивидендов на 1 акцию,

P – цена приобретения акции.

Точно так же, как для бессрочных облигаций, в случае планируемой перепродажи акции на вторичном рынке, полная доходность владения ею может быть определена как YTM.

Для обыкновенных акций прогнозирование величины будущих дивидендов является наиболее важной и самой сложной проблемой. Чаще всего при этом используется модель постоянного роста (модель Гордона), предполагающая неизменный в обозримом будущем темп прироста суммы дивидендов, выплачиваемы по акции. Ожидаемая доходность владения акцией в этом случае будет находиться по следующей формуле:

P – цена покупки акции;

D 0 – последний выплаченный дивиденд по акции;

D 1 – дивиденд, ожидаемый к выплате в ближайшем периоде в будущем;

g – ожидаемый темп прироста дивиденда в будущем.

Например, на рынке имеется предложение обыкновенных акций по цене 250 рублей за 1 шт. Известно, что в прошлом году по ним был выплачен дивиденд в сумме 30 рублей на 1 акцию. В дальнейшем ожидается непрерывный рост дивиденда на 2% в год. Ожидаемая доходность акции составит:

Абсолютно все формулы, рассмотренные в данном параграфе, строились на предположении об определенности потоков будущих доходов, выплачиваемых владельцам ценных бумаг. Однако в реальности 100%-й определенности практически никогда не существует. Даже самые надежные инструменты (например, правительственные облигации) несут в себе опасность того, что фактический результат может значительно отличаться от ожидаемого: высокая инфляция может “съесть” весь фиксированный доход по облигации, несмотря на четкое выполнение эмитентом своих номинальных обязательств. Следовательно, во всех финансовых расчетах должен присутствовать еще один важнейший параметр (о котором практически ничего не было сказано в предыдущих параграфах), характеризующий меру неопределенности, сопряженную с возможностью получения ожидаемого дохода. В финансах эта неопределенность обозначается термином риск , отражающим вероятность получения результата, отличающегося от запланированного. Так как важнейшим результатом любой финансовой операции является получение дохода на инвестиции, величина риска отождествляется со степенью разброса фактической доходности операции вокруг ее ожидаемой величины. Чем больше разброс данных, тем рискованнее финансовая операция.

Возвращаясь к рассмотренным выше формулам, можно сказать, что все полученные с их помощью результаты являются не более, чем субъективными оценками. Каждому результату должна быть приписана вероятность его возникновения в будущем. Большинство из них предполагает наличие вариантов, то есть множественность исходов. Поэтому от прогнозирования однозначных цифр необходимо перейти к изучению распределения вероятностей того или иного события. Без этого заучивание рассмотренных формул становится бессмысленным занятием, а попытки их практического применения обернутся существенным материальным ущербом для инвестора..

Источник