Инвестиционные риски

Автор: Алексей Мартынов · Опубликовано 12.12.2014 · Обновлено 16.08.2015

К инвестиционному риску можно относиться по-разному. Есть две крайности. Одни инвесторы боятся риска, как огня. Одна мысль о возможности потерять хотя бы один рубль приводит их в ужас. Такие инвесторы стараются вкладывать деньги только в самые надежные и безрисковые активы (хотя таких на самом деле в природе не существует). Обычно они и слышать не хотят про фондовый рынок и хранят деньги либо «под матрасом», либо на депозите в Сбербанке. Другие наоборот — сильно рискуют или вообще не задумываются о риске, ориентируясь только на высокий доход. Они вкладывают свои деньги в Форекс, ПАММ, HYIP и даже в финансовые пирамиды, надеясь вовремя выскочить (хотя последние скорее всего попросту финансово безграмотны).

Первые инвесторы теряют возможность получить высокий доход, вторые имеют возможность потерять все вложения.

Виды инвестиционный рисков.

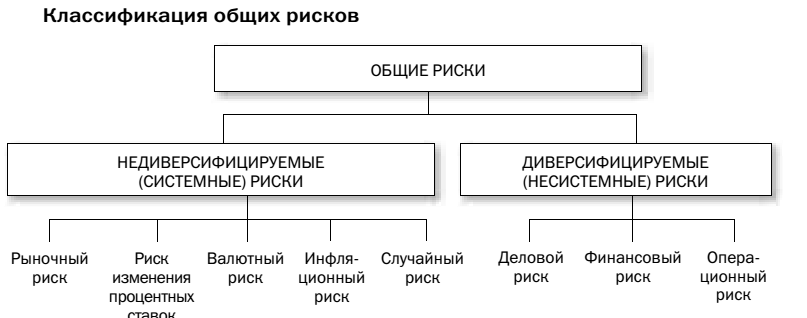

Инвестиционные риски можно разделить на два вида: системные и несистемные.

Несистемные (диверсифицируемые) риски — это риски, присущие определенной компании или отрасли. К таким рискам относятся деловой риск, финансовый (кредитный) риск, операционный риск.

Деловые риски — риски, связанные с некачественным управлением компанией и ошибками руководства. Плохое качество управления может привести к падению продаж и прибыли, что в свою очередь может вызвать продажи ценных бумаг и падение их рыночной цены. В особых случаях крайне некомпетентные действия менеджмента могут привести к банкротству компании и полному обесцениванию ее ценных бумаг.

Кредитный (финансовый) риск связан с неспособностью выполнять свои финансовые обязательства — выплачивать кредиты, купоны по облигациям, долги поставщикам. Чем больше долговая нагрузка, тем больше кредитный риск. Неспособность компании обслуживать свой долг приводит к дефолту, а далее может привести и к банкротству компании. Для оценки кредитоспособности компании можно пользоваться кредитными рейтингами рейтинговых агентств (Fitch, Moody’s, S&P) или проводить анализ самому на основе бухгалтерской отчетности.

Операционный риск — это риск, связанный с операциями с активами. Инвестор покупает активы обычно через посредника — брокера, управляющую компанию, банк. Ошибки брокера, мошенничество управляющих компаний, банкротство банков — это операционные риски.

Снизить системные риски можно с помощью диверсификации — покупки не связанных друг с другом активов, например, акций разных компаний. Если ваш портфель состоит из одной акции, то ее падение на 50% приведет к падению портфеля на 50%. Если ваш портфель состоит из 10 акций, то падение одной акции на 50% вызовет всего лишь 5% снижение стоимости портфеля. Диверсифицировать портфель можно различными способами:

- по классам активов: акции, облигации, золото, деньги, недвижимость

- по валютам: долларовые активы, активы в евро, рублевые активы, активы в швейцарских франках и так далее

- по странам: американские активы, европейские активы, японские активы, австралийские, российские, китайские и т.д.

- по капитализации: акции крупнейших компаний (голубые фишки), акции средней капитализации, акции малой капитализации

- по секторам: акции нефтяных компаний, акции электроэнергетики, акции машиностроения, облигации государственные, муниципальные облигации, корпоративные

Системные (недиверсифицируемые) риски — это те риски, которые обусловлены факторами, влияющими на весь рынок в целом, на все ценные бумаги. К таким рискам относится валютный риск, рыночный риск, риск процентных ставок, инфляционный риск, случайный риск.

Инфляционный риск — это риск снижения покупательной способности. Риск того, что рост потребительских цен приведет к снижению реальных доходов от инвестиций. Если цены растут, то со временем на 100 рублей уже нельзя будет купить столько же товаров, как и прежде. Если рост инфляции опережает доходность инвестиций, в реальном выражении инвесторы терпят убытки, а покупательная способность их капитала снижается. Наиболее всего этому риску подвержены инвестиции с фиксированным доходом (депозиты, облигации, сертификаты) и инвестиции без дохода, то есть деньги на вкладах «до востребования» и наличные «под матрасом». Лучше всего от такого риска защищены акции и недвижимость, так как растут вместе с инфляцией.

Валютный риск заключается в изменении курса рубля к иностранной валюте. Если рубль укрепляется это снижает доходность инвестиций в иностранные акции. С другой стороны, ослабление рубля наоборот увеличивает доходность инвестиций в зарубежные активы. Кроме того, при слабом рубле российские активы становятся для иностранных инвесторов дешевле, а значит и привлекательнее.

Падение рубля вызывает рост цен на импортные товары, что вызывает в свою очередь рост потребительских цен — рост инфляции. Для снижения темпов роста инфляции Центральный банк начинает повышать ставки, так возникает процентный риск.

Процентный риск заключается в изменении процентных ставок, которые влияют на рыночную стоимость и доходность инвестиций. В России в качестве основной процентной ставки выступает ключевая ставка ЦБ — процентная ставка под которую Центральный банк выдает кредиты другим банкам. Ключевая процентная ставка в России с сентября 2013 года по ноябрь 2014 выросла с 5,5% до 9,5%.

Наибольшее влияние изменение процентной ставки влияет на инструменты с фиксированной доходностью — депозиты, облигации. Рост процентной ставки вызывает повышение процентных ставок на рынке — начинают расти проценты по депозитам и доходность по выпускаемым облигациям. При этом цены на уже выпущенные облигации падают, чтобы их доходности соответствовали текущим доходностям на рынке. Риск владельцев банковских вкладов в том, что они получают проценты по старым процентным ставкам, то есть получают доход ниже, чем те, кто открывает вклады сейчас.

Процентные ставки так же влияют и на рынок акций. Повышение процентной ставки означает удорожание кредитов для предприятий, что вызывает опасение за рост прибыли и устойчивость бизнеса, поэтому некоторые инвесторы при повышении процентных ставок продают акции и переходят в облигации, по которым выросли доходности. Понижение процентных ставок вызывает обратный эффект — продажу облигаций и перевод денег в акции.

Риск ликвидности означает, что инвестор не сможет быстро и без потерь продать актив и получить наличные. Активы различаются по степени ликвидности — высоколиквидные активы продать всегда легко, на них всегда есть много покупателей. Низколиквидные продать сложнее, так как покупателей может быть мало или вообще не быть. Ликвидность ценных бумаг проще всего оценить по объему торгов — чем больше объем, тем более ликвидна бумага. Объем торгов можно посмотреть на сайте РБК, Московской биржи или Финама. Одни из самых ликвидных акций — «голубые фишки»- Газпром, Сбербанк, Лукойл, Магнит, ВТБ, Норникель. В качестве примера низколиквидных акций можно привести акции третьего эшелона — ВХЗ, МГТС, ЦМТ. Низкая ликвидность ценных бумаг еще означает большие спреды — большую разность между ценой покупки и ценой продажи. Поэтому если вам придется срочно продавать низколиквидную бумагу вы рискуете потерять в цене, так как, чтобы быстрее ее продать вам потребуется выставить низкую цену продажи. Еще один пример низколиквидного актива — недвижимость, так как поиск покупателя и оформление документов обычно занимает несколько дней, а то и недели.

Случайные риски — это риски, связанные с непредсказуемыми событиями, например, крупные техногенные катастрофы, изменение правового регулирования, политические перевороты, революции, военные конфликты.

Рыночный риск

Рыночный риск играет особую роль в стратегии распределения активов. Под рыночным риском подразумевают риск снижения стоимости актива. Для оценки рыночного риска используют волатильность, то есть степень колебаний рыночной стоимости актива. Чем больше диапазон колебаний стоимости, тем рискованнее актив. Например, акция, цена которой за год колебалась от -5% до +5% менее рискованная, чем акция, цена которой колебалась от -10% до +10%.

Волатильность математически рассчитывается по формуле стандартного (среднеквадратичного) отклонения. Стандартное отклонение показывает насколько широко значения стоимости актива разбросаны относительно его средней цены.

Низкое значение стандартного отклонения говорит о том, что цены актива близки к средней цене и диапазон колебаний небольшой. Такой актив низковолатильный, значит его риск невысокий. Высокое значение стандартного отклонения, наоборот, означает, что цены актива сильно отклоняются от средней цены, а значит этот актив высоковолатильный и имеет высокий риск.

Как снизить рыночный риск?

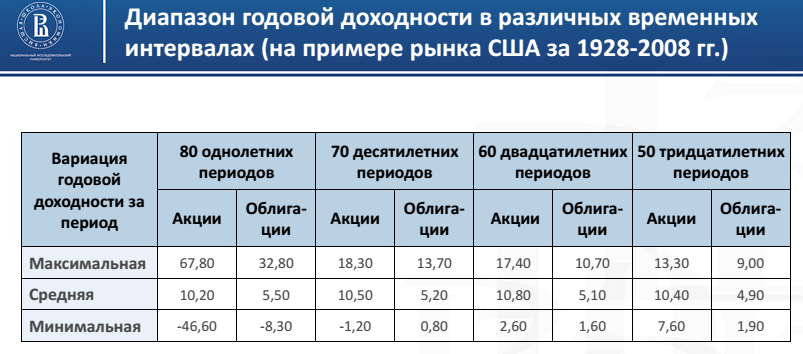

Посмотрим на историческую доходность американских акций и облигаций.

Данная таблица показывает доходность американских акций и облигаций за периоды, равные одному году, 5 лет, 10, 20, 30 лет.

Разброс годовой доходности акций на однолетнем периоде очень большой — от +67,8% до — 46,6%. Разброс доходности по облигациям меньше — от +32,8% до -8,3%. То есть риск получить убыток на коротких (1-3 года) отрезках инвестирования по акциям выше, чем по облигациям.

Теперь посмотрим на разброс доходности по акциям на 20-летнем периоде. Он гораздо меньше от +17,4% до 2,6%, то есть ни один 20-летний период по акциям не был убыточным. Так же обратите внимание на то, что на всех периодах средняя доходность акций была выше средней доходности по облигациям.

Таким образом, на коротких отрезках инвестирования более предпочтительным будет вложение денег в облигации или депозиты, а в долгосрочном периоде, особенно с учетом инфляции, гораздо выгоднее инвестировать в акции. Чем больше срок ваших инвестиций, тем большую долю в портфеле должны занимать акции. Акциями нужно владеть долго. Чем больше срок инвестирования, тем ниже вероятность получение убытка.

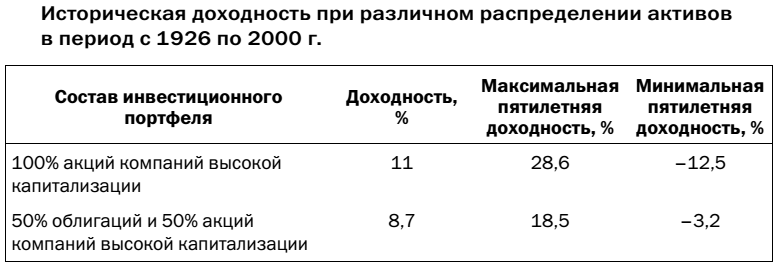

Другой способ снижения рыночного риска — грамотное распределение активов в портфеле. Например, портфель, состоящий из 50% акций и 50% облигаций имел меньшую доходность по сравнению с акциями, но риск при этом значительно снизился. Из всех пятилетних сроков инвестирования портфель 50/50 максимально просел лишь на 3,2%, в то время как портфель, состоящий полностью из акций, на 12,5%.

Для инвестора самый большой риск — это риск потери капитала. Не только в номинальном выражении, но и в реальном, то есть в смысле потери покупательной способности капитала и дохода, который он приносит. Инфляция ежегодно уменьшает покупательную способность капитала, если он не растет. Поэтому самый главный риск для инвестора и его постоянная головная боль — это инфляция.

Другой не менее важный риск инвестора — это риск сделать ошибку, принять неверное решение.

Как снизить эти риски? Инфляционный риск можно снизить инвестируя в активы, которые обгоняют инфляцию. Риск сделать ошибку можно снизить постоянно совершенствуя свои инвестиционные навыки и знания. Чем больше вы знаете о конкретном инвестиционном инструменте, чем больше ваша компетентность в той или иной области инвестиций, тем меньше ваш риск.

Помимо вероятности самого риска необходимо оценивать еще и размер возможных потерь. Инвестор должен стремиться не брать на себя риск и избегать его. Лучше не потерять деньги, чем недополучить доход.

И каждый инвестор должен помнить о том, что на фондовом рынке риски получить убытки не отделимы от возможности получить прибыль.

Источник

Модели оценки рисков для высокодоходных инвестиций

Инвестиционный риск как опасность потери инвестиций и неполучения от них полной отдачи включает риск обесценения вложений. Под риском будем понимать вероятность неблагоприятного исхода. Различные инвестиционные проекты имеют различную степень риска, самый высокодоходный вариант вложения капитала может оказаться и самым рискованным. Риск — это экономическая категория. В данном случае он представляет собой событие, которое может произойти или не произойти. В случае совершения такого события возможны три экономических результата: отрицательный (проигрыш, ущерб, убыток); нулевой и положительный (выигрыш, выгода, прибыль).

Ситуации риска сопутствуют три условия:

- наличие неопределенности;

- необходимость выбора альтернативы;

- возможность оценить вероятность осуществления выбираемых альтернатив.

Ситуацию риска следует отличать от ситуации неопределенности. Последняя характеризуется тем, что вероятность наступления результатов решений или событий в принципе неустанавливаемая. Ситуацию же риска можно охарактеризовать как разновидность неопределенности, когда наступление событий вероятно и может быть определено, т. е. объективно существует возможность оценить вероятность событий. Стремясь предотвратить рискованную ситуацию, трейдер делает выбор и стремится реализовать его. Тем самым риск предстает как модель снятия субъектом неопределенности, способом практического разрешения противоречия при неясном развитии противоположных тенденций в конкретных обстоятельствах. Если трейдер столкнулся с «ситуацией риска», то ему предстоит выбор из нескольких альтернативных вариантов поведения, которые называются моделями осознания риска.

В теории средняя прибыль на каждую сделку должна превышать средние убытки, что выглядит вполне правдоподобным. Однако, при более детальном анализе отношения между прибылью и убытками становится понятно, что необходимо адаптировать теоретически привычную истину к реальным условиям. Соотношение прибыли к убыткам означает размер среднего дохода по сделке в сравнении со средними убытками по сделке. К примеру, если ожидаемая прибыль от конкретной сделки составляет 900 долл, а потенциальные потери — 300 долл, то соотношение прибыли к убыткам равняется 3:1 (то есть 900 долл делится на 300 долл).

Средняя доходность по сделке обычно относится к средней сумме, которую трейдер рассчитывает заработать или потерять от каждой сделки. Большинство трейдеров концентрирует свое внимание или на соотношении прибыли к убыткам, или на правильности своего торгового метода. При этом они даже не подозревают, что в значительной степени торговая эффективность зависит от средней доходности по сделке.

Математическая модель для расчета средней доходности по сделке:

Средняя доходность по сделке (СДС) = (Вероятность прибыли x Средний размер прибыли) — (Вероятность убытков x Средний размер убытков)

Рассчитаем среднюю доходность по сделке в следующих случаях:

Сценарий 1:

Предположим, что 3 из 10 проведенных сделок оказались прибыльными, а остальные 7 — убыточными. Тогда вероятность прибыли составляет 30%, или 0,3, а вероятность убытков — 70%, или 0,7. Средний доход по сделке равняется 600 долл, а средние потери — 300 долл.

Таким образом, Средняя доходность по сделке(СДС) = (0,3 x 600 долл) — (0,7 x 300 долл) = — 30 долл

Средняя доходность по сделке оказалась отрицательной. Это означает, что каждая осуществляемая трейдером сделка приносит 30 долл убытков. В итоге, данный сценарий является проигрышным! Несмотря на соотношение прибыли к убыткам 2:1, используемая торговая стратегия приносит всего 30% прибыльных сделок. Это сводит на ноль преимущества вышеназванного соотношения.

Сценарий 2:

Рассмотрим вариант, когда соотношение прибыли к убыткам равняется 1:3, однако прибыльные сделки преобладают над убыточными. К примеру, по итогам 8 из 10 сделок трейдер оказался в плюсе, и лишь 2 сделки принесли убытки.

Тогда Средняя доходность по сделке(СДС) = (0,8 x 100 долл) — (0,2 x 300 долл) = 20 долл. И несмотря на соотношение прибыли к убыткам 1:3, средняя доходность по сделке оказалась положительной, то есть с течением времени торговый счет будет лишь пополняться.

Классифицируют риски по видам

Социальный риск характеризуется уровнем безработицы, возможностью забастовок, выражением недоверия со стороны работников органам власти на местах, администрации предприятия. В ряде случаев эти виды рисков объединяют и определяют социально-политический риск. Для оценки социально-политического, а также и иных видов риска, часто используется метод экспертных оценок, заключающийся в том, что каждому показателю, характеризующему определенный вид риска, присваивается некоторое количество баллов.

Экономический риск, в свою очередь, можно подразделить на производственный, связанный с возможностью невыполнения предприятием своих обязательств по контракту с заказчиком; финансовый (кредитный), связанный колебаниями курсов валют и процентных ставок; инвестиционный, связанный с возможностью обесценивания инвестиционного портфеля, состоящего как из собственных, так и приобретенных ценных бумаг; коммерческий риск, отражающий не надежность будущих доходов за счет уменьшения объемов продаж, роста цен на потребляемые ресурсы и прочих факторов.

Экологический риск связан с возможным возникновением стихийных бедствий (землетрясений, наводнений), пожаров, аварий.

Юридический риск вызывается неблагоприятными для участников проекта изменениями в законодательстве (введение нового налога, повышение ставок по действующим налогом, отмена налоговых льгот).

Например, для максимально быстрого увеличения депозита, трейдеру нужно ввести в торговую систему скальпинговую стратегию, используя при этом кредитное плечо размером 1:500. Тогда начать торговать трейдер сможет с размера депозита в 100 американских долларов и используя на валютном рынке самую популярную пару — EUR/USD. При таких условиях начала торговой деятельности трейдер сможет открывать позиции объемом до 30% от лота. При таком положении за каждый пункт продвижения курса валютного инструмента трейдер будет получать прибыль в размере трех долларов, конечно же, при условии, что курс будет двигаться в нужном направлении.

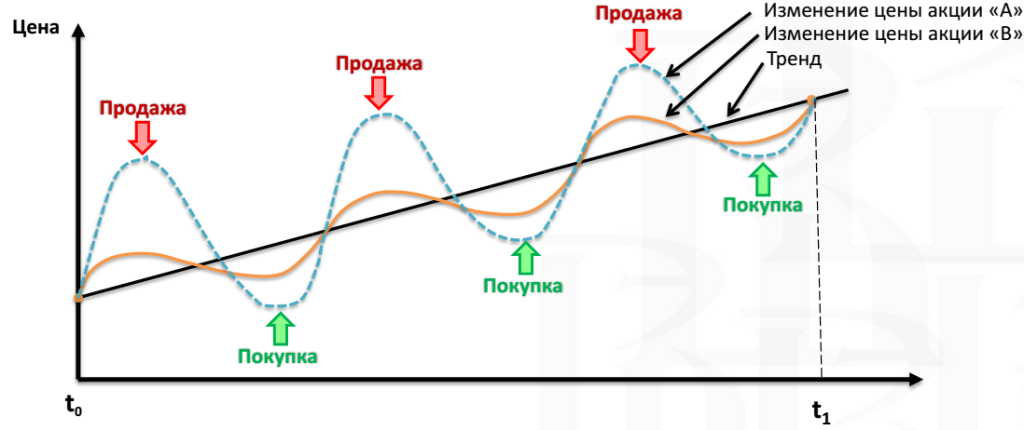

Необходимо ввести эффективные правила увеличения депозита, однако соблюдение этих правил должно быть неукоснительным. Торгуйте на рынке с брокером, который предоставляет вам наименьший спрэд, что довольно существенно снизит время разгона депозита. В торговле применять самые короткие временные периоды, такие как М1 и М5, но и не стоит забывать следить за движением тренда на часовом графике. Чтобы определить начальную точку входа необходимо применить построение ценового канала, а также различные индикаторы. Начало движения стоимости по окончании отката, или процесса коррекции, устремленного по направлению главного тренда — это самый лучший момент, чтобы открыть позицию. Чтобы получить доход в три — шесть пунктов, трейдер потратит всего несколько минут. Однако если будет наблюдаться рост дохода и далее, следует оценить ситуацию и, возможно, завершить сделку позже. Когда же депозит вырастет вдвое, объем сделок можно увеличить до 0,5 лота. Но, когда размер депозита вырастет до тысячи долларов, нужно будет уменьшить объем сделок до 0,1 обычного лота и продолжительность временного периода увеличить, перейдя, таким образом, на менее рискованную торговлю.

Существует и другая торговая тактика для разгона депозита на валютном рынке. Она подразумевает под собой использование части имеющихся на депозите средств, а не всей суммы. Размер этой части у каждого свой, это та часть, которую не жалко потерять. К примеру, у вас есть 100 долларов США. С этой суммы извлекаем десять долларов и перебрасываем их на другой счет. Открываем позицию используя самый большой объем. Полученную с данной торговли сумму заносим на основной счет, где изначально было сто долларов, а торговлю продолжаем вести все на те же 10 долларов. Торгуя даже на малых суммах торговые решения, нужно принимать очень аккуратно и взвешенно, применяя различные методы технического и фундаментального анализа.

Источник