- Этажи венчурных инвестиций: как фонд работает с воронкой стартапов

- Венчурный фонд: что нужно знать стартапу, чтобы попасть в воронку

- Что молодому стартапу нужно знать о венчурном рынке: как тут все устроено

- Венчурная история или нет

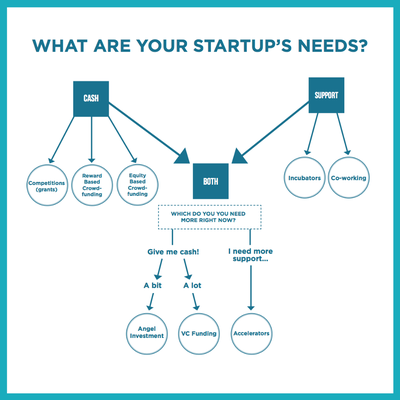

- Какие ресурсы вам нужны

- Роль венчурных компаний

- Матчасть — объем инвестиционного рынка

- Оценки компании на разных раундах

- На что делает ставку фонд

- Сколько денег инвестирует венчурный инвестор

- Хорошо, я хочу инвестиции от топовых фондов, кто же они

- А что же акселераторы

- А что в России

- Что нужно знать при общении с инвестором

- Как выглядит инвестиционный процесс

- Что необходимо показать инвестору

- Типичная структура презентации

- Как готовиться к питчингу

- Где найти списки инвесторов

- Что еще можно почитать

Этажи венчурных инвестиций: как фонд работает с воронкой стартапов

Меня зовут Алексей Соловьёв, я венчурный инвестор. В этой статье я не буду давать советы предпринимателям, как привлечь инвестиции в свой проект, а расскажу, как фонд ищет проекты и как работает с воронкой стартапов.

Сразу хочу развеять все сомнения предпринимателей: на поздних стадиях практически не существует проектов, которые хорошие фонды не знают, если такие проекты входят в сферу их интересов.

Под хорошими фондами я подразумеваю те, которые обладают понятной им инвестиционной стратегией, в частности касательно целевых сегментов рынка, и последовательно её реализуют.

А поздние стадии в современной России начинаются с чека в 120–150 млн рублей. Такие чеки специфичны для компаний с оценкой в более чем 400 млн pre-money, а значит, их годовой ранрейт подбирается или перевалил за 100 млн рублей.

Например, я являюсь венчурным партнёром фонда Skolkovo Digital, который среди прочего инвестирует в резидентов «Сколково»: вероятность того, что существует компания, являющаяся резидентом «Сколково», на поздних стадиях, про которую мы ничего не знаем, крайне мала.

Также для меня как венчурного инвестора целевыми рынками являются EdTech, онлайн-образование, киберспорт, FoodTech, коворкинги, B2Enterprise-проекты и некоторые другие сегменты.

Воронка фондов генерируется в соответствии со стадией, на которой инвестирует фонд: внизу минимально возможные для них сделки, а вверху — приемлемое для них либо уже даже слишком большое (тогда речь идёт о синдикации).

Если представить степень осведомлённости фонда о потенциальных инвестиционных проектах в отрасли, получится пирамида.

На вершине пирамиды находятся несколько крупных игроков сегмента рынка , хорошо узнаваемых компаний на поздних стадиях, которые показывают стремительный рост выручки последние пару лет.

Такие компании всё ещё могут привлекать инвестиции для обеспечения роста, делают это либо в последний, либо в предпоследний раз. В каждом сегменте рынка есть такие компании-лидеры.

Эти компании знают все, и за те из них, в которые есть возможность проинвестировать, фонды конкурируют.

Возьмём, например, целевой для меня рынок EdTech: в нём есть рейтинг топ-30 компаний. Я лично знаю ситуацию в каждом из них: какая там история привлечения инвестиций, какие базовые показатели роста, какие возможности (или отсутствие возможностей) есть для инвестирования.

В моём опыте были ситуации, когда мы просто не смогли проинвестировать, в кого хотели, потому что была сильная конкуренция с другими фондами. По моим оценкам, в этом сегменте на всех рынках находится около 100 компаний.

В середине пирамиды находятся стартапы, которые имеют продажи, клиентов, заключают заметные партнёрства и контракты . Как правило, большая часть проектов уже какое-то время работает на рынке, известна инвесторам, находится у нас на виду. В этом сегменте мы наблюдаем несколько сотен проектов.

Задача инвестора здесь — наблюдать за их развитием, выстраивая отношения с основателями проектов, чтобы с лучшими из них в будущем заключить сделку.

Внизу пирамиды находится огромное облако стартапов на ранней и очень ранней стадии . В этой ситуации фонд не может кого-то выделить или заметить потенциальную «звезду». Таких проектов тысячи.

Получается, количество проектов, которые находятся на радаре инвесторов, достаточно велико, и только среди облака молодых компаний фонд может и не рассмотреть перспективные сделки. Это плата за приверженность более поздним стадиям для инвестирования, что снижает риски инвесторов фонда.

Источник

Венчурный фонд: что нужно знать стартапу, чтобы попасть в воронку

Опыт создателей венчурного фонда Fort Ross Ventures.

Меня зовут Егор, я Принципал в Fort Ross Ventures. Мы создали и построили с нуля венчурный фонд с $350 млн под управлением. Фонд успешно инвестирует в США и Израиле в лучшие стартапы совместно с топовыми венчурными фондами (Bessemer Venture Partners, Khosla Ventures, Index Ventures, Lightspeed, Canaan — несколько примеров известных фондов из числа наших соинвесторов).

Все это время мы учились на своих и чужих ошибках — как надо и как не надо организовывать инвестиционный процесс. Сейчас мы запускаем наш новый фонд — для инвестиций в стартапы ранних стадий в РФ. И я решил сделать серию статей о том, как устроены венчурные фонды и как стартапы могут использовать знания об их устройстве для более эффективного взаимодействия с этими фондами.

То, что я сейчас расскажу, крайне важно понимать стартапам, ищущим финансирование в венчурных фондах. Потому что знание инвестиционного процесса в фондах (читай: процесса принятия решений) напрямую влияет на шансы стартапа привлечь раунд.

Прежде всего, небольшой ликбез. Раунды венчурного финансирования в мире обычно представляют из себя синдикаты. Есть главный инвестор (лидирующий или лид-инвестор), который формулирует основные условия раунда, оценивает стартап и готовит документы по сделке. Лидирующий инвестор обычно инвестирует 30-50% от раунда.

К лид-инвестору присоединяются прочие инвесторы в раунд — как текущие, так и новые. Самое главное для стартапа — найти себе лид-инвестора. Остальные присоединяются и в целом получить финансирование от них уже проще. Далее мы будем обсуждать детали общения стартапа именно с потенциальными лид-инвесторами.

Функционально в любом фонде я выделяю три уровня работы с проектами: Decision making, Execution, Support.

Decision making (DM): это люди, которых чаще всего называют венчурными капиталистами («Venture Capitalists»). Они имеют серьезный опыт в инвестициях и оказывают существенное влияние на процесс принятия решений по проектам. Чаще всего решения принимаются не единолично, но и не единогласно.

Execution (EX): это люди, которые полностью отвечают в фонде за анализ проектов и за всю работу по сделкам. Все, что будет написано про ваш проект, выйдет из-под пера именно этих людей.

Support (SP): различные вспомогательные функции и функции бэк-офиса.

Фонды отличаются друг от друга тем, в какой степени функции DM и EX разделяются между сотрудниками. Грубо говоря, есть две крайности:

1) Вертикальный фонд: есть один DM, под ним несколько EX. Система иерархичная, EX не имеет никакой голосующей силы при принятии решений, DM руководит работой над проектами. Все решения принимаются DM исходя из его/её видения рынка, понимания трендов и отношения к команде стартапа и результатам Due Diligence.

2) Горизонтальный фонд: есть несколько человек, объединяющих в себе функции DM и EX. Каждый из них самостоятельно работает с проектами на всей протяженности общения по сделкам. Решения принимаются совместно каким-либо большинством голосов.

С точки зрения функционирования фонда есть преимущества и недостатки у обоих подходов, и выбор конкретной структуры зависит от целей и специфики фонда. В целом фонды более вертикальные, если это (i) поздние стадии и (ii) они работают на развивающихся рынках. Соответственно, фонды более горизонтальные, если это (i) ранние стадии и (ii) они работают на развитых рынках.

Действительно, чем более поздняя стадия у фонда, тем больше у них денег под управлением и тем больше средний чек — то есть меньше число сделок. Вы можете ожидать 50-100 компаний в портфеле фонда ранних стадий и только 10-20 в портфеле фонда поздних стадий. В этой ситуации становится возможным все решения принимать одному профессиональному инвестору (DM).

При этом размер фонда позволяет содержать полноценную инвестиционную команду. По такому принципу, например, часто работают «семейные инвесткомпании» (Family offices). Разделение же на развитые/развивающиеся рынки связано с локальной ментальностью и принятыми практиками менеджмента и процесса принятия решений.

Всегда основным источником воронки являются DM. Иногда EX (и даже SP) также могут ее генерировать, если в фонде принят соответствующий подход. Если ваш проект попал в фонд через DM, то это повысит шанс того, что ваш проект дойдет до Инвестиционного комитета — просто потому, что вами уже заинтересовался опытный венчурный капиталист и его не надо убеждать в том, что ваш стартап имеет право на жизнь.

Если же вы зайдете в фонд через EX — все зависит от того, есть ли у этого человека возможность и желание тратить на вас силы и время. Потому что ему надо будет приложить немалые усилия для «продажи» вашего проекта одному из DM, и далеко не факт, что ему это удастся. Ведь если EX может провести хорошее исследование рынка, качественно посчитать модель и оценить стартап, то ему пока что не хватает того, что есть у DM — интуиции и тонкого понимания особенностей рынков и бизнес-моделей.

Теперь по самому инвестиционному процессу. Обычно это происходит по этапам:

Этап 1: проект попал в низ воронки — не важно, каким образом. Его, скорее всего, посмотрит кто-то из SP. Они могут отсеять проект, скорее всего, только в том случае, если он грубо не соответствует одному из формальных критериев фонда: стадийность, индустрия, география и т.п.

Этап 2: проект попадает к одному из EX. После этого вам предложат созвониться. Основная задача такого звонка — получить ответы на основные вопросы, которые волнуют венчурного инвестора: продукт, команда, рынок, бизнес-модель, монетизация и проч. Не пытайтесь сразу получить обратную связь либо решение — не забывайте, что EX в данном случае не является DM. При этом она — важное звено на пути к Инвестиционному комитету и вам необходимо заручиться её поддержкой.

Этап 3: после звонка вам либо скажут, что ваш проект не подходит (по факту — плохо отработали на уровне SP), либо предложат подписать NDA (Non-disclosure Agreement) и попросят поделиться материалами (Data Room). Сразу же либо по итогам изучения материалов вам направят детальный список вопросов, и у вас начнется серия звонков и встреч с активным участием EX/SP (а позже и DM).

Этап 4: если в какой-то момент EX поймет, что материалов достаточно, она подготовит заключение по вам и направит это заключение одному из DM. Это может быть что угодно — начиная от детального письма до инвестиционного меморандума на 50 страниц. Кстати, у вас нет никакого шанса увидеть этот документ либо прямо повлиять на его содержимое.

Этап 5: это ваш бенефис. Если EX удалось «продать» ваш проект DM, то начнется серия внутренних встреч/комитетов, на которых «ваш» DM будет детально обсуждать проект с другими DM. Если ваш стартап в итоге будет интересен Партнерству — к вам вернутся с предложением ключевых условий сделки (Term Sheet), а иногда сразу с драфтом обязывающих документов. Часто (но не всегда) это нужно, чтобы выйти на финальный Инвестиционный комитет (ИК).

Этап 6: когда все согласовано, фонд проводит инвестиционный комитет. Ваши шансы на этом этапе уже крайне высоки.

Теперь вам как стартапу важно знать, как вести себя на каждом из этапов:

На этапе 1, если вы знаете, кто принял ваш проект, просто каждые 3-4 дня напоминайте про себя. Обычно SP перегружены работой и делают то, о чем им напоминают.

На этапах 2-3 вам надо подружиться с EX. Ваша задача — убедить её в том, что ваш проект хороший, то есть продать себя. И потом максимально помочь ей продать ваш проект DM-у. Помните, что если EX не нравится ваш проект, шанса дойти до конца практически нет.

Наоборот, есть шанс очень долго и муторно бултыхаться в этом фонде на стадии рассмотрения. Причина простая: у EX нет права вам отказать, но и нет желания вас продвигать. За редким исключением — перспектив нет. Поэтому если прошло 1-2 месяца, а вы все еще на шаге 3, то пиши пропало.

На этапе 4 ваша задача понять, кто из DM «купил» идею проекта, и переключиться на работу с ним. Теперь все зависит от того, сможет ли этот DM продвинуть ваш проект до финального ИК. Тут нелишним будет сделать несколько встреч и звонков с DM — даже если вы будете повторять все то, что говорили EX. Ведь хороший личный контакт с вами поможет DM лучше понять вашу специфику и погрузиться в фактуру.

Перед тем, как посылать вашу презентацию в фонд, попробуйте понять, кто там является DM, и попробуйте зайти через них. Можно даже просто направить сообщение через соцсеть. Если все таки заходите через EX — «продайте» ему ваш проект. Дайте необходимые инструменты чтобы помочь продвинуть проект выше.

Далее работайте с DM и максимально погрузите её в ваш стартап. Помните, что DM часто обладают операционным опытом, имеют большой инвестиционный опыт и чутко чувствуют бизнес.

И последнее. Узнайте, как устроена структура фонда. Если этот фонд горизонтальный — вам повезло, процесс будет гораздо проще и короче. Например, наш Фонд ранних стадий будет иметь именно горизонтальную структуру.

Источник

Что молодому стартапу нужно знать о венчурном рынке: как тут все устроено

Принципал Fort Ross Ventures, венчурный партнер Seedstars

Денис Ефремов, принципал в Fort Ross Ventures, венчурный партнер Seedstars, автор Telegram-канала proVenture, участник рейтинга Forbes «30 до 30», рассказывает про основы венчурного бизнеса и делится советами с молодыми предпринимателями.

Пару месяцев назад прошла конференция для молодых предпринимателей Rusbase Young. Я выступал там с лекцией и предложил освежить основы венчурного бизнеса. Презентация вызвала большой интерес, поэтому я решил оформить ее тезисы в статью, чтобы к ней можно было при случае вернуться.

Материал может быть полезен тем, кто только начинает свой путь в венчурном бизнесе. Если вы уже развиваете свой проект, то можете немного выдохнуть и задать себе еще раз базовые вопросы, чтобы понять, что вы на верном пути.

Венчурная история или нет

Это первый вопрос, который нужно себе задать. Его можно задать в любой момент запуска или работы над бизнесом. На этапе идеи он вам позволит продумать план с нуля, а на этапе работающего бизнеса — основные стратегические задачи и KPI.

Онлайн-галерея «Цифровые двойники» . Угадай, что изображено на картинах.

Венчурный бизнес или стартап отличаются от любого частного бизнеса тем, что фокусируются на росте. Задача стартапа кратно расти по ключевым показателям максимально возможный промежуток времени. О прибыльности забывают только частично — ваша юнит-экономика все же должна расти (улучшаться) со временем, а вы должны выходить в прибыль. Однако в малом бизнесе срок выхода на прибыль должен быть минимальным, потому что он должен почти сразу окупить инвестиции.

В этом и есть ключевое отличие. Отсюда вытекает определение венчурных инвестиций.

Венчурные инвестиции — это высокорискованные вложения в капитал (в различной форме) частных компаний, ориентированных на быстрый рост бизнеса.

Какие ресурсы вам нужны

Именно ресурсы, а не сколько денег. Потому что это первичный вопрос. Если вам нужны только деньги, то проще взять кредит в банке или устроить краудфандинговую кампанию.

Если вам не нужны деньги, а только поддержка и экспертиза, то вы можете подключаться к программам развития стартапов, инкубаторам, сообществам, где делятся экспертизой.

Если вам нужно и то и другое, вы можете выбирать инвестиции от фондов и ангелов или акселерационные программы, в зависимости от того, что вам больше нужно (Деньги? Много или мало? Или больше помощь нужна?).

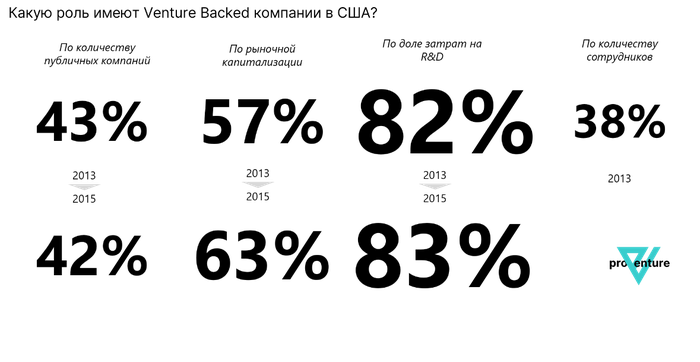

Роль венчурных компаний

Технологические компании имеют огромную роль в бизнесе. Достаточно сказать, что доля технологических компаний в общей капитализации фондового рынка в США достигает 35%. Это больше, чем любой другой сектор.

На рисунке выше вы видите основные данные (немного устаревшие, но структурно не потерявшие актуальность) по влиянию компаний, привлекавших венчурные инвестиции, на экономику США.

Впечатляет? Определенно. Но потенциал еще есть.

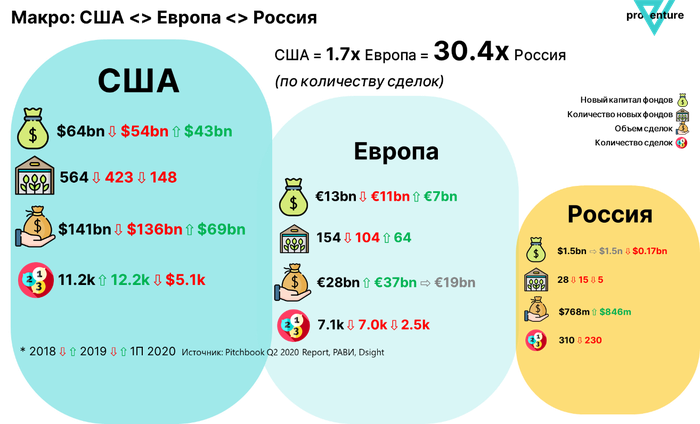

Матчасть — объем инвестиционного рынка

Вторая базовая область для предварительного изучения — рынок инвестиций. Сколько привлекают инвестиций в разных регионах мира. Полезно смотреть еще на Азию в целом и Китай в частности, но базовыми репрезентативными рынками для нас все равно являются США, Европа и Россия.

В России объем венчурных инвестиций и количество сделок в разы меньше, чем в Европе и США. США — это основной рынок, где больше всего ликвидности. И это один из самых значительных факторов, почему стартапы стремятся туда.

Достаточно сказать, что в России открывается от силы пара десятков фондов в год, а об их активной работе можно мало что сказать. В США столько же фондов открывается в месяц. А капитал, привлеченный в фонды за год, равен одному раунду в крупный глобальный проект.

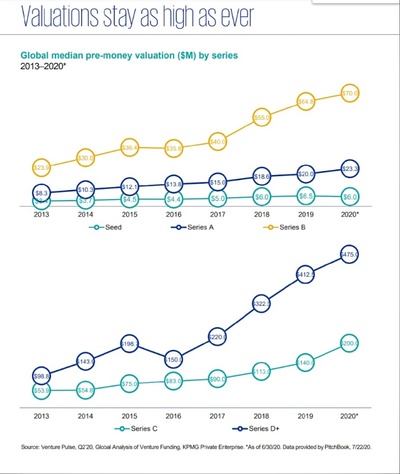

Оценки компании на разных раундах

Следующий вопрос, который вы себе задаете, это оценка. Какую оценку я могу получить?

Глобально на ранней стадии pre-money оценки (до инвестиций в капитал со стороны венчурных инвесторов) в среднем достигают $6 млн. На рынке США такие оценки могут быть и $8-10 млн, а иногда и $12-15 млн. В процессе роста бизнеса оценка растет.

На что делает ставку фонд

Венчурные фонды, как правило, стараются заработать три раза на капитал или получить доходность более 30% годовых. Поэтому если вы оцениваете рентабельность инвестиций в свой проект меньше, то инвестору вы вряд ли понравитесь. На ранней стадии ожидаемая доходность от одной конкретной инвестиции должна быть еще выше — не менее 5-10 раз на вложенный капитал, поскольку риски таких инвестиций гораздо выше, а значит, выше и смертность стартапов.

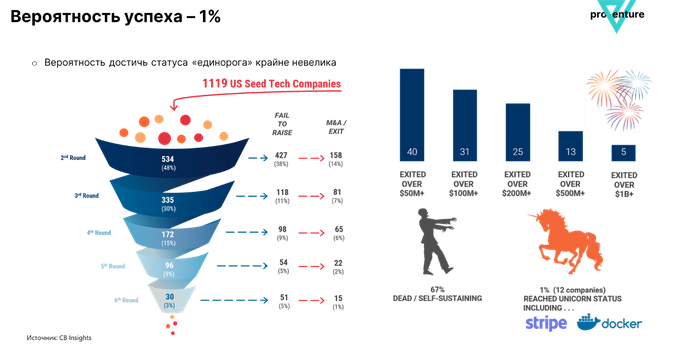

Что это такое? Можно посмотреть на данные CB Insights. По их выборке вероятность достичь статуса единорога составляет только 1%. Это игра с очень большим риском.

Сколько денег инвестирует венчурный инвестор

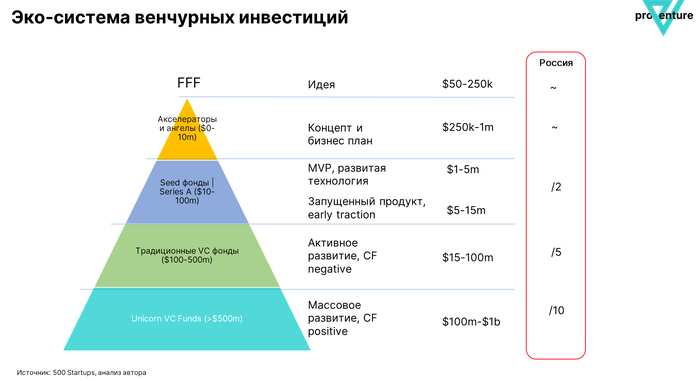

Чтобы ответить на этот вопрос, нужно понять, какова эко-система венчурных инвестиций. В начале пути у вас есть самый редкий и ценный ресурс, который обозначается аббревиатурой FFF, а расшифровывается как family, friends and … fools. Да, именно так: «семья, друзья и глупцы». Это именно те люди, которые поверят в вас на стадии идеи. Поверят слепо.

Как правило, на стадии идеи проекты привлекают от $50 до $250 тыс. инвестиций, согласно 500 Startups. Далее чеки растут вплоть до нескольких сотен миллионов долларов на поздних стадиях, однако в России венчурный рынок гораздо более узкий и нужно делить глобальную среднюю на несколько раз, чтобы получить адекватный запрос на инвестиции для локального бизнеса.

Хорошо, я хочу инвестиции от топовых фондов, кто же они

Единого рейтинга не существует. Вы можете найти рейтинги самых активных фондов по количеству сделок в стране или регионе за конкретный год, можете найти рейтинг венчурных капиталистов (людей) от CB Insights или Forbes (Midas List), но это не будет всеобъемлющим источником.

Как правило, к ведущим венчурным фондам относят Andreessen Horowitz (a16z), Benchmark, Index Ventures, Sequoia Capital, Bessemer Venture Partners, Founders Fund, GGV Capital, Insight Ventures.

Обращу ваше внимание, что среди топовых фондов есть только один представитель Европы. Это английский Index Ventures.

Конечно, в этот список можно включить десяток-другой венчурных фондов и он от этого не то чтобы потеряет в весе. Но у этих, пожалуй, самая увесистая репутация.

Про все фонды вы можете прочитать на Crunchbase, Pitchbook и Dealroom.

Например, вот ссылки на профиль Index Ventures:

Или ссылки на наш профиль Fort Ross Ventures:

А что же акселераторы

Да, про них мы говорим едва ли не больше, чем про фонды, потому что их роль чрезвычайно важна. Акселераторы помогают огромному количеству проектов с решениями проблем запуска и первого роста, нахождения product-market-fit и работе на глобальных рынках.

Рейтингов лучших акселераторов больше, их редко ранжируют по количеству сделок или другому количественному показателю. Обычно это про качество.

Среди топовых акселераторов можно выделить Y Combinator, Techstars, 500 Startups, Startupbootcamp, Plug and Play, Alchemist, SOSV, Entrepreneur First, Startup Wise Guys, Seedcamp.

В список можем включить больше европейских игроков. Великобританию представляют Entrepreneur First и Seedcamp, а Startup Wise Guys — Эстонию.

Это все про развитые страны. Но не могу не упомянуть, что если вы развиваете проект на развивающихся рынках (СНГ, Восточная Европа, Латинская Америка, Юго-восточная Азия или Африка), то вы можете пообщаться с Seedstars. Это один из самых активных акселераторов, который работает в разрезе развивающихся экономик.

А что в России

Ландшафт участников российского инвестиционного рынка разнообразен, но не столь богат на имена.

На рынке работают независимые private equity фонды, венчурные фонды, семейные офисы, финансовые группы и фонды с государственным участием.

Делать рейтинг фондов я не возьмусь, но порекомендую обратиться к рейтингам Российской ассоциации венчурного инвестирования, аналитического сервиса Preqveca и рейтингу активности фондов от Российской Венчурной Компании.

Среди ключевых российских акселераторов можно выделить двух игроков — это (1) совместный акселератор от 500 Startups и «Сбера» и (2) ФРИИ. ФРИИ — старейший игрок и имеет самый большой опыт в акселерации локальных команд, а Сбербанк получил в партнеры одного из топовых глобальных игроков, серьезно зарядив ценностью свою программу.

На рынке существует много более узконаправленных акселераторов, которые могут быть полезны стартапам в определенной нише. Например, если у вас финтех-проект, то вам стоит поговорить с FinTech Lab, а если HRTech, то с HR&ED Tech Accelerator.

Что нужно знать при общении с инвестором

На этот вопрос ответить сложно, я советую вам как минимум почитать статьи о том, как вести переговоры. Например, можно начать с материала «7 шагов перед общением с инвестором».

О чем нужно думать дополнительно, если вы молоды:

- В своем инвестиционном тезисе опирайтесь на данные. Это может быть рынок, мировой опыт, паттерны в смежных отраслях. Это независимые данные, которые позволят вам провалидировать гипотезу.

- Логика против опыта. Все просто — у вас недостаточно опыта из-за возраста, но главное — не поступать успешно, а поступать логично и правильно. Постарайтесь воззвать к здравому смыслу, который компенсирует отсутствие опыта.

- Вы можете компенсировать недостаток вашего опыта за счет привлечения менторов, адвайзеров или независимых членов совета директоров в свой проект. Не нужно привлекать ради фото в презентации, но часто опытный наставник может во многом помочь.

- Простой совет при общении с инвесторами — начинать общение лучше с теми, кто ниже в вашем виш-листе, с кем не так сильно хотите иметь дело. Базовые вопросы и атмосфера примерно одинаковая, но зато у вас получится отработать процесс и избежать дрожи в коленках.

- Стратегия холодных писем работает, если они хорошо написаны. Читайте у Алексея Менна на Facebook.

- Ищите теплые интро / контакты. Это самый лучший способ. Вы можете начать с того, чтобы посмотреть, кто с вашим потенциальным инвестором в коннектах в Facebook или Linkedin, и попросить представить.

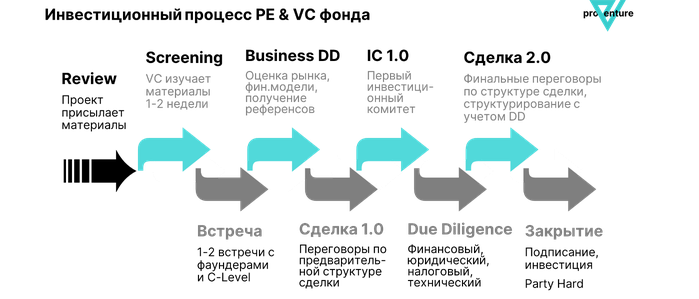

Как выглядит инвестиционный процесс

Как правило, это очень важно понимать. Даже если вы привлекли инвестиции от бизнес-ангелов или небольших фондов, то когда наступает время поднятия институционального синдицированного раунда, ожидания по срокам закрытия сделок разбиваются о непонимание процессов, проходящих в фондах.

В фондах есть четкие (хотя и гибкие) процедуры одобрения сделок. Без таких процедур там царил бы хаос и принимать инвестиционные решения взвешенно было бы невозможно.

Как правило, фонд тратит от нескольких дней до пары недель только на изучение ваших материалов. На практике бодрые и поддерживаемые всеми сделки закрываются в среднем за 3-4 месяца.

Бывают исключения? Да, конечно. Но надо понимать, что в большинстве фондов существует инвестиционный комитет, в котором есть управляющие партнеры фондов и, как правило, независимые члены инвестиционного комитета. Собрать их всех в одно время — то еще упражнение, поэтому комитеты проводятся не так часто. А их нужно, скорее всего, два-три, чтобы сделку одобрить и закрыть. Вот и считайте.

Что еще нужно знать о процессах в фондах

- В фонде инвестиционная команда может составлять до 10 человек. Очень важно найти правильный выход на команду. Это необязательно «самый главный» партнер. В команде может быть главный скаут или человек, который покрывает именно ваш сектор. Найдите его.

- У фонда нет KPI сделать сделку, ему важно сделать хорошую сделку. Но упустить хорошую сделку — лучше, чем сделать плохую, поэтому, как правило, фонд в любом случае не торопится и не ориентируется на эффект FOMO.

- Чем позже стадия развития проекта, тем больше делается упор на финансовые показатели. Будьте готовы рассказать про ваш финансовый план и про вашу юнит-экономику. Чем раньше вы про это станете задумываться, тем лучше. На ранних стадиях это способ показать адекватность ваших суждений и логики. Это критически важно, если нет исторической информации.

- У фондов, как правило, есть специализация. Если отрасль для фонда новая и непривычная, то процесс будет долгим, а добавленная стоимость от такого акционера — ниже.

- Встаньте на радар у фонда — спросите советы в точке 0, чтобы в точке 1 обсудить инвестиции. У вас нет рассылки для потенциальных инвесторов? Сделайте!

- Не скрывайте со-инвесторов. Для фонда сделать синдикат и разделить риски лучше, чем сделать сделку одному.

- Уточняйте, есть ли dry powder у фонда (свободные средства). Если нет, то для вас это репетиция или игра вдолгую, потому что процесс фандрайзинга у фонда может затянуться. Поднимать фонды гораздо сложнее, чем привлекать инвестиции в стартап.

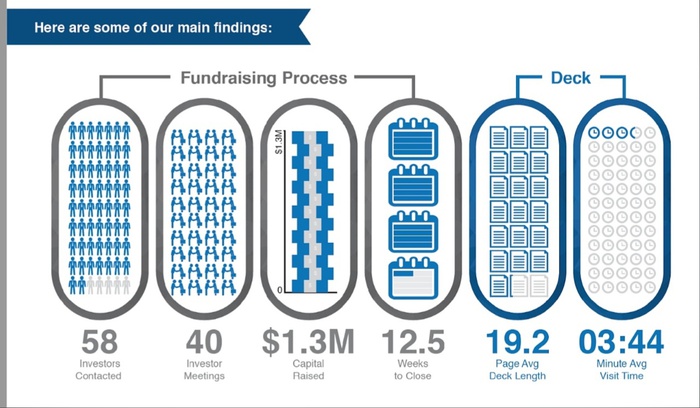

По данным DocSend, успешные стартапы на ранней стадии в среднем в процессе привлечения раунда:

- контактируют с 58 инвесторами;

- проводят с ними 40 встреч;

- все это в течение 12.5 недель (чуть больше трех месяцев);

- чтобы показать презентацию на 19 слайдов;

- потратить 3:44 минуты времени инвестора на просмотр презентации;

- привлечь $1.3 млн инвестиций.

Что необходимо показать инвестору

Как правило, в список базовых материалов, которые вам нужно иметь под рукой, включают:

- тизер или одностраничник — краткая информация по проекту для проверки первичного интереса;

- презентация — можете сделать более короткую презентацию (elevator pitch, который можно показать на ходу или, дословно, «в лифте») и инвестиционный меморандум, раскрывающий все составляющие инвестиционного предложения;

- финансовая модель — это прогноз бизнеса на 3-5 лет;

- описание технологического стека — иногда это не требуется, но наличие технического описания явно добавит вам положительных очков;

- CCC — Clients, customers, contracts. Вы должны иметь возможность связать инвестора с вашими клиентами, пользователями, доказать наличие контрактов.

Качество инвестиционных материалов очень важно! Задумайтесь, если вы не можете сделать качественную презентацию, которая заинтересует инвестора, то почему вы сможете сделать качественные маркетинговые материалы, которые заинтересуют вашего клиента или залипательное и удобное мобильное приложение?

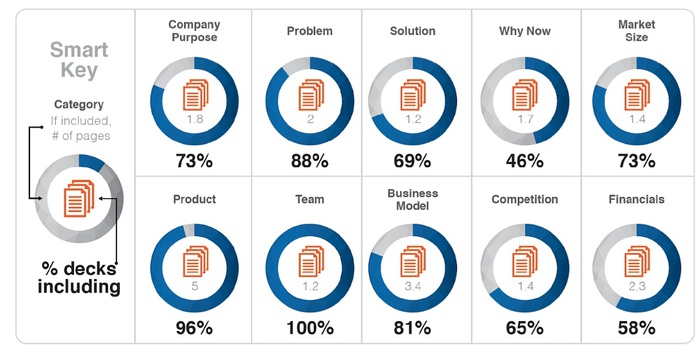

Типичная структура презентации

Инвесторы привыкли смотреть на типовые презентации. Это не проблема для стартапов, выделиться можно в чем-то другом. Просто в течение чуть более трех минут удобнее бегать взглядом по привычной структуре.

Docsend на основе анализа презентаций выделяет 10 секций:

- цель работы компании;

- проблема;

- решение;

- почему сейчас?;

- рынок;

- продукт;

- команда;

- бизнес-модель;

- конкурентное окружение;

- финансовая информация.

К этому списку можно добавить ряд дополнительных слайдов, которые могут обогатить презентацию:

- стратегия и план развития;

- дорожная карта развития и разработки;

- use of funds;

- инвесторы / партнеры;

- equity Story — как инвестор сможет выйти из проекта, можно расписать потенциал IPO или стратегической продажи.

Шаблон для презентации по структуре можно также посмотреть в материалах Y Combinator — у них есть шаблон для презентации стартапа (Скачать).

C материалов Y Combinator можно начать обучение.

- Startup School — бесплатная школа для фаундеров стартапов, в рамках которой фаундеры проходят обучение с трекерами и менторами акселератора. Must have для тех, кто только начинает свой бизнес;

- Startup School for Future Founders — если вы только думаете о том, чтобы начать;

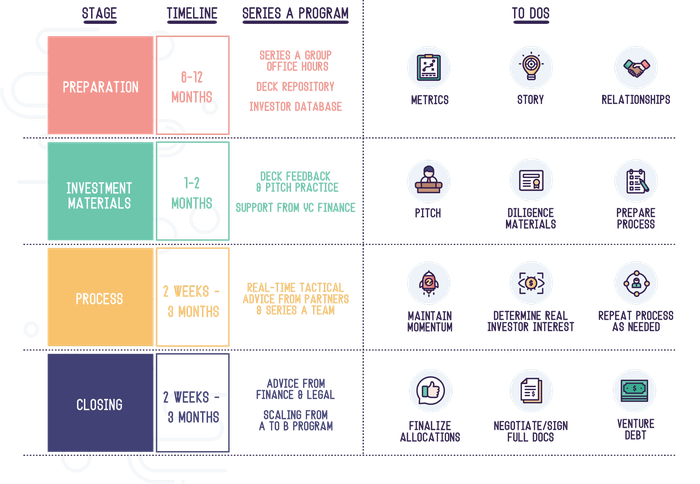

- YC Series A Guide — руководство для стартапа по привлечению раунда А. Не беспокойтесь, большинство рекомендаций работает и для других стадий, в том числе и для посевной стадии.

Например, можно посмотреть на график процесса привлечения раунда А. Если коротко, то нужно закладывать порядка 12 месяцев на подготовку и от одного до шести месяцев на поднятие раунда. Где-то посредине этого находятся те три месяца, которые подсвечивает Docsend в своем исследовании.

Как готовиться к питчингу

Вам могут задать множество вопросов. Каких? Вот Google Doc со списком 320 вопросов, которые вам могут задать на презентации вашего стартапа. Автор пересмотрел множество презентаций и выделил неповторяющиеся вопросы.

Где найти списки инвесторов

Когда вы начинаете, вы мало кого знаете. Это нормально. Так с чего начать?

- Я советую начать с рейтинга венчурных фондов (и ангелов) от РВК. Любой фонд или ангел, который совершил хотя бы одну публичную сделку, даже если деталей по сделке не было известно, вошли в рейтинг. Сделайте список и проверяйте инвесторов на соответствие вашему фокусу и ищите на них выходы.

- Далее нужно обязательно проверить сайты РАВИ и Preqveca. Последний доступен по подписке, но она не сильно бьет по карману (подумайте, может быть, стоит купить доступ к Crunchbase).

- Читайте венчурную прессу: Rusbase, VC.ru, Forbes и другие издания про инвестиции и технологии. Отмечайте себе инвесторов, фолловьте их в Facebook.

- Читайте иностранную венчурную прессу: Techcrunch, VentureBeat, Sifted, tech.eu и другие. Делайте то же самое, но только в Linkedin или Twitter.

- Пара лайфхаков: более широкий список ангелов можно найти в рейтинге РВК и в старых рейтингах РБК (публиковались на Firrma). Вот, например, такой рейтинг был в 2016 году.

Что еще можно почитать

Я стараюсь агрегировать информацию, полезную для венчурных проектов, фаундеров и в принципе для тех, кто вовлечен в технологический бизнес. В моем Telegram-канале я стараюсь вести несколько рубрик, которые вам могут помочь в развитии своего стартапа. Заходите на канал и вбивайте хэштеги #полезное, #howtovc, #edu.

На этом все, спасибо за то, что дочитали до конца! Успехов в запуске и развитии своего проекта!

Фото на обложке: Shutterstock/MEE KO DONG

Изображения в тексте предоставлены автором

Источник