- Доходность и риски инвестиционного портфеля — примеры

- 1. Что такое риск и доходность инвестиционного портфеля

- 2. Риски инвестиционного портфеля — системные и несистемные

- 3. Как рассчитать доходность и риски портфеля ценных бумаг — примеры расчёта

- 3.1. На основе средних значений предыдущих лет

- 3.2. На основе вероятностных оценок

- 4. Советы и выводы для инвесторов

- Как собрать инвестиционный портфель: выбираем активы

- Виды портфелей

- Определяемся с целями

- Оцениваем уровни рисков

- Управление рисками

- Размеры вложений

- Формируем инвестиционный портфель

- Определитесь с суммой

- Инвестиционные цели и горизонт инвестирования

- Степень риска

- Структура портфеля

- Управляем портфелем

- Берем готовое решение

- Не забываем про налоги, комиссии и валютную переоценку

Доходность и риски инвестиционного портфеля — примеры

Хорошо сбалансированный инвестиционный портфель традиционно является одним из самых надёжных способов инвестирования в ценные бумаги на фондовом рынке. Но сколько можно заработать и при каких рисках? В этой статье мы поговорим про доходность и риски портфелей, приведём примеры способов расчёта.

Для тех, кто только начинает знакомиться с инвестициями предлагаю изучить следующие вопросы:

1. Что такое риск и доходность инвестиционного портфеля

Как правило, инвестиции долгосрочные, поэтому чаще всего за единицу расчёта берётся один год.

Те, кто интересовался ПИФами при выборе подходящего фонда для инвестирования, скорее всего, могли видеть различные предложения. Например, могли быть следующие цифры:

- Портфель №1 (умеренный). Доходность 20% при риске в 8%;

- Портфель №2 (консервативный). Доходность 15% при риске в 5%;

- Портфель №3 (агрессивный). Доходность 35% при риске в 25%;

То есть управляющий фонд указывает потенциальную прибыль и риски. При этом эти данные не являются точными, поскольку получены статистическим путём. Доходность любого из этих портфелей может оказаться как выше, так и ниже прогноза. Эти цифры получены с помощью средних значений на рынке за последнее время. Но рынок постоянно изменяется, поэтому эти значения имеют отклонения. Никто не может гарантировать поведения цен в будущем.

Если бы изучение истории было всё, что нужно, чтобы стать богатым — самыми богатыми людьми были бы библиотекари. Уоррен Баффет

Просчитать точные значения риска и доходности инвестиционного портфеля невозможно даже опытным инвесторам. Например, даже инвестируя в среднесрочные облигации ОФЗ, мы можем сильно промахнуться в своих ожиданиях, если произойдут какие-то экономических потрясений. А если речь идёт об инвестиции в акции, то здесь разбросы могут быть гораздо больше.

Поэтому речь всегда идёт лишь о вероятностных рисках и доходностях, включающее в себя множество неизвестных, каждая из которых влияет на конечный результат. При этом прогнозы чаще сбываются, чем не сбываются, поэтому их и делают.

Например, может случится черный лебедь. Событие, которые сильно повлияет на мировую экономику, но это событие нельзя было предсказать.

Ни для кого не секрет, что для снижения шансов потерять много денег используют диверсификацию портфеля. Другими словами: покупается несколько финансовых активов в разных пропорциях на фондовом рынке:

При выборе количества ценных бумаг считается, что их число не должно превышать 10-12. Эффект от чересчур сильной диверсификации может вообще исчезнуть. Поэтому лучше выбрать самые сильные 10 ценных бумаг из каждого сектора в экономике, чем добавить ещё 10 уже не таких сильных.

Давайте перечислим какие бывают риски, а уже далее займёмся арифметикой расчёта риска и доходности портфеля ценных бумаг.

2. Риски инвестиционного портфеля — системные и несистемные

Прочитав множество источников и книг, можно было заметить, что многие делят риски инвестиционного портфеля на две категории:

- Системные риски

- Политические/Страновые (войны, изменения в стране);

- Инфляционные (высокая инфляция);

- Валютные (сильное изменение курса национальной валюты);

- Изменения ставки рефинансирования (имеется в виду сильные и незапланированные изменения);

- Форс-мажоры (катастрофы, природные явления, эпидемии);

- Несистемные риски

- Кредитные (невыполнение кредитных обязательств);

- Деловые (ошибки в выборе вектора развития);

- Отраслевые (проблемы конкретно в секторах);

Помимо этого списка можно выделить ещё следующие

1 Капитальный риск. Это общий риск инвестирования в ценные бумаги. Вопрос встаёт в том, стоит ли вообще вкладываться в текущий момент по текущим ценам или стоит подождать. К сожалению, это невозможно определить.

2 Риск ликвидности. Из-за нехватки заявок на рынке есть возможность потери на комиссии, а, точнее, на спреде, поэтому важно покупать ликвидные активы. А если приобретать неликвидные, то только на долгосрок.

Спред — это разница между ценой аск и бид.

3 Селективный. Ошибки при отборе ценных бумаг. Это уже подвластно каждому инвестору.

4 Временной. Фундаментальный анализ показывает, что можно покупать, но было выбрано не самое удачное время для входа.

5 Экономический кризис. Глобальные спады в экономике случаются регулярно и будут случаться в будущем. При общем снижении экономик заработать можно лишь при торговле в шорт. Однако для инвестиционных портфелей такой подход практикуется только у активных трейдеров, но не у инвесторов.

3. Как рассчитать доходность и риски портфеля ценных бумаг — примеры расчёта

Как мы уже написали ранее: все расчёты риска и доходности делаются исключительно на основе статистической вероятности прошедшего периода. Рынки постоянно изменяются (то усиливается рост, то начинается падение и прочее), поэтому эти значения также меняются.

Рассмотрим два подхода для расчётов.

3.1. На основе средних значений предыдущих лет

Формула для подсчёта такого прогноза довольно проста:

- E — средняя доходность;

- di — средняя доходность за i-ый период;

Например, могут получиться следующие значения:

| Актив | E (в %) | период n (в месяцах) | максимальная просадка в % |

|---|---|---|---|

| Акция 1 | +1,15% | 48 | 15,2% |

| Акция 2 | +2,07% | 48 | 14,5% |

| Акция 3 | -0,47% | 48 | 24,2% |

| Облигация 1 | +0,8% | 48 | 2,7% |

Отсюда мы можем дать прогнозы в среднем о дальнейшем поведении. Составляя портфель, мы можем включать активы с различными весовыми коэффициентами, тем самым регулируя потенциальную доходность и риски.

Например, чтобы снизить максимальную просадку, следует включать в портфель максимально стабильные активы в большей пропорции. В нашем примере это «Облигация 1». На неё можно выделить 50% всего капитала.

Составим следующий портфель ценных бумаг:

- 50% облигация 1;

- 20% акция 1;

- 20% акция 2;

- 10% акция 3 (мы считаем, что ситуация у компании изменилась и она будет всё же расти);

В этом случае ожидаемая доходность и риски складывается из этих весов:

Итак, наш портфель ценных бумаг имеет ожидаемую доходность 11,964% при максимальной просадке в 9,71%. Ещё раз подчеркнём, что это лишь теоретическое предположение, основанное на исторических данных.

3.2. На основе вероятностных оценок

Второй вариант основывается на экспертных вероятностях. Для этого необходимо быть экспертом или хотя бы опытным инвестором. Ваша задача выставить вероятности наступления событий. Такой способ подойдёт только для профессионалов.

Например, для одной ценной бумаги на основе предыдущих лет и текущих показателей можно составить следующий прогноз:

| Прогноз средней годовой доходности (в %) | Вероятность (в %) |

| -5 | 10 |

| 0 | 20 |

| 10 | 50 |

| 15 | 20 |

Далее, вычисляется средняя из этих величин с учётом вероятности:

Вероятность потерь высчитывается аналогично. Например, просадка 10% с вероятности 40%, просадка 15% с вероятности 30%, просадка 5% с вероятностью 30%.

4. Советы и выводы для инвесторов

Можно сделать следующие выводы:

- Самыми надёжными ценными бумагами являются облигации; Поэтому если вы не переносите риски, то лучше держать свои деньги в них;

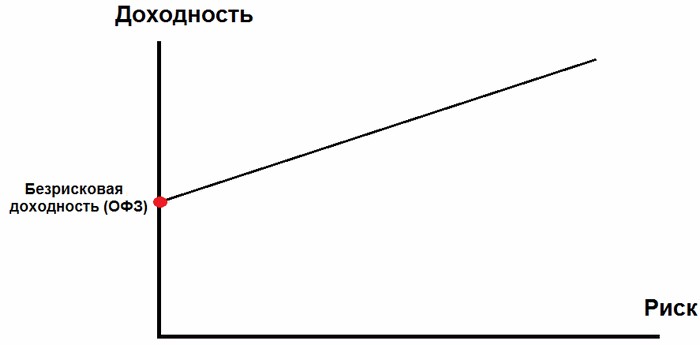

- Чем выше потенциальная доходность, тем выше риск;

- Ключевая ставка ЦБ может служить неким эталоном при определение минимального уровня доходности от инвестиции;

- Расчёт риска и доходности является лишь предположением, гипотезой, как будет на самом деле не может предсказать никто;

- Все расчёты производятся на долгосрок; Невозможно предугадать тенденцию на пару дней или месяц вперёд;

Например, история с коронавирусом является отражением сложности инвестиций. В марте все мировые рынки резко падают на рекордные значения. После чего наступает безоткатный рост, при этом что экономическая активность минимальна. Стоимостной инвестор бы предпочёл быть в стороне, но тогда он пропустил всё ралли акций.

Смотрите также видео про «как посчитать доходность портфеля инвестиций»:

Источник

Как собрать инвестиционный портфель: выбираем активы

Инвестиционный портфель — это набор активов, которые позволяют инвестору достигать поставленных целей и задач. Правильно сформированный инвестиционный портфель — половина успеха для инвестора. Грамотное сочетание активов делает портфель эффективнее и безопаснее, но однозначного рецепта его формирования и единственно верного соотношения бумаг для него нет.

Виды портфелей

Инвестиционные портфели классифицируются по многим характеристикам, мы рассмотрим самые важные. Прежде чем приступить к формированию портфеля, определяем для себя основные параметры.

Определяемся с целями

Поставленных целей может быть великое множество, приведем самые понятные:

- Достижение доходности выше, чем по банковскому депозиту, защита от инфляции. Поставленная таким образом цель говорит о том, что вы являетесь консервативным инвестором, не склонны к риску, надежность инвестиций цените выше доходности. Ваш портфель должен быть собран из надежных государственных ценных бумаг, акций и облигаций крупных стабильных компаний.

- Долговременное инвестирование с целью увеличения капитала. Такие цели ставит перед собой умеренный инвестор, который старается сохранить баланс между риском и доходностью, но проявляет разумную инициативу. Большую часть портфеля здесь занимают ценные бумаги крупных и средних надежных компаний, и для надежности присутствует небольшая доля государственных ценных бумаг.

- Возможность быстрого роста вложенных средств. Это цель агрессивного инвестора, которого не пугает высокий уровень риска, он стремится и способен получить высокую доходность. Такой инвестор готов принимать быстрые и рискованные решения ради получения высокой прибыли. Портфель собран из высокодоходных акций, «недооцененных» акций небольших подающих надежды компаний, венчурных компаний.

Оцениваем уровни рисков

При формировании инвестиционного портфеля должны учитываться возможные финансово-экономические риски, которые сильно влияют на доходность вложений. Уже при планировании инвестирования нужно уметь просчитывать возможность возникновения угрожающих ситуаций, и начинать следует с анализа финансовой деятельности компаний, в которые собираетесь вкладывать свои деньги. При этом необходимо учитывать:

- Репутационную надежность компании, производимую продукцию, ее положение в отрасли.

- Широкую сферу влияния и конкурентоспособность среди других представителей отрасли. Дополнительными преимуществами считаются наличие патента на право производства, государственные лицензии и т. д.

- Соответствие отпускных цен на производимую продукцию рыночному спросу, возможность поддерживать их баланс в течение длительного времени.

- Наличие материальных и интеллектуальных ресурсов для будущего эффективного развития хотя бы на ближайшие 10 лет.

Полезно оценить финансовую надежность компании через основные финансовые показатели (как их читать, можно прочесть тут):

- чистая прибыль должна повышаться на протяжении нескольких лет;

- акционерный капитал отличается стабильным ростом;

- рентабельный акционерный капитал — показатель того, что компания эффективно развивается и оптимально распоряжается средствами;

- долгосрочные долги должны отсутствовать или быть сведены к минимальным значениям, этот фактор может привести к банкротству компании.

На основании вышеперечисленных параметров делаем вывод о состоянии компании с точки зрения перспективности развития либо наличия возможных рисков:

- Растущая — постоянно развивается и расширяется с учетом новейших тенденций в экономике.

- Прибыльная — приносит постоянный стабильный доход.

- Предкризисная — имеет нестабильные финансовые показатели.

- Кризисная — не имеет прибыли, работает в убыток.

Управление рисками

Для снижения возможных рисков необходимо придерживаться следующей стратегии:

- Инвестировать в бумаги только тех компаний, в отношении которых проведен анализ финансовой деятельности с положительной оценкой.

- Приобретать бумаги одной компании не сразу на всю запланированную сумму, а в несколько этапов.

- Приобретать акции после падения в цене на 20–50 % от пиковых значений.

- Избавляться от акций компании полностью, если у нее наблюдаются стабильно растущие убытки.

- Продолжать инвестировать, несмотря даже на негативные результаты, в соответствии с полученным опытом корректируя стратегию планирования портфеля.

Размеры вложений

Этот показатель очень сильно влияет на структуру инвестиционного портфеля. Когда сумма инвестиций невелика, особой необходимости (да и возможности) в создании диверсифицированного разделенного на множество сегментов инвестиционного портфеля нет.

В дальнейшем по мере возрастания количества и объема инвестиций возникает необходимость диверсификации портфеля в первую очередь с целью снижения рисков.

Формируем инвестиционный портфель

Сразу правильно сформировать инвестиционный портфель очень сложно. Не всегда поможет получить прибыль копирование чужого портфеля. Слишком много факторов влияет на результат. Поэтому начинающему инвестору полезнее будет собрать портфель самостоятельно, чтобы в дальнейшем его улучшать с учетом накопленного опыта и капиталов, увеличивать доходность и снижать риски.

Определитесь с суммой

Прежде чем начать, определите для себя сумму, которую вы готовы вложить. Чем больше сумма, которой вы располагаете, тем больше финансовых инструментов вам доступны.

Нужно точно знать, сколько денег вы можете потерять, инвестирование всегда сопряжено с риском, поэтому вкладывать можно только те деньги, которые вы можете позволить себе потерять.

Регулярные вложения важнее большой начальной суммы. Обеспечьте регулярное пополнение капитала и постоянную ребалансировку активов, без этого доходность портфеля будет снижаться.

ВАЖНО! Для того чтобы начать инвестирование, не обязательно иметь очень крупную сумму, достаточно и $100.

Инвестиционные цели и горизонт инвестирования

Назовите точную сумму, которую вы планируете заработать, и срок, за который вы хотите это сделать.

В зависимости от целей у портфеля будет разная структура. Некоторые инвесторы считают: чем дольше горизонт инвестирования, тем больше рискованных активов можно включить в портфель. А для краткосрочных инвестиций лучше выбирать консервативные инструменты.

ВНИМАНИЕ! Как уже отмечалось, все очень индивидуально и зависит от многих факторов, например, отношения к степени риска.

Степень риска

Определите приемлемую степень риска и выберите соответствующую стратегию — консервативную, умеренную или агрессивную.

Структура портфеля

Определите структуру портфеля — сколько и в каком соотношении покупать. Это зависит от ваших целей, сроков и степени риска, на который вы готовы пойти.

Опытные инвесторы стараются сочетать в своем портфеле все три инвестиционные стратегии:

- накопительную — самые консервативные активы;

- стабилизационную — с активами, которые можно с выгодой продать в любой момент;

- доходную — самую рискованную и прибыльную.

В классическом инвестиционном портфеле с умеренными рисками существует приблизительно такой состав инструментов:

- 30–40 % средств — консервативные;

- 50 % — умеренные;

- 5–20 % — самые рискованные и прибыльные.

ВНИМАНИЕ! Неопытные инвесторы 80 % отводят на консервативные и умеренные инструменты, 20 % — на рискованные.

Управляем портфелем

Есть инвесторы, которые сформировав портфель, забывают про него. Такой метод управления называется пассивным, при этом вкладчик рассчитывает на определенный небольшой доход, хотя состав портфеля остается практически неизменным.

Для получения максимальной прибыли портфелем надо активно управлять: мониторить ситуацию на рынке бумаг, приобретать выгодные, избавляться от тех, которые падают в цене. При таком методе управления состав портфеля меняется часто и заметно в зависимости от тенденций рынка.

Берем готовое решение

На рынке предлагаются готовые инвестиционные портфели, составленные из ценных бумаг, подобранных по определенным критериям. Они собираются в соответствии с поставленными задачами и принципами. Например, это стратегии от самых известных личностей в сфере инвестиций.

Некоторые сервисы предлагают готовые решения для создания индивидуального инвестиционного портфеля. Среди услуг:

- настраиваемые параметры доходности и уровня защиты;

- доходность до 35 % годовых;

- защита капитала;

- отсутствие человеческого фактора при создании и т. д.

Не забываем про налоги, комиссии и валютную переоценку

Любая инвестиционная деятельность происходит с целью получения дохода. С прибыли в РФ оплачивается налог (НДФЛ): 13 % для граждан РФ и 30% для нерезидентов.

ВАЖНО! Налог взимается только с доходов, при этом в расчет налоговой базы не входит сама сумма инвестиций.

Основные способы и причины снизить налоги для инвестора:

- Фиксировать убыток. Налог рассчитывается от финансового результата: если ценные бумаги куплены, но к концу года не проданы, налог не берется.

- Если в течение года сделки были и прибыльными, и убыточными, сумма убытка вычитается из базы налогообложения.

- Если вы торгуете на ИИС, налоги берутся только в момент закрытия счета. Также на индивидуальном инвестиционном счете действуют определенные налоговые льготы.

- Существует ряд инструментов с дополнительными налоговыми льготами, например, облигации, эмитированные после определенной даты.

- При соблюдении определенных условий не берется налог на прибыль от продажи ценных бумаг инновационного сектора экономики.

- Не облагаются сбором необращающиеся ценные бумаги.

- Учитываются убытки прошлых лет.

- При покупке валютного актива и укреплении в дальнейшем курса рубля.

Никто не может знать того, что будет. Никто не способен рассчитать идеального соотношения активов в инвестиционном портфеле. Однако существует алгоритм действий, который поможет сделать ваш портфель наиболее сбалансированным и эффективным для того, чтобы осуществились ваши инвестиционные планы.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник