- Превращение сбережений в инвестиции: проблемы и пути их решения

- экономические науки

- Похожие материалы

- Список литературы

- Завершение формирования электронного архива по направлению «Науки о Земле и энергетика»

- Создание электронного архива по направлению «Науки о Земле и энергетика»

- Потребление, сбережения, инвестиции. Рыночный механизм использования доходов на потребление и накопления

- Совокупный спрос и совокупное предложение

Превращение сбережений в инвестиции: проблемы и пути их решения

экономические науки

- Габдуллина Динара Муслимовна , бакалавр, студент

- Башкирский Государственный Аграрный Университет

- Шайхутдинова Наталья Александровна , кандидат наук, доцент, доцент

- Башкирский государственный аграрный университет

-

Похожие материалы

Как регулируются доходы и сбережения населения в настоящее время очень важно. Главным источником, который определяет сущность инвестиции являются сбережения. Они привлекаются для того, чтобы эффективно использоваться в реальном секторе экономики страны [1, С.95].

Экономика имеет необходимость в перераспределении денежных средств от тех, у кого они есть, и кто в них нуждается. Эти средства копит население, а нужны они государству и предпринимателям. Основной фактор экономического роста – это инвестиции. В период осуществления инвестиции увеличивают совокупный спрос, а в последующем – повышается совокупное предложение.

Инвестициями можно назвать те сбережения, которые в конечном итоге приносят прибыль. Это происходит путём вложения их в разные виды деятельности.

Государством и финансовыми сообществами ведется поиск источников финансирования для удовлетворения инвестиционных потребностей [2].

К воспроизводству и обновлению основного капитала ведут инвестиции в реальный капитал (капиталообразующие инвестиции или инвестиции в нефинансовые активы). Инвестициями в денежный капитал являются средства, которые в будущем будут инвестироваться в реальный капитал страны [3, С. 253-258].

Согласно данным Росстата, можно отметить, что в ноябре 2015 года инвестиции в основной капитал в России снизились на 5,6 % в годовом выражении и составили 1 трлн. 272,7 млрд руб. За январь-ноябрь 2015 г. (в годовом выражении) снижение инвестиции равнялось 5,5 % .

По прогнозу Минэкономразвития (на 2016-2018 годы) инвестиции в основной капитал с 2016 года снова будут расти. В 2016 – 2018 годах прирост инвестиции в среднем составит по базовому варианту 2,98 % в год (3,11% в 2016 году, 2,31% — в 2017 году и 3,21% в 2018 году) [4].

Основное значение имеют банки страны в превращении сбережении в инвестиции. Посредническая функция коммерческих банков немаловажна для того, чтобы экономика успешно развивалась. Благодаря их деятельности уменьшается степень риска и неопределённости в экономической системе – они аккумулируют свободные денежные средства и обращают их в сильный инвестиционный ресурс.

Один из первых методов привлечения дополнительных средств – сберегательные вклады, принимаемые банками под проценты. В то время банками выполняется общественно значимая функция – стимулирование посредничества в кредит. Это случается благодаря перераспределению средств юридических лиц, также денежных доходов физических лиц.

Согласно всероссийскому выборочному опросу, проведенного в 2014 году больших перемен в сберегательных установках не было, хотя и выросли реальные денежные доходы населения, и появилась новая государственная система страхования вкладов. Также не поменялись взгляды о выгодности и надёжности финансовых инструментов. В экономической теории предполагалась другая взаимосвязь между надёжностью вложении и отдачей от них. В представлениях населения – выгодно то, что надёжно. Надежность предполагается при сохранении денежных средств. Первые два места по выгодности и надёжности занимают материальные активы. Это золото с остальными драгоценностями, недвижимость. На третьем месте стоят сберегательные вклады. Однако, основная часть накопленных средств не инвестируются в ценные бумаги или недвижимость, не вкладываются в банк — а наоборот, они остаются лежать на депозитных счетах или же дома в рублях. Только меньше 3% людей, которые имеют сбережения, вкладывают денежные средства в бизнес либо приобретают ценные бумаги или недвижимость. Причиной этого является не недостаток финансовых средств, а то, что большинство (57%) всех людей, несмотря на то, что имеют они сбережения или нет, убеждены, что денежные средства выгоднее всего хранить наличными в рублях. Только примерно 2% опрошенных готовы инвестировать свои денежные средства в ценные бумаги и примерно столько же — в недвижимость [2, С.17].

В 2012 г. Центром социологических исследований PАНXиГC под руководством В. Вахштайнa и П. Степанцовa велось исследование «Евробарометр в России». Вследствие чего было выявлено, что финансовая активность населения России в 1,5-2 раза ниже, нежели активность жителей Западной Европы. Лишь 30 % жители России имеют накопления , и чуть больше 10% сумели отложить денежные средства за 2014 г. Кредитными услугами пользовалась лишь 25% россиян. Главной причиной является то, что граждане не доверяют финансовым учреждениям. Негативное воздействие на экономику оказывается из-за отсутствия доверия ко многим финансовым учреждениям [7].

Для большинства потребителей пользоваться банковскими услугами является вынужденным, а никак не осмысленным решением. Сейчас кредитным организациям доверяет 65% жителей России. Население больше доверяет наличным денежным средствам, нежели безналичным расчетам, в особенности это происходит на фоне информации о хищениях безналичных денежных средств. Для того, чтобы население поверило в безопасность безналичных расчетов, необходимо еще многое сделать. Согласно всероссийскому опросу НАФИ в 2013-2014 г., 23% населения заявили, что не доверяют электронным платежным системам, потому что не уверены в их надежности [5].

Навязывание условий банковского обслуживания встречается не только в виде платежей, банковских карт и вкладов, а также в кредитовании людей. Согласно всероссийскому опросу НАФИ в марте 2015 г.было выявлено, что: 38,4% респондентов обязали приобрести страховку к выбранной ими кредитной услуге, при этом 36,2,1% полагают, что банк необоснованно взимает с них деньги [7].

Когда покупатель получает самые востребованные продукты и услуги на банковском рынке, сталкивается с принуждением, поэтому у него возникает желание не платить за навязанные дополнительные услуги. Кроме того, большинство покупателей негативно относятся к информации, которую распространяют банки (40% жителей России раздражает банковская реклама, из их числа 22% отметили, что рекламы навязчивые, а 21% – вводят в заблуждение и обманывают). Кроме этого, покупатели не верят в достоверность информации о стоимости кредита, которую сообщает банк. Причиной опасения клиентов в отношении добросовестности банков является реакцией потребителя на нехороший опыт в прошлом, когда банки применяли комиссии, не оповещали заемщиков о реальной стоимости кредита. [6].

Таким образом, понятие «доверие» применительно к поведению населения включает в себя следующие составляющие: отсутствие принуждения и снятие ограничений при использовании банковских продуктов; свобода в принятии решения о покупке товаров и услуг; честность и открытость в предоставлении информации; соблюдение взятых обязательств и качество обслуживания.

Для того, чтобы повысить доверие граждан банкам и другим финансовым учреждениям, необходимо:

- Повысить финансовую грамотность и компетенцию работников финансовых организаций (нередко сами работники банков не до конца понимают сути предлагаемых услуг, а тогда как они могут объяснить ее покупателю? «Начинать необходимо с себя»);

- Обеспечить свободу в принятии решения о покупке финансового продукта или использовании финансовой услуги;

- Гарантировать открытость и достоверность информации, предоставляемой банками и другими финансовыми организациями;

- Подробно разъяснять потребителям любую финансовую операцию с выделением рисков и преимуществ от той или иной услуги до того, как потребить подпишет договора или другие документы. Сотрудники финансовых учреждений должны быть убеждены в том, что клиент понял сущность вопроса, а это соответственно, ведет к повышению финансовых знаний граждан;

- Сотрудники финансовых организаций должны подробно разъяснять права потребителей;

- Государство должно обеспечивать правовую защищенность населения перед разными видами мошенничества на финансовых рынках;

- Формировать лояльность к финансовым учреждениям за счет положительного опыта работы, повышения качества обслуживания, нацеленного на долгосрочное сотрудничество;

- Установить оперативную обратную связь на обращения граждан, то есть выявить проблемные точки в восприятии населением финансовых услуг, анкетирование, ответы на вопросы и прочие разъяснения;

- Бороться с мошенничеством на финансовых рынках;

- Добиться положительной динамики микроэкономических показателей, таких как государственный долг, экономический рост [3].

Инвестиции очень сильно влияют на экономику, поскольку с их помощью происходит качественное развитие реального сектора экономики, обеспечиваются определённые результаты хозяйственной деятельности. Доходы населения и занятость также зависят от инвестиций [1,2].

Таким образом, инвестиции и сбережения взаимосвязаны. Без сбережений не может быть инвестиции, но инвестициями могут стать не все сбережения. В инвестиции могут превратиться сбережения, вкладывающиеся в развитие общественного производства для того, чтобы извлечь доход в будущем.

Список литературы

- Булатов А. С. Экономика. Учебник. — М.: Экономист, 2014. –831с.

- Шайхутдинова Н.А., Габдуллина Д.М., Влияние инфляции на уровень жизни населения //Актуальные проблемы экономики. 2016. №2. – С. 262-263.

- Лапуста, М. Г. Финансы организаций (предприятий) [Текст]: учеб. пособие / М. Г. Лапуста, Т. Ю. Мазурина, Л. Г. Скамай – М.: Инфра – М. 2015г – 575 с.

- Федеральная служба государственной статистики РФ: [Электронный ресурс] http://www.gks.ru/. (дата обращения 6.02.2016).

- Нелюбовь к банковской рекламе [Электронный ресурс]. URL: http://nacfin.ru/nelyubov-k-bankovskoj-reklame/

- Безналичное согласие [Электронный ресурс] URL: http://bankir.ru/novosti/s/beznalichnoe-soglasie-10018340/

Завершение формирования электронного архива по направлению «Науки о Земле и энергетика»

Создание электронного архива по направлению «Науки о Земле и энергетика»

Электронное периодическое издание зарегистрировано в Федеральной службе по надзору в сфере связи, информационных технологий и массовых коммуникаций (Роскомнадзор), свидетельство о регистрации СМИ — ЭЛ № ФС77-41429 от 23.07.2010 г.

Соучредители СМИ: Долганов А.А., Майоров Е.В.

Источник

Потребление, сбережения, инвестиции. Рыночный механизм использования доходов на потребление и накопления

Совокупный спрос и совокупное предложение

Макроэкономика изучает не отдельные явления и процессы, а их совокупности: совокупный спрос, совокупное предложение, совокупные потребление и сбережения, совокупную занятость, совокупные инвестиции, совокупную цену в виде уровня цен и т. д. Целью макроэкономического анализа является нахождение условий, при которых наступает общее экономическое равновесие.

Общее экономическое равновесие – это состояние экономики, при котором общественное производство (совокупное предложение) сбалансировано с общественным потреблением (совокупный спрос), когда между использованием ограниченных производственных ресурсов (земля, труд, капитал) и созданием различных товаров достигается пропорциональность в общенациональном масштабе.

Общеэкономическое равновесие, выступающее в качестве макроэкономического, проявляется в виде пропорциональности:

а) между производством продукции и ее потреблением;

б) между вовлеченными в оборот ресурсами и их использованием;

в) между предложением товаров и их спросом;

г) между материально-вещественными и финансовыми потоками.При рассмотрении макроэкономического равновесия важнейшими категориями выступают «совокупный спрос» и «совокупное предложение», «потребление» и «предельная склонность к сбережению», «накопления» и «инвестиции».

Совокупный спрос – это общий объем товаров и услуг в национальном масштабе, который потребители, предприятия и государство могут купить при различных уровнях цен.

Совокупный спрос (AD) представляет собой сумму всех спросов на конечные товары и услуги, предлагаемые на товарных рынках. В агрегированном виде совокупный спрос включает:

где AD – совокупный спрос; C – совокупный спрос домохозяйств; I – спрос на капитальное оборудование; G – спрос на товары и услуги со стороны государства; X – чистый экспорт, разность между спросом иностранцев на отечественные товары и отечественным спросом на иностранные товары.

На совокупный спрос оказывают влияние различные факторы, которые можно разделить на две группы.

К первой группе относятся те факторы, которые формируют спрос на уровне отдельного товара (доход потребителей, вкусы потребителей, цены на товары-заменители).

Ко второй группе относятся факторы, оказывающие воздействие в целом на совокупный спрос (AD). Если национальный доход растет, то и AD растет. Если доход покупателя повышается, то и спрос на товары увеличивается.

Важнейшим положением является то, что стоимостная величина всех продаж за определенный период времени должна равняться произведению массы денег (M), находящихся в обращении, на число оборотов (V) этих денег за данный период времени. Другими словами, если вся денежная масса (М) совершит пять полных оборотов, то объем годовых продаж конечных товаров в стране составит MV.

Если, например, денежная масса М = 200 млрд руб., скорость оборота денег V =5, тогда MV = 200 х 5 = 1000 млрд руб. = стоимости всех продаж конечных товаров за год.

В соответствии с количественной теорией денег совокупный спрос можно выразить как

где P – уровень цен.

Кроме этого, следует иметь в виду, что на совокупный спрос оказывают влияние ценовые и неценовые факторы.

К ценовым факторам относятся:

- «Эффект процентной ставки». При росте уровня цен потребители и производители вынуждены брать деньги в кредит, что ведет к повышению процентной ставки, снижению покупательной способности, сокращению инвестиций. В результате совокупный спрос уменьшается.

- «Эффект богатства». При повышении уровня цен стоимость акций, облигаций, финансовых активов падает, население беднеет и совокупный спрос сокращается.

- «Эффект импортных товаров». При повышении уровня цен внутри страны спрос на отечественные товары сокращается, а на более дешевые импортные – возрастает, что ведет к снижению совокупного спроса.

К неценовым факторам относятся:

- Изменения в потребительских расходах, связанные с изменением уровня благосостояния: рост населения, рост доходов, изменения в подоходном налоге.

- Изменения в инвестиционных расходах, т. е. в объеме закупок, средств производства, связанные с изменением уровня налогов на бизнес, уровнем использования производственных мощностей.

- Изменения в государственных расходах, вызываемые преимущественно политическими решениями.

4. Изменения в расходах на чистый экспорт, обусловленные уровнем доходов в стране, изменением валютного курса.

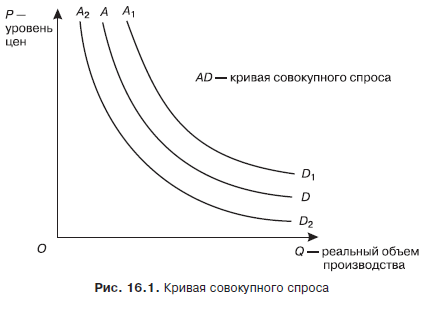

Неценовые факторы смещают кривую совокупного спроса AD либо вправо от A1D1, когда спрос увеличивается, либо влево от A2D2, когда спрос уменьшается (рис. 16.1).

Совокупное предложение – это общее количество товаров и услуг, которое может быть предложено предпринимательским и государственным секторами при разных уровнях цен.

Совокупное предложение (АS) может быть приравнено к величине валового национального продукта (ВНП) или к величине национального дохода (НД):

На величину совокупного предложения оказывают влияние ценовые и неценовые факторы.

Среди ценовых факторов, во-первых, выделяют действующие на микроуровне и вызывающие изменение предложения на рынке отдельного товара (технология производства, издержки и т. д.). Во-вторых, к ним относятся действующие на макроуровне факторы, их качество и количество. В данном случае качество характеризуется производительностью факторов (более квалифицированная рабочая сила и более совершенная техника). Увеличение количества и повышение качества факторов приводит к росту производственных мощностей, а следовательно, к росту AS.

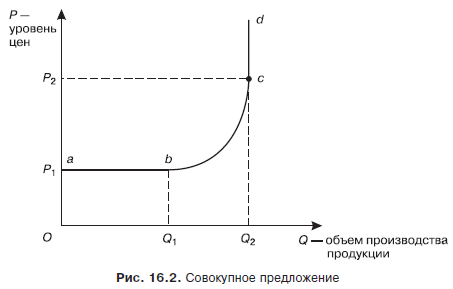

Графически совокупное предложение можно представить в следующем виде (рис. 16.2).

Совокупное предложение находится в зависимости от уровня цен. Но в любом случае объем производства ограничивается величиной имеющихся ресурсов. На графике представлены случаи совокупного предложения:

- На участке ab производство растет при неизменном уровне цен (по горизонтали).

- На участке bc производство растет при росте цен (по восходящей).

- На участке cd экономика достигает своих производственных возможностей, определяемых ресурсами. Спрос может удовлетворяться за счет роста цен (по вертикали).

К числу неценовых факторов относятся те, которые могут изменять издержки:

- Изменение цен на ресурсы (их повышение ведет к увеличению издержек производства и как результат к понижению совокупного предложения).

- Рост производительности труда ведет к увеличению объема производства и соответственно к расширению совокупного предложения.

- Изменение условий бизнеса (налоги, субсидии). При повышении налогов издержки увеличиваются, совокупное предложение сокращается.

Взаимосвязь совокупного спроса (AD) и совокупного предложения (AS) и обеспечение равновесия на товарном рынке.

Равновесие на товарном рынке в процессе отклонения AD и AS достигается путем изменения цен или объемов выпуска продукции. При этом могут иметь место несколько вариантов:

1. Совокупный спрос превышает совокупное предложение AD > AS. При этом равновесие достигается двумя путями:

а) не изменяя объема, повышают цены;

б) не изменяя цен, расширяют выпуск продукции.На практике фирмы обычно идут по второму пути. Но увеличение выпуска продукции ведет к росту издержек. Поэтому в действительности идут по пути увеличения объемов производства и повышения уровня цен.

2. Совокупный спрос ниже совокупного предложения AD

Источник