- Достоинства и недостатки статического срока окупаемости

- Критерии и методы оценки инвестиционных проектов

- Критерии и методы оценки инвестиционных проектов

- Оценка общей эффективности проекта для инвестора

- Оценка внешних эффектов проекта

- Общие подходы к определению эффективности инвестиционных проектов

- Статические методы оценки

- Срок окупаемости инвестиций (Payback period, PP)

- Коэффициент эффективности инвестиции (Account rate of return, ARR)

- Динамические методы оценки

- Чистый дисконтированный доход (Net present value, NPV)

- Срок окупаемости. Преимущества и недостатки критерия.

Достоинства и недостатки статического срока окупаемости

Рис. 4. Графический способ определения простого срока окупаемости

Статический срок окупаемости (простой срок окупаемости инвестиционного проекта)

Достоинства и недостатки чистого накопленного дохода

Рис. 3. График зависимости накопленного дохода от продолжительности инвестиционного проекта

Метод чистого накопленного дохода

ПРОЕКТОВ

СТАТИЧЕСКИЕ МЕТОДЫ ОЦЕНКИ ИНВЕСТИЦИОННЫХ

Статические методы оценки инвестиционных проектов не учитывают ценность денежных ресурсов во времени. К статическим методам относятся:

— метод чистого накопленного дохода;

— простой срок окупаемости;

Чистый накопленный доход (рис.3) представляет собой сумму чистых доходов за весь срок реализации проекта, уменьшенную на величину первоначальных инвестиционных затрат.

Чистый доход i-го года реализации проекта представляет собой разность между всеми поступлениями и всеми оттоками средств, за i-год. Чистый доход i-го года представляет собой прибыль предприятия после уплаты налогов (чистая прибыль).

| I0 |

| PV |

| Денежные единицы |

| Годы |

При использовании данного метода не имеет значения продолжительность периода инвестирования, поэтому предполагается, что инвестиционные затраты осуществляются в год предшествующий началу эксплуатации проекта в общем объеме.

В случае реализации инвестиционного проекта на действующем предприятии необходимо в денежных потоках i-го года выделить ту составляющую, которая возникла в связи с реализацией инвестиций.

Для этого годовой доход определяется по следующей формуле:

где Вi – поступления i-го года реализации инвестиционного проекта,

B0 – поступления до реализации инвестиционного проекта,

Зi – затраты на производство и реализацию i-го года осуществления инвестиционного проекта,

З0 — затраты на производство и реализацию до осуществления инвестиционного проекта.

Проект считается эффективным, если величина PV превышает «0». Это означает, что первоначальные инвестиции полностью окупились и проект приносит прибыль инвесторам в размере равном чистому накопленному доходу. Отрицательное значение PV говорит о том, что замысел положенный в основу инвестиционного проекта коммерчески не привлекателен и его реализации приведет к убыткам у инвестора. Преимущества и недостатки накопленного дохода отражены в табл.4.

| Достоинства | Недостатки |

| 1. Простота вычисления. 2. Позволяет оценить эффект (прибыль) от реализации проекта. | 1. Рассчитывается на основе недисконтированных денежных потоков. 2. Нельзя использовать при выборе альтернативных проектов, с различным объемом первоначальных инвестиций. |

| Годы |

| Денежные единицы |

| PV |

| N |

Простым сроком окупаемости (N) называется период за который величина накопленного дохода равно 0 или чистый накопленный доход равен сумме первоначальных инвестиций. Срок окупаемости (рис.4) показывает, что инвестиционные затраты полностью окупились и проект начинает приносить прибыль. Пример, общий случай:

∑(i=1, x)PVi ≤ I0

Источник

Критерии и методы оценки инвестиционных проектов

Рассмотрим основные методы оценки эффективности инвестиционных проектов, более подробно и выясним их основные достоинства и недостатки.

Критерии и методы оценки инвестиционных проектов

Финансово-экономическая оценка инвестиционных проектов занимает центральное место в процессе обоснования и выбора возможных вариантов инвестирования в операции с реальными активами. В значительной степени она основывается на проектном анализе. Цель проектного анализа – определить результат (ценность) проекта. Как правило для этого применимо следующее выражение:

Результат проекта = Цена проекта — Затраты на проект

Прогнозная оценка проекта является достаточно сложной задачей, что подтверждается рядом факторов:

- инвестиционные расходы могут производиться или в разовом порядке, или на протяжении длительного времени;

- период достижения результатов реализации инвестиционного проекта может быть больше или равен расчетному периоду;

- проведение длительных операций приводит к росту неопределенности при оценке всех аспектов инвестиций, то есть к росту инвестиционного риска.

Эффективность инвестиционного проекта характеризуется системой показателей, отражающих соотношение затрат и результатов в зависимости от интересов его участников.

Оценка общей эффективности проекта для инвестора

Инвестиционные проекты могут быть как коммерческими, так и некоммерческими. Даже при некоммерческих проектах есть возможности потраченные, и есть возможности полученные.

Отличие инвестиционных проектов от операционной деятельности организации заключается в том, что затраты, предназначенные для однократного получения каких-то возможностей, не относятся к инвестициям. В этом случае, инвестор – это лицо, которое вкладывает свои возможности для многократного использования, заставляя их работать для создания новых возможностей.

Если для коммерческих проектов существуют способы оценки их эффективности, то как оценить эффективность проектов некоммерческих? Под эффективностью в общем случае понимается степень соответствия цели. Цель должна быть поставлена точно, детально и допускать только однозначный ответ – достигнута она или нет. При этом добиваться цели можно разными путями, а каждый путь имеет свои затраты.

Для решения по реализации коммерческого проекта проводится оценка его экономической эффективности. В случае некоммерческого проекта, если решено достигнуть цели, то выбор состоит в определении наиболее эффективного пути. При этом нефинансовые критерии должны иметь приоритет над финансовыми показателями. Но при этом цель должна быть достигнута наименее затратным способом.

Также при оценке некоммерческого проекта:

- следует учитывать устойчивость инвестора к реализации проекта – выдержит ли инвестор реализацию проекта;

- при определении альтернативных вариантов равного качества выбирается обычно наиболее дешевый вариант;

- желательно спланировать движение затрат (инвестиций) в динамике, чтобы заранее рассчитать силы, предусмотреть дефицит и позаботиться о привлечении дополнительных ресурсов, если это необходимо.

Оценка внешних эффектов проекта

2-ой нюанс оценки проектов состоит в том, будто проект будет иметь ценность не только в глазах инвестора. К примеру, вложения в образование неких людей принесет пользы больше не им самим, а сообществу в целом, которое потом использовало для своих нужд открытия и изобретения ученых.

Инвестиционные проекты коммерческих организаций на ряду с из коммерческой значимостью имеют также следующие эффекты:

1. Социальный эффект оценивается пользой проекта для общества, или живущего кругом места реализации плана, или работающего на проекте, и состоит:

- в повышении уровня зарплат;

- в развитии инфраструктуры и иных возможностей для населения вокруг места реализации проекта.

2. Налоговый эффект оценивается объемом прогнозируемых налоговых поступлений в бюджеты всех уровней (муниципальный, региональный, федеральный).

3. Бюджетный эффект оценивается в случае, если проект полностью или частично финансируется за счет бюджетных средств. Определяется, сколько денег после реализации проекта будет возвращено через налоговые платежи за определенный период времени.

4. Экологический эффект имеет место, если проект так или иначе затрагивает экологическую ситуацию.

Все результаты плана для остальных сторон существенны, так как фирма и проект пребывают в окружении сообщества, людей, государства, природы. Если от плана улучшается окружение, то наверное лучше и для коммерческой организации, которая реализует инвестиционный проект, так как в мире все взаимосвязано.

Общие подходы к определению эффективности инвестиционных проектов

В основе принятия решений инвестиционного характера лежит оценка экономической эффективности инвестиций. Рыночная экономика требует учета влияния на эффективность инвестиционной деятельности факторов внешней среды и фактора времени, которые не находят полной оценки в расчете указанных показателей.

В настоящее время приняты Методические рекомендации по оценке эффективности инвестиций и их отбору для финансирования (утверждены Минэкономики РФ, Минфином РФ и Госстроем России, 21 июня 1999 г. №ВК477).

В них достаточно полно нашли отражение результаты научных исследований отечественных и зарубежных экономистов в области методов оценки эффективности инвестиционных проектов.

Рассмотрим основные методы оценки эффективности инвестиционных проектов более подробно и выясним их основные достоинства и недостатки.

Статические методы оценки

Срок окупаемости инвестиций (Payback period, PP)

Наиболее распространенным статическим показателем оценки инвестиционных проектов является срок окупаемости (Payback period, PP).

Под сроком окупаемости подразумевается период времени с момента начала реализации инвестпроекта до момента ввода в эксплуатацию объекта, когда доходы от текущей деятельности становятся равными первоначальным инвестициям (капитальные затраты и эксплуатационные расходы).

Данный показатель дает ответ на вопрос: когда произойдет полный возврат вложенного капитала? Экономический смысл показателя заключается в определении срока, за который инвестор может вернуть вложенный капитал.

Как измеритель критерий РР прост и легко понимаем. Однако он имеет свои недостатки, которые более подробно мы рассмотрим при анализе дисконтированного срока окупаемости (DPP), поскольку данные недостатки относятся как к статическому, так и динамическому показателям срока окупаемости. Основной недостаток этого коэффициента в том, что он не учитывает стоимость денежных средств во времени, то есть не делает различия между проектами с одинаковым сальдо потока доходов, но с разным распределением по годам.

Коэффициент эффективности инвестиции (Account rate of return, ARR)

Коэффициент эффективности инвестиций (Account rate of return, или ARR) или учетная норма прибыли или коэффициент рентабельности проекта. Существует несколько алгоритмов исчисления данного показателя.

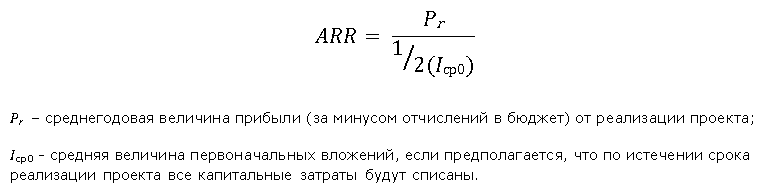

Первый вариант расчета основан на отношении среднегодовой величины прибыли (за минусом отчислений в бюджет) от реализации проекта за период к средней величине инвестиций:

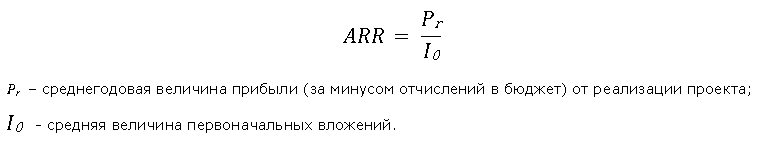

Второй вариант определения коэффициента рентабельности проекта выглядит следующим образом:

Динамические методы оценки

Чистый дисконтированный доход (Net present value, NPV)

В вышеуказанных рекомендациях предложено официальное название данного критерия – чистый дисконтированный доход (ЧДД).

Величина NPV рассчитывается как разность дисконтированных денежных потоков доходов и расходов, производимых в процессе реализации инвестиции за прогнозный период. Суть критерия состоит в сравнении текущей стоимости будущих денежных поступлений от реализации проекта с инвестиционными расходами, необходимыми для его реализации.

Условия принятия инвестиционного решения на основе данного критерия сводятся к следующему:

если ЧДД > 0, то проект следует принять;

если ЧДД 1, то проект следует принять;

если PI CC, то проект следует принять;

если IRR 0, то IRR > CC(r); PI > 1;

если NPV PP.

Простейшие расчеты показывают, что такой прием в условиях низкой ставки дисконтирования, характерной для стабильной западной экономики, улучшает результат на неощутимую величину, но для значительно большей ставки дисконтирования, характерной для российской экономики, это дает значительное изменение расчетной величины срока окупаемости. Иными словами, проект, приемлемый по критерию PP, может оказаться неприемлемым по критерию DPP.

При использовании критериев PP и DPP в оценке инвестиционных проектов решения могут приниматься исходя из следующих условий:

- проект принимается, если окупаемость имеет место;

- проект принимается только в том случае, если срок окупаемости не превышает установленного для конкретной компании предельного срока.

Одним из существенных недостатков данного критерия заключается в том, что, в отличие от показателя NPV, он не обладает свойством аддитивности. В связи с этим при рассмотрении комбинации проектов с данным показателем необходимо обращаться осторожно, учитывая это его свойство.

В общем случае определение периода окупаемости носит вспомогательный характер относительно чистой текущей стоимости проекта или внутренней нормы рентабельности. Кроме того, недостаток такого показателя, как срок окупаемости, заключается в том, что он не учитывает последующих притоков денежных средств, а потому может служить неверным критерием привлекательности проекта.

Источник

Срок окупаемости. Преимущества и недостатки критерия.

А. СРОК ОКУПАЕМОСТИ (Pay-back Period) PBP

Срок окупаемости – это ожидаемый период возмещения первоначальных вложений из чистых поступлений (где чистые поступления представляют собой денежные поступления за вычетом расходов). Таким образом, срок окупаемости – продолжительность времени, в течение которого недисконтируемые прогнозируемые поступления от оперативной деятельности предприятия (Cash Inflows) превысят недисконтируемую сумму инвестиций.

Период окупаемости равен отношению исходных фиксированных расходов к годовому притоку денежных средств за период возмещения при равномерном поступлении.

Если же ежегодные денежные поступления неодинаковы, то расчет производится постепенно, при этом на каждом интервале планирования из общего объема первоначальных затрат вычитаются амортизационные отчисления и чистая прибыль, пока не станет отрицательным.

· простота расчета (отсекаются наиболее сомнительные и рискованные проекты, в которых основные денежные потоки приходятся на конец периода);

· оптимален для небольших фирм с маленьким денежных оборотом;

· применяется для грубой оценки ликвидности проекта;

· используется для приблизительной оценки риска инвестирования.

· выбор нормативного срока окупаемости может быть субъективен;

· метод не учитывает доходность проекта за пределами срока окупаемости и, значит, не может применяться при сравнении вариантов с одинаковыми периодами окупаемости, но различными сроками жизни;

· метод не годиться для оценки проектов, связанных с принципиально новыми продуктами;

· точность расчетов по такому методу в большей степени зависит от частоты разбиения срока жизни проекта на интервалы планирования;

· предположение о нулевой ставке доходности.

ОДИН ИЗ НАИБОЛЕЕ СЕРЬЕЗНЫХ НЕДОСТАТКОВ ЭТОГО ПОКАЗАТЕЛЯ – ОТСУТСТВИЕ УЧЕТА ВРЕМЕННОЙ СТОИМОСТИ ДЕНЕГ.

ПРИМЕР. Предприятие инвестировало на строительство гостиницы 40 миллионов рублей. Ежегодные планируемые поступления от эксплуатации гостиницы составят соответственно 35, 60, 80 и 100 миллионов рублей.

В процессе расчета срока окупаемости с учетом дисконтирования значения ежегодных поступлений приводятся к начальному уровню. В примере уровень дисконтирования равен 100%.

| Периоды времени, годы | ||

| Поступления (выгоды), млн. | ||

| Поступления (выгода) с учетом дисконтирования, 100%, млн. | 17,5 | 6,25 |

| Выплаты (затраты), млн. | ||

| Срок окупаемости (статический), годы | 1,08 | |

| Срок окупаемости (с учетом дисконтирования), годы | 2,75 |

Из таблицы можно видеть, срок окупаемости без учета дисконтирования составляет 1,08 года, а с учетом дисконтирования – 2,75 года. РАЗНИЦА СУЩЕСТВЕННАЯ.

ОСНОВНОЙ НЕДОСТАТОК ПОКАЗАТЕЛЯ СРОКА ОКУПАЕМОСТИ КАК МЕРЫ ЭФФЕКТИВНОСТИ: МЕТОД ОН НЕ УЧИТЫВАЕТ ВЕСЬ ПЕРИОД ФУНКЦИОНИРОВАНИЯ ИНВЕСТИЦИЙ И, СЛЕДОВАТЕЛЬНО, НА НЕГО НЕ ВЛИЯЕТ ВСЯ ТА ОТДАЧА, КОТОРАЯ ЛЕЖИТ ЗА ЕГО ПРЕДЕЛАМИ. И, следовательно, такая мера, как срок окупаемости, должна служить не критерием выбора, а использоваться лишь в виде ограничения при принятии решения. Соответственно, если срок окупаемости проекта больше, чем принятое ограничение, то он исключается из списка возможных инвестиционных проектов.

Б. КОЭФФИЦИЕНТ ОТДАЧИ

Коэффициент отдачи определяется делением среднегодовой чистой прибыли за период жизни инвестиционного проекта на среднюю величину инвестиционных затрат.

Для выбора подходящего проекта необходимо сопоставить полученное значение коэффициента отдачи с нормой прибыли.

· доступность информации, используемой при его применении;

· бухгалтерский подход к определению дохода в отличие от денежных потоков;

· отсутствие учета временной стоимости денег;

· отсутствие учета времени оттоков и притоков.

Источник