- Как рассчитать рентабельность инвестиций

- Основное понятие и формула рентабельности инвестиций

- Какие существуют методы анализа значений

- Оптимальные показатели рентабельности инвестиций

- Оценка коэффициента ROI на примере

- Для чего нужен расчет рентабельности капитальных вложений

- Возможные сложности при анализе рентабельности инвестиций

- Рентабельность инвестиций – что это? Индекс рентабельности инвестиций

- Что такое рентабельность инвестиций

- Как рассчитать рентабельность инвестиций

- Как определить доходность инвестиций

- Методы анализа

- Показатели рентабельности инвестиций

- Значения показателей

- Пример расчёта ROI

- Коэффициент Romi

- Сложности

- Преимущества и недостатки

Как рассчитать рентабельность инвестиций

Стадия организации и запуска инвестиционного проекта является наиболее проблематичным этапом, по крайней мере, так утверждает большинство начинающих инвесторов. Если брать за пример практическую ситуацию, то возникновение трудностей может быть и после старта. Пожалуй, одним из самых важных вопросов, интересующих предпринимателей, заключается в правильной оценке уровня прибыльности инвестиционного процесса.

К сожалению, довольно сложно оценить значение экономической деятельности, используя прямые количественные параметры. Кроме того, многих инвесторов может интересовать, что характеризует доходность. На это можно сказать, что прибыль является показателем реального заработка за конкретный период времени, полученный в результате реализации разработанного инвестиционного проекта.

Так как прямые экономические показатели не могут точно охарактеризовать эффективность ведения финансовой деятельности, то для этого предусмотрен коэффициент рентабельности. Он способен определить экономическую производительность и успешность реализации выбранного проекта. В условиях жесточайшей конкуренции на мировом рынке это значение является основным фактором, который может установить хороший результат или поражение от действий предприятия.

Содержание статьи

Основное понятие и формула рентабельности инвестиций

Даже начинающий предприниматель знает, что цель инвестиций заключается в поиске эффективной ячейки для размещения, которая впоследствии принесла бы значительную прибыль. Именно коэффициент рентабельности является главным параметром, который характеризует уровень продуктивности капиталовложений. Из этого следует, что эффективность инвестиций представляет собой финансовый показатель, который дает возможность установить прибыльность или убыточность осуществленного инвестирования.

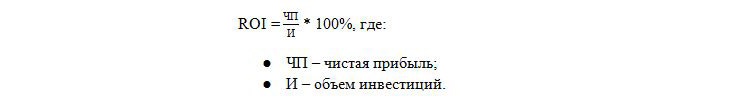

Многие профессионалы для определения прибыльности вложений используют другое определение, которое звучит так: какие необходимо потерпеть убытки для получения желаемой прибыли. Для составления формулы расчета существуют определенные сокращения – коэффициент инвестиционной рентабельности отражается как ROI. Данная аббревиатура довольно часто встречается в различных графиках и расчетах аналитиков. Вычисление доходности инвестиций в математическом понимании выглядит так:

Для новичков будет интересно узнать, что в финансовой практике выгодность капитальных вложений является актуальным понятием. Для установления рассматриваемого показателя применяются такие значения как эффективность и прибыльность инвестиционного проекта. С помощью анализа можно решить ряд вопросов, а именно:

- принять или отклонить конкретную стратегию, используя за базу полученные при расчете показания уровня рентабельности;

- сравнить несколько проектов между собой и выбрать из них наиболее эффективный;

- установить количественный показатель прибыли, который доступен для инвестора с единицы капитальных вложений.

Учитывая вышеизложенную информацию, можно сказать, что рентабельность проекта инвестирования является процентным соотношением зачисления и прибыли в соответствии к объему первичных инвестиций.

Какие существуют методы анализа значений

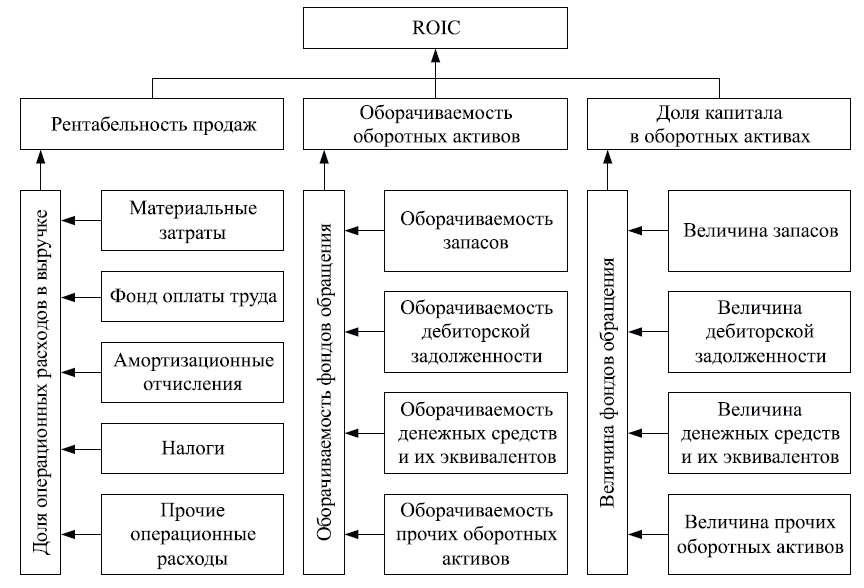

Дисконтные способы анализа показателей рентабельности включают в себя техники расчета индекса инвестиционной эффективности, а также вычисления, предназначенные для определения внутренних нормативов рентабельности капиталовложений. Чтобы с максимальной точностью оценить все методы необходимо подробнее изучить каждый из них. Многих может интересовать вопрос, что демонстрирует индекс рентабельности, на это существует простой ответ: он отражает степень возмещения расходов проекта получаемой прибылью.

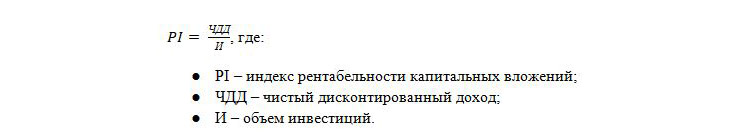

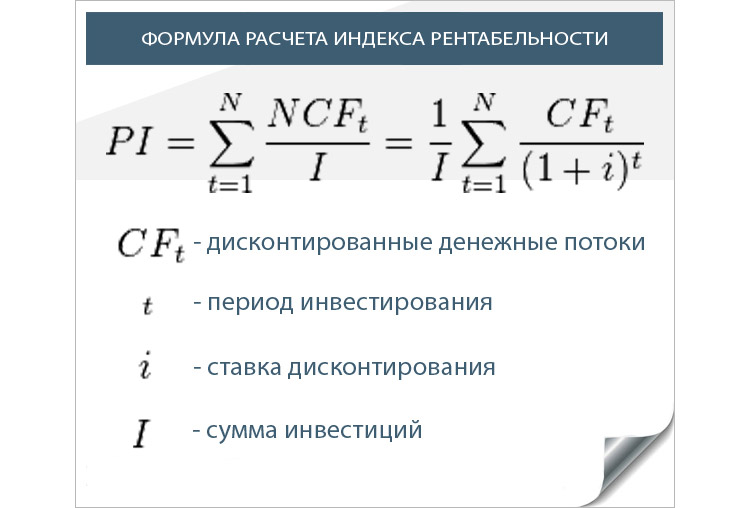

Если на практике показатель расчета выше или равен «1», то инвестиционный проект является целесообразным и может быть утвержден. При возникновении противоположной ситуации стратегия отклоняется без колебаний. Установить индекс рентабельности инвестиций, можно проведя расчет по следующей формуле:

Специалисты советуют при выборе альтернативного проекта применять данную формулу вычисления. Она поможет максимально удобно определить продуктивность инвестиционного процесса на начальной стадии.

Рассматривая внутреннюю норму рентабельности капиталовложений, стоит отметить, что она характеризует собой ставку, при которой дисконтированная сумма денежных вливаний за определенный период будет равна «0». Для наглядности предлагается рассмотреть формулу для расчета:

IRR = r, когда ЧДД = 0, где:

- r – общая стоимость активов инвестиционного проекта.

Этот показатель способен продемонстрировать предельно дозволенный уровень расходов, который дает возможность сохранить целесообразность капиталовложений. Из этого следует, что проект будет утвержден при коэффициенте большему или эквивалентному стоимости капитала. Кроме того, инвестор должен учесть, что отклонение плана возможно в случае получения показателя ниже цены собственности.

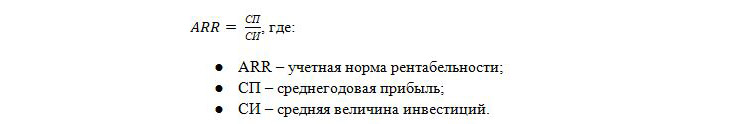

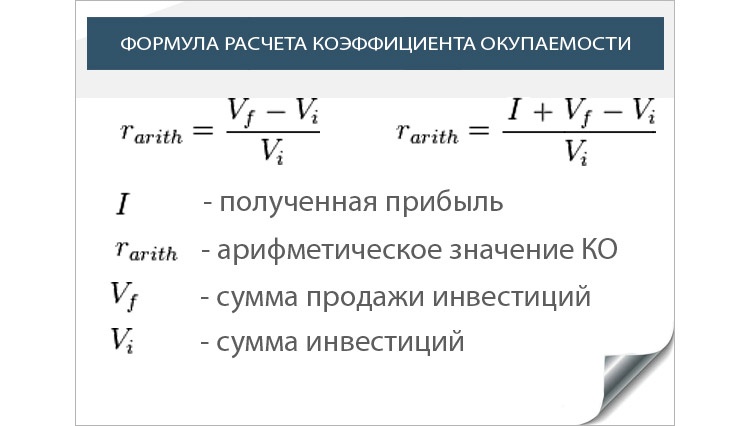

Если рассматривать метод простого анализа или еще его называют способом расчета учетной нормы рентабельности, то можно установить среднегодовой доход от реализации инвестиционного плана. Новички в сфере инвестирования должны учитывать, что такой вариант вычисления прибыльности может использоваться для вложений краткосрочного характера. Это обуславливается тем, что данный метод не учитывает временные изменения, а также при получении прибыли, она рассматривается как чистый доход.

Особенность метода учетной оценки капиталовложений заключается в простоте его реализации и отсутствии необходимости применения дисконтирования. Для вычисления статистическим способом можно воспользоваться следующей формулой:

Эксперты рекомендуют применять калькуляцию коэффициента ARR лишь при оценке краткосрочных сделок. Кроме того, очень важно использовать значения бухгалтерского баланса. Чтобы рассчитывать на высокую прибыль от капиталовложения и определить предельно точный размер возможного дохода следует применять не только метод статистических вычислений, но и прибегнуть к дисконтированному способу.

Оптимальные показатели рентабельности инвестиций

Помимо расчетных значений в финансовой практике существуют нормативные показатели, которые являются основой вычислений. Используя ее, можно сделать выводы по полученным результатам анализа. Следовательно, с помощью регламентированных параметров можно проверить соответствуют полученные индексы и коэффициенты рентабельности инвестиций предписанным нормам.

Чтобы наглядно освоить полученную информацию можно воспользоваться простым примером. Для этого предлагается ознакомиться с основными нормативными показаниями прибыльности капиталовложений, используя данные различных отраслей:

- строительная сфера – более 0,22;

- торговля и коммерческая деятельность – 0,25;

- сельскохозяйственная область – более 0,12;

- промышленное производство и иностранные инвестиции – не менее 0,16.

Оптимальные значения для статистических методов, которым свойственно использование данных бухгалтерского баланса, без учета дисконтирования и временных параметров денежных вливаний будут выглядеть следующим образом:

- торговые предприятия – не более 0,07;

- промышленные предприятия – не более 0,16.

Если при расчете коэффициента эффективности его результат составил менее 0 вне зависимости от отрасли инвестирования, тогда такой показатель будет носить неудовлетворительный характер. Также часто случаются моменты, когда значения не дотягиваются до нормативов. В этом случае рекомендуется увеличить рентабельность продаж или усилить обороты активов, что поможет исправить ситуацию и достичь необходимых результатов.

Оценка коэффициента ROI на примере

Благодаря индексу рентабельности капитальных вложений инвестор может оценить целесообразность инвестирования в конкретный проект. Если при расчете его показатель остановился на отметке более «1», то такой инвестиционный план имеет право на жизнь и к тому же отличается хорошей прибыльностью.

Неоднозначной можно назвать ситуацию, когда индекс эффективности инвестиций равен единицы. В этом случае необходимо провести дополнительный анализ значений. Также существует момент, когда при вычислении индекса его результат получился ниже единицы. Это сигнализирует об убыточности инвестиционного проекта, поэтому не стоит обращать на него внимания и в особенности вкладывать в него денежные средства.

По мнению специалистов, оценка рентабельности капиталовложений является только внешне простой и непринужденной. Однако вся сложность процесса заключается в уклончивости реальной дисконтированной ставки на протяжении всего периода развития проекта. Причиной этому являются неблагоприятные и переменные условия, которые оказывают воздействие на расчеты и не поддаются анализу.

Если рассматривать на примере, то можно взять ситуацию, возникшую примерно 5 лет назад. Ни один серьезный инвестор не мог предположить, что европейские страны в отношении Российской Федерации введут целый перечень экономический секторальных санкций. Следовательно, при вложении свободных активов в различные инвестиционные проекты они не учитывали возможность появления такого рода рисков. В результате сложившейся ситуации дисконтированная ставка претерпела сильных изменений.

В финансовой сфере принято считать, что чем длительней срок инвестиционного проекта, тем выше предполагаемые риски от непрогнозируемых факторов. Из этого следует, что эффективность инвестиций может приобрести неправильное значение. Учитывая вышеизложенный пример, предприниматель должен всегда проводить прогноз инвестиционных проектов по множеству критериев.

Для чего нужен расчет рентабельности капитальных вложений

Инвестор должен понимать, что расчет рентабельности инвестиций проводится на всех этапах реализации проекта. Особое значение имеют данные, полученные на стадии выбора, сопоставления и реализации инвестиционного процесса. Также вычисление коэффициента прибыльности обязательно осуществляется на завершающем этапе. Это поможет инвестору узнать заблаговременно размер будущего дохода. Многие участники сферы капиталовложений часто интересуются, зачем проводить калькуляцию инвестиционной доходности. Ответом являются следующие аспекты:

- Для определения успешности выбранной стратегии. При возникновении неожиданного результата, принявшего убыточную сторону, у инвестора будет шанс подкорректировать инвестиционный процесс и рассчитать максимально надежный и стабильный показатель прибыльности на будущее.

- Для сравнения различных проектов и выбора наиболее рентабельного и устойчивого.

- Для применения в качестве многофункционального инструмента, который способен помочь инвесторам в оценке потенциальных рисков и ожидаемой прибыли.

Возможные сложности при анализе рентабельности инвестиций

Визуально процесс расчета показателей эффективности капиталовложений не представляет сложностей, однако при перенесении теории на практику многие предприниматели сталкиваются с перечнем трудностей. Одним из таких моментов является составление прогноза величины возможных вкладов и норм дисконтирования при вычислении индекса рентабельности инвестированного капитала. Так, на устойчивость и надежность предстоящих денежных потоков оказывают огромное воздействие макро- и микроэкономические аспекты. К примеру, среди факторов может быть сезонность спроса и предложения, объем продаж, процентные ставки в национальном банке, а также стоимость сырья и расходных материалов.

Кроме того, существенным параметром, который может привести к колебаниям финансовых потоков, нередко выступает уровень продаж. Его значение по большому счету зависит от маркетингового стратегического подхода, который был выбран предприятием. Также создать сложности может оценка дисконтированной ставки, которая демонстрирует временную стоимость материальных средств и позволяет приблизить потенциальные платежи к нормативам. Например, при единоличном инвестировании проекта будут применяться не дисконтированные ставки, а показатели рентабельности идентичных капиталовложений. Такие значению можно будет вычислить при помощи прибыльности акций, банковских депозитов и других вкладов.

В заключение стоит отметить, что 100% гарантий получения прибыли на словах не существует. Опытные инвесторы знают, что добиться успеха можно благодаря точной оценке ситуации. Следовательно, доказательством рентабельности инвестиций станут только полученные в ходе расчетов коэффициенты, которые имеют индивидуальные особенности.

Источник

Рентабельность инвестиций – что это? Индекс рентабельности инвестиций

Рентабельность инвестиций является одним из основных условий, которое учитывается, когда принимается решение о вложении средств в определённый инвестиционный проект. Цель инвестиционных вложений – получение максимально возможной прибыли. Поэтому необходимо понимание того, когда капиталовложения окупятся, и какую прибыль будут приносить в перспективе.

При невысоком показателе рентабельности целесообразно рассмотреть другие объекты для инвестирования, так как в этом случае отношение риска к доходности будет слишком высоким.

Что такое рентабельность инвестиций

Инвестиции – это вложения капитала на долгий срок, основной целью которых является получение доходов в будущем. Один из показателей эффективности вложений – их рентабельность. Что такое простыми словами рентабельность инвестиций? Это уровень доходов от вложений, когда доходы не только возмещают расходы, но и приносят прибыль. Доходностью считается комплексное значение эффективности капиталовложений, выраженное соотношением полученного дохода к затратам.

Инвесторам необходимо учитывать рентабельность своих вложений. Для этого используется коэффициент рентабельности инвестиций (ROI), формулой расчёта которого считают чистую прибыль организации и размер инвестированных капиталовложений. Необходимо регулярное отслеживание динамики значений ROI и своевременное реагирование на изменения значений этого показателя. Этим можно добиться увеличения эффективности инвестиций, и минимизировать риски потери капиталовложений.

Рентабельность считается относительным финансовым показателем, характеризует доходность инвестирования и выражается как в процентах, так и как коэффициент рентабельности инвестиций. Зная эти показатели, можно определить целесообразность и эффективность использования капиталовложений:

- При составлении расчётов нужно сравнивать полученный результат с плановыми цифрами. Если планирование правильное, будет приблизительное совпадение значений;

- Необходимо учитывать рентабельность инвестиций за прошедшие периоды времени. Это поможет прогнозировать будущее или своевременно обнаружить существующие трудности;

- Опытными инвесторами отслеживаются показатели деятельности других организаций в определённой отрасли для оценки уровня развития и конкурентоспособности своего предприятия.

Как рассчитать рентабельность инвестиций

Существует несколько вариантов расчёта выгодности капиталовложений. Коэффициент рентабельности инвестиций рассчитывается по общей формуле:

ROI = Прибыль + (Стоимость продажи – стоимость приобретения) / Стоимость приобретения * 100%, где:

- Прибыль – совокупные доходы за весь период инвестирования.

- Стоимость продажи и приобретения – цены покупки и продажи актива.

Эту формулу можно использовать во всех направлениях деятельности. Для расчёта понадобятся значения себестоимости продукции, доходов компании, расходов на маркетинг и пр.

Индекс рентабельности инвестиций отражает способность доходов от реализации проекта оправдать капиталовложения. Чистую прибыль рассчитывают так:

ЧП = Общая прибыль – Себестоимость

Граничным показателем считается 100%. Если индекс больше или равен этому показателю – проект успешный и доходный, если меньше – убыточный. Индекс рентабельности инвестиций обозначается PI (Profitability index) и рассчитывается по следующей формуле:

PI = NPV / I

В этом случае обозначения означают:

- NPV – чистая цена инвестиции (с учётом нормы дисконтирования и срока существования проекта).

- I – сумма вложенных инвестиций.

Индекс рентабельности инвестиций является одним из самых наглядных и простых показателей, с наибольшей вероятностью определяющих эффективность капиталовложений в инвестиционный проект. При расчёте прибыльности инвестирования с помощью любой формулы определяется уровень отдачи капиталовложений. Полученный коэффициент важен в любой сфере и рассчитывается для определения рентабельности инвестиций (в производство, персонал и т.д.).

Очень важно правильно рассчитать коэффициент рентабельности инвестиций. Неточные расчёты могут привести к потере вложений.

Для чего рассчитывают рентабельность инвестиций:

- Определяют судьбу каждого конкретного инвестиционного объекта. Перед запуском любого инвестиционного проекта необходим расчёт его эффективности, ликвидности и доходности.

- Сравнивают проекты и выбирают самые перспективные и рентабельные.

- Рентабельность инвестиций – универсальный инструмент, помогающий инвесторам в оценке финансовых рисков и размеров ожидаемых доходов.

Как определить доходность инвестиций

Доходность инвестиций оценивается абсолютными или относительными показателями. Абсолютные определяют доходы в денежных единицах, а относительные показывают прибыль в сравнении с затратами (материальными, финансовыми, трудовыми и т.д.). Для определения доходности капиталовложений нужен анализ всех имеющихся ресурсов. Для этого существует несколько этапов:

- Расчёт финансового анализа фирмы по балансу и другим отчётам;

- Расчёт объёмов капиталовложений;

- Определение количества вкладов с учётом инфляции и других возможных трудностей.

Общая формула определения доходности вложений:

ROI = (прибыль от вложений / объёмы вкладов) * 100% (в этом случае важным является не абсолютное значение, а его динамика).

При анализе и расчётах необходимо учитывать внешние факторы, влияющие на точность показателей: экономическую и политическую ситуацию, инфляцию, колебания на рынках сбыта и другие факторы.

Методы анализа

Для анализирования рентабельности инвестиций применяются параметрические методы статистики. Анализ прибыльности вложений финансисты разделяют на два вида:

Для максимально точных расчётов ROI инвестор или руководитель компании должен учесть каждый вид трат (на рекламу, продвижение продукции и т.д.). Тогда полученные результаты будут достоверными, а прогнозирование, сделанное на основе их анализа, правдоподобным.

Анализ коэффициента ROI помогает оптимально пользоваться финансовыми ресурсами. При этом могут быть решены две задачи рационального использования инвестиционных средств:

- Когда объём инвестиций для проекта определён, надо стараться получить максимальный результат от использования этих средств;

- При заданном результате, который необходимо получить за счёт инвестиционных капиталовложений, нужно минимизировать расходы инвестиционных средств.

Структура ROI подразумевает 4 категории возможной прибыли, которую можно получить при реализации проекта:

- Снизить трудовые затраты (трудоёмкость);

- Сократить капитальные затраты (на стоимость материалов, электроэнергию и т.д.);

- Повысить производительность труда;

- Увеличить бизнес-прибыль.

Показатели рентабельности инвестиций

Финансовые аналитики считают, что инвестиции следует вкладывать в компании или идеи с показателем рентабельности более 20%. Кроме этого, выгодность инвестиционных проектов оценивается по индексу PI:

| Показатель | Описание | |||||||||

| PI > 1 | Проект считается перспективным и будет приносить высокую прибыль. В такой проект можно инвестировать денежные средства | |||||||||

| PI = 1 | Нужно тщательнее изучить целесообразность инвестирования денежных средств и проанализировать другие показатели | |||||||||

| PI 0; В случае, если самостоятельно рассчитать PI сложно, можно обратиться к услугам специалистов, которые грамотно произведут точные расчёты. Необходимо рассчитывать рентабельность инвестиций и при выборе инвестиционного проекта, и при его завершении, для того, чтобы узнать, насколько правильны были прогнозы. Значения показателейКоэффициент прибыльности капиталовложений должен превышать возможную прибыль. В противном случае инвестору будет невыгодно вкладывать денежные средства в такой проект. Учёт прибыли производится не по стандартным ставкам (до выплат обязательных налогов), а учитывается после всех выплат. Средний показатель рентабельности инвестиций составляет 15 – 25% и зависит от особенностей направлений предпринимательства. По некоторым отраслям экономики показатели примерно таковы:

Если показатели ниже нормативного значения, можно улучшить ситуацию с помощью следующих действий:

Пример расчёта ROIНапример, фирма продаёт канцелярские товары и рекламирует свою деятельность в местной газете и на одной радиостанции. На рекламную кампанию тратиться 100 тысяч рублей в год. При обращении нового клиента, у него уточняют источники, из которых он получил информацию о фирме. Если из радио или газеты, общая стоимость его покупок заносится на специальный счёт. По истечении года анализируют результаты. Если выяснилось, что за год все клиенты, которые пришли при помощи рекламы, принесли прибыль компании в сумме 300 тысяч рублей, то, зная эту сумму, можно рассчитать эффективность инвестиций (в этом случае, прибыльность вложений в рекламу): ROI = Заработанные деньги / Затраты * 100% = 300 000 / 100 000 * 100% = 300% Следовательно, каждый рубль, потраченный на рекламу, принёс фирме 3 рубля прибыли. Коэффициент RomiДля расчёта окупаемости вложений в рекламу применяется коэффициент Romi, так называемый маркетинговый ROI. Он отличается от ROI для бизнеса тем, что не учитывает себестоимость товара, расходы, логистику, фонд оплаты труда и пр. Коэффициент рассчитывает лишь расходы на рекламную кампанию, то есть маркетинговые вложения. Romi = (Общая прибыль – Расходы на рекламу) / Расходы на рекламу * 100% Чтобы рассчитать Romi необходимо учитывать:

Показатель больше 100% значит, что вложения в рекламную кампанию окупились и начали приносить прибыль. Если показатель равен 100% – полученная прибыль вдвое больше вложений в рекламу. Если значение показателя отрицательное – вложения в рекламную кампанию не эффективны.

СложностиНа практике при расчётах рентабельности инвестиций могут быть некоторые трудности:

Преимущества и недостаткиУ коэффициента рентабельности инвестиций есть свои преимущества и недостатки: Источник |