- Значения кривой бескупонной доходности государственных облигаций (% годовых)

- Доходность ценных бумаг. Основные методы оценки и прогнозирования

- Какие бумаги потенциально самые прибыльные

- Формулы расчёта доходности ценных бумаг

- Ожидаемая доходность ценных бумаг

- Оценка доходности на основе математического ожидания

- Оценка доходности на основе исторических данных

- О чем говорит кривая доходности ОФЗ

- Доходность гособлигаций оказывает влияние на большое количество инструментов российского рынка, в том числе на котировки рубля. Между тем, с момента начала кризиса кривая доходности российских долговых инструментов претерпела много изменений и несет в себе важные сигналы.

- Политика Центробанка

- Кривая доходности долговых инструментов РФ

- Кривая доходности ОФЗ

- Докризисный вид

- Трансформация кривой

- Нормализация кривой. Процесс восстановления

- Первые признаки активности операций «кэрри-трейд»

- Актуальная кривая доходности ОФЗ

- Резюме

- Последние новости

- Рекомендованные новости

- Анализ эмитента. Intel — ведущий производитель процессоров

- Ход торгов. Нацелились на новые максимумы

- Три интересные бумаги на следующую неделю

- Американские коммунальщики. Отрасль с высокими дивидендами

- 7 акций с дивидендной доходностью более 10% по итогам 2021

Значения кривой бескупонной доходности государственных облигаций (% годовых)

| Дата | Срок до погашения, лет | |||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 0,25 | 0,5 | 0,75 | 1 | 2 | 3 | 5 | 7 | 10 | 15 | 20 | 30 | |

| 26.03.2020 | 5,28 | 5,59 | 5,84 | 6,05 | 6,52 | 6,71 | 6,87 | 6,97 | 7,12 | 7,25 | 7,29 | 7,28 |

| 25.03.2020 | 5,25 | 5,68 | 5,99 | 6,20 | 6,60 | 6,74 | 6,91 | 7,07 | 7,25 | 7,38 | 7,40 | 7,36 |

| 24.03.2020 | 5,60 | 5,81 | 6,00 | 6,15 | 6,52 | 6,71 | 6,92 | 7,05 | 7,20 | 7,33 | 7,38 | 7,39 |

| 23.03.2020 | 5,69 | 5,92 | 6,12 | 6,30 | 6,78 | 7,05 | 7,35 | 7,53 | 7,69 | 7,83 | 7,89 | 7,94 |

| 20.03.2020 | 5,75 | 5,97 | 6,16 | 6,33 | 6,79 | 7,07 | 7,42 | 7,64 | 7,82 | 7,95 | 8,00 | 8,05 |

| 19.03.2020 | 6,11 | 6,39 | 6,63 | 6,83 | 7,34 | 7,59 | 7,88 | 8,07 | 8,25 | 8,40 | 8,46 | 8,49 |

Более подробная информация на сайте ПАО «Московская биржа».

Адрес: ул. Неглинная, 12, Москва, 107016

Телефоны: (для бесплатных звонков из регионов России),

(круглосуточно),

Источник

Доходность ценных бумаг. Основные методы оценки и прогнозирования

Ни для кого не секрет, что основной целью инвестиций в ценные бумаги является получение максимально возможной прибыли при сохранении приемлемого уровня риска. В этой статье я расскажу вам о том, какие виды ценных бумаг обладают потенциально большим потенциалом доходности. Вы узнаете о том из чего складывается их доходность и каким образом она вычисляется. Наконец, мы с вами подробно поговорим о том, как можно провести предварительную оценку и рассчитать ожидаемую доходность ценных бумаг ещё на этапе их выбора.

Какие бумаги потенциально самые прибыльные

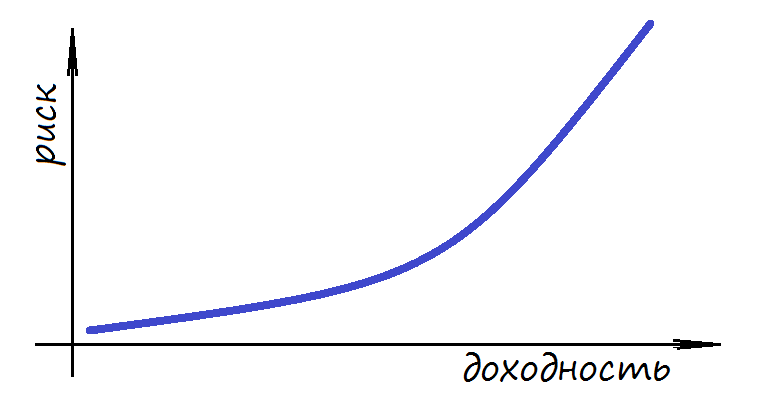

Ответ на этот вопрос довольно прост: самый большой потенциал в плане прибыли имеют ценные бумаги с таким же большим уровнем риска. Чем выше риск, который готов взять на себя инвестор, тем выше тот доход, который он может в итоге получить. Ключевое слово в данном случае – «может», поскольку с увеличением степени риска вероятность получения дохода постепенно тает.

Соотношение риска и доходности

То есть, другими словами, увеличивая степень риска инвестор одновременно и повышает свою потенциальную доходность, и снижает вероятность её получения. Поэтому в инвестициях так важно найти ту самую золотую середину, тот уровень риска при котором можно рассчитывать на относительно высокую прибыль с достаточно большой вероятностью её получения.

Минимальным риском, но и наименьшей степенью доходности отличаются такие бумаги, как государственные облигации. Обычно процент по ним сопоставим с доходностью банковских депозитов и едва превышает текущий уровень инфляции. Инвестирование в бумаги данного типа целесообразно в тех случаях, когда основной целью является не приумножение, а сохранение своих денежных средств.

На ступеньку выше стоят корпоративные облигации крупнейших компаний. Они также обладают достаточной степенью надёжности, но позволяют получить чуть большую прибыль (в отличие от бумаг выпущенных государством). Ещё выше по доходности – акции тех же самых компаний, но и риск по ним тоже чуть выше. Облигация по природе своей — долговая ценная бумага, то есть она подразумевает возврат долга и процентов по нему в любом случае. А вот акция — бумага долевая. Она даёт своему владельцу долю в бизнесе компании её выпустившей, но вместе с этим он принимает на себя и определённые риски (в частности, убытки в результате возможного снижения курса акций).

Ещё более рисковыми, но и потенциально более доходными являются акции и облигации выпущенные не столь известными и не столь крупными компаниями. При этом, чем менее известна компания, тем большую прибыль она вынуждена обещать по своим облигациям (иначе никто не захочет их покупать) и тем сильнее могут в итоге «выстрелить» её акции. Ведь согласитесь, что у автосервиса за углом вашего дома, потенциал к возможному росту куда выше чем, например, у Газпрома или Сбербанка. Автосервис может увеличиться в тысячи раз развивая свой бизнес в сеть по всему городу, по всей стране или, в конце концов, даже по всему миру (вовсе не обязательно что он это сделает, но, тем не менее, теоретическая возможность этого ведь существует). А вот Газпром это уже и так достаточно крупная организация и вряд ли он сможет увеличить свою рыночную капитализацию даже в 5-10 раз.

Есть ещё такие бумаги как фьючерсные и опционные контракты. Торговля ими осуществляется с использованием кредитного плеча (левериджа) и, соответственно, размер потенциальной прибыли в данном случае гораздо выше, он прямо пропорционален размеру предоставляемого плеча. Аналогичным образом растёт и риск.

Предположим, что вы решили приобрести фьючерс на акции IBM. Спецификация данного фьючерсного контракта подразумевает его торговлю с размером левериджа 1 к 10. То есть, при цене одной акции в 135 долларов, обладая суммой в 1350$, вы можете приобрести не десять, а сто таких акций. Хотя если говорить точнее, в данном случае вы приобретёте не сами акции IBM, а фьючерсный контракт на их покупку. Но сути дела это сильно не меняет, ведь по истечении срока данного контракта вы сможете получить прибыль равнозначную той, которая была бы у вас при продаже этих самых акций. Правда при этом и возможный убыток будет равен тому, который вам принесло бы обладание 100 акциями IBM в случае снижения их курсовой стоимости.

Формулы расчёта доходности ценных бумаг

Вообще, доходность по ценным бумагам может складываться из следующих величин:

- Спекулятивный доход получаемый в результате реализации курсовой разницы при покупке и продаже ценных бумаг;

- Доход получаемый в виде дивидендов по акциям или в виде процентов по облигациям (купонный доход).

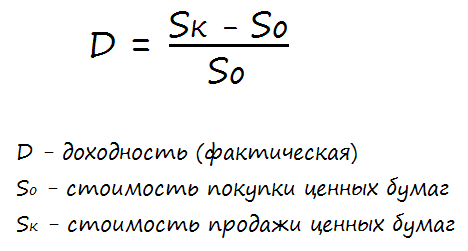

Кроме этого можно говорить о фактической и ожидаемой доходности инвестиций. Фактическая доходность отражает ту величину прибыли, которая была получена, что называется, постфактум. А ожидаемая — показывает ту её величину, которую можно будет получить в будущем.

Про ожидаемую доходность мы поговорим в следующем разделе, а сейчас давайте рассмотрим как рассчитывается фактическая доходность инвестиций в ценные бумаги.

Если речь идёт о чисто спекулятивной доходности (от разницы курсовой стоимости), то её легко можно рассчитать по формуле:

В том случае, если помимо курсовой разницы были получены ещё проценты или дивиденды, доход рассчитывается по формуле:

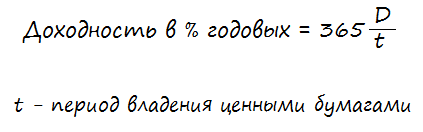

Обычно доходность рассчитывается в процентах годовых. Для того чтобы привести рассчитанные по вышеприведённым формулам результаты к годовой доходности, следует воспользоваться этой зависимостью:

Ожидаемая доходность ценных бумаг

Грамотное инвестирование в ценные бумаги, предполагает вероятностную оценку рисков и возможностей, выбор допускаемого значения риска и сопоставимого с ним потенциального уровня доходности**. Об инвестиционных рисках и о способах их минимизации мы говорили с вами здесь. А сейчас я расскажу вам о том, как оценить потенциальную доходность ценных бумаг.

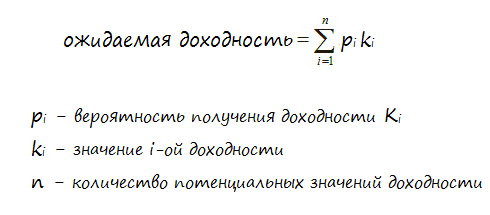

Оценить ожидаемую доходность (ОД) можно двумя различными методами. Первый метод основан на вероятностях (математическом ожидании), а второй — на исторических данных. Давайте начнём с вероятностного метода оценки.

** Как мы уже говорили с вами выше, риск и доходность ценных бумаг находятся в прямо пропорциональной зависимости друг от друга. Чем выше риск, тем выше потенциальный уровень доходности и наоборот. Такое положение вещей обусловлено тем, что рынок сам устанавливает данное соотношение, ведь никто не хочет покупать высокорисковые бумаги с небольшим уровнем доходности.

Оценка доходности на основе математического ожидания

В данном случае учитываются все возможные варианты размера предполагаемой доходности вкупе с их вероятностью. Причём наибольший вес придаётся тем значениям, вероятность получения которых выше.

Расчёт производится по формуле:

Для наглядности вычислений, давайте приведём простой пример. Допустим перед инвестором встал выбор из двух бумаг со следующим распределением вероятностей прибылей по ним:

- Бумага А предположительно принесёт доходность в 10% с вероятностью в 50%, доходность в 7% с вероятностью в 30% или доходность в 4% с вероятностью в 20%;

- Бумага Б. Вероятность доходности в 12% составляет 30%, вероятность доходности в 8% составляет 35% и вероятность доходности в 5% составляет 35%.

Сначала рассчитываем ожидаемую доходность для бумаги А:

ОД = (0,1*0,5) + (0,07*0,3) + (0,04*0,2) = 0,079 = 7,9%

А теперь рассчитаем ожидаемую доходность для бумаги Б:

ОД = (0,12*0,3) + (0,08*0,35) + (0,05*0,35) = 0,081 = 8,1%

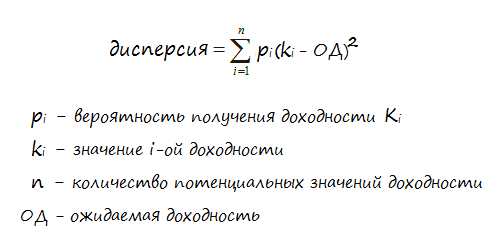

Очевидно, что фактическое значение доходности, скорее всего, будет несколько отличаться от рассчитанного по вышеприведённой формуле. Оценить разброс значений фактических, относительно значений расчётных, можно рассчитав величину дисперсии.

Дисперсия рассчитывается по формуле:

Для нашего примера получим дисперсию для бумаги А:

0,5(0,1 — 0,079) 2 + 0,3(0,07 — 0,079) 2 + 0,2(0,04 — 0,079) 2 = 0,000549

И дисперсию для бумаги Б:

0,3(0,12 — 0,081) 2 + 0,35(0,08 — 0,081) 2 + 0,35(0,05 — 0,081) 2 = 0,000793

Дисперсия показывает тот уровень риска, который повлечёт за собой инвестирование в бумагу для которой была рассчитана ожидаемая доходность на основе вероятностей (математического ожидания). Чем больше дисперсия, тем больше возможное отклонение фактического значения ОД от расчётного.

В нашем примере дисперсия для бумаги Б несколько выше аналогичного показателя для бумаги А. Однако, разница между ними совсем незначительная (не на порядок), поэтому можно считать, что риски рассматриваемых бумаг примерно равны. Следовательно, при прочих равных, инвестирование в бумагу Б является предпочтительным.

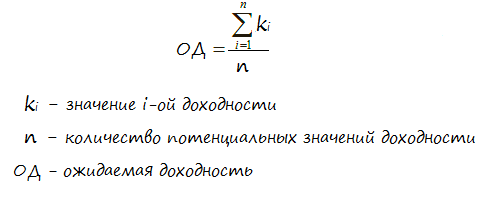

Оценка доходности на основе исторических данных

Как вы понимаете, не всегда есть возможность объективно оценить вероятности получения того или иного размера прибыли. Поэтому, на практике часто используют второй метод оценки ОД. Для второго способа расчёта ОД предполагается наличие данных по доходности за несколько равных временных периодов (например, за несколько лет).

Расчёт производится по следующей формуле:

Для примера, давайте опять сравним акции двух компаний А и Б. Для простоты примера возьмём статистику годовой доходности за три последних года. Пускай акции компании А приносили доход в размере:

- Первый год — 10%;

- Второй год — 8%;

- Трети год — 15%.

А акции компании Б:

- Первый год — 5%;

- Второй год — 15%;

- Третий год — 10%.

Подставляя эти значения в формулу получим, для акций компании А:

Для акций компании Б:

Как видите, согласно расчёту, акции компании Б оказываются чуть более выгодными. Однако следует иметь ввиду, что значения доходности в прошлом, не гарантируют её в будущем. Так, в данном примере, на третий год произошло некоторое снижение прибыли. Это может быть вызвано как временными, но преодолимыми трудностями (вызванными, например, изменением конъюнктуры на рынках сбыта), так и свидетельствовать о более серьёзных проблемах компании (наличие которых, скорее всего, повлечёт за собой дальнейшее снижение прибыльности её бумаг).

Источник

О чем говорит кривая доходности ОФЗ

Доходность гособлигаций оказывает влияние на большое количество инструментов российского рынка, в том числе на котировки рубля. Между тем, с момента начала кризиса кривая доходности российских долговых инструментов претерпела много изменений и несет в себе важные сигналы.

Кривая доходности облигаций (государственных, муниципальных или корпоративных) представляет собой графическое отображение соотношения между доходностями разных выпусков облигаций в зависимости от срока погашения. Часто ее еще называют кривой бескупонной доходности или G-кривой. В общем случае G-кривая отображает изменения процентных ставок в экономике.

Как правило, выделяют три основные разновидности кривой: нормальную, инверсную и плоскую.

а) Нормальная кривая

В первом случае по мере роста срока погашения бумаг доходность повышается на фоне соответственно возрастающих рисков временного характера. Такая форма кривой, как правило, соответствует нормальному состоянию растущей экономики, где по мере развития бизнес цикла увеличиваются инфляционные риски. Предполагается, что краткосрочная процентная ставка в будущем будет выше.

С течением времени до погашения скорость прироста доходности замедляется. Кривая становится более пологой. Доходность приближается к своему среднему долгосрочному значению.

б) Инверсная кривая

Инверсная (обратная) кривая характеризуется высокой краткосрочной доходностью, убывающей по мере увеличения срока погашения бумаг. Скорость снижения кривой также замедляется. Доходность приближается к своему характерному долгосрочному среднему значению.

Перевернутая кривая характеризует краткосрочные страхи инвесторов. Они могут быть вызваны как приближающейся рецессией, снижением экономической активности, так и уже наступившими проблемами в экономике государства или предприятия. Наклон кривой говорит о существенных краткосрочных инфляционных рисках. Но с течением времени инвесторы закладывают возвращение ставок в экономике к средним долгосрочным значениям.

в) Плоская кривая

Бизнес цикл в экономике предполагает последовательные периоды повышения и понижения ставок. В таком случае кривая доходности, например государственных облигаций, будет трансформироваться из нормальной в инверсную и обратно.

Третий тип кривой, промежуточный, называется плоским. Для нее характерны практически одинаковые доходности облигаций практически вне зависимости от срока погашения.

Есть два принципа формирования такой кривой.

1. Рост краткосрочных ставок при неизменности долгосрочных. В этом случае рынок ожидает негатива, повышения инфляции и прочее. Как правило, наблюдается тогда, когда нормальная кривая переходит в инверсную.

2. Второй случай, когда кривая доходности становится плоской, возникает в процессе снижения долгосрочных ставок. Этот момент в экономике часто соответствует мягкой монетарной политике (снижению ставки, выкупу активов и т.д.), избытку ликвидности. Обычно форма кривой в таком случае меняется с инверсной на нормальную.

г) «Горбатая» кривая

Приведенные выше разновидности кривой доходности схематичны, идеальны. На практике часто встречаются вариации. Например, так называемая «горбатая» кривая, когда доходность по среднесрочным бумагам заметно выше доходности краткосрочных и долгосрочных долговых бумаг. При этом ставка по наличным средствам несколько ниже. Такое случается в моменты локального или глобального кризиса ликвидности. В том числе, под влиянием фактора ухода инвесторов от риска в надежные долгосрочные облигации.

Политика Центробанка

Кроме ожидания в отношении будущей инфляции и временных рисков на доходность гособлигаций влияют иные факторы. Среди них могут быть структурные экономические риски, политика и геополитика.

Особенно остро кривая отражает политику Центрального банка. В кризисные моменты, кроме операций с процентной ставкой, регулятор может поддерживать ликвидность в финансовой системе через различные операции, в том числе через прямой выкуп бумаг на открытом рынке. Причем это могут быть бумаги вполне определенного срока погашения. В результате кривая претерпевает искусственные изменения. Сейчас такую политику проводит Банк Японии.

Кривая доходности долговых инструментов РФ

Но нас гораздо больше интересует ситуация на российском рынке, ведь при текущей монетарной политике ЦБ РФ и плавающем курсе рубля, вид G-кривой и ее динамика может многое сказать об ожиданиях рынка относительно дальнейшего движения ставок. А значит, можно оценить влияние динамики облигации на курс национальной валюты. Кроме этого, из вида G-кривой можно извлечь еще некоторую информацию.

Например, пятничная кривая доходности по рублевым долговым инструментам перед снижением ставки выглядела так.

Все инструменты с погашением до одного года условно относятся к денежному рынку. Стоимость краткосрочных кредитов здесь напрямую зависит от ключевой ставки ЦБ, так как регулятор проводит операции предоставления ликвидности и ее изъятию, исходя из этого показателя.

Как видно из графика, к моменту снижения ставки доходности операций с займами на срок от 7 дней до 6 месяцев уже лежали в области 8,5%. Именно до такой величины Банк России понизил ключевую ставку в пятницу, 15 сентября.

Таким образом, рынок заранее заложил изменения в стоимость долговых инструментов. Это значит, что ожидать какой-либо сильной реакции на валютном, денежном и долговом рынках не стоило. По факту, часто бывает обратное движение инструментов, когда инвесторы фиксируют прибыль.

В понедельник, 18 сентября, кривая не претерпела больших изменений. Доходность 20-летних бумаг немного подросла, 10-летних, наоборот, снизилась на 0,05%. Такие незначительные изменения можно объяснить краткосрочной рыночной конъюнктурой и разной ликвидностью бумаг.

Между тем, видно, что стоимость однодневных депозитов на межбанковском рынке (ставка overnight, cash) подскочила на 0,35%, примерно до 8,6%. Во вторник, 19 сентября, доходность однодневных депозитов выросла уже до 8,7%. Это говорит о повысившемся спросе на наличные средства. Доллар по отношению к рублю в этот момент демонстрировал рост, невзирая на повышательную динамику нефтяных котировок. Как следствие, баррель нефти в рублях заметно подрос.

Если исходить из того, что повышение ставки по межбанковским кредитам overnight свидетельствует о росте спроса на наличные деньги, можно ожидать некоторого влияния и на долговой и фондовый рынки.

Дефицит наличных средств может привести к необходимости продажи пакетов ценных бумаг. В таком случае котировки акций, как правило, снижаются, а доходности облигаций могут подрастать. Индекс ММВБ, кстати, последние два дня находится под давлением.

Правда на динамику котировок акций одновременно действует множество факторов, включая внешний фон и корпоративные события. Поэтому найти явную устойчивую связь с динамикой краткосрочной процентной ставки на межбанковском рынке крайне трудно.

Кривая доходности ОФЗ

Чтобы оценить динамику кривой доходности гособлигаций РФ и, соответственно, ожидания рынка относительно будущего экономической активности и инфляции, обратимся к сайту ЦБ РФ в раздел «Кривая бескупонной доходности государственных облигаций». В данном случае ставки денежного рынка на кривой отображаться не будут.

Докризисный вид

Вот как выглядела кривая доходности ОФЗ перед самым началом текущего кризиса, в апреле 2014 года. Классическая «нормальная» форма кривой. Крутой наклон у левой части кривой уже тогда говорил о приближении рисков, ожидании скорого роста инфляционных показателей и общего уровня ставок в экономике.

Пологая правая часть кривой асимптотически приближается к средним долгосрочным ставкам по рублевым облигациям (≈10 %). Пара USD/RUB поднялась к тому моменту до отметки 36. Баррель нефти стоил еще немногим более $100.

Трансформация кривой

По мере снижения цен на нефть, нагнетания геополитической напряженности, наложения санкций, роста курса доллара к рублю и галопирующей инфляции, под действием рыночной конъюнктуры кривая доходности претерпевала изменения. Период «плоской» кривой был пройден очень быстро. По мере повышения ставки ЦБ РФ и либерализации валютного курса уже к концу декабря 2014 года кривая стала «горбатой». Нефть опустилась к $50 за баррель, а рубль после отмены плавающего курса в моменте достигал без малого 80 за доллар. Банк России поднимает ключевую ставку сразу на 6,5% до 17%.

Резкое повышение доходности среднесрочных облигаций говорило о шоковом состоянии рынка, кризисе ликвидности в финансовой системе. Именно тогда Центробанк стал прибегать к мерам поддержки банковского сектора. В моменты резкого скачка курса доллара, просадки цен ОФЗ, было решено не брать «маржинколы» по залоговым операциям. Участились и увеличились в объеме операции предоставления ликвидности, в том числе и долларовой.

Тем не менее, по характеру этой кривой видно, что долгосрочные процентные ставки остаются не многим выше докризисного уровня. Можно предположить, что действительно серьезная опасность для финансовой стабильности могла сдвинуть долгосрочные ставки значительно выше. Но этого не произошло.

Нормализация кривой. Процесс восстановления

По мере адаптации экономики РФ к новым условиям и под действием жесткого таргетирования инфляционных рисков со стороны ЦБ среднесрочные ставки пошли вниз, увлекая за собой всю кривую доходности. В конце января 2016 года она снова становится плоской.

Нельзя сказать, что в этот период выход из кризиса стал очевиден. Нефть только начинает восстановление от минимумов в районе $30 за баррель марки Brent. Неопределенность относительно будущей конъюнктуры на сырьевом рынке и геополитические риски, а также все еще высокое инфляционное давление вынуждают рынок предлагать доходность по среднесрочным бумагам на уровне долгосрочных.

Первые признаки активности операций «кэрри-трейд»

Последовательное снижение инфляции, ставки ЦБ при поддержке конъюнктуры сырьевого рынка сделало кривую доходности ОФЗ инверсной уже мае 2016 года. При этом ставки по 15-20-летним ОФЗ заметно снизились c январских 10% с лишним до 8,6-8,7%.

Ясные сигналы от ЦБ в направлении контроля инфляционных рисков на уровне 4% и значительное снижение ставок в развитых странах, прежде всего в Европе, сделали привлекательными операции «кэрри-трейд». По данным Банка России, на текущий момент более 30% всех гособлигаций сосредоточено в руках нерезидентов.

Дешевые кредиты в иностранной валюте потекли в российские облигации в расчете на рост их стоимости по мере смягчения монетарной политики Банком России на фоне замедления инфляционной динамики. При этом долгосрочные облигации потенциально более прибыльны и пользуются повышенным спросом.

Через год, в мае 2017 года, кривая доходности уже была в большей степени похожа на нормальную. Исключение составляет левый край, деформированный под влиянием краткосрочных ставок Банка России, по некоторым оценкам, неоправданно завышенным.

Доходность 15-летних бумаг снизилась скромно, чуть ниже 8%. По 20-летним снижение доходности относительно майских значений было еще меньше, 0,4%.

Актуальная кривая доходности ОФЗ

Вид кривой не изменился и по состоянию на 18 сентября. Более того, долгосрочные доходности практически остались неизменными, несмотря на снижение ключевой ставки с 9,25% в начале июня до 8,5% в сентябре.

Резюме

Таким образом, на основании динамики кривой можно сделать несколько важных выводов.

1. На текущий момент кривая имеет нормальный вид. Экономика вышла из кризиса. Рынок проецирует повышение краткосрочной ставки в будущем на фоне соответствующих инфляционных ожиданий и временных рисков (рост правой части кривой).

2. Средние долгосрочные ставки в российской экономике снизились по отношению к докризисному уровню на 1,5-2%. При этом кардинальных экономических и политических реформ проведено не было.

Суверенный рейтинг страны находится все еще ниже инвестиционного уровня (по совокупной оценке «большой тройки» рейтинговых агентств). Следовательно, можно предположить, что искажение кривой и долгосрочных процентных ставок, в частности, произошло на фоне несбалансированной политики ЦБ. Реальная процентная ставка Банка России в начале сентября составляла 5,7%, сейчас 5,2%. В большой части европейских экономик реальная ставка остается отрицательной.

3. Снижение долгосрочных ставок по мере смягчения политики ЦБ замедлилось. Текущая инфляция находится на самых низких значениях в современной истории России (3,3% г/г). Потенциал снижения ставки ЦБ весьма ограничен.

Даже в этом случае изменения претерпит в большей степени левый край кривой. Спекулятивный капитал может начать постепенно покидать длинные ОФЗ. Давление на рубль возрастет. Это сделает кривую доходности более выпуклой. Наклон кривой будет определяться способностью ЦБ удержать инфляцию на таргетируемом уровне (4%).

4. Доходность индикативных 10-летних ОФЗ близка к историческим минимумам. Цены на нефть остаются намного ниже значений 2010-2013 г.

5. Потенциал снижения реальной доходности индикативных 10-летних ОФЗ ограничен. Доходность аналогичных бумаг Индии и ЮАР, например, составляют 3,2% и 3,6%. Это значение за последние несколько лет стало равновесным. В условиях роста доходности долговых инструментов развитых стран равновесное значение реальных ставок по российским ОФЗ может оказаться не многим ниже 4%.

Доходности 10-летних облигаций США+ БРИКС с поправкой на инфляцию

Константин Карпов

БКС Экспресс

Последние новости

Рекомендованные новости

Анализ эмитента. Intel — ведущий производитель процессоров

Ход торгов. Нацелились на новые максимумы

Три интересные бумаги на следующую неделю

Американские коммунальщики. Отрасль с высокими дивидендами

7 акций с дивидендной доходностью более 10% по итогам 2021

Адрес для вопросов и предложений по сайту: bcs-express@bcs.ru

Copyright © 2008–2021. ООО «Компания БКС» . г. Москва, Проспект Мира, д. 69, стр. 1

Все права защищены. Любое использование материалов сайта без разрешения запрещено.

Лицензия на осуществление брокерской деятельности № 154-04434-100000 , выдана ФКЦБ РФ 10.01.2001 г.

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ОАО Московская Биржа. ООО «Компания Брокеркредитсервис» , лицензия № 154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия.

* Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

Приведенная информация и мнения составлены на основе публичных источников, которые признаны надежными, однако за достоверность предоставленной информации ООО «Компания БКС» ответственности не несёт. Приведенная информация и мнения формируются различными экспертами, в том числе независимыми, и мнение по одной и той же ситуации может кардинально различаться даже среди экспертов БКС. Принимая во внимание вышесказанное, не следует полагаться исключительно на представленные материалы в ущерб проведению независимого анализа. ООО «Компания БКС» и её аффилированные лица и сотрудники не несут ответственности за использование данной информации, за прямой или косвенный ущерб, наступивший вследствие использования данной информации, а также за ее достоверность.

Источник