- Уплата налога с дохода от инвестиций сбербанк

- Как становятся инвесторами

- А где тут налоговые льготы?

- Сбербанк брокер. Подготовка в уплате налогов.

- ИИС Сбербанк (индивидуальный инвестиционный счет)

- ИИС что это?

- Два типа вычета

- Выбор стратегии

- Плюсы и минусы инвестирования

- Во что вкладывать

- Чем торгуют

- Как открыть

- Как вернуть налоговый вычет: 2 программы расчета

- Комментарии: 4

Уплата налога с дохода от инвестиций сбербанк

Где инвестиции, там риск. Другое дело вклад — положил деньги и забрал с процентами. Но бывают и «спокойные инвестиции»: вложения в ценные бумаги с низким риском и с возможным доходом выше, чем по классическим банковским продуктам — да ещё с возвратом налогов от государства. Что удивительно, вернуть себе налоги мы можем даже до того, как получим с инвестиций доход. Как — сейчас расскажем.

Как становятся инвесторами

Инвестор на фондовом рынке — это тот, кто старается заработать, вкладывая деньги в ценные бумаги: акции и облигации. Просто так, в банке или магазине, их купить нельзя — для этого нужно открыть брокерский счёт. Называется он так, потому что его для вас открывает брокер — компания или банк. По вашему поручению брокер будет покупать и продавать на рынке ценные бумаги по подходящей цене и зачислять их на ваш счёт.

Если вы откроете брокерский счёт, на нём будут лежать:

- ваши собственные деньги, которые вы зачислите для покупки ценных бумаг,

- ценные бумаги, которые купите на свои деньги,

- деньги, которые получите от продажи ценных бумаг, или другой доход — например, купонный доход с облигаций или дивиденды с акций.

Если вы открыли брокерский счёт и купили хотя бы одну ценную бумагу — вы уже инвестор, поздравляем.

А где тут налоговые льготы?

Чтобы получить льготы, нужно открыть не просто брокерский счёт, а Индивидуальный инвестиционный счёт (ИИС). Именно он позволяет получать налоговый вычет от государства. С этим счётом можно делать всё то же самое, что с обычным брокерским счётом — покупать и продавать ценные бумаги и валюту.

Разница в том, что у ИИС есть несколько ограничений:

1. По сроку. Забрать деньги с ИИС получится только через 3 года после открытия счёта. Точнее, можно закрыть счет и вернуть деньги раньше, но тогда теряется право на возврат налога. Если уже успели получить возврат налога, то придётся вернуть его и уплатить пени.

2. По сумме. На ИИС можно переводить до 1 млн ₽ в год, а возвращать налоги можно только с 400 000 ₽, то есть максимальная сумма возврата — 52 000 ₽, 13% от 400 тысяч. Если получится переводить на ИИС такую сумму каждый год, общий возврат налога по результатам за три года составит 156 000 ₽.

3. По количеству. ИИС у инвестора может быть только один — открыть второй ИИС у того же или у другого брокера нельзя. Иначе потеряете право на льготу. Если уже успели получить возврат налога, то придётся вернуть его и уплатить пени. А вот простых брокерских счетов у вас может быть сколько угодно.

Источник

Сбербанк брокер. Подготовка в уплате налогов.

Приближается конец года. Если в течение года вы продавали активы по цене превышающей цену покупки, то ваша прибыль облагается НДФЛ (ситуация, когда срок владения активом более 3 лет здесь не рассматривается). У меня в этом году были такие сделки. Отсюда возник ли резонные вопросы: как будет проходить уплата налога и как заранее узнать сумму, подлежащую уплате.

Я проконсультировался в контактном центре брокера и получил следующую информацию (информация обновлена 06.01.2021):

1. Списание происходит в следующий месяц после истечения календарного года. Т. е. в январе 2021. Точную дату назвать нельзя.

2. Сумма спишется автоматически и будет браться из свободных денежных средств на брокерском счету. После чего брокер вышлет отчет.

Если на счету не будет достаточной суммы, брокер пришлет уведомление, о необходимости пополнить счет, для уплаты налога.

3. Получить информацию о сумме налога к уплате на текущий момент нельзя.

upd: Брокер пришлет отчет за 31 декабря 2020 года, содержащий эту информацию, в начале следующего года. Мне отчет пришел 5 января 2021. Информация указана в разделе «РАСЧЕТ И УДЕРЖАНИЕ НАЛОГА НА 31.12.2020 (за текущий налоговый период)» в таблице «III. ИТОГОВЫЙ ФИНАНСОВЫЙ РЕЗУЛЬТАТ на 31.12.2020»

Если с первым вопросом стало понятно, то для ответа на второй вопрос можно попробовать 2 способа:

1.) «Ленивый.» Ничего не предпринимать и ждать, когда брокер попытается списать налог, после чего пришлет уведомление о необходимости внести средства. Из этого уведомления можно будет узнать сумму к уплате пришлет отчет за 31 декабря 2020 года на почту и взять из него информацию.

У способа довольно очевидный минус. Размер налога может неприятно удивить (например, если вы активно торговали и получили солидную прибыль по итогам года). Подобные расходы удобно планировать заранее, для того чтобы к дате оплаты иметь необходимую сумму.

2.) «Самостоятельный». В идеале следует вести учет своих сделок, чтобы иметь информацию о том: какие сделки были совершены и по какой цене.

Делать это можно как с помощью спец. программного обеспечения, так и с помощью обычных таблиц типа excel. В этом случае всегда можно собрать информацию по всем сделкам с активами и рассчитать НДФЛ.

Но, если вы, как я, этого не сделали, тогда следует воспользоваться информацией, предоставляемой брокером.

(Для примера, будем считать, что мы открыли брокерский счет в этом году.)

1. Отправляемся в личный кабинет сбербанк онлайн и переходим в раздел инвестиции -> брокерское обслуживание -> брокерский счет -> история брокерских операций

2. В разделе «история брокерских операций»

2.1 Выбираем подраздел «сделки».

3.2 Указываем в качестве интервала, по которому хотим получить информацию, «01.01.2020 — текущая дата».

2.3 Нажимаем на выпадающий список «фильтры» и указываем тип операции «продажа».

После этого сервис отобразит список всех сделок, отвечающих данным критериям. Для удобства скачаем его в виде excel таблицы, воспользовавшись аналогичной функцией под выпадающим списком «фильтры».

Из полученной таблицы выписываем названия эмитентов, ценные бумаги которых были проданы. Затем возвращаемся в подраздел сделки и в выпадающем списке «фильтры» меняем тип операции на «покупка» и ниже в подразделе «активы» отмечаем отобранных ранее эмитентов.

Скачиваем полученный список сделок в виде таблицы. Итого у нас на руках в 2 таблицы: 1 со всеми продажами, другая со всеми покупками.

Приступаем к расчётам. Алгоритм работы будет следующий.

1. В обеих таблицах находим все строки, содержащие информацию по одному конкретному эмитенту. Это можно сделать через поиск (комбинация клавиш Ctrl+F) по коду финансового эмитента. Например, для Сбера это будет SBER. Для наглядности, найденные строки можно закрасить другим цветом.

2. Выписываем данные из столбцов «Дата заключения», «Количество» и «Сумма зачисления/списания» по данному элементу в обеих таблицах. Мы выбираем последний столбец потому, что в нем уже учтены комиссии биржи и брокера.

3. Далее у нас возможны несколько ситуаций:

3.1 Если мы купили бумаги единожды или несколько раз на протяжении года, а затем в рамках 1 сделки продали все лоты , то вычитаем из суммы зачисления (суммы, по которой мы продали) результат сложения сумм списания (сумм, по которым мы покупали).

Пример: я купил 2 лота Северстали. 1ый лот по цене 783,54р, 2ой по 881,21р, а затем продал 2 лота по 2352,17. Получаем 2352,17 — 783,54 — 881,21 = 688,42р.

3.2 Если мы несколько раз покупали бумаги в течении года , а затем продали лишь часть лотов , то из суммы зачисления вычитаем результат сложения первых нескольких сумм списания, так чтобы кол-во лотов покупки совпадало с количеством лотов продажи . Данный принцип еще называют принципом FIFO (first in first out). Т. е. первым продается первый купленный лот, вторым второй, итд.

Пример: в течение года я купил 4 лота Сбера: 1ый по 2474,51, 2ой по 1958,25 и затем еще 2 по 3563,16. Через некоторое время я продал 2 лота по 5006,52. Финансовый результат считаем так: 5006,52 — (2472,51 + 1958,25) = 573,76р.

Если мы в течение года мы несколько раз покупали и продавали бумаги, то также используем метод FIFO для расчётов.

Важный нюанс перед подсчетом суммарной прибыли по всем проданным активам. Если у нас в течение года были убыточные сделки, то они уменьшают налоговую базу.

Пример: я купил акцию Лукойла по 5297,17, а продал по 5118,46 и получил убыток -178,71р . Теперь при подсчете суммарной прибыли я уменьшу её на величину этого убытка.

4. Возьмем результаты из всех примеров и рассчитаем суммарную прибыль: 688,42 + 573,76 -178,71 = 1083,47 . Соответственно мне потребуется заплатить 1083,47*0,13 = 140,85р

Эта сумма должна быть на брокерском счете к моменту списания.

В конце статьи я бы хотел задать вопрос читателям-клиентам Сбербанк брокера. Как проходила процедура уплаты НДФЛ в прошлые годы и насколько информация, полученная из контактного центра, ей соответствует?

Источник

ИИС Сбербанк (индивидуальный инвестиционный счет)

У клиентов Сбербанка, которые хотят заработать на собственных средствах, появилась альтернатива вкладу – индивидуальный инвестиционный счет. Его доходность выше, чем у депозитных счетов. Но для получения максимальной прибыли следует тщательно изучить предлагаемые стратегии и выбрать подходящий тип управления счетом. Бробанк проанализировал, какие способы заработка на инвестициях доступны в Сбербанке.

ИИС что это?

Индивидуальный инвестиционный счет (ИИС) открывается для того, чтобы использовать разные финансовые инструменты для заработка. По смыслу он схож с брокерским счетом, но отличается тем, что по нему можно получить налоговый вычет 13% от суммы инвестированных средств.

ИИС в Сбербанке открывают на таких условиях:

- срок инвестиций составляет минимум 36 месяцев;

- валюта счета рубли России;

- доступен новым и существующим клиентам;

- снимать средства с ИИС в течение 36 месяцев запрещено;

- максимальный взнос до 1 млн. рублей в течение календарного года, суммы, превышающие миллион рублей, будут возвращены на текущий клиентский счет;

- одному клиенту разрешено открыть один ИИС;

- самостоятельно определить, какой тип возврата налогового вычета применять, совмещать два типа запрещено.

Открывать ИИС в Сбербанке могут только граждане, которые являются налоговыми резидентами России.

Два типа вычета

Описание типов вычета подоходного налога представлено в таблице:

| № п/п | Тип счета | Описание условий |

| 1 | Тип А. С вычетом на вносимые платежи | В период пользования ИИС должны быть налогооблагаемые официальные доходы под ставку 13 %, например зарплата. Максимальная сумма вычета, компенсируемая государством 52 000 рублей, т.е. возвращается 13 % только от суммы 400 тысяч. Если клиент вносит 1 млн. рублей, то оставшиеся 600 тысяч вычету не подлежат. При досрочном закрытии счета, до истечения 36 месяцев право на госвычет пропадает. |

| 2 | Тип В. С вычетом на полученные доходы | Нет уплаты налога на доходы, полученные от инвестирования. После завершения программы инвестирования через 3 года клиент вправе претендовать на вычет по НДФЛ по всей сумме полученного на вложения дохода. При закрытии ИИС до истечения 36 месяцев, клиент утрачивает право на льготу. |

Выбор стратегии

Управлять средствами можно лично или доверить проведение операций по ИИС профессиональному брокеру. При выборе самостоятельного способа управления клиентам можно выбрать из двух типов тарифных планов:

- Инвестиционный. Первоначальные инвестиции в пределах от 90 000 до 1 000 000 рублей.

- Самостоятельный. Начать инвестирование можно с менее внушительных сумм от 50 000 и довести до 1 000 000 рублей в год.

Они различаются списком доступных услуг и оплатой за обслуживание.

При передаче управления счетом брокеру, клиент тоже выбирает между двумя стратегиями:

- Накопительная. Вложения направляют в облигации, акции и другие ценные бумаги российских и зарубежных компаний. Предполагаемая доходность 15-17 %.

- Российские акции. Объект инвестирования только акции отечественных компаний и холдингов. Ориентировочная прибыльность 10-15 %.

Сбербанк для желающих заработать на инвестировании предлагает и готовые программы с портфелями разной доходности и группы риска:

| № п/п | Название | Доходность | Уровень риска |

| 1 | Консервативный | 12,3 | Минимальный |

| 2 | Сбалансированный | 14,2 | Средний |

| 3 | Агрессивный | 16,5 | Высокий |

Портфели укомплектованы гособлигациями, инвестиционными облигациями Сбербанка, ETF-акциями, ценными бумагами российских и зарубежных организаций и холдингов.

Плюсы и минусы инвестирования

Главные положительные моменты в открытии инвестиционного счёта:

- возможность сэкономить собственные средства за счет возврата налогового вычета на сумму до 52 000 рублей;

- проводить операции с ценными бумагами с высокой ликвидностью;

- продолжать использовать инвестиционный счет и зарабатывать с его помощью после окончания минимального срока в 36 месяцев.

Сбербанк помогает своим клиентам осваивать азы инвестирования. Для этого владельцы ИИС могут:

- пройти обучение на бесплатных курсах, семинарах и мастер-классах;

- получать доходы от вложений в акции, облигации и другие финансовые инструменты на биржах в Москве;

- установить приложение на Айфон, Айпад или ноутбук, и проводить операции из любого места мира;

- проводить инвестиционные вложения в биржевые структурные облигации от Сбербанка.

Негативные моменты для пользователей ИИС:

- высокий риск для новичков на инвестиционном рынке;

- блокировка средств на счете, снимать инвестированные средства, размещенные на ИИС, в течение 36 месяцев запрещено;

- оплата услуг брокеров: совершать операции самому рискованно, придется платить за посредничество на биржевых рынках опытным участникам торгов.

Во что вкладывать

Инвестиционный процесс в упрощенном понимании выглядит так:

- клиент покупает ценные бумаги;

- продает их при изменении рыночной стоимости;

- покупает новые активы и хранит до периода роста цен на них.

От Сбербанка клиенты могут выходить на такие рынки:

Чем торгуют

На этих рынках торгуют разными ценными бумагами:

| № п/п | Наименование ценной бумаги | Описание | Характеристики |

| 1 | Акции российских организаций | Дает право владельцу участвовать в управлении компанией и получать доходы от прибыли в виде дивидендов. | Размещая акции на продажу, собственник получает инвестиции от привлечения нового капитала. Владелец акции получает доход в виде дивидендов и разницы от курсовой цены на акцию. |

| 2 | Акции зарубежных организаций | Покупка акций известных мировых брендов на внебиржевом рынке. | Сбербанк работает с ценными бумагами компаний с мировым именем Apple, Facebook, Google. Сделка характеризуется тем, что нет посредничества брокеров. |

| 3 | Облигации | Ценные бумаги, выпущенные государством или компанией. Эмитент облигации обязан выплачивать доход или процент на оговоренную дату или период. | Компания-эмитент, которая выпускает облигации, привлекает новый капитал. А покупатель облигации вправе рассчитывать на получение гарантированного дохода на вложенные инвестиции. |

| 4 | ETF. Биржевые инвестиционные фонды | Отраслевые ценные бумаги, которые выпускаются компаниями международного уровня. | Владельцы отраслевых акций могут вкладывать в зарубежные компании, не покидая территорию России. Для начала работы на этой бирже достаточно купить акций на сумму от 500 рублей. Прозрачная структура роста акций с высокой окупаемостью. |

| 5 | Фьючерсы и опционы | По фьючерсному соглашению поставщик обязуется доставить товар, а покупатель оплатить по оговоренной заранее стоимости. Опционный контакт – обязательство продать или выкупить ценную бумагу или актив по фиксированной цене в указанный период. | Четкие условия защищают клиента от колебания цен. Возможность получить доход от разницы при покупке и последующей продаже актива. |

| 6 | Еврооблигации | Выпускаются государствами или мировыми холдингами в одной или нескольких валютах. | Все расчеты по этим акциям привязаны к валюте и защищены при обвале рубля. Высокая надежность участников торгов, на рынок выходят только компании с рейтингом, подтвержденным международными агентствами. |

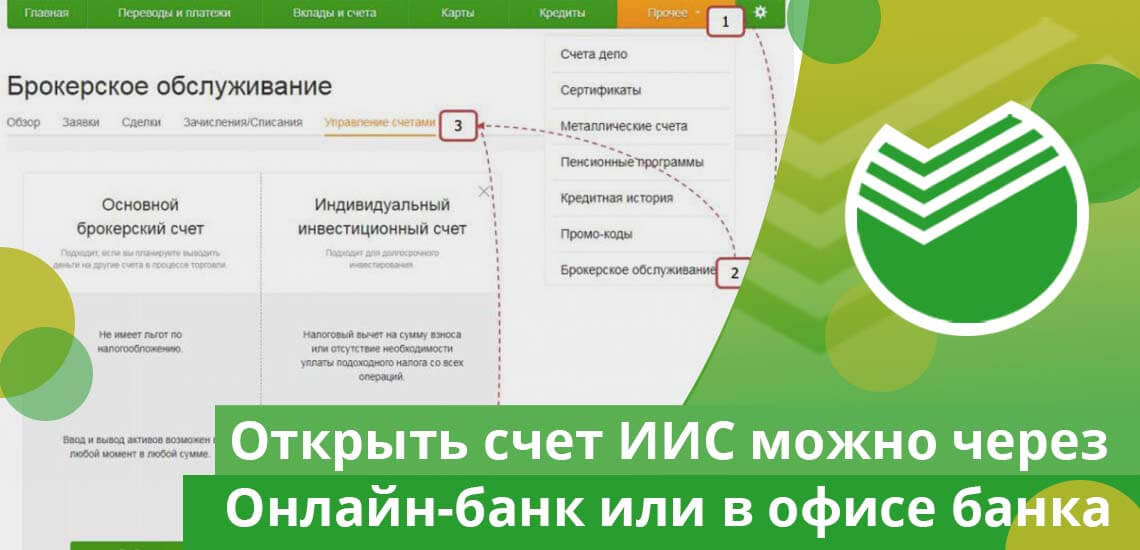

Как открыть

Открыть счет ИИС можно в удаленном режиме через Онлайн-банк Сбербанка или в представительствах банка. В онлайн режиме могут открыть только те клиенты, у которых есть подтвержденная учетная запись на сайте Госуслуг. Уточнить, где оформляют данный тип счета в ближайшем к вам отделению, можно звонком со смартфона по номеру 900.

Этапы оформления ИИС в отделении банка:

- Обратиться к специалисту с просьбой об открытии индивидуального инвестиционного счёта.

- Подписать анкету инвестора с персональными данными.

- Изучить тарифы банка на выплату доходов и обслуживанию расходов по счету.

- Ждать извещение от Сбербанка, после которого перевести сумму средств или в эквиваленте ценных бумаг на личный ИИС.

На сайте Сбербанка для начинающих инвесторов размещен калькулятор ИИС, с помощью которого можно рассчитать ориентировочную доходность от сделок. Прибыль зависит от первоначального взноса, размера, периодичности пополнения счёта и уровня дохода клиента. Но калькулятор не гарантия, что вложения принесут такую прибыль. Он только информирует, какими могут быть цифры при грамотном распоряжении активами.

Как вернуть налоговый вычет: 2 программы расчета

Для возврата вычета по Типу А клиенты предоставляют в налоговые органы:

- декларацию 3-НДФЛ за предыдущий истекший период;

- справку с подтверждением официального дохода, например зарплаты, с которой были удержаны 13 % подоходного налога;

- квитанцию, где видно, что было произведено пополнение ИИС;

- заявление в адрес налогового органа с прошением вернуть уплаченный налог на банковский счет, принадлежащий клиенту.

Для вычета по Типу В клиенту следует выждать минимум 36 месяцев или более, расторгнуть договор на ИИС. Взять справку в налоговой службе с указанием, что по данному ИИС возврата подоходного не производилось. При выплате средств брокер выступает как налоговый представитель и не удерживает сумму эквивалентную подоходному вычету. Этот тип больше подходит для тех, кто инвестирует собственные средства или, когда у клиента нет возможности официально подтвердить свои доходы.

Клиент самостоятельно определяется, по какому из типов хочет возвращать вычет до подачи документов в налоговый орган. После этого изменить программу будет невозможно. Следует учесть, что налоговый вычет рассчитывается от даты первого пополнения ИИС, а не со дня его открытия.

Если стратегии инвестирования собственных средств кажутся сложными и рискованными, то можно выбрать более простой способ заработка на личных активах. Например, открыть карту, по которой начисляется процент на остаток средств на счете. На Бробанк есть варианты с предложениями до 10 % на остаток. Их доходность ниже, чем у ИИС, но схема заработка проще для неискушенного клиента.

Клавдия Трескова — высшее образование по квалификации «Экономист», со специализациями «Экономика и управление» и «Компьютерные технологии» в ПГУ. Работала в банке на должностях от операциониста до и.о. начальника отдела обслуживания частных и корпоративных клиентов. Ежегодно с успехом проходила аттестации, обучение и тренинги по банковскому обслуживанию. Общий стаж работы в банке более 15 лет. treskova@brobank.ru

Комментарии: 4

Если у вас есть вопросы по этой статье, вы можете сообщить нам. В нашей команде только опытные эксперты и специалисты с профильным образованием. В данной теме вам постараются помочь:

Источник