- IAS 28 — Учет инвестиций в ассоциированные организации и совместные предприятия: обзор основных положений

- Какова цель МСФО (IAS) 28?

- Что такое значительное влияние и как его идентифицировать?

- Как подтвердить наличие значительного влияния?

- Как применять метод долевого участия?

- Процедуры метода долевого участия.

- В каких случаях метод долевого участия не применим?

- Когда прекращать применение метода долевого участия?

- МСФО (международные стандарты финансовой отчетности)

- Стандарты МСФО

- Представление финансовой отчетности в соответствии с МСФО

- Принципы МСФО

- Сравнение стандартов МСФО и американских стандартов (GAAP)

- История МСФО

- Трансформация финансовой отчетности в соответствии с МСФО

- Автоматизация МСФО

IAS 28 — Учет инвестиций в ассоциированные организации и совместные предприятия: обзор основных положений

Рассмотрим стандарт МСФО (IAS) 28 и особенности учета инвестиций в ассоциированные компании и совместные предприятия, а также, что собой представляют существенное влияние и метод долевого участия.

Стандарты МСФО (IFRS) 3 «Объединения бизнесов» и МСФО (IFRS) 10 «Консолидированная финансовая отчетность» посвящены различным аспектам контроля над инвестициям одной компании в другие компании: как определить и учесть эти инвестиции, а также, как их консолидировать в отчетности.

Еще одним очень частым видом инвестиций является ассоциированная компания, на которую компания-инвестор оказывает значительное влияние.

Правила учета таких инвестиций определяются стандартом МСФО (IAS) 28 «Инвестиции в ассоциированные организации и совместные предприятия». Рассмотрим основные положения этого стандарта.

Какова цель МСФО (IAS) 28?

Целью стандарта МСФО (IAS) 28 «Инвестиции в ассоциированные организации и совместные предприятия» является определение:

- правил учета инвестиций в ассоциированные компании;

- требований к применению метода долевого участия при учете инвестиций в ассоциированные компании и совместные предприятия.

Напомним, что означают эти термины:

Ассоциированная организация (‘associate’) является компанией, на которую инвестор оказывает значительное влияние.

Совместное предприятие (‘joint venture’) представляет собой совместную деятельность, в рамках которой стороны осуществляют совместный контроль над компанией и имеют права на чистые активы компании.

Что такое значительное влияние и как его идентифицировать?

Стандарт МСФО (IAS) 28 определяет значительное влияние (‘significant influence’) как право участвовать в принятии решений, связанных с финансовой и операционной (хозяйственной) политикой компании, НЕ обладая при этом полным или совместным контролем над принятием этих решений.

Иногда бывает сложно определить, имеем ли мы дело с контролем или значительным влиянием — и при этом бухгалтер не может ошибаться в этом вопросе, поскольку весь дальнейший бухгалтерский учет и финансовая отчетность зависят от этой классификации.

Как подтвердить наличие значительного влияния?

Основным показателем значительного влияния является (прямо или косвенно) владение более 20% голосующих акций объекта инвестиций.

Это не строгое правило и часто бывает так, что фактически такая доля не соответствует значительному влиянию.

Иногда бывает так, что когда инвестор владеет более 20% голосов (но менее 50), он получает контроль над объектом инвестиций.

Допустим, компания ABC владеет 40% компании XYZ. Остальные 60% распределены между большим количеством мелких инвесторов, каждый из которых удерживает долю не более 1%.

В данном случае ABC не владеет контрольным большинством голосов (более 50%), и ее доля превышает 20%, что может свидетельствовать о значительном влиянии.

Но, поскольку другие инвесторы владеют максимум по 1% каждый, вероятность одержать верх над голосом ABC в основных решениях очень низка, поэтому компания ABC может фактически обладать контролем над компанией XYZ, а не значительным влиянием. Конечно, такую ситуацию следует изучить более подробно.

Другие способы доказать значительное влияние заключаются в следующем:

- Инвестор заседает в совете директоров (или другом эквивалентном руководящем органе) компании.

- Инвестор участвует в процессе разработки политики компании (включая решения о выплате дивидендов).

- Между инвестором и компанией есть существенные операции.

- Между инвестором и компанией есть обмен управленческим персоналом.

- Компания предоставляет инвестору необходимую техническую и управленческую информацию.

Когда вы оцениваете наличие значительного влияния, вы должны всегда изучать потенциальные права голоса (в виде опционов на покупку акций, конвертируемых долговых инструментов и т. д.).

Как применять метод долевого участия?

Как только инвестор получает значительное влияние или совместный контроль над совместным предприятием, он должен применять в учете метод долевого участия (‘equity method’).

Основными принципами метода долевого участия являются:

При первоначальном признании:

1. Инвестиции в ассоциированную компанию или совместное предприятие признаются по себестоимости. Проводка:

- Дебет. Инвестиции в отчете о финансовом положении.

- Кредит. Денежные средства (банковский счет и т.п.).

2. Если есть разница между себестоимостью инвестиций и долей инвестора в компании (оцененной по чистой справедливой стоимости идентифицируемых активов и обязательств), то учет зависит от того, является ли эта разница положительной или отрицательной:

- Если разница положительная (себестоимость выше, чем доля инвестора), тогда есть гудвил, который не признается отдельно. Он включается в стоимость инвестиций и не амортизируется.

- Когда разница отрицательная (себестоимость ниже доли инвестора), то она признается как доход в составе прибыли или убытка в период приобретения инвестиций.

Последующий учет, после первоначального признания:

1. Балансовая стоимость инвестиций увеличивается или уменьшается на долю инвестора от чистой прибыли или убытка от инвестиций после даты приобретения. Проводка:

- Дебет. Инвестиции в отчете о финансовом положении и

- Кредит. Доход ассоциированной компании в составе прибыли или убытка.

Или, наоборот, в случае убытка ассоциированной компании.

Когда ассоциированная компания или совместное предприятие несет убытки, и эти убытки превышают балансовую стоимость инвестиций, инвестор не может снизить балансовую стоимость инвестиций ниже нуля. Инвестор просто прекращает нести дальнейшие убытки.

2. Когда компания распределяет дивиденды инвестору, такое распределение уменьшает балансовую стоимость инвестиций. Проводка:

- Дебет. Денежные средства (или все, что применимо) и

- Кредит. Инвестиции в отчете о финансовом положении.

Процедуры метода долевого участия.

Процедуры метода долевого участия очень похожи на процедуры консолидации, описанные в стандарте МСФО (IFRS) 10 «Консолидированная финансовая отчетность»:

- И инвестор, и объект инвестиций должны применять единообразные учетные политики для подобных операций.

- Используется та же самая отчетная дата, если это не является практически невозможным.

- Доля инвестора в прибыли или убытке от взаимных операций «снизу вверх» (‘upstream’) и «сверху вниз» (‘downstream’) исключается. Таким образом, вы не устраняете остатки на счете (дебиторской или кредиторской задолженности) на конец отчетного периода, но вы исключаете долю инвестора в прибыли.

В каких случаях метод долевого участия не применим?

Инвестору не нужно применять метод долевого участия в следующих обстоятельствах:

1. Инвестор является материнской компанией, которой не нужно подготавливать консолидированную финансовую отчетности в соответствии с исключениями, предусмотренными параграфом IFRS 10:4(a), который сводится к следующему:

- Компания является дочерней компанией, находящейся под полным или частичным контролем другого инвестора, и владельцы этой другой компании-инвестора проинформированы и не возражают против того, что дочерняя компания не примененяет метод долевого участия;

- Долговые или долевые инструменты предприятия не торгуются на открытом рынке;

- Предприятие не предоставляет свою финансовую отчетность в Комиссию по ценным бумагам или другой аналогичный орган с целью эмиссии финансовых инструментов любого класса на открытом рынке;

- Конечная или любая промежуточная материнская компания объекта инвестиций составляет консолидированную финансовую отчетность в соответствии с МСФО, доступную для публичного использования.

2. Когда инвестиции в ассоциированную компанию или совместное предприятие удерживаются в компании, которая является венчурной организацией, взаимным или паевым фондом или аналогичным предприятием, тогда инвестор может оценивать инвестиции по справедливой стоимости через прибыль или убыток в соответствии с МСФО (IFRS) 9 (и таким образом, не применять метод долевого участия). То же самое относится к ситуации, когда инвестор осуществил инвестиции в ассоциированную компанию, часть которой принадлежит таким организациям.

Здесь следует добавить, что, если инвестиции соответствуют критериям МСФО (IFRS) 5 и классифицируются как удерживаемые для продажи, инвестор должен применять к ним IFRS 5, а не метод долевого участия (если это относится только к части инвестиций, то к этой части применяется МСФО (IFRS) 5).

Когда прекращать применение метода долевого участия?

Инвестор прекращает применять метод долевого участия, когда его объект инвестиций перестает быть ассоциированным или совместным предприятием.

Способ прекращения зависит от конкретных обстоятельств. Например, если объект инвестиций становится дочерней компанией, тогда инвестор прекращает применять метод долевого участия и начинает применять полную консолидацию в соответствии с IFRS 10 / IFRS 3.

Источник

МСФО (международные стандарты финансовой отчетности)

139 149 просмотров

Международные стандарты финансовой отчетности (МСФО) — это набор международных стандартов бухгалтерского учета, в которых указывается, как конкретные виды операций и другие события должны отражаться в финансовой отчетности. МСФО публикуются Советом по международным стандартам финансовой отчетности, и они точно определяют, как бухгалтеры должны вести и презентовать счета. МСФО были созданы для того, чтобы иметь «общий язык» бухгалтерского учета, потому что стандарты бизнеса и ведение учета могут отличаться как от компании к компании, так и от страны к стране.

Целью МСФО является поддержание стабильности и прозрачности в финансовом мире. Это позволяет предприятиям и индивидуальным инвесторам принимать квалифицированные финансовые решения, поскольку они могут точно видеть, что происходит с компанией, в которую они хотят инвестировать.

МСФО являются стандартными во многих частях мира, включая Европейский Союз и многие страны Азии и Южной Америки, но не в Соединенных Штатах. Комиссия по ценным бумагам и биржам (SEC) находится в процессе принятия решения о принятии стандартов в Америке. Страны, которые больше всего выигрывают от стандартов, — это те, которые ведут международный бизнес и инвестируют в него. Эксперты предполагают, что глобальное внедрение МСФО позволит сэкономить деньги на альтернативных сравнительных издержках, а также позволит более свободно передавать информацию.

В странах, которые приняли МСФО, как компаниям, так и инвесторам, выгодно использовать эту систему, поскольку инвесторы с большей вероятностью вкладывают деньги в компанию, если деловая практика компании прозрачна. Кроме того, стоимость инвестиций при этом обычно ниже. Компании, которые ведут международный бизнес, больше всего выигрывают от МСФО.

Стандарты МСФО

Ниже приведен список действующих стандартов МСФО:

| Концептуальные основы финансовой отчетности | |

|---|---|

| МСФО/IAS 1 | Представление финансовой отчетности |

| МСФО/IAS 2 | Запасы |

| МСФО/IAS 7 | Отчет о движении денежных средств |

| МСФО/IAS 8 | Учётная политика, изменения в бухгалтерских оценках и ошибки |

| МСФО/IAS 10 | События после окончания отчётного периода |

| МСФО/IAS 12 | Налоги на прибыль |

| МСФО/IAS 16 | Основные средства |

| МСФО/IAS 17 | Аренда |

| МСФО/IAS 19 | Вознаграждения работникам |

| МСФО/IAS 20 | Учёт государственных субсидий, раскрытие информации о государственной помощи |

| МСФО/IAS 21 | Влияние изменений обменных курсов валют |

| МСФО/IAS 23 | Затраты по займам |

| МСФО/IAS 24 | Раскрытие информации о связанных сторонах |

| МСФО/IAS 26 | Учёт и отчетность по пенсионным планам |

| МСФО/IAS 27 | Отдельная финансовая отчетность |

| МСФО/IAS 28 | Инвестиции в ассоциированные и совместные предприятия |

| МСФО/IAS 29 | Финансовая отчетность в гиперинфляционной экономике |

| МСФО/IAS 32 | Финансовые инструменты: представление информации |

| МСФО/IAS 33 | Прибыль на акцию |

| МСФО/IAS 34 | Промежуточная финансовая отчетность |

| МСФО/IAS 36 | Обесценение активов |

| МСФО/IAS 37 | Резервы, условные обязательства и условные активы |

| МСФО/IAS 38 | Нематериальные активы |

| МСФО/IAS 40 | Инвестиционное имущество |

| МСФО/IAS 41 | Сельское хозяйство |

| МСФО/IFRS 1 | Первое применение МСФО |

| МСФО/IFRS 2 | Платёж, основанный на акциях |

| МСФО/IFRS 3 | Объединения бизнеса |

| МСФО/IFRS 4 | Договоры страхования |

| МСФО/IFRS 5 | Долгосрочные активы, предназначенные для продажи, и прекращённая деятельность |

| МСФО/IFRS 6 | Разведка и оценка запасов полезных ископаемых |

| МСФО/IFRS 7 | Финансовые инструменты: раскрытие информации |

| МСФО/IFRS 8 | Операционные сегменты |

| МСФО/IFRS 9 | Финансовые инструменты |

| МСФО/IFRS 10 | Консолидированная финансовая отчётность |

| МСФО/IFRS 11 | Совместная деятельность |

| МСФО/IFRS 12 | Раскрытие информации об участии в других предприятиях |

| МСФО/IFRS 13 | Оценка справедливой стоимости |

| МСФО/IFRS 14 | Счета отложенных тарифных разниц |

| МСФО/IFRS 15 | Выручка по договорам с покупателями |

| SICs/IFRICs | Постановления об интерпретации стандартов |

| МСФО для малых и средних предприятий |

Представление финансовой отчетности в соответствии с МСФО

МСФО охватывают широкий спектр учетных операций. Существуют определенные аспекты деловой практики, для которых МСФО устанавливают обязательные правила. Основы МСФО – это элементы финансовой отчетности, принципы МСФО и виды основных отчетов.

Элементы финансовой отчетности в соответствии с МСФО: активы, обязательства, капитал, доходы и расходы.

Принципы МСФО

Основополагающие Принципы МСФО:

- принцип начисления. В соответствии с этим принципом события отражаются в том периоде, когда они произошли, независимо от движения денежных средств.

- принцип непрерывности деятельности, который подразумевает, что компания продолжит работу в ближайшем будущем, и у руководства нет ни планов, ни необходимости сворачивать деятельность.

Отчетность в соответствии с МСФО должна содержать 4 отчета:

Отчет о финансовом положении: он также называется балансом. МСФО влияют на то, как взаимосвязаны между собой компоненты баланса.

Отчет о совокупном доходе: это может быть одна форма, или ее можно разделить на отчет о прибылях и убытках мсфо и отчет о прочих доходах, включая имущество и оборудование.

Отчет об изменениях капитала: также известен как отчет о нераспределенной прибыли. Он отражает изменения в прибыли за данный финансовый период.

Отчет о движении денежных средств: в этом отчете суммируются финансовые транзакции компании за данный период, при этом денежные потоки разделяются на потоки по операционной деятельности, инвестициям и финансированию. Рекомендации по данному отчету содержатся в МСФО 7.

В дополнение к этим базовым отчетам, компания также должна представить приложения со сводкой своей учетной политики. Полный отчет часто рассматривается в сравнении с предыдущим отчетом, чтобы показать изменения в прибыли и убытках. Материнская компания должна создавать отдельные отчеты для каждой из своих дочерних компаний, а также консолидированную финансовую отчетность МСФО.

Сравнение стандартов МСФО и американских стандартов (GAAP)

Существуют различия между МСФО и общепринятыми стандартами бухгалтерского учета других стран, которые влияют на расчет финансового соотношения. Например, МСФО не так строги при определении выручки и позволяют компаниям быстрее сообщать о доходах, поэтому, следовательно, баланс в рамках этой системы может показывать более высокий поток доходов. МСФО также имеют другие требования к расходам: например, если компания тратит деньги на разработку или инвестиции на будущее, она не обязательно должна показывать их как расход (т.е. их можно капитализировать).

Еще одна разница между МСФО и ГААП заключается в определении порядка учета запасов. Есть два способа отслеживать запасы: FIFO и LIFO. FIFO означает, что самая последняя единица запасов остается непроданной до продажи предыдущих запасов. LIFO означает, что самая последняя единица запасов будет продана первой. МСФО запрещают LIFO, в то время как американские и другие стандарты позволяют участникам свободно их использовать.

История МСФО

МСФО возникли в Европейском союзе с намерением распространить их на всем континенте. Идея быстро распространилась по всему миру, поскольку «общий язык» финансовой отчетности позволил расширить связи по всему миру. Соединенные Штаты еще не приняли МСФО, так как многие рассматривают американские ОПБУ как «золотой стандарт». Однако, поскольку МСФО становятся более глобальной нормой, ситуация может измениться, если SEC примет решение о том, что МСФО подходят для американской инвестиционной практики.

В настоящее время около 120 стран используют МСФО, и 90 из них требуют, чтобы отчетность компаний полностью была представлена в соответствии с требованиями МСФО.

МСФО поддерживаются Фондом МСФО. Миссия Фонда МСФО (IFRS) — «обеспечить прозрачность, подотчетность и эффективность на финансовых рынках по всему миру». Фонд МСФО (IFRS) не только обеспечивает и контролирует стандарты финансовой отчетности, но также делает различные предложения и рекомендации тем, кто отклоняется от практических рекомендаций.

Целью перехода на МСФО является максимальное упрощение международных сопоставлений. Это сложно, потому что каждая страна имеет свой собственный набор правил. Например, US GAAP отличаются от канадских GAAP. Синхронизация стандартов бухгалтерского учета во всем мире является непрерывным процессом в международном сообществе бухгалтерского учета.

Трансформация финансовой отчетности в соответствии с МСФО

Один из основных методов подготовки финансовой отчетности в соответствии с требованиями МСФО – это трансформация.

Основные этапы трансформации финансовой отчетности в соответствии с МСФО:

- Разработка учетной политики;

- Выбор функциональной валюты и валюты представления;

- Расчет начальных балансов;

- Разработка модели трансформации;

- Оценка корпоративной структуры компании с целью определения дочерних, ассоциированных, аффилированных и совместных предприятий, включенных в бухгалтерский учет;

- Определение особенностей бизнеса компании и сбор информации, необходимой для расчета корректировок трансформации;

- Перегруппировка и реклассификация финансовых отчетов по национальным стандартам до МСФО.

Автоматизация МСФО

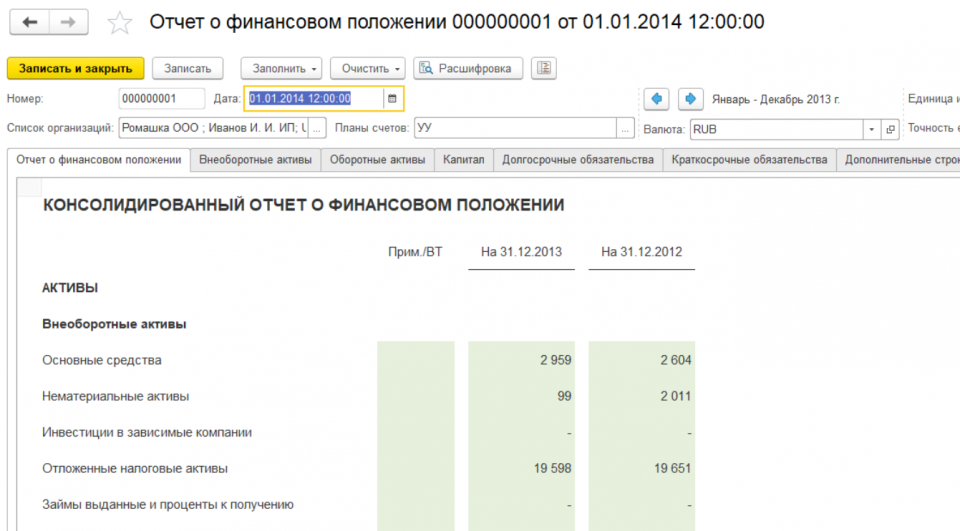

Трансформацию финансовой отчетности МСФО на практике сложно представить без ее автоматизации. Существуют различные программы на платформе 1С, которые позволяют автоматизировать данный процесс. Одним из таких решений является «WA:Финансист». В нашем решении существует возможность транслировать данные бухгалтерского учета, осуществлять мэппинг на счета плана счетов МСФО, делать различные корректировки и реклассификации, осуществлять элиминацию внутригрупповых оборотов при консолидации отчетности. Кроме того, настроены 4 основных отчета МСФО:

Фрагмент Отчета о финансовом положении МСФО в «WA: Финансист»: закладка мсфо «Основные средства».

Источник