- Особенности составления учетной политики компании

- Факторы выбора

- Структура учетной политики. Утверждение и изменение документа

- Чем опасен формальный подход

- Урок 6. Учетная политика — что это такое и как ее составлять?

- Что такое учетная политика организации?

- Задачи и функции

- Порядок формирования

- Для бухгалтерского учета

- Для налогообложения

- Образец приказа об утверждении

- Правила внесения изменений

- Краткие выводы урока 6

- Самоучитель для начинающих с нуля

- Бесплатный видеокурс

Особенности составления учетной политики компании

Учетная политика представляет собой свод правил, по которым ведется учет юридического лица. Они утверждаются на основе общефедеральных законодательных актов, с учетом специфики конкретной фирмы. Грамотно составленная учетная политика позволяет избежать многих проблем, в частности связанных с возможными претензиями налоговых органов, других контролирующих организаций. Существует несколько разновидностей этого документа.

Факторы выбора

Документом, регламентирующим правила формирования учетной политики (УП), является ПБУ 1/2008. Существует два основных ее вида:

- УП для целей налогового учета;

- УП для целей бухгалтерского учета.

На заметку! Юрлица, составляющие отчетность по МФСО, формируют и принимают отдельную учетную политику, касающуюся использования международных стандартов отчетности.

Жестких регламентов формирования законодательство не содержит. Так, если организация считает необходимым, она может принимать единый документ, в котором обособленно будут изложены правила налогового и бухгалтерского учета соответственно. В то же время крупные организации, как правило, принимают отдельные документы, поскольку объем каждого из них может быть значительным.

На начальном этапе работы над документом берется во внимание режим налогообложения и размер фирмы. Это важно, поскольку для малого бизнеса есть возможность вести бухгалтерский учет по упрощенной схеме. Исключения составляют адвокатские конторы, юрлица, для которых обязателен аудит, МФО, некоторые виды кооперативов.

Система НО и соответствующие ей положения НК РФ оказывают решающее влияние на учетную политику для целей налогового учета. Организация, имеющая обособленные подразделения, отражает в учетной политике способы и регламент взаимодействия с ними.

Основу учетной политики составляют:

- рабочий вариант плана счетов;

- формы первичной документации, учетных регистров, других документов, участвующих в документообороте;

- порядок инвентаризации;

- способы оценки активов, обязательств;

- порядок документооборота и обработки документации;

- правила контроля движения ресурсов фирмы;

- другие правила, принятые для эффективного ведения учета.

Любой раздел учетной политики требует тщательной предварительной проработки и изучения соответствующих законодательных норм. Пример: при определении способов оценки основных средств требуется проанализировать ПБУ 6/01; способы и порядок инвентаризации определяют «Методические указания по инвентаризации», утвержденные приказом Минфина №49 от 13/06/95, и т.д.

Для составления учетной политики в целях НУ делается акцент на налогах и роли организации как налогоплательщика; используются принципы, заложенные в ПБУ 1/2008. Статья 11-2 НК РФ определяет налоговую УП как избранную налогоплательщиком совокупность допускаемых НК РФ методов определения доходов, расходов, их признания, оценки и распределения; учета других необходимых для целей налогообложения показателей деятельности.

Отмечают важные моменты по каждому налоговому платежу и вносят в документ. Пример: по налогу на прибыль дата получения дохода (осуществления расхода) определяется по методу начисления, в соответствии со ст. 271, 272 НК РФ.

Очевидно, что для подготовки указанного документа необходимо хорошее знание законодательства и его текущих изменений, высокий уровень профессионализма.

Структура учетной политики. Утверждение и изменение документа

При формировании структуры документа целесообразно разделить его на две части: организационную и методологическую (методическую). В первой речь идет об технических, организационных вопросах учета. Указываются ответственные за учет лица, распределение их обязанностей, форма учета, например, «автоматизированная», с обозначением, какое программное обеспечение используется. Дается указание на рабочий план счетов в приложении к УП либо сам план счетов, в тексте. Даются пояснения, какими формами документов пользуется организация: унифицированными или разработанными самостоятельно. В тексте или в приложении должны приводиться используемые неунифицированные формы.

Отдельными документами со ссылками них либо в приложениях также утверждается:

- порядок проведения инвентаризации;

- график документооборота;

- формы регистров бухгалтерского или налогового учета, список ответственных за их ведение лиц;

- список должностных лиц и их права доступа к учетным данным.

Вторая часть указывает на методику учета соответственно:

- по участкам бухгалтерского учета (например: основные средства, запасы, расчеты по налогу на прибыль, доходы и расходы);

- в разрезе налогов (например, налог на прибыль, НДС, налог на имущество).

Учетную политику разрабатывает главный бухгалтер, другой сотрудник, выполняющий аналогичные функции. Утверждает ее руководитель. Документ оформляется в виде приказа. Учетная политика утверждается заранее – на следующий год в текущем году, как правило, в последних числах декабря.

У организации нет обязанности каждый год принимать новый документ. Если речь идет о малом бизнесе, фирме, работающей на спецрежиме, зачастую отсутствует и необходимость. Однако положения учетной политики должны полностью соответствовать законодательству. Если изменения незначительные, в учетную политику для целей БУ и НУ можно вносить дополнения, не дожидаясь окончания года.

Серьезные нововведения позволяют изменять учетную политику. В целях БУ это возможно только со следующего года, только в следующих случаях (по тексту ст. 8-6 ФЗ-402 от 06/12/11, ПБУ 1/2008 п. 10, 12):

- изменились требования законодательства о бухгалтерском учете, федеральные, отраслевые стандарты учета;

- выбран новый прогрессивный способ ведения бухгалтерского учета для повышения качества бухгалтерских данных;

- условия деятельности фирмы существенно изменились (реорганизация, появление нового вида деятельности).

В целях НУ это возможно до окончания года, согласно изменениям НК РФ. Так же можно поступить, если у фирмы появился новый вид деятельности (письмо Минфина №03-03-06/1/45756 от 03/07/18).

В определенных случаях, если речь идет о крупной организации, имеющей филиалы, ведущей сложный, с точки зрения учета и взимания налогов, бизнес, для разработки учетной политики приглашаются специализированные фирмы.

Чем опасен формальный подход

Разработка и внесение актуальных дополнений, изменений в учетную политику – одно из основных правил беспроблемной работы фирмы, однако соблюдается оно не всегда. Нередко руководители бизнеса отказываются от учетной политики, считая документ «лишним». В других случаях учетную политику принимают формально, руководствуясь только готовыми шаблонами, и долгое время не меняют.

Важно! Неактуальная учетная политика может привести к конфликту с налоговой, штрафам, а то и судебным разбирательствам.

Пример: начисление амортизационной премии. Налогоплательщики на ОСНО могут единожды включить в налоговые расходы часть затрат на покупку, достройку ОС, а оставшуюся часть погасить через амортизационные отчисления. Согласно ст. 258-9 НК РФ ее величина может составлять 10-30 % в зависимости от амортизационной группы. Вместе с тем, отражение в налоговой учетной политике факта амортизационной премии и процента обязательно (письмо Минфина № 03-03-06/1/55106 от 30/10/14 г.).

Применение указанной льготы без внесения соответствующих положений в учетную политику по НУ дает право ФНС применить ст. 120 НК РФ о грубом нарушении правил учета доходов и расходов. Наименьший штраф по ней – 10 тыс. рублей.

Источник

Урок 6. Учетная политика — что это такое и как ее составлять?

Должен быть составлен приказ по учетной политике, где будет отражен рабочий план счетов, особенности учета имущества и обязательств, ответственные лица, применяемые формы первичных документов, а также порядок документооборота в организации.

Что такое учетная политика организации?

Учетная политика — это свод правил для ведения учета на предприятии. Формируется она в начале хозяйственной деятельности предприятия и утверждается приказом руководителя.

Содержание приказа по учетной политике дает ответы на следующие вопросы:

- Как вести бухгалтерский и налоговый учет?

- Какие счета будут включены в рабочий план?

- По каким правилам учитывать активы и пассивы?

- Как начислять амортизацию?

- Какие документы использовать для оформления?

- Кто будет ответственен за учетную деятельность?

Законодательство РФ позволяет предприятиям самостоятельно выбирать способ ведения бухучета в зависимости от формы собственности, вида деятельности, численности персонала, состава активов и пассивов.

Варианты учета можно выбирать в установленных законодательством рамках.

Учетная политика утверждается на следующий год, изменить установленные правила в течение года не получится за редким исключением. Изменения можно вносить только по завершению календарного года. Однако можно добавить порядок отражения новых операций, в отношении которых не было прописано никаких правил, это не считается изменением.

Правильно составленная учетная политика на предприятии поможет оптимизировать бухгалтерский и налоговый учет.

О данном понятии можно также прочитать в ст. 8 Закона №402-ФЗ от 06.12.2011.

Не нужно относиться формально к составлению учетной политики, так как в дальнейшем учетную деятельность придется ввести в соответствии с прописанными правилами, поменять их будет в течение года проблематично.

Новые организации обязаны составить приказ по учетной политике в течение 90 дней с момента регистрации, при этом правила, прописанные в ней, начинаются действовать с даты образования юридического лица.

Задачи и функции

Задачи и функции учетной политики:

- Обеспечивать отражение всех совершаемых операций.

- Обеспечивать своевременный учет по факту совершения операции.

- Обеспечивать полное отражение всех расходов, не допуская скрытых резервов.

- Обеспечивать равные остатки по данным аналитических и синтетических счетов.

- Обеспечивать рациональное и оптимальное ведение учета, исходя из размеров компании, деятельности, совершаемых операций.

Порядок формирования

Процесс формирования заключается в составлении свода правил по учету объектов:

- в бухгалтерии;

- в целях налогообложения;

- для составления отчетности.

При формировании учетной политики опираться нужно на следующие законодательные акты:

Формирование заключается в выборе подходящих способов учета из предложенных законодательством, а при их отсутствии — в самостоятельной их разработке.

То есть нужно определиться, как именно будут учитываться активы и пассивы на предприятии. Исходить нужно из размеров компании, вида деятельности, системы налогообложения.

Перед формированием нужно определиться со следующими моментами:

- является ли организация субъектом малого предпринимательства (для малых предприятий бухучет можно вести в упрощенном виде);

- какой режим налогообложения выбран — общий, упрощенный, совмещенный;

- какие операции будут совершаться, какие объекты учитываться — если каких-то операций не будет, то и описывать их учет не нужно.

Учетную политику нужно разделить на несколько разделов — бухгалтерский, налоговый учет, составление отчетности.

Составленный свод правил утверждается приказом руководителя.

Для бухгалтерского учета

Для формирования следует использовать Положения по бухучету (ПБУ).

В учетной политике нужно отразить:

- Рабочий план счетов — список бухгалтерских счетов, на которых будет вестись отражение сумм операций.

- Формы первичных документов — будут использоваться унифицированные формы или самостоятельно разработанные.

- Должность и ФИО сотрудника, ответственного за контроль учетной деятельности — например, главный бухгалтер.

- Формы бухгалтерской отчетности — используются типовые, утвержденные Приказом №66н от 02.07.2010.

- Порядок учета доходов и расходов — как учитываются расходы в себестоимости (полностью или пропорционально стоимости реализованных товаров, работ, услуг), как учитываются доходы от сдачи имущества в аренду (как прочие доходы, если это разовые операции, или как доходы от обычных видов деятельности).

- Стоимость основных средств, при которой объект включается в запасы (МПЗ) без начисления амортизации — не менее 40 000 руб.

- Порядок начисления амортизации — выбирается удобный способ из существующих, применяемые повышающие коэффициенты, указывается, для всех объектов основных средств будет применяться выбранный метод или для групп однородных объектов.

- Порядок проведения переоценки — будет проводиться или нет, с какой периодичностью.

- Порядок учета материалов — по фактической себестоимости на счете 10 или с применением счетов 15 и 16.

- Правила отражения транспортно-заготовительных расходов — ТЗР включаются в себестоимость или учитываются на отдельном счете.

- Метод списания материалов — выбирается метод из трех существующих (по средней себестоимости, ФИФО, по себестоимости каждой единицы).

- Правила учета спецодежды — если таковая есть.

- Порядок отражения товаров — по фактической себестоимости, по продажной стоимости на счете 41 или по фактической себестоимости с использованием счетов 15 и 16. Также нужно указать, ТЗР включаются в себестоимость товаров или отдельно в расходах на продажу.

- Порядок учета продукции — по какой стоимости, на каких счетах, как учитывается незавершенное производство, полуфабрикаты, как распределяются косвенные затраты.

- Правила отражения отложенных налоговых активов и обязательств.

Для налогообложения

Составляется на основе положений Налогового кодекса РФ.

С целью правильного расчета налога на прибыль в учетную политику нужно включить:

- Продолжительность отчетных периодов — 1, 2, 3 и т.д. месяцев или 1 квартал, полугодие, 9 месяцев, год.

- Отражение доходов и расходов — по кассовому методу или по методу начисления.

- Учет основных средств — метод начисления амортизации (линейный или нелинейный), повышающие и понижающие коэффициенты. Пункт очень важный, так как изменить его можно будет только через 5 лет.

- Отражение доходов от сдачи имущества в аренду — учитываются как доходы от реализации, или как внереализационные (исходя из того, является ли это основным видом деятельности).

- Метод списания материалов (по средней себестоимости, ФИФО, по себестоимости единицы).

- Учет товаров и ТЗР.

- Метод списания товаров.

- Создание резервов.

С целью правильного расчета НДС в учетную политику нужно включить:

- Правила ведения раздельного учета входного НДС по операциям, которые облагаются НДС и которые освобождены от этого, распределение налога между ОС и НМА.

- Порядок нумерации счетов-фактур.

С целью правильного расчета налога на имущество:

- Порядок учета имущества, освобождаемого от налога, и амортизации по нему — на отдельных субсчетах, в отдельных регистрах.

- Отражение имущества, по которому налог платится с кадастровой стоимости, и амортизации по нему — на отдельных субсчетах, в отдельном регистре.

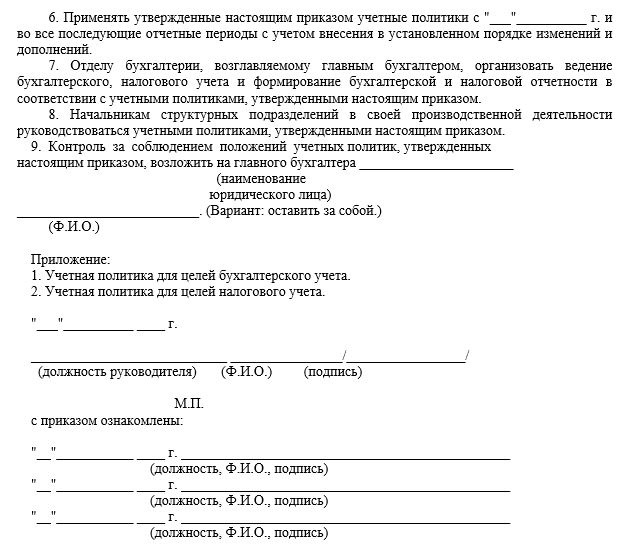

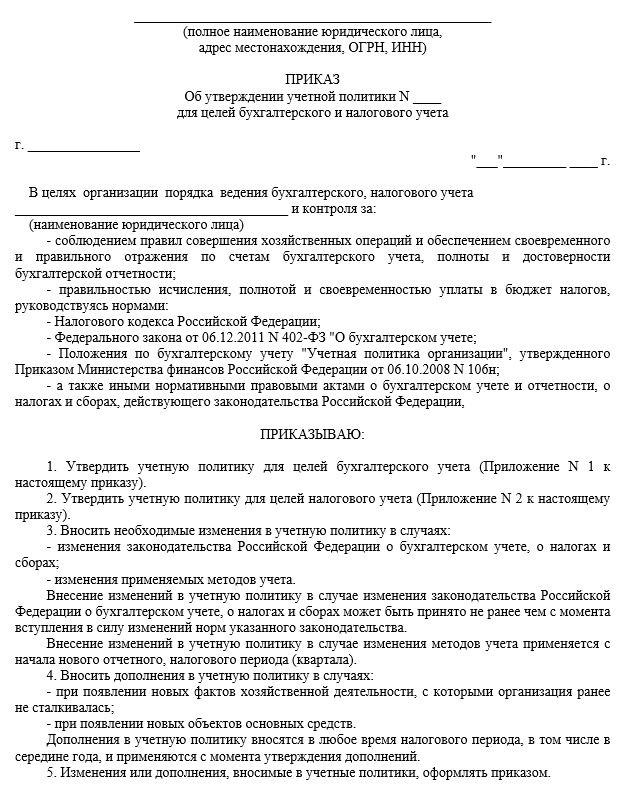

Образец приказа об утверждении

Составленные правила бухучета и налогообложения утверждаются приказом руководителя.

Образец приказа:

Правила внесения изменений

Утвержденная приказом учетная политика может действовать из года в год, если никаких изменений в нее не вносится.

Согласно п. 6 ст. 8 Закона №402-ФЗ, изменить учетные правила можно по следующим причинам:

- изменение требований и стандартов законодательства;

- выбор или разработка более удобного и качественного способа учета;

- изменения деятельности компании;

- реорганизация.

Как правило, смена учетной политики производится с начала нового года, чтобы не было влияния на финансовые показатели. Для правильной подготовки годовой отчетности важно, чтобы правила налогового и бухгалтерского учета активов и пассивов в течение отчетного календарного года были одинаковы.

Если же изменения необходимы в течение года, то их необходимо будет раскрыть в приложении к бухгалтерской годовой отчетности, обосновать их обязательность.

В течение года можно дополнять учетную политику теми правилами, которые не противоречат указанным ранее или не были прописаны.

Для внесения изменений нужно издать приказ за подписью руководителя.

Краткие выводы урока 6

- На каждом предприятии должна быть составлена учетная политика.

- Учетная политика отражает способы ведения бухгалтерского и налогового учета.

- Её формирование заключается в выборе способов учета или самостоятельной их разработке.

- Правила отражения устанавливаются в рамках дозволенного законодательством РФ.

- Опираться нужно на ФЗ О бухучете №402, ПБУ и Налоговый кодекс РФ.

- Эффективная учетная политика позволит грамотно организовать учет на предприятии и повысить экономическую выгоду от его деятельности.

Самоучитель для начинающих с нуля

Самоучитель включает:

- учебник из 70 уроков;

- задачник из 110 задач с решениями и ответами;

- пример ведения бухучета с закрытием года;

- актуальные редакции ПБУ, Плана счетов, Закона «О бухгалтерском учете» в удобном формате.

Бесплатный видеокурс

Бухучет воспринимается, как что-то сложное и запутанное, но всё становится просто, когда понимаешь азы бухгалтерии.

Предлагаем посмотреть несколько коротких бесплатных видеоурока «3 секрета успешного обучения бухучету».

После просмотра этих уроков, бухгалтерия станет более понятной.

Источник