Цели страхования предприятием своих рисков

Сегодня любое промышленное предприятие функционирует в условиях быстро меняющейся внешней среды, поэтому решения руководства и собственников носят рисковый характер. Под риском будем понимать опасность возникновения непредвиденных потерь ожидаемой прибыли, дохода или имущества, денежных средств, других ресурсов в связи со случайным изменением условий экономической деятельности, неблагоприятными обстоятельствами.

Высокая степень риска заставляет собственников и руководство предприятия искать способы его снижения. Существуют следующие основные способы минимизации рисков для промышленного предприятия [3, с. 13; 7]:

1) Уклонение от риска — это полный отказ от решений хоть немного рискованных. Данное направление снижения риска является наиболее простым и радикальным. При использовании данного направления снижения уровня риска следует учитывать следующие моменты:

- избежание возможных рисков может быть просто невозможным, в частности, это касается рисков гражданской ответственности;

- избежание одного вида риска может привести к возникновению других;

- возможный объем прибыли от занятия определенной деятельностью может значительно превышать возможные потери в случае наступления рисковой ситуации, связанной с данным видом деятельности.

2) Локализацию риска или его последствий можно осуществить сосредоточением деятельности, связанной с повышенным риском в пределах небольшого дочернего хозяйствующего субъекта (например, выделения или создания самостоятельного предприятия для реализации определенного проекта). Этот способ уже давно апробирован в мировой практике крупных фирм при освоении новых видов продукции или организации нового вида услуг, когда перспективы успеха не поддаются детальному анализу, а риск вовлечения большой компании в финансовые трудности достаточно велик.

3) Распределение (диссипацию) риска осуществляют следующими способами:

- диверсификация деятельности, т.е. работа одновременно на нескольких рынках, когда неудача на одном из них может быть компенсирована успехами на других;

- дробление рынка сбыта, т.е. увеличение количества потребителей продукции и распределение поставок между ними так, чтобы отказ нескольких потребителей от покупок не сорвал производственную программу в целом;

- дробление рынка поставщиков.

4) Компенсация риска — это создание системы резервов и проведение прогнозирования и мониторинга внешней среды. Создание резервов, по существу страховка, сосредоточенная внутри самого предприятия: страховые запасы сырья, комплектующих, свободные мощности и денежные средства, контакты и связи, установленные как бы впрок и т.п. Другим вариантом создания резервов может служить способ самосовершенствования, который реализуется путем структуризации, совершенствования и использования резервов внутренней среды предприятия. В этом случае возможен широкий спектр мероприятий: от обучения и тренинга персонала в соответствии с его склонностями к риску, инновациям, рациональности до выработки специфической корпоративной культуры, реализации программы социального развития предприятия.

Второй способ компенсации риска — это регулярное проведение прогнозирования и мониторинга внешней среды. Суть этих мероприятий заключается в прогнозе поведения возможных партнеров, оценке возможных изменений в секторах и сегментах рынка, на которых предприятие будет выступать продавцом или покупателем, предвидении возможной реакции конкурентов, в региональном и общеэкономическом прогнозировании. Другими словами, необходимы организация максимально возможного мониторинга экономической и нормативно-правовой среды, ее «информатизация» — обязательный компонент деятельности предприятия. В этом плане возможны многие средства: установление непосредственных контактов с источниками новых данных, приобретение актуализируемых компьютерных систем справочной информации, подключение к сетям коммерческой информации, проведение собственных прогнозно-аналитических исследований, покупка соответствующих услуг консультационных фирм или отдельных консультантов.

5) Хеджирование представляет собой форму страхования цены товара либо от риска падения (нежелательного для продавца), либо роста (невыгодного покупателю) путем создания встречных требований и обязательств для страхования прогнозируемого уровня доходов передачей риска другой стороне. Хеджирование предназначено для снижения возможных потерь вложений вследствие рыночного риска. Хеджирование рыночных рисков осуществляется путем проведения операций с производными финансовыми инструментами — форвардами, фьючерсами, опционами и свопами.

6) Страхование по своей природе является формой предварительного резервирования ресурсов, предназначенных для компенсации ущерба от ожидаемого проявления различных рисков. Экономическая сущность страхования заключается в создании резервного (страхового) фонда, отчисления в который для отдельного страхователя устанавливаются на уровне, значительно меньшем сумм ожидаемого убытка и, как следствие, страхового возмещения. Таким образом, страхование есть по существу передача определенных рисков от страхователя к страховщику (страховой компании) средства [2, с. 273].

Таким образом, исходя из сложившихся условий, предприятия должны выбрать наиболее оптимальный способ минимизации рисков. На наш взгляд, страхование является наиболее экономически целесообразным способом обеспечения компенсации возможных потерь, поскольку в нынешних экономических условиях практически все крупные инвестиционные проекты осуществляют на заемные средства [4, с. 31; 6 с. 35].

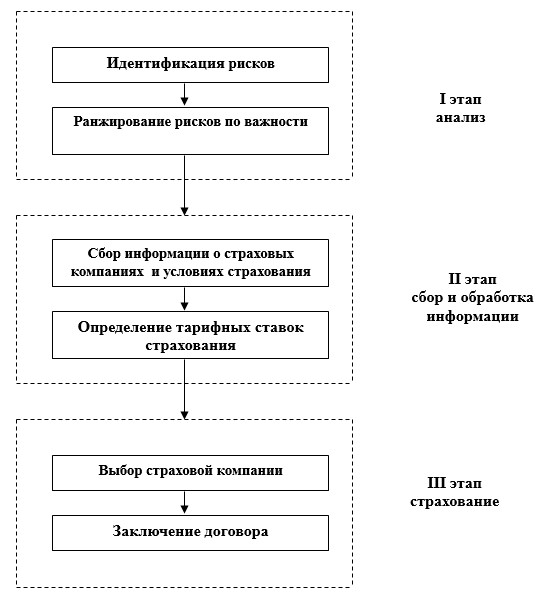

Для создания механизма эффективного управления в условиях риска предприятия должны построить систему страхования рисков. Авторский подход предложен на рисунке 1.

Рис. 1. Схема страхования рисков предприятия

Рассмотрим данные этапы применительно к страхованию рисков строительного предприятия.

1.1. Идентификация рисков

На этом этапе необходимо выявить возможное число рисков. Строительные риски — это целый комплекс рисков, возникающих при строительно-монтажных работах. Применительно к ним можно осуществлять страхование: строительных работ, монтажных работ, оборудования строительной площадки, строительной техники, страхование послепусковых гарантийных обязательств, страхование гражданской ответственности перед третьими лицами при проведении строительно-монтажных работ, профессиональной ответственности строителей и архитекторов и другое.

1.2. Ранжирование рисков по важности

На данном этапе необходимо выбрать наиболее важные риски с целью их последующего страхования. После углубленного анализа и ранжирования всех рисков по степени важности и дальнейшего влияния на деятельность предприятия руководство должно решить, каким именно рискам компания может противостоять сама, а какие риски должны быть переданы на страхование. При строительстве различных объектов важность того или иного риска может изменяться, то есть к каждому объекту должен быть индивидуальный подход. Необходимость применения индивидуального подхода обусловлена тем, что значение риска зависит от рельефа строительной площадки, инженерно-геологических условий, климатологии данной местности, стеснённости условий застройки и т.д.

2 этап. Сбор и обработка информации

2.1. Сбор информации о страховых компаниях и условиях страхования

Решение о выборе в пользу той или иной страховой компании должно приниматься в каждом случае индивидуально, но существуют некоторые основополагающие моменты, которые необходимо учитывать, а именно: способность и готовность страховщика возместить ущерб; опыт работы страховой компании на рынке; уровень подготовки специалистов, занимающихся в компании андеррайтингом (андеррайтинг — это принятие страховой ответственности за заявленные убытки или повреждения за страховую премию).

2.2. Определение тарифных ставок страхования.

Все страховые компании предлагают примерно один и тот же набор услуг по страхованию. Тарифная ставка выражается в процентах от суммы страхования и варьируется в зависимости от следующих факторов:

- характер строительной площадки и степень ее подверженности риску (климатические и тектонические условия: например, вероятность возникновения землетрясения, наводнения и др.);

- конструктивные особенности объекта и свойства строительных материалов;

- методы строительства;

- наличие рисков, влияющих на выполнение графика работ;

- наличие мер по обеспечению эффективного осуществления работ;

- квалификация и опыт подрядчика в данном виде строительства.

Таким образом, для оценки риска и определения стоимости страхования необходимо предоставить детальную техническую и финансовую информацию о проекте строительства. Эта информация состоит из заполненного заявления — анкеты на выполнение строительно-монтажного страхования, копии генерального плана, архитектурно-строительного раздела проектной документации (с основными чертежами), копий договоров подряда. На основании полученных материалов страховая компания разрабатывает проект страхового полиса, который затем направляется заказчику на рассмотрение.

3 этап. Страхование.

3.1. Выбор страховой компании.

На данном этапе необходимо тщательно проанализировать всю собранную информацию по страховым компаниям и выбрать ту, которая является для данного предприятия наиболее надёжной и наиболее приемлемой по тарифным ставкам.

3.2. Заключение договора.

Договор заключается в двух экземплярах: один экземпляр остается у страховой компании, другой — у заказчика. На практике очень часто возникают страховые споры, которые, как правило, избежать достаточно трудно, но всё же это можно попытаться сделать на стадии заключения договора.

Многие ведущие эксперты из различных страховых компаний Нижнего Новгорода считают, что для интенсивно строящихся объектов недвижимости (особенно в центре города, в условиях плотной застройки) страхование строительных работ очень важно, но не всегда востребовано. Однако страхование становится все более популярным среди мелких строительных фирм, специализирующихся на возведении небольших сооружений, ремонте и реконструкции квартир, офисных помещений и магазинов, то есть мелкие подрядчики прекрасно понимают, что любая крупная неприятность на объекте может привести их к разорению [5, с. 888].

Среди подрядчиков вопросы страхования строительных рисков решаются легко, когда существует один крупный заказчик. В жилищном же строительстве при наличии множества небольших инвесторов-дольщиков строительные компании неохотно страхуют риски, надеясь, что часть дольщиков в случае возникновения проблем не предъявит претензий или не сумеет довести дело до выплаты компенсаций.

В заключение следует отметить, что для страхования подходят массовые виды риска, которым подвержены многие хозяйствующие субъекты, и проявление которых сильно не коррелируются друг с другом. Страхование не ставит своей целью уменьшение вероятности рисков, а в основном направлено на компенсацию материального ущерба от их проявления.

Источник

Цели страхования предприятием своих рисков

Поволжский государственный университет сервиса, Россия

Использование страхования в системе риск-менеджмента предприятия

Последние десятилетия характеризуются значительным возрастанием интереса со стороны научных и деловых кругов к вопросам управления рисками. Глобализация и серьезные политические изменения, развитие научно-технического прогресса, тотальная информатизация, увеличение террористической активности — все эти явления привели к усложнению и увеличению динамизма всех сторон жизни общества, результатом чего явилось возрастание рисков внешней и внутренней среды предприятий различных отраслей и форм собственности.

Ситуация, сложившаяся на сегодняшний день в промышленности России, характеризуется высокой подверженностью промышленных предприятий различным рискам: стихийные бедствия, техногенные риски, финансовые риски и риски, связанные с ответственностью. Важная роль в повышении защищенности субъектов хозяйствования от неблагоприятных, неконтролируемых событий в России должна принадлежать страхованию. При этом необходимо констатировать, что российская система самострахования, к которой прибегают предприятия в таких условиях, не всегда спасает от всех этих рисков. Необходима серьезная работа по страхованию некоторых видов рисков производственно-хозяйственной деятельности предприятий, как со стороны государства, так и со стороны коммерческих страховых компаний. В связи с этим система страхования должна обеспечить заинтересованность и взаимовыгодные условия сотрудничества предприятий и страховых компаний. Страхование интересов предприятий позволяет обеспечить непрерывность процесса производства, возмещая убытки за счет средств страховых организаций, без экстренного выделения значительных ресурсов из бюджетных средств и внебюджетных фондов [5].

Современное страхование, которое само по себе является мощным экономическим институтом, обеспечивает защиту интересов общества, охватывает важнейшие аспекты хозяйственной и коммерческой деятельности различных организаций, защищает интересы его отдельных граждан в их частной и общественной жизни. В странах с развитой рыночной экономикой страхование напрямую ассоциируется с качеством жизни и по существу является синонимом ее безопасности.

С экономической точки зрения страхование представляет собой способ возмещения убытков, которые потерпело физическое или юридическое лицо, посредством их распределения между многими лицами (страховой совокупностью). Следует отметить и другой аспект страховой деятельности, на который все в большей степени обращает внимание теоретическая мысль в последнее время. Он заключается в том, что страхование следует рассматривать и как индустрию услуг. Качество страхования все в большей степени связывается с объемом услуг, которые страховщик может обеспечить в рамках договора страхования в процессе защиты от застрахованного риска и при его наступлении. Поэтому современное страхование неразрывно связано с деятельностью по управлению риском, предупреждению и сокращению ущерба [3].

Преимущества использования страхования как механизма управления риском сводятся к следующим факторам:

— снижение неопределенности в финансовом планировании деятельности предприятия;

— высвобождение денежных средств для более эффективного использования;

— сокращение затрат на управление риском путем использования опыта страховых экспертов для оценки и управления риском.

Привлечение страхового капитала является очень важной задачей. Страховые фонды представляют собой гарантированный источник денежных средств для компенсации убытков страхователя в случае возникновения неблагоприятных событий, например, когда при возникновении крупных убытков использование собственных денежных ресурсов может быть ограничено. Это также актуально в том случае, если ограничена способность предприятия привлекать внешние кредиты для компенсации убытков.

Страхование рисков предприятия снижает неопределенность в планировании финансовой деятельности. Предприятие заменяет неизвестные ему затраты на компенсацию убытков в будущем определенными затратами на уплату страховой премии. Происходит это благодаря эффекту интегрирования отдельных рисков индивидуальных страхователей в общем массиве страхового фонда страховщика. В соответствии с законом больших чисел неопределенность при этом уменьшается, что находит свое отражение и в размере страховой премии.

Снижение неопределенности в финансовом планировании дает существенную экономическую выгоду — высвобождение денежных средств, которые должны были бы резервироваться в фонде риска для покрытия непредвиденных убытков, а теперь могут быть использованы для получения дохода при инвестировании в производство.

Однако довольно часто статистические данные, имеющиеся в распоряжении страховщика, не в состоянии обеспечить желаемый уровень индивидуализации подхода к формированию страхового тарифа для конкретного риска, интересующего страхователя. Это может быть связано, например, с уникальностью объекта страхования или очень большой величиной риска. В этом случае страхователь должен сам организовать сбор информации для оценки риска и внести свои предложения по корректировке величины страхового тарифа [3].

Использование механизма страхования как финансового инструмента для покрытия риска связано с определенными проблемами, основная из которых заключается в том, что практически никогда страхование не может обеспечить полную компенсацию всех убытков.

Любой предприятие обладает чертами уникальности, и это обстоятельство следует иметь в виду при обсуждении условий страхования. Проблемы, связанные с уникальностью объектов страхования, можно разделить условно на несколько категорий:

1. Невозможность определить адекватное страховое покрытие. Предлагаемое в рамках договора страховое покрытие может быть неполным либо в части перечня охватываемых событий, либо в части проведения оценки, т.е. максимально возможной величины убытка для данного риска. Ошибка в ту или иную сторону приведет к недострахованию либо к чрезмерному страхованию.

2. Отсутствие страхового покрытия для специфических рисков. Уникальность объектов страхования или нестандартность их функционирования могут привести к тому, что предприятие не сможет найти даже частичное страховое покрытие некоторых своих рисков в силу отсутствия рыночной практики их страхования.

3. Неадекватный размер страховой премии. Неопределенность относительно будущих убытков заставляет страховщика «подстраховываться» самому и завышать размер страховой премии, что, разумеется, невыгодно страхователю. Как показывает опыт, подобное завышение может быть двух-трехкратным и более против разумной величины страховой премии.

4. Трудности сравнения условий конкурирующих страховых компаний. Как правило, крупный риск побуждает страхователя организовывать своеобразный «тендер» среди страховщиков для получения максимально выгодных для себя условий страхования. Однако сравнить условия различных страховых компаний для сложного и уникального объекта зачастую очень непросто, и минимальный размер страхового тарифа здесь не является главным критерием. В подобных случаях факторами, определяющими выбор, являются, как правило, надежность и опыт работы страховщика в данной отрасли промышленности.

Недостаточный опыт предприятия в области страхования своих рисков может привести к таким последствиям: неадекватный выбор метода страхования; неверное определение объема ответственности страховщика; недострахование; чрезмерное страхование. Все перечисленное является, как правило, следствием недостаточно тщательно проведенной подготовительной работы по регистрации прошлых убытков и анализу риска. Подобные ошибки в управлении приводят к неэкономному страхованию, т.е. к излишне уплаченной страховой премии.

Страхованию как методу управления риском присущи недостатки, которые невозможно устранить даже при использовании лучшего менеджмента, а также при наличии более полной информации об объекте страхования и рисков, с ним связанных, и большого опыта в заключении страховых договоров. К таким «органическим» недостаткам страхования можно было бы отнести следующие:

вынужденное финансирование управленческих расходов и прибыли страховщика;

издержки, связанные с перераспределением ущерба среди страхователей;

внутренние риски страховщика [1].

В целом, можно отметить, что рассмотренные недостатки приводят к прямым или косвенным убыткам страхователя, которые трудно оценить и предусмотреть. Тем не менее, эти обстоятельства следует иметь в виду при планировании управления риском посредством страхования.

Деятельность предприятий связана, как правило, с наличием широкого спектра рисков, носящих финансовый, юридический, социальный, гуманитарный характер. Наличие и возможность реализации этих рисков не должны влиять на устойчивое функционирование компании. В этой связи в любой организации возникает необходимость разработки системы обеспечения страховой защиты.

Рассматривая уровень страховой защиты предприятия, прежде всего, следует выделить факторы, определяющие ее характер и полноту. К ним относятся [4]:

— перечень объектов страхования,

— перечень событий, на случай наступления которых проводится страхование (рисков),

— страховые суммы по объектам страхования и по отдельным рискам и их соотношение с максимально возможным ущербом по данному объекту страхования (страховой стоимостью),

— условия наступления ответственности страховой компании.

Понятно, что абсолютно невозможных событий не существует (например, нет абсолютно надежного оборудования). В то же время можно выделить более и менее подверженные неблагоприятным внешним воздействиям и внутренним изменениям объекты. Поэтому при формировании страховой защиты предприятия, в первую очередь, представляется оправданным варьирование перечня объектов страхования. К ним, например, могут относиться здания, сооружения, оборудование, ответственность контрагентов по принятым на себя обязательствам, жизнь и здоровье обслуживающего персонала, ответственность предприятия по своим обязательствам, а также ответственность за ущерб третьим лицам и т.д. Изменение перечня объектов страхования позволяет исключить из страховой защиты объекты, для которых неблагоприятные воздействия и внутренние изменения наименее вероятны, а также включить в страховую защиту объекты, наиболее подверженные неблагоприятным внешним воздействиям и внутренним изменениям, представляющим наибольшую опасность для устойчивости функционирования предприятия.

Следующим по важности фактором, характеризующим страховую защиту предприятия, является перечень рисков (неблагоприятных внешних воздействий и внутренних изменений) по каждому объекту страхования, на случай наступления которых производится страхование и формирование резервных страховых фондов. Среди рисков существуют более и менее вероятные, а также наносящие больший или меньший ущерб различным объектам страхования. Таким образом, изменение перечня рисков в зависимости от конкретных особенностей объектов позволяет приблизить страховую защиту к потребностям предприятий. Изменение перечня рисков позволяет исключить из страховой защиты редкие и неопасные риски, а также включить в страховую защиту риски, наносящие наибольший вред объектам страхования и, как следствие, представляющие наибольшую опасность для устойчивости функционирования предприятия.

Результаты исследований показывают, что затраты на возмещение потерь, вызванных неблагоприятными воздействиями и внутренними изменениями, от года к году подвержены сильным колебаниям. Так, для тепловых электростанций и других энергетических объектов с вероятностью 0,02 расходы на ликвидацию последствий аварий и выплату компенсаций в связи с производственным травматизмом примерно в 2-4 раза превышают среднюю величину затрат на эти цели. Еще сильнее изменяются и восстановительные затраты по отдельным элементам оборудования. Страховая сумма, назначенная для конкретного объекта страхования страховой компанией по определенному риску, может покрывать максимально возможный ущерб, т.е. соответствовать страховой стоимости, а может покрывать только его часть. В последнем случае при нанесении объекту страхования ущерба большего, чем страховая сумма, разница между страховой суммой и размером ущерба будет покрываться за счет средств предприятия. Поэтому при оптимизации страховой защиты предприятия особую важность представляет проблема правильного выбора страховой суммы для объектов страхования и отдельных рисков [4].

Страховые компании могут предоставить и ряд дополнительных услуг предприятию-страхователю. В связи с этим при оптимизации страховой защиты предприятия особенно важно найти правильное сочетание защиты имущественных интересов через страхование и формирование собственных резервных страховых фондов и запасов.

Основой стабильности функционирования является такая система страховой защиты предприятия, которая с высокой вероятностью гарантирует получение возмещения ущерба от любых возможных неблагоприятных внешних воздействий и внутренних изменений, вплоть до максимально возможного ущерба, и при этом обеспечивает минимальный уровень затрат на осуществление страховой защиты. Кроме того, величина максимально возможного ущерба по возможности не должна превосходить максимальное возмещение ущерба. Максимально возможный ущерб является суммой страховых стоимостей объектов страхования. Возмещение ущерба складывается из расходования резервных фондов предприятия, сформированных для ликвидации последствий неблагоприятных внешних воздействий и внутренних изменений, а также выплаты страхового возмещения страховой компанией.

Затраты на обеспечение страховой защиты складываются из затрат на омертвление страховых фондов, сформированных на предприятии, но не использованных для компенсации ущерба, расходования страховых фондов, а также выплаченной предприятием страховой компании страховой премии. Затраты на омертвление страховых фондов определяются размером резервирования страховых фондов на предприятии, а также разницей между эффективностью вложений в производство и эффективностью резервирования (например, на краткосрочных депозитах в банке) [2].

Таким образом, страхование позволяет удовлетворить потребности предприятий в покрытии их рисков, обеспечив тем самым высокий уровень их устойчивости и финансовой безопасности.

1. Бланк, И.А. Управление финансовыми рисками. – К. : Ника-Центр, 2009. – 600 с.

2. Кириллова, Н.В. Страхование как механизм обеспечения корпоративных интересов промышленного предприятия // Страховое дело. – 2008. — №11.

3. Немцова, Н.В. Формирование системы страховой защиты на промышленных предприятиях // Инженерное образование. – 2007. — №2.

4. Хохлов, Н.В. Управление риском : Учебное пособие для вузов. – М. : ЮНИТИ-ДАНА, 2009. – 239 с.

5. Чебыкина, Е.В. Методические аспекты управления рисками хозяйствующих субъектов на основе механизма страхования // Автореферат диссертации на соискание ученой степени кандидата экономических наук. – Иваново, 2007.

Источник