Цели и задачи коммерческих банков.

Какова экономическая сущность коммерческого банка? Достаточно распространенным в литературе подходом при ответе на этот вопрос является указание на юридическое определение банка, дающееся в законе РФ «О банках и банковской деятельности». Однако следует помнить, что выяснение сущности – это не только соотношение деятельности банка с законом. Не юридический закон определяет сущность банка как такового, не операции, разрешенные ему выполнять, а экономическая сторона дела, природа банка, дающая ему законодательное право осуществлять соответствующие сделки.

С экономической точки зрения банк можно определить как предприятие или денежно-кредитный институт, осуществляющий выполнение депозитных, кредитных, расчетно-кассовых и других банковских операций на систематической основе.

Федеральный закон РФ «О банках и банковской деятельности» понятие банка трактует следующим образом: банк – кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции: привлечение во вклады денежных средств физических и юридических лиц, размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности, открытие и ведение банковских счетов физических и юридических лиц.

В этом же Законе дается понятие кредитной организации. Кредитная организация — юридическое лицо, которое для извлечения прибили как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка РФ (Банка России) имеет право осуществлять банковские операции, предусмотренные настоящим федеральным законом. Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Цели деятельности коммерческих банков

Уяснение целей коммерческого банка позволяет понять назначение основных направлений его деятельности и в конечном счета правильно расставлять акценты при возникновении спорных стратегических вопросов.

Поскольку коммерческие банки являются звеном рыночной экономики, то основная цель их деятельности – получение прибыли и ее максимизация.

Однако, преследуя эту цель, банки должны одновременно обеспечивать свою надежность и ликвидность. Под надежностью банка понимается безусловная сохранность и возврат вверенных средств клиентов. Ликвидность банка — это такое финансовое положение, при котором банк способен своевременно рассчитываться по своим обязательствам (возвратить привлеченные и заемные средства с учетом процентов по ним).

Задачи коммерческого банка

С одной стороны, банк, как и любое предприятие, создается для удовлетворения интересов собственников банка и общественных интересов (клиентуры банка — юридических и физических лиц). С другой стороны, банк — это предприятие особого вида, которое организует и осуществляет движение ссудного капитала. При этом банк выполняет задачи по трансформации риска, сроков и размеров ссуженной стоимости.

Так как существует только незначительное количество вкладчиков, готовых представить кредит непосредственно предприятию, нуждающемуся в этом кредите, то по этой причине различные представления о риске, которые имеют участники рынка, должны быть скомпенсированы за счет промежуточного включения банков. На базе этого вкладчики приобретают уверенность в том, что за счет как правило первоклассных репутаций банков они по наступлении срока в любое время смогут распоряжаться своими деньгами. Риск выдачи кредита на базе дальнейшей передачи сбережений предприятию таким образом принимает на себя банк.

Параллельно с трансформацией риска важной задачей банков является также трансформация сроков. Так как основная масса вкладчиков предпочитает связывать свой капитал на короткие сроки, а финансирование капиталовложений в экономике требует, как правило, длительных сроков, то по этой причине банки должны обеспечить согласование между различными представлениями о сроках связывания капитала. Особо остро эта проблема стоит для России.

Следующая задача банков заключается также в адаптации различных величин друг к другу, так как возможно, что большое количество мелких вкладов противопоставляются небольшому количеству крупных кредитов, а также наоборот, что для финансирования целого ряда мелких кредитов в распоряжении имеется небольшое количество крупных вкладов.

Источник

Коммерческие банки и их деятельность

Коммерческие банки (КБ), выступая в настоящее время II уровнем кредитной системы, появились достаточно давно.

История древних веков не оставила полных сведений о том, когда возникли банки и какие операции они выполняли. Первые банки, по мнению одних ученых, возникли в условиях мануфактурной стадии капитализма и появились в отдельных итальянских городах (Венеция, Генуя) в XIV и XV вв. Другие специалисты считают, что банки возникли в более ранний период -при феодализме.

Слово «банк» заимствовано из итальянского «banco» — «стол». С 1707г. эти «банкостолы» устанавливались на площадях, где проходила торговля товарами. Она велась с использованием разнообразных монет, в связи с чем требовались специалисты, которые бы разбирались в множестве монет.

Понятие банка, закрепившееся в нашем понимании, отождествлялось с менялами и их особыми столами и в Древней Греции, где банкиры назывались трапезидами (от слова «трапеза», означающего «стол»). Трапезы были и в Древнем Риме, где существовали менсарии (от латинского слова «mensa» — стол), занимавшиеся обменом валют. Таким образом, банки возникли на основе «меняльного дела» — обмена денег различных городов и стран.

Однако если следовать данной трактовке происхождения банка, то возникает вопрос: кто выполнял операции с деньгами внутри государства?

По свидетельству историков, операциями с деньгами занимались либо отдельные лица, либо церковные учреждения. Храмы были надежным местом для хранения ценностей.

Начало деятельности банков в России относится к середине XVIII в. Их предшественницей считается Монетная канцелярия, основанная в Петербурге в 1733г. и предназначенная для выдачи ссуд.

Современные коммерческие банки — это кредитные организации, которые согласно российскому банковскому законодательству имеют исключительное право осуществлять следующие операции:

— привлекать во вклады средства юридических и физических лиц;

— размещать денежные средства от своего имени и за свой счет на условиях возвратности, срочности и платности;

— открывать и вести банковские счета юридических и физических лиц и др. операции.

В настоящее время банки проводят до 300 видов операций. Это операции с ценными бумагами и валютой, оказание различного вида консалтинговых услуг экономического характера, различные финансовые услуги.

Коммерческие банки стали основой как кредитной системы, так и экономики в целом.

Особенностью современного КБ является то, что он выступает как самостоятельный хозяйствующий субъект, обладающий статусом юридического лица, осуществляет на основе полученной от ЦБ лицензии посредническую деятельность в реализации специфических продуктов -кредита, ценных бумаг и валюты и имеет своей основной целью получение прибыли.

Именно это сформировало принципы его деятельности и следующие основные функции:

— аккумуляция и мобилизация временно свободных денежных средств;

— проведение расчетов и платежей в хозяйстве

— организация выпуска и размещения ценных бумаг и др.

Коммерческий банк в своей деятельности опирается на следующие принципы:

— максимальная работа всех ресурсов;

— принцип взаимной заинтересованности с партнерами;

— принцип — «все для клиента» и др.

Основой деятельности КБ выступает собственный капитал. По способу его формирования банки подразделяются на акционерные, кооперативные или паевые, государственные, муниципальные, частные, смешанные (капитал формируется на основе разных форм собственности), совместные (банк основывается на капитале разных стран).

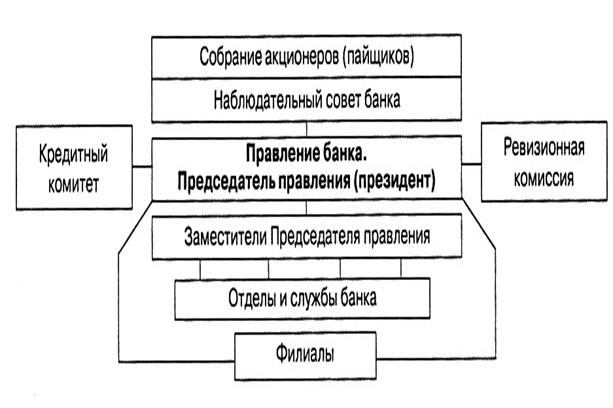

Общая схема управления КБ изображена на рис. 10.2.

Рис. 10.2. Схема управления коммерческим банком

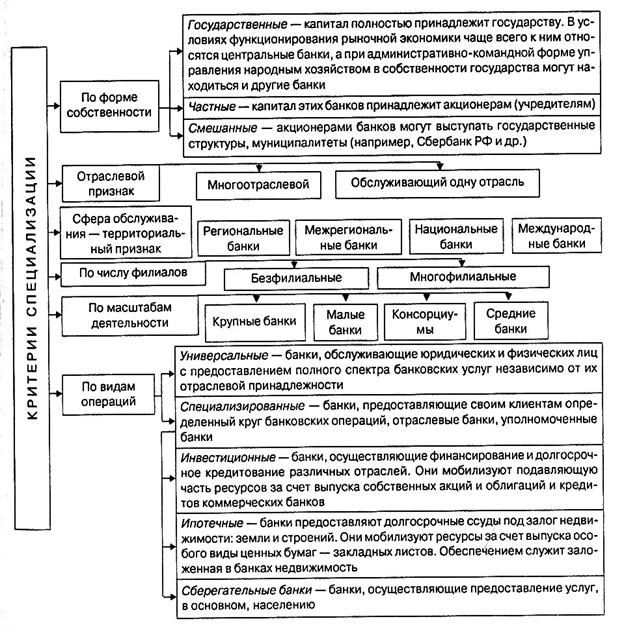

При всем единстве сущности банка на практике функционирует множество их видов. В зависимости от признаков структуризации банки можно классифицировать следующим образом (рис. 10.3).

В настоящее время преобладают акционерные банки с огромным капиталом, которые называют банковскими организациями, консорциумами или холдингами, имеющими не только филиальную сеть, но и ряд кредитных организаций, позволяющих увеличивать прибыль. Холдинги и консорциумы (банковские) — это банковские компании, способные контролировать деятельность многих коммерческих банков и кредитных организаций, входящих в их состав.

Рис. 10.3. Классификация банков

Основная деятельность коммерческого банка делится на две части — привлечение капитала и размещение среди своих клиентов. А все операции банка делятся на пассивные — привлечение денежных средств с помощью которых банк формирует свои ресурсы, активные — операции по размещению денежных средств с целью получения прибыли и активно — пассивные (комиссионные по поручению клиентов) (таблица 10.12).

Источник

КОММЕРЧЕСКИЙ БАНК

принципы деятельности, виды и функции

Коммерческий банк – это юридическое лицо, которое на основании лицензии Центробанка имеет исключительное право осуществлять банковские операции для юридических и физических лиц.

Коммерческий банк — это организация, созданная для привлечения свободных денежных средств и размещения их от своего имени на условиях платности, срочности и возвратности.

Коммерческие банки так называются, потому что их цель — получение прибыли. Доход банков складывается из двух основных составляющих: разницы между ценой привлечения и ценой размещения денежных средств, а также комиссией за предоставляемые услуги. Не основной, но значимой статьей дохода являются пени и штрафы (например, за просрочки платежей по предоставленным ссудам).

Коммерческий банк – это кредитной учреждение, операции которого направлены на аккумуляцию денежных средств и на последующее размещение их на денежном рынке, а также выполнение поручений клиентов.

Коммерческие банки составляют второй уровень банковской системы. Они, выступая в роли финансовых посредников, обеспечивают межотраслевое и межрегиональное перераспределение денежного капитала. Банковский механизм перераспределения капитала по регионам и отраслям позволяет развивать хозяйство в зависимости от объективных потребностей производства и содействует структурной перестройке экономики.

Финансовые ресурсы коммерческого банка состоят из уставного капитала, нераспределенной прибыли и привлеченных средств (депозиты до востребования или текущие; срочные; сберегательные). До 80% они состоят из привлеченных средств.

В РФ исключается возможность создания банка одним лицом (юридическим или физическим), так как уставный фонд коммерческого банка должен быть сформирован средствами трех или более участников.

Коммерческие банки, независимо от формы собственности, представляют собой самостоятельные субъекты экономики. Их отношения с клиентами носят коммерческий характер. Они проводят операции с валютой и ценными бумагами, оказывают различные консалтинговые услуги экономического характера, выполняют разнообразные финансовые услуги. Коммерческие банки стали основой, как кредитной системы, так и экономики в целом.

Организационная структура

Организационная структура коммерческого банка определяется его Уставом. Главным органом управления является общее собрание акционеров, которое и решает основные вопросы: утверждает и изменяет Устав, утверждает годовой отчет, выбирает Совет директоров и другие важнейшие задачи деятельности банка.

На общем собрании акционеров назначается Президент, который и руководит исполнительным органом банка — Советом директоров (или Правлением банка).

Совет директоров формирует высшие управленческие органы банка, которые ведут практическую деятельность в соответствии с его указаниями и рекомендациями.

Организационная структура банка включает функциональные подразделения и службы, число которых определяется экономическим содержанием и объемом выполняемых им операций. Подразделения (отделы) банка формируются по функциональному назначению.

Существует определенный набор блоков управления коммерческого банка:

Президент.

Совет директоров.

Администрация (секретариат, кадровая служба, хозяйственные подразделения, архив).

Общие вопросы управления (организация планирования, методологии, юридическая основа и безопасность).

Отдел маркетинга.

Коммерческая деятельность (кредитование, инвестирование, отдел депозитов, валютные операции и т.д.).

Финансы (бухгалтерия, внутрибанковские расчеты, касса).

Отдел информатики (техническая поддержка осуществления банковских операций).

Ревизионный отдел.

Принципы деятельности

Реализация задач, возложенных на коммерческие банки, базируется на соблюдении ими принципов деятельности. Принципы – это основополагающие положения деятельности банка, которые обеспечивают реализацию возложенных на них задач и выполнение банковских операций.

Первым и основополагающим принципом деятельности коммерческого банка является работа в пределах реально имеющихся ресурсов, которая означает, что он должен обеспечивать не только количественное соответствие между своими ресурсами и кредитными вложениями, но и добиваться соответствия характера банковских активов специфике мобилизованных им ресурсов. Это относится, прежде всего, к срокам тех и других. Если банк привлекает средства на короткие сроки, а вкладывает их преимущественно в долгосрочные ссуды, то его способность без задержек расплачиваться по своим обязательствам оказывается под угрозой.

Принцип работы в пределах реально имеющихся ресурсов повышает заинтересованность банка в привлечении депозитов, стимулирует увеличение собственных средств, активизирует борьбу за клиентскую базу и поиск наиболее рентабельных направлений вложения банковского капитала.

Вторым важнейшим принципом деятельности коммерческих банков, является экономическая самостоятельность, подразумевающая и экономическую ответственность банка за результаты своей деятельности. Экономическая самостоятельность банка предполагает свободу распоряжения собственными средствами и привлеченными ресурсами, свободный выбор клиентов и вкладчиков, распоряжение доходами банка.

По своим обязательствам коммерческий банк отвечает всеми принадлежащими ему средствами и имуществом. Весь риск от своих операций он берет на себя.

Третий принцип деятельности коммерческого банка заключается в том, что его взаимоотношения со своими клиентами строятся как обычные рыночные отношения. Предоставляя ссуды, банк исходит из рыночных критериев прибыльности, риска и ликвидности.

Четвертый принцип деятельности заключается в том, что регулирование его деятельности может осуществляться только косвенными экономическими методами. Государство определяет лишь «правила игры» для коммерческих банков, но не может давать им приказов.

Пятый принцип деятельности заключается во взаимной заинтересованности с партнерами. Банки между собой не только конкурируют, но и стараются поддерживать хорошие отношения, что позволяет сократить издержки и повысить финансовую устойчивость. Этому служит развитая система корреспондентских счетов, система межбанковского кредитования, формирования фондов кредитоспособности клиентов, ведение кредитных историй клиентов.

Шестой принцип деятельности — обязательное соблюдение законов, нормативов и правил, регулирующих деятельность коммерческих банков.

ВИДЫ КОММЕРЧЕСКИХ БАНКОВ

Сложившаяся в настоящее время банковская система России представлена многообразными видами коммерческих банков, которые определяются содержанием его операций, а также степенью развития экономики страны, кредитных отношений, денежного и финансового рынков. Коммерческие банки можно классифицировать по различным признакам:

1. В зависимости от принадлежности капитала (по форме собственности) выделяют следующие виды коммерческих банков: государственные, акционерные, кооперативные, муниципальные, смешанные и совместные.

В государственном коммерческом банке капитал принадлежит государству.

Акционерные коммерческие банки формируют собственный капитал за счет продажи акций. Они подразделяются на открытое акционерное общество, когда происходит открытая продажа акций, и закрытое акционерное общество, акции которого распределяются только среди его учредителей или иного заранее определенного круга лиц.

Кооперативные (паевые) банки формируют капитал за счет реализации паев.

Муниципальные банки формируются за счет муниципальной (городской) собственности или находятся в управлении города. Основной их задачей является обслуживание потребностей города в банковских услугах.

Смешанные банки, когда собственный капитал банка объединяет разные формы собственности.

Совместные банки, или банки с участием иностранного капитала.

2. По объему и разнообразию операций выделяют следующие виды коммерческих банков:

— универсальные, осуществляющие все виды операций и обслуживающие разнообразных клиентов;

— специализированные, которые ориентируются на проведение одной или двух видов операций и обслуживают специфическую клиентуру (ипотечный банк, инвестиционный, инновационный, банки потребительского кредита, сберегательный банк).

3. По срокам выдаваемых кредитов выделяют следующие виды коммерческих банков:

— банки краткосрочного кредитования выдают кредиты на срок до трех лет;

— банки долгосрочного кредитования, например ипотечные, выдают кредиты на срок свыше пяти лет.

4. По объему и разнообразию операций выделяют следующие виды коммерческих банков:

— универсальные, осуществляющие все виды операций и обслуживающие разнообразных клиентов;

— специализированные, ориентирующиеся на проведение одной или двух видов операций и обслуживающие специфическую клиентуру (ипотечный банк, сберегательный банк, инвестиционный, инновационный, банки потребительского кредита).

5. По хозяйственному признаку в зависимости от отрасли, которую банки обслуживают в первую очередь, выделяют следующие виды коммерческих банков: промышленные, торговые и сельскохозяйственные банки.

6. По надежности выделяют следующие виды коммерческих банков:

— высшая категория надежности;

— средняя категория надежности;

— стабильно работающие банки имеют отдельные недостатки, но достаточно стабильно работают на финансовом рынке;

— банки, имеющие признаки проблемности – эта категория банков наиболее многочисленная.

7. По величине зарегистрированного уставного капитала выделяют:

а) крупные банки – это первые 200 банков по размеру уставного капитала;

б) средние – банки с размером капитала от 5 млн. евро до уровня, соответствующего размеру капитала 201 банка;

в) мелкие – банки с размером капитала до 5 млн. евро.

В настоящее время доля крупных банков составляет 17 % от их общего числа, однако они сосредоточили более 90 % совокупных активов банковской системы РФ и более 80 % всего капитала.

8. По территориальному признаку выделяют следующие виды коммерческих банков: местные, федеральные, республиканские и международные.

9. По наличию филиальной сети различают банки с филиалами и без филиалов.

10. По степени независимости выделяют следующие виды коммерческих банков:

А. Уполномоченные – банки, которым органами управления переданы часть функций и исключительные полномочия в проведении каких-либо операций, обслуживании конкретных клиентов, монополии сегмента рынка. Например, банк «Москва» является уполномоченным банком правительства Москвы; «Газпромбанк» – РАО «Газпром».

Б. Самостоятельные – независимые банки, контрольным пакетом акций которого не располагает ни один из его учредителей (участников).

В. Дочерние банки, зависимые от материнского банка, доля которого в уставном капитале не менее 50 %.

Г. Сателлиты – зависимые от конкретного клиента банки, как правило, обслуживающие только его.

ФУНКЦИИ КОММЕРЧЕСКОГО БАНКА

Сущность коммерческого банка проявляется в его функциях, которые тесно взаимосвязаны между собой. К основными функциям коммерческих банков относятся:

— мобилизация временно свободных денежных средств и превращение их в капитал;

— кредитование предприятий, государства и населения;

— осуществление расчетов и платежей в хозяйстве;

— выпуск и размещение ценных бумаг;

— создание кредитных денег;

— консультирование, предоставление экономической и финансовой информации.

Банки аккумулируют денежные доходы и сбережения в форме вкладов, которые превращаются в ссудный капитал, используемый банком для предоставления кредитов предприятиям и предпринимателям. Заемщики вкладывают средства в расширение производства, покупку недвижимости, потребительских товаров. Эта функция коммерческих банков обеспечивает развитие производительных сил страны в целом.

Кредитование предприятий, государства и населения является важной функцией коммерческих банков. В экономике часто наблюдается ситуация, когда денежные средства находятся у одних, а реальная необходимость в них возникает у других. Коммерческие банки, выполняя роль финансового посредника, устраняют эти затруднения. Банковские кредиты направляются в различные сектора экономики. Эта функция коммерческих банков обеспечивает расширение производства.

Ссуды предоставляются и населению на приобретение товаров длительного пользования, недвижимости и т.д., способствуя тем самым решению социальных проблем. Заемщиком коммерческих банков выступает и правительство.

Большая часть расчетов между предприятиями осуществляется безналичным путем. Выступая в качестве посредников в платежах, банки выполняют для своих клиентов операции, связанные с проведением расчетов и платежей.

Ценные бумаги также являются объектом деятельности коммерческих банков. Через функцию «организация выпуска и размещения ценных бумаг» реализуется важная роль банков в организации первичного и вторичного их рынков. Осуществляя для своих клиентов выпуск и размещение акций и облигаций, коммерческие банки имеют возможность направлять капитал для производственных целей, для финансирования государственных расходов.

Предоставляя ссуды, коммерческие банки создают так называемые кредитные деньги. Они существуют только в виде записи на счете в банке и не имеют физического вида. Механизм их создания регулируется Центральным банком с помощью нормативов обязательного резервирования. Банки обязаны оставлять определенную часть средств вкладчиков в форме резерва, остальную часть они могут выдавать в виде ссуд. При этом при выдаче кредита происходит увеличение общего количества безналичных денег, находящихся в обращении, и наоборот, когда клиент погашает ссуду, денежная масса сокращается.

Коммерческие банки, располагая возможностями постоянно контролировать экономическую ситуацию, дают клиентам консультации по широкому кругу проблем (новым инвестициям, по слияниям и поглощениям, реконструкции предприятий, составлению годовых отчетов). В настоящее время возросла роль банков в предоставлении клиентам экономической и финансовой информации.

БАНКОВСКИЕ ОПЕРАЦИИ

Условно банковские операции можно разделить на 4 группы:

— пассивные (привлечение средств);

— активные (размещение средств);

— банковские услуги;

— собственные операции банков;

— прочие (хранение и охрана ценностей, консультационно-информационные услуги).

Коммерческий банк имеет возможность привлекать средства учреждений, предприятий, населения и других банков в форме вкладов и открытия им соответствующих счетов. Операции, связанные с привлечением денежных средств, называются депозитными. Для банков – это главный вид пассивных операций. Существуют различные признаки классификации вкладов. В зависимости от срока и порядка изъятия вклады подразделяются на срочные депозиты и депозиты до востребования. В зависимости от вкладчика депозиты принято разделять на депозиты физических и юридических лиц.

Пассивной операцией банка является также получение централизованных кредитов. Кредиты ЦБ РФ предоставляются коммерческим банкам в порядке рефинансирования и на конкурсной основе.

Активные операции коммерческих банков направлены на прибыльное размещение мобилизованных банком ресурсов. Среди них выделяют ссудные, инвестиционные, кассовые и пр. Ссудные операции составляют основу активной деятельности банка в размещении его ресурсов.

Банки обязаны обеспечить четкое и своевременное кассовое обслуживание своих клиентов, выполняя кассовые операции. Содержание кассовых операций – это прием, выдача и хранение денежных средств. Ведение кассовых операций регулируется Правилами, устанавливаемыми ЦБ РФ.

Банковские услуги, как правило, представляют собой посреднические операции — инкассовые, аккредитивные, переводные, трастовые, лизинговые и др. За их предоставление с клиентов взимается специальная плата, именуемая комиссией.

К собственным операциям банков относятся операции, связанные с выполнением банком его функций: приобретение банковского оборудования, охрана банка, выдача заработной платы работникам, транспортные расходы и пр.

Коммерческие банки являются юридическими лицами и действуют на принципах хозяйственно-коммерческого расчета. Они независимы от органов государственного управления при принятии управленческих решений.

Источник