Трейдинг vs. инвестиции. Что выгоднее?

В статье рассмотрим разницу между спекуляцией и инвестицией. К сожалению, эту тему новички на финансовых рынках не всегда поднимают. Это приводит к большому числу вопросов, к серьезным ошибкам, и часто к полной гибели капитала. Изучим детально эту тему, чтобы в дальнейшем можно было избежать ошибок и минимизировать вероятность слива депозита. На самом деле, сказать, что лучше трейдинг или инвестиции сложно, поскольку это две противоположные, альтернативные друг другу концепции.

Особенности трейдинга

Трейдер – это человек, который пытается получить прибыль от краткосрочных колебаний рынка. Срок может изменяться от пары секунд до минут, трейдер специализируется на краткосрочной торговле или на скальпинге до 2 часов/дней. Участник рынка старается получить профит с каждого изменения стоимости, потому что рынок живой, трейдер нацелен на этом заработать.

Часто в рекламе можно встретить предложения относительно простого заработка без усилий, всего нужно узнать, как торговать по уровням, скачать пособие на пять страниц. Можно не работать на дядю и получать доходность 300 % годовых. Достаточно получаса в день, для работы за ПК. Это обман, развод на деньги.

Трейдинг – это серьезная профессия, которая требует подготовки, знаний, умений и опыта, навыков. Просто сесть за компьютер, и начать завершать сделки не получится. Чтобы спрогнозировать движение стоимости спекулянт обращается к статистическим закономерностям изменения цены и математическим приемам. Он в первую очередь смотрит на график и изучает, как менялась цена на протяжении определенного временного интервала. Если изучать график достаточно долго, можно заметить что стоимость движется по определенным законам, паттернам. Паттерны формируются за счет того, что толпа имеет особенность одинакового реагировать независимо от того, когда это произошло 50 лет или 5 минут назад.

Есть трейдеры, которые игнорируют новости и смотрят на график, кто-то ориентируется на новости, события, их интересует публикация финансовых отчетов не в длинных горизонтах, а в краткосрочной реакции рынка на эти события.

Необходимо понимать, что ранее трейдер совершал сделки руками, и данная профессия считалась сложной и выматывающей. Требовала 100% увлеченности в процесс. Сегодня ситуация изменилась, на смену ручному трейдингу приходят машины, или алготрейдинг. Суть торговли сводится к тому, что вместо человека на рынке, следки завершаются роботом. В таком случае, человек должен составить свою торговую систему, по которой будет написан торговый советник. Человеческий фактор присутствует.

Статистические данные удивляют, на Нью-Йоркской бирже:

- 95% сделок завершается роботами.

Чтобы составить действующий алгоритм, необходимы знания, время и практика. Так что вариант с 5-ти минутным обучением и 300% прибыльностью – это миф.

Что такое трейдинг?

В первую очередь под трейдингом понимают – торговлю на срочном биржевом рынке (Московская биржа). Сюда же относится торговля на рынке Форекс, здесь существуют 100% мошенники, но работают брокеры с лицензиями от ЦБ РФ или же зарубежных регуляторов, но даже у них статистика трейдеров на длительном сроке работы не утешительная. Почему это происходит? Из-за некачественной рекламы, поскольку к трейдингу привлекают людей, которым следует заниматься инвестированием. В результате человек теряет депозит.

Есть и выгода у трейдинга:

- деньги не замораживаются на длительный срок;

- можно заработать на краткосрочных колебаниях на рынке большие деньги;

- заработок возможен на повышении/снижении курса, чего нельзя сказать об инвестиционном подходе.

Нюансы инвестиций

Этот подход находиться на противоположном полюсе трейдинга. Дело в том, что для инвесторов и трейдеров важны разные вещи. Трейдеры – это заработок на краткосрочных колебаниях рынка, вкладчики не обращают внимания на них. Их задача – это долгосрочные перспективы. Вкладчику не важно, снизилась ли цена акций на 20% сегодня или возросла.

Инвестиции делятся на две категории:

- долевое, в особенности акции, когда осуществляется покупка доли в компании;

- долговые, когда даются деньги в долг государству, компании, за это начисляется процент (облигации).

Трейдер опирается на математическую, статистическую вероятность, задача инвестора провести грамотный сбор/анализ информации для принятия решения на длинный период. Как осуществляется анализ информации?

- Когда выбирается акция для покупки, изначально смотрим на то, в какой стране акция торгуется, какой инвестиционный климат, политическая и макроэкономическая ситуация.

- Выбор отрасли, в которой намерены купить актив. Изучаем, перспективна ли сфера, на каком этапе развития она пребывает, убыток/рост, присутствуют ли инвестиции, потенциал для развития.

- Выбираем конкретную компанию. Анализируем эффективность бизнес-модели, рассматриваем финансовые показатели, отчеты, коэффициенты. Изучаем, насколько биржевые котировки акций соответствуют реальной стоимости. Инвесторы стараются выбирать недооцененные или дешевые компании, с расчетом, что рынок на этот период не понимает ценность фирмы. Спустя время котировки вырастут.

Логика инвестора заключается в том, что если бизнес хороший, перспективный, рано или поздно котировки компании подтянутся, а инвестор умеет ждать. При принятии решений инвестор ориентируется на фундаментальный анализ, но технический анализ также применяется. Изучается график, для выбора правильной точки для входа на длительный период. Это завершающий этап работы. Изначально он скринит компанию, после выбирает точку входа.

Казалось бы фундаментальный анализ – это сложный и трудоемкий процесс. Сегодня он упростился благодаря техническому прогрессу. Как и в техническом анализе не требуется самостоятельно чертить линии и индикаторы, так и в фундаментальном анализе, самому не нужно рассчитывать коэффициенты. Существуют специальные программы, скринеры, которые облегчают процесс выбора инструмента для инвестирования.

Плюсы инвестиций:

- экономия времени;

- инвестиции могут выступать дополнительным источником заработка, хобби.

- замораживание денег, чаще всего на длительный срок, поэтому капитал не мобильный;

- инвестиции – это не просто, требуется время для изучения нюансов работы в данном направлении.

Какие секреты успеха инвестора?

Первое – не жалейте времени на изучение и анализ информации, обучение и практику. Во-вторых – нужно настроиться на ожидание, и необходимо научиться просиживать просадки. Иногда фондовый рынок находится в фазе коррекции, он может падать. В таком случае инвестору нужно иметь терпение, своевременно действовать и не торопится.

Не достаточно купить одну бумагу компании и получить статус «лучшего» инвестора. Задача – сформировать для себя выгодный инвестиционный портфель, который будет отвечать личным целям, и защищать от рисков. Портфель должен быть сбалансированным.

Источник

Трейдинг или инвестиции: что выбрать

Содержание

Трейдинг и инвестиции — два пути заработка на финансовом рынке. Их объединяет общая цель — получение прибыли, а главная разница — в количестве рисков и времени:

- Инвесторы стремятся к большей доходности в долгосрочной перспективе, к примеру, несколько лет. Они покупают и удерживают активы годами.

- Трейдеры могут удерживать позицию всего несколько минут. Они чаще совершают сделки и быстрее видят их результат.

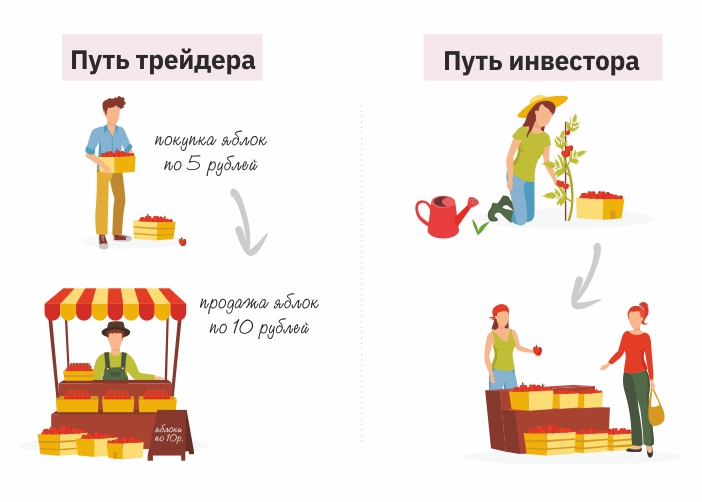

Приведем простой пример:

Поговорим немного подробнее о каждом из путей.

Путь трейдера

Трейдинг (англ. trading) — торговля финансовыми инструментами. Трейдер зарабатывает на разнице цен: подъеме или падении стоимости.

Если вы выбрали путь трейдера, будьте готовы проводить много времени у терминала во время торгов. Важно успеть вовремя войти в потенциально прибыльную сделку и не затянуть закрытие убыточной.

За и против

Почему стоит заняться трейдингом

- Быстрый результат. Чаще всего трейдеры работают на краткосрочных таймфреймах — от нескольких минут до нескольких дней. В результате их деньги не «замораживаются» и постоянно находятся в обороте. Результат торгов виден моментально, а заработком можно распорядиться по желанию: снова ввести в оборот или добавить к накоплениям.

Неограниченный заработок. У профессионального трейдера нет лимита возможностей, нет финансового «потолка». Каждое, даже небольшое движение рынка — потенциальная возможность заработка. Кроме того, опытные трейдеры торгуют не только своими деньгами, но и средствами инвесторов, а со сделок получают проценты.

Полная независимость. Трейдеры свободны не только от офиса и начальства, но и от ситуации на биржевом рынке. Они могут заработать как на подъеме, так и на падении цен — в зависимости от движения рынка они выбирают разные краткосрочные стратегии.

Конечно, успех в трейдинге зависит лишь от вас — от выбранной стратегии, умения анализировать рынок и реагировать на его движения. Поэтому важно постоянно обучаться и развиваться, улучшая свои торговые навыки.

Какие сложности могут возникнуть

- Нехватка времени. Трейдинг — не просто цветные графики и непрерывный рост банковского счета. Это работа: не выйдет посидеть несколько минут у компьютера и заработать миллионы. Некоторое время потребуется вложить и в обучение: профессиональный трейдер умеет прогнозировать движение цены актива и работать с торговыми терминалами.

Нестабильность рынка. Конечно, трейдер может зарабатывать и на восходящем, и на нисходящем тренде. Для этого нужно создать прибыльную торговую стратегию и не бояться постоянно ее корректировать. Но даже с самой надежной стратегией всегда остается риск потери средств — нужно быть готовым к неудачам и воспринимать их как возможности развития.

Зависимость от брокера. Физические лица не могут торговать на бирже без посредника. При этом он обязательно должен иметь аккредитацию в клиринговой палате и лицензию в Центробанке. Поэтому трейдеру нужен надежный посредник в лице брокера, который открывает доступ к бирже, а за свои услуги берет комиссию.

Если вы выбрали путь трейдера, ваш доход зависит только от вас. Вы сами решаете, как и сколько будете торговать, как долго удерживать позицию и хотите ли рисковать. Но у этой свободы есть и обратная сторона — самодисциплина, непрерывное обучение и умение сохранять холодную голову.

Кому подойдет

Обучиться трейдингу может любой, независимо от сферы образования и профессии. Трейдинг подойдет вам с большей вероятностью, если:

- Вы готовы нести ответственность за свой капитал. Самый успешный трейдер не исключает риска потерять деньги. Важно выносить из неудач уроки и владеть своими эмоциями.

Вы любите учиться. Это не та профессия, где достаточно один раз получить знания и всю жизнь их применять. Фондовая биржа непрерывно развивается, меняется ситуация на рынке — нужно постоянно подстраиваться, совершенствуя свои стратегии. Будьте готовы обучаться не менее 4 часов в день.

Вы не привыкли полагаться на удачу. Трейдер не должен впадать в азарт и торговать на последние деньги, иначе есть риск потерять свой капитал.

Вы готовы постоянно анализировать статистику и следить за новостями. Каждый фактор, будь то глобальное изменение или касающееся определенной компании, может сильно повлиять на рыночную ситуацию.

Вы хотите получать прибыль от каждой сделки, не ожидая годами. Трейдер может закрыть несколько сделок за один день, и сразу перевести заработанные деньги на свой счет.

Вы внимательны. Трейдеру важно следить за малейшими колебаниями на рынке, чтобы вовремя определять точки входа и выхода из сделки.

Выходит, трейдинг — серьезная профессия, для успеха в которой нужно постоянно обучаться и следить за статистикой. Заниматься трейдингом нужно с четко прописанной стратегией, которую при этом нужно не бояться корректировать и улучшать.

Путь инвестора

В отличие от трейдера, который ищет высоколиквидные финансовые инструменты, инвестор вкладывается в ценные бумаги компаний с перспективой развития. Инвестиции приносят долгосрочный доход — капитал приумножается пассивным образом. Подробнее о том, куда может вкладываться инвестор, мы рассказали в этой статье.

За и против

Почему стоит заняться инвестированием

- Невысокие инвестиционные риски. Если инвестор выбрал надежного брокера и грамотно составил инвестиционный портфель, риск потерь минимален. Акции надежных компаний в долгосрочной перспективе не дешевеют — их стоимость растет даже после затяжного кризиса. При этом риск разорения крупных компаний минимален. Если же акции компании обесценятся, для инвестора с грамотно составленным портфелем это не станет большой потерей.

- Преимущественно пассивный доход. Инвестору нет нужды постоянно следить за стоимостью акций и ситуацией на рынке. Он не совершает сделки так часто, как это делает трейдер, а вкладывается в актив и на долгое время забывает про него, при этом получая прибыль.

- Минимальные брокерские комиссии. В отличие от трейдера, который пользуется услугами брокера постоянно, инвестор совершает небольшое количество сделок. Следовательно, он платит комиссию брокеру в разы меньше, и эти комиссии минимальны на фоне прибыли от инвестиций.

Если вы выбрали путь инвестора, нужно серьезно подойти к тому, куда вкладывать свои деньги. Успех практически полностью зависит от грамотности инвестиционного портфеля.

Какие сложности могут возникнуть

- Долгое ожидание прибыли. Если в трейдинге результат торгов виден сразу, то в инвестировании могут потребоваться годы, чтобы получить выручку. Необходимо терпение, чтобы дождаться повышения цены актива.

Сложная подготовка. Хотя может показаться, что для инвестирования не нужно обучаться, перед вложением средств нужно проделать немалую работу. Если инвестор ошибется и вложится в ненадежный актив, годы ожидания пройдут впустую или даже закончатся получением убытка.

Существование рисков. Так как инвестирование — долгосрочный процесс, есть риск инфляции, потери ликвидности активов, изменения в нормативных базах. Все это может лишить инвестора выручки. Подробнее о рисках и о том, как их снизить, вы можете узнать из этой статьи.

Кому подойдет

Получать хороший доход от инвестиций может каждый человек, и этому не нужно обучаться годами. Вам подойдет инвестирование, если:

- У вас есть источник постоянного дохода, и вы готовы регулярно выделять часть средств на инвестиции. В идеале — ежемесячно пополнять инвестиционный счет, постепенно увеличивая доход с инвестиций.

- Вы не хотите тратить много времени на торговлю. Трейдеры вынуждены часами напролет следить за статистикой и работать на бирже. Инвестору можно не волноваться об этом — доход с инвестиций в основном пассивен. Чтобы полностью освободить себя от забот, инвестор может доверить управление своими активами профессионалу.

- Вы готовы ждать. Инвестиции не принесут вам миллионы в первый же год. Быстрый доход возможен только с высокими рисками, а если вы хотите наращивать капитал более надежно, придется подождать, постоянно реинвестируя часть прибыли.

- Вы готовы обучиться фундаментальному анализу. Перед тем, как вложиться в актив, инвестор оценивает надежность компании, ее бизнес-план, прибыльность и рост за последние годы.

Не нужно быть богачом, чтобы начать инвестировать. Сегодня купить акции могут даже новички с небольшими стартовыми капиталами.

Как выбрать

Выбор зависит только от ваших финансовых целей и количества времени, которое вы готовы уделить бирже. Вкратце основные отличия двух путей такие:

| Инвестиции | Трейдинг | |

| Время | Пассивный доход | Нужно постоянно следить за рынком, много времени уходит на торги |

| Риски | При грамотно составленном портфеле — очень низкие | Чем больше желаемая прибыль, тем они выше |

| Доход | Ограничен инвестированным капиталом | Не ограничен |

| Брокерские комиссии | Минимальные | За каждую сделку |

Решите для себя, готовы ли вы к высоким рискам, чтобы получить высокую потенциальную прибыль, или вы предпочитаете минимальные риски и постепенно нарастающий капитал.

Независимо от того, выбрали вы трейдинг или инвестиции, мы поможем вам начать свой профессиональный путь. На наших курсах мы расскажем, как свести риски к минимуму, как составить надежную стратегию и поскорее приумножить свой капитал.

Источник