- Требуемая доходность | Required Rate of Return

- Модель оценки капитальных активов CAPM

- Подход на основе дисконтирования дивидендов

- Требуемая доходность в корпоративных финансах

- Дисконтирование денежных потоков

- Выводы

- Средневзвешенная стоимость капитала (WACC)

- Содержание

- Средневзвешенная стоимость капитала

- Расчет средневзвешенной стоимости капитала

- Применение средневзвешенной стоимости капитала

- Структура капитала

- Коэффициенты структуры капитала

- Ссылки

- Средневзвешенная стоимость капитала (WACC) – что это, как рассчитать

- Что такое WACC

- Для чего нужен расчет

- Где используется WACC

- Формула и порядок расчета средневзвешенной стоимости капитала

- Модификация формулы WACC

- Особенности применения WACC на практике

- Расчет WACC по балансу в Excel

- Примеры расчета WACC

- Преимущества и недостатки

- Заключение

Требуемая доходность | Required Rate of Return

Требуемая доходность или требуемая ставка доходности (англ. Required Rate of Return) является одним из ключевых показателей, который широко используется в инвестиционной сфере и корпоративных финансах. В общем виде эту экономическую категорию можно определить как минимальную процентную ставку, под которую инвестор будет согласен осуществить вложение своих средств. Чтобы определить ее, необходимо принять во внимание безрисковую процентную ставку, доходность рыночного портфеля, риск инфляции, риск ликвидности и прочие факторы. В корпоративных финансах требуемая ставка доходности используется для оценки инвестиционных проектов и анализа дисконтированных денежных потоков. Поскольку этот показатель используется в разных сферах, методика его расчета и использования имеет существенные различия, которые следует рассмотреть более подробно.

Модель оценки капитальных активов CAPM

Одним методов оценки требуемой ставки доходности при осуществлении инвестиций в акции является модель оценки капитальных активов (англ. Capital Asset Price Model, CAPM), которая выглядит следующим образом:

где ki – требуемая ставка доходности для i-ой акции;

KRF – безрисковая процентная ставка;

(Подробнее о модели CAPM можно прочитать здесь)

Подход на основе дисконтирования дивидендов

Оценка требуемой доходности акций также может производиться на основе концепции дисконтирования денежных потоков, которые возникают в результате выплаты дивидендов. В общем виде модель постоянного роста дивидендов можно представить следующим образом:

где P0 – текущая рыночная цена акции;

D1 – ожидаемый размер дивиденда;

ke – требуемая ставка доходности;

g – темп прироста дивидендов.

Таким образом, формула расчета требуемой ставки доходности будет выглядеть так:

(Подробнее о модели постоянного роста дивидендов можно прочитать здесь)

Требуемая доходность в корпоративных финансах

Практическое применение такого показателя как требуемая доходность распространяется не только на оценку инвестиционных решений о вложении средств в акции. Корпорации постоянно сталкиваются с необходимостью оценки различных инвестиционных проектов, не связанных с вложениями в ценные бумаги, например, расширение производственных возможностей, выход на новые рынки сбыта или запуск новых видов продукции. В этом случае требуемая ставка доходности для реализации такого проекта будет равна средневзвешенной стоимости капитала корпорации (англ. Weighted Average Cost of Capital, WACC).

Формула расчета этого показателя выглядит следующим образом:

где wd – удельный вес заемного капитала;

kd – стоимость заемного капитала;

kce – стоимость обыкновенного акционерного капитала;

kpe – стоимость привилегированного акционерного капитала;

T – ставка корпоративного налога на прибыль.

Дисконтирование денежных потоков

Помимо всего вышеперечисленного, требуемая ставка доходности также нашла широкое применение и в других моделях, основывающихся на принципе дисконтирования денежных потоков, в частности для:

- расчета чистой приведенной стоимости инвестиционного проекта;

- расчета настоящей стоимости свободного денежного потока для оценки рыночной стоимости корпорации.

Выводы

Методика оценки требуемой ставки доходности является достаточно сложной в практическом применении, поскольку может основываться на различных методических подходах. Также процесс ее оценки затруднен тем, что аналитику необходимо учитывать большое количество прочих факторов, таких как инфляция, ликвидность, деловая активность и т.д., которые влияют на рыночную стоимость активов. Однако правильная оценка требуемой доходности позволит выбрать правильные инвестиционные решения.

Источник

Средневзвешенная стоимость капитала (WACC)

Содержание

Средневзвешенная стоимость капитала

Weighted Average Cost of Capital, WACC – это показатель, позволяющий предприятию оценивать эффективность своих финансовых вложений.

WACC характеризует стоимость капитала так же, как ставка банковского процента – стоимость привлечения кредита. Только в отличие от банковской ставки, средневзвешенная стоимость капитала не подразумевает равномерных выплат, а требует, чтобы суммарный приведенный доход инвестора был таким же, какой обеспечила бы равномерная выплата процентов по ставке, равной WACC. То есть средневзвешенная стоимость капитала характеризует минимально приемлемую ставку отдачи от вложений.

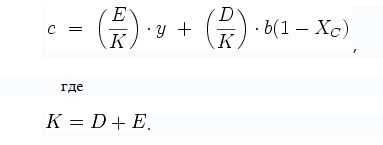

Расчет средневзвешенной стоимости капитала

Средневзвешенная стоимость капитала определяется как сумма показателя стоимости заемных средств, умноженной на их долю в структуре всего капитала, и показателя стоимости собственных средств, умноженной также на их долю в структуре всего капитала.

K – объем инвестированного капитала;

D – объем заемных средств;

E – объем собственного капитала;

c – WACC;

y – требуемая или ожидаемая доходность от собственного капитала;

b – требуемая или ожидаемая доходность от заемных средств;

XC – ставка Налога на прибыль;

Применение средневзвешенной стоимости капитала

Хотя использование классической формулы расчета WACC приводит к достаточно условным результатам, показатель средневзвешенной стоимости капитала широко используется в инвестиционном анализе, его значение используется для дисконтирования ожидаемых доходов от инвестиций, расчета окупаемости проектов, в оценке бизнеса, финансовом менеджменте, финансовом анализе и других приложениях, при расчете такого показателя экономической добавленной стоимости (EVA). Кроме того, WACC помогает определить, какие средства – собственные или заемные – выгоднее использовать предприятию для финансирования тех или иных проектов.

Структура капитала

Стоимость капитала предприятия во многом зависит от его структуры.

Структура капитала (Capital structure) – это соотношение между источниками собственных и заемных средств, используемых для финансирования активов компании. Другими словами, структура капитала – это совокупность краткосрочных обязательств, долгосрочных обязательств и собственного капитала организации.

Цель предприятия – стремиться к оптимальной структуре капитала – чтобы сочетание долговых обязательств и собственного капитала позволяло максимально увеличить общую стоимость фирмы. Теоретически, считается, что для увеличения средневзвешенной стоимости капитала надо увеличивать размер заемного капитала в максимально возможных размерах, так как с позиции относительной стоимости источников финансирования, долговые обязательства дешевле акций. Но с другой стороны, надо учитывать, что стоимость фирмы определяется рыночной стоимостью ее собственного капитала.

Коэффициенты структуры капитала

Коэффициенты структуры капитала – это показатели, которые отражают способность предприятия погашать долгосрочную задолженность и характеризуют степень защищенности интересов кредиторов и инвесторов, сделавших долгосрочные вложения в компанию.

К коэффициентам структуры капитала относятся:

1) Коэффициент собственности (коэффициент автономии, коэффициент концентрации собственного капитала). Показывает удельный вес собственных средств в общей сумме источников финансирования. Характеризует соотношение интересов собственников предприятия и кредиторов.

Оптимальное значение коэффициента собственности – на уровне не менее 50%. Это значит, что половина капитала сформирована за счет собственных активов организации, а все обязательства компании могут быть покрыты ее собственными средствами. Чем выше этот коэффициент, тем больше вероятный риск для ссудодателя.

2) Коэффициент финансовой зависимости (коэффициент привлечения заемного капитала) – показывает долю заемного капитала в источниках финансирования и характеризует зависимость компании от внешних займов.

Чем выше значение коэффициента финансовой зависимости, тем больше займов у компании, и тем рискованней ситуация, которая может привести к банкротству предприятия. Считается, что значение данного показателя должно быть менее 0,5.

3) Коэффициент защищенности кредиторов (коэффициент покрытия процентов) показывает, сколько раз в течение года компания заработала средства для выплаты процентов по займам. Коэффициент покрытия процентов характеризует степень защищенности кредиторов от непогашения финансовых обязательств. Рассчитывается как соотношение бухгалтерской прибыли к размеру процентов, надлежащих к уплате. Если значение коэффициента выше 1,0, значит, у компании достаточно прибыли для выплаты процентов по займам.

4) Коэффициент покрытия внеоборотных активов. Рассчитывается как соотношение собственного капитала и долгосрочных займов к стоимости внеоборотных активов. Если итоговое значение коэффициента выше 1,1 – это свидетельствует о платежеспособности предприятия в долгосрочной перспективе и устойчивом финансовом положении.

Перечень неполный.

Ссылки

Это заготовка энциклопедической статьи по данной теме. Вы можете внести вклад в развитие проекта, улучшив и дополнив текст публикации в соответствии с правилами проекта. Руководство пользователя вы можете найти здесь

Источник

Средневзвешенная стоимость капитала (WACC) – что это, как рассчитать

WACC (Weighted Average Cost of Capital), средневзвешенная стоимость капитала – это финансовый показатель, рассчитываемый в целях оценки доходности инвестиций, проекта или бизнеса в целом. Простыми словами, WACC показывает, какой минимальный доход можно получить от вложения в тот или иной проект с использованием собственных и заемных средств.

Сегодня мы разберем формулу расчета WACC с примерами, узнаем, как рассчитать средневзвешенную стоимость капитала по данным финансовой отчетности, а также с использованием редактора Excel. И, конечно, поговорим о том, как применять показатель WACC для финансового анализа инвестиций.

Что такое WACC

Для начала вспомним структуру капитала организации. Мы знаем, что капитал делится на собственный и заемный. Собственный капитал включает:

- уставный капитал (средства учредителей, внесенные при создании предприятия);

- нераспределенную прибыль (накопленная чистая прибыль за все годы существования компании или проекта);

- резервы (средства, направляемые на покрытие возможных убытков). Резерв формируется из чистой прибыли;

- добавочный капитал (сумма переоценки имущества, например, акций компании).

Заемный капитал – это кредиты банков и другие виды займов, в т.ч. займы учредителей. Текущая кредиторская задолженность перед поставщиками и другими контрагентами не используется для расчета средневзвешенной стоимости капитала.

WACC – это определение доли каждого вида капитала в его общей структуре с учетом дисконтирования. Собственные средства дисконтируются на процент ожидаемой доходности, а заемные – на ставку рефинансирования ЦБ или процент по действующему кредиту (займу), а также ставку по налогу на прибыль.

Для чего нужен расчет

Формулу расчета WACC мы разберем далее, а пока следует понять главное. Средневзвешенная стоимость капитала рассчитывается исходя из следующего: я хочу получить доход в определенной сумме, вложив столько-то своих и столько-то чужих денег под определенный процент. Каков будет минимальный размер этого дохода? Если полученное значение меньше издержек на инвестиции, то проект, скорее всего, окажется убыточным.

Таким образом, рентабельность бизнеса или инвестиционного проекта должна быть выше показателя WACC.

Расчет средневзвешенной стоимости капитала нужен в целях:

- Дисконтирования других показателей финансового анализа – чистой приведенной стоимости проекта (NPV), сроков окупаемости, денежных потоков и др.

- Анализа стоимости компании в разные моменты времени. Для этой цели значение сопоставляется с ROA (рентабельностью активов).

Итак, основные задачи WACC – расчет минимального дохода и сравнение с другими показателями.

Простой тест: если показатель WACC больше ROA – это говорит о том, что доходность компании (проекта) снижается. Если ROA выше, значит, активы используются эффективно.

Чем выше ставка WACC, тем меньше дохода будет получено сверх произведенных вложений. К примеру, рассчитанная рентабельность компании составляет 30%, а WACC – 10%. Соответственно, доходность бизнеса составит 20% на каждый инвестированный доллар или рубль. Таким образом, рост средневзвешенной стоимости капитала является тенденцией к снижению прибыли.

Где используется WACC

Модель средневзвешенной стоимости капитала применяется экономистами и инвесторами для расчета:

- Минимальной доходности от инвестиций.

- Прибыли акционеров, оставшейся после выплаты налогов и процентов.

- Сравнительного анализа после каких-то преобразований. Например, при слиянии нескольких компаний следует рассчитать WACC по каждой компании до реорганизации и в целом по холдингу после объединения.

Формула и порядок расчета средневзвешенной стоимости капитала

Классическая формула расчета WACC выглядит так:

\( E \) – собственные средства;

\( V \) – суммарная стоимость капитала;

\( R_e \) – требуемая доходность на собственный капитал;

\( D \) – заемные средства;

\( R_d \) – стоимость кредитов и других видов займов;

\( T \) – ставка налога на прибыль.

Сложности могут возникнуть только с определением величины Re. Скажем, если ожидаемая доходность составляет 5%, обратите внимание прежде всего на ставку по кредитам. Если стоимость займа больше, следует оценить удельный вес собственных и заемных средств в структуре капитала. И после этого подставить нужные значения в формулу.

Для анализа компании, где финансирование происходит только из собственных и заемных средств, используется упрощенная формула:

\( СК \) – собственный капитал;

\( We \) – доля собственного капитала;

\( ЗК \) – заемный капитал;

\( Wd \) – доля заемного капитала.

Обратите внимание, что в этой формуле налоги не учитываются.

Модификация формулы WACC

Классическая формула WACC больше подходит для оценки инвестиционных проектов, т.к. величину требуемой доходности можно варьировать. Существуют различные модификации расчета WACC.

Так, если компания имеет обыкновенные и привилегированные акции, то доходность по ним может быть разная. Соответственно, и формула расчета средневзвешенной стоимости капитала изменится:

\( \frac

\( Rp \) – доходность по префам.

Особенности применения WACC на практике

Прежде всего определим, какие показатели влияют на WACC:

- котировки ценных бумаг;

- прибыль после выплаты дивидендов;

- объем кредитов;

- проценты по кредитам и другим займам;

- ожидаемая доходность;

- ставка по налогу на прибыль.

В связи с этим возникает несколько вопросов.

- Какую стоимость ценных бумаг учитывать? Если компания рассчитывает индикатор для себя, то следует использовать данные финансовой отчетности. Простыми словами, акции учитываются по номинальной стоимости, и это будет правильно. А если вы являетесь инвестором, то вам необходимы еще и данные рынка. То есть, вы используете данные о котировках, дивидендной доходности за последние годы, средний размер ставки по займам и др.

Для оценки эффективности инвестиций определите средневзвешенную стоимость капитала по данным отчетности, а также по рыночным ценам.

- Как посчитать WACC для новых проектов? Результат может быть недостоверным ввиду того, что нет результатов деятельности (прибыли, движения капитала и др.), а прогнозы, как известно, далеко не всегда сбываются.

- Как оценить ожидаемую доходность? Здесь придется провести анализ исторических данных не только для данной компании, но и для конкурентов внутри отрасли.

- Как снизить величину WACC? Для этого следует сократить стоимость заемных средств (проценты по выплачиваемым займам).

- Есть ли какие-то нормативные значения? Их не существует. Как уже упоминалось, показатель должен быть меньше рентабельности бизнеса. Вообще, чем ниже WACC, тем лучше.

- Может ли результат быть отрицательным? Нет, не может. Если компания работает с убытком, данный индикатор не рассчитывается.

Расчет WACC по балансу в Excel

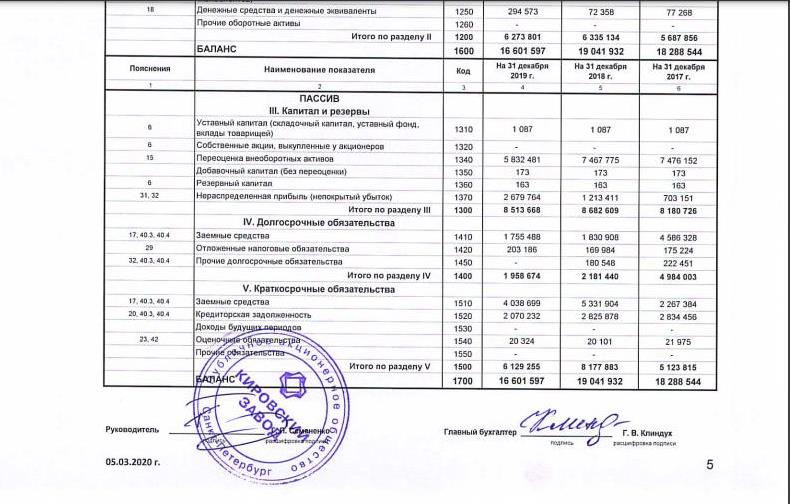

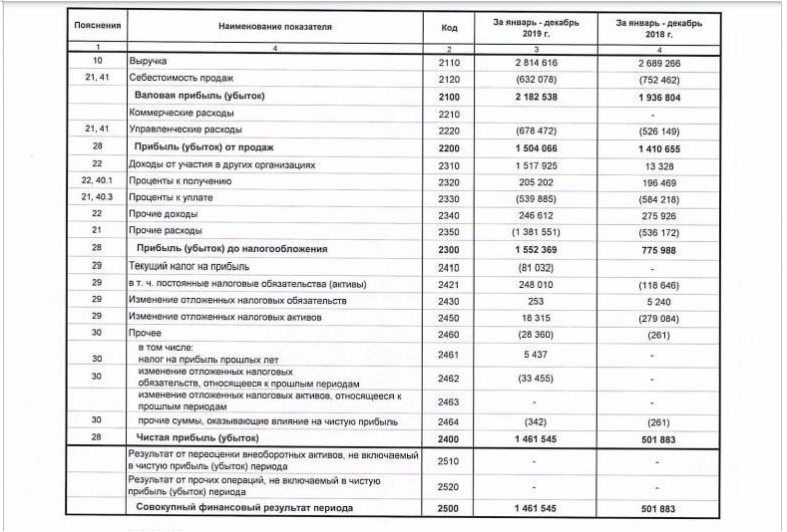

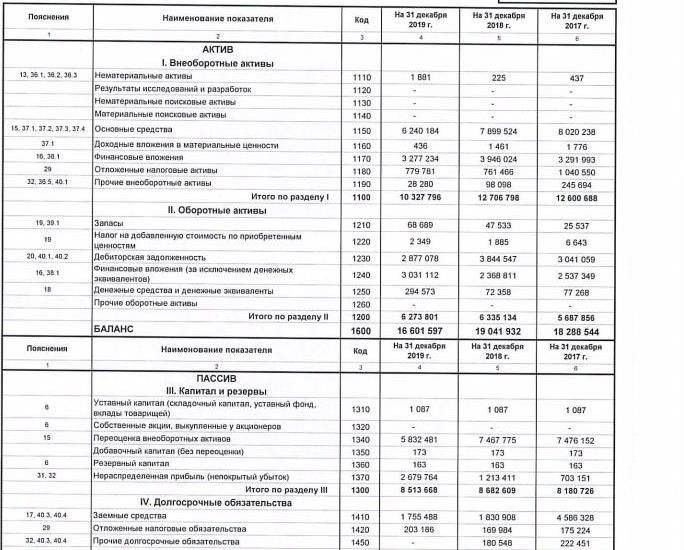

Приведем пример расчета WACC по балансу ПАО «Кировский завод»:

Ожидаемую доходность Re определим исходя из значения рентабельности собственного капитала ROE, которая рассчитывается по формуле:

\( R_e \) = \( ROE \) =1461545/8513688*100%=17%

Выполним расчет WACC в Excel:

| Наименование показателя | Ед. изм. | Значение |

|---|---|---|

| Собственный капитал (стр. 1300) | тыс. руб. | 8513688 |

| Чистая прибыль (стр. 2400) | тыс. руб. | 1461545 |

| Ожидаемая доходность Re | % | 17% |

| Заемный капитал (стр.1410+стр.1510) | тыс. руб. | 5794187 |

| Проценты к уплате (стр.2330) | тыс. руб. | 539885 |

| Стоимость заемного капитала Rd | % | 9% |

| Ставка налога на прибыль T | % | 20% |

| Доля собственного капитала We | % | 60% |

| Доля заемного капитала Wd | % | 40% |

| WACC | % | 13% |

Теперь рассчитаем коэффициенты рентабельности по предприятию и сравним полученные значения:

Напомню, что для расчета ROA нам нужна средневзвешенная стоимость активов за текущий и предыдущий периоды. Т.к. в балансе актив равен пассиву, возьмем данные по итогу баланса (стр. 1600 или 1700):

\( Активы \) =(16601597+19041932)/2=17821765 тыс. руб.

Итак, какие выводы можно сделать?

WACC у предприятия выше ROA, но ниже ROS. Это говорит о том, что на данный момент компания способна выполнить свои обязательства перед инвесторами, но в будущем могут возникнуть проблемы с привлечением заемных средств.

Проанализируем актив баланса: обратите внимание, как снизилась стоимость основных средств. Однако в целом для капиталоемких отраслей значение показателя рентабельности активов в размере 8% – очень неплохой результат. Поэтому я бы не стала делать скоропалительные выводы о падении доходности компании: возможно, часть заемных средств будет использована для обновления основных фондов и в будущем периоде их размер увеличится.

Примеры расчета WACC

Теперь, когда мы знаем, как рассчитать WACC по балансу, осталось разобраться в вопросе расчета средневзвешенной стоимости капитала организации, работающей в сфере малого бизнеса, и посчитать этот показатель для инвестиционного проекта.

Пример 1. Обратимся к данным бухгалтерского баланса российской компании, образованной в 2018 году. Как видно из отчета, на конец 2018 года в балансе присутствуют только уставный капитал и основные фонды. Деятельность ведется с 2019 г.

| Наименование показателя | Код стр. | На 31.12.2020 | На 31.12.2019 | На 31.12.2018 |

|---|---|---|---|---|

| АКТИВ | ||||

| Материальные внеоборотные активы | 1150 | 1690 | 480 | 280 |

| Нематериальные, финансовые и другие оборотные активы | 1170 | 350 | 731 | — |

| Запасы | 1210 | 215 | 368 | — |

| Денежные средства и денежные эквиваленты | 1250 | 121 | 99 | — |

| Финансовые и другие оборотные активы | 1260 | 45 | 31 | — |

| БАЛАНС | 1600 | 2421 | 1709 | 280 |

| ПАССИВ | ||||

| Капитал и резервы | 1370 | 602 | 395 | 280 |

| Долгосрочные заемные средства | 1410 | — | — | — |

| Другие долгосрочные обязательства | 1450 | — | — | — |

| Краткосрочные заемные средства | 1510 | 750 | 650 | — |

| Кредиторская задолженность | 1520 | 1069 | 664 | — |

| Другие краткосрочные обязательства | 1550 | — | — | — |

| БАЛАНС | 1700 | 2421 | 1709 | 280 |

| Наименование показателя | Код | За январь-декабрь 2020 г. | За январь-декабрь 2019 г. |

|---|---|---|---|

| Выручка | 2110 | 7770 | 5110 |

| Себестоимость продаж | 2120 | (6993) | (4553) |

| Валовая прибыль (убыток) | 2100 | 777 | 557 |

| Коммерческие расходы | 2210 | (490) | (380) |

| Прибыль (убыток) от продаж | 2200 | 287 | 177 |

| Проценты к получению | 2320 | 68 | 49 |

| Проценты к уплате | 2330 | (49) | (27) |

| Прочие доходы | 2340 | 55 | 31 |

| Прочие расходы | 2350 | (102) | (86) |

| Прибыль (убыток) до налогообложения | 2300 | 259 | 144 |

| Налог на прибыль | 2410 | (52) | (29) |

| Чистая прибыль (убыток) | 2400 | 207 | 115 |

Рассчитаем WACC за 2020 и 2019 гг. Результаты оформим в таблице.

Итак, каков же результат? На первый взгляд, если посмотреть данные по отчетности, все хорошо: фирма развивается, активы увеличились, обороты выросли и прибыль тоже. Однако, рассчитав WACC, мы видим, что все контрольные соотношения не выполнены, а именно:

Почему так происходит? Во-первых, самое главное – увеличился объем заемных средств. Во-вторых, специфика этого бизнеса (оптовая торговля) такова, что рентабельность продаж довольно низкая – около 2-3%, и это нормальное явление. И, в-третьих, очевидно: в 2020 году были приобретены активы с использованием заемных средств, а их использование пока еще не показало эффективных результатов.

Вывод такой: расчет средневзвешенной стоимости капитала (WACC) по классической формуле не подходит для новых компаний.

Пример 2. Выполним расчет WACC по модифицированной формуле для инвестора компании, где есть обыкновенные и привилегированные акции. На основании прогноза с использованием исторических данных зададим ожидаемую доходность:

- Re на уровне 8% по обыкновенным акциям;

- Rp на уровне 11% – по префам.

Стоимость кредитов нам неизвестна, поэтому будем использовать усредненное значение по краткосрочным займам для юридических лиц (12,5%).

| Наименование показателя | Значение |

|---|---|

| Обыкновенные акции (E) | 456209 тыс. руб. |

| Привилегированные акции (P) | 121820 тыс. руб. |

| Заемные средства (D) | 302411 тыс. руб. |

| Суммарная стоимость капитала (V) | 880440 тыс. руб. |

| Re | 8% |

| Rp | 11% |

| Rd | 12,5% |

Итак, ожидаемая доходность по обыкновенным акциям ниже стоимости капитала, а по префам – выше. Таким образом, инвестору имеет смысл делать упор на обыкновенные акции, а долю префов сократить.

Преимущества и недостатки

Методика оценки средневзвешенной стоимости капитала имеет свои плюсы и минусы. Из достоинств можно отметить следующие:

- Показатель несложно рассчитать по данным отчетности.

- Подходит для портфельного анализа.

- WACC можно применять в качестве ставки дисконтирования денежных потоков.

- Метод не подходит для недавно созданных компаний, стартапов, а также для убыточных предприятий.

- Часто возникают сложности с определением ожидаемой доходности Re, поэтому расчет WACC иногда дает недостоверные результаты.

Заключение

В российской практике финансового анализа средневзвешенная стоимость капитала организации рассчитывается исходя из данных бухгалтерской отчетности, которая находится в открытом доступе. Тем не менее, необходимо учитывать несколько факторов:

- как давно компания работает на рынке;

- относится ли к капиталоемким отраслям;

- показатели ROA, ROS и др.;

- доходность по ценным бумагам за последние годы, дивидендная политика.

WACC характеризует минимальную доходность предприятия от финансово-хозяйственной и инвестиционной деятельности. Этот показатель можно использовать для экспресс-прогнозов по развитию компании на ближайшие пару лет. В долгосрочной перспективе расчет WACC малоэффективен.

Источник