- Что такое требуемая норма доходности?

- Принципы определения RRR

- Альтернативный подход к определению RRR

- Ставка дисконтирования по доходности отрасли

- Ставка дисконтирования по принципу необходимости

- Метод кумулятивного построения

- Требуемая доходность | Required Rate of Return

- Модель оценки капитальных активов CAPM

- Подход на основе дисконтирования дивидендов

- Требуемая доходность в корпоративных финансах

- Дисконтирование денежных потоков

- Выводы

- Рассчитываем доходность активов — формула

- Коэффициент рентабельности — основной показатель доходности активов

- Коэффициент рентабельности активов: формула

- Итоги

- Как считать доходность инвестиций: формулы расчета

- Как рассчитать доходность инвестиций?

- Как считать доходность в процентах годовых?

- Как считать среднегодовую доходность

- Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Что такое требуемая норма доходности?

Требуемая норма доходности (RRR) – это важный показатель, используемый в сфере инвестирования. По сути, это коэффициент ожиданий инвестора, показывающий минимальный годовой процент от вложений, на который он рассчитывает при инвестиции в финансовый продукт с определенным уровнем риска. Данный показатель применяется при оценке тех или иных направлений инвестирования.

Зависит требуемая норма доходности от целого ряда факторов, среди которых наиболее значимы следующие:

- Доходность рыночного портфеля.

- Безрисковая процентная ставка.

- Уровень инфляции.

- Ликвидность финансовых инструментов.

Принципы определения RRR

Выбирая, куда вложить свои денежные средства, инвестор может руководствоваться одним или несколькими принципами:

- Приращения. Суть этого принципа проста: делая вложения, инвестор рассчитывает получить с них прибыль, в противном случае вложения не будут иметь смысла. Т.е. если рассматривать требуемую норму доходности в соответствии с данным принципом, то он показывает уровень ожидаемой доходности.

- Необходимости. Показывает, что годовая ставка не должна быть меньше определенного минимального значения. В противном случае целесообразность инвестирования будет вызывать сомнения. Данный принцип во многом определяется обязательствами, которые имеет инвестор перед третьими лицами.

- Альтернативности. Данный принцип делает невозможным вложение средств в финансовый проект А, если деньги вкладываются в его альтернативу В. В этом случае доходность А и В должна быть одинаковой, чтобы у инвестора не возникло сожалений по упущенным возможностям.

Существует несколько методик расчета RRR, каждая из которых имеет свои особенности. При расчете данного коэффициента инвестор должен опираться на множество факторов.

Альтернативный подход к определению RRR

Один из известнейших подходов к расчету требуемой нормы доходности базируется на принципе альтернативности, при котором за ставку дисконтирования принимается доходность по альтернативному финансовому проекту. Данный подход возможен только в случае существования альтернатив оцениваемого проекта инвестиций со схожим уровнем риска.

Если экономика стабильна, ставка дисконтирования может быть равной ставке банков по депозитам. При применении данного подхода к расчету RRR необходимо в обязательном порядке учитывать особенности рынка и качественные характеристики инвестиционных альтернатив. Так, например, инвестиции в бизнес со ставкой дисконтирования 15% в Москве нельзя считать равнозначной альтернативой вложений в бизнес с аналогичной ставкой в Саратове.

Данный подход нельзя применять, когда нет подходящей альтернативы для инвестирования в финансовые продукты с определенным уровнем риска и доходности, либо когда уровень доходности альтернативного проекта неизвестен.

Ставка дисконтирования по доходности отрасли

В основе данного подхода лежит допущение, что компания не может иметь доходность выше среднеотраслевой в расчете на долгосрочную перспективу. В этом случае за ориентир берется средняя доходность по конкретной отрасли экономики, а уже на основе этих данных вносятся изменения. Корректировки будут зависеть от данных сравнительного анализа, которые покажут, более или менее рискованным является инвестиционный проект по сравнению с репрезентативным среднеотраслевым проектом. Если анализируемый проект отмечен большей долей риска, ставка дисконтирования по нему увеличивается, в противном случае, наоборот, уменьшается. Минус этого подхода состоит в большой доле субъективности при определении корректировок ставки.

Ставка дисконтирования по принципу необходимости

Данный подход предполагает, что в качестве ставки дисконтирования принимаются средневзвешенную стоимость капитала компании, которая определяется как средняя процентная ставка по всем источникам финансирования. Средневзвешенная стоимость капитала может использоваться в качестве минимальной ставки доходности того или иного инвестиционного проекта.

В формуле расчета учитываются следующие показатели:

- Ставка доходности акционерного капитала.

- Рыночная стоимость заемного капитала.

- Рыночная стоимость собственного акционерного капитала за вычетом заемных средств.

- Объем краткосрочной задолженности по заемным средствам.

- Ставка налога на прибыль.

- Стоимость использования краткосрочной кредиторской задолженности (обычно равно нулю).

Метод кумулятивного построения

В основе данного метода лежит безрисковая ставка – норма доходности объекта инвестиций, которая рассматривается без учета возможных рисков за определенный период времени. Безрисковая ставка широко используется инвесторами с целью определения минимальной нормы доходности проекта. Также при применении метода кумулятивного построения учитываются существующие факторы рисков. Поскольку акционерные общества не могут контролировать риски, они повышают уровень доходности акций в качестве компенсации. Итоговый размер требуемой нормы доходности в данном случае будет тем выше, чем выше уровень рисков.

В качестве факторов риска для компании могут выступать:

- Существование необходимости в проведении научно-исследовательских и опытно-конструкторских работ.

- Неопределенность внешней среды при реализации проектов компании.

- Сезонность/цикличность спроса.

- Неопределенность процессов освоение нового оборудования/техники в ходе производства.

- Неопределенность спроса новые продукты компании.

Для каждой компании набор факторов риска различается, и, анализируя их, можно добиться расчета ставки дисконтирования в зависимости от целей инвестора. Недостатком кумулятивного метода является двойная субъективность оценки. В первый раз она проявляется при выборе факторов риска, во второй раз – при определении величины компенсации в виде доходности за тот или иной риск.

Источник

Требуемая доходность | Required Rate of Return

Требуемая доходность или требуемая ставка доходности (англ. Required Rate of Return) является одним из ключевых показателей, который широко используется в инвестиционной сфере и корпоративных финансах. В общем виде эту экономическую категорию можно определить как минимальную процентную ставку, под которую инвестор будет согласен осуществить вложение своих средств. Чтобы определить ее, необходимо принять во внимание безрисковую процентную ставку, доходность рыночного портфеля, риск инфляции, риск ликвидности и прочие факторы. В корпоративных финансах требуемая ставка доходности используется для оценки инвестиционных проектов и анализа дисконтированных денежных потоков. Поскольку этот показатель используется в разных сферах, методика его расчета и использования имеет существенные различия, которые следует рассмотреть более подробно.

Модель оценки капитальных активов CAPM

Одним методов оценки требуемой ставки доходности при осуществлении инвестиций в акции является модель оценки капитальных активов (англ. Capital Asset Price Model, CAPM), которая выглядит следующим образом:

где ki – требуемая ставка доходности для i-ой акции;

KRF – безрисковая процентная ставка;

(Подробнее о модели CAPM можно прочитать здесь)

Подход на основе дисконтирования дивидендов

Оценка требуемой доходности акций также может производиться на основе концепции дисконтирования денежных потоков, которые возникают в результате выплаты дивидендов. В общем виде модель постоянного роста дивидендов можно представить следующим образом:

где P0 – текущая рыночная цена акции;

D1 – ожидаемый размер дивиденда;

ke – требуемая ставка доходности;

g – темп прироста дивидендов.

Таким образом, формула расчета требуемой ставки доходности будет выглядеть так:

(Подробнее о модели постоянного роста дивидендов можно прочитать здесь)

Требуемая доходность в корпоративных финансах

Практическое применение такого показателя как требуемая доходность распространяется не только на оценку инвестиционных решений о вложении средств в акции. Корпорации постоянно сталкиваются с необходимостью оценки различных инвестиционных проектов, не связанных с вложениями в ценные бумаги, например, расширение производственных возможностей, выход на новые рынки сбыта или запуск новых видов продукции. В этом случае требуемая ставка доходности для реализации такого проекта будет равна средневзвешенной стоимости капитала корпорации (англ. Weighted Average Cost of Capital, WACC).

Формула расчета этого показателя выглядит следующим образом:

где wd – удельный вес заемного капитала;

kd – стоимость заемного капитала;

kce – стоимость обыкновенного акционерного капитала;

kpe – стоимость привилегированного акционерного капитала;

T – ставка корпоративного налога на прибыль.

Дисконтирование денежных потоков

Помимо всего вышеперечисленного, требуемая ставка доходности также нашла широкое применение и в других моделях, основывающихся на принципе дисконтирования денежных потоков, в частности для:

- расчета чистой приведенной стоимости инвестиционного проекта;

- расчета настоящей стоимости свободного денежного потока для оценки рыночной стоимости корпорации.

Выводы

Методика оценки требуемой ставки доходности является достаточно сложной в практическом применении, поскольку может основываться на различных методических подходах. Также процесс ее оценки затруднен тем, что аналитику необходимо учитывать большое количество прочих факторов, таких как инфляция, ликвидность, деловая активность и т.д., которые влияют на рыночную стоимость активов. Однако правильная оценка требуемой доходности позволит выбрать правильные инвестиционные решения.

Источник

Рассчитываем доходность активов — формула

Доходность активов — формула ее расчета будет рассмотрена нами далее — нагляднее всего отражается в виде коэффициента рентабельности. Изучим специфику исчисления этого показателя.

Коэффициент рентабельности — основной показатель доходности активов

В общем случае доходность активов предприятия рассчитывается посредством исчисления коэффициента их рентабельности. Этот показатель предполагает расчет доходности с учетом реальных (отраженных в официальной финансовой отчетности) показателей по всем типам активов, что используются в целях финансирования хозяйственных операций предприятия.

Доходность активов с использованием рассматриваемого коэффициента отражается наглядно — в формате, близком к отражению годовых процентов по вкладу в банке (или инвестпроекту.) Зная соответствующий коэффициент, инвестор сразу может сопоставить его с аналогичным показателем по другим бизнесам и выберет среди предприятий наиболее привлекательное с точки зрения собственного участия в финансировании деятельности.

Коэффициент рентабельности активов: формула

Рассматриваемый коэффициент, если анализируемый период соответствует налоговому году, вычисляется по формуле:

КРА — коэффициент рентабельности активов;

ЧП — чистая прибыль за год;

А — величина активов фирмы по состоянию на конец года.

При необходимости формулу можно приспособить и к иным периодам. В этом случае она будет выглядеть так:

КРА (ПЕРИОД) = ЧП (ПЕРИОД) / ((А1 + А1) / 2),

КРА (ПЕРИОД) — коэффициент рентабельности за анализируемый период;

ЧП (ПЕРИОД) — чистая прибыль за период;

А1 — стоимость активов на начало периода;

А2 — стоимость активов на конец периода.

Показатель ЧП для приведенных формул берется из строки 2400 отчета о финрезультатах, а показатель А — из строки 1600 бухбаланса (если указанная отчетная документация сформирована в рамках годовой отчетности). В случае расчетов за иные периоды данные берутся из промежуточной отчетности (если таковая составляется) или из оборотно-сальдовых ведомостей за анализируемый период.

Какой может быть оптимальная величина коэффициента рентабельности активов?

Всё зависит от отраслевой специфики и масштабов предприятия. Так, в сфере промышленности соответствующий показатель составляет порядка 1–5%, что, как правило, ниже, чем рентабельность активов в сфере услуг или ИТ-разработки. Рентабельность активов стартапов и малых бизнесов обычно выше, чем у крупных предприятий, много лет присутствующих на рынке.

Итоги

Основной показатель доходности активов предприятия — коэффициент их рентабельности. Для его расчета берутся показатели по чистой прибыли и стоимости активов, соответственно, по отчету о финрезультатах и бухгалтерскому балансу.

Ознакомиться со спецификой иных показателей рентабельности, применяемых в рамках анализа результатов хозяйственной деятельности организации, вы можете в статьях:

Источник

Как считать доходность инвестиций: формулы расчета

Автор: Алексей Мартынов · Опубликовано 01.06.2015 · Обновлено 05.11.2015

Доходность (норма доходности, уровень доходности) — это степень увеличения (или уменьшения) инвестированной суммы за определенный период времени. В отличие от дохода, который выражается в номинальных величинах, то есть в рублях, долларах или евро, доходность выражается в процентах. Доход можно получать в двух видах:

- процентный доход — это проценты по депозитам, купоны по облигациям, дивиденды по акциям, арендная плата по недвижимости;

- рост стоимости купленных активов — когда цена продажи актива больше цены покупки — это акции, облигации, недвижимость, золото, серебро, нефть и другие товарные активы.

Такие активы как недвижимость, акции и облигации могут сочетать в себе два источника дохода. Расчет доходности нужен для оценки роста или падения вложений и является критерием оценки эффективности инвестиций.

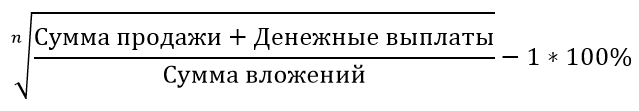

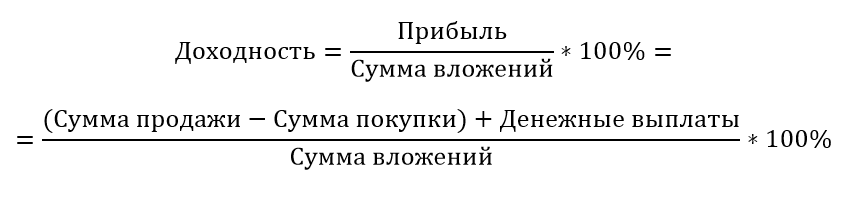

Как рассчитать доходность инвестиций?

В общем виде доходность всегда рассчитывается как прибыль (или убыток), деленная на сумму вложенных средств, умноженная на 100%. Прибыль считается как сумма продажи актива — сумма покупки актива + сумма денежных выплат, полученных за период владения активом, то есть процентный доход.

Формула 1

Мы купили акцию по цене 100 рублей (сумма вложений), продали акцию по цене 120 рублей (сумма продажи), за период владения акцией получили 5 рублей дивидендов (денежные выплаты). Считаем доходность: (120-100+5)/100 = 0,25 ∗ 100% = 25%.

Формула 2

Есть вторая формула, по которой доходность считается как сумма продажи актива + сумма денежных выплат, деленная на сумму вложений, минус 1, умноженная на 100%.

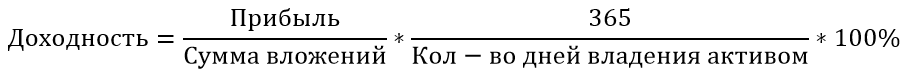

Как считать доходность в процентах годовых?

В формуле расчета простой доходности не учитывается такой важный параметр, как время. 25% можно получить за месяц, а можно и за 5 лет. Как тогда корректно сравнить доходность активов, время владения которыми различается? Для этого считают доходность в процентах годовых. Доходность в процентах годовых рассчитывается для того, чтобы сравнить друг с другом эффективность активов, время владения которыми отличается. Доходность в процентах годовых — это доходность, приведенная к единому знаменателю — доходности за год.

К примеру банковский вклад дает 11% в год, а какие-то акции принесли 15% за 1,5 года владения ими, что было выгоднее? На первый взгляд акции, они ведь принесли доходность больше. Но инвестор владел ими больше на полгода, поэтому их доходность как бы растянута во времени по сравнению с депозитом. Поэтому, чтобы корректно сравнить депозит и акции, доходность акций нужно пересчитать в процентах годовых.

Для этого в формулу добавляется коэффициент 365/T, где Т — количество дней владения активом.

Мы купили акцию за 100 рублей, продали через 1,5 года за 115 рублей. 1,5 года это 1,5*365=547 дней.

(115-100)/100 ∗ 365/547 ∗ 100% = 10%. В этом случае депозит оказался немного выгоднее акций.

Как форекс, управляющие компании, брокеры и банки манипулируют годовой доходностью.

В любой рекламе доходности обращайте внимание на сноски, уточняйте какую доходность указывают в рекламе и за какой период. К примеру, в рекламе звучит доходность 48% годовых. Но она может быть получена всего лишь за один месяц. То есть компания за месяц заработала 4% и теперь с гордостью рекламирует продукт, дающий 4*12=48% годовых. Даже вы, заработав за день на бирже 1%, можете хвастаться, что заработали 365% годовых) Только доходность эта виртуальная.

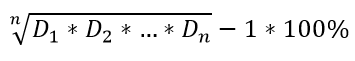

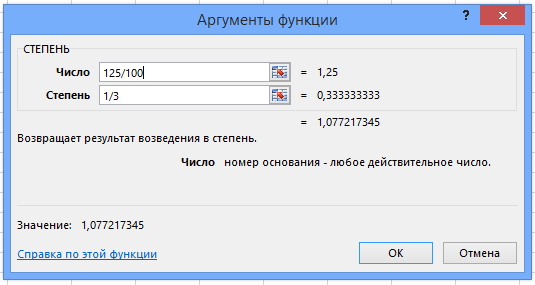

Как считать среднегодовую доходность

Как считать среднегодовую доходность

Срок владения активами может составлять несколько лет. При этом большинство активов не растет на одну и ту же величину. Такие активы как акции могут падать или расти на десятки или сотни процентов в год. Поэтому хочется знать, сколько в среднем в год росли ваши инвестиции. Как тогда вычислить среднюю годовую доходность? Среднегодовая доходность рассчитывается через извлечение корня по формуле:

Формула 1

где n — количество лет владения активом.

3√125/100 — 1 ∗ 100% = 7,72%

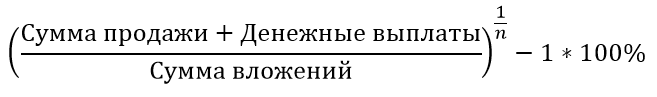

Формула 2

Другая формула расчета среднегодовой доходности — через возведение в степень.

Как рассчитать среднюю годовую доходность, если известны доходности по годам?

Если известны доходности актива по годам, то среднюю годовую доходность можно вычислить перемножив годовые доходности и извлечь из произведения корень в степени равной количеству лет.

Для начала переведите доходности из процентов в числа.

Эти формулы учитывают эффект сложных процентов. Простая формула расчета доходности этого не учитывает и завышает доходность, что не совсем правильно.

Источник

Как считать среднегодовую доходность

Как считать среднегодовую доходность