- Паевые инвестиционные фонды (ПИФ): сравнение доходности

- Широкий рынок акций. ПИФ «Апрель Капитал — Акции»

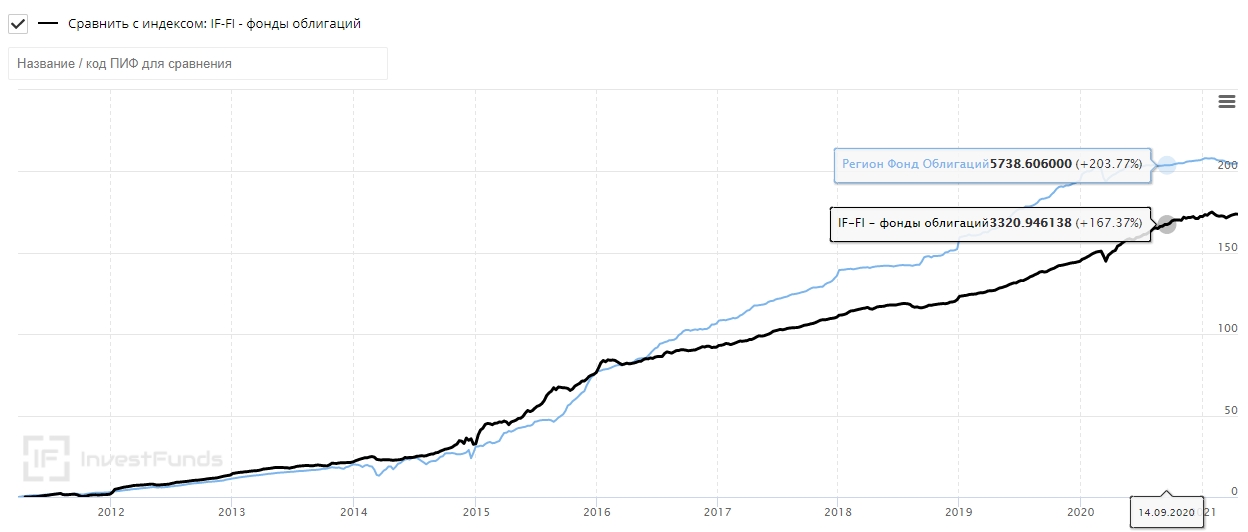

- Облигации РФ. ПИФ «Регион Фонд Облигаций» (МКБ ИНВЕСТИЦИИ)

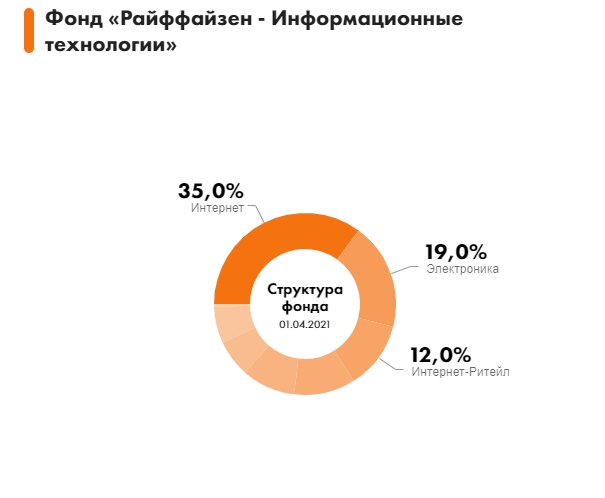

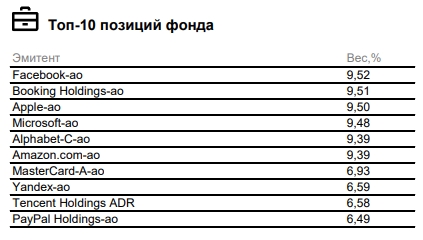

- Иностранные IT акции. «РАЙФФАЙЗЕН — ИНФОРМАЦИОННЫЕ ТЕХНОЛОГИИ»

- Как выбрать ПИФы для инвестирования — рейтинг 2021 года по доходности и риску

- Что обещают паевые фонды в России: уровень доходности и риска

- Методика и пример расчета доходности

- Рейтинги доходности ПИФов 2021 года

- Уровень надежности паевого фонда и риски пайщиков

Паевые инвестиционные фонды (ПИФ): сравнение доходности

В связи с рекордным притоком новых инвесторов в 2020 году, увеличился спрос на ПИФы (паевые инвестиционные фонды), так как самостоятельное инвестирование, требует определённых знаний и времени. ПИФы помогают инвестору сэкономить время и положиться на управление вашими средствами профессиональным управляющим.

Более подробно изучить, что такое ПИФ, вы можете по этой ссылке.

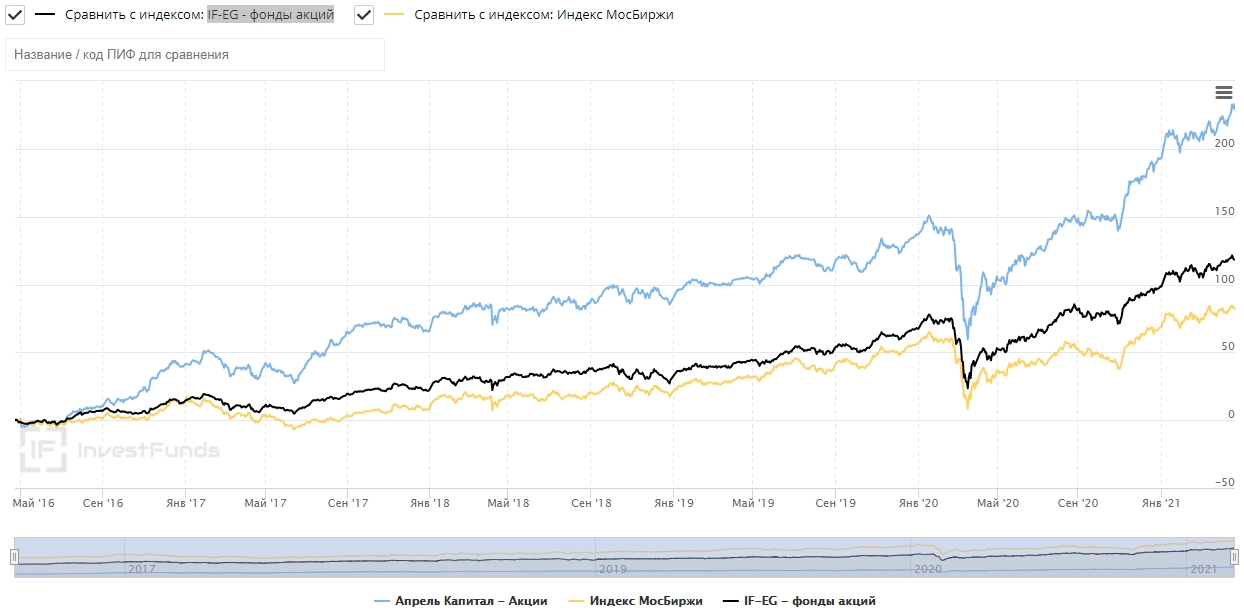

Разберём подробно доходность основных ПИФов, доступных российским инвесторам и сравним их успех с индексами. Это позволит понять, выгодно ли вкладываться в ПИФы или нет.

Возьмём для примера ПИФы по широкому рынку российских акций, долговому рынку облигаций и рынку иностранных IT акций. Так как в каждом секторе большое количество фондов, возьмём лидеров по доходности за 5 лет, для развивающихся рынков это оптимальный срок инвестирования, и разберём подробно. А также вкратце сравним с другими похожими фондами.

Широкий рынок акций. ПИФ «Апрель Капитал — Акции»

Апрель Капитал существует на рынке около 18 лет и имеет высокую оценку рейтинга надёжности. Подход компании к выбору активов основывается на сочетании анализа глобальных экономических тенденций и финансовой фундаментальной оценки отдельных компаний.

ПИФ «Апрель Капитал — Акции» основывается на стратегии инвестирования в широкий рынок высоколиквидных российских акций, обладающих, по мнению управляющих, наибольшим потенциалом роста. Компания рекомендует минимальный срок инвестирования от 3 лет. По закону, продержав ПИФ 3 года, вы можете не платить НДФЛ. Стоимость чистых активов на отчетную дату около 545 млн рублей.

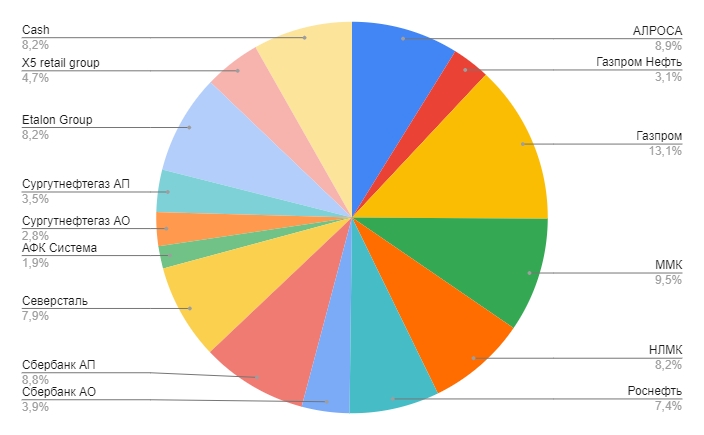

Структура фонда по отраслям следующая:

3,54% вознаграждение УК

1% прочие расходы

Структура активов по компаниям (31.03.2021):

Как вы можете наблюдать, управляющие фондом делают ставку на металлургический сектор, так как данный год обещает быть рекордным для него по прибыли. Соответственно, компании заплатят высокие дивиденды и дивидендная доходность будет двухзначной, что спровоцирует рост стоимости эмитентов и фонда.

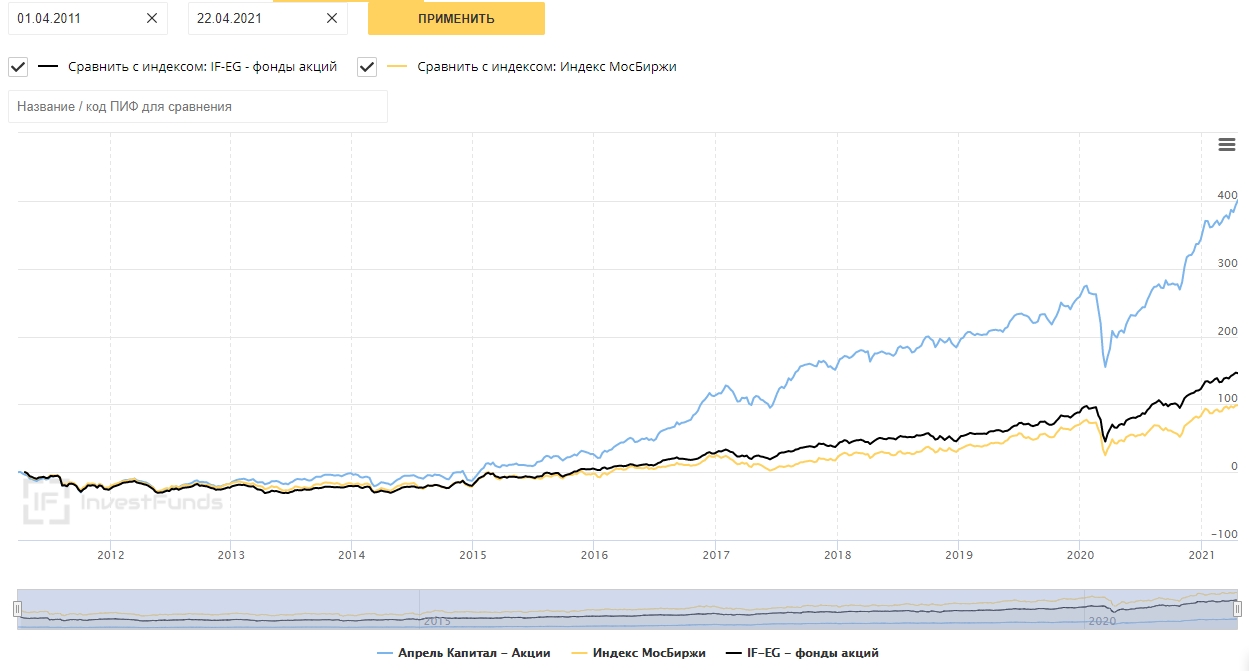

Для сравнительного анализа, подберём фонды, структура активов которых приблизительно похожа на «Апрель Капитал».

Кол-во лет сформированного фонда

Минимальный взнос, руб

Инфраструктурные расходы (в сумме), %

Доходность ПАЯ за 5 лет, %

Рост СЧА за 5 лет, %

Апрель Капитал — Акции

ВТБ — Фонд Акции

АТОН — Петр Столыпин

РСХБ — Фонд Акций

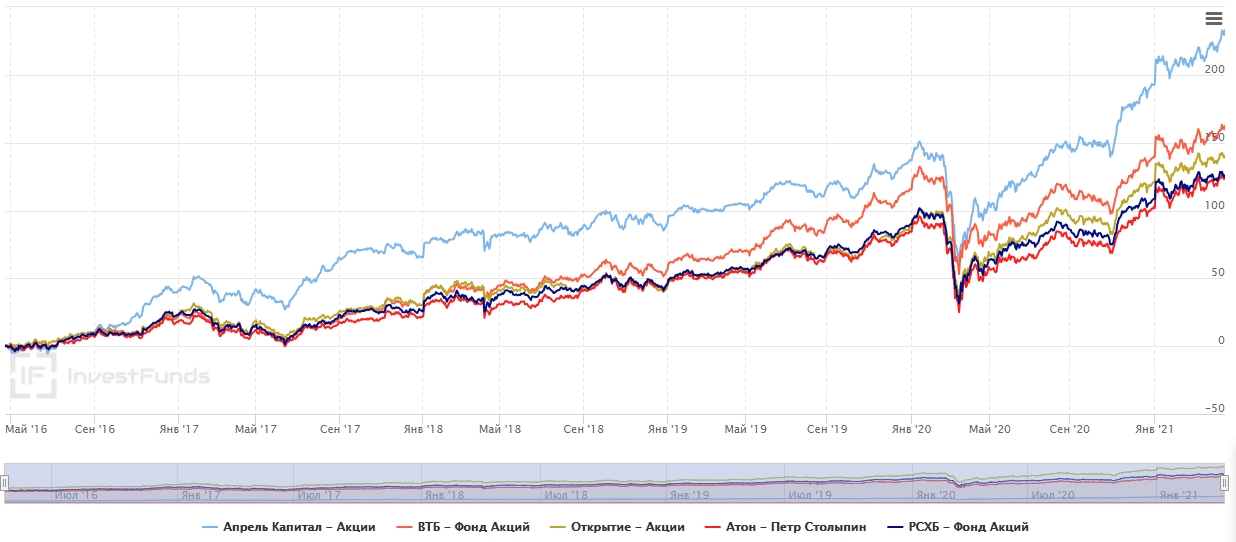

Облигации РФ. ПИФ «Регион Фонд Облигаций» (МКБ ИНВЕСТИЦИИ)

АО «МКБ Инвестиции» — ведущая частная управляющая компания России, сформированная в 1996 году. Занимается доверительным управлением средствами частных инвесторов, управлением паевыми инвестиционными фондами, а также инвестиционным консультированием.

«Регион Фонд облигаций» ставит цель обеспечения долгосрочной доходности в рублях, которая будет превышать инфляцию и банковские вклады.

0,5% прочие расходы

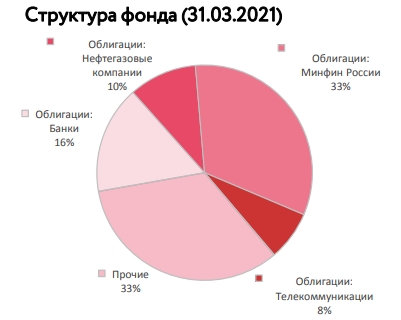

Структура облигационного фонда по отраслям:

Структура активов включает из 64 облигаций, среди которых 52 облигация из корпоративного сектора, 11 облигации федерального займа и 1 облигация муниципального займа Свердловской области.

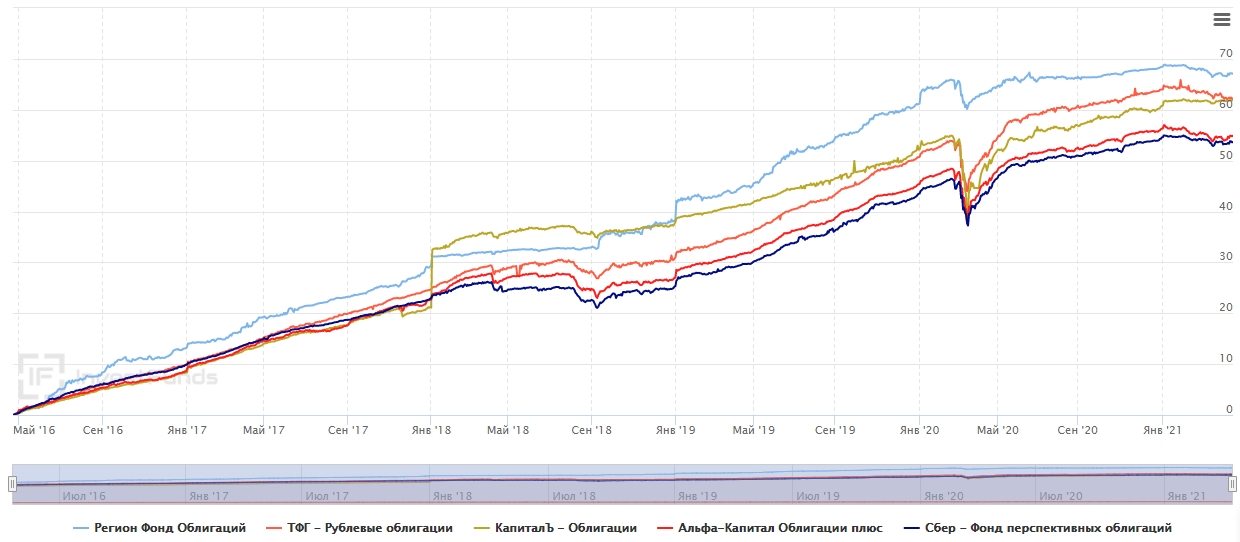

В сравнительном анализе подберём фонды, в которых также будут присутствовать не только корпоративные облигации, но и ОФЗ.

Кол-во лет сформированного фонда

Минимальный взнос, руб

Инфраструктурные расходы (в сумме), %

Доходность ПАЯ за 5 лет, %

Рост СЧА за 5 лет, %

Регион Фонд — Облигаций

Альфа Капитал — Облигации

Сбербанк — Фонд перспективных облигаций

Доходность достаточно отличается, несмотря на приблизительно общую структуру, выбор облигаций гораздо шире, чем на рынок акций. В связи с этим, к примеру, «ТФГ рублёвые облигации» и «КапиталЪ облигации» схожи по доходности также, как и «Альфа-Капитал» и «Сбербанк». Это зависит от размера СЧА в управлении и структуры долговых бумаг.

Лидером по доходности за 5 лет является «Регион Фонд Облигаций» (МКБ инвестиции), внутри фонда облигации крупнейших российских компаний таких как «Газпром», АЛРОСА, «Магнит», Сбербанк, РЖД, «Альфа-Банк», Русал и т.д. Структура фонда состоит из стабильных компаний, что в дальнейшем не вызывает опасений о возможности дефолта отдельных эмитентов.

Хочется добавить, что повышение ключевой ставки в обозримом будущем может существенно сказаться на доходностях долгового рынка.

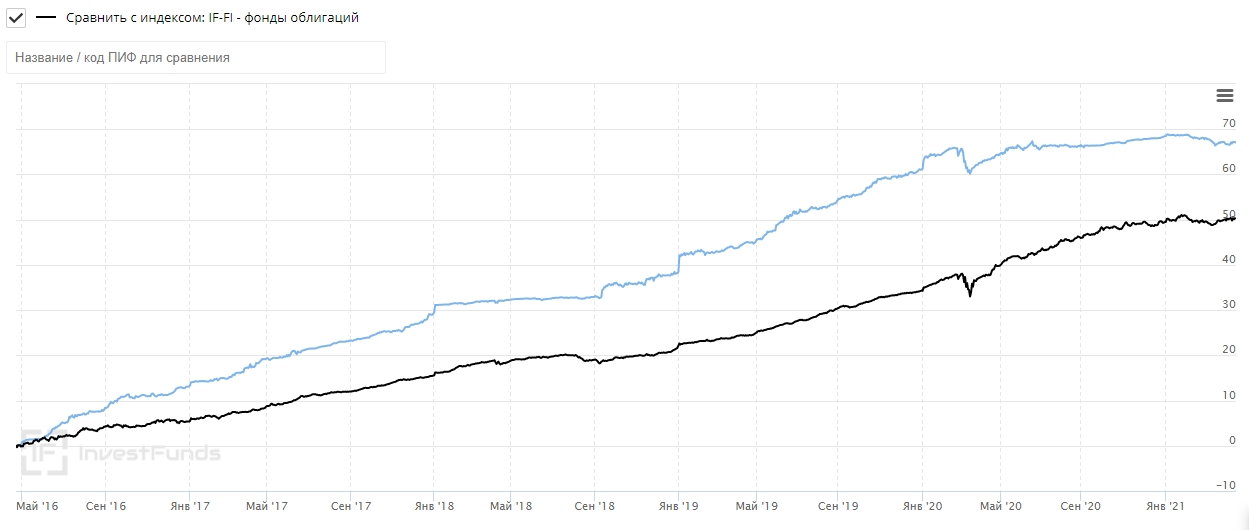

Иностранные IT акции. «РАЙФФАЙЗЕН — ИНФОРМАЦИОННЫЕ ТЕХНОЛОГИИ»

Райффайзен Капитал в России основана в 2003 году и является 100% дочерней компанией АО «Райффайзенбанк». При выборе активов УК полагается на фундаментальный анализ и придерживается долгосрочных вложений. Составление портфелей происходит по методике «снизу-вверх», то есть с оценки бизнеса отдельной компании.

Выбирая иностранные инструменты, управляющая компания пользуется опытом коллег из международной группы Райффайзен.

ПИФ «Райффайзен — Информационные технологии» использует стратегию инвестирования в глобальные акции высокотехнологичных корпораций. В портфеле преимущественно американские компании, которые показали наибольшие темпы роста финансовых показателей в последние годы. Также есть компании из Китая, Индии и Тайваня.

Так как валюта фонда рублёвая, при девальвации национальной валюты, фонд может получить дополнительную доходность.

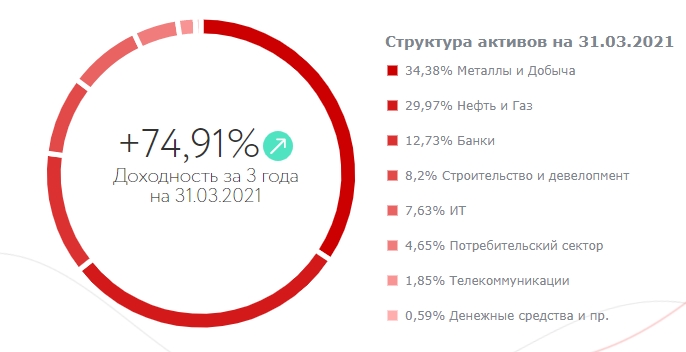

Структура фонда по отраслям:

3,9% Вознаграждение УК

0,6% прочие расходы

Структура активов по компаниям (31.03.2021):

Ниже представлена сравнительная таблица фондов, с похожими активами.

Источник

Как выбрать ПИФы для инвестирования — рейтинг 2021 года по доходности и риску

Паевые инвестиционные фонды в России — популярный финансовый инструмент, который позволяет зарабатывать деньги в пассивном режиме. Сразу отметим, что прибыль не гарантирована, так как ПИФы вкладывают средства в разные рынки, и доходность зависит от успешности приобретенных активов. К примеру, если портфельный менеджер управляющей компании закрытого фонда недвижимости сделал ставку на коммерческие объекты, но стоимость аренды сильно упала, то цена пая снизится.

Несмотря на большой объем предложений, начинающему инвестору сложно сделать выбор, так как он не знает, в какой ПИФ вложить деньги в 2021 году. Мы сделаем краткий обзор самых рейтинговых фондов, которые демонстрируют отличные результаты в долгосрочном периоде. Независимое мнение поможет сфокусироваться в первую очередь на недостатках.

ПИФы действительно могут приносить больше, чем депозит в любом топовом банке. Если собрать портфель из нескольких активов и диверсифицировать риски, то можно создать дополнительный источник дохода, который не будет привязан к настроению работодателя.

Рейтинг лучших паевых инвестиционных фондов по надежности и доходности подчеркивает не только впечатляющий прирост за последние годы, но и выделяет такие важные моменты, как размер комиссии, репутация управляющей компании и отзывы инвесторов.

Что обещают паевые фонды в России: уровень доходности и риска

Все больше предприимчивых россиян отодвигают на второй план банковские вклады и обращают внимание на менее популярные финансовые инструменты. На это влияют многочисленные рекламные предложения, продвигающие быстрое обогащение, и различные блоги в интернете. Купить акции или облигации может каждый, но нужно составить список перспективных компаний.

Для успешного заработка на ценных бумагах не хватит поверхностного обзора динамики стоимости за последние 3–5 лет. Нужны теоретические знания о конкретном рынке, практический опыт инвестирования и постоянный мониторинг экономических новостей.

В паевых инвестиционных фондах всю грязную работу делает портфельный менеджер управляющей компании. Он выбирает перспективные активы и формирует базу, которая должна приносить доход в долгосрочной перспективе. Анализ ПИФов показывает, что УК могут вкладывать деньги в разные направления: акции, облигации, биржевые индексы, недвижимое имущество и т. д.

В некоторых случаях управляющие компании инвестируют средства в зарубежные фонды, которые ориентируются на компании в разных нишах. Большим спросом пользуются субъекты из сферы IT и биотехнологий.

Для составления полной картины начинающий инвестор должен иметь представление о механизме работы паевых фондов. УК создает ПИФы, и на первом этапе собирает деньги заинтересованных вкладчиков. Параллельно менеджеры подбирают перспективные ниши, которые будут расти в течение длительного срока.

Для диверсификации рисков некоторые фонды закупаются не только акциями, но и облигациями, биржевыми индексами и т. п. Если ценные бумаги одной компании рухнут в цене, а другие зафиксируют прибыль, то общая просадка будет не такой заметной.

Плюсы ПИфов:

- низкий порог входа;

- большой выбор управляющих компаний;

- в конце календарного периода инвесторы получают отчет о деятельности УК;

- есть независимые регуляторы (специальный депозитарий и Центробанк РФ);

- прозрачная структура;

- оплата налогов только в момент продажи паев (если зафиксирована прибыль);

- высокая ликвидность (открытые ПИФы).

Авторитетные управляющие компании в России сдержаны в своих обещаниях. Они не гарантируют миллионный доход, но несут ответственность за состав портфеля. УК выгодно, чтобы цена пая росла, увеличивалась стоимость чистых активов (СЧА) и пополнялся список вкладчиков. По официальной статистике, одной из самых авторитетных организаций в этой сфере является «Сбербанк Управление активами» — свыше 160 тысяч участников. Не все получают прибыль, но если взглянуть на рейтинг самых доходных ПИФов этой управляющей компании, то становится ясно, что стоит выделить немного денег для приобретения у них паев.

Для начинающих инвесторов подходят открытые фонды (ОПИФ). Они не ограничивают время продажи доли. Если вкладчик периодически мониторит динамику стоимости и видит предпосылки для дальнейшего роста, он может найти стороннего покупателя и выручить за свои активы побольше денег, чем выдаст управляющая компания после погашения паев. Свобода действий инвесторов ОПИФ — это отлично, но более опытные бизнесмены обращают внимание на закрытые фонды (ЗПИФ).

Продать долю в ЗПИФ можно только после окончания срока доверительного управления. Обычно, это 3–10 лет после даты создания фонда. В этом случае свобода действий уже в руках УК. Ей не нужно держать свободные средства для погашения паев вкладчиков, портфельные менеджеры могут сосредоточиться на единственной важной задаче: увеличение доходности.

Все паевые фонды можно условно разделить по уровню риска. В группу самых безопасных входят ПИФы облигаций. Средний риск — акции, биржевые индексы, недвижимость. Что касается финансовых инструментов с наиболее высоким уровнем риска, то здесь все зависит от управляющей компании. К примеру, УК Сбербанка относят к рискованной категории акций российских компаний. Кстати, у них один из самых удобных сервисов по паевым фондам. Потенциальные инвесторы могут ознакомиться с динамикой конкретного ПИФа, скачать правила доверительного управления и прочитать комментарии о динамике определенного рынка на одной странице.

В России много доходных фондов, и условия входа доступные, поэтому обязательно стоит обратить на них внимание, если есть свободные деньги и хочется создать источник пассивного дохода.

Начинающие инвесторы должны придерживаться одного правила: покупать активы только на основе тщательного анализа с расчетом долгосрочной перспективы. Если с рекламных билбордов управляющая компания «кричит» о баснословном заработке, то это повод задуматься о ее честности. Статистика работы за последние годы скажет все лучше, чем любые красивые слоганы.

Методика и пример расчета доходности

Как уже было сказано выше, рассчитать доходность фондов заранее невозможно. Даже если провести детальную аналитику базовых активов ПИФа и собрать данные за последние 5 лет. Портфельные менеджеры занимаются этим десятки лет и не всегда могут сделать 100% прогноз успешности. Что уж говорить о начинающем инвесторе, который и механизм функционирования фондов с трудом понимает. Ranking фондов (таблица ранжирования) даст лишь базовые характеристики. Если за последние 6 месяцев стоимость пая в ПИФе акций увеличилась на 30%, то еще через полгода она вполне может снизиться на 40%.

Ценные бумаги привязаны к состоянию определенной компании. Акции Facebook резко рухнули после нескольких крупных скандалов. Если такие гиганты могут терять в стоимости, то никто не защищен от негативных последствий, вызванных действиями государственных органов или СМИ.

Калькулятор доходности для расчета заработка от инвестиций в тот или иной фонд — очень приблизительная метрика, которая берет во внимание только размер капитала и сводку по заработку за определенный период. К примеру, в Сбербанке есть инвестиционный калькулятор , который учитывает следующие параметры:

- срок вложений;

- цель — сохранение или увеличение капитала;

- уровень риска;

- действия в случае снижения доходности;

- сумма инвестиций.

Для примера рассчитаем доходность на основе введенных параметров:

- Срок инвестирования 4 года.

- Основная цель — сохранить капитал.

- Уровень риска — рост на 17% или падение на 5%.

- Объем инвестиций 100 тысяч рублей.

Система предлагает сбалансированный портфель, который за 4 года принесет 10–20% от стартового капитала. Средства будут разделены на 5 фондов с разными базовыми инструментами. В предложенный список входят ПИФы, которые вкладывают в:

- акции российских компаний;

- фонды акций;

- финансовые рынки;

- фонды долгового рынка.

За счет высокой диверсификации в долгосрочной перспективе ожидается рост стоимости паев. При этом на краткосрочных отрезках может наблюдаться отрицательная доходность портфеля. Эти данные могут заметно отличаться от реальных, калькулятор, как и рейтинг за 10 лет —это всего лишь цифры.

Немного другой калькулятор есть в УК «ВТБ Капитал» . Для расчета прибыли учитываются: фонд, размер инвестиций, контрольный период покупки и продажи. К примеру, инвестор, который купил паи в ПИФе Казначейский на сумму 100 тыс. руб. в январе 2019 и продал их через год, заработал в пассивном режиме 11 тыс. При этом чистый доход после вычета налогов и комиссий составил

Если изменить дату покупки на 2015 год, то цифры будут более интересными. При инвестициях в 100 тыс. руб. вкладчик заработал 96 000. При этом он освобождается от уплаты подоходного налога, так как срок владения паями превышает 3 года.

Инвестор всегда может продать свои активы, если не верит в их перспективность. И не обязательно погашать паи по текущей стоимости. Если удастся найти инвестора, который приобретет активы, то есть шанс выручить от сделки намного больше, продав их по рыночной цене. Для осуществления такого хитрого хода необходимо отслеживать динамику определенного рынка. Если деньги были вложены в ПИФ недвижимости, то нужно мониторить состояние в нише недвижимого имущества. Это позволит извлекать дополнительную прибыль и заработать больше, чем может предложить управляющая компания.

Рейтинги ПИФов по доходности дают полезную информацию, но собирать портфель только на основе этих рекомендаций нецелесообразно. К тому же часто появляются новые перспективные фонды с минимальным порогом входа, которые в перспективе могут принести хороший доход. Поэтому нельзя делать ставку только на «старичков».

Если обратить внимание на данные сервиса сравнения доходности Сбербанка, то из нескольких десятков только 3 фонда оказались убыточными на дистанции 3 года.

Рейтинги доходности ПИФов 2021 года

Доходность ПИФов в России зависит от управляющей компании, а точнее от квалифицированности портфельных менеджеров. Потенциальные инвесторы при выборе фондов анализируют статистику УК, мониторят новости и отзывы клиентов.

ТОП управляющих компаний РФ по активам:

- ВТБ Капитал .

- Сбербанк Управление Активами .

- Группа УК «РЕГИОН» .

- Управляющая компания Открытие .

- ТКБ Инвестмент Партнерс .

- Газпромбанк — Управление активами .

- Лидер .

- Альфа-Капитал (обзор здесь).

- ТРАНСФИНГРУП .

- Прогрессивные инвестиционные идеи .

Полный рейтинг размещен на странице сервиса Banki.ru . На первом месте размещается ВТБ Капитал, который управляет двумя десятками разных ПИФов. Под их контролем находится 1,1 триллион рублей.

Обратимся к списку самых выгодных ПИФов за последние три года. В этом нам поможет платформа Investfunds. В рейтинг включены открытые фонды всех типов со стоимостью чистых активов более 10 млн руб. Система нашла почти 200 предложений, но мы остановимся на первой пятерке.

| Название ПИФа | Управляющая компания | Доходность за последние 36 мес. |

| РОСТ Недвижимость | АКТИВиСТ | 576.29% |

| СТРОЙПРОЕКТ | ОРЕОЛ | 276.52% |

| Райффайзен — Информационные технологии | Райффайзен Капитал | 132.30% |

| XXII век | Брокеркредитсервис | 127.53% |

| Открытие — Лидеры инноваций | Открытие | 121.95% |

Данный рейтинг постоянно обновляется. С полным и актуальным списком самых доходных ПИФов можно ознакомиться на этой странице .

Управляющие компании обычно находятся под покровительством крупных банковских структур. Знакомое имя дает авторитет, положительный имидж и стабильный поток инвесторов. В то же время проблемы с банком никак не влияют на УК и паевые фонды. В 2018 году акции Промсвязьбанка были сняты с московской торговой биржи, но все клиенты по-прежнему могут зарабатывать с помощью банковских вкладов и ПИФов.

Отдельно стоит обратить внимание на фонды управляющей компании Сбербанка. Список довольно большой, но на общем фоне заметно выделяются несколько из них:

- Добрыня Никитич.

- Природные ресурсы.

- Глобальные акции. В Сбербанке он самый успешный — за 3 года вырос на 76,4%. Фонд инвестирует в акции иностранного инвестиционного фонда SPDR S&P 500 ETF TRUST.

- Сбалансированный.

- Илья Муромец.

При отборе фондов для инвестиционного портфеля не забывайте сравнивать графики доходности с главным бенчмарком — индексом Мосбиржи. В сервисе Investfunds и аналогичных есть такая функция.

Индекс ММВБ состоит из ценных бумаг 50 крупных и динамично развивающихся российских компаний. На примере выше, ПИФ «Апрель Капитал» за 3 года вырос на 243% больше, чем бенчмарк Мосбиржи. Это свидетельствует о том, что менеджеры составили портфель из надежных активов.

Уровень надежности паевого фонда и риски пайщиков

С расчетом доходности паевых фондов и топовыми ПИФами мы разобрались. Теперь пришло время добавить большую ложку дегтя и подробно разобраться с рисками. Есть подводные камни, которые начинающий инвестор должен знать перед распределением свободных средств в разные фонды. При вложении в лучшие по доходности ПИФы, растущие на 30–40% за несколько лет, вкладчик не почувствует ощутимых просадок из-за различных комиссионных. Если же за 3 года фонд прибавил к цене 5%, то всю прибыль пайщик потратит на налоги и другие сборы. Именно поэтому, кроме красивых цифр аналитики за 3–5 лет, необходимо знать стоимость операционных расходов.

На доходность ПИФа влияют три фактора:

- законодательные нормы;

- издержки;

- механизм управления.

Согласно действующему законодательству, определенную часть от общего объема инвестиций паевой фонд должен хранить, чтобы удовлетворять запросы вкладчиков по продаже их долей.

Одним из самых замалчиваемых недостатков при инвестировании — это комиссионные сборы. На этом моменте стоит остановиться более подробно.

- Комиссия за приобретение паев. При покупке доли инвестор платит 1–4% сверху.

- Комиссия за погашение. В момент, когда вкладчик захочет превратить ценные бумаги в реальные деньги, он заплатит 2–3% так называемой надбавки. От нее можно избавиться, если срок владения активами превышает 1–3 года (в зависимости от правил доверительного управления).

- Вознаграждение управляющей компании — 2–5% в год.

- Расходы на оплату услуг специального депозитария — 1–2%.

- Другие расходы — 1–2%. Сюда входит оплата услуг независимых специалистов.

- НДФЛ. Для резидентов 13%, для граждан других стран 30%. Платить налог не нужно, если покупка паев не принесла доход или срок владения превышает 3 года.

Комиссионные сборы придется погасить, даже если по итогам года фонд ушел в убыток. Для примера возьмем (гипотетически) ПИФ Сбербанка «Природные ресурсы». Представим, что он за год вырос на 28%. Допустим, инвестор купил 100 паев на сумму 145 тысяч рублей. Грязная прибыль составила 41 тыс. руб. Около 5% (2 тыс.) нужно заплатить за работу управляющей компании, специального депозитария и т. д. Комиссия за погашение — 410 рублей. Подоходный налог — 3560 для резидентов. Таким образом, чистая прибыль составит 35 тысяч.

Сравнение ПИФов по стратегии инвестирования и размерам комиссий поможет составить список перспективных фондов. К примеру, УК Сбербанка берет за свои услуги 3,2%, а «Райффайзен Капитал» – 3,9%. Разница кажется несущественной, но когда одни издержки накладываются на другие, это отнимает значительный процент прибыли.

Кроме высоких комиссий есть и другие нюансы, о которых должен помнить инвестор.

- Сомнительные активы. Если управляющая компания работает на базе банка, то она может приобрести его облигации для потенциального заработка. УК и банк в выигрыше, а вот пайщики могут не получить прибыль.

- Сокрытие условий. Авторитетные управляющие компании четко излагают условия доверительного управления, и при консультации честно рассказывают обо всех комиссиях и надбавках. При этом УК могут показывать выгодную для себя статистику. Например, демонстрировать графики периодов с высокой доходностью. ПИФ может принести доход 30% за 3 года, а с начала нового года демонстрировать отрицательную динамику.

- Урезанная отчетность. Управляющая компания должна постоянно отчитываться о состоянии дел в фонде. В 2016 году Центробанк пересмотрел требования к финансовым отчетам, и они потеряли информативность.

- Нет гарантий дохода. Можно строить красивые прогнозы, но как будет вести себя определенный рынок в долгосрочной перспективе — неизвестно.

Паевые инвестиционные фонды не стоит рассматривать исключительно как источник пассивной прибыли и закрывать глаза на недостатки. Обязательно изучайте правила доверительного управления и знакомьтесь с действующими клиентами выбранной управляющей компании.

При выборе фонда опирайтесь на следующие критерии:

- Срок инвестирования.

- Надежность УК (срок работы и рейтинги профильных агентств).

- Статистика фонда за 3–5 лет.

- Уровень риска.

- Объем издержек.

- Минимальная сумма взноса.

ПИФы — один из многочисленных способов инвестиций. Они могут принести гораздо больше прибыли, чем банковские вклады, но при этом объем издержек паевых фондов довольно высокий. Начинающие инвесторы должны тщательно изучить теоретическую базу и получить фундаментальные знания в вопросах функционирования ПИФов.

Источник