- Самые доходные ETF 2020 года

- ТОП-10 самых доходных фондов вне зависимости от базового актива

- Стоит ли инвестировать только в акции

- ТОП-5 самых доходных фондов облигаций

- Когда начнутся торги ETF и БПИФ в 2021 году

- 10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

- Параметры инвестиционной стратегии портфеля

- Состав портфеля из 10 индексных ETF

- Схема инвестирования в портфель

- Мой список самых лучших ETF фондов для российского инвестора в 2020 году

- ETF-фонды

- Лучшие ETF фонды

- Биржевые ПИФы

- Куда лучше вкладываться?

Самые доходные ETF 2020 года

30 декабря прошел последний торговый день на Мосбирже в текущем году. Можно оперативно подвести итоги года. Собрали списки самых доходных БПИФ и ETF.

Напомним, сейчас на MOEX обращаются 55 биржевых фондов от 13 провайдеров (эмитентов). В наших рейтингах участвуют только существующие больше года. Их 30 штук.

ТОП-10 самых доходных фондов вне зависимости от базового актива

| № | Тикер | Активы | Провайдер | Доходность |

| 1 | MTEK | Акции IT-компаний США | Freedom Finance | 84,9% |

| 2 | FXIT | Акции IT-компаний США | FinEx | 76,9% |

| 3 | FXCN | Китайские акции | FinEx | 48,2% |

| 4 | FXGD | Золото | FinEx | 46,5% |

| 5 | FXUS | Акции компаний США | FinEx | 44,4% |

| 6 | AKSP | Акции компаний США | Альфа Капитал | 39,2% |

| 7 | SBSP | Акции компаний США | Сбер УА | 38,5% |

| 8 | TEUR | Смешанный | Тинькофф | 37,4% |

| 9 | VTBA | Акции компаний США | ВТБ Капитал | 37,1% |

| 10 | VTBE | Акции развивающихся стран | ВТБ Капитал | 36,1% |

Все лучшие по доходности ETF имеют в своих портфелях зарубежные активы, номинированные в иностранной валюте. В таблице дана рублевая прибыль, она в немалой степени обеспечена падением рубля. 2019 год он завершал с показателем 61,9057 за доллар, а 2020 год — 73,8757. Минус 19,3%.

Второе, на что можно обратить внимание — феноменальный рост компаний IT-сектора. Если смотреть по Америке, технологические акции определили широкий рынок почти в два раза.

Третья особенность года: большинство лидеров ориентированы на акции. Только два фонда наполнены другими активами – золотом или смешанной стратегией.

Стоит ли инвестировать только в акции

Да, акции показали в 2020 году двузначный рост. Но в будущем он не гарантирован. Инвестор должен помнить о распределении активов в соответствии со своими целями и толерантностью к риску.

Напомним самый свежий пример — обвал марта 2020 года. Он начался с провала переговоров между странами ОПЕК+ о сокращении добычи и последовавшего резкого падения цен на нефть. Тогда снижались даже защитные активы — золото и американские казначейские векселя.

Что уж говорить об акциях. За две недели с 8 марта мировые индексы упали на 30–45%. Поэтому отдельно покажем лучшие фонды облигаций.

ТОП-5 самых доходных фондов облигаций

| № | Тикер | Активы | Провайдер | Доходность |

| 1 | RUSB | Еврооблигации РФ | ITI FUNDS | 27,0% |

| 2 | FXRU | Еврооблигации РФ | FinEx | 25,7% |

| 3 | SBCB | Еврооблигации РФ | Сбер УА | 25,5% |

| 4 | VTBH | Облигации США | ВТБ Капитал | 23,5% |

| 5 | FXTB | Гособлигации США | FinEx | 20,7% |

Как видим, тут тоже валютная составляющая имеет ключевое значение.

Когда начнутся торги ETF и БПИФ в 2021 году

31 декабря 2020 года торги фондами на Мосбирже проводиться не будут. Торги возобновятся 4 января 2021 года. До конца новогодних каникул торговые сессии будут также 5, 6 и 8 января. 1 и 7 января – выходные праздничные дни.

В дальнейшем биржа планирует работать по стандартному графику. Торговый календарь на 2021 год можно посмотреть здесь.

Источник

10 биржевых фондов (ETF) для полностью пассивного инвестиционного портфеля

Приветствую, уважаемые инвесторы и те, кто думает ими стать. Я был в гостях у друга, который прилично зарабатывает — и планирует делать это до глубокой старости — но не инвестирует. «А если тебе надоест работать?» — спросил я. — «А если отпуск на год решишь взять?»

Сошлись на том, что да, иметь к старости подушку из инвестиций хорошо даже если собираешься в это время быть работоспособным, очень востребованным и дорогим. Желания могут измениться, жизненная ситуация может сформироваться не так, как хотелось — лучше иметь запасной план.

Но что делать, если нет сил, желания и времени работать над своим инвестиционным портфелем?

Можно, к примеру, отдать деньги в доверительное управление. Но это требует, для начала, доверия к тем, кто твоими деньгами будет управлять. Про другие аспекты сказать не могу, т.к. не изучал — у меня как раз доверия к управляющим нет.

Поэтому давайте рассмотрим опцию самостоятельного формирования пассивного портфеля на долгий срок исключительно из индексных биржевых фондов (ETF).

Параметры инвестиционной стратегии портфеля

Сама по себе стратегия инвестирования в индексные фонды очень проста: покупаете 10 разных ETF себе в портфель в равных долях и поддерживаете их соотношение. Продавать ничего не нужно (до тех пор, пока вы не решите, что достигли своих финансовых целей).

Почему именно десять, спросите вы?

Причина первая — чтобы покрыть разные типы активов: акции, облигации, госдолг, золото.

Причина вторая — покрыть широкую географию, рынки разных стран, разные сферы.

Возможно, это слишком большое количество фондов и портфель из меньшего количества покажет результаты лучше. Но я решил сделать именно такую модель, чтобы было от чего отталкиваться.

Горизонт инвестирования для этого портфеля — 10 и более лет.

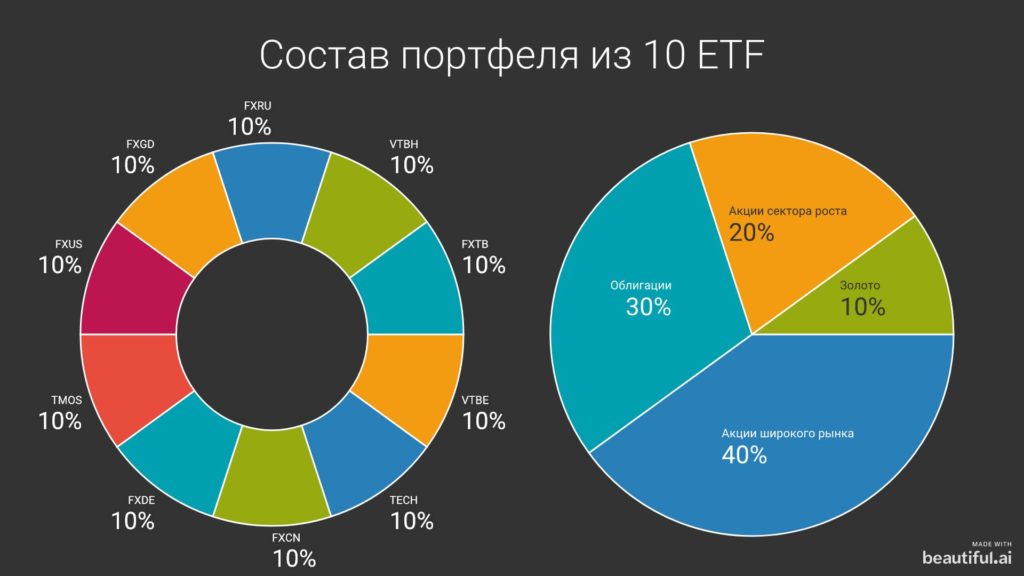

Состав портфеля из 10 индексных ETF

Российскому частному инвестору без квалифицированного статуса доступно не слишком много биржевых фондов. А если стремиться собрать портфель из тех, чьи комиссии не превышают 1% в год, то список сжимается ещё сильнее.

Я выбирал фонды из тех, что можно приобрести через брокера Тинькофф.Инвестиции, потому что сам им пользуюсь. Получилась такая картина:

Давайте расшифрую, что это за фонды:

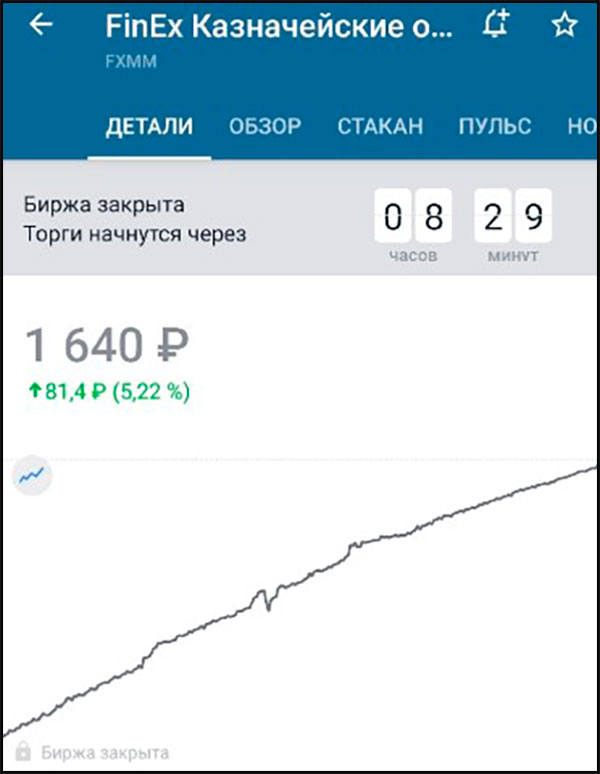

- FXTB: FinEx Казначейские облигации США (USD)

- VTBH: ВТБ Корп облигации США

- FXRU: FinEx Еврооблигации рос. компаний (USD)

- FXGD: FinEx Золото

- FXUS: FinEx Акции американских компаний

- TMOS: Тинькофф iMOEX

- FXDE: FinEx Акции немецких компаний

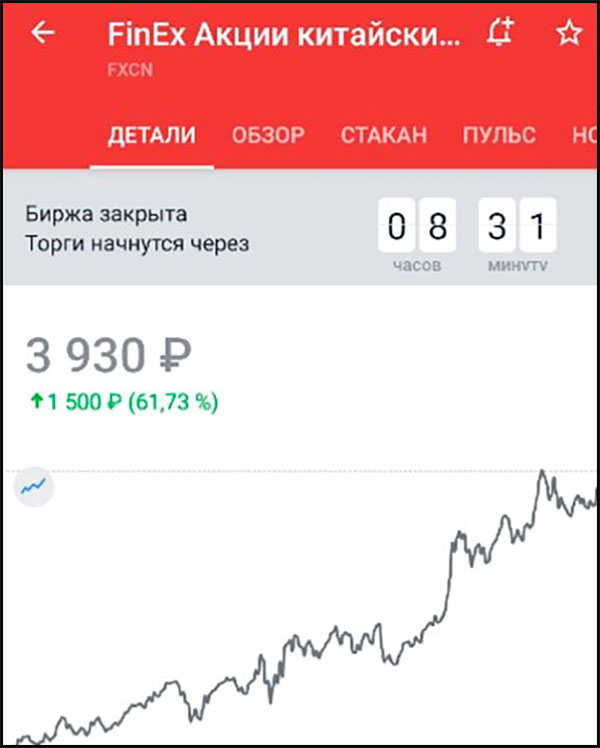

- FXCN: FinEx Акции китайских компаний

- TECH: Тинькофф NASDAQ

- VTBE: ВТБ Акции развивающихся рынков

Если разделить портфель на доли, то выйдет следующее:

- 30% облигаций — потенциально наименее прибыльная, но наиболее защитная часть портфеля

- 10% золота — условно-защитная часть портфеля (работает, пока люди верят в золото)

- 40% акций широкого рынка — широкие наборы акций крупнейших компаний из передовых стран (и России)

- 20% акций сектора роста — высокотехнологичные компании + развивающиеся страны для потенциального бурного роста

Схема инвестирования в портфель

Этот портфель предполагает регулярное (ежемесячное) пополнение — просто потому, что это наиболее удобный для обычного инвестора ритм. К сожалению, акции некоторых фондов стоят достаточно много : FXCN больше 4 тысяч рублей за штуку, а FXUS — даже больше пяти. Чтобы закупать всего практически поровну, придётся каждый месяц вливать в рынок больше 200 тысяч рублей, а это слишком крупная сумма.

Так что же делать?

Всё очень просто: не парьтесь и держите соотношение фондов настолько вровень друг с другом, насколько позволяют ваши пополнения. Возможно, акции некоторых фондов вы будете покупать раз в два месяца, в этом тоже нет ничего страшного.

Единственный нюанс — желательно, всё-таки, пополнять портфель минимум на 25 тысяч рублей в месяц, потому что иначе количество телодвижений для балансировки возрастает.

На этом я заканчиваю описание стратегии. Напоминаю, что эта статья не является индивидуальной инвестиционной рекомендацией. Все решения о том, как распорядиться своими деньгами, вы принимаете сами, и ответственность за решения лежит тоже на вас.

У меня есть телеграм-канал, где есть ещё много интересного, подписывайтесь!

Источник

Мой список самых лучших ETF фондов для российского инвестора в 2020 году

Всем привет! С вами снова Дмитрий Костин, и мы продолжим с вами заниматься инвестированием в ценные бумаги. А именно, я хотел бы рассказать вам про список самых лучших ETF фондов для российского инвестора в 2020 году, основываясь на статистике и собственном опыте. Готовы? Тогда поехали!

ETF-фонды

Если вы не возражаете, я не буду распинаться о том, что такое ETF-фонды или биржевые ПИФы. Об этом я подробнее рассказывал в одной из своих предыдущих статей. Скажу лишь вкратце, что покупая ETF, вы покупаете как бы сборник долей акций или облигаций. Преимуществом инвестирования в такой фонд является то, что вам не нужны огромные деньги для этого. То есть. Акция Microsoft и Apple стоят в сумме более 500 долларов. Но вы можете купить один фонд, куда будут входить акции самых крупных американских IT-компаний, в том числе и Microsoft с Apple. Но один такой фонд обойдется вам менее чем 10000 рублей (на момент написания статьи).

Более, того многие ETF показали постоянный рост за несколько лет, что хоть и не на 100%, но все равно снижает риск. Да и вообще, такие вложения называются ленивыми или пассивными, так как вы можете вложиться в индексные фонды и забыть про них на некоторое время. Также, топовый инвестор Уоррен Баффет завещал своей жене, чтобы после его смерти она вложила 90% его состояния в индексный фонд S&P500, куда входят акции более чем 500 самых крупных американских компаний.

Ну что же, а теперь давайте перейдем непосредственно к теме статьи.

Лучшие ETF фонды

Ну что же, давайте теперь пройдемся по самим фондам. Напомню, что в данной статье мы касаемся лишь ETF. То есть, никаких биржевых ПИФов здесь не будет. Но для начала давайте посмотрим, какие ETF в принципе можно купить на рынке на сегодняшний момент.

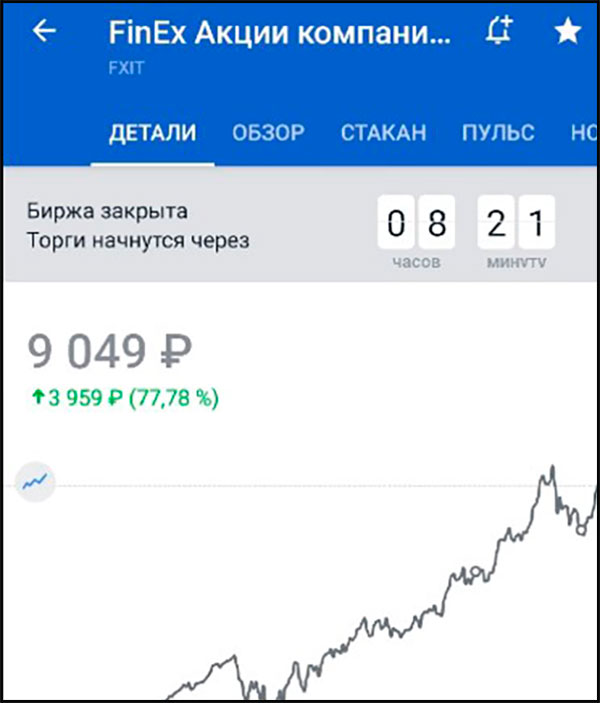

FXIT — Это наверное мой любимый фонд. Он же, кстати, самый дорогой. В данный фонд входят акции крупнейших IT-компаний. Несмотря на то, что покупаем на московской бирже мы его за рубли, он полностью прикреплен к доллару и зависит от него. В сентябре 2019 года фонд стоил 5000 рублей. Год спустя его стоимость выросла аж на 4000 рублей. А это, извините меня, почти 78% прибыли. В моем портфеле есть такие ETF, и на данный момент они ведут себя лучше всего, ведь благодаря им я неплохо увеличил свой капитал.

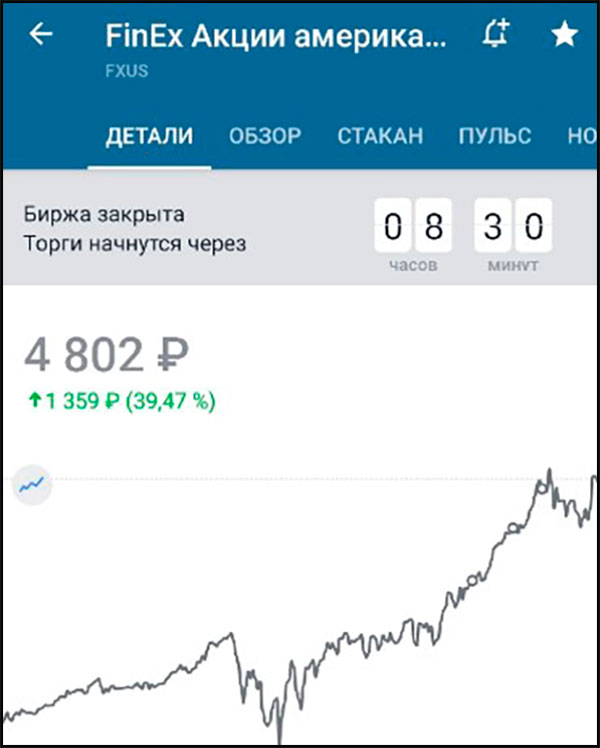

FXUS — Данный фонд представляет из себя сборник акций крупнейших американских компаний. Лакомый кусочек для инвестора. В него входят те же самые акции, что и в знаменитый индекс S&P500, а также другие крупные компании. Судя по статистике, фонд также находится в постоянном росте. Год назад один лот стоил 3400 рублей. Сегодня его стоимость значится 4800 рублей. То есть, годовая доходность составила в районе 40%. Очень крутой результат для ценных бумаг. Я также держу их в своеем инвестиционном портфеле. FXUS торгуется в рублях, но привязан к доллару.

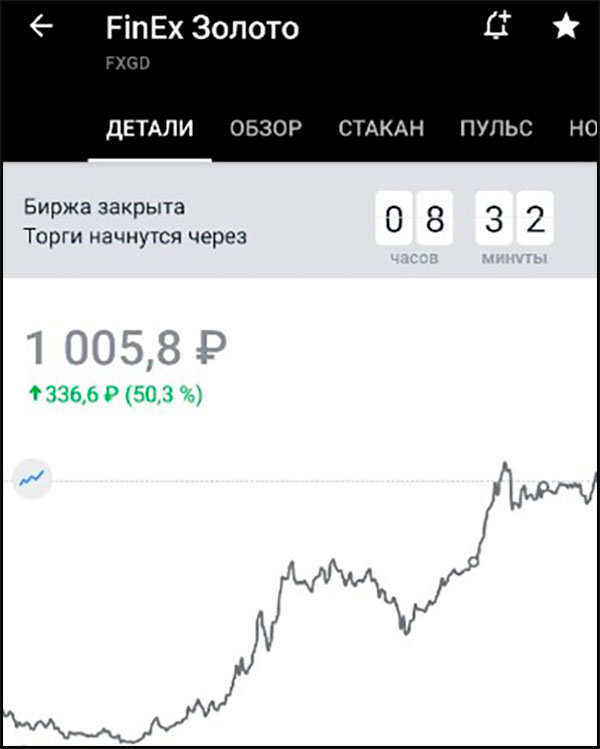

FXGD — В данный фонд входят не акции, а золото. Данный фонд является защитным активом, но и он за последнее время растет в цене. Год назад данный актив стоил 660 рублей, а сегодня уже 1000. То есть, за год стоимость выросла на одну треть, а точнее на 50%. Отличный результат за год.

FXRU — Еврооблигации российских корпораций. Как мы знаем, покупка облигаций является консервативным инвестированием, поэтому и инвестирование в облигационные фонды также будет являться низкорисковым и низкодоходным. Год назад его стоимость составляла 782 рубля за лот, а сегодня 974 рубля. То есть годовая прибыль составила 23,5%. Конечно, меньше, чем вышеуказанные, но тем не менее вполне себе неплохо, особенно если учесть, что привязан данный фонд также к вечнозеленым долларам.

FXMM — краткосрочные казначейские векселя США с рублевым хэджем. Если вы посмотрите на график, то увидите, как гладко и ровно он растет постоянно вверх. Только не обольщайтесь сильно. Данный инструмент является консервативным и много прибыль вам не принесет. За последний год фонд принес всего 5,2% годовых. Но тем не менее, фонд можно использовать как инструмент для сохранения денег от инфляции.

FXRB — Еврооблигации российских корпораций. Как вы поняли, здесь высокого дохода также не стоит ждать, но он хотя бы довольно стабилен и также плавно идет вверх. За последний год стоимость фонда увеличилась на 7,5%. По крайней мере, это выгоднее банковского депозита, да и от инфляции спасет с меньшими с наименьшими рисками.

FXRL — Акции российских компаний. Довольно неплохой фонд, но не самый прибыльный. Тем не менее, за год с учетом пандемии он принес 9% прибыли.

FXCN — Акции крупнейших китайских компаний. Китайцы тоже не дремлют, да и фонд у них вполне неплохой получился. За последний год данный ETF увеличилсвою стоимость на 61,7%. Отличный результат, да и сам фонд привязан к доллару.

FXDE — Акции крупнейших немецких компаний. Это первый фонд, который привязан к евро, а не к доллару или рублю. По хорошему счету он не сильно растет в цене (плюс-минус), но за последний год все же решил дать немного роста. Конкретно, цена фонда увеличилась за год на 31%. Довольно хороший результат, да еще и привязан к Евро.

Примерно такой список я накидал для вас, так как считаю, что именно эти ETF фонды являются самыми лучшими в плане доходности и рисков для российского инвестора. Конечно, многие со мной не согласятся, но у инвесторов в принципе редко бывает одинаковое мнение.

Биржевые ПИФы

Помимо ETF хотелось бы рассмотреть некоторые биржевые ПИФы, которые выполняют по сути ту же самую функцию, и которые я считаю самыми лучшими для инвестирования.

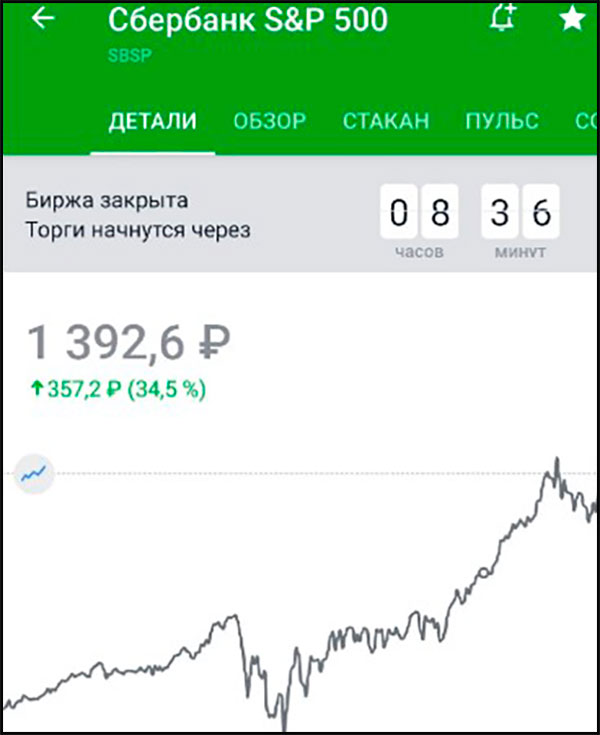

Сбербанк S&P500 (SBSP) — фонд, который повторяет индекс S&P500, который можно купить на Московской бирже. Конечно, у большинства брокеров вы его не найдет. Но Сбербанк и Тинькофф инвестиции им располагают. Я себе периодически докупаю, тем более, что по статистике он всегда растет. Все таки крупнейшие американские компании. За год такой фонд принес более 34%.

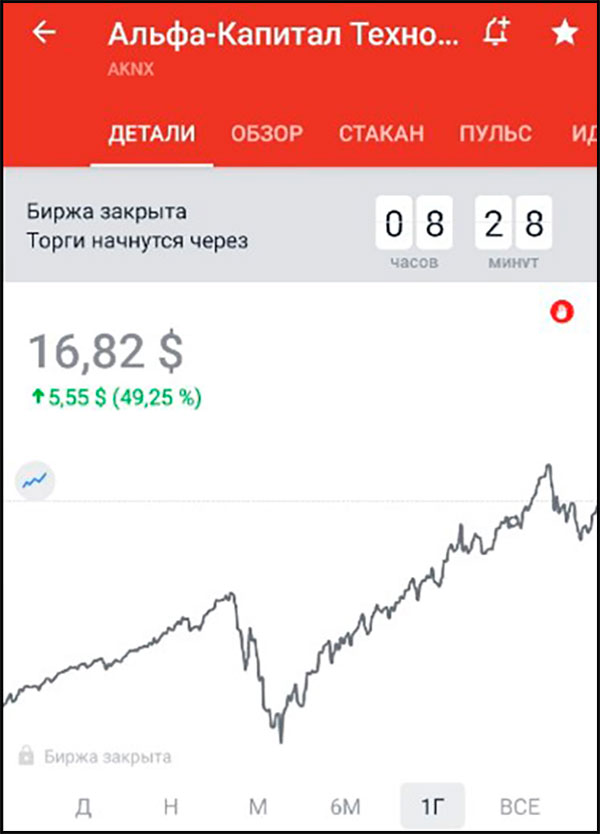

Альфа-Капитал Технологии (AKNX). Данный фонд чем-то похож на FXIT, о котором я говорил в самом начале. Но здесь мы видим фонд, состоящий из всего 100 акций крупнейших IT компаний США, но стоит гораздо дешевле. Торгуется данный фонд в долларах, и за 1 год цена на него поднялась аж на 66,7%. Весомый доход для ценных бумаг.

VTBB — ВТБ корпоративные облигации. Довольно интересный консервативный фонд, который повторяет по составу фонд корпоративных облигацийМосковской биржи. За последний год доходность фонда составила более 10%, что вполне неплохо для облигаций.

TECH — БПИФ, созданный самим «Тинькофф». По сути представляет собой бюджетный вариант FXIT, но в него входит в два раза меньше эмитентов. Также, стоит учесть, что в данный фонд входят не только акции США, но и бумаги США и Израиля. Фонд молодой, так что пока о нем особо ничего не скажешь. Но по сути он перспективный, недорогой в плане вхождения (8 центов за лот) и торгуется в долларах.

Куда лучше вкладываться?

Конечно, многие из вас спросят, в какие фонды лучше вкладывать деньги российскому инвестору. Но я вам скажу, что нет однозначного ответа. Фонды хороши тем, что здесь как раз не надо ждать точки входа, следить за каждой компанией. Можете просто посмотреть статистику и вы будете примерно знать как ведет себя тот или иной фонд. Да и в принципе, вы сами можете прикинуть, что Apple, Microsoft, Intel так и будут продолжать свою деятельность, выпуская новые востребованные продукты. Американский рынок IT всегда будет расти (мое личное мнение), поэтому в него стоит вкладываться. Конкретно речь идет от таких фондах как FXIT, AKNX и TECH. Самый лучший и проверенный — это конечно же FXIT, но и вход там сейчас не дешевый. Поэтому, если вы не стеснены в средствах, то можете взять его в долгосрок, а если стеснены, то возьмите что подешевле. Но это лишь мои мысли, а не призыв к действию.

Также подумайте над акциями американских компаний, а конкретно о фондах FXUS и SBSP. Ну и золото можете использовать как защитный актив, которы, кстати, еще и растет в неплохом темпе. В общем, смотрите и выбирайте.

Что касается брокера, то для я бы рекомендовал Тинькофф Инвестиции . Особенно данный брокер идеален для новичка. Интерфейс интуитивно понятен и очень удобно совершать покупки как в рублях, так и в долларах. Я пользуюсь услугами нескольких брокеров, и Тинькофф мне понравился больше всего.

Ну а вообще, если вы хотите научиться грамотному инвестированию и правильно составить инвестиционный портфель, я рекомендовал бы посетить улетный и в то же время бесплатный марафон мастер Федора Сидорова . Это реально очень крутой марафон, рассчитанный на 5 дней. Я благодарю судьбу за то, что попал на этот курс и за 2 года вышел на очень приличный плюс. Теперь продолжаю улучшать результаты.

Ну а на этом у меня все. Обязательно подписывайтесь на мой паблик в ВК и на мой канал на ютубе. Там я разоблачаю различного рода мошенников и аферистов. Жду вас снова на своем блоге. Пока-пока!

Источник