Доходность подборки ВТБ Капитал Инвестиции топ-10 акций США превысила 100%

Доходность перечня топ-10 акций США, составляемого и обновляемого аналитической командой ВТБ Капитал Инвестиции, с момента запуска 20 марта 2017 г. превысила 100%. Только за последний месяц (с 7 декабря по 12 января) включенные в перечень бумаги показали рост 10,6%, в то время как индекс S&P 500 вырос лишь на 3.2%. В 2020 году предложенная аналитиками ВТБ Капитал Инвестиции стратегия обогнала данный бенчмарк более чем на 30 процентных пунктов.

В топ-10 акций США аналитики ВТБ Капитал Инвестиции отбирают наиболее перспективные бумаги из индекса S&P 500, используя методы фундаментального и количественного анализа. Для поддержания оптимальной структуры периодически проводится ребалансировка акций. Продукт подходит инвесторам, фокусирующимся на долгосрочном приросте капитала и толерантным к краткосрочной волатильности рынка акций. Топ-10 предоставляется клиентам ВТБ Капитал Инвестиции, а также доступен в официальном телеграм-канале ВТБ Мои Инвестиции. Помимо подборки по акциям США ВТБ Капитал Инвестиции готовят также топ-10 глобальных акций и топ российских бумаг.

«Мы стараемся дать нашим клиентам возможности для сохранения и преумножения сбережений через инвестиции. Не только в части предоставления простого и удобного доступа к рынкам, но и через качественную аналитику и инвестиционные идеи. Своевременная ротация отраслей, грамотный отбор наиболее перспективных в текущих условиях акций и правильная макростратегия обеспечивали опережающий рост доходности подборки топ-10 акций США. Удовлетворенность наших клиентов результатами от инвестиций — для нас важнейший приоритет», — отметил Владимир Потапов, главный исполнительный директор ВТБ Капитал Инвестиции, старший вице-президент ВТБ, руководитель департамента брокерского обслуживания.

Справка

В обновленный 13 января 2021 г. состав топ-10 акций США входят BioMarin Pharmaceutical Inc, Boston Scientific Corp, Comcast Corp, Electronic Arts Inc, EQT Corp, Lumentum Holdings Inc, RG Energy Inc, Southwest Airlines Co, Truist Financial Corp, Tyson Foods Inc.

Источник

Инвестиции в SPAC-компании — это перспективно. Топ-10 вариантов от ВТБ

Число инвесторов в России растет стремительными темпами. Вместе с ними растет и перечень инструментов в портфелях. В последнее время мы часто слышали вопросы от наших клиентов про SPAC. Рассказываем о том, что это и как на этом можно заработать.

Special Purpose Acquisition Company (SPAC) — это публичная компания, не ведущая операционной деятельности, созданная специально с целью слияния с другой компанией и вывода ее, таким образом, на биржу. Процедура слияния со SPAC дает возможность выйти на фондовый рынок в обход традиционного IPO.

Купить кота в мешке

В отличие от длительного процесса классического IPO, SPAC позволяет непубличным компаниям быстро привлечь долевое финансирование и получить публичный статус по заранее оговоренной оценке. Но прежде сам SPAC должен выйти на биржу. В ходе его IPO инвесторам предлагают обыкновенные акции класса А и варранты, дающие право приобрести дополнительные акции SPAC после успешного слияния с компанией-целью. Все средства публичных акционеров хранятся на специальном отдельном счете (трасте) и могут быть использованы только для слияния с компанией-целью.

Варрант — ценная бумага , дающая держателю право покупать пропорциональное количество акций по оговоренной цене в течение определенного промежутка времени, как правило, по более низкой по сравнению с текущей рыночной ценой.

Основатели SPAC (спонсоры) регистрируют SPAC, проводят его IPO и занимаются поиском цели для поглощения. Их права распределены с правами публичных инвесторов и закреплены отдельным классом акций (класс Б). Именно этот капитал используется для финансирования операционных расходов компании, в то время как средства, привлеченные от публичных акционеров, хранятся в трасте. При слиянии с компанией-целью акции класса Б могут быть конвертированы в акции класса А, уравнивая права всех акционеров. Помимо акций класса Б, спонсоры SPAC часто владеют варрантами, которые также могут быть исполнены только после успешного слияния с компанией-целью. Таким образом, спонсоры SPAC напрямую заинтересованы в проведении успешной сделки по слиянию в течение отведенного им времени (как правило, два года с момента IPO SPAC).

Обычно SPAC-компании приобретают лишь долю в компании-цели, а не поглощают ее целиком. При этом для финансирования сделки нередко привлекается дополнительный капитал от сторонних инвесторов в формате PIPE (Private Investment in Public Equity). В отличие от публичных акционеров SPAC, PIPE-инвесторами чаще всего выступают крупные фонды, которые выдают финансирование под конкретную сделку по слиянию на индивидуальных условиях. Частным инвесторам такой вид сделок недоступен.

Таким образом, капитализация компании-цели может в несколько раз превышать первоначальный размер SPAC. В 2019 году этот показатель составил 5:1, а в 2020-м вырос до 6:1. После анонса сделки акционеры SPAC голосуют за ее одобрение. В дальнейшем несогласные владельцы акций класса А имеют право погасить собственные акции взамен на соответствующую долю в трасте.

Особенности инвестирования в SPAC

Особенности, прежде всего, в рисках. В случае если сделка за отведенный период так и не состоялась, SPAC ликвидируется, а владельцы акций класса А получают право погасить эти бумаги в обмен на денежную выплату из траста (номинал плюс накопленные проценты). Таким образом, потенциальный убыток владельцев акций SPAC до слияния с компанией-целью ограничивается уплаченной при покупке премией к стоимости чистых активов траста. В то же время потенциальный убыток владельцев варранта может составить 100% от их стоимости, так как при ликвидации SPAC все публичные и непубличные варранты полностью аннулируются.

Статус квалифицированного инвестора — необходим, инструмент доступен только им. В «ВТБ Мои инвестиции » мы значительно упростили прохождение процедуры квалификации. Если у клиента на счете от ₽6 млн или оборот по сделкам за последний год больше ₽6 млн, то он может стать «квалом» по одному клику в мобильном приложении.

Минимальный порог для инвестиций в SPAC равен стоимости акции.

Интересные факты про SPAC

- Согласно оценкам Goldman Sachs, которые приводятся в аналитических материалах банка, в 2020 году доля IPO SPAC среди всех американских первичных публичных размещений акций составила 59%. Объем привлеченного капитала превысил $76 млрд.

- С начала года SPAC привлекли $101,5 млрд, что эквивалентно $0,8 млрд в день.

- 2/3 слияний со SPAC в 2021 году проходит в секторах IT и потребительских товаров.

- Самой крупной анонсированной сделкой в 2021 году стала покупка Churchill Capital Corp IV доли в производителе электрокаров Lucid Motors. В рамках сделки компания была оценена в $24 млрд. Для сравнения, по данным Goldman Sachs, средний размер поглощаемой SPAC компании в 2020 году составил $1,7 млрд, в то время как средний размер сделки за предыдущие десять лет был лишь $832 млн.

- Согласно расчетам Bank of America, средняя продолжительность поиска цели для слияния со SPAC в период с 2010 по 2019 год составляла 16 месяцев с момента IPO. По итогам 2020 года этот показатель сократился до одного года, в 2021 году он составил лишь шесть месяцев.

Как выбрать SPAC

- Во главе таких компаний стоят известные инвестфонды и эксперты в своем секторе, у которых уже есть история удачных сделок.

- Они привлекли более $400 млн в рамках своего IPO.

- Прошло больше трех месяцев с IPO — это повышает вероятность скорого объявления сделки.

- Цена акций близка к номинальной стоимости.

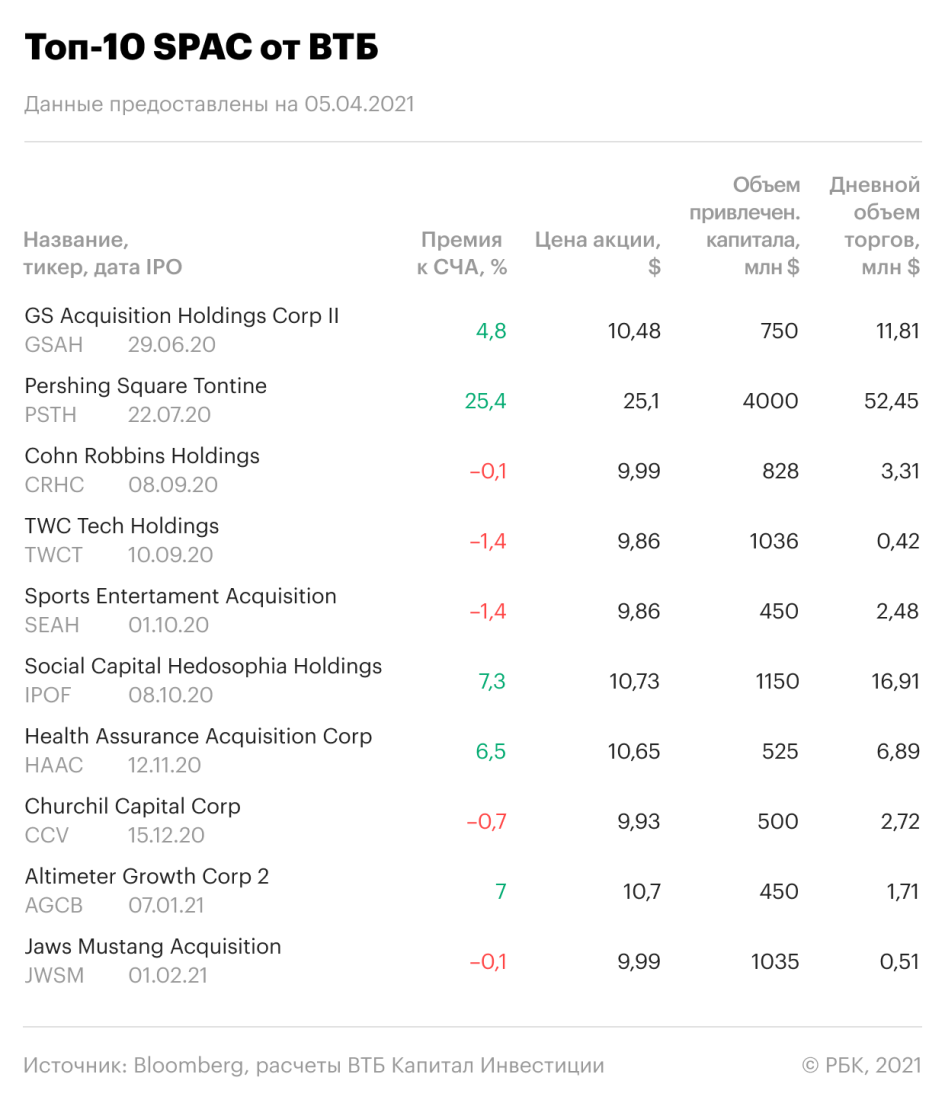

Топ-10 SPAC от «ВТБ Капитал Инвестиции»

Мы составили свой SPAC-лист из десяти интересных, по нашим оценкам, компаний. Предпочтение отдали обыкновенным акциям SPAC, так как считаем этот инструмент наиболее привлекательным с точки зрения соотношения риска и доходности.

Мы сфокусировались на эмитентах, которые находятся на этапе активного поиска цели для поглощения и еще не анонсировали сделку. Именно на этом этапе инвестор получает возможность приобрести акции SPAC по цене, близкой к номинальной стоимости, что существенно снижает риски в случае вынужденной ликвидации компании. Мы обращаем внимание на текущую рыночную премию к стоимости чистых активов и стараемся избегать экстремальных значений по этому показателю.

Мы отдаем предпочтение SPAC, во главе которых стоят известные инвестиционные фонды и эксперты в своем секторе, которые уже смогли выгодно себя зарекомендовать и могут похвастаться историей удачных сделок. Косвенным фактором доверия к управляющей команде также выступает размер успешно привлеченного в рамках IPO капитала.

Остаток времени до предполагаемой ликвидации SPAC — еще один немаловажный показатель, способный косвенно сигнализировать инвесторам о приближающемся анонсе сделки. С учетом того что средняя продолжительность поиска цели для слияния составляет порядка 6–12 месяцев, мы отдаем предпочтение SPAC, с момента IPO которых прошло более трех месяцев, с целью минимизации времени ожидания сделки.

Точка зрения авторов, статьи которых публикуются в разделе «Мнение профи», может не совпадать с мнением редакции.

Источник

Топ-10 российских акций: выбор аналитиков ВТБ Капитал

В предыдущих статьях мы рассматривали лучшие российские акции по мнению аналитиков Sberbank CIB (подробнее здесь ), а также инвестиционные идеи от аналитиков Открытие Брокер (подробнее здесь ). В последние несколько дней ВТБ Капитал обновил свой список лучших акций, который мы и рассмотрим в данной статье.

Акции, которые исключены из списка

Крупная энергетическая компания Юнипро недавно запустила 3-й энергоблок Березовской ГРЭС. Таким образом, среднесрочный драйвер роста по акциям уже реализован, и аналитики исключили Юнипро из списка самых лучших акций на российском фондовом рынке.

Также аналитики считают, что в ближайшее время нет большого потенциала роста у акций Роснефти, которые сначала года уже прибавили около 24%.

Аналитики ВТБ Капитал рекомендуют в портфель добавлять по 10% каждого эмитента. Сохраняются экспозиция в нефтегазовом секторе на фоне сохранения цен на нефть на уровне 4500 руб./барр.. Из нефтегазового сектора выбор падает на следующие компании:

· Сургутнефтегаз (привилегированные акции)

В этом списке из новых акций – Татнефть. В конце апреля будет принято решение о дивидендах, что может стать драйвером для роста акций.

Кроме этого, аналитики добавили акции Полиметалла , которые в ожидании потенциального увеличения веса акций в индексе MSCI Russia в мае, могут вырасти в цене. В списке лучших также остаются следующие эмитенты:

Выводы статьи не являются руководством к действию, а носят только информационный характер.

Источник

Я проанализировал 33 инвест-идеи от ВТБ-Капитал, и мне есть что вам рассказать

ВТБ с гордостью сообщает о результатах своих инвест-идей для среднесрочных трейдеров:

Результаты торговых идей по акциям в ВТБ Мои Инвестиции за 2020 г.В 2020 г. мы предлагали нашим клиентам 49 идей для инвестиций. 5 из них актуальны до сих пор. 2 реализовались в начале 2021 г. 42 закрылись в 2020 г. Средняя доходность по ним составила 7,3%. При том, что на реализацию некоторых ушел всего день: покупка акций ТМК (+19% за день).

Ого, средняя доходность по идеям такая высокая! Да ещё и +19% за 1 день на одной идее! Оказывается, можно было неплохо заработать, просто слепо следуя инвест-идеям от ВТБ Капитал. Но этого поста бы не было, если бы не нюансы.

Итак, я взял 33 из 49 инвест-идей, просто потому что именно столько из них имеют отношение к российскому фондовому рынку, и столько из них были доступны простому неквалифицированному инвестору с обычным количеством денег. Я не стал брать в расчёт 5 инвест-идей, которые ещё активны. Файл со всеми идеями ВТБ Капитал любезно выложил в сеть.

У меня нет оснований не доверять им в части зафиксированного результата по каждой из идей, хотя и это можно проверить (но я не стал). Я исхожу из того, что все карты выложены на стол, и не было неудачных инвест-идей, которые не попали в этот отчёт.

И я решил посчитать, смогли ли инвест-идеи от одного из именитых российских домов обыграть индекс Мосбиржи? А смогли ли они обыграть долгосрочного инвестора, который купил и забыл?

Итак у нас три героя, и их лица сгенерированы нейросетью от Nvidia.

Василий — среднесрочный трейдер. Он любит идеи от ВТБ Капитал. Он трейдил по ним, начиная с 08.08.2019 по 11.01.2021.

Для того чтобы реализовать все идеи день-в-день, ему понадобилось 800’000₽. Он заходил в каждую идею фиксированной суммой 100’000₽. Высвободившиеся от закрытых идей деньги ожидали своего часа: какие-то идеи открывались буквально на следующий день после закрытия предыдущих, а в каких-то — деньги лежали в ожидании 1-2 недели.

Результат Василия превзошёл его ожидания, ведь ему удалось заработать 307’000₽, это +38,4% за 1,5 года.

Геннадий — тоже среднесрочный трейдер. Они поспорили с Василием: Геннадий заявил, что он будет в те же дни и на ту же сумму покупать и продавать индекс широкого рынка (взят MCFTRR — индекс полной доходности нетто по ставкам российских резидентов).

Для того чтобы реализовать это, ему понадобилось столько же денег — 800’000₽.

Результат Геннадия оставляет желать лучшего, ведь ему удалось заработать 140’600₽, это +17,6% за 1,5 года.

Яна уже нам знакома по предыдущим постам. Она — за долгосрочные индексные инвестиции.

Яна заявила, что она купит на все 800’000₽ индекс широкого рынка в первый день спора Василия и Геннадия, 08.08.2019. Яна не будет продавать ничего вплоть до окончания спора 11.01.2021, а все полученные дивиденды (облагаемые налоговой ставкой резидента РФ) она будет реинвестировать.

Результат Яны оказался лучшим, незначительно обогнав результат Василия. Её инвестиции принесли 310’400₽, это +38,8% за 1,5 года.

Яна не парилась, она просто купила индексный фонд с реинвестицией дивидендов (ну или акции, и активно реинвестировала дивиденды, ничего не продавая).

И она всё равно показала лучший результат, даже без учета комиссий за сделки, которых у неё было в разы меньше.

Мы увидели, что ВТБ Капитал дает неплохие идеи: они зачастую дают результат лучше рынка. Но зачем они это делают? Ими управляет Мать Тереза?

Нет конечно, Василий из примера (имея на старте 800’000₽) сгенерировал хороший оборот по сделкам — 6’907’000₽. Если брать расценки по тарифному плану «Мой Онлайн», Василий принёс ВТБ 4150₽ комиссионного дохода. Достаточно пары тысяч таких Василиев (из 1 млн клиентов компании), чтобы раздача инвест-идей имела смысл.

Яна же не так выгодна брокеру: по тем же расценкам, Яна, закупившись единожды на 800’000₽, принесла комиссии на 480₽, что в 8 раз меньше. Яна может продать свою позицию 11.01.2021, заплатив ещё 660₽. А может продержать её ещё 1,5 года, и выиграть у Василия ещё и засчет налогов, воспользовавшись льготой долгосрочного владения.

Налоги и комиссии, кстати, в расчёте не учитывались. С ними результат Яны был бы выше.

Чью сторону занимать и занимать ли вообще — решать вам 🙂 Я свой выбор в пользу долгосрочных инвестиций сделал давно, о чём и пишу в своём блоге в Телеграм, периодически выкладывая материалы на vc.ru.

Доброго времени суток. Хороший пост с тонко подмеченной разорительной комиссией от активной торговли. Что она разорительна наглядно можно представить, если подсчитать какой процент ее составляет от . прибыли. В приведенном примере у Василия эта величина 4150/307000*100 = 1,35%. Из заработанных 3-х сотен пришлось отдать 1,35%. (!). Далее, у Геннадия должно быть не такое интеллектуальное лицо. Покупать/продавать индекс, когда брокер советует покупать/продавать конкретные активы должен человек с другим лицом. О брокере — ВТБ капитал, несомненно «талантливый»: 55,5% идей (15/27) принесли убытки. Конечный результат вытащен в плюс, лишь, превышением средней прибыли над средним убытком. Теперь немного критики и только по существу. Результат Яны за 1,5 летний период, косвенным образом доказывающий, что инвестиции в индекс широкого рынка, принесет лучшие результаты, — заблуждение, ну или подтасовка. Почему? Взгляните беспристрастно на индекс Мосбиржи за последний 20- ти летний период. 35% времени из всего этого периода ( с 2000 — 2002; с 2006-2008 и с 2010-2013 гг) на полутарогодичном интервале результат вложений в индекс был убыточным ( в лучшем случае — «при своих»). Более того, на более длительных дистанциях ( с 2004 по 2009 ( 6(!) лет), с 2008 по 2016 гг (8(!)лет) индекс НЕ рос. Очевидно, только Баффет с высоты своих 90 лет может заявить, что стратегия индексного инвестирования — лучшая. Но, разве ее он придерживается?

Странный Геннадий, зачем ему продавать индекс в дни идей о втб? Докупать да, ребалансировать да, продавать просто так идея странная даже для теста

Довольно частое явление, когда проще купить пакетное решение и не париться, типа сиплого, чем трейдить, нервничать, ночами не спать и обогнать его на 2%, в лучшем случае.

В то же время, никто не мешает диверсифицировать портфель, вложив часть в индекс, часть в дивтикеры, и активно торговать остатком. Тогда есть (небольшой) шанс научиться видеть идеи самому и делать трёхзначную доходность.

Ох уж это «Я не халявщик, я партнёр». До сих пор работает. Даже удивительно! 🤣

Источник