- ТОП-10 самых персептивных DeFi-токенов с наибольшим потенциалом роста

- Тренды на крипторынке

- ТОП-5 токенов DeFi

- Chainlink (LINK)

- Uniswap (UNI)

- Aave (AAVE)

- Compound (COMP)

- DeFi-проекты, которые еще дадут о себе знать в 2021

- Что в итоге: заключение с упором на перспективу

- Где выгоднее покупать DeFi-токены? ТОП-5 бирж

- Самые перспективные DeFi проекты на 2020 год: обзор и мнения экспертов о будущем децентрализованных финансов

- Что такое DeFi проекты и какими они бывают

- Мнения экспертов о перспективности и будущем DeFi

- Как инвестировать и заработать

- Риски работы с DeFi

- Преимущества и недостатки по сравнению с CeFi

- По каким критериям оценивают DeFi платформы

- Самые перспективные DeFi проекты

- Uniswap

- Maker

- Curve Finance

- Compound

- yearn.finance

- Synthetix

- Balancer

- RenVM

- Заключение

ТОП-10 самых персептивных DeFi-токенов с наибольшим потенциалом роста

К 2021 году рынок DeFi обрёл определенную зрелость. Можно сказать, что из кричащего подростка в 2020 году он превратился в зрелого представителя бизнеса. И 2021 год – прекрасное время, чтобы разобраться, в какие проекты стоит вкладываться и почему. Макс Крупышев поделился своим мнением, которое он подкрепляет цифрами и фактами.

Навигация по материалу:

Тренды на крипторынке

В первую очередь стоит обратить внимание на тренды. И DeFi, и вся блокчейн-индустрия – это уже давно не “о крипте”. Все ипостаси блокчейна – переходный этап от устоявшейся финансовой модели к hi-end решениям, которые направлены на оптимизацию процессов. Высокие технологии теперь не панки и анархисты, а сознательные участники “игры финансовых престолов”.

При этом институциональное участие в децентрализованном финансировании (DeFi) резко увеличилось за последние несколько месяцев. Поскольку общая заблокированная стоимость (TVL) DeFi приближается к 70 миллиардам долларов, очевидно, что рынок вышел за рамки первых последователей и любителей fast-rich методов обогащения.

ТОП-5 токенов DeFi

Как уже говорилось, децентрализованное финансирование использует смарт-контракты, автоматически выполняя код, размещенный в блокчейнах, в первую очередь Ethereum. Чаще всего код воспроизводит традиционные действия финансового рынка, такие как кредитование или торговля, но без столкновения с посредником. Именно отказ от посредников стал причиной массового обожания криптоэнтузиастами. Вдуматься только: теперь можно создавать финансовые продукты без регуляторов и приблизиться к истинной децентрализации.

В то время как показатели отдельных проектов продолжают улучшаться повсеместно, а новые вливания денег продолжают поступать в экосистему DeFi во всем мире, все чаще фонды, торговые фирмы и централизованные платформы доходности обеспечивают основную часть ликвидности проектов.

В последние месяцы несколько институциональных китов, таких как Alameda, Three Arrows, 0XB1 и Celsius, доминируют в пулах капитала многих DeFi-платформ. Big Data Protocol, периферийная платформа с крайне низким уровнем риска, привлекла более 7 миллиардов долларов в течение 24 часов с момента запуска. Становится неким правилом, что популярный проект привлечет сотни тысяч человек, когда код можно легко проверить.

Представление о проектах с низким уровнем риска в значительной степени обусловлено многократным копированием хорошо известных смарт-контрактов, таких как Sushi’s MasterChef или Synthetix Rewards. Часто изменения кода из этих эталонных «безопасных» реализаций незначительны (хотя это не означает, что они безрисковые), и похожи на конвейер: написал пару новых строк кода и проект готов. Я выбрал проекты, которые могут помочь заработать уже сегодня, а также те, которые в будущем смогут подвинуть лидеров рынка.

Chainlink (LINK)

В настоящее время эта DeFi-монета – проект, который предоставляет ценности другим инициативам за определенную плату. Таким образом платформы вроде Aave, (сберегательно-ссудный фонд DeFi) автоматически узнают, сколько стоит взятая или депонированная монета.

Да, Uniswap обогнал Chainlink по капитализации, но я считаю его главным событием 2021 года и не удивительно, что на данный момент он занимает 13 место на CMC с капом в 17 миллиардов USD.

Uniswap (UNI)

Мне по-настоящему нравится эта платформа. Простая идея, которая стала синонимом DeFi и позволила проектам в этом сегменте заявить о себе. Она дает возможность любому, у кого есть кошелек Ethereum, торговать токенами, получать комиссионный доход, будучи маркет-мейкером.

Платформа Uniswap предоставляет ликвидность для обеспечения обмена токенами и дает пользователям возможности создавать рынок для любого проекта, который им нравится, и для которого они готовы финансировать ликвидность. Просто, как “раз-два-три”. Сейчас на СMC платформа занимает 11 место с капитализацией почти 21 миллиард USD.

Aave (AAVE)

Aave – платформа, на которой вы можете разместить свои токены и получать за них проценты. В начале 2021 годовая доходность от участия в проекте составляла 6,1%, а на момент написания статьи можно говорить и 12% кэшбека за использование долговых средств. Да-да. Комиссия за транзакцию Ethereum, которая может варьироваться от $20 до $150 и более за депозит и вывод в оба конца, означает, что вам нужна сумма от $10 000 и выше, но доход реальный.

К сожалению, на платформу высокий порог входа, поэтому данный финансовый инструмент не является народным. Но если вы входите в прослойку “не жалко влить пачку долларов, но до Безоса как до Китая пешком” – то заходить можно, почти не оглядываясь. Проект весьма перспективен.

Compound (COMP)

Compound – приложение для сбережений и заимствований. Похоже на Aave, но с изюминкой, заключающееся в том, что Compound выплачивает часть прибыли собственным составным токеном с высоким рейтингом. Общая стоимость возникает из-за разницы между вложенными средствами и ценой токенов, которые имеют большую ценность, потому что являются токенами управления в бизнесе, привлекшем 10 миллиардов долларов общей залоговой стоимости.

Ключевой вывод заключается в том, что бизнес-модель по кредитованию через токены управления и использование их для получения прибыли – вполне реальна. Таким образом, пользователь зарабатывает на своих вливаниях на 1000% + больше, чем предложит Goldman Sachs или JPMorgan. Пользователь также получает управляющие токены в проекте, и может перевести их в фиат, когда захочет.

DAI – это дочерний проект Maker DAO, монета стоимостью в доллар США с небольшими дополнительными встроенными средствами. Стейблкойны являются ключом к новому пониманию “общения” между фиатом и криптой, поскольку они предлагают стабильную ценность в токене, который является мостом к фиатной валюте и ее глобальной ликвидности в размере 150 триллионов долларов, а DAI имеет прекрасную особенность. Проект выплачивает дивиденды в размере 3% в год. Если вы держите токен на Coinbase и других биржах, то проект будет собирать общий доход и вы будете видеть, как капают ваши дивиденды.

Трехпроцентный годовой доход вряд ли станет чем-то грандиозным для тех, кто вращается в мире биткоинов. Но, если подумать, это потрясает парадигму для всей финансовой системы. Даже если исключить проценты, DAI – это валюта, которая сама по себе приносит дивиденды.

DeFi-проекты, которые еще дадут о себе знать в 2021

Киты-проекты, которые резко рванули в 2021 году не факт, что останутся на вершине DeFi-Олимпа. Буквально неделю назад на Binance вышел невероятно яркий Shiba Inu, но хайп вокруг него сошел на нет.

При этом есть большое количество молодых да ранних, которые могут стать важными игроками во второй половине года. Это как раз те 5 проектов, которые дополняют мой топ-10. Они тоже могут превратить вас в миллионеров… Или не превратить. Я в очередной раз говорю, что это лишь мое мнение о высоковолатильном рынке, который предполагает постоянный риск.

- Curve. Биржа обмена и ликвид пул на Эфире. Основное достоинство: обмен стейблкойнов с максимально низкой комиссией. Большой выбор пар и “все как в Uniswap”, только дешевле и быстрее – вполне удачное решение для борьбы за свое место под криптосолнцем.

- Synthetix (SNX). Платформа для спекулятивного дохода на материальном сырье, фиате и крипте на ERC20-токенах. Проекту пророчат место MakerDAO, у него хорошая репутация и отсутствие скандалов в прошлом разработчиков.

- JUST (JST). Все, что делает Джастин Сан, основатель проекта Tron, – это феерия маркетинга. Именно поэтому токены нового проекта в пре-сейле разлетелись за 5 минут. Основная идея – кредитование с высокой степенью доходности. Платформа уже показала себя с лучшей стороны, поэтому я уверен, что Сан будет продавливать популярность ко второй половине года еще сильнее.

- WBTC (Wrapped Bitcoin). Мне нравится сама концепция “битка на эфире”: максимальная ликвидность с максимальным функционалом Ethereum. Децентрализованная автономная организация (DAO), позволяет голосовать каждому из участников платформ, входящих в экосистему (тот же MakerDAO или Compound).

- RenVM. Амбиции разработчиков просто невероятны: они хотят привлечь в DeFi классические криптовалюты. Сейчас это BTC, BCH и Zcash. Нельзя сказать, что это полноценный dApp. Перед нами сеть, в которой можно спокойно “перекладывать” ликвидность активов из блокчейна в блокчейн. А это открывает для финансовых стратегий.

Что в итоге: заключение с упором на перспективу

DeFi, в какой-то мере, победит классическую крипту, даже если биткоин достигнет сокровенного $1 000 000 за монету.

Мир децентрализованных финансов сложен. Пользователи могут заработать кучу денег в одночасье, но они также могут потерять все за секунды. Риск может быть высоким, но возможностей гораздо больше.

DeFi, будучи молодым рынком, все еще должен заявить о себе и закрепить четкие позиции. Выбор сделает только сообщество. При нынешних темпах DeFi, скорее всего, сохранит состояние “Дикого Запада” криптовалюты, как и ICO в 2017 году, но вперед будут вырываться открытые и честные проекты, а сомнительные осядут в даркнете со своей нишей. Я – за первый вариант и уверен, что все платформы, которые я озвучил, как минимум навсегда впишут себя в историю цифровой экономики, как максимум дадут старт совершенно новым возможностям в децентрализованных финансах.

Где выгоднее покупать DeFi-токены? ТОП-5 бирж

Для безопасной и удобной покупки криптовалют с минимальной комиссией, мы подготовили рейтинг самых надежных и популярных криптовалютных бирж, которые поддерживают ввод и вывод средств в рублях, гривнах, долларах и евро.

Надежность площадки в первую очередь определяется объемом торгов и количеством пользователей. По всем ключевым метрикам, крупнейшей криптовалютной биржей в мире является Binance. Также Binance самая популярная криптобиржа в России и на территории СНГ, поскольку имеет наибольший оборот денежных средств и поддерживает переводы в рублях с банковских карт Visa/MasterCard и платёжных систем QIWI, Advcash, Payeer.

Специально для новичков мы подготовили подробный гайд: Как купить биткоин на криптобирже за рубли?

Рейтинг криптовалютных бирж :

| # | Биржа: | Cайт: | Оценка: |

|---|---|---|---|

| 1 | Binance (выбор редакции) | https://binance.com | 9.7 |

| 2 | Bybit | https://bybit.com | 7.5 |

| 3 | OKEx | https://okex.com | 7.1 |

| 4 | Exmo | https://exmo.me | 6.9 |

| 5 | Huobi | https://huobi.com | 6.5 |

Критерии по которым выставляется оценка в нашем рейтинге криптобирж :

- Надежность работы — стабильность доступа ко всем функциям платформы, включая бесперебойную торговлю, ввод и вывод средств, а также срок работы на рынке и суточный объем торгов.

- Комиссии – размер комиссии за торговые операции внутри площадки и вывод активов.

- Отзывы и поддержка – анализируем отзывы пользователей и качество работы техподдержки.

- Удобство интерфейса – оцениваем функциональность и интуитивность интерфейса, возможные ошибки и сбои при работе с биржей.

- Особенности платформы – наличие дополнительных возможностей — фьючерсы, опционы, стейкинг и прочее.

- Итоговая оценка – среднее число баллов по всем показателям, определяет место в рейтинге.

Дата публикации 21.05.2021

Подписывайтесь на новости криптовалютного рынка в Яндекс Мессенджер.

Поделитесь этим материалом в социальных сетях и оставьте свое мнение в комментариях ниже.

Источник

Самые перспективные DeFi проекты на 2020 год: обзор и мнения экспертов о будущем децентрализованных финансов

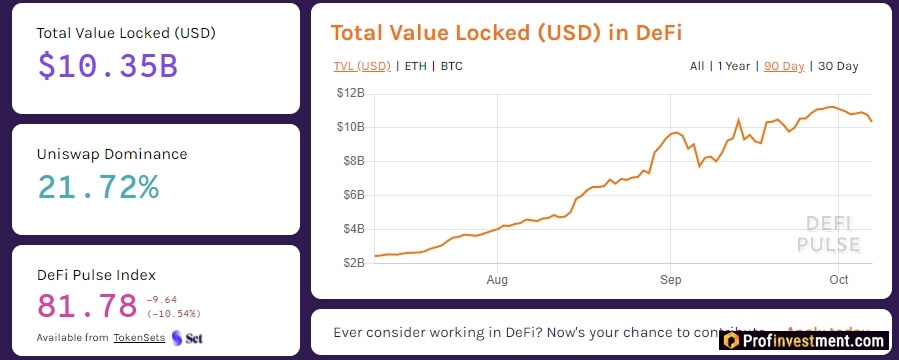

Перспективные DeFi проекты используют программное обеспечение с открытым исходным кодом для предоставления финансовых услуг без посредников, прозрачно и анонимно. На текущий момент в децентрализованных протоколах заблокировано уже более 10 миллиардов долларов, и это число быстро растет. DeFi помогает сделать процесс пользования финансовыми услугами более демократичным и включает в себя различные компоненты, начиная от управления данными и заканчивая страхованием, кредитами и стабильными монетами (стейблкоинами).

В настоящий момент существует около 250 различных DeFi решений, согласно данным сайта DeFiPrime. Редакция Profinvestment.com рассмотрела самые перспективные DeFi из них по состоянию на вторую половину 2020 года.

Что такое DeFi проекты и какими они бывают

DeFi – аббревиатура, которая расшифровывается как децентрализованные финансы. В основе этой концепции лежит идея совмещения двух направлений:

- Возможность пользования услугами, аналогичными банковским, страховым и прочим традиционным услугам.

- Предоставление каждому человеку право полного контроля над его средствами.

С технической точки зрения децентрализованные финансовые системы призваны максимально демократизировать структуру управления активами, а также сделать торговлю, инвестиции, кредитование, депонирование и другие функции полностью бесшовными.

Большинство проектов DeFi работают на блокчейне Ethereum, хотя все чаще начинают появляться альтернативные варианты (например, на Binance Chain). Преимущество Ethereum в том, что он изначально был создан как экосистема для разработки децентрализованных приложений и предоставляет обширный функционал для разработчиков в этой сфере. Это позволяет разработчикам создавать проекты и делиться ими без потребности в крупных спонсорах или посредниках.

Наиболее востребованы следующие типы перспективных DeFi-проектов:

- Кредитные протоколы, основанные на работе пулов с активами. Пользователи могут занимать криптовалюты и токены под залог других активов, а также вносить свои средства в пул под проценты.

- Децентрализованные торговые биржи (DEX). Сетевые протоколы, также использующие пулы ликвидности для обеспечения мгновенного обмена активами с минимальными комиссиями.

- Синтетические активы. Создание производных активов на блокчейне позволяет пользователям получать доступ к различным реальным рынкам (от фиата до золота), сохраняя при этом преимущества, которыми отличается децентрализованная сеть.

- Платежные сети. Позволяют обрабатывать единовременно тысячи операций с низкими комиссионными сборами.

- Активы. Токенизированные активы, переносящие ценность различных внешних продуктов на блокчейн Эфириум. К примеру, разнообразные стейблкоины, токенизированный биткоин и др.

Есть немало других категорий, такие как лотереи, страхование или рынки предсказаний. Но они несколько специфичны и поэтому используются реже, чем общеприменимые, которые мы перечислили выше.

Мнения экспертов о перспективности и будущем DeFi

Чанпэн Чжао, глава Binance

Чжао сказал в одном из интервью, что в долгосрочной перспективе Бинанс планирует всячески продвигать децентрализацию, несмотря на то, что сама будет оставаться централизованным проектом. Запущенная цепочка Binance Smart Chain создана чтобы дать альтернативу пользователям и разработчикам, которые хотят избежать растущих транзакционных сборов Ethereum.

Бинанс активно продвигает DeFi проекты, дает им возможность размещаться на своем блокчейне, добавляет в листинг их токены. Некоторые из этих проектов потерпели неудачи, из-за чего политика биржи подверглась критике в Твиттере. Чжао заметил на это, что на Ethereum есть масса проектов, которые провалились, но никто не жалуется по этому поводу Виталику Бутерину.

DeFi становится все более популярным на рынках Китая, Таиланда, Сингапура, и Бинанс собирается продолжать экспериментировать в этом направлении.

Мария Станкевич, директор по развитию EXMO

Команда EXMO одобрительно относится к продвижению ДеФи, считая, что с децентрализованными финансовыми продуктами жизнь людей может существенно облегчиться – не нужно собирать документы и справки, чтобы взять кредит или создать депозит, не нужно подтверждать кредитную историю. Все происходит мгновенно и прозрачно. Кроме того, ДеФи стирает границы между странами.

Виталик Бутерин, соучредитель Ethereum

Несмотря на то, что подавляющее большинство перспективных DeFi проектов размещается на блокчейне Ethereum, Бутерин призывает относиться к развивающейся в них экономике с осторожностью. Он сравнивает «доходное фермерство» с тем, как государство печатает деньги. Доходное фермерство (получение процентного вознаграждения за предоставление ликвидности) это настоящий бум в DeFi, но Виталик подчеркивает факт агрессивной инфляции многих токенов, оказывающей понижающее давление на цены.

Такого мнения придерживается не только он один. Пользователи Twitter уже окрестили доходное фермерство «гигантской схемой Понци».

Question to anyone who normally sees themselves as «defi skeptic»: what’s your favorite defi project?

Майк Новограц, глава криптоинвестиционной компании Galaxy Digital

Новограц не так давно инвестировал в компанию по управлению активами децентрализованного финансирования ParaFi Capital. Он считает, что потенциал DeFi просто ошеломляющий и нужно как можно активнее помогать этому направлению развиваться и охватывать новые сферы рынка. А глава ParaFi Бен Форман добавил, что DeFi представляет собой зарождающуюся архитектуру для новой открытой финансовой сети. Биткоин в свое время успешно продемонстрировал преимущества децентрализации, но теперь пришло время создать гибкую инвестиционную структуру уже в более широком смысле.

Юрий Мазур, руководитель отдела анализа данных CEX.IO Broker

Мазур отмечает , что многие инвесторы сейчас переходят из традиционного инвестирования в ДеФи-проекты и напоминает, что вкладывать в эту сферу стоит не более чем 10-15% капитала. Крипторынок всегда был и остается волатильным, но DeFi-токены на нем – это самое рискованное направление, которое никак нельзя делать основным ядром инвестиций.

Райан Селкис, основатель рыночного агрегатора Messari

По убеждению Райана, в сфере DeFi сейчас надувается пузырь. В своем Twitter он сказал, что данный рынок наводнен финансовыми пирамидами, и призвал всех быть готовыми к его краху.

The DeFi bubble will pop sooner than people expect.

We’re nearing the apex of ponzi economics, rug pulls, and «yield» hopping, and ETH fees are going to eat too heavily into non-whale profits.

Как инвестировать и заработать

Перспективные DeFi проекты дают возможность получать дополнительный доход разными способами. Наиболее востребованы:

- Доходное фермерство. Получение токенов за внесение ликвидности в протокол. Концепция стала популярной благодаря проекту COMP, который начал раздавать свои управляющие токены и тем самым стимулировал пользователей совершать операции в кредитном протоколе. В сентября 2020 года биржа Binance запустила платформу Binance Launchpool для фарминга DeFi. Сейчас на ней представлены перспективные DeFi проекты: Bella, Wing,Flamingo, Venus, Alpha Finance.

- Поставки ликвидности. Децентрализованные торговые биржи работают на механизме пулов ликвидности, которым необходимы поставщики, вкладывающие свои активы. Вознаграждение позволяет эффективно стимулировать участников.

- Стейкинг. Пользователь блокирует свои средства в кошельке и не трогает их определенное время, тем самым поддерживая работоспособность сети и получая за это вознаграждение.

- Инвестирование. Многие токены имеют хороший ценовой потенциал и могут быть использованы как инвестиционные активы с целью дальней перепродажи. Однако это очень рискованно, наблюдались взлеты и падения курсов таких токенов на тысячи процентов за считанные часы.

- Лендинг (р2р-кредитование). Владельцы криптовалюты, которые пока ей не пользуются, могут отдать ее в оборот и получить процентную прибыль с этой операции. Криптовалюта используется для выдачи обеспеченных кредитов другим пользователям.

- Кредитное плечо. Биржи DEX, которые поддерживают маржинальную торговлю, нуждаются в кредиторах, которые бы предоставляли кредитное плечо трейдерам. За это действие полагается процентный доход.

Разные способы имеют свои преимущества и недостатки, поэтому выбор оптимального варианта или их сочетания может занять какое-то время.

Риски работы с DeFi

Нынешнюю ситуацию в сфере DeFi часто сравнивают с увлечением ICO в 2017 году. Конечно, ДеФи не столь подвержена агрессивным спекуляциям по сравнению с ICO, однако внушительный уровень доходности, который предлагают децентрализованные проекты, заставляет задуматься о рисках, о которых инвесторы часто забывают. В их числе:

- Уязвимость смарт-контракта. Какие бы меры безопасности ни придумывали разработчики, хакеры тоже не стоят на месте и отыскивают лазейки, позволяющие украсть средства или изменить протокол в свою пользу.

- Уязвимости на стороне пользователей. Не каждый пользователь в должной мере следит за сохранностью своих приватных ключей и паролей. Как минимум, рекомендуется пользоваться аппаратными кошельками и двухфакторной аутентификацией.

- Неудачные обновления протокола. Многие DeFi проекты управляются с помощью DAO, то есть с участием голосов всех держателей токенов. Но мнение большинства не всегда может совпадать с лично вашим.

- Финансовые риски, основной из которых – падение стоимости того или иного актива. Предсказать скачки курса практически невозможно из-за отсутствия исторических данных.

Лучший способ узнать об особенностях и рисков ДеФи-продуктов – попробовать самостоятельно с небольшими суммами, при этом всегда учитывая, что данный вид инвестиций относится к высокорисковым.

Преимущества и недостатки по сравнению с CeFi

Рассмотрим, чем перспективные DeFi площадки отличаются от аналогичных централизованных сервисов.

- Анонимность, отсутствие верификации и каких-либо требований к личности пользователя.

- Низкие комиссионные сборы и высокая скорость транзакций.

- Самостоятельный контроль собственных средств.

- Открытый исходный код.

- Риски уязвимостей в протоколах.

- Менее понятный пользовательских интерфейс.

- Высокая волатильность токенов.

- Много некачественных проектов на рынке.

По каким критериям оценивают DeFi платформы

Чтобы найти действительно перспективные площадки ДеФи, можно проанализировать их самостоятельно или (что разумнее) довериться мнению специалистов. В сети есть сайты, которые оценивают проекты по тем или иным параметрам, чтобы составить список лучших.

Основные факторы, которые учитываются в аналитике:

- количество активных пользователей;

- капитализация токена платформы;

- общий объем заблокированной в протоколе ценности;

- наличие открытого кода;

- безопасность смарт-контрактов, которые подвергаются аудиту;

- финансовые риски (обеспечены ли активы, или их стоимость поддерживается только алгоритмически).

Мы предлагаем список из 10 DeFi платформ, заслуживающих внимания. Они перечислены в порядке убывания заблокированной стоимости по состоянию на октябрь 2020 года.

Самые перспективные DeFi проекты

Uniswap

Uniswap – децентрализованный протокол, созданный для обмена активами на блокчейне Ethereum. Традиционные книги ордеров здесь заменены на пулы ликвидности, так что желающий может мгновенно обменять между собой токены ERC-20 и непосредственно ETH. Также здесь можно зарабатывать, предоставляя ликвидность протоколу. Для вознаграждения поставщиков ликвидности используются обменные комиссии (0,3% за сделку).

Примечательно, что при желании любой пользователь может также и создать собственный пул ликвидности, внеся в протокол равноценную сумму ETH и токена ERC-20. Маркет-мейкер устанавливает обменный курс, который в ходе торговли корректируется. Когда с одной стороны активов становится меньше, а с другой больше, цена изменяется, чтобы сохранять баланс.

Maker

MakerDAO – кредитная платформа, также на базе Эфириум, поддерживающая долларовый стейблкоин DAI. Пользователь Maker может открыть хранилище, заблокировать там криптовалюту в качестве залога, и на ее основе создать равноценное количество DAI. Плата за стабильность выражается в виде непрерывно начисляющихся процентов на вложенную криптовалюту. При погашении долга проценты выплачиваются.

Можно занимать DAI в объеме до 66% от стоимости залога (таким образом, коэффициент обеспечения составляет 150%). Если стоимость падает ниже этого уровня, то грозит штраф и ликвидация обеспечения. Держатели нативного токена MKR участвуют в управлении системой, голосуя по различным параметрам.

Curve Finance

Curve – биржевый пул ликвидности, работающий на Ethereum и ориентированный главным образом на взаимодействие со стейблкоинами. Участники получают возможность торговать стабильными монетами с низкой комиссией и низким уровнем проскальзывания.

Платформа предлагает к использованию семь разных пулов, которые различаются поддерживаемыми в них активами и дополнительными условиями. На текущий момент это пулы Compound, BUSD, Y, PAX, sBTC и ren, которые дают возможность работать с действительно широким диапазоном валют ERC-20. Для стимулирования поставщиков ликвидности используется токен CRV, которым вознаграждаются вложения в тот или иной пул.

Aave – некастодиальный протокол с открытым исходным кодом для децентрализованного кредитования и заимствования. Внося ликвидность в протокол, пользователь конвертирует свою криптовалюту в ERC20-совместимые aTokens. На эти токены сразу же начинают начисляться проценты.

С другой стороны, пользователи могут занимать любые из поддерживаемых активов под залог криптовалюты. Такие параметры, как порог ликвидации, ликвидационный штраф или коэффициент обеспечения зависят от конкретного актива. Процентные ставки также постоянно регулируются на основе спроса и предложения на конкретный актив, хоть участник может выбрать вариант с более стабильной ставкой.

WBTC – это поддерживаемый биткоином токен ERC-20. Основная идея заключается в том, чтобы всю масштабную ликвидность, которая есть у Bitcoin-сети, перенести в более гибкое пространство Ethereum. Первоначальное хранение обеспечивает BitGo, а первоначальную ликвидность – Kyber и Ren. WBTC доступен для торговли на различных децентрализованных и централизованных биржах.

Любой желающий может убедиться в полноценном обеспечении WBTC, это открытая информация. Структура управления WBTC представляет собой DAO, где право голоса есть у каждого из шестнадцати участвующих проектов, включая Compound, Dharma, MakerDAO и др. Процесс открытый, но контролируется мультиподписным контрактом, который поддерживают участники DAO.

Compound

Compound – алгоритмический финансовый рынок на блокчейне Эфириум, позволяющий брать обеспеченные кредиты или же зарабатывать проценты на депозитах. Проценты начинают начисляться мгновенно после внесения средств в протокол, а ставки изменяются каждые 15 секунд исходя из положения рынка. Все поставки ликвидности представлены в виде cTokens, и участник имеет возможность занимать занимать до 75% от общей стоимости cTokens.

В любой момент можно ввести или вывести средства, главное, всегда удерживать нужный уровень обеспечения во избежание ликвидации позиции. 10% от выплачиваемых процентов идут в резерв, а остальные выплачиваются поставщикам в виде управляющих токенов COMP, выпущенных в мае 2020 года.

yearn.finance

yearn.finance – это экосистема, представляющая собой агрегатор кредитных услуг. Дает доступ к протоколам Compound, Dydx, Aave, Fulcrum и автоматически подбирает тот вариант, который выглядит наиболее выгодным в каждый момент времени. Как только клиент вкладывает токены, система конвертирует его в yTokens и регулирует баланс таким образом, чтобы оптимизировать вклад.

Токен YFI служит для управления платформой и распространяется среди поставщиков ликвидности. Контроль над выпуском токена принадлежит multisig-кошельку, требующему для каждого изменения согласия минимум шести из девяти участников.

Synthetix

Synthetix – это Ethereum-платформа для создания синтов (так называемых синтетических активов). Стоимость этих активов всегда соответствует стоимости реальных, будь то криповалюта, фиатная валюта, сырьевой товар и т.д. (около тридцати вариантов синтов, в планах расширение списка). Собственный токен платформы называется SNX, пользователям необходимо заблокировать его или ETH в качестве залога, чтобы создавать свободно торгуемые синты.

Держатели SNX, создающие синтетические активы, получают доход с транзакционных сборов, когда синты обмениваются на внутренней бирже Synthetix.Exchange.

Balancer

Balancer – это AMM (автоматизированный маркет-мейкер), с помощью которого любой участник может создавать пулы ликвидности или добавлять в них активы. Принцип похож на Uniswap, но там внесенные активы автоматически делятся по ценности 50/50, а в Balancer можно регулировать соотношение.

В рамках протокола есть разные виды пулов: частные (один владелец имеет право добавлять ликвидность и свободно редактировать любые параметры), общие (добавлять ликвидность может любой желающий, привилегии у всех равны), смарт-пулы (разновидность частного, но с тем отличием, что параметры по большей части контролирует смарт-контракт).

RenVM

RenVM – проект, предоставляющий возможность объединять внешние цифровые активы (на данный момент поддерживаются BTC, BCH и ZEC) со сферой DeFi. RenVM не является отдельным приложением, скорее это сеть, на основе которой разработчики могут создавать новые децентрализованные приложения. При помощи Ren ценность активов легко перемещается между блокчейнами. Отказоустойчивый протокол гарантирует, что транзакции обрабатываются честно.

Заключение

Сегодня мы можем в реальном времени наблюдать зарождение совершенно новой глобальной, гибкой и прозрачной финансовой структуры. Новые DeFi проекты появляются почти каждый день, но, конечно, успеха достигают далеко не все, а только самые перспективные с точки зрения безопасности и полезности. Перед тем, как вкладывать средства в малоизвестный протокол, изучите его как следует.

Источник