Тинькофф инвестиции ставки риска

Инвестируйте в ценные бумаги

- Открытие брокерского счета за 5 минут без визита в офис

- Доступ к ценным бумагам с любого устройства

- Поддержка в чате 24/7

Открыть счет

Миллионы клиентов уже инвестируют с нами

Лучший инвестиционный сервис в мире

Обслуживание от 0 ₽ в месяц

Комиссия только за сделки. Всё остальное — бесплатно

Мгновенный вывод средств на карту

Без комиссий в любое время. Даже в валюте

Более 11 000 ценных бумаг

Торгуйте акциями, облигациями и ETF.

Покупка валюты от 1 $ или 1 €

Простые решения инвестиционных задач

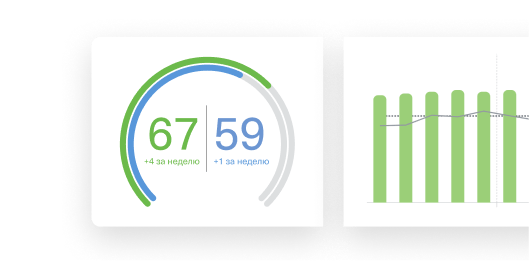

Индекс активности и настроения инвесторов в России.

Показывает, какие ценные бумаги инвесторы предпочитают покупать или продавать и в какую валюту верят.

Перейти

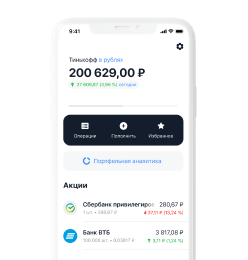

Мобильное приложение в вашем смартфоне

Соберет сбалансированный портфель, задав всего 3 вопроса

Даст доступ к IPO, структурным продуктам и тысячам популярных бумаг

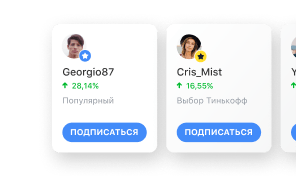

Тинькофф Инвестиции Пульс

Социальная сеть для инвесторов

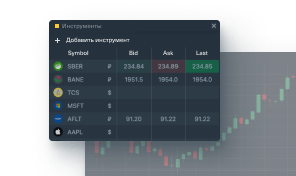

Инвестиции для профессионалов

Комиссия за сделку от 0,025%

Добавит 13% к вашим инвестициям через 3 года

Откройте брокерский счет

Это займет несколько минут. Понадобится только паспорт

Если уже есть дебетовая карта Тинькофф, подписать документы можно онлайн

Если биржа закрыта на ночь или выходной, откроем счет на следующий торговый день

Источник

Как шортить в Тинькофф Инвестициях

Торговля в шорт — возможность заработать на падении акций.

Шорт — это лонг наоборот. Сначала вы продаете акции, затем покупаете. Акции вам дает брокер взаймы. Это своего рода кредит, только брокер дает вам в долг не деньги, а акции, и вы тут же их продаете. Это как сходить в ресторан — сначала вы едите, потом платите. Только здесь платят вам, если акции компании за это время упали. 🙂

Как это выглядит в приложении? Сначала вы продаете акции, у вас на счету -5 акций, к примеру. Затем вы выкупаете эти 5 акций, и у вас на счету становится 0 акций этой компании. То есть в портфеле они больше не отображаются, позиция закрыта.

К примеру, вы зашортили 5 акций по 50 долларов, цена акций упала, вы выкупили их по 40 долларов(закрыли позицию). Ваша прибыль -10 долларов с акции, всего 50 долларов(минус комиссия брокера, разумеется).

Итак, как торговать в шорт в приложении Тинькофф Инвестиции .

1. Включите маржинальную торговлю . Иначе у вас не будет кнопки «Продать» рядом с акциями, которых у вас нет у портфеле, и вы не сможете шортить.

Нажмите на шестеренку в правом верхнем углу и включите маржинальную торговлю. Не бойтесь, просто за включение маржинальной торговли вы ничего не платите и не берете на себя никаких обязательств.

Теперь у вас появилась кнопка «Продать» рядом с акциями, которые доступны для шорта. Продажа от покупки мало чем отличаются. Точно так же можно выбрать рыночную или лимитную цену. Внизу указано, сколько акций вам доступно в шорт. На на эту сумму ориентироваться не нужно. Ниже объясню, почему.

2. Прежде чем непосредственно шортить, ознакомьтесь с тарифами за перенос открытых позиций на следующий день. Указанную сумму вы будете платить каждый день, включая выходные и праздники. Если вы закрыли шорт в тот же день, что и открыли — вы ничего не платите.

3. После подключения маржинальной торговли приложение рассчитает ваш ликвидный портфель. Когда стоимость ликвидного портфеля становится ниже минимальной маржи — вас в любой момент может вынести по маржин-коллу.

Ликвидный портфель — общая стоимость валюты и ценных бумаг, которые брокер оценил как ликвидные. Список ликвидных ценных бумаг можно посмотреть в табличке на официальном сайте.

Обратите внимание, что в этом списке нет ETF и многих акций 3го-4го эшелона.

Видите ставку риска в табличке?

На ее основе рассчитывают вашу начальную и минимальную маржу.

Чем ставка риска больше, тем вероятнее, что цена актива резко изменится.

Начальная маржа = стоимость актива*ставка риска

Минимальная маржа=50% от начальной маржи

Давайте посчитаем на конкретном примере. Расчеты ведутся в рублях. Ставку риска берем из таблички по ссылке выше, для лонга. Ставка риска разная для каждого актива.

Начальная маржа по доллару : 35,83 руб*11.64%(ставка риска по доллару)= 4,17 руб

Начальная маржа по Delta Air Lines : 3478,06 руб*43,75%= 1521,65 руб

Начальная маржа по Pfizer = 20424,92 руб*22,56% = 4607,86 руб

Начальная маржа по Virgin Galactic : 20999,75 руб*43,75% = 9187,39 руб

Начальная маржа по рублю — 0 (рубли не учитываются).

Получилось 15321 руб.

Как странно, в приложении ведь указана сумма 18759 руб!

Следующие 3 часа я переписывалась с поддержкой Тинькофф. Меня перекидывало с одного оператора на другого, никто не мог ответить, почему сумма разная. Видимо, я вообще первый человек, который решил пересчитать эти суммы самостоятельно 🙂 В итоге я получила вот такие ответы:

В общем, приложение Тинькофф глючит, маржу рассчитывает неправильно. Имейте это в виду.

Главное здесь следующее: на более рисковые активы Тинькофф дает меньше денег для шорта. И по более рисковым активам быстрее выносит по маржин-коллу. Подробнее о том, как устроена маржинальная торговля в Тинькофф, можно почитать в этой статье.

Когда индикатор выше зеленый — все ок.

Когда он оранжевый — стоимость вашего ликвидного портфеля ниже минимальной маржи. Вы больше не можете совершать новые сделки, только закрывать старые. Тинькофф рекомендует положить на счет деньги или закрыть часть сделок, чтобы вас не вынесло.

Когда красный — стоимость вашего ликвидного портфеля ниже начальной маржи. В любой момент вас может вынести по маржин-колу.

Как посчитать сумму для сделки в шорт?

Максимальная сумма считается автоматом, при продаже внизу указано количество акций, которые доступны вам:

Вот по какой формуле считается эта сумма:

(Ликвидный портфель-начальная маржа)/ ставка риска шорт по активу.

К примеру, я хочу зашортить Дельту:

(47459 руб — 18760 руб)/53.76% = 53383 руб

Время офигительных советов от Тинькофф 🙂 Конечно, на сумму больше вашего ликвидного портфеля шортить не нужно . Тем более одну акцию. В Тинькофф указана максимально возможная сумма.

Я бы посоветовала шортить на сумму не более 50% от ликвидного портфеля, если вы шортите акции нескольких компаний, разумеется. Всегда помним про диверсификацию ! 50% — только если у вас есть уже приличный опыт, вы провели тщательный анализ и уверены в своем решении.

Новичкам — не более 20-30% от ликвидного портфеля. Удельный вес акций одной компании не больше 15%.

Такие цифры мне кажутся более или менее безопасными.

- Пока не освоили торговлю в лонг, в шорт не торгуйте.

- Проверьте стоимость вашего ликвидного портфеля. ETF и многие акции не считаются ликвидными. Стоимость вашего ликвидного портфеля может вас сильно удивить!

- Суммы в приложении Тинькофф могут отображаться некорректно. Закладывайте разницу процентов в 20. Старайтесь использовать веб-терминал для торговли. Он надежнее, чем приложение, и в нем больше функций.

- Шортите на сумму не более 50% от ликвидного портфеля, если речь о нескольких компаниях.

- Если шортите акции одной компании — не рискуйте больше 10-15% от ликвидного портфеля.

- Учитывайте стоимость переноса позиций на следующий день. 25 рублей в день превращаются в 75 рублей при переносе с пятницы на понедельник.

Другие статьи по Тинькофф Инвестициям:

Источник

Тинькофф инвестиции ставки риска

Например, раз в месяц вы покупаете три лота акций по 10 000 ₽ каждый. В этом случае на тарифе «Инвестор» вы заплатите за сделку: 10 000 ₽ × 0,3% × 3 = 90 ₽.

С тарифом «Трейдер» за эту же сделку вы бы заплатили: 10 000 ₽ × 0,05% × 3 + 290 ₽ (плата за обслуживание) = 305 ₽.

Например, вы решили инвестировать 150 000 ₽ и хотите купить 100 акций по 1500 ₽ каждая. В этом случае комиссия на тарифе «Трейдер» составит: 1500 ₽ × 100 × 0,05% + 290 ₽ (плата за обслуживание) = 365 ₽.

С тарифом «Инвестор» за эту же сделку вы бы заплатили: 1500 ₽ × 100 × 0,3% = 450 ₽.

Например, вы решили инвестировать 3 000 000 ₽ и хотите купить 3000 акций по 1000 ₽ каждая. В этом случае комиссия на тарифе «Премиум» составит: 1000 ₽ × 3000 × 0,025% = 750 ₽.

С тарифом «Трейдер» за эту сделку вы заплатили бы: 1000 ₽ × 3000 × 0,05% = 1500 ₽. А с тарифом «Инвестор» комиссия составит: 1000 ₽ × 3000 × 0,3% = 9000 ₽.

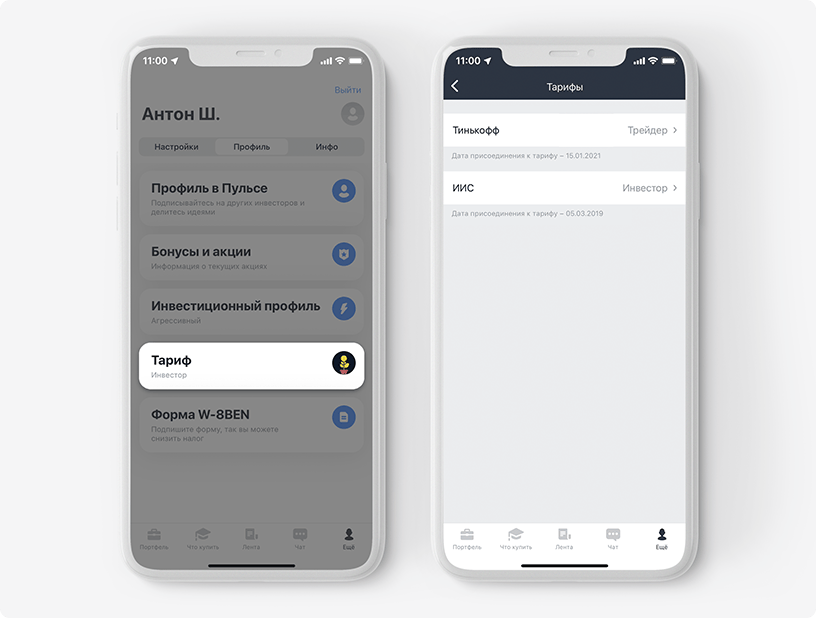

- в приложении Тинькофф Инвестиций выберите раздел «Еще» в нижней части экрана → «Профиль» → «Тариф»;

- в личном кабинете на tinkoff.ru перейдите в раздел «Инвестиции» → на вкладке «Портфель» выберите свой брокерский счет→ «О счете» → «Тариф» → нажмите на кнопку «Сменить тариф».

- Оцените, как часто и на какую сумму вы планируете покупать или продавать ценные бумаги или валюту.

- Старайтесь не менять тариф слишком часто — это бесплатно, но каждый раз после этого будет начинаться новый расчетный период по вашему брокерскому счету. На тарифах «Трейдер» и «Премиум» после первой сделки в каждом новом расчетном периоде будет списываться месячная плата за обслуживание.

Например, вы открыли счет или сменили тариф 1 апреля в 12:00. Тогда расчетный период закончится 1 мая в 11:59. А если вы открыли счет 30 января, расчетный период закончится 28 или 29 февраля (смотря какой год — високосный или нет), потому что 30 февраля не бывает.

Например, вы купили акции зарубежных компаний с долларового счета с тарифом «Трейдер». Тогда 290 ₽ будут рассчитаны и списаны в долларах по текущему курсу ЦБ.

Например, 20 июля c помощью рублевой карты Tinkoff Black вы купили акций на 1000 $ — вот как будет рассчитываться сумма, которая спишется с вашего счета.

Комиссия за сделку (0,05% по тарифу «Трейдер») рассчитывается в долларах: 1000 $ × 0,05% = 0,5 $.

Так как это ваша первая сделка в текущем расчетном периоде, с вас спишется месячная плата за обслуживание — 290 ₽. Но сделка была в долларах, поэтому 290 ₽ конвертируются в доллары по курсу ЦБ на дату сделки: 290 ₽ / 63,27 = 4,58 $.

В итоге с вашего счета спишется: (1000 $ + 0,5 $ + 4,58 $) × 63,45 ₽ (курс доллара в Тинькофф Банке на дату сделки) = 63 772,33 ₽.

Источник

Тинькофф Инвестиции: Ловушка для домохозяек

В последнее время складывается впечатление, что среди брокеров началась настоящая охота на обычных вкладчиков. Людям пытаются раскрыть глаза на бешеные доходности, которые они упускают, не инвестируя в акции и облигации. Раньше в таком агрессивном продвижении своих услуг были замечены в основном форекс-брокеры, но сегодня очередь дошла и до фондового рынка.

Постепенно упрощается процедура доступа на биржу, брокерский счёт теперь можно открыть онлайн, совершенствуются торговые терминалы, появляются новые удобные личные кабинеты, снижаются комиссии. И на самом деле это радует, в популяризации биржи нет ничего плохого.

Опасно, когда человека пытаются убедить, что для инвестирования на бирже не нужны практически никакие знания, что всё интуитивно понятно и просто.

Думаю, очевидно, что любой финансовый инструмент в неумелых руках превращается в настоящее бедствие. Например, кто-то ловко пользуется кредитками в грейс-период и получает кэшбэк, а кто-то попадает на все комиссии и платит бешеные проценты.

Сегодня мы рассмотрим новый сервис от «Тинькофф банка» – «Тинькофф Инвестиции», который должен упростить нам процесс инвестирования на фондовом и валютном рынке.

Как заверяет нас «Тинькофф», в использовании сервиса разберутся даже домохозяйки, всё на поверхности. Читать тарифы необязательно, изучать сложные графики и термины тоже без надобности.

Сервис Тинькофф Инвестиции. Достоинства

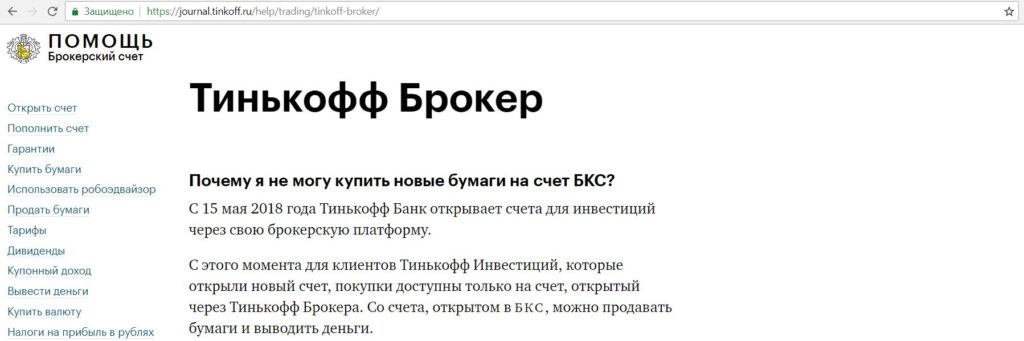

Данный обзор немного устарел и касается, в основном, сервиса «Тинькофф Инвестиции» при посредничестве «БКС-Брокер». Сейчас «Тинькофф» открывает клиентам брокерские счета самостоятельно через «Тинькофф Брокер». Обновленный обзор сервиса «Тинькофф Инвестиции» читайте в статье «Тинькофф Инвестиции 2.0 от Тинькофф Брокер: ловушка для домохозяек».

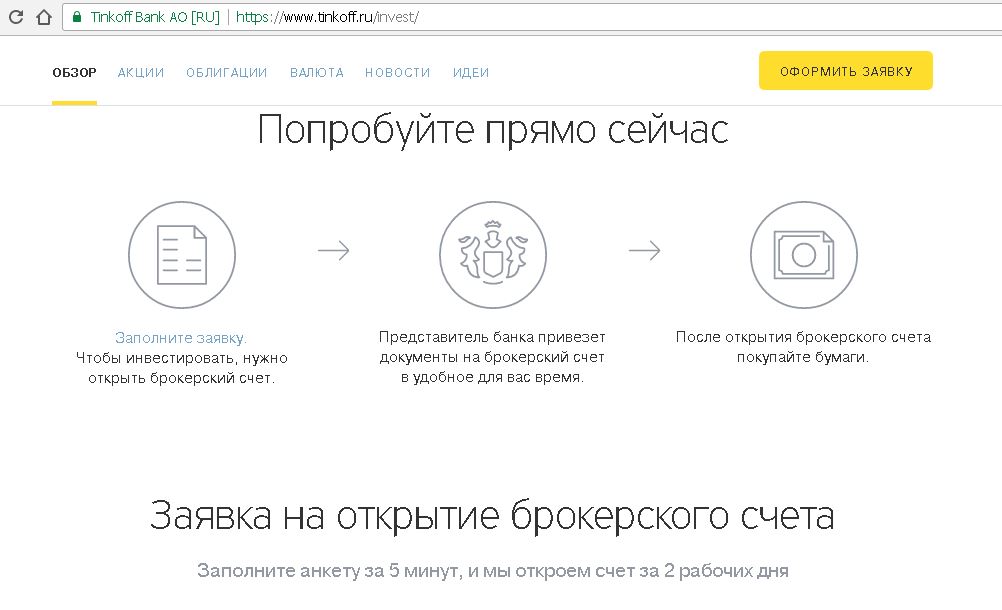

1 Простота открытия брокерского счёта.

Для того, чтобы покупать акции и облигации через «Тинькофф Инвестиции», нужно открыть брокерский счёт. Сам «Тинькофф» брокерские услуги не оказывает, он посредник, партнёром банка здесь выступает ООО «Компания БКС».

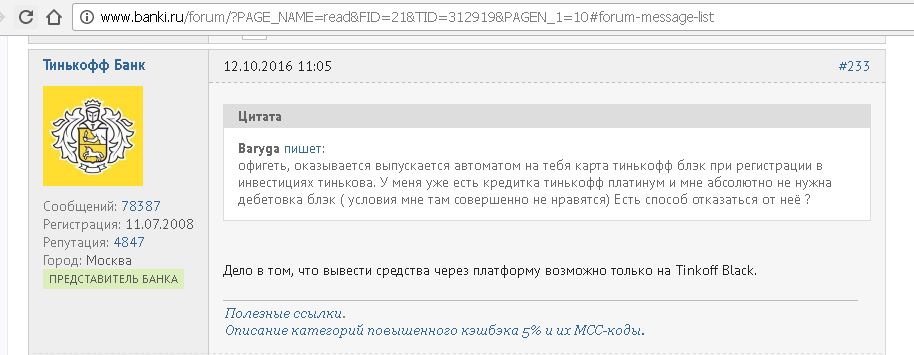

Заявку на открытие брокерского счёта нужно оформить на сайте. Если у вас нет дебетовой карточки «Тинькофф Банка», то одновременно с документами на открытие брокерского счета вам привезут рублевую карту «Tinkoff Black». Обычно данная процедура занимает 2-5 дней, но иногда случаются задержки.

UPD: 18.08.2018

«Тинькофф Банк» получил лицензию на брокерскую деятельность и теперь не нуждается в посреднике «БКС-Брокер» для своего сервиса «Тинькофф Инвестиции». Со счета, открытого в «БКС», покупать ценные бумаги уже не получится, нужно открывать новый брокерский счет:

Курьер привезет документы на подпись в любое удобное время и место в течение пары дней.

UPD: 02.06.2021

У «Тинькофф Банка» есть акция «Приведи друга»: если открыть брокерский счет по этой ссылке, то в первый месяц комиссия за сделки взиматься не будет:

Без карты пользоваться сервисом «Тинькофф Инвестиции» не получится. Пополнить брокерский счет, а также вывести деньги с брокерского счёта на банковский можно только с помощью дебетовой карточки «Tinkoff Black».

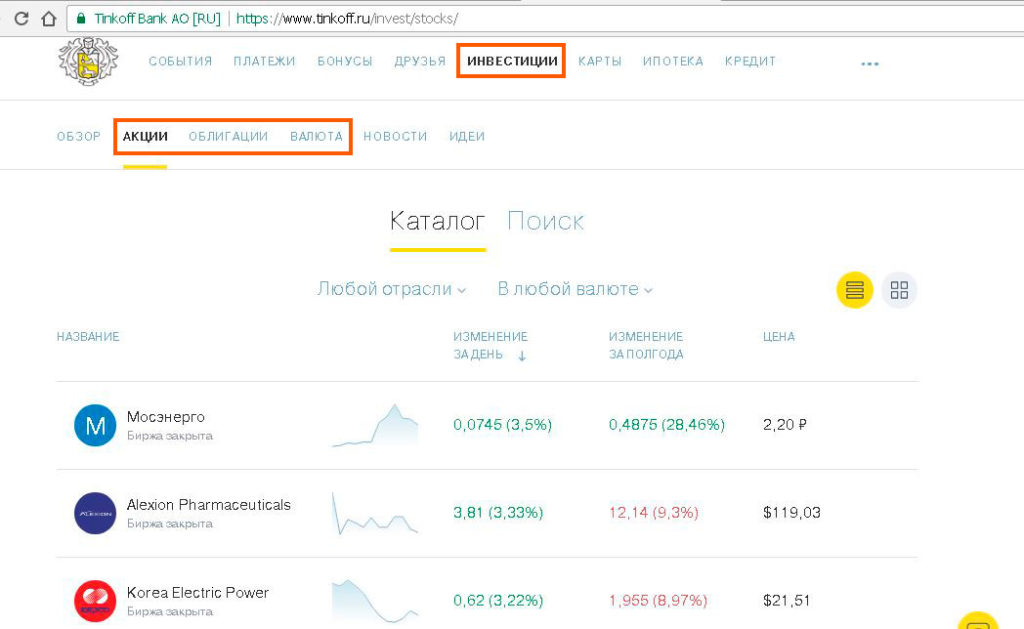

2 Простота покупки акций, облигаций и валюты.

Для покупки акций, облигаций или валюты через сервис «Тинькофф Инвестиции» не требуется устанавливать какое-либо дополнительное программное обеспечение на свой ПК.

Интерфейс сервиса действительно прост и интуитивно понятен, покупка ценных бумаг очень похожа на покупки в обычном интернет-магазине.

Нужно всего лишь зайти в интересующий раздел: «Акции», «Облигации» или «Валюта», и выбрать то, что мы хотим купить:

Далее остаётся только указать нужное нам количество и расплатиться карточкой «Tinkoff Black», комиссия рассчитается автоматически. Можно предварительно пополнить брокерский счёт и оплатить бумаги с него:

Источник