- Как я заполнял налоговую декларацию 3-НДФЛ по доходам с Тинькофф Инвестиции

- Тинькофф инвестиции подать декларацию

- Читать

- Как платить налоги с доходов от инвестиций

- Т—Ж теперь в приложении

- Как платить налоги в Тинькофф Инвестициях

- За что необходимо платить налоги

- Заработок на ценных бумагах

- Дивиденды

- Как рассчитать налог в Тинькофф Инвестициях

- Автоматическая оплата налогов

- Ручная оплата российской налоговой

- Как сэкономить на сумме налога за американские акции – подписываем форму W-8BEN

- О налоге на доход по курсам валют

- Вместо вывода

Как я заполнял налоговую декларацию 3-НДФЛ по доходам с Тинькофф Инвестиции

Пришло время подать декларацию и оплатить налоги за 2020 год. Декларацию 3-НДФЛ в налоговую нужно подать до 30 апреля 2021 года, а до 15 июля 2021 года уплатить налог.

За что нужно платить налоги?

Вы получили дивиденды по ценным бумагам с бирж NYSE и NASDAQ. Если подписали форму W-8BEN, с дивидендов акций американских компаний автоматически удержат 10% налога в пользу США. Еще 3% нужно самостоятельно доплатить в пользу России. С 1 января 2020 года нужно доплатить 5% с дохода, который превышает 5 миллионов рублей.

Вы держали акции Тинькофф Банка и получили по ним дивиденды. В этом случае нужно самостоятельно заплатить 13% с суммы полученных дивидендов. С 1 января 2020 года нужно заплатить 15% с дохода, который превышает 5 миллионов рублей.

Вы получили доход от разницы курсов валют. Если вы купили валюту на бирже и продали ее по более высокому курсу, с разницы нужно самостоятельно заплатить 13%. С 1 января 2020 годовой доход, который превышает 5 миллионов рублей, облагается по ставке 15%.

Мой случай первый. На просторах интернета нашёл отличную исчерпывающую статью:

Как заполнить декларацию 3-НДФЛ через личный кабинет налогоплательщика на сайте ФНС

В данной статье до мельчайших подробностей указано как просто и правильно декларировать доходы с дивидендов по иностранным бумагам.

От себя могу лишь добавить, что в документе, который вы выгрузите из Тинькофф «Справка о доходах за пределами РФ», надо внимательно посмотреть какой процент от дохода вы уже заплатили иностранному государству по каждой позиции. Всё зависит от того, когда вы подписали форму W-8BEN. Я, например, сделал это не сразу, поэтому у меня по некоторым дивидендам налог в США посчитался 30%, поэтому этот доход я декларировать в РФ не должен.

Источник

Тинькофф инвестиции подать декларацию

1. Перенести можно только убытки, полученные начиная с 2010 года.

Вы начали торговать ценными бумагами в 2009 году и получили убыток 35 000 ₽. В 2016 году вы вернулись на рынок и заработали 40 000 ₽. Но зачесть убыток 2009 года не получится.

2. Налоговая служба считает доход и убытки только в пределах одной категории финансовых инструментов.

Вы заработали на акциях и облигациях (это ценные бумаги), но потеряли на операциях с валютой и фьючерсами (это так называемые производные финансовые инструменты). В этом случае доходы и убытки не зачтут и деньги не вернут.

3. Если убытки были более чем в одном году, они переносятся последовательно.

В 2020 году вы продали ценные бумаги и получили доход 100 000 ₽. До этого у вас были неудачные сделки: в 2018 году вы получили убыток 30 000 ₽, а в 2019 году — убыток 70 000 ₽.

Чтобы вернуть налог за 2020 год, сначала нужно учесть убыток из 2018 года: 100 000 ₽ — 30 000 ₽ = 70 000 ₽.

После того как вы учли убыток 2018 года, можно зачесть убыток 2019 года: 70 000 ₽ — 70 000 ₽ = 0 ₽.

Так вы можете полностью обнулить налогооблагаемую базу, и налоговая вернет вам весь уплаченный налог за 2020 год.

4. Перенос убытка можно сделать в течение 10 лет, следующих за годом его получения.

В 2018 году вы получили убыток

20 000 ₽. Вы сможете вычесть его из прибыли от инвестиций, полученной вплоть до 2028 года.

5. Заявление о возврате суммы излишне уплаченного налога нужно подать в течение трех лет со дня уплаты НДФЛ.

В 2016 году вы получили убыток, а в 2018 году — доход. Вы можете подать заявление на возврат излишне удержанного налога в течение 3 лет — то есть до 2021 года включительно.

Если не успели, можно учесть убыток в счет следующего прибыльного года — пока не пройдет 10 лет с 2016 года, когда был получен убыток.

Оставьте заявку на брокерский счет в Тинькофф

Понадобится только паспорт

Другие статьи по этой теме

Купонный доход по облигациям

Что такое купон и как его получить. Когда и в какой валюте купон приходит на брокерский счет.

Читать

Дивидендный доход по акциям

Что такое дивиденды, кто и как их платит. Когда и в какой валюте дивиденды приходят на счет.

Источник

Как платить налоги с доходов от инвестиций

Этот материал обновлен 15.04.2021

Если вы торгуете на бирже, вам надо платить налоги с доходов.

Обычно все вопросы с налоговой за инвестора решает его налоговый агент — чаще всего это брокер и депозитарий. Это могут быть как две отдельные компании, связанные между собой договором, так и одна компания, у которой есть лицензии на брокерскую и депозитарную деятельность одновременно.

Налоговый агент — дальше для краткости я буду называть его брокером — рассчитывает ваши доходы, учитывает понесенные расходы, удерживает налог и подает сведения в налоговую.

В большинстве случаев этого достаточно и заполнять налоговую декларацию самостоятельно инвестору не нужно. Но бывают и исключения. О них эта статья.

Т—Ж теперь в приложении

Дивиденды по ценным бумагам иностранных компаний, например «Эпла» или «Фейсбука», — это доход от источников за рубежом. По таким доходам брокер в РФ не выступает налоговым агентом. Отчитываться по ним нужно самостоятельно в любом случае, это не зависит от того, куда пришел доход: на брокерский счет, на банковский счет или на индивидуальный инвестиционный счет.

Бывает, что налог по таким доходам удерживает эмитент бумаг или вышестоящий депозитарий за рубежом, который перечисляет дивиденды вашему депозитарию. Но то, что за границей удержали налог, не освобождает инвестора от обязанности декларировать доходы и платить налоги в РФ. Надо подавать налоговую декларацию в срок до 30 апреля.

Дивиденды в России облагаются по ставке 13%. Если иностранное государство удержало налог с ваших дивидендов, а у России с этим государством есть соглашение об избежании двойного налогообложения, то «иностранный» налог можно зачесть в счет уплаты российского НДФЛ и доплатить в России разницу.

Если вы торгуете американскими акциями и подписывали у своего брокера форму W-8BEN , с дивидендов по акциям американских компаний в США будет удерживаться 10%. Если у вас есть подтверждение уплаты налога в США, то можно зачесть эти 10% и доплатить в России только 3% — разницу между 13%, подлежащими уплате «у нас», и 10%, уже уплаченными «у них».

Если вы не подписывали форму W-8BEN , с дивидендов в США будет удерживаться налог 30%. Хотя 30%, удержанные «у них», больше, чем 13%, подлежащие уплате «у нас», доход в виде дивидендов все равно надо задекларировать. Если есть подтверждение уплаты налога в США, то доплачивать сверху ничего не придется, но вернуть разницу между 30% и 13% не получится.

Если вы торгуете иностранными акциями, выпущенными не в США, они облагаются налогом по законам той страны, в которой зарегистрированы. Форма W-8BEN для них не действует.

Пример. У Петра есть 200 акций компании Apple Inc. 17 мая 2018 года Apple Inc. выплатила дивиденды — 0,73 $ за акцию. Петру начислили 146 $ дивидендов. При выплате иностранный депозитарий удержал у него налог в размере 14,6 $. 131,40 $ зачислили на брокерский счет 28 мая 2018 года. Петр отчитался за этот доход. Вот какие он использовал документы:

- Подтверждение суммы и даты дохода — уведомление о выплате дивидендов. Если его нет, подойдет отчет брокера или выписка по банковскому счету, в котором видно зачисление дивидендов.

- Подтверждение уплаченного за рубежом налога — необходим документ, в котором указаны следующие сведения: вид дохода, сумма дохода, календарный год, в котором был получен доход, сумма налога и дата его уплаты. Эти требования прописаны в статье 232 налогового кодекса.

Если все эти сведения есть в отчете вашего брокера, можно просто использовать его, Минфин разрешает. По американским акциям обычно пользуются формой 1042-S — ее используют американские компании, чтобы сообщить в Службу внутренних доходов США (IRS) о выплаченном доходе и удержанном с него налоге.

Форму предоставляют все иностранные компании, в том числе брокеры, если они выплачивают доходы и выступают по ним налоговыми агентами. Но и эта форма не содержит всей информации, которая требуется по российскому налоговому кодексу.

Некоторые брокеры в принципе не смогут подтвердить, что налог уплачен именно за вас. Это зависит от того, как у брокера организован выход на международный рынок. Инвестору в этому случае надо попросить брокера предоставить любые другие документы, которые у него есть.

Моя подруга Евгения в ноябре 2018 года получила дивиденды по иностранным акциям — 0,49 $. Брокер выдал ей уведомление о выплате дохода и брокерский отчет. В обоих документах нет сведений, которые нужны для зачета налога в России, поэтому Евгения по закону заплатила налог со всей полученной в виде дивидендов суммы — с 0,49 $.

ИФНС может не зачесть налог, уплаченный за рубежом, если у вас не будет документа с полным набором перечисленных в налоговом кодексе сведений. Тогда НДФЛ придется заплатить со всей суммы полученных дивидендов. Окончательное решение о возможности зачесть налог примет налоговый инспектор, который будет проверять вашу декларацию.

Если документы на иностранном языке, ИФНС может запросить нотариально заверенный перевод, но на практике может подойти и самостоятельный перевод.

Как рассчитать налог. Считаем так:

- Пересчитайте сумму дохода в рубли по курсу ЦБ на дату зачисления средств на брокерский или банковский счет.

- Посчитайте 13% от суммы дохода, округлите до целого рубля, менее 50 копеек отбросьте. Например, 1 рубль 49 копеек округляются до 1 рубля, а 1 рубль 50 копеек — до 2 рублей.

- Пересчитайте сумму удержанного налога в рубли по курсу ЦБ на дату уплаты налога за рубежом. Сумму округлите до целого рубля.

- Рассчитайте сумму, которую нужно доплатить в России.

В нашем примере доход Петра от дивидендов Apple — 146 $. По курсу на 28.05.2018 это 9003,22 Р :

Источник

Как платить налоги в Тинькофф Инвестициях

Ниже мы расскажем, как платить налог с дохода по ценным бумагам, с дивидендов, какие налоги на акции действуют и как на всем этом можно сэкономить.

За что необходимо платить налоги

Если вкратце – за любой доход, который вы получили. По ценным бумагам есть 2 основных вида дохода: продажа и получение дивидендов. Рассмотрим оба варианта подробнее.

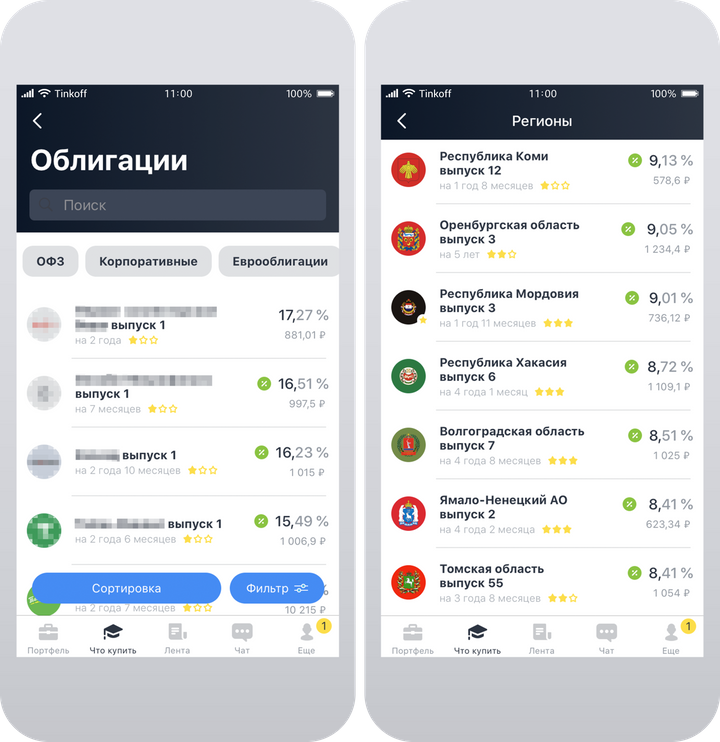

Заработок на ценных бумагах

Заработок на ценных бумагах – это когда вы купили какие-то активы, дождались повышения их цены и продали. Если вы покупали и продавали ценные бумаги на биржах России – нужно заплатить 13% подоходного налога (15%, если годовой доход превысил 5 000 000 рублей). Рассчитывается налог так: берем сумму продажи, вычитаем из нее стоимость покупки, комиссию за продажу и покупку, из получившегося числа высчитываем 13% или 15%.

С ценными бумагами, купленными на иностранных биржах, есть один нюанс – вы платите подоходный налог той страны, в которой эта биржа находится. Чаще всего этот налог – 13% или ниже, если он оказался ниже – вам нужно «ручками» доплатить разницу в казну России. Для ценных бумаг США есть отдельное условие – с прибыли от этих бумаг нужно платить 30% подоходного налога.

Это условие можно обойти, подав форму W-8BEN, о которой мы расскажем ниже.

Дивиденды

С дивидендами все происходит так же, как и с покупкой-продажей акций – необходима уплата налогов на доход, в размере 13%. Если получаете доход от акций, купленных на бирже другой страны, и платите меньше 13% – нужно доплатить разницу уже в России. Кстати, есть интересный нюанс – если вы занимались куплей-продажей ценных бумаг, но где-то между покупкой и продажей успели получить дивиденды – с них не будет высчитываться налог, 13% подоходного высчитают только с купли-продажи.

Как рассчитать налог в Тинькофф Инвестициях

Тинькофф Инвестиции позволяют оплатить налоги в автоматическом режиме, а вот с расчетом суммы есть некоторые проблемы. Как мы уже говорили выше, есть 2 вида счета: обычный брокерский и ИИС. Если у вас – ИИС, вы сможете узнать сумму налога, когда будете оформлять деньги на вывод. Для этого вам нужно зайти в свои счета, выбрать рублевый счет, начать перевод и ввести сумму – в нижней части окна будет написана примерная сумма налога.

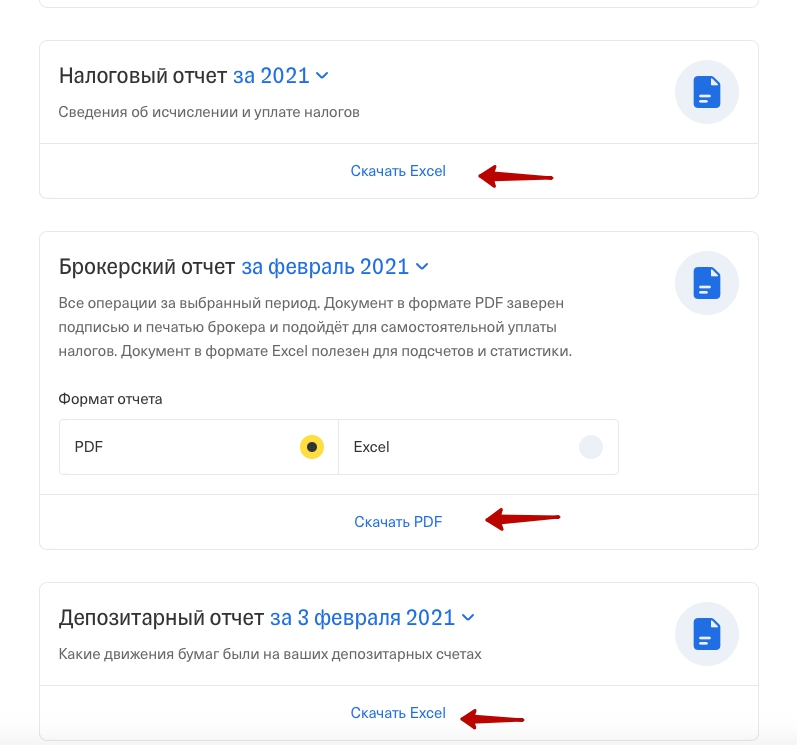

Если же у вас – обычный брокерский счет, или если вы хотите получить полный отчет за год – вы можете запросить выписку в приложении или личном кабинете, на вкладке «О счете».

Учтите, выписка может формироваться несколько дней, потому что выписку предоставляет брокер, чем больше операций и бирж вовлечено – тем больше времени понадобится на формирование годовой выписки.

Автоматическая оплата налогов

Платит ли за вас Тинькофф Инвестиции налоги? Да, в автоматическом режиме – и с продажи валюты, и с дивидендов, и с покупки-продажи акций. Но есть один нюанс – если вы получили прибыль от иностранной биржи, и вы в казну государства, которому принадлежит биржа, перечислили меньше 13% от прибыли – разницу нужно доплачивать в России, и делать это нужно вручную (о том, как платить наши налоги вручную, мы расскажем в следующем разделе).

Вид автоматической оплаты налогов зависит от того, какой у вас счет – обычный брокерский или ИИС. Если у вас – обычный брокерский счет, сумму налога вам выставит брокер в конце года, о чем банк уведомит вас СМСкой. Если на счету будут деньги – они тут же снимутся, если денег не будет – банк настойчиво попросит пополнить счет, чтобы списать с него налоги.

Если у вас – индивидуальный инвестиционный счет, налоги будут списываться каждый раз, когда вы будете переводить прибыль с инвестиционного счета на обычный.

Ручная оплата российской налоговой

Если вы получили прибыль от иностранных ценных бумаг, и заплатили меньше 13% налога – вы обязаны подать налоговую декларацию, в которой будет зафиксирована прибыль и недоплаченный налог. После этого остаток придется доплатить в казну России.

Чтобы оплатить налог самостоятельно, вам нужно сделать 4 вещи:

- Сходить с паспортом в налоговую и завести себе кабинет налогоплательщика. Ближайшую налоговую можно найти тут: https://www.nalog.ru/rn77/apply_fts/

- Рассчитать свой налог самостоятельно или запросить выписку в банке. Мы рекомендуем запрашивать выписку, особенно – если получили доход в иностранной валюте. Дело в том, что такой доход нужно пересчитывать по курсу Центробанка на момент совершения сделки, и в этом очень легко запутаться. Запросите выписку и немного подождите, чтобы потом не оказаться должным государству или не оформлять возврат переплаченного.

- Подать декларацию о доходах. Сделать это нужно в период с 1 января по 30 апреля. Идете в личный кабинет, который вы создали на шаге 1, запрашиваете электронную подпись, заполняете декларацию, отправляете.

- Оплатить подоходный налог. Сделать это нужно после подачи декларации, но не позднее 15 июля. Оплатить можно прямо с карточки Тинькофф в приложении.

Как сэкономить на сумме налога за американские акции – подписываем форму W-8BEN

Как мы уже говорили выше, если вы получаете доход от иностранных инвестиций – вы должны платить налоги страны, в которой покупали ценные бумаги. И с США есть проблема – там доход облагается налогом в 30%. Но есть выход – форма W-8BEN. Эта форма подтверждает, что вы не являетесь налоговым резидентом США, и тогда для вас налог уменьшается до 10%.

Если у вас есть аккаунт в Тинькофф Инвестициях, скачать форму можно тут: https://www.tinkoff.ru/invest/broker_account/about/ . Тут же ее можно и послать после заполнения. Учтите, что на рассмотрение уходит до месяца, потому что брокер пошлет форму на биржу, биржа примет решение, через некоторое время оно вступит в силу – и только тогда вы получите сниженную ставку налога, о чем вас уведомит банк в личном кабинете. Учтите, что если вы уже успели заплатить 30% налога – форма вам не поможет, эти деньги вернуть нельзя. Форму нужно подавать раз в 3 года.

После того, как вы подадите форму и получите снижение налоговой ставки, 3% налога вам нужно будет вручную доплатить в налоговую России.

О том, как это сделать, мы писали в предыдущем разделе.

О налоге на доход по курсам валют

Все работает так же, как и с ценными бумагами – нужно платить 13% с прибыли. Прибыль рассчитывается как сумма покупки минус сумма продажи минус комиссия за покупку и продажу. Если годовой доход – выше 5 миллионов рублей, нужно платить 15%, а не 13%.

- В какой именно день списывается налог, если у меня – обычный инвестиционный счет? 31 декабря.

- Если я куплю на бирже иностранную валюту, а потом переведу ее на счет в этой же валюте – налог спишут? Нет.

- Если купленные мною акции подорожали – надо платить? Нет, вы платите только тогда, когда продаете их. Нет продажи – нет налога.

- Если я получил доход по одним ценным бумагам, вывел деньги и заплатил налог, а потом ушел в минус по другим бумагам – мне возместят часть налога? Да, в конце года брокер будет подбивать ежегодную отчетность, и если получится, что вы переплатили – вам вернут переплаченное на счет.

Вместо вывода

Тинькофф делает все, чтобы клиентам было максимально удобно расплачиваться с налогами – брокер сам подбивает задолженность, деньги списываются автоматически, если вы завели себе ИИС, налог будут списывать при каждом выводе. Это позволяет вам не отвлекаться на мелочи и заниматься главным – поиском выгодных инвестиций. Если все же получилось так, что вам нужно сделать что-то самостоятельно (доплатить 3% налога, например) – не откладывайте, идите в налоговую и расплачивайтесь, иначе вас ждут проблемы.

Источник