Акции от Тинькова: как работает сервис «Тинькофф Инвестиции»

«Тинькофф Инвестиции» представляют собой сервис по покупке ценных бумаг и валюты. По сути, это максимально упрощенный вариант торгового терминала, который позволяет проводить сделки на Московской бирже и зарубежных площадках — NASDAQ и Нью-Йоркской бирже. В списке доступных инструментов сейчас 97 акций, 80 выпусков облигаций, включая валютные, а также доллар и евро.

Подобные сервисы и приложения для простой торговли ценными бумагами уже существуют у «Финама» («Магазин акций») и у БКС («Мой брокер»). Еще один проект — приложение «Источник» для торговли акциями, в котором можно работать с несколькими брокерами.

Чтобы пользоваться сервисом «Тинькофф Инвестиции», клиенту, как и для работы с любой торговой системой, необходим брокерский счет. Его можно открыть в компании БКС — это единственный партнер проекта. БКС организует доступ к торгам и предоставляет аналитику и инвестиционные идеи. За каждую операцию пользователь платит комиссию – 0,3% от суммы сделки, но не менее 99 руб. Других комиссий за обслуживание нет.

Сервис был разработан для тех, кто привык инвестировать в депозиты, но задумывается о более доходных вариантах, говорит вице-президент по разработке новых продуктов Тинькофф Банка Александр Емешев. Этот продукт не подойдет тем, кто хочет зарабатывать на внутридневных колебаниях (слишком велики комиссии), но заинтересует инвесторов, которые готовы долго держать купленные бумаги, продолжает он. Средняя сумма одной сделки, на которую рассчитывают в банке, — 40–50 тыс. руб. При инвестировании небольших сумм доход может оказаться совсем незначительным, предупреждает Емешев.

Инструменты, рассказывает Емешев, отбирались исходя из ликвидности: пользователям «Тинькофф Инвестиций» доступны те бумаги, по которым идет активная торговля. Инвесторы при этом не видят большинства данных по акциям, доступных пользователям обычного торгового терминала (вроде Quik). Им доступна только текущая стоимость бумаги, по которой он либо соглашается купить инструмент, либо отказывается. «Это равновесная цена, которая рассчитывается с учетом всех цен и объема спроса и предложения на бирже. Это позволяет нам гарантировать цену актива: инвестор точно сможет купить нужный объем бумаг по цене, которую видит в нашем сервисе», — поясняет он.

Как инвестировать

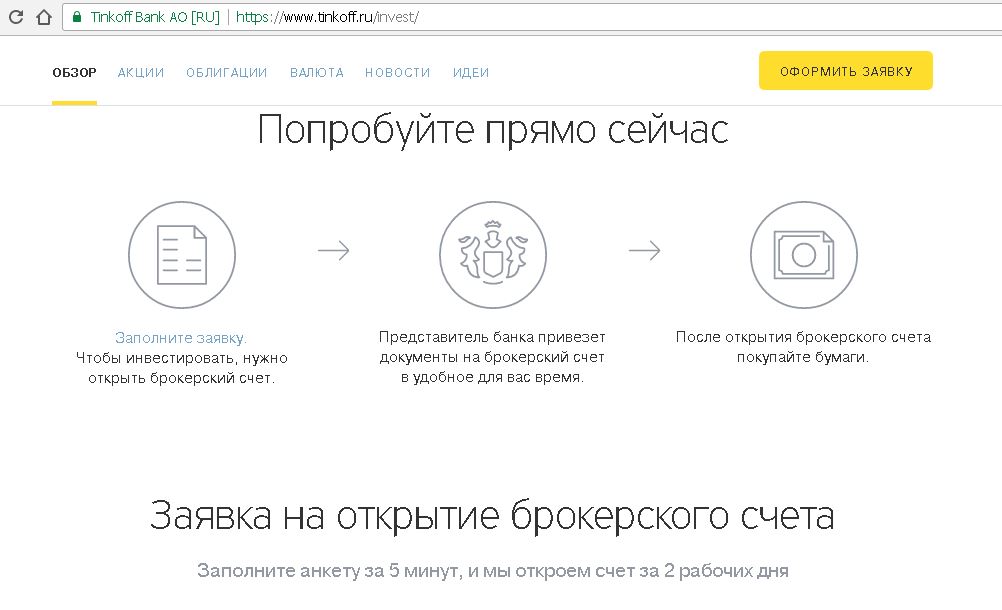

Воспользоваться сервисом можно, оставив заявку на сайте банка. После этого к вам приедет курьер с документами на открытие счета и оформит дебетовую карту. Зарегистрировать счет удаленно через портал госуслуг пока нельзя, но в будущем эта возможность, вероятно, будет добавлена, говорит Емешев. Сотрудник банка должен приехать в течение двух дней, однако пока этот процесс может занимать больше времени. Это связано, по словам Емешева, со слишком большим количеством заявок. «К началу ноября планируем открыть «Тинькофф Инвестиции» для всех пользователей», — предполагает Емешев. Пока сервис работает в тестовом режиме.

Пользователь может выбрать одну из инвестиционных идей или самостоятельно решить, в какой инструмент вкладываться. На страничке акций и облигаций указано, сколько стоит инструмент, а также показаны прошлая доходность и график с изменением цены за год. Кроме того, можно ознакомиться с новостями и аналитическими отчетами.

На страничке облигаций кроме цены и графика указана информация о купонных выплатах. Из доходности вычитается накопленный купонный доход — неопытному инвестору так проще понять, сколько принесет та или иная облигация, рассказывает Емешев. Евробонды можно покупать минимальными лотами — от $1 тыс., доступны 39 выпусков еврооблигаций. Правда, предложений на покупку в момент теста РБК у сервиса не было.

Оплатить бумаги можно либо деньгами с брокерского счета (для этого надо предварительно перевести их с карты), либо напрямую с карты Тинькофф Банка. Покупка подтверждается СМС с кодом, который надо ввести в специальное поле. «Мы фиксируем цену на две минуты и ожидаем подтверждения сделки в течение этого времени. Затем котировка может измениться», — говорит Емешев.

Корреспондент РБК проверял работу сервиса на акциях Трубной металлургической компании (ТМК), которые на момент покупки стоили 62,05 руб. Лот в десять акций обошелся в 620,5 руб., а вместе с комиссией сумма составила 719,5 руб. На следующий день их цена снизилась, и продавать бумаги пришлось по 60,55 руб. Убыток от операции составил 213 руб., из которых 198 руб. пришлось на комиссии. Для того чтобы покрыть комиссионные расходы, акции ТМК в нашем случае должны были бы вырасти на 32%.

Выводить деньги со счета на карту можно один раз в сутки и не более 2 млн руб. У корреспондента РБК перевод денег на карту занял около 15 минут. «Обычно эта операция проходит моментально, но вывод всех средств со счета может занять до двух дней: мы обязаны посчитать прибыль инвестора и вычесть из нее 13-процентный налог», — рассказывает Емешев.

Стоит ли пользоваться

Заместитель генерального директора по инвестиционному анализу ИК «Церих Кэпитал Менеджмент» Андрей Верников положительно оценивает этот проект. «На рынке мало инвесторов в основном из-за сокращения доходов, но многие не торгуют по другим причинам: потому что фондовый рынок, по их мнению, связан с мошенничеством, а торговые терминалы кажутся людям слишком сложными», — рассказывает он. Простой интерфейс привлечет на рынок больше новых инвесторов, считает Верников.

Упрощение доступа к биржевой торговле может быть опасно для частных инвесторов, считает частный трейдер Андрей Агапов. Акции — высокорискованный инструмент, напоминает он, и в некоторых случаях стоимость портфеля может сократиться на 20% за несколько недель. Тогда инвестор будет чувствовать себя обманутым, поскольку это не тот уровень риска, на который он рассчитывал, приходя в банк, говорит Агапов. «Частных инвесторов нужно предупреждать о рисках, которых они, скорее всего, не понимают. И рассказывать, что аналогом банковского вклада все-таки являются облигации», — заявляет он.

Комиссия за обслуживание у других брокеров, по его словам, гораздо меньше, чем в сервисе «Тинькофф Инвестиции». Например, в БКС есть тариф «БКС Старт» для начинающих инвесторов: клиенту дается доступ к торгам акциями и облигациями на Московской бирже. В первый месяц комиссия составляет 0,0177% от оборота, а затем — 0,0354% при обороте до 1 млн руб. — это в десять раз меньше, чем у «Тинькофф Инвестиций». Впрочем, по этому тарифу также установлена минимальная комиссия — не менее 35,4 руб. за день и не менее 354 руб. за месяц. Дополнительно придется заплатить комиссию биржи (0,01%) и депозитария (177 руб. в месяц, если заключались сделки).

«Стандартный тариф примерно 0,04–0,05% от оборота в месяц, а 0,2–0,3% брокеры берут по тарифам с дополнительными услугами, например, с рекомендациями персонального инвестиционного консультанта», — рассказывает Агапов.

У большинства таких сервисов комиссии выше брокерских. Например, у приложения «Источник» она составляет 0,24% за сумму сделки при обороте до 1 млн руб., но не меньше 35,4 руб. в день, или 177 руб. в месяц, если за это время была заключена хоть одна сделка.

При долгосрочном инвестировании комиссии сервиса не будут накладными, считает Агапов. Верников из «Церих Кэпитал Менеджмент» отмечает, что такая комиссия даже полезна: она приучит инвесторов к долгосрочным вложениям, а не к спекуляциям.

Источник

Тинькофф инвестиции какие биржи доступны

Например, раз в месяц вы покупаете три лота акций по 10 000 ₽ каждый. В этом случае на тарифе «Инвестор» вы заплатите за сделку: 10 000 ₽ × 0,3% × 3 = 90 ₽.

С тарифом «Трейдер» за эту же сделку вы бы заплатили: 10 000 ₽ × 0,05% × 3 + 290 ₽ (плата за обслуживание) = 305 ₽.

Например, вы решили инвестировать 150 000 ₽ и хотите купить 100 акций по 1500 ₽ каждая. В этом случае комиссия на тарифе «Трейдер» составит: 1500 ₽ × 100 × 0,05% + 290 ₽ (плата за обслуживание) = 365 ₽.

С тарифом «Инвестор» за эту же сделку вы бы заплатили: 1500 ₽ × 100 × 0,3% = 450 ₽.

Например, вы решили инвестировать 3 000 000 ₽ и хотите купить 3000 акций по 1000 ₽ каждая. В этом случае комиссия на тарифе «Премиум» составит: 1000 ₽ × 3000 × 0,025% = 750 ₽.

С тарифом «Трейдер» за эту сделку вы заплатили бы: 1000 ₽ × 3000 × 0,05% = 1500 ₽. А с тарифом «Инвестор» комиссия составит: 1000 ₽ × 3000 × 0,3% = 9000 ₽.

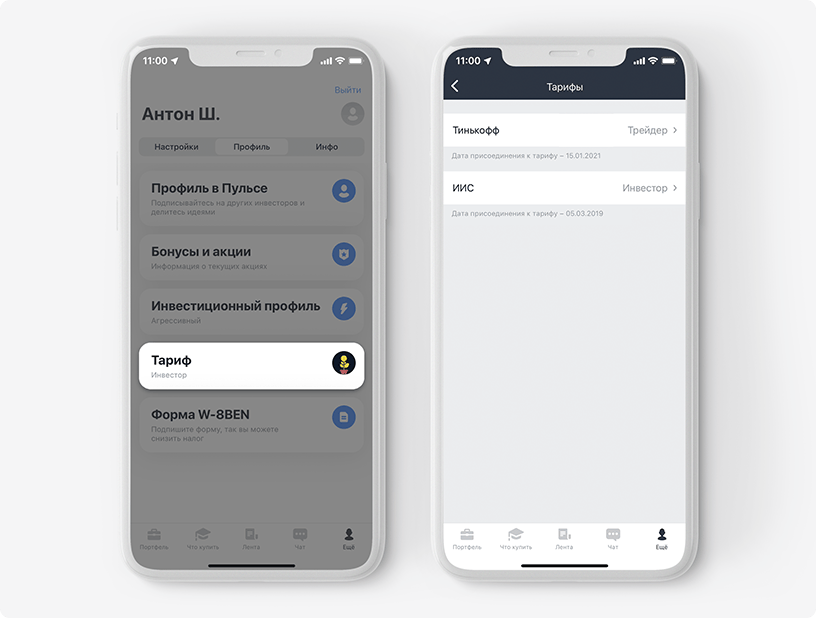

- в приложении Тинькофф Инвестиций выберите раздел «Еще» в нижней части экрана → «Профиль» → «Тариф»;

- в личном кабинете на tinkoff.ru перейдите в раздел «Инвестиции» → на вкладке «Портфель» выберите свой брокерский счет→ «О счете» → «Тариф» → нажмите на кнопку «Сменить тариф».

- Оцените, как часто и на какую сумму вы планируете покупать или продавать ценные бумаги или валюту.

- Старайтесь не менять тариф слишком часто — это бесплатно, но каждый раз после этого будет начинаться новый расчетный период по вашему брокерскому счету. На тарифах «Трейдер» и «Премиум» после первой сделки в каждом новом расчетном периоде будет списываться месячная плата за обслуживание.

Например, вы открыли счет или сменили тариф 1 апреля в 12:00. Тогда расчетный период закончится 1 мая в 11:59. А если вы открыли счет 30 января, расчетный период закончится 28 или 29 февраля (смотря какой год — високосный или нет), потому что 30 февраля не бывает.

Например, вы купили акции зарубежных компаний с долларового счета с тарифом «Трейдер». Тогда 290 ₽ будут рассчитаны и списаны в долларах по текущему курсу ЦБ.

Например, 20 июля c помощью рублевой карты Tinkoff Black вы купили акций на 1000 $ — вот как будет рассчитываться сумма, которая спишется с вашего счета.

Комиссия за сделку (0,05% по тарифу «Трейдер») рассчитывается в долларах: 1000 $ × 0,05% = 0,5 $.

Так как это ваша первая сделка в текущем расчетном периоде, с вас спишется месячная плата за обслуживание — 290 ₽. Но сделка была в долларах, поэтому 290 ₽ конвертируются в доллары по курсу ЦБ на дату сделки: 290 ₽ / 63,27 = 4,58 $.

В итоге с вашего счета спишется: (1000 $ + 0,5 $ + 4,58 $) × 63,45 ₽ (курс доллара в Тинькофф Банке на дату сделки) = 63 772,33 ₽.

Источник

Тинькофф Инвестиции: Ловушка для домохозяек

В последнее время складывается впечатление, что среди брокеров началась настоящая охота на обычных вкладчиков. Людям пытаются раскрыть глаза на бешеные доходности, которые они упускают, не инвестируя в акции и облигации. Раньше в таком агрессивном продвижении своих услуг были замечены в основном форекс-брокеры, но сегодня очередь дошла и до фондового рынка.

Постепенно упрощается процедура доступа на биржу, брокерский счёт теперь можно открыть онлайн, совершенствуются торговые терминалы, появляются новые удобные личные кабинеты, снижаются комиссии. И на самом деле это радует, в популяризации биржи нет ничего плохого.

Опасно, когда человека пытаются убедить, что для инвестирования на бирже не нужны практически никакие знания, что всё интуитивно понятно и просто.

Думаю, очевидно, что любой финансовый инструмент в неумелых руках превращается в настоящее бедствие. Например, кто-то ловко пользуется кредитками в грейс-период и получает кэшбэк, а кто-то попадает на все комиссии и платит бешеные проценты.

Сегодня мы рассмотрим новый сервис от «Тинькофф банка» – «Тинькофф Инвестиции», который должен упростить нам процесс инвестирования на фондовом и валютном рынке.

Как заверяет нас «Тинькофф», в использовании сервиса разберутся даже домохозяйки, всё на поверхности. Читать тарифы необязательно, изучать сложные графики и термины тоже без надобности.

Сервис Тинькофф Инвестиции. Достоинства

Данный обзор немного устарел и касается, в основном, сервиса «Тинькофф Инвестиции» при посредничестве «БКС-Брокер». Сейчас «Тинькофф» открывает клиентам брокерские счета самостоятельно через «Тинькофф Брокер». Обновленный обзор сервиса «Тинькофф Инвестиции» читайте в статье «Тинькофф Инвестиции 2.0 от Тинькофф Брокер: ловушка для домохозяек».

1 Простота открытия брокерского счёта.

Для того, чтобы покупать акции и облигации через «Тинькофф Инвестиции», нужно открыть брокерский счёт. Сам «Тинькофф» брокерские услуги не оказывает, он посредник, партнёром банка здесь выступает ООО «Компания БКС».

Заявку на открытие брокерского счёта нужно оформить на сайте. Если у вас нет дебетовой карточки «Тинькофф Банка», то одновременно с документами на открытие брокерского счета вам привезут рублевую карту «Tinkoff Black». Обычно данная процедура занимает 2-5 дней, но иногда случаются задержки.

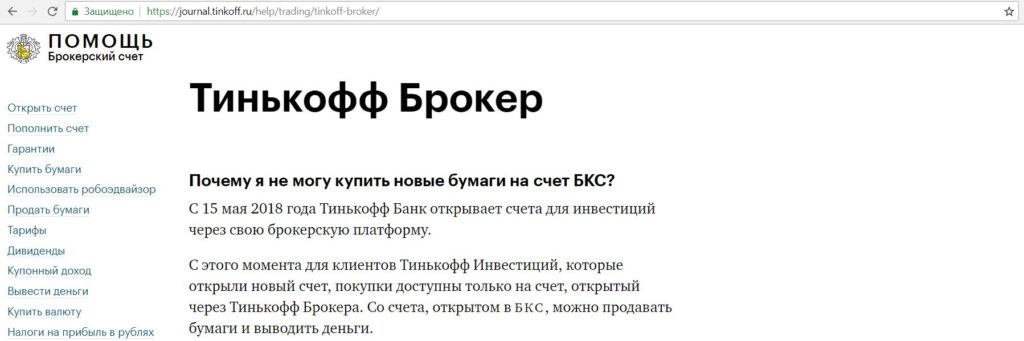

UPD: 18.08.2018

«Тинькофф Банк» получил лицензию на брокерскую деятельность и теперь не нуждается в посреднике «БКС-Брокер» для своего сервиса «Тинькофф Инвестиции». Со счета, открытого в «БКС», покупать ценные бумаги уже не получится, нужно открывать новый брокерский счет:

Курьер привезет документы на подпись в любое удобное время и место в течение пары дней.

UPD: 02.06.2021

У «Тинькофф Банка» есть акция «Приведи друга»: если открыть брокерский счет по этой ссылке, то в первый месяц комиссия за сделки взиматься не будет:

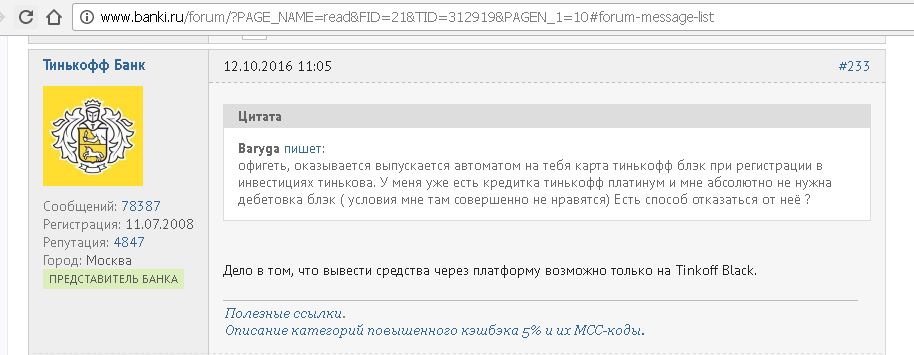

Без карты пользоваться сервисом «Тинькофф Инвестиции» не получится. Пополнить брокерский счет, а также вывести деньги с брокерского счёта на банковский можно только с помощью дебетовой карточки «Tinkoff Black».

2 Простота покупки акций, облигаций и валюты.

Для покупки акций, облигаций или валюты через сервис «Тинькофф Инвестиции» не требуется устанавливать какое-либо дополнительное программное обеспечение на свой ПК.

Интерфейс сервиса действительно прост и интуитивно понятен, покупка ценных бумаг очень похожа на покупки в обычном интернет-магазине.

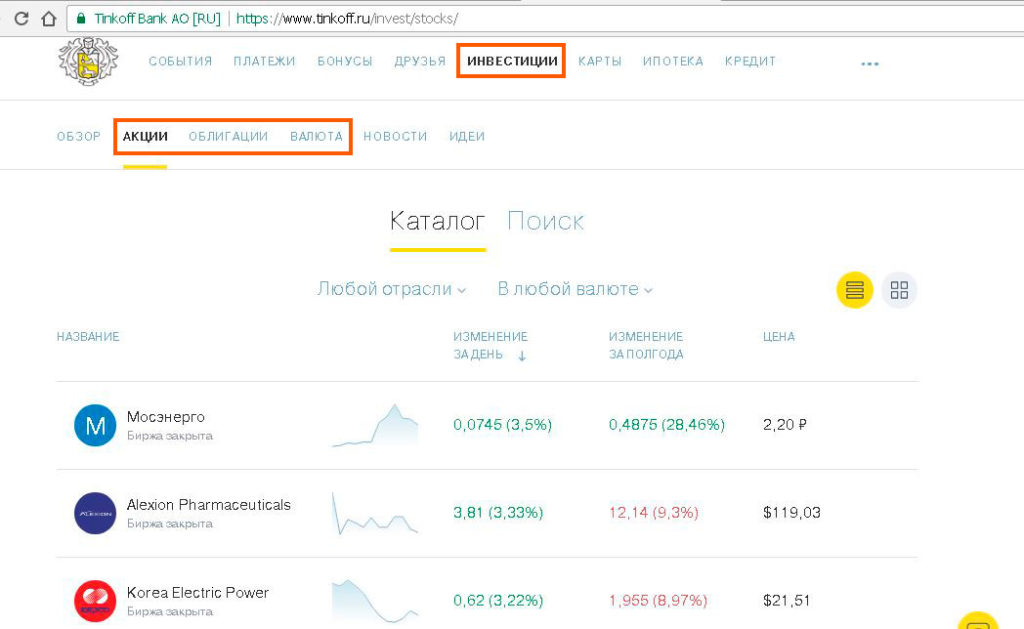

Нужно всего лишь зайти в интересующий раздел: «Акции», «Облигации» или «Валюта», и выбрать то, что мы хотим купить:

Далее остаётся только указать нужное нам количество и расплатиться карточкой «Tinkoff Black», комиссия рассчитается автоматически. Можно предварительно пополнить брокерский счёт и оплатить бумаги с него:

Источник