- Как открыть брокерский счет несовершеннолетнему до 18 лет в Тинькофф Инвестиции и начать инвестировать?

- Со скольки лет можно открыть брокерский счёт в Тинькофф Инвестиции?

- Стоит ли начинать инвестировать несовершеннолетнему?

- Какие есть альтернативы брокерскому счету, если нет 18 лет?

- Видеообзор

- Можно ли открыть ИИС на ребенка? А на иностранца?

- Когда стоит открывать брокерский счет для ребенка

- Когда ребенку стоит открывать ИИС

- Что лучше открывать ребенку

- Брокерский счет и ИИС для иностранца

- Подведу итог

- Тинькофф инвестиции как открыть брокерский счет несовершеннолетнему

- Читать

- Тинькофф Инвестиции — как это работает

- Как заработать в Тинькофф Инвестициях

- Акции

- Облигации

- Еврооблигации

- Валюта

- Как открыть брокерский счет

- Индивидуальный инвестиционный счет

- Инвестиции Премиум

- Возможности личного кабинета

- Мобильное приложение

- Тарифы

- Как выплачивают дивиденды

- Возможности управления финансами

- Покупка и продажа активов

- Вывод денежных средств

- Робот-советник по инвестициям

- Социальная сеть для инвесторов

- Преимущества и недостатки сервиса

Как открыть брокерский счет несовершеннолетнему до 18 лет в Тинькофф Инвестиции и начать инвестировать?

Молодёжь все чаще начинает интересоваться темой инвестирования средств на фондовом рынке. Причинами для этого служит как выросший уровень финансовой грамотности даже среди школьников, так всеобщий интерес к ценным бумагам и заработку на них. Рассмотрим, откроет ли Тинькофф Инвестиции брокерский счет несовершеннолетнему до 18 лет, и как самым молодым начать зарабатывать.

Со скольки лет можно открыть брокерский счёт в Тинькофф Инвестиции?

Платформа Тинькофф Инвестиции не открывает лицам до 18 лет брокерские счета. Официальная политика компании предусматривает возможность работы исключительно с совершеннолетними гражданами России, имеющими паспорт и ИНН.

Брокерские счета клиентам Tinkoff Банка на одноименной инвестиционной платформе открываются дистанционно, а при его отсутствии нужно встретиться с курьером. Но соврать о своем возрасте у несовершеннолетнего не получиться. Перед тем как заключить договор и открыть счет, брокер обязан провести идентификацию клиента и проверить его паспорт. На этом этапе выяснится год рождения инвестора по информации, полученной от банка или по оригиналу документа, удостоверяющего личность.

Хотя официальных инструкций, как начать инвестировать в Тинькофф Инвестиции несовершеннолетнему лицу нет, расстраиваться не стоит. Существует возможность обойти это ограничение, договорившись с родителями или другими совершеннолетними родственниками. Они могут открыть брокерский счет на свое имя и передать управление. Это не совсем правильный, но возможный способ решения проблемы. Когда настоящему инвестору исполнится 18, он сможет официально зарегистрироваться и перевести к себе все активы.

Брокер не приветствует работу несовершеннолетних с аккаунта родственников. Но практически запретить ее не может. Все операции в Тинькоff Инвестициях проводятся дистанционно и достоверно установить кем было подано распоряжение компания не может.

Стоит ли начинать инвестировать несовершеннолетнему?

Тинькофф Инвестиции для несовершеннолетних лиц не предлагает услуги по ведению брокерских счетов из-за нежелания работать с этой категорией клиентов и связываться с дополнительной бумажной волокитой, а не из-за того, что подросткам нет смысла инвестировать свои сбережения. На самом деле вкладывать деньги в различные инструменты нужно начинать как можно раньше. Этому есть несколько причин:

- Возможность правильно научиться обращаться с доступными финансами. Например, можно научиться регулярно выделять часть поступающих средств на инвестиционные цели. Получение дополнительного времени для создания действительно серьезных накоплений и их инвестирования. Это позволит в зрелом возрасте получать более ощутимых доходов от имеющихся средств. Получение дополнительных знаний. Каждый инструмент уникален и им нужно правильно пользоваться, чтобы получить прибыль. Совершать ошибки лучше в молодости и с небольшими суммами, потеря которых не несет какого-либо серьезного риска.

Но всегда нужно понимать, что инвестиции — это не только заработок, но и риск.

Какие есть альтернативы брокерскому счету, если нет 18 лет?

Честных обходов и ответов на вопрос, как зарегистрироваться на Тинькофф Инвестиции несовершеннолетнему, нет. Но это не означает, что фондовый рынок полностью закрыт для этой категории клиентов. Теоретически подросток старше 14 лет может открыть брокерский счет в некоторых компаниях с письменного согласия родителей. Но практически на любые сделки ему придется получать дополнительное письменное согласие, причем не только родителей, но и органов опеки. Это имеет смысл только если есть действительно крупные суммы для инвестиций.

В обычной ситуации подростку стоит поискать альтернативные пути, более пригодные для его случая. Ими могут стать:

- Банковские вклады и накопительные счета. Они отличаются невысокой доходностью, но подходят для защиты сбережений от инфляции. Валюта. Приобретать ее можно в наличной и безналичной форме. Инструмент подходит как для хранения сбережений, так и для заработка, благодаря разнице курсов покупки и продажи. Недвижимость. Подходит только тем, кто имеет достаточно крупные сбережения. При покупке потребуется согласие родителей. С продажей недвижимости несовершеннолетним могут возникнуть трудности, но учитывая, что она приобретается часто для долгосрочных вложений — это не будет большой проблемой.

Дополнительно можно рассмотреть инвестиции в собственное образование, бизнес или другие инструменты. Если существует желание и будут вложены определенные усилия несовершеннолетний возраст не будет непреодолимым препятствием. А вкладывать деньги на фондовом рынке можно начать после достижения 18 лет.

Официальных инструкций, как открыть брокерский счет несовершеннолетнему, Тинькофф Инвестиции не предлагает. Всегда есть альтернативные варианты, как начать вкладывать средства и ими стоит воспользоваться, если появились накопления, и есть желания попробовать их приумножить. Чем раньше человек разберется с инструментами фондового рынка, тем проще ему будет в дальнейшем.

Видеообзор

Источник

Можно ли открыть ИИС на ребенка? А на иностранца?

Расскажите, пожалуйста, про ИИС. Можно ли его открывать на ребенка? Со скольких лет и на каких условиях?

Или вот другая ситуация. Гражданин Украины живет в Москве, он налоговый резидент РФ, платит все налоги. Банк отказывается открывать ему ИИС, аргументируя тем, что он иностранец. Погуглив, мы поняли, что вроде бы закон не запрещает иностранцам открывать ИИС, если они выступают налоговыми резидентами.

Что сказать банку?

Закон не устанавливает особых ограничений на открытие ИИС для отдельных категорий лиц. На них распространяются те же ограничения, что и на обычные брокерские счета.

В вашем случае вопрос в том, насколько целесообразно открывать именно ИИС в обеих ситуациях. Открывать именно ИИС, а не обычный брокерский счет стоит, только если вы сможете потом использовать налоговые льготы, предусмотренные для инвестиционных счетов: обычно ради них все и затевается.

Разберу, когда ребенку выгоднее открывать брокерский счет и когда ИИС. Потом расскажу то же самое для иностранца — резидента РФ.

Когда стоит открывать брокерский счет для ребенка

Ребенок до 14 лет считается малолетним. Открыть брокерский счет для малолетнего можно только с разрешения органов опеки. Также разрешение опеки понадобится для совершения каждой из сделок за счет имущества, находящегося на счете малолетнего, оплаты комиссий, вывода денег со счета. За несовершеннолетних детей, которым еще нет 14 лет, сделки от их имени могут совершать только их родители, усыновители или опекуны. Самостоятельно ребенок управлять своим счетом не может.

Единственный вариант, когда есть смысл связываться с разрешением от опеки и открывать брокерский счет ребенку до 14 лет, — если он вступает в наследство, часть которого состоит из ценных бумаг.

Ребенок в возрасте от 14 до 18 лет может совершать сделки с письменного согласия своего законного представителя: родителя, усыновителя или попечителя.

Ряд брокеров готов открыть брокерский счет и ИИС 14-летним клиентам, если есть согласие от родителей. Условия вывода денег с брокерского счета у разных брокеров отличаются, поэтому сразу уточните у брокера, может ли ребенок вывести деньги до 18 лет с разрешения родителя или для этого потребуется разрешение органов опеки.

Когда ребенку стоит открывать ИИС

В отличие от обычного брокерского счета, на ИИС можно получать налоговые льготы — вычеты. Чтобы оценить, стоит ли открывать ИИС ребенку, надо понять, сможет ли он пользоваться этими вычетами. О типах вычетов мы подробно писали в отдельной статье.

Вычет по ИИС ребенок может использовать, если у него есть официальный доход, облагаемый по ставке 13%: например, он где-то подрабатывает, официально трудоустроен и получает зарплату. В таких случаях ему можно открыть ИИС и получать налоговый вычет, но только в пределах его доходов.

Представим, что ребенок подрабатывал летом и заработал за 3 месяца 45 000 рублей. Это все его доходы за год. Вряд ли есть смысл вносить на его ИИС в этом году 400 000 рублей, так как максимальная сумма возврата налога при таком доходе составит не 52 000 рублей (13% от 400 тысяч), а всего 5850 рублей — 13% от суммы дохода.

Что лучше открывать ребенку

Если у подростка нет собственных доходов, нужно обсудить, как именно он хочет использовать брокерский счет. Если цель — долгосрочное инвестирование без вывода денег со счета, можно открыть ИИС: возможно, у вашего ребенка откроются неординарные трейдерские способности, тогда он сможет применить вычет в размере финансового результата и не платить налоги при закрытии ИИС. Если цель — торговля с возможностью периодического вывода доходов со счета, ИИС не подойдет, но можно открыть обычный брокерский счет. И, конечно, нужно учитывать, что торговля на бирже не игра, всегда есть риск ничего не заработать и получить убыток.

Существует миф, что, открыв брокерский счет не на себя, а на ребенка, можно сэкономить на налогах. Это не так. По НК РФ малолетний или несовершеннолетний гражданин РФ точно так же должен платить налог на доходы физических лиц, если у него возникает такой налогооблагаемый доход.

Брокерский счет и ИИС для иностранца

Скажу сразу, не все брокеры готовы открыть брокерский счет и ИИС иностранному гражданину. Если какой-то брокер вам отказал, просто обратитесь к другому. Если теряетесь в выборе, посмотрите нашу статью «Как выбрать брокера».

Обычно для открытия счета иностранному гражданину нужны следующие документы:

- Паспорт иностранного гражданина и его нотариально заверенный перевод.

- Документ, подтверждающий право на пребывание в РФ: миграционная карта, виза, разрешение на временное проживание или вид на жительство.

- Идентификационный номер налогоплательщика, присвоенный в иностранном государстве.

Если иностранец находится на территории РФ больше 183 дней в году, он выступает налоговым резидентом РФ. Срок нахождения на территории РФ нужно будет документально подтвердить брокеру или налоговой инспекции, в зависимости от того, через кого вы получаете вычет. Это нужно, чтобы они тоже считали вас налоговым резидентом.

Определить, считаетесь ли вы налоговым резидентом на определенный день или нет, можно самостоятельно:

- Выберите день, на который нужно определить налоговый статус. Например, 31 декабря 2018 года.

- Отсчитайте год назад от выбранного дня. Получаем период 01.01.2018—31.12.2018 .

- Посчитайте, сколько дней вы находились на территории РФ в течение этого периода. Имейте в виду, что вам нужно будет подтвердить документально, что в эти дни вы находились в России. Если получилось 183 дня и более — вы налоговый резидент РФ на эту дату. Если менее 183 дней, то вы нерезидент.

Чтобы воспользоваться налоговыми льготами по ИИС, вам нужно быть налоговым резидентом на 31 декабря того года, в котором вы вносили деньги на ИИС и за который будете подавать налоговую декларацию. Также нужно иметь доходы, облагаемые по ставке 13%, например официально работать.

Чтобы получить вычет в размере финансового результата, нужно быть налоговым резидентом на момент вывода денег со счета ИИС, на момент закрытия счета ИИС и на 31 декабря того года, в котором вы закрыли ИИС.

Получается, открывать ИИС иностранцу стоит только в том случае, если он не планирует в ближайшее время надолго покидать Россию.

Подведу итог

Есть брокеры, готовые открыть брокерский счет и ИИС подросткам и иностранцам.

Открывать ИИС есть смысл, если вы сможете воспользоваться вычетами по ИИС.

Если вы хотите торговать на бирже, но понимаете, что не сможете пользоваться инвестиционными налоговыми вычетами, — открывайте обычный брокерский счет.

Если у вас есть вопрос о личных финансах, правах и законах, здоровье или образовании, пишите. На самые интересные вопросы ответят эксперты журнала.

Источник

Тинькофф инвестиции как открыть брокерский счет несовершеннолетнему

Что такое брокерский счет

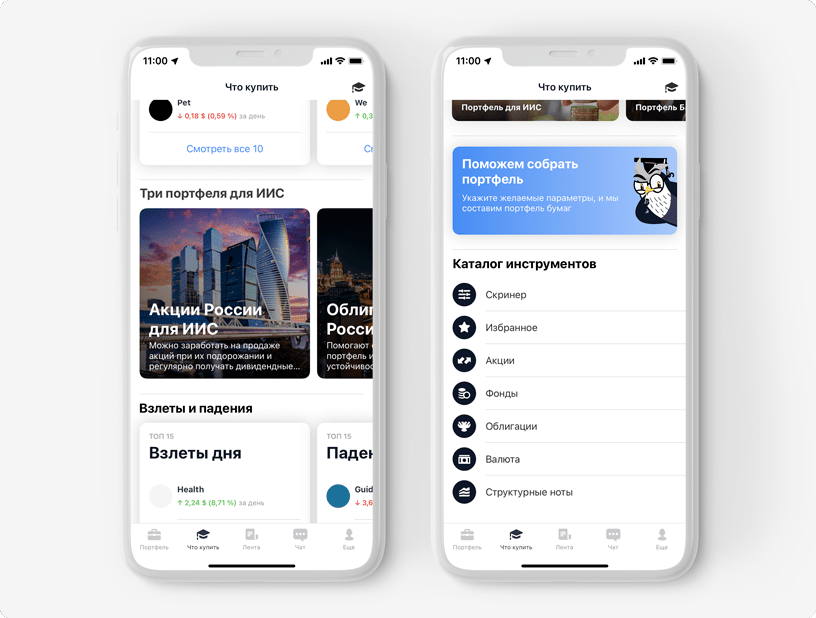

Инвестиционные идеи, подборки ценных бумаг от специалистов Тинькофф, а также другие инструменты, чтобы собрать свой первый инвестиционный портфель

- участие в первичных размещениях акций (IPO);

- персональный менеджер, который помогает быстро решить любой вопрос, связанный с инвестициями;

- статус квалифицированного инвестора, дающий доступ к бумагам на мировых биржах и сделкам с внебиржевыми финансовыми инструментами;

- простые и понятные обзоры рынков, дополнительные инвестиционные идеи и аналитика по интересующим вас компаниям, подготовленные специально для вас командой Тинькофф Инвестиции Премиум.

- Инвестор дает деньги управляющему напрямую, чтобы тот работал с ними на своем счете. Это самый рискованный вариант, потому что можно лишиться вложенных денег, если управляющий окажется мошенником.

- Инвестор дает управляющему доступ к своему брокерскому счету, просто назвав логин и пароль. Риск прямой кражи денег здесь меньше, но опытный мошенник все равно сможет перевести активы с вашего счета на свой через сделки на бирже. Кроме того, давать доступ к счету третьим лицам прямо запрещено регламентом большинства брокеров, в том числе Тинькофф Инвестиций, поэтому ваш торговый счет могут просто заблокировать.

Оставьте заявку на брокерский счет в Тинькофф

Понадобится только паспорт

Другие статьи по этой теме

Плюсы и минусы брокерского счета

Нужно ли учиться, чтобы торговать на бирже. Сколько можно заработать и есть ли риск всё потерять.

Читать

Гарантии и надежность

Безопасно ли открывать брокерский счет. Могут ли его забрать при разводе или арестовать за долги.

Источник

Тинькофф Инвестиции — как это работает

- Лучший инвестиционный сервис в мире (По версии Global Finance)

- Мгновенное пополнение и вывод

- Покупка ценных бумаг с карты Тинькофф

- Обслуживание от 0 ₽ в месяц

- Круглосуточная поддержка в чате

- Мультивалютный счет

- Робот-советник и рекомендации аналитиков

Несмотря на большие риски, заработок на инвестициях всегда выгодно отличается от банковского депозита тем, сколько можно заработать с помощью этого инструмента, и этим привлекает. Тинькофф делает этот процесс еще и современным, предлагая вкладывать даже со смартфона. В этой статье рассказано о возможностях сервиса Тинькофф Инвестиции для физических лиц, с чего начать работу новичку на бирже и какие есть подводные камни.

Как заработать в Тинькофф Инвестициях

Сервис Тинькофф Инвестиции позволяет вкладывать деньги в разные финансовые инструменты. В зависимости от типа ценной бумаги зарабатывать можно на разнице в цене при покупке и продаже или в виде дивидендов.

Доступны следующие инструменты:

Акции

Эти ценные бумаги подтверждают владение частью активов компании-эмитента и дают право на часть прибыли. Заработок инвестора доступен в двух формах:

- дивиденды — получение части прибыли фирмы;

- спекулятивная продажа с заработком на разнице цен купли и продажи.

Тинькофф Инвестиции позволяет инвестировать в рублевые акции котируемых на Московской бирже российских компаний и валютные — иностранных (для премиум-аккаунта).

Внимание! Не по всем акциям и не всегда выплачиваются дивиденды.

Акции продаются лотами по 100 штук.

Облигации

Облигация выступает свидетельством выдачи государству или компании денег в долг, за что должник платит проценты. Прибыль инвестора по облигациям определяется:

- купонными выплатами: ежемесячная сумма процентов, перечисляемая эмитентом;

- размером номинальной стоимости бумаги по сравнению с рыночной: чем больше эта разница, тем выше доход в случае погашения по сроку;

- рыночными колебаниями стоимости облигации: повышение котировки дает прибыль при продаже до срока погашения.

На сервисе к приобретению доступны около 100 видов облигаций. Их можно покупать по одной.

Еврооблигации

Другое название — евробонды. Отличие от обычных облигаций в валюте выпуска: евро или доллары. Их эмитируют компании и государства, которые желают привлечь средства в бизнес в иностранной валюте от иностранных инвесторов.

Обычно еврооблигации выпускают номиналом 1000 евро или долларов. Но в основном торгуются они лотами от 100000 штук, а такая покупка доступна только квалифицированным инвесторам.

Сервис дает также доступ к сплитированным евробондам, которые торгуются по одной бумаге.

Exchange Traded Funds — имущество, которым можно торговать на бирже. Это могут быть акции, облигации или товары (золото, нефть и пр.). Имущество фондов обычно состоит из многих видов активов и уже само по себе выступает диверсифицированным активом.

На Тинькофф Инвестиции доступны фонды, состоящие из русских акций в рублях, или долларах, из акций американских компаний, еврооблигаций и другие комбинации. То есть покупая ETF, инвестор вкладывает сразу в группу компаний или отдельную отрасль.

Валюта

Для покупки доступны только два вида валют:

Внимание! Приобретать валюту можно также для вложения в ценные бумаги иностранных компаний.

Сумма приобретения по рыночной цене не ограничена. Покупка же по лимитной заявке, с указанием желаемой цены, возможна только лотами — по 1000 единиц.

Как открыть брокерский счет

Отправить заявку на открытие брокерского счета можно в несколько простых шагов:

- Заполните заявку онлайн. Это займет несколько минут. Понадобится только паспорт.

- Представитель банка привезет документы. Если уже есть дебетовая карта Тинькофф, подписать документы можно онлайн.

- Счет будет открыт за 5 минут. Если биржа закрыта на ночь или выходной, счет откроют на следующий торговый день.

Если вы уже являетесь клиентом банка Тинькофф, открыть счет можно в личном кабинете. В случае если вы новый клиент, потребуется зарегистрироваться. Регистрация происходит при оформлении заявки на открытие брокерского или инвестиционного счета. Чтобы открыть счет выполните следующие шаги:

- Выберите тип счета: брокерский или ИИС;

- укажите ФИО, номер телефона и электронную почту;

- нажмите “Далее”;

- введите паспортные данные, адрес регистрации и фактического проживания;

- нажмите “Оформить”.

Система автоматически рассмотрит вашу заявку и, в случае предварительного одобрения, предложит указать куда и когда вам доставить необходимые документы. Заполните поля формы и нажмите “Заказать доставку”.

Внимание. С 15.11.2019 года по 31.03.2020 года в Тинькофф Инвестициях можно получить приветственный бонус: каждый новый клиент сервиса получит в подарок одну акцию крупной компании стоимостью до 10 000 рублей.

Индивидуальный инвестиционный счет

Этот счет позволяет торговать на бирже, так же как и брокерский. Основное отличие — в возможности выбора типа налогового вычета. Есть два варианта:

- Тип «А». Плательщики НДФЛ могут вернуть часть уже уплаченного налога: 13% от внесенной на ИИС суммы.

- Тип «Б». Оформляется при закрытии счета и позволяет не платить с инвестиций налог на доход в 13% государству.

- подходит для инвестиций на 3 года и больше: если нужно снять деньги раньше, то счет придется закрыть, а налоговый вычет использовать не выйдет;

- открывается только в рублях, хотя позволяет покупать валюту на бирже;

- одновременно разрешено иметь только один счет;

- максимальная сумма годового пополнения — 1 миллион рублей.

Инвестиции Премиум

Премиум-аккаунт расширяет инвестиционные возможности пользователя:

- с инвестором работает персональный менеджер, который через чат в любое время готов проконсультировать по инвестициям;

- доступ к внебиржевым финансовым инструментам и бумагам мировых бирж;

- доступ к простому сервису аналитики: обзоры рынков, отчеты по компаниям, идеи для инвестиции;

- премиум-карта Тинькофф в подарок (а это консьерж-сервис, бесплатная страховка для всей семьи и доступ в бизнес-залы Lounge Key.

Алгоритм работы премиум-сервиса состоит из нескольких этапов:

- заполнение анкеты: ответы на 10 вопросов о целях, отношении к риску и опыте в инвестициях;

- определения типа инвестпортфеля, который подойдет клиенту;

- формирование инвестиционного портфеля с учетом интересов и желаемых валют;

- помощь в получении статуса квалифицированного инвестора для доступа к мировым биржам.

Возможности личного кабинета

Личный кабинет Тинькофф Инвестиций позволяет пользоваться сервисом через сайт со стационарного ПК. Здесь можно:

- покупать и продавать активы;

- выставлять лимитные заявки;

- получать поддержку;

- вводить и выводить деньги;

- наблюдать за динамикой котировок.

Главное преимущество — доступ к Терминалу Тинькофф Инвестиций, который:

- работает в браузере на любой ОС;

- можно развернуть на 6 вкладках браузера и следить за всеми инвестициями;

- дает доступ к биржевому стакану;

- позволяет перемещать по экрану виджеты и группировать их, как удобно.

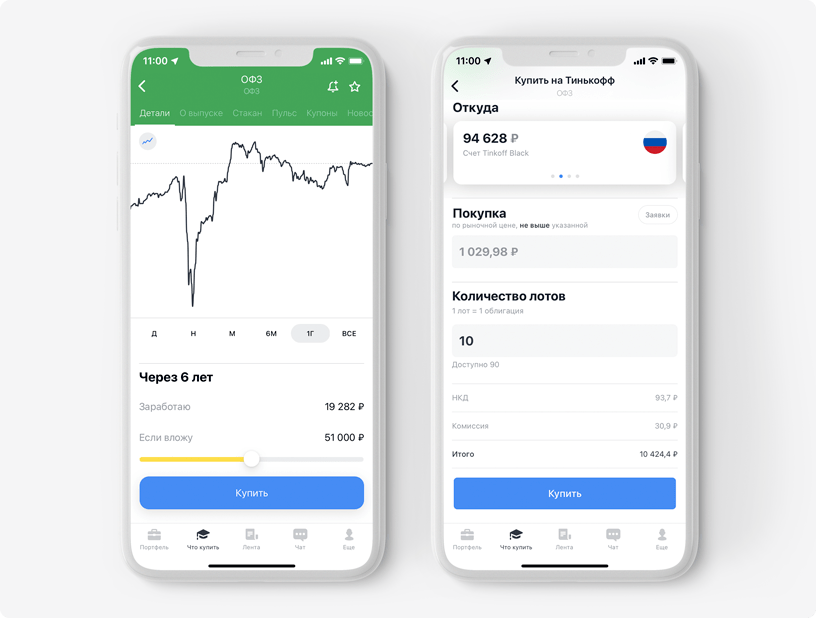

Мобильное приложение

Приложение Тинькофф Инвестиции позволит проводить инвестиционные операции и контроль за ними с помощью смартфона. Доступны следующие возможности:

- Просмотр остатков по брокерским счетам.

- Совмещение с приложением Тинькофф Банк. Портфель доступен в обеих программах, между которыми разработано переключение одной кнопкой.

- Получение полезных уведомлений. Если указать цену, по которой хотите совершить сделку, то приложение сообщит о благоприятной возможности.

- В чате доступна круглосуточная поддержка, где без выходных помогают по любым вопросам.

- Наличие календаря дивидендов позволяет просмотреть даты выплат по приобретенным ценным бумагам.

- В ленте можно без рекламы и в удобном формате читать новости и прогнозы известных изданий.

Загрузка и установка приложения доступна на IOS и Android.

Тарифы

Тинькофф предлагает три тарифных плана:

| Обслуживание счета | Комиссия за сделки | |

| Инвестор Для инвестирующих в месяц до 116000 ₽ | Бесплатно | 0,3% |

| Трейдер Для активных инвесторов | 0 ₽ Держателям любой кредитной или дебетовой премиальной карты Тинькофф; если оборот за прошлый период больше 5 млн Р; брокерском счете лежит от 2 млн Р; когда вы не торгуете. 290 ₽ В остальных случаях. | 0,05% За покупку или продажу валюты, российских и иностранных акций, облигаций и ETF. 0,025% Если оборот с начала дня и до закрытия биржи больше 200000 ₽. |

| Премиум Для крупных инвесторов | 0 ₽/мес Если в прошлом расчетном периоде на брокерском счете было больше 3 млн ₽. 990 ₽/мес Если в прошлом расчетном периоде на брокерском счете было от 1 до 3 млн ₽. 3000 ₽/мес В остальных случаях. | 0,025% Покупка или продажа валюты, российских и иностранных акций, облигаций и ETF из базового списка 0,25% Сделки с внебиржевыми иностранными акциями и ETF; Сделки больше 25 000 $/€ или 1,5 млн Р с несплитованными еврооблигациями. 1% Сделки меньше 25 000 $/€ или 1,5 млн Р с несплитованными еврооблигациями. 2% Сделки со структурными нотами 2% Покупка акций и депозитарных расписок на IPO |

Внимание! Открытие и обслуживание неактивного счета, введение, выведение средств и остальные операции по всем тарифам бесплатны.

Как выплачивают дивиденды

Право на дивиденды имеет каждый, кто владеет акцией на дату отсечки, независимо от времени ее покупки. Торги на бирже идут в режиме «Т+2», поэтому приобретать ее нужно минимум за два рабочих дня до такой даты. Иначе компания не успеет внести владельца в реестр на выплату.

Дивиденды выплачиваются в валюте, в которой акция торгуется: по рублевым — в рублях, по валютным — в соответствующей валюте.

Справка! По некоторым бумагам Московской биржи дивиденды платят в валюте.

По акциям российских компаний дивиденды приходят на счет в течение 8-25 рабочих дней, а иностранных — от 15 дней до нескольких месяцев.

Возможности управления финансами

Покупка, продажа активов и вывод средств доступны в личном кабинете на сайте или в мобильном приложении.

Покупка и продажа активов

Покупать ценные бумаги российских компаний в рублях и валюте можно с Московской и Санкт-Петербургской бирж, а иностранные — с международных площадок NYSE, NASDAQ и LSE через Санкт-Петербургскую биржу.

Чтобы купить актив, необходимо:

- выбрать из списка бумагу на покупку;

- указать желаемое количество;

- нажать «Купить» или оставить заявку на покупку по желаемой цене, если сегодняшняя не подходит;

- ввести код из СМС для подтверждения операции.

Оплата производится или за счет заранее переведенных на брокерский счет средств или с любой дебетовой карты Тинькофф.

Внимание! Стоимость актива при нажатии «Купить» не фиксируется. Операция будет проведена по цене, что действительна на момент подтверждения ее кодом из SMS.

Для совершения продажи необходимо:

- в списке купленных ранее активов выбрать те, что нужно продать;

- нажать «Продать»;

- если действующая цена не устраивает, то в заявке указать желаемую: брокер продаст актив при достижении ценой необходимого уровня.

Вывод денежных средств

С брокерского счета вывод совершают на карту Тинькофф на любую сумму бесплатно. Ограничения на время транзакции и количество операций нет. Карта вывода должна быть хоть раз привязана к счету. Перечисление происходит мгновенно.

Обратить внимание следует только на валюту: рубли выводят на рублевый счет, евро — на евровый, доллары — на долларовый.

Если необходимо перевести средства на счет в другом банке, то это легко сделать по полным реквизитам с карты Tinkoff Black. Операция тоже бесплатна.

Для возможности вывода заработанных денег, которые еще фактически не пришли на счет, существует услуга «Вывод 24/7». Она позволяет вывести до 10 млн. р. или в валютном эквиваленте сразу после отображения дохода.

Робот-советник по инвестициям

Программа робота-эдвайзера формирует инвестиционный портфель клиента. Советник выбирает подходящие акции и облигации, распределяя инвестиции между различными предприятиями и отраслями. На основании данных анкеты алгоритм:

- определяет тип предпочтений;

- подбирает активы для покупки в указанных размерах и валюте;

- использует советы аналитиков и прогнозы по конкретным бумагам при формировании лучшего предложения;

- при величине вложений от $600 или 30000 р. учитывает другие критерии, предлагая акции (или другие инструменты):

- «С высоким потенциалом»;

- «Растущих компаний»;

- «Стабильных компаний»;

- «С постоянными дивидендами».

Социальная сеть для инвесторов

Приложение Тинькофф Инвестиции Пульс позволяет подключится к социальной сети инвесторов. Сервис позволяет:

- просматривать доходность других инвесторов для принятия взвешенных решений;

- наблюдать за сделками других инвесторов;

- следить за новостями и обновлениями;

- рассказывать о своем опыте, успешных сделках, идеях;

- комментировать, публиковать и обсуждать тенденции рынка с другими пользователями сервиса: аналитиками, инвесторами, трейдерами-профессионалами;

- анализировать инвестиционные стратегии других, изучая их сделки и уровень доходности.

Справка. Соцсеть доступна на смартфонах с IOS и Android.

Преимущества и недостатки сервиса

К плюсам сервиса относятся:

- большое количество инструментов для вложений;

возможность управления даже со смартфона; - доступ к соцсети инвесторов;

- помощь робота-советника;

- наличие десктопной версии кабинета с Терминалом для торговли;

- поддержка 24/7;

- выгодные тарифы;

- простота инвестирования, ввода и вывода средств.

Главный минус — необходимость активации Премиум-аккаунта или получения статуса квалифицированного инвестора для доступа ко всем инструментам.

Источник