- Обзор Binance Futures: возможности платформы, выгоды и риски

- Открываем аккаунт для торговли фьючерсами

- Интерфейс платформы Binance futures

- Как работает фьючерсный контракт

- Как пополнить баланс

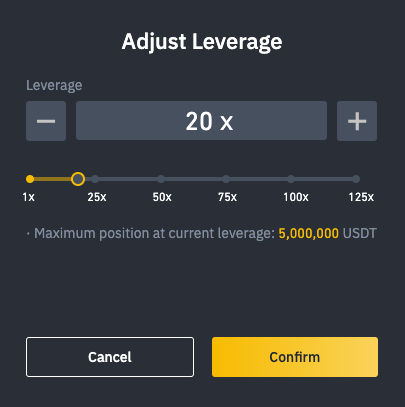

- Настройка кредитного плеча

- Как различаются цена маркировки и окончательная

- Виды ордеров и их назначение

- Рыночный или простой тип ордера

- Отложенные или time in force ордеры

- Условия для ликвидации ваших позиций

- Авто делевериджинг и его последствия

- Объяснение pnl

- Фьючерсный vs спотовый рынок

- Преимущества торговли фьючерсами

- Риски, связанные с торговлей фьючерсами

- Реферальная программа

- Binance Futures. Полное руководство за 8 минут

- Википедия

- История

- Теория

- Фьючерсный vs спотовый рынок

- Что еще нужно знать перед практикой?

- Практика

- Как открыть аккаунт

- Как завести деньги на него

- Интерфейс платформы

- Простые типы ордеров

- Time in Force ордеры

- Реферальная программа

- Риски

Обзор Binance Futures: возможности платформы, выгоды и риски

Сервис Binance Futures заработал осенью 2019. Привлёк внимание клиентов биржи, открыл новые вопросы, которых, при обычной торговле криптовалютами, не было. Основные темы наш журнал Mining-Bitcoin раскроет в этой статье.

Термин «Фьючерсный контракт» пришёл на крипторынок, в частности, на Бинанс Futures, с традиционных товарных бирж, где фьючерсы представлены поставочными и расчётными активами. Поставочные означают реальную сделку по купле/продаже товара — покупатель получает оговорённое контрактом количество продукта. В случае расчётных контрактов речь идёт об операциях спекулятивного типа. Трейдеры торгуют не активом, а правом покупки или продажи этого актива.

Открываем аккаунт для торговли фьючерсами

- войти на сайт, нажать клавишу «Регистрация»;

- заполнить строчки в появившемся окне — почту и пароль;

- открыть почту, подтвердить адрес.

Затем останется войти в аккаунт Binance и перейти на Futures биржу.

Интерфейс платформы Binance futures

Адрес сайта биржи Бинанс — binance.com/ru. Русская версия настраивается в верхнем правом углу.

Фьючерсный терминал выбирается во вкладке «Сделка». Минимальное плечо предустановлено на 1:20, меняется от 1:20 до 1:125.

Маржа на площадке Binance — изолированная и кросс. Последняя значит, что под риск попадает не часть депозита, а вся сумма счета Бинанс Futures. В изолированной сделке трейдер может взять 1% депозита, выставить удобное плечо и, в случае неудачи, не потеряет больше 1% капитала.

В верхней части графика стандартные кнопки — вывод меню индикаторов, таймфреймов. Можно переключить диаграмму на глубину.

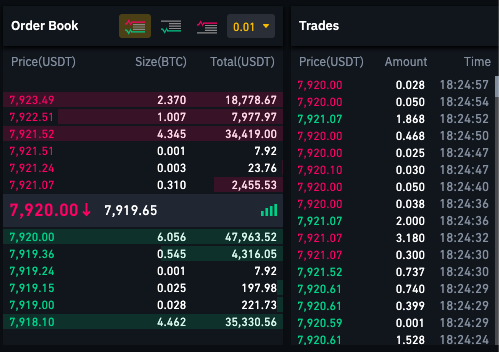

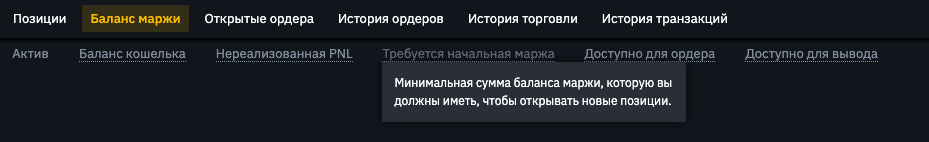

При наличии сделок на Бинанс Futures, под графиком появятся строчки истории и статистики. В правой части страницы терминала — форма ввода ордеров, книга размещённых другими трейдерами приказов и таблица текущих сделок.

Как работает фьючерсный контракт

На биржах криптовалют обращаются фьючерсы бессрочные и с датой исполнения — квартальные/шестимесячные. Стоимость бессрочного futures называется спот-ценой. Котировки строятся на основе текущих цен актива на нескольких крупнейших биржах.

Стоимость контракта с датой истечения отличается от курса спот:

- Если ожидания трейдеров связаны с ростом базового актива, срочный контракт котируется дороже. Такая расстановка сил на бирже именуется «Контанго».

- Когда ожидания профучастников связаны с распродажей базового актива, фьючерс торгуется ниже, а схема называется «Бэквордация».

При маржинальной торговле депозит участника служит обеспечительным залогом, под который площадка кредитует дополнительные средства.

Как пополнить баланс

Надо открыть «Личный кабинет» Binance, нажать клавишу «Депозит».

Появятся варианты пополнения — в Биткоине на адрес, предложенный системой Бинанс. С помощью банковских карт или в евро/фунтах/рублях и других валютах. Ввод фиатных денег допускается только для верифицированных клиентов.

Настройка кредитного плеча

Настройка на Бинанс Futures производится с помощью стрелочек или бегунка. В окне выводится максимально допустимая сумма к торгам и предупреждение о высоких рисках.

Комиссия на фьючерсной бирже Бинанс зависит от месячного торгового объёма участника, публикуется по адресу binance.com/ru/fee/futureFee.

Как различаются цена маркировки и окончательная

Binance Futures предпочитает пользоваться уникальной системой для маркировки справедливой стоимости. В результате, устраняется необходимость ликвидировать определенные позиции. Хотя, при высоком уровне leverage с ликвидацией сталкиваются все трейдеры.

Если цель участника торгов совершить ценовую манипуляцию или извлечь выгоду от малой ликвидности, то, благодаря системе маркированной цены можно избежать ликвидации. Для этого используется справедливая цена Бинанс Futures — при которой инвестору одинаково выгодно купить как спот, так и фьючерс. Маркировка применяется при ликвидации сделки и расчёте нереализованных прибылей/убытков. Рассчитывается на основе котировок актива на наиболее ликвидных площадках.

Биржи, чьи котировки используются в качестве «Корзины цен» определяется в соответствии с их торговым объёмом.

Виды ордеров и их назначение

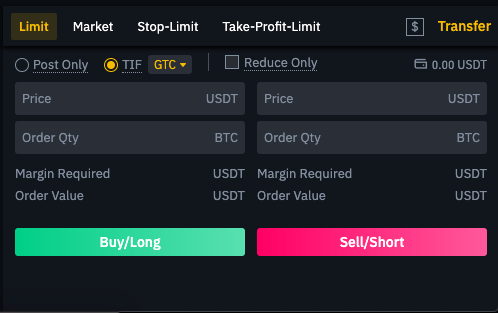

Перед тем как торговать, нужно понять работу ордеров — на Бинанс для торговли фьючерсов есть 2 типа ордеров, отложенные и рыночные, которые, в свою очередь, делятся на подвиды.

Рыночный или простой тип ордера

Проще всего понять market приказ или рыночный. Он исполняется по текущей цене рынка, может сопровождаться проскальзыванием. В периоды высокой волатильности отличаться на десятки пунктов от цены, которую трейдер видит, нажимая кнопку подтверждения. Комиссия Бинанс за такой ордер — Taker, самая высокая. Для заключения сделки нужно ввести количество валюты и нажать кнопку Купить или Продать.

Отложенные или time in force ордеры

Стоп рыночный/market — ордер Бинанс, который размешается по цене хуже рынка. Например, котировки выросли до отметки 10000, и трейдер решает — куплю, если цены доторгуются до 10100. Затем выставляет стоп приказ на покупку. Если говорить о бычьем ралли, то прибыльную позицию защищают продающим стопом ниже текущей цены. То есть, трейдер ожидает продолжения роста, поэтому не закрывает позицию, но страхует от разворота стоп-ордером.

Лимитный — предназначен для размещения приказа по лучшим, нежели текущим, котировкам. Например, рынок растёт и уже сделал ход. Можно открыть позицию по текущей цене, рискуя попасть в период отката, следовательно, просадки. Можно выставить ордер на уровень 50% предположительной коррекции. Тогда трейдер получит лучшую цену в случае продолжения тренда. А также будет иметь больше шансов выйти в безубытке, если приказ исполнится, но рынок не сможет продолжить рост.

Стоп — лимитный ордер Бинанс Futures работает следующим образом:

- Пусть актив котируется на 9000.

- Трейдер планирует покупку и назначает 2 цены одну лимитную, например, 8900. Другую стоп — 8920.

- Если котировки достигнут стоп цены, приказ активируется, попадёт в ордерную книгу и его увидят другие участники.

- Сама сделка сработает, когда стоимость достигнет лимитного уровня.

Лимитный ордер с фиксацией прибыли работает способом, аналогичным стоп — лимитному. Используется для уменьшения текущих позиций на Бинанс. Тейк-профит вставляется на уровень, который, по мнению трейдера, станет предельным на какой-либо периоде времени. Участник торгов может ожидать на такой отметке разворот/флэт. Может использовать ордер после признаков разворота, выставив по лучшей цене, нежели текущая в расчёте на импульсное колебание.

Рыночный с фиксацией прибыли может быть открыт на Binance как по текущей, так и по стоп-цене, вторая будет выше/ниже относительно текущей для покупки/продажи соответственно.

Условия для ликвидации ваших позиций

Условие ликвидации фьючерсного ордера предусматривает, что депозит трейдера служит обеспечением сделки. Это снимает риски с заёмной суммы. Практически выглядит так:

- Если трейдер берет кредитное плечо 1:50, то есть в 50 больше своей суммы, то получит прибыль и со своих средств, и с заёмных, если цена пойдёт в прибыльную сторону и профит удалось зафиксировать.

- Если все складывается наоборот, то собственных денег инвестору хватит только на 2% изменения цены в неблагоприятную сторону. Затем, позиция будет ликвидирована.

Трейдер потеряет средства, которые отправил в сделку. Биржа Бинанс, будучи заёмщиком, свои средства сохранит. Несложно посчитать, что при плече Binance 1:100 депозит выдержит ценовое изменение в 1%, а при 1:20 — в 5%.

Авто делевериджинг и его последствия

Авто-делевериджинг для ордера активируется, если создаётся ситуация, что к моменту, когда должна наступить ликвидация, средств страхового фонда биржи для покрытия маржинального залога может не хватить. Ситуация случается нечасто, связана с неэффективностью системы биржи, которая неправильно распределила страховой фонд или не сумела выполнить перенос с истекающих срочных контрактов на новые:

- В этом случае позиции трейдеров ликвидируются, под закрытие попадают как прибыльные, так и убыточные сделки.

- Приоритет автоделевериджинга — вначале закрываются ордера с наибольшей прибылью/убытком и наибольшим плечом, затем следующие.

- Обычно, на бирже есть окно индикатора с зелёными ячейками, где показан риск подвергнуться процедуре авто делевериджинга.

- На бирже Бинанс Futures вероятность такого события снижена, так как срочных фьючерсных контрактов, пока, нет.

В результате, инвестор может как недополучить прибыль, так и взять убыток, который в нормальной ситуации мог и не привести позицию к ликвидации. Как правило, биржи сотрудничают с клиентами, помогают открыть им позиции заново или другим способом компенсировать форс-мажор.

Объяснение pnl

PNL, это отчёт Бинанс по ROE, наглядно демонстрирует какая прибыль или убыток зафиксируются, если ордер будет закрыт прямо сейчас. Поскольку сделка работает, то само значение PNL на Binance изменяется вместе с колебаниями рынка и, до момента закрытия ордера, называется нереализованным.

Фьючерсный vs спотовый рынок

Как и на классических биржах, сделки на криптофьючерсы заключаются с маржинальным плечом, но, не обязательно. Все зависит от площадки:

- можно работать в диапазоне от 1:1 до 1:100 и выше;

- уровень кредитования зависит от условий биржи.

Особенностью фьючерсов является момент схождения цен — тем больше, чем ближе срок истечения срочного контракта.

На этом строится элементарная модель арбитража. При разрыве между бессрочным и срочным контрактами в 300–500 пунктов, трейдер покупает один и продаёт другой. К моменту истечения срочного контракта закрывает его и открывает аналогичный на будущий период или просто фиксирует прибыль. Начальная разница в 300–500 пунктов уменьшается до 20–30 образуя доход в 250–450 пунктов, хоть и малый, но без рисков.

Если говорить о бирже Binance Futures, здесь срочные фьючерсы пока не торгуются. Трейдеры могут работать с бессрочным контрактом Бинанс и заниматься либо высокорисковым трейдингом с плечом, либо выставлять страховочные ордера, хеджируя инвестиции непосредственно в Биткоин.

Преимущества торговли фьючерсами

В руках грамотного трейдера фьючерсы с высоким маржинальным плечом — способ заработать. При условии, что имеется устойчивая система, применимая к разным цифровым активам. В этом случае можно планировать сделки с плечом 1:100, рисковать в одной сделке не более 1–2% депозита, обязательно используя стоп. Объем позиции будет зависеть от точки риска — чем дальше стоп, тем меньший объем депозита задействуется при том же плече.

Другая возможность — смена плеча. Допустим, сделка ушла в плюс. Трейдер вправе выставить страхующий стоп в безубыток или в прибыльной зоне, сменить плечо на максимальное и заключать другую сделку с освободившейся суммой.

И все же, описанные схемы не для новичков Binance. Наибольшую пользу инвестор получает, страхуя позиции спот рынка фьючерсами Бинанс. Например, при бычьем ралли:

- Если есть опасения, что рынок развернётся, можно закрыть сделку.

- Но, если опасения не оправдаются, вкладчик потеряет потенциальную прибыль, возможно, вернётся в рынок по худшей цене и заплатит комиссию за открытие и закрытие сделки.

Если инвестор выставит ордер Binance Futures на уровень, который соответствует смене тенденции то:

- Ордер может не исполниться, потому что актив продолжит тренд вверх.

- Если ордер исполнится, и стоимость уйдёт вниз, прибыль по продаже скомпенсирует большую часть убытка по базовому активу.

На противоположную позицию с плечом 1:20 нужно всего 5% капитала, относительно основного вклада. Даже на традиционных рынках такой процент рассматривают как страховой взнос. Таким образом, с помощью фьючерса Бинанс инвестор не всегда заработает, но гарантированно минимизирует риски.

Риски, связанные с торговлей фьючерсами

Маржинальная торговля Binance Futures сопряжена с высокими рисками потери средств. Если трейдер входит в рынок с плечом 1:100, то до полной ликвидации его отделяет лишь 1%. Это всего 100 пунктов для Биткоина при цене 10 тыс. за монету. Категорически не рекомендуется делать futures ставки полным депозитом и подвергать риску деньги, которые нельзя потерять или пытаться отыграться, повышая плечо.

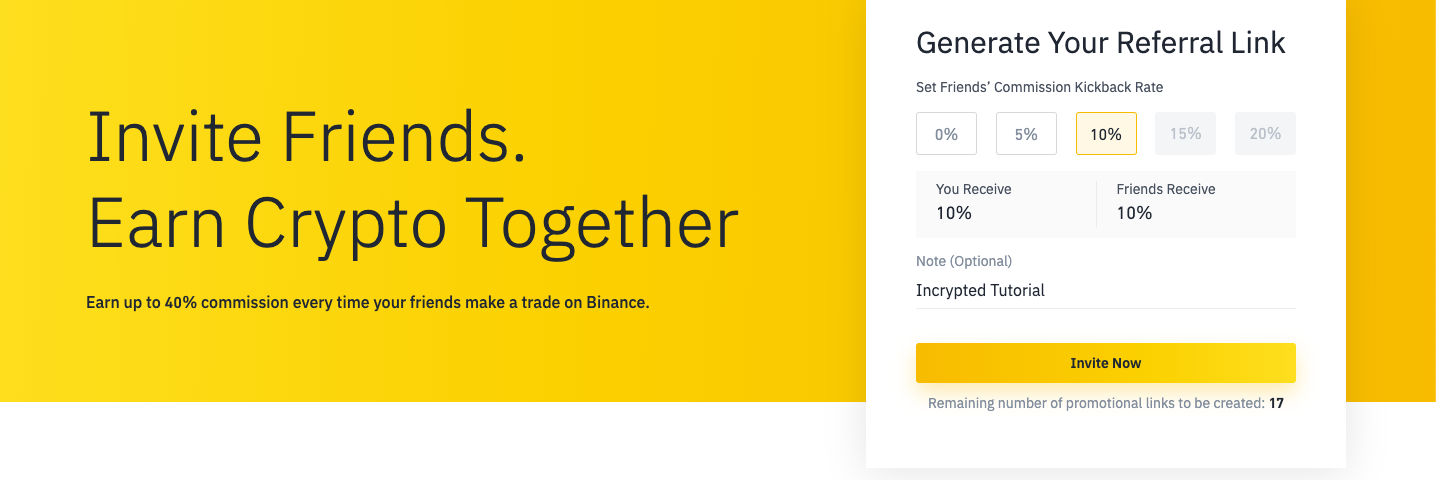

Реферальная программа

А как вы используете фьючерсы, для трейдинга или хеджирования?

Источник

Binance Futures. Полное руководство за 8 минут

Эта статья выиграла первое место в конкурсе от Binance по созданию контента о фьючерсах среди русскоязычных авторов в России и СНГ.

Решили окончательно и бесповоротно разобраться в том, что же такое Binance Futures и фьючерсы в принципе. Результат — доступная образовательная статья, в которой вы найдете все о фьючерсах от истории возникновения до наглядных инструкций о том, как открыть фьючерсный аккаунт, как перевести туда деньги, как торговать, какие типы ордеров.

Наша цель — разжевать и разложить по полочкам непростую для понимания информацию. Для этого будем двигаться постепенно, поехали!

Википедия

Начнем с того что говорит Википедия, ведь все наши исследования обычно начинаются с нее.

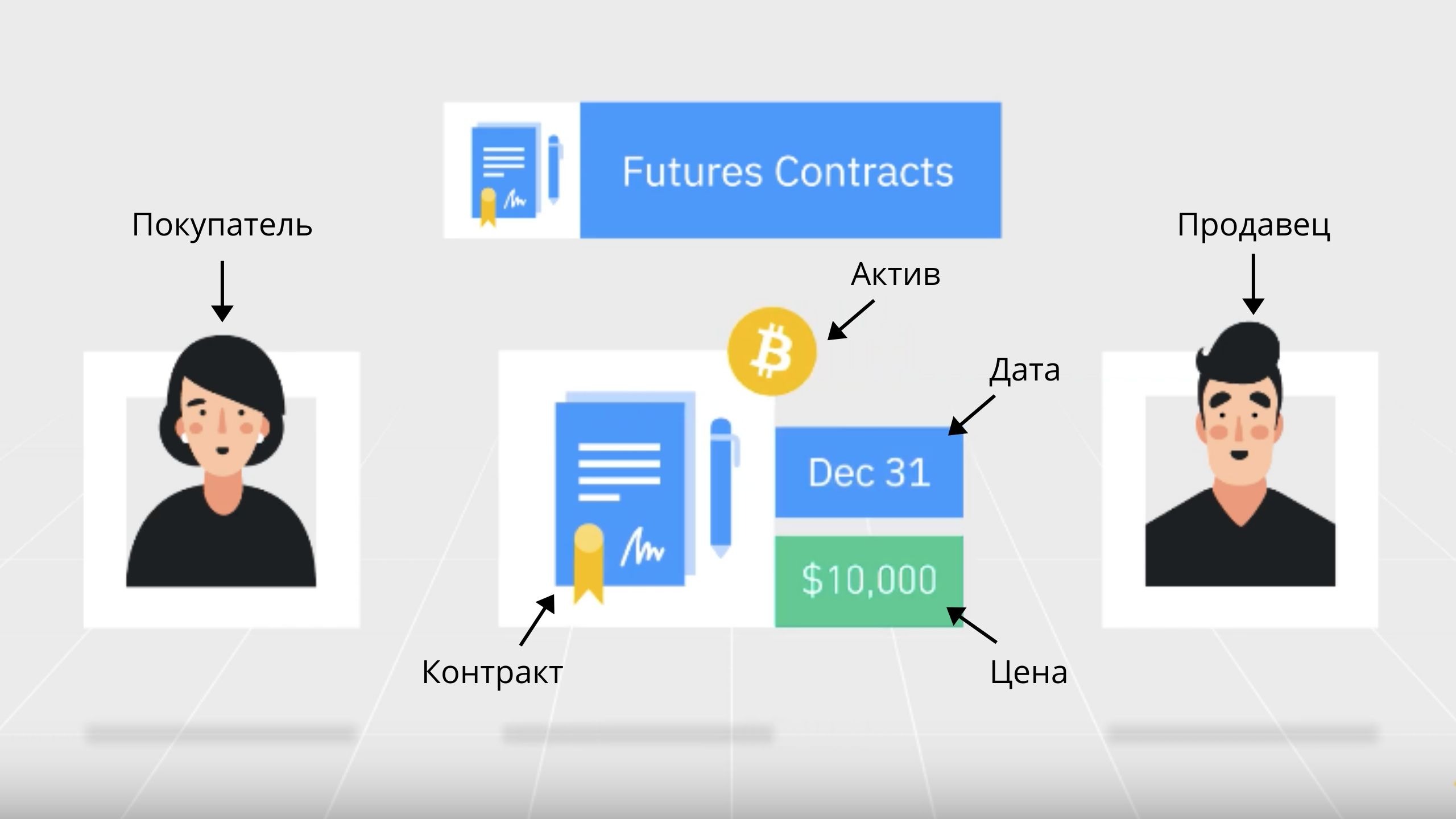

Фью́черс — производный финансовый инструмент (договор) на бирже купли-продажи базового актива (товара, ценной бумаги и т. д.), при заключении которого стороны (продавец и покупатель) договариваются только об уровне цены и сроке поставки. Остальные параметры актива (количество, качество, упаковка, маркировка и т. п.) оговорены заранее в спецификации биржевого контракта и являются стандартными для данной торговой площадки. Стороны несут обязательства перед биржей вплоть до исполнения фьючерса.

Если проще, то фьючерс — это обязательство сторон по купле-продаже определенного актива по определенной цене, в определенную дату в будущем. Чтобы понять для чего людям понадобились фьючерсы и как это работает, обратимся к истории.

История

До появления первых фьючерсных контрактов в Японии 18 века, а затем и в США, фермерам приходилось выращивать свою продукцию на свой страх и риск. Они везли ее на рынок в надежде выгодно продать, совершенно не зная какой на нее спрос, много ли зерна вырастили другие фермеры и вообще удастся ли ее продать по выгодной для себя цене.

Подобная ситуация привела к появлению «отца» фьючерсного контракта — форвардного контракта. Это контракт на еще не поставленный товар с оговоренным сроком поставки и ценой продукции. Это позволило фермерам гарантированно получать необходимую сумму денег за свой труд, без риска остаться ни с чем.

Главное отличие форвардного и фьючерсного контрактов состоит в том, что форвардный контракт представляет собой разовую внебиржевую сделку между продавцом и покупателем, а фьючерсный контракт — это уже деривативный инструмент, которым можно торговать на биржах как самостоятельным товаром.

Так форвардный контракт из обычного инструмента для хеджирования рисков и стабилизации цены, постепенно превратился в самостоятельный товар. Но вплоть до середины XX века фьючерсы в основном были на сельхоз продукцию и драгметаллы.

- 1970-е — фьючерсы на финансовые инструменты, фондовые индексы и ипотечные ценные бумаги

- 1978 — появились фьючерсы на топочный мазут

- 1980-е — фьючерсы на нефть и прочие нефтепродукты

- 2017 — первые фьючерсы на bitcoin

Теория

Это один из сложных разделов. Ведь нам нужно понять суть всех составляющих работы с фьючерсными контрактами, чтобы без проблем оперировать ими в разделе «Практика».

Мы уже говорили, что традиционно фьючерсный контракт — это обязательство по покупке/продаже актива по определенной цене, в определенный срок.

Пример: покупатель и продавец заключили контракт на 1 BTC по цене $10 000 с датой исполнения 31 декабря. Если цена BTC пойдет вверх на $10 500, то покупатель контракта заработает $500, ведь она заплатила $10 000, а получит $10 500. Продавец в свою очередь недополучит $500. Если цена BTC пойдет вниз, то наоборот.

Затем начали появляться вариации. Вначале варианты касались физической поставки товара.

- Поставочный фьючерс — предполагает, что продавец обязан поставить, а покупатель купить указанный в спецификации актив по заданной цене в необходимый срок.

- Расчетный фьючерс — предполагает только денежные расчеты в сумме разницы между ценой контракта и фактической ценой актива на дату исполнения контракта без физической поставки актива. Как правило используется либо для хеджирования рисков колебания цены актива, либо в спекулятивных целях.

То есть BTC из нашего примера не участвует в сделке. В расчетах участвует только его цена на момент исполнения контракта.

С поставкой товара разобрались. Теперь разберемся с датой исполнения контракта. Тут также появились варианты.

- Традиционный фьючерсный контракт — вне зависимости от того, поставочный он или расчетный, предполагает некую дату исполнения контракта, в которую производятся расчеты и/или поставляется товар.

- Бессрочный фьючерсный контракт — аналогичен традиционному, но в нем отсутствует какая-либо дата исполнения контракта. Вот с этим давайте разберемся подробнее.

Поскольку фьючерсные контракты за время истории двигаются от простого хеджирования рисков фермеров к сложному деривативному инструменту, им понадобилось избавиться от негибкой и ограничивающей даты исполнения контрактов.

То есть теперь вы можете держать свою позицию столько, сколько вам кажется целесообразным. Это приближает фьючерсный рынок к спотовому, сокращая ценовой разрыв между ними. Но давайте разберемся для чего пользователям вообще нужен фьючерсный рынок.

Фьючерсный vs спотовый рынок

Главное отличие в том, что на спотовом вы торгуете реальными активами, а на фьючерсном — контрактом, основанном на цене актива. Использование фьючерсов позволяет пользователям:

- Риски. Хеджировать и управлять рисками, связанными с колебаниями цены базового актива.

- Экспозиция. Зарабатывать на движении цены актива без фактического владения этим активом.

- Кредитное плечо. Открывать торговые позиции, значительно превышающие их доступный баланс, благодаря кредитному плечу от x1 до x125. (на Binance Futures)

Но для того, чтобы все это работало, необходимы дополнительные инструменты. Давайте их разберем.

- Начальная маржа. Начальная маржа — это по сути залог, минимальная сумма которую вы должны иметь на счету для открытия позиции.

Например, если в спецификации контракта указан размер начальной маржи в 5%, то для того, чтобы купить контракт на 1000 BNB, вам необходимо иметь на счету 50 BNB.

- Поддерживающая маржа. Это динамическое значение, которое зависит от рыночной цены активов и вашего залога. Если баланс поддерживающей маржи упадет ниже необходимого уровня, вы либо получите Margin Call (необходимость внести дополнительный депозит, чтобы сумма залога соответствовала спецификации контракта), либо ваша сделка будет ликвидирована и сумма вашего залога снимется с вашего аккаунта.

В спецификации контракта BTCUSDT на Binance Futures, например, размер начальной маржи — базовые 5%, размер поддерживающей маржи — базовые 2.5%. То есть если в следствии падения цена базового актива размер вашей поддерживающей маржи упадет ниже 2.5%, то ваша позиция и залог в 5% будет ликвидирован.

- Ликвидация. Как мы выяснили, ликвидация происходит в том случае, если цена базового актива привела к тому, что ваша поддерживающая маржа упала ниже допустимого уровня. Это необходимо для того, чтобы вы не получили отрицательный баланс, плюс чтобы хватило денег выплатить тем пользователям, которые выиграли от данного движения цены. Ваш залог идет в страховой фонд.

- Страховой фонд. Это механизм, который использует ликвидированные залоги для того, чтобы обанкротившиеся аккаунты не уходили в минус, а удачливые трейдеры гарантированно получали свои выплаты.

Что еще нужно знать перед практикой?

Есть еще несколько сложных, но необходимых понятий, которые мы пройдем перед тем, как приступим к практике.

- P&L. Это отчет о прибыли и убытках. Когда у вас есть открытые позиции, ваш P&L все еще видоизменяется реагируя на движения рынка. Когда позиции закрываются — он становится реализованным. Именно нереализованные прибыли и убытки (незакрытые позиции в моменте) влияют на ликвидации залога.

Биржа в моменте считает количество всех открытых позиций (лонгов и шортов). Это и есть нереализованный P&L, который влияет на ликвидацию.

- Цена маркировки. Для того, чтобы избежать ненужных ликвидаций из-за высокой волатильности рынка и максимально точно рассчитывать нереализованный P&L используется цена маркировки. Это оценка настоящей стоимости контракта в сравнении с его реальной торговой ценой. В Binance цена маркировки основана на индексе цены и ставке финансирования.

Индекс цены — это корзина цен основных бирж на спотовом рынке, распределенная по их относительному объему. В корзину входят Bitfinex, Binance, Huobi, OKEx, Bittrex, HitBTC.

- Ставка финансирования. Мы помним, что у нас нет даты исполнения контракта. Как в таком случае регулировать цену контрактов, чтобы она максимально отображала реальную цену активов на спотовом рынке. Для этого ввели ставку финансирования. Когда ставка выше нуля трейдеры, которые в лонге (покупатели контрактов), должны платить тем, которые в шорте (продавцы контрактов). При отрицательных ставках короткие позиции платят длинным. На Binance эти платежи происходят каждые 8 часов и основываются на установленной процентной ставке и премии, которая варьируется в зависимости от разницы между фьючерсным и спотовым рынками.

Фух, вроде с теорией закончили, давайте переходить к практике.

Практика

После раздела «Теория» данный раздел покажется реально легким. Особенно если вы знакомы с интерфейсом обычного спотового аккаунта Binance.

Как открыть аккаунт

Это делается в три простых шага:

- Залогиньтесь в свой обычный Binance аккаунт

- Перейди на вкладку Futures в верхней панели (только не Futures JEX)

- В правом нижнем углу, нажмите на кнопку Open now. Готово

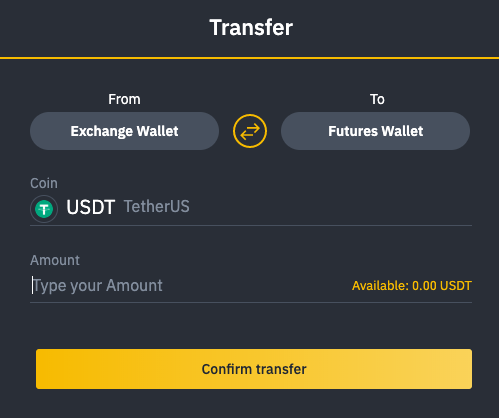

Как завести деньги на него

- В правом нижнем углу под стаканом есть кнопочка Transfer (в русском «Перевод»). Нажимаем.

- В появившемся попапе вводим количество USDT, которое мы хотим перевести с биржевого кошелька на фьючерсный. Залоги, страховой фонд и трансфер только в USDT. Поэтому для того, чтобы пополнить свой фьючерсный фонд, тебе нужны именно USDT на твоем биржевом счету.

Кстати, через это же окошко можно вывести деньги обратно с фьючерсного кошелька на биржевой, нажав на кнопку реверса между кошельками.

Интерфейс платформы

Теперь у тебя есть деньги на фьючерсном счету. Давай разберем интерфейс Binance Futures.

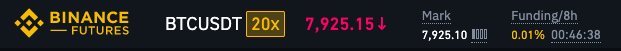

- Верхняя панель. На ней есть название пары (пока это только BTC/USDT) и размер плеча (20x). Если нажать на 20x — откроется окно изменения плеча и максимально допустимой позиции.

- Также на верхней панели есть Mark Price с индикатором. В теории мы разбирали, что такое цена маркировки. Если забыл — вернись и прочитай. Именно эта цена используется для расчета P&L. А индикатор показывает насколько твоя позиция близка к ликвидации.

- Последний элемент в данном блоке — Funding — время до обязательного финансирования и текущая ставка.

- Ниже идет традиционный для спотовой биржи график цены с различными инструментами, формами отображения, временными таймфреймами и так далее. Справа от него наглядно показана глубина (стенки ордеров и спред).

- Еще правее видим Order book (еще не исполненные ордера), в простонародье стакан, и Trades — завершенные сделки, то есть история торгов.

- Под графиком цены находится раздел с информацией о ваших позициях. По сути это дневник всех ваших действий на Binance Futures. Место, где вы можете видеть состояние открытых контрактов, историю закрытых и отмененных сделок, закрыть позицию и так далее.

- Очень удобно, что можно наводить практически на все элементы и получать пояснение о выбранном показателе.

- в правом нижнем углу терминала вы сможете непосредственно создавать ордера, покупать и продавать. Давайте разберем типы ордеров на Binance Futures.

Простые типы ордеров

- Limit. Это тип ордера, при котором вы выставляете желаемую цену совершения сделки и при достижении нужной цены ордер выполнится. Для размещения лимитного ордера вам нужно заполнить и количество актива, которым вы хотите торговать и желаемую цену.

- Market. При данном типе, ваш ордер выполняется немедленно по наилучший на данной момент цене. В таком случае вам нужно будет ввести только количество актива.

- Stop-limit. По сути это лимитный ордер, который становится активным и добавляется в стакан, только при достижении Stop Price. При помощи этого ордера пользователи могут застраховать себя от неожиданных резких движений цены, выставив допустимый для них размер потери.

Пример: вы взяли 1 BTC по цене $8000 в лонг и хотите застраховаться на случай, если он упадет. Вы готовы потерять максимум 5% цены ($400). Для этого вы ставите Price — $7600, а Stop Price — $7700. Это значит, что пока цена BTC не достигнет отметки в $7700 у вас не будет открытых ордеров. Как только эта отметка будет достигнута, биржа создаст лимитный ордер с ценой продажи в $7600. Для шорта все наоборот.

- Take-Profit. Это обратная сторона Stop-limit, которая действует точно также, но для другой цели. Это также лимитный ордер, который создается и добавляется в стакан при достижении Trigger price. Но при помощи этого ордера вы устанавливаете сколько вы хотите заработать на сделке.

Пример: Давайте теперь на примере шорта. Вы взяли 1 BTC по цене $8000 в шорт. Вы прогнозируете, что цена просядет максимум на $300. Чтобы не пропустить движение и получить прибыль, вы ставите Trigger Price — $7800, а цену откупа — $7780.

Time in Force ордеры

Это дополнительная настройка для всех типов ордеров, кроме market. Эта настройка позволяет определить как долго и ордер будет активен и как будет себя вести после размещения.

- GTC (Good till Cancelled). Ордер будет действовать до тех пор пока либо не исполнится по указанной цене, либо не будет отменен пользователем.

- IOC (Immediate or Cancel). Ордер немедленно выполняется на максимально возможное количество по указанной цене, а оставшаяся часть отменяется. Он может выполнится и полностью и не выполнится вообще.

- FOK (Fill or Kill). Ордер должен быть полностью исполнен немедленно. Если это не происходит, он отменяется.

Реферальная программа

Вы можете не просто приглашать своих друзей или подписчиков и получать за это вознаграждение. Binance сделал что-то вроде кешбека для ваших рефералов. То есть вы можете получать 20% от суммы их комиссий, а можете половину, например, вернуть им в качестве благодарности.

Вот как мы, например, создали реферальную ссылку. Если вы перейдете по ней и начнете торговать, мы получим 20% от ваших комиссий, 10% из которых вернутся вам в качестве кешбека. Круто же?

Риски

Перед тем, как пользоваться Binance Futures, вы должны изучить все материалы и осознать свою ответственность. Ведь в отличие от спотового рынка, фьючерсы позволяют размещать крупные ордера, которые превышают их первоначальное обеспечение. Binance Futures позволяет работать с плечом x125, что может дать вам большую прибыль, а еще вы можете потерять все ваше обеспечение.

Изучайте, разбирайтесь, занимайтесь риск-менеджментом, не рискуйте тем, что вы не готовы потерять. Грубо говоря, не торгуйте на последние деньги в надежде «отыграться». Торгуйте с холодной головой.

Источник