- Какой тариф выбрать при открытии брокерского счета в СБЕРЕ-САМОСТОЯТЕНЛЬНЫЙ или ИНВЕСТИЦИОННЫЙ?

- Сбербанк брокерский счет: тарифы Самостоятельный или Инвестиционный — какой выбрать?

- Преимущества и недостатки тарифа Инвестиционный

- Преимущества и недостатки тарифа Самостоятельный

- Отзывы пользователей о тарифах

- Какой выбрать?

- Видеообзор

- Тарифы брокерского обслуживания

- Открытие брокерского счета в Сбербанке: пошаговая инструкция и тарифы

- Способы открытия счета

- Мобильное приложение

- Сбербанк Онлайн

- Тарифы

- Как пополнить торговый счет

- Как купить и продать ценную бумагу

- Плюсы и минусы брокера

Какой тариф выбрать при открытии брокерского счета в СБЕРЕ-САМОСТОЯТЕНЛЬНЫЙ или ИНВЕСТИЦИОННЫЙ?

Мои друзья, знакомые, узнав, что я инвестирую в акции через СБЕР, стали тоже делать первые шаги в мир инвестиций, открывать свои брокерские счета. Но, у них сразу же возник вопрос-при открытии счета перед ним было два вариант:

1. Брокерский счет с тарифом САМОСТОЯТЕЛЬНЫЙ

2. Брокерский счет с тарифом ИНВЕСТИЦИОННЫЙ

И они спрашивали меня, какой же счет лучше открыть.

Давайте разберемся, действительно, какой из этих тарифов выгоднее обычному среднестатистическому долгосрочному инвестору!

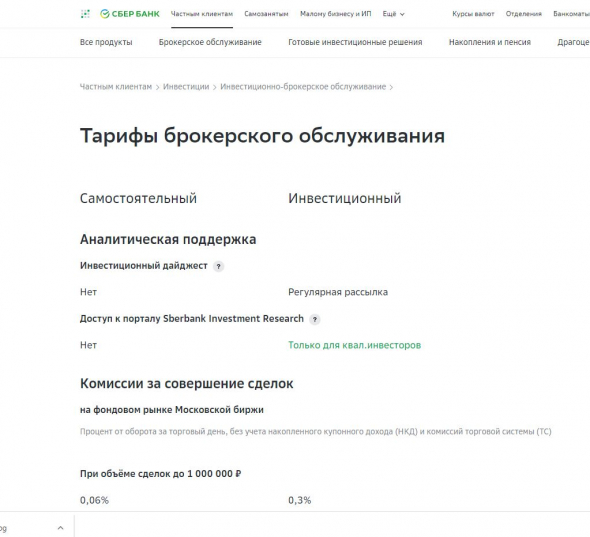

Если зайти на официальный сайт СБЕРА и посмотреть подробное описание двух тарифов, то можно увидеть вот такую табличку с параметрами

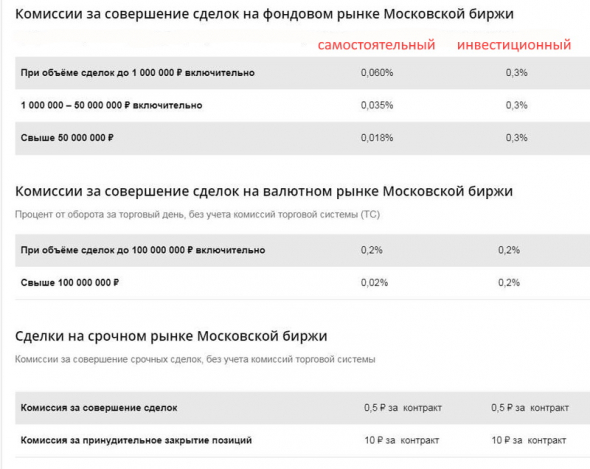

Из этих параметров нас, как инвесторов, интересует прежде всего комиссия за совершение сделок. Давайте посмотрим на комиссию по двум тарифам, которую СБЕР взимает с нас, когда мы покупаем акции:

Итак, сразу видим, что комиссия на тарифе САМОСТОЯТЕЛЬНЫЙ 0.06%, а это в 5раз. ниже, чем на тарифе ИНВЕСТИЦИОННЫЙ, где ставка 0.3%!

Может показаться, что это мелочи, сотые доли процентов, но, комиссию называют врагом сложного процента. И со временем эти доли процентов выльется в весомые суммы, которые будут мешать и тормозить эффект сложного процента и вы будете недополучать существенную прибыль.

Поэтому, отвечая на вопрос-КАКОЙ ТАРИФ ВЫБРАТЬ ПРИ ОТКРЫТИИ БРОКЕСКОГО СЧЕТА В СБЕРЕ? Ответ очевиден-тариф САМОСТОЯТЕЛЬНЫЙ!

Но не все так просто, это же СБЕР!

Есть нюанс. При открытии брокерского счета через СбербанкОнлайн, вам не предлагают выбор, а по умолчанию открывают счет с тарифом ИНВЕСТИЦИОННЫЙ. А мы помним, что комиссия на нем в 5 раз выше. И чтобы изменить тариф, вы должны самостоятельно в настройках вашего брокерского счета подать заявление на смену тарифа.

Более подробно сравнение счетов можно посмотреть в видео на моем канале:

Источник

Сбербанк брокерский счет: тарифы Самостоятельный или Инвестиционный — какой выбрать?

Сбербанк — один из крупнейших брокеров России. Он предлагает частным инвестором дистанционное заключение договора и удобные инструменты для совершения операций на фондовом рынке, включая торговый терминал и приложение. Но при открытии брокерского счета нужно сразу решить, какой тариф выбрать. На выбор предлагаются в Сбербанке ТП: «Самостоятельный» и «Инвестиционный». Рассмотрим особенности каждого из них, чтобы было проще принять правильное решение.

Преимущества и недостатки тарифа Инвестиционный

По умолчанию проанализировать тарифы «Инвестиционный» и «Самостоятельный», а затем сделать их сравнение в Сбербанке предлагается самому клиенту. При подаче заявки на открытие брокерского счета нужно выбрать один из этих вариантов. Это может запутать, особенно начинающих инвесторов. Конечно, можно оставить все по умолчанию и тогда автоматически брокер установит ТП «Инвестиционный». Это не плохой выбор, но стоит изучить все плюсы и минусы данной схемы тарификации.

Тарифный план «Инвестиционный» ориентирован на тех, кто хочет вкладывать средства, опираясь на мнение профессиональных аналитиков. В него входит подписка на регулярную рассылку с инвестиционным дайджестом. В нем можно найти идеи от команды Сбербанка по вложению средств на российском и международном фондовых рынках.

Дополнительно клиенты со статусом квалифицированного инвестора и ТП «Инвестиционный» получают доступ к порталу Sberbank Investment Research. На нем можно найти обзоры финансовых инструментов от аналитиков Сбербанка.

Минус у тарифного плана только один — он обойдется дороже, чем ТП «Самостоятельный». Например, вне зависимости от оборота на ТП «Инвестиционный» комиссия за сделку на фондовом рынке Московской биржи составит 0,3%, а на тарифе «Самостоятельный» она будет колебаться в пределах 0,018–0,06%.

При этом часть тарифов для обоих тарифных планов будет одинаковыми. Например, как на ТП «Самостоятельный», так и на тарифе «Инвестиционный» клиенту не придется платить за открытие брокерского счета и подключение к терминалу QUIK. Не придется инвестору оплачивать и услуги SMS-информирования, в т. ч. для доставки кодов подтверждения операции на площадке.

Преимущества и недостатки тарифа Самостоятельный

Тариф «Самостоятельный» не предусматривает доступа к сервисам информационной поддержки. Даже клиенты со статусом квалифицированного инвестора на нем не получат доступа к аналитике от Сбербанка или инвестиционным идеям в регулярном дайджесте. Это главный минус тарифного плана.

Зато открывая Сбербанк инвестиционный или брокерский счет ТП «Самостоятельный» позволит экономить на комиссиях. Они окажутся существенно выгоднее для клиента.

Отзывы пользователей о тарифах

В отзывах пользователи чаще всего сравнивают платформы в целом и достаточно редко доходят до анализа тарифных планов. Большинство авторов в целом положительно оценивают работу Сбербанка как брокера и в качестве плюсов отмечают следующие:

- высокая надежность; наличие приложения для простого управления портфелем с мобильного устройства; приемлемые комиссии; возможность вывода дохода от ИИС на отдельный счет.

Минусов пользователи у брокера также отмечают немало. Чаще всего они относятся к качеству поддержки и работе программного обеспечения. Связаться со специалистами Сбера весьма проблематично, а помочь по телефону они чаще всего ничем не могут. А приложение, созданное в банке, нередко вылетает у пользователей или работает неправильно. Конечно, проблемы устраняются, но часто для этого приходится ждать весьма долго.

В немногочисленных отзывах пользователей, содержащие мнение о тарифах, чаще всего рекомендуется выбирать ТП «Самостоятельный». Большинство клиентов не оценили информационную поддержку от Сбера и считают, что за нее переплачивать нет смысла.

Какой выбрать?

Проанализировав «Инвестиционный» или «Самостоятельный» тарифы Сбербанка, какой выбрать решить может быть все равно достаточно сложно. В общем случае ТП «Инвестиционный» рекомендуется только тем, кто хочет вкладывать деньги на основе советов профессиональной команды Сбера и не собирается совершать множество операций с бумагами. Например, он подойдет тем, кто хочет купить бумаги сразу на несколько лет и затем только получать прибыль.

В остальных случаях оптимальным будет открытие брокерского счета с тарифом «Самостоятельный». На нем ниже комиссии, что особенно ощутимо при большом числе операций с бумагами и их частом проведении. Но при этом придется самостоятельно искать всю необходимую информацию для принятия решения.

Выбирая «Инвестиционный» или «Самостоятельный» тариф Сбербанка для брокерского счета, стоит понимать, что у них немного различий. Главные из них — размеры комиссии и доступ к сервисам информационной поддержки. Если советы по вложению средств не требуются и планируется все решения принимать исключительно самостоятельно, лучше будет воспользоваться тарифным планом «Самостоятельный» и сэкономить деньги.

Видеообзор

Источник

Тарифы брокерского обслуживания

| Самостоятельный | Инвестиционный |

| Самостоятельный | Инвестиционный |

Аналитическая поддержка

Инвестиционный дайджест Идеи от аналитической команды Сбербанка по инструментам российского и мирового рынков.

Комиссии за совершение сделок

на фондовом рынке Московской биржи

Процент от оборота за торговый день, без учета накопленного купонного дохода (НКД) и комиссий торговой системы (ТС)

| Самостоятельный | Инвестиционный |

| Самостоятельный | Инвестиционный |

на фондовом рынке Московской биржи по заявкам, поданным по телефону

Процент от оборота за торговый день, без учета накопленного купонного дохода и комиссий торговой системы

| Самостоятельный | Инвестиционный |

| Самостоятельный | Инвестиционный |

на валютном рынке Московской биржи

Процент от оборота за торговый день, без учета комиссий торговой системы

| Самостоятельный | Инвестиционный |

| Самостоятельный | Инвестиционный |

на срочном рынке Московской биржи

Цена за контракт, без учета комиссий торговой системы

| Самостоятельный | Инвестиционный |

| Самостоятельный | Инвестиционный |

на внебиржевом рынке ценных бумаг (ТС ОТС)

Процент от оборота за торговый день, без учета накопленного купонного дохода

| Самостоятельный | Инвестиционный |

| Самостоятельный | Инвестиционный |

с ОФЗ-н, размещёнными до 01.05.2019

| Самостоятельный | Инвестиционный |

| Самостоятельный | Инвестиционный |

РЕПО и СВОП

Заключение сделки ОТС-РЕПО

0,001% от объема первой части сделки ОТС-РЕПО (без учета НКД)

Заключение сделки СпецРЕПО

0,0045% от объема первой части сделки СпецРЕПО (без учета НКД)

Заключение сделки инвестирования свободных ценных бумаг

0,001% от объема первой части сделки инвестирования свободных ценных бумаг (без учета НКД)

Заключение сделки СпецСВОП

0,0045% от объема первой части сделки СпецСВОП

Источник

Открытие брокерского счета в Сбербанке: пошаговая инструкция и тарифы

Привет, друзья. По данным Московской биржи за сентябрь 2020 года Сбербанк занимает второе место по числу зарегистрированных клиентов, лишь немного уступив брокеру «Тинькофф».

Сегодня мы рассмотрим как открыть брокерский счет в Сбербанке пошагово, какие предлагаются тарифы и как пользоваться приложением для торговли.

Способы открытия счета

Чтобы открыть брокерский счет, не обязательно посещать офис Сбербанка. Сделать это можно онлайн через мобильное приложение или в личном кабинете «Сбербанк Онлайн» на компьютере.

Рассмотрим оба варианта.

Мобильное приложение

Если Вы пользуетесь услугами Сбербанка (к примеру, имеете дебетовую пластиковую карту), то у Вас наверняка есть мобильное приложение. В любом случае его легко установить из Google Play или App Store.

Раньше процесс открытия счета в приложении Сбербанк состоял из 8 шагов. Сегодня эта процедура максимально упрощена и состоит всего из 3 этапов.

Для начала находим раздел «Инвестиции и пенсии», нажимаем на значок «+», выбираем «Брокерский счет» и «Открыть».

В этом же разделе Вы увидите другие предложения от банка:

- паевые фонды,

- пенсионные продукты,

- доверительное управление,

- накопительное страхование и др.

Если хотите самостоятельно управлять своими инвестициями, то просто проигнорируйте эти разделы и выбирайте «Брокерский счет».

В новом окне еще раз нажимаем «Открыть счет».

Алгоритм дальнейших действий:

Далее Вы подтверждаете всю указанную ранее информацию (тариф, номер телефона, почту, счет для вывода), ставите галочку напротив соглашения с условиями и нажимаете «Подтвердить».

После этого останется лишь дождаться смс об открытии счета, установить приложение Сбербанк Инвестор и пополнить счет.

Сбербанк Онлайн

Если Вам удобнее пользоваться компьютером, можно открыть брокерский счет в личном кабинете Сбербанк Онлайн и в последствии совершать торговые операции через платформу QUIK.

С ребрендингом Сбербанка личный кабинет стал доступен в двух вариантах: со старым дизайном и с новым. Использовать в данный момент можно как первый, так и второй. Для переключения есть специальная кнопка.

Чтобы открыть брокерский счет в «старом» варианте личного кабинета, нужно выбрать вкладку «Прочее» и далее — «Брокерское обслуживание».

Но после этого Вас все равно перенаправят в новую версию кабинета, а потому дальнейшие инструкции будут одинаковыми.

В новом дизайне Сбербанка Онлайн открытие счета происходит через раздел Инвестиции в левой колонке меню, далее – «Брокерское обслуживание».

- Нажимаем «Открыть брокерский счет».

- Далее предлагается выбрать рынок. Фондовый и валютный стоят по умолчанию и их нельзя отключить. Напротив Срочного можно поставить галочку, и тогда Вам будет доступна торговля фьючерсами и опционами. Если Вы совсем новичок, то лучше пока обойтись без этого.

- Выбрать тарифный план (Инвестиционный или Самостоятельный). В отличие от мобильного приложения здесь сразу дается пояснение к каждому тарифу, что очень удобно.

- Указать счет для вывода средств.

- Дать согласие на размещение свободных ценных бумаг (овернайт). Услуга подразумевает, что в ночное время Ваши акции и облигации могут передаваться в долг другим клиентам брокера для получения дополнительной прибыли. Данное мероприятие имеет свои риски, а потому стоит подумать, соглашаться ли на него. Для отказа нужно поставить галочку напротив «Не размещать».

- Указать, хотите ли Вы использовать заемные средства для фондового рынка. Новичкам бы не советовал ставить галочку без предварительного изучения темы маржинальной торговли.

- Согласиться или отказаться от открытия индивидуального инвестиционного счета. При открытии ИИС у Вас будет два счета – брокерский и индивидуальный инвестиционный. Если захотите пользоваться только ИИС, чтобы потом получать налоговые льготы, то на брокерском просто оставляйте нулевой баланс. Комиссии при неиспользование брокерского счета не взимаются.

- Выбрать цель открытия брокерского счета – сохранить или получить дополнительный доход.

- Выбрать страну рождения, подтвердить паспортные данные, налоговое резидентство, мобильный телефон и электронную почту.

- На завершающем этапе подтвердить заключение договора путем проставления галочек и нажать «Подписать заявление».

В течение ближайших 1-2 дней Вы получите смс-сообщение об открытии брокерского счета и соответствующее письмо на электронную почту.

После этого можно будет пополнить счет и приступать к совершению операций на бирже.

Тарифы

Как уже было отмечено, Сбербанк предлагает на выбор два тарифных плана. Рассмотрим подробно условия каждого из них.

Таким образом, тариф Инвестиционный, который, кстати, при регистрации стоит по умолчанию, больше подходит опытным инвесторам. Здесь выше комиссии, но есть доступ к ежедневной аналитике.

Тариф самостоятельный — оптимальный вариант для новичка. Комиссии низкие, плата за обслуживание счета отсутствует. Но дополнительно к 0,06 % взимается еще 0,01 % от сделки (на всех тарифах). Это комиссия биржи.

Минимального порога входа в Сбербанке нет. Можно пополнить счет на 1 тысячу рублей и сразу купить свою первую акцию.

Как пополнить торговый счет

Рассмотрим порядок действий на примере мобильного приложения:

- Выбираем вкладку «Инвестиции и пенсии» и далее – счет, который необходимо пополнить. В нашем случае это брокерский счет.

- Выбрать рынок, указать сумму и карту, с которой произойдет пополнение.

- Нажать кнопку «Пополнить счет».

Денежные средства поступают на брокерский счет в течение нескольких секунд.

Как купить и продать ценную бумагу

Собственной компьютерной версии у Сбербанка нет, поэтому для торговых операций можно использовать либо мобильное приложение, либо торговый терминал QUIK.

Рассмотрим порядок покупки и продажи ценных бумаг с помощью приложения «Сбербанк Инвестор»:

- Входим в приложение с помощью номера договора и пароля, которые придут в смс при открытии.

- Выбираем вкладку «Рынок».

- Выбираем вкладку с нужными инструментами (доступны акции, облигации, фонды и валюта).

- Из предложенного перечня выбираем нужного эмитента.

- В карточке компании будет доступна аналитика, обзор графиков, новости. Также здесь мы увидим две кнопки – «Купить» и «Продать». Нажимаем первую.

- На этом этапе хотел бы остановить Ваше внимание. Читайте, что написано в самом низу экрана. Рыночная цена устанавливается так: стоимость последней сделки + 2 %. К примеру, если акция на данный момент стоит 300 рублей, то оставив галочку напротив цены по рынку (она выставлена по умолчанию), Вы купите ее за 306 рублей. Если уберете галочку, то сможете указать свою цену, как минимум снизив ее на 2 %. Для выставления объективной цены удобно пользоваться биржевым стаканом, где можно посмотреть актуальные цены спроса и предложения. Такого стакана у Сбербанка нет, что является одним из самых существенных недостатков брокера.

- Установив цену, указываем количество лотов и нажимаем «Купить».

Порядок продажи аналогичен, только вместо «Купить» жмем «Продать».

Плюсы и минусы брокера

Традиционно завершаю свой обзор подведением итогов.

- Неоспоримая надежность. Вы можете быть уверенными в том, что брокер не обанкротится.

- Возможность открыть счет удаленно через интернет (сейчас такая возможность есть и у других брокеров, например у Тинькофф или Финам).

- Низкая комиссия на тарифе Самостоятельный.

- Отсутствие платы за обслуживание счета.

- Есть возможность пользоваться платформой QUIK.

- Отсутствие минимальной суммы пополнения. Торговать можно хоть с 500, хоть с 1000 рублей.

- Пополнение брокерского счета без комиссий с карты Сбербанка.

- Все налоги за Вас платит брокер, поскольку Сбер выступает налоговым агентом.

- Отсутствие биржевого стакана, что вынуждает дополнительно пользоваться другими источниками данных.

- Нет компьютерной версии торговой платформы. Осваивать сложный функционал площадки QUIK хочется не всем.

- Отсутствует доступ к Санкт-Петербургской бирже, поэтому покупать многие ценные бумаги иностранных компаний через Сбербанк не получится.

Брокер Сбербанк отлично подойдет начинающим инвесторам, желающим вкладывать средства в отечественные ценные бумаги. Комиссии здесь невысокие, что позволит начать торговать даже с небольшим капиталом.

А что Вы думаете по поводу Сбербанка? Поделитесь в комментариях.

Источник статьи — официальный сайт канала investbro.ru .

Порекомендуйте материал друзьям в социальных сетях, оставьте свой комментарий, поставьте лайк/дизлайк.

За все это буду примного благодарен! И не забудьте подписаться 🙂

Источник