Суть понятия иностранные инвестиции

ЛЕКЦИЯ № 3. Иностранные инвестиции

1. Отток капитала

За последние годы в России появились предприятия и предприниматели, накопившие крупные капиталы. Крупные средства переводятся в западные банки из-за неустойчивого экономического положения в стране. Ожидалось, что Россия станет обращаться к зарубежным кредиторам для финансирования больших инвестиций по мере того, как страна акклиматизируется к рыночным отношеням. Этого не происходит, поэтому отток денежных ресурсов из России в несколько раз превышает их приток.

В 1993 г. Россия выдала более крупные кредиты зарубежным заемщикам, чем заняла сама.

Сальдо по активу текущего платежного баланса России (когда граждане ссужают больше денег, чем занимают) составило около 10 млрд долларов.

Это усилило инвестиционный «голод» в стране и привело к дальнейшему ослаблению национальной валюты.

Значительная часть накопленных российскими бизнесменами средств под влиянием риска возможного социального взрыва, при инфляции и непрерывном падения курса рубля, переправляется в западные банки или используется для покупки ценных бумаг и недвижимости.

Экономика России слишком нестабильна для осуществления долгосрочных инвестиций.

В связи с этим предприятия используют свои средства не для капиталовложения внутри страны, а для выдачи кредитов за рубеж.

Компании-экспортеры в основном хранят свои доходы на счетах в зарубежных банках вместо того, чтобы они находились в России и направлялись на новые инвестиции.

Этот процесс, известный как утечка капитала, в большинстве случаев носит противозаконный характер.

И все-таки гораздо надежнее помещать капитал в зарубежный банк со стабильной экономикой, чем в нестабильную российскую экономику.

Крупномасштабный отток иностранной валюты за пределы России вынудил принять организационно-правовые меры по усилению контроля за возвратом валютной выручки в страну.

Для того чтобы российские предприятия не боялись инвестировать средства в экономику России, нужно создать условия для уменьшения инвестиционного риска.

Величина риска может быть уменьшена за счет снижения инфляции, принятия стабильного экономического законодательства, основанного на рыночных потенциалах.

Главные источники оттока капитала могут быть как легитимными, так и нелегитимными.

В число легитимных источников включаются санкционированные инвестиции в экономику прочих стран в качестве создания совместных предприятий или дочерних фирм.

Совокупные масштабы оттока валюты не могут точно измеряться, так как финансовая статистика, естественно, учитывает только их легальную часть.

Технология проведения рыночных реформ предполагает последовательность.

Вместе со стимулированием притока капитала сразу же должны приниматься меры, препятствующие оттоку капитала заграницу.

2. Виды иностранных инвестиций

Осуществляемые на основе эффективного сотрудничества между странами потоки инвестиционного капитала приобретают все большее значение.

Иностранные инвестиции – это вклад иностранного капитала в активы национальных компаний.

Это может осуществляться как в денежной, так и в товарной форме.

Иностранные инвестиции – это то, что помогает стабилизировать экономику страны и способствует ее росту.

Классификация иностранных инвестиций

Финансовые ресурсы компании недолговечны, поэтому их очень сложно восполнить путем привлечения различных кредитов и займов. На это влияют высокая норма прибыли и низкий уровень налогообложения.

Выход из строя основных производственных фондов не должен превышать 25 % производственных мощностей. В 2006 г. он составил 50 %.

Поэтому для того, чтобы обеспечить процесс воспроизводства, объем инвестиций ежегодно должен составлять от 100 до 170 млн долларов. Существует ряд преимуществ привлечения в страну иностранных инвестиций:

1) возможность получения дополнительного финансирования крупных инвестиционных проектов;

2) передача опыта, накапливаемого страной-инвестором на мировом рынке;

3) стимуляция развития и роста внутренних инвестиций;

4) получение доступа к новейшим технологиям и методам организации производства;

5) помощь в разрешении денежных затруднений страны.

На территории Российской Федерации вложения иностранного капитала в объекты предпринимательской деятельности осуществляются на основе Федерального закона от 9 июля 1999 г. № 160-ФЗ «Об иностранных инвестициях в Российской Федерации».

Иностранным инвестором могут быть: иностранные юридические лица, организации, не являющиеся юридическим лицом, граждане, постоянно проживающие за рубежом, а также иностранные государства.

Иностранные инвестиции в России могут осуществляться путем:

1) долевого участия в предприятиях совместно с гражданами страны;

2) создания новых предприятий, принадлежащих иностранным инвесторам;

3) приобретения имущества и ценных бумаг;

4) получение прав на пользования землей и природными ресурсами;

5) заключение договоров, предусматривающих другие формы применения иностранных инвестиций.

Иностранные инвестиции подразделяются на: прямые, портфельные и пр.

Прямые иностранные инвестиции – это вложения, предусматривающие долговременные отношения между партнерами. Прямые зарубежные инвестиции – это больше, чем просто финансирование капиталовложений в экономику, хотя и необходимое России.

Эти инвестиции представляют также способ повышения производительности и технического уровня российских предприятий. Иностранная компания приносит с собой новые способы организации производства, новые технологии и прямой выход на мировой рынок.

Воздействуя на национальную экономику в целом, прямые иностранные инвестиции имеют преимущественное значение. Их роль заключается в следующем:

1) способность расширить инвестиционные процессы, поднять и оживить экономику;

2) передача опыта, обучение различным ноу-хау;

3) стимуляция производственных вложений;

4) помощь в развитии среднего и малого бизнеса;

5) устранение безработицы и повышение уровня доходов населения.

Портфельные иностранные инвестиции – приобретение прав на будущий доход посредством вложения капитала в акции иностранных предприятий без приобретения пакета акций. В этом случае необязательно создание новых производственных мощностей и контроль за ними.

Способы портфельного инвестирования:

1) покупка ценных бумаг на рынке заграничных государств;

2) покупка ценных бумаг в своей стране;

3) вклад капитала в иностранные паевые фонды.

Портфельные инвестиции отличаются от прямых тем, что перед ними не ставится задача контроля над предприятием.

Прочие инвестиции – кредиты иностранных финансовых организаций под гарантию правительства страны-заемщика. Этот вид иностранных инвестиций занимает более 57 % от общего объема инвестиций.

Государство гарантирует экспорт частного капитала. Страхование частных инвесторов государством практикуется во многих странах. Регулирование иностранных инвестиций между странами осуществляется заключением международных договоров. Есть ряд причин, по которым на сегодняшний день в России затруднено привлечение иностранного капитала:

1) отсутствие стабильной правовой базы затрудняет регулирование деятельности иностранных инвесторов;

2) ухудшение материального положения большей части населения;

3) активный рост коррупции и криминала в предпринимательской деятельности;

4) неразвитая инфраструктура, в том числе транспорт, связь, система коммуникаций, гостиничный сервис;

5) нестабильная политическая ситуация;

6) большие налоги и пошлины.

Но Россия может заинтересовать иностранных инвесторов:

1) богатые и недорогие природные ресурсы;

2) молодые высококвалифицированные и быстро обучаемые кадры;

3) большой внутренний рынок;

4) дешевая рабочая сила;

5) возможность участия иностранных инвесторов в приватизации;

6) быстрая сверхприбыль.

При правильном использовании возможностей Россия может выйти на первое место среди других западноевропейских стран. Официальная политика предполагает оказание поддержки прямым зарубежным инвестициям, но в силу вышеописанных причин иностранные компании испытывают большие затруднения, вкладывая капитал в российскую экономику.

Ранжирование стран мирового сообщества по индексу инвестиционного климата или обратному ему индексу риска являются обобщающим критерием инвестиционной привлекательности страны и критерием для зарубежных инвесторов.

Сегодня в России правовые условия для деятельности иностранных инвесторов являются критическими по сравнению с иными странами. В настоящее время правительство разрабатывает поправки к Закону об иностранных инвестициях.

Планируется освободить организации с иностранными инвестициями от уплаты импортных пошлин и налогов на необходимые производственные материалы и предоставить им право собственности на землю при создании новых предприятий.

Благодаря этому инвестиции из-за границы должны оказаться более перспективными.

3. Пути и меры по привлечению иностранных инвестиций

Привлечение инвестиций (как национальных, так и иностранных) в экономику России является необходимым средством устранения инвестиционного «голода» в государстве.

Важным моментом является страхование инвестиций от некоммерческих рисков.

Присоединение России к Многостороннему агентству по гарантиям инвестиций (МИГА), страхующему деятельность от политических и прочих некоммерческих рисков, является важным ходом в этой сфере.

Правила и законы, должны давать гарантию их применения к деятельности потенциальных инвесторов.

Правовой режим в России непостоянен, так как находится в стадии постоянного реформирования. Потребность государства в иностранных инвестициях составляет 10–12 млрд долларов в год. Хотя для того, чтобы иностранные инвесторы сделали такие вложения, нужны очень существенные преобразования в инвестиционном климате.

В ближайшем будущем законодательная база функционирования иностранных инвестиций должна будет улучшиться за счет принятия новейших редакций Закона об инвестициях, Закона о свободных экономических зонах и Закона о концессиях.

Большое значение также окажет законодательное определение прав собственности на землю.

Чтобы облегчить доступ иностранных инвесторов к информации о положении на инвестиционном рынке России, был создан Государственный информационный центр содействия инвестициям, организовавший банк предложений российской стороны по объектам инвестирования.

Для улучшения инвестиционного климата и стабилизации экономики требуется принятие ряда существенных мер, которые направлены на формирование в стране как общих условий развития цивилизованных рыночных отношений, так и специфических, непосредственно относящихся к решению вопроса о привлечении иностранных инвестиций.

Первоочередными мерами, имеющими общий характер, являются:

1) достижение между различными структурами власти, политическими партиями и прочими общественными организациями национального согласия;

2) ускорение работы Государственной думы над уголовным законодательством и Гражданским кодексом, целями которой является создание цивилизованного некриминального рынка в стране;

3) радикализация борьбы с преступностью;

4) ограничение темпов инфляции всеми мерами, известным в мировой практике, за исключением невыплаты работающим зарплаты;

5) пересмотр налогового законодательства в области стимулирования производства, а также его упрощение;

6) мобилизация свободных средств населения и предприятий на инвестиционные нужды с помощью увеличения процентных ставок по депозитам и вкладам;

7) внедрение в строительство системы оплаты объектов за конечную строительную продукцию;

8) запуск предусмотренного законодательством механизма банкротства;

9) предоставление налоговых льгот банкам, иностранным и отечественным инвесторам, которые идут на долгосрочные инвестиции, с тем, чтобы целиком компенсировать им убытки от очень медленного оборота капитала по сравнению с другими направлениями их деятельности;

10) формирование общего рынка со свободным перемещением товаров, капитала и рабочей силы в республиках бывшего СССР.

В числе мер по активизации инвестиций надо отметить:

1) срочное рассмотрение и принятие Думой нового закона об иностранных инвестициях в России;

2) принятие законов о концессиях и свободных экономических зонах;

3) создание системы приема иностранного капитала, которая включает конкурентную и широкую сеть институтов государства, коммерческих банков и страховых организаций, страхующих иностранный капитал от коммерческих и политических рисков, информационно-посреднических центров, которые занимаются подбором и заказом актуальных проектов для России, поиском инвесторов, заинтересованных в их реализации и оперативном оформлении сделок «под ключ»;

4) создание в России за короткие сроки национальной системы мониторинга инвестиционного климата;

5) разработка и принятие программы укрепления курса рубля и перехода к его полной конвертируемости.

Эти меры существенно помогают притоку иностранных и национальных инвестиций.

Источник

1.1. Иностранные инвестиции: сущность, основные понятия и классификация

В самом общем плане понятие «инвестиция» означает долгосрочное вложение капитала, денежных средств в какие-либо предприятия, организации, долгосрочные проекты и т.д. с целью извлечения прибыли. Очень часто инвестиции отождествляются с капиталовложениями. Однако многие специалисты считают инвестиции более широким понятием, чем капиталовложения, поскольку инвестиции охватывают как реальные инвестиции (собственно капиталовложения), так и портфельные (или финансовые) инвестиции.

Реальными инвестициями (капиталовложениями) считаются вложения в основной и оборотный капитал, затраты на капитальный ремонт, на приобретение земельных участков и объектов природопользования, а также вложения в нематериальные активы (патенты, лицензии, программную продукцию НИОКР и т.д.).

К портфельным (финансовым) инвестициям относятся долгосрочные и краткосрочные займы и кредиты, финансовые вложения хозяйствующих субъектов в приобретение ценных бумаг и т.д.

Иностранные инвестиции — все виды имущественных и интеллектуальных ценностей, вкладываемые иностранными инвесторами в объекты предпринимательской и других видов деятельности в целях получения прибыли.

В Законе РФ «Об иностранных инвестициях» (1999) иностранная инвестиция определяется как «вложение иностранного капитала в объект предпринимательской деятельности на территории РФ в виде объектов гражданских прав при условии, что эти объекты не изъяты из оборота в РФ».

По российскому законодательству (ст. 128 Гражданского кодекса РФ) к объектам гражданского права, которые могут служить объектами капиталовложений, относятся:

— иное имущество (в том числе имущественные права);

— результаты интеллектуальной деятельности, в том числе исключительные права на них (интеллектуальная собственность);

— работы и услуги;

Даваемые в законодательных актах разных стран определения и перечни иностранных (зарубежных) инвестиций обычно являются не исчерпывающими, а примерными, поскольку понятие инвестиций охватывает все виды имущественных ценностей, которые иностранный инвестор может вкладывать в экономику принимающей страны.

В перечень основных объектов иностранных инвестиций входят:

— недвижимое и движимое имущество (здания, сооружения, оборудование и другие материальные ценности) и соответствующие имущественные права, денежные средства и вклады;

— ценные бумаги (акции, облигации, вклады, паи и др.);

— права на результаты интеллектуальной деятельности, часто определяемые как права на интеллектуальную собственность;

— права на осуществление хозяйственной деятельности, предоставляемые на основе закона или договора.

| Способы классификации долгосрочных зарубежных (иностранных) инвестиций |

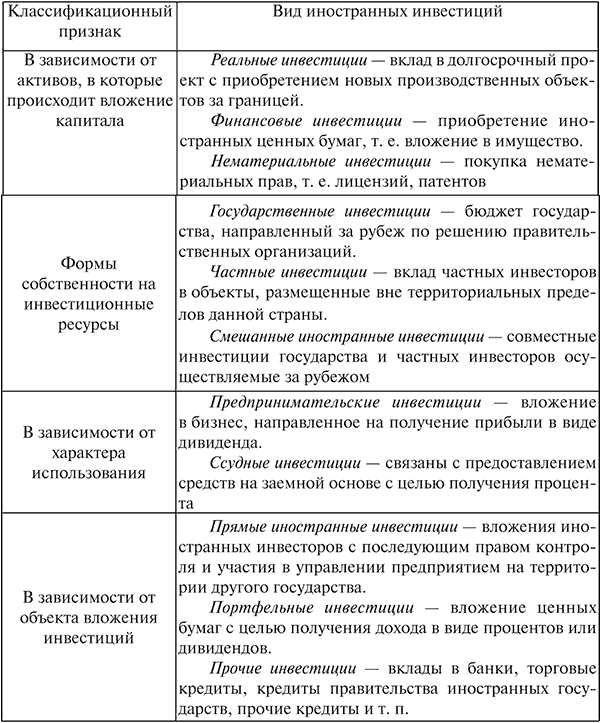

Иностранные инвестиции можно классифицировать по различным критериям, самая общая их классификация представлена в табл. 1.

Таблица 1

|

По отношению к отдельным странам следует различать зарубежные (или заграничные) инвестиции, которые представляют собой вложения национальных экономических субъектов за рубежом, и иностранные инвестиции, т.е. вложения иностранных инвесторов в экономику данной страны.

Выделяют текущие потоки инвестиций, т.е. капиталовложения, осуществляемые в течение одного года, и накопленные инвестиции — общий объем зарубежных (иностранных) инвестиций, накопленных к данному моменту времени. Новые потоки ежегодно приплюсовываются к накопленным объемам инвестиций.

Различаются также государственные и частные зарубежные (иностранные) инвестиции. Государственные инвестиции — это займы и кредиты, которые одно государство или группа государств (например, Организация экономического сотрудничества и развития) предоставляют другим государствам. К ним относятся также государственные участия в капитале смешанных предприятий, а также инвестиции государственных предприятий.

Под частными понимаются инвестиции, которые осуществляют частные экономические субъекты (частные предприятия, банки, отдельные граждане и т.д.) одной страны в экономику другой. Современные инвестиционные связи и потоки настолько сложны и многообразны, что нередко потоки государственных и частных инвестиций тесно переплетаются между собой.

В зависимости от степени контроля над зарубежными компаниями инвестиции делятся на прямые и портфельные.

Прямые инвестиции — это инвестиции, которые обеспечивают инвестору эффективный контроль над заграничной коммерческой организацией. Международный валютный фонд (МВФ) дает следующее определение: «Прямые инвестиции — инвестиции, осуществляемые для участия в прибылях предприятия, действующего на иностранной территории, причем целью инвестора является право непосредственного участия в управлении предприятием».

Основными способами осуществления прямых инвестиций являются:

— создание за границей собственного филиала или предприятия, находящегося в полной (100%-ной) собственности инвестора; это так называемое инвестирование «с нуля»;

— приобретение или поглощение зарубежных предприятий;

— финансирование деятельности зарубежных филиалов, в том числе за счет внутрикорпорационных займов и кредитов, предоставляемых материнской компанией своему зарубежному филиалу;

— приобретение прав пользования землей (включая аренду), природными ресурсами и иных имущественных прав;

— предоставление прав на использование определенных технологий, ноу-хау и др.;

— приобретение акций или паев в уставном капитале иностранной компании, обеспечивающих инвестору право контроля за деятельностью предприятия (такие участия иногда называют мажоритарными);

— реинвестирование прибыли, полученной инвестором, в стране размещения филиала или совместного предприятия;

В разных странах доля, дающая право контроля, определяется по- разному. В документах МВФ к прямым инвестициям относятся участия в капитале, составляющие не менее 25% уставного капитала, в Канаде, Австралии и Новой Зеландии -— не менее 50%, в странах Европейского союза — 20—25%, в США — 10%.

По российскому закону «Об иностранных инвестициях» (1999) к прямым инвестициям относятся:

— приобретение иностранным инвестором не менее 10% доли в уставном капитале коммерческой организации, созданной или вновь создаваемой на территории РФ;

— вложение капитала в основные фонды филиала иностранного юридического лица;

— осуществление на территории РФ иностранным инвестором как арендодателем финансовой аренды (лизинга) оборудования таможенной стоимостью не менее 1 млн руб.;

— реинвестирование прибылей, полученных на территории РФ.

Реинвестиции — капиталовложения в объекты предпринимательской деятельности, финансируемые за счет доходов или прибыли иностранного инвестора, которые получены на территории принимающей страны.

Определяющая роль прямых инвестиций для принимающих стран заключается в том, что вместе с ними в эту страну поступают не только капиталы (в материальной и нематериальной форме), но и новые технологии и опыт, передовые методы организации производства, труда и управления.

Портфельные инвестиции представляют собой вложения иностранных инвесторов в приобретение акций или паев в уставном капитале компаний, не дающие права контролировать управление и влиять на колшерческую деятельность коммерческой организации; а также в другие ценные бумаги принимающих государств — облигации, государственные долговые обязательства и т.д.

Участия в уставном капитале, не дающие права контроля, иногда называют миноритарными; их доля должна быть ниже предела, установленного для прямых инвестиций. В России такой предел составляет 10%.

В России в последние годы иностранный инвестор мог вложить средства в следующие рублевые активы, которые входят в состав портфельных инвестиций:

— акции российских компаний; акции коммерческих банков; государственные краткосрочные облигации (ГКО); долгосрочные облигации федеральных займов (ОФЗ); долгосрочные облигации государственного сберегательного займа (ОГСЗ);

— облигации местных органов власти; банковские депозиты в рублях.

Прямые инвестиции отличаются от портфельных следующими чертами:

а) они, как правило, имеют более долгосрочный и стабильный характер;

б) сумма этих вложения обычно выше;

в) инвестор подвергается более высокой степени долгосрочного риска;

г) они дают инвестору право контролировать или участвовать в управлении объектом инвестирования.

В международной (МВФ, Всемирного банка и т.д.) и национальной статистике существует катег ория прочих инвестиций, куда включаются:

— торговые кредиты (предварительная оплата импорта или экспорта и предоставление кредитов для оплаты импорта и экспорта);

— различные кредиты, кроме торговых, полученные от инвесторов;

— кредиты, полученные от международных организаций — Всемирного банка, МВФ, Международного банка реконструкции и развития (МБРР), Европейского банка реконструкции и развития (ЕБРР);

— банковские вклады — валютные счета зарубежных инвесторов, например, в российских банках;

— двусторонние инвестиционные кредиты.

Для развивающихся государств и стран с переходной экономикой эта форма инвестиций имеет существенное значение.

К основным способам осуществления иностранных инвестиций относятся:

— создание собственных филиалов или коммерческих организаций, полностью принадлежащих иностранным инвесторам;

— долевое участие в капитале совместных предприятий;

— приобретение или поглощение зарубежных предприятий;

— приобретение ценных бумаг (акций, облигаций и др.);

— предоставление займов и кредитов;

— приобретение имущественных прав, в том числе прав пользования землей и иными природными ресурсами;

— осуществление операций но финансовому лизингу;

-— предоставление прав па использование новой технологии, ноу- хау и др.

После отмены с начала 1995 г. Закона о предприятии в законодательных актах РФ используется понятие коммерческой организации с иностранными инвестициями (КОИИ) — объединение инвесторов в форме юридического лица, принадлежащего двум и более лицам, одно из которых является иностранным лицом (нерезидентом). В соответствии с российским законодательством коммерческие организации с иностранными инвестициями в России могут создаваться в организационно-правовых формах хозяйственных товариществ и обществ:

— товарищества на вере (коммандитного товарищества);

— общества с ограниченной ответственностью;

— общества с дополнительной ответственностью;

— акционерного общества (открытого или закрытого типа).

Если в коммерческой организации участвуют российские и иностранные партнеры, то это — совместное предприятие. Если в коммерческой организации представлен один или несколько иностранных партнеров, то она полностью принадлежит иностранным инвесторам и считается предприятием со 100-процептными иностранными инвестициями.

В качестве вклада в совместное предприятие иностранный инвестор может предоставить, кроме денежных средств и иных вложений в основные фонды совместного предприятия, и права интеллектуальной собственности, которые могут выступать в виде патентов, лицензий и других документальных подтверждений вносимых имущественных прав.

Вклад инвестора, определяемый как права интеллектуальной собственности, может принимать форму:

1) документального подтверждения вносимых прав (патентов, лицензий и др.);

2) оценки интеллектуального потенциала инвестора;

3) оценки творческих возможностей инвестора;

4) оценки лицензионного вознаграждения.

Лицензионное вознаграждение, выступающее в роли цены технологии — это часть прибыли лицензиата. Как известно, использование технологического преимущества обеспечивает предпринимателю получение сверхприбыли. При продаже технологии лицензиар как бы продает свое право на получение этой сверхприбыли за некую ее долю. Такая доля прибыли называется роялти. При расчете ставки роялти обязательно учитывается размер применяемых банками процентных ставок, т.е. лицензиар, продавая лицензию, стремится получать на нее такую же прибыль, положив которую в банк под действующие процентные ставки, он мог бы получить доход, равный роялти.

В качестве оплаты прав на использование технологии может использоваться передача ценных бумаг (акций и облигаций). Данная форма вознаграждения встречается в чистом виде или в комбинации с другими формами примерно в 15% лицензионных соглашений. Чаще всего при этом лицензиар получает от 5 до 20% акций лицензиата, в отдельных случаях эта доля доходит до 40%.

Закон «Об иностранных инвестициях» 1999 г. определяет, что в качестве иностранного инвестора (субъекта инвестиций) в РФ могут выступать:

— иностранное юридическое лицо, гражданская правоспособность которого определяется в соответствии с законодательством государства, в котором оно было учреждено и которое вправе осуществлять инвестиции на территории РФ;

— иностранная организация (это понятие в Законе «Об иностранных инвестициях» 1991 г. отсутствовало), не являющаяся юридическим лицом, гражданская правоспособность которой определяется в соответствии е законодательством государства, в котором она была учреждена и которая вправе осуществлять инвестиции на территории РФ;

— иностранный гражданин, гражданская правоспособность и дееспособность которого определяются в соответствии с законодательством государства его происхождения;

— лицо без гражданства, которое постоянно проживает за пределами РФ, гражданская правоспособность которог о определяется в соответствии с законодательством государства его проживания;

—международная организация, причем не любая организация, имеющая такой статус, а только та, которая имеет международный договор с РФ, в соответствии с которым ей предоставлено право осуществлять инвестиции на территории РФ;

— иностранное государство, которое имеет право осуществлять инвестиционную деятельность на территории РФ.

Как и любое другое сложное экономическое явление, вложения иностранных капиталов могут оказывать на экономику принимающих стран как положительные, так и отрицательные воздействия. Как показывает международная практика, к положительным последствиям привлечения иностранного капитала можно отнести:

— увеличение объема реальных капиталовложений, ускорение темпов экономического развития и улучшение состояния платежного баланса страны;

— поступление передовой иностранной технологии, организационного и управленческого опыта, результатов НИОКР, воплощаемых в новой технике, патентах, лицензиях, ноу-хау и т.д.;

— использование местных сбережений для реализации прибыльных проектов;

— привлечение местных капиталов и укрепление местного финансового рынка за счет использования его ресурсов в производительных целях;

— более полное использование местных природных ресурсов;

— повышение уровня занятости, квалификации, производительности местной рабочей силы;

— расширение ассортимента выпускаемой продукции;

— развитие импортозамещающего производства и сокращение валютных расходов на оплату импорта;

— расширение экспорта м поступления иностранной валюты;

— увеличение объема налогозых поступлений, позволяющее расширить государственное финансирование социальных и др. программ;

-— повышение уровня жизни и покупательной способности населения;

— использование более высоких стандартов качества окружающей среды, расширение доступа к более чистой технологии, снижение общего уровня загрязнения окружающей среды;

— развитие инфраструктуры и сферы услуг;

— повышение доверия к стране, что позволит привлечь новых иностранных инвесторов;

— усиление конкуренции в национальной экономике и снижение уровня ее монополизации;

— оздоровление социально-культурной обстановки в стране, распространение международных стандартов не только в производстве, но и потреблении.

К отрицательным последствиям иностранных инвестиций относятся следующие:

— репатриация капитала и перевод прибыли в различных формах (дивидендов, процентов, роялти и др.), что ухудшает состояние платежного баланса принимающей страны;

— увеличение импорта оборудования, материалов и комплектующих, требующее дополнительных валютных расходов;

— подавление местных производителей и ограничение конкуренции;

— усиление зависимости национальной экономики, угрожающее ее экономической и политической безопасности;

— игнорирование иностранными инвесторами местных условий и особенностей;

— возможная деформация структуры национальной экономики;

— упадок традиционных отраслей национальной экономики;

— усиление социальной напряженности и дифференциации (в частности, за счет более высокой оплаты труда на иностранных предприятиях);

— ослабление стимулов для проведения национальных НИОКР вследствие ввоза иностранной технологии, что, в конечном счете, может привести к усилению технологической зависимости;

— ухудшение состояния окружающей среды в результате перевода в страну «грязных» производств и хищнической эксплуатации местных ресурсов;

— негативное воздействие на социально-культурные условия, связанное с игнорированием национальных традиций, особенностей и т.д., с насаждением чуждых национальной культуре стандартов, ценностей и форм организации производства, потребления, образа жизни и др.

Разумеется, все перечисленные выше положительные и отрицательные последствия привлечения и проникновения иностранных капиталов в экономику принимающих стран не реализуются автоматически, а существуют лишь в потенции. Именно поэтому принимающие страны и их экономические субъекты, намеренные развивать совместное предпринимательство с иностранными партнерами, должны внимательно оценивать все «за» и «против» подобных проектов и проводить разумную политику регулирования иностранных инвестиций, которая позволяла бы в полной мере использовать их положительные эффекты и устранять или минимизировать отрицательные.

Источник