«Вечный» евробонд ВТБ — есть риски, но есть и доходность

На фоне вернувшихся в диапазон 3-4% доходностей российских евробондов особый интерес вызывает сегмент бумаг с повышенной доходностью от высоконадежных эмитентов. Если же учесть ликвидность инструмента (размер минимального лота, доступность для неквалифицированного инвестора), то выбор по сути становится безальтернативным – речь идет о так называемом «вечном» долларовом евробонде Группы ВТБ, выпущенном ее дочерней компанией VTB Eurasia. Сейчас по этой бумаге можно зафиксировать доходность к коллу в декабре 2022 г. на уровне 5,8%.

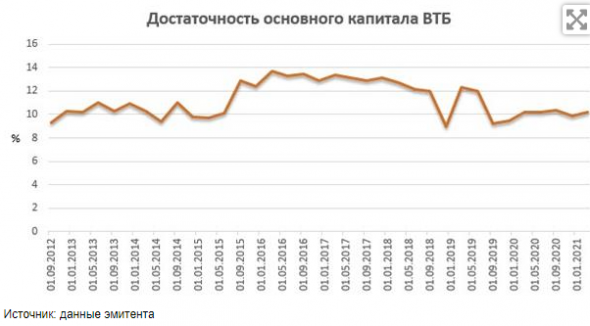

Младший субординированный «вечный» евробонд объемом 2,25 млрд долл. размещен в июле 2012 г. с купоном 9,5% годовых. Основными рисками, связанными с ним, являются право эмитента по собственному усмотрению не выплатить купон (который впоследствии не будет компенсирован держателю и что не повлечет за собой техдефолта эмитента), а также возможность списания выпуска для покрытия убытков. Обычно в проспекте «вечных» евробондов прописывается триггер, который запускает процесс списания бумаги. Как правило, этим триггером выступает коэффициент акционерного капитала первого уровня (сommon equity Tier 1 ratio), минимальное значение которого устанавливается на уровне 5,125%. По выпуску ВТБ конкретный уровень триггера не установлен. Отметим, что с момента размещения евробонда в 2012 г. достаточность основного капитала Группы ВТБ не опускалась ниже 9%.

Страна риска

ISIN

Что касается вероятности реализации ближайшего колл-опциона в декабре 2022 г., то стоит заметить, что выкуп евробонда мог бы оказать давление на капитал, в то время как у ВТБ сохраняется в нем потребность. Кроме того, в октябре 2022 г. группе ВТБ предстоит погасить субординированный выпуск объемом 1,4 млрд долл. В этой связи погашение еще и «вечного» выпуска объемом 2,25 млрд долл. видится маловероятным. Тем не менее, значительно повысить вероятность отзыва по колл-оферте (если не в декабре 2022 г., то, например, через полгода после этого – колл-опционы будут следовать с периодичностью дважды в год) могли бы подвижки на «санкционном» поле. Напомним, что ВТБ с 2014 г. лишен возможности привлекать финансирование на рынке евробондов. В случае смягчения санкций группа могла бы попытаться заменить «вечный» евробонд с купоном 9,5% более дешевым для обслуживания выпуском, тем более, что текущие условия на рынке это позволяют. Отметим, что в случае неотзыва бумаги по колл-опциону в декабре 2022 г. уровень купона будет пересчитан по формуле = десятилетняя UST + премия 806,7 б. п. Если бы новый купон пересчитывался сейчас, то он бы составил 8,8% годовых, что, очевидно, не дало бы какой-то весомой экономии по сравнению с текущими выплатами.

Доходность

Дюрация

Пострадав в ходе мартовского обвала, евробонд ВТБ, тем не менее, смог отыграть к текущему моменту примерно 75% потерь. Значительный потенциал для ценового роста бумаги сохраняется с точки зрения z-спреда. Так, если в середине января 2020 г. премия в доходности к американским казначейским обязательствам сузилась до 330 б. п., то сейчас она составляет 570 б. п.

Благодаря высокому купону (9,5%) интересным выглядит и уровень текущей доходности выпуска (отношение купонных платежей в течение ближайших 12 месяцев к текущей цене), составляющий 8,7%. По величине этого показателя евробонд ВТБ входит в тройку в сегменте российских евробондов.

Отметим, что «вечный» выпуск ВТБ торгуется на Мосбирже с минимальным лотом 1 тыс. долл. Купон по бумаге выплачивается 6 июня и 6 декабря.

Подпишитесь на нашу рассылку, и каждое утро в вашем почтовом ящике будет актуальная информация по всем рынкам.

Источник

ВТБ размещает два выпуска бессрочных субординированных облигаций

С 26 мая 2021 года ВТБ начинает размещение двух выпусков субординированных облигаций серий СУБ-Т1-5 и СУБ-Т1-6 объемом от 20 и 5 млрд рублей соответственно, номинал одной бумаги каждого выпуска составит 10 млн рублей.

Как и ранее, квалифицированным инвесторам будут предложены бумаги двух типов — с фиксированным и плавающим купоном, купонным периодом 182 дня, колл-опционом через 5,5 лет (в дальнейшем — каждые 5 лет). Оба выпуска будут размещены на Московской бирже по закрытой подписке. Размещение продлится до 18 июня 2021 года включительно.

По выпуску СУБ-Т1-5 предусмотрена фиксированная ставка — 10% годовых, пересмотр ставки будет осуществляться в даты колл-опционов на базе доходности ОФЗ + спред 3,3%. На первые 5,5 лет уровень ожидаемой доходности — 10,25% годовых. По выпуску СУБ-Т1-6 предусмотрена плавающая ставка — КС + 3,75% годовых, на первый купонный период ее размер составит 8,75% годовых.

Член правления ВТБ Дмитрий Пьянов отметил: «Видя высокий интерес со стороны инвесторов к предыдущим выпускам субординированных облигаций, мы продолжаем предлагать им высокодоходные инструменты для долгосрочных вложений. Основными преимуществами этих выпусков являются: пролонгированный период размещения, в течение которого инвесторы могут приобретать бумаги на первичном рынке, повышенный уровень доходности по сравнению со срочными облигациями, возможность дополнительной защиты инвестора от неблагоприятных изменений рыночной конъюнктуры при инвестициях в облигации с плавающим купоном. Также стоит отметить и ряд преимуществ для банка — выпуски помогут нам еще больше расширить базу инвесторов, диверсифицировать источники фондирования и укрепить капитальную базу».

Старший вице-президент, руководитель Private Banking ВТБ Дмитрий Брейтенбихер подчеркнул, что выпуск субординированных облигаций с двузначной доходностью — знаковое событие на рынке. «Сейчас доходность субордов с фиксированным купоном 10% годовых практически в 2 раза выше депозитных ставок. С учетом надежности эмитента это делает предложение весьма привлекательным даже для VIP-клиентов с консервативным риск-профилем и укрепляет тренд на инвестиции, наметившийся в Private Banking ВТБ еще в 2018 году — за последние 4 года наш инвестиционный портфель вырос более чем в 6 раз и превысил 1,3 трлн рублей. В рамках предыдущих выпусков VIP-клиенты банка приобрели субординированные облигации ВТБ на 106 млрд рублей, при этом их доля в общем объеме продаж превысила 60%. Сейчас мы также рассчитываем на высокий спрос», — прокомментировал глава Private Banking ВТБ.

Источник

Новости рынков | Бессрочник ВТБ — идея в высокодоходном сегменте — Финам

Сейчас у эмитентов инвалютных облигаций открываются широкие возможности для рефинансирования своих долгов по более низким ставкам. Наивысшими уровнями купонов характеризуются так называемые «бессрочные» облигации банков.

В текущей реальности рекордно низких процентных ставок купоны по данным бумагам (8-9%) выглядят настоящим анахронизмом, и мы полагаем, что, как минимум, некоторые из российских эмитентов предпочтут заменить имеющиеся евробонды на более дешевые для обслуживания выпуски, отозвав их по одному из первых колл-опционов.

Среди «вечных» евробондов российских банков, коллы по которым ожидаются в перспективе ближайшего времени, мы выделяем младший субординированный выпуск ВТБ (его эмитентом выступает дочерняя компания VTB Eurasia Ltd. ). Купон по данной бумаге, размещенной в июле 2012 г., составляет ни много ни мало 9,5%. Таким образом, с учетом того, что объем выпуска достигает $ 2,25 млрд, его годовое обслуживание обходится эмитенту в $ 214 млн.

Кроме того, следует учесть еще один момент. Дело в том, что в случае неотзыва бумаги в декабре 2022 г. уровень купона по ней будет пересчитан по формуле = десятилетняя UST + премия 806,7 б. п. Если бы новый купон пересчитывался сейчас, то он бы составил 9,657% годовых – т.е. даже выше, чем сейчас. Иными словами, в случае нереализации колл-опциона нагрузка на эмитента с точки зрения обслуживания данной бумаги даже немного возрастет.

Поскольку бессрочная облигация является гибридным инструментом, а не долгом в чистом виде, ее погашение окажет давление на капитал, в то время как у эмитента сохраняется в нем потребность. Данная задача довольно активно решается в настоящее время ВТБ через размещение как рублевых, так и инвалютных субординированных выпусков на внутреннем рынке (с 2014 г. российские госбанки отрезаны от первичного рынка евробондов).

Например, в 2020 г. через размещение субордов ВТБ привлек в капитал 2-го уровня 80 млрд руб., а в текущем году – через размещение субординированных облигаций в долларах и евро – капитал 1-го уровня был пополнен на 57,4 млрд руб. Можно предположить, что с учетом высокого локального спроса на высокодоходные инструменты (а долларовые выпуски ВТБ были размещены под 5% годовых), размещение на внутреннем рынке облигаций на сумму примерно в 170 млрд руб. (объем долларового бессрочного выпуска) не должно стать большой проблемой для госбанка.

Напомним, что в числе отрезанных от евробондового рынка из-за западных санкций оказался и Газпромбанк, который, как и ВТБ, имел в обращении бессрочный выпуск с купоном 9,835%. Впрочем, это не помешало эмитенту отозвать данный евробонд объемом $ 1 млрд в марте прошлого года. Отметим, что из-за необходимости выкупать другие евробондовые выпуски, бессрочник был погашен в рамках 5-го по счету колла – ровно через два года после первого колл-опциона.

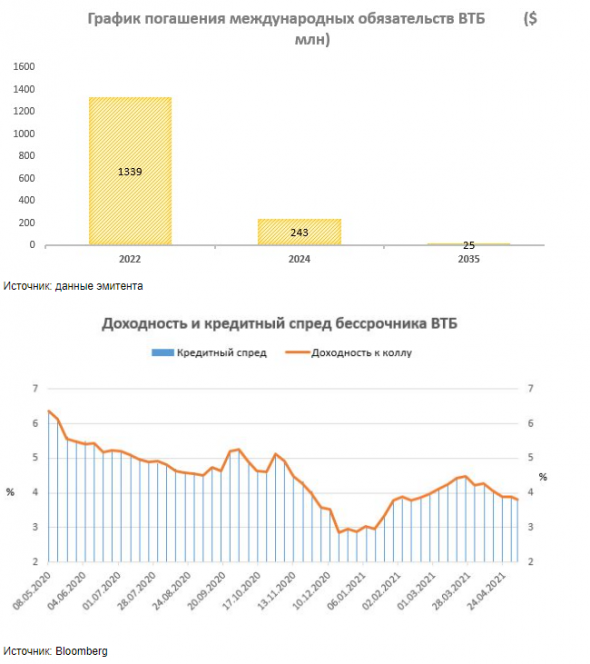

Анализ графика погашения международных обязательств показывает, что в октябре 2022 г. группе ВТБ предстоит погасить выпуск объемом $ 1,34 млрд. В этой связи погашение ровно через два месяца еще и бессрочника объемом $ 2,25 млрд сейчас представляется маловероятным. Впрочем, после 2022 г. график выглядит довольно комфортно, тогда как колл-опционы по бессрочному выпуску будут следовать каждые полгода.

Таким образом, вероятность отзыва вечного выпуска ВТБ по одному из первых колл-опционов представляется нам довольно высокой.

На наш взгляд, текущий момент весьма благоприятен для открытия позиции в выпуске. Дело в том, начало 2021 г. оказалось отмечено повышенной волатильностью российской риск-премии, и в настоящий момент кредитный спред выпуска расширен (см. график выше). В результате, сейчас доходность данного евробонда превышает свои уровни конца 2020 г. (исторические минимумы) примерно на 100 б. п. Отметим, что текущий размер кредитной премии выпуска (380 б. п.) вполне, на наш взгляд, достаточен для компенсации потенциального роста доходностей краткосрочных американских гособлигаций.

Благодаря высокому купону (9,5%) интересным выглядит уровень текущей доходности бумаги (отношение купонных платежей в течение ближайших 12 месяцев к текущей цене), составляющий 8,7%. По величине этого показателя выпуск ВТБ является одним из лидеров в сегменте российских еврооблигаций.

Вместе с тем, повышенная доходность любого бессрочника связана не только с его субординированным рангом. Основными рисками, связанными с таким типом бумаг, являются право эмитента по собственному усмотрению не выплатить купон (который впоследствии не будет компенсирован держателю и что не повлечет за собой техдефолта эмитента), а также возможность списания выпуска для покрытия убытков. Обычно в проспекте «вечных» евробондов прописывается триггер, который запускает процесс списания бумаги. Как правило, этим триггером выступает коэффициент акционерного капитала первого уровня банка (Common Equity Tier 1 ratio), минимальное значение которого устанавливается обычно на уровне 5,125%. По вечному выпуску ВТБ конкретный уровень триггера в проспекте не прописан. Вместе с тем, отметим, что с момента размещения данного евробонда в 2012 г. достаточность основного капитала Группы ВТБ не опускалась ниже 9% (см. график ниже).

Выпуск доступен для неквалов и довольно активно торгуется на Мосбирже с минимальным лотом в 1 штуку (номинал бумаги составляет $ 1 тыс.)

Купон по бумаге выплачивается 6 июня и 6 декабря.

Таким образом, сочетание риска и доходности вечного выпуска ВТБ, на наш взгляд, выглядит довольно интересно, в связи с чем мы рекомендуем его к покупке. Отметим, что в случае неотзыва по колл-опциону держатель бумаги премируется высокой текущей доходностью.

Источник

ВТБ привлекает в валюте

Банк ВТБ начал продажу своих бессрочных номинированных в валюте субординированных облигаций. Частные инвесторы получили уникальную возможность сохранять свои сбережения в валюте, имея доход на уровне рублевых депозитов.

Банк ВТБ открыл продажу субординированных облигаций

С февраля банк ВТБ начал продажу на Московской бирже уникального инструмента — субординированных облигаций. К приобретению предлагается сразу четыре выпуска бумаг с фиксированной и плавающей ставкой купона в долларах США и евро. Фиксированная ставка купона составляет 5% годовых в долларах и 3,75% годовых в евро, размер первого купона по флоутеру — SOFR + 4,5% годовых в долларах и EURIBOR + 4,15% годовых в евро. Размещение выпусков продлится до 24 марта текущего года включительно.

Основное новшество бумаги — ее привязка к курсу доллара и евро, что позволяет защитить свои сбережения от риска колебания валютных курсов, при сохранении доходности на уровне, который демонстрируют рублевые депозиты. При этом валютные депозиты в банках дают сейчас доходность менее 1%, а облигации такого эмитента, как ВТБ, отличаются крайней надежностью, не меньшей, чем депозит в крупном банке.

Все это в комплексе обеспечило большую популярность бумагам — по итогам первого месяца продаж было продано бумаг более чем на 42 млрд рублей, из которых большую часть купили клиенты Private Banking. Порог входа для покупки нового выпуска субординированных облигаций ВТБ достаточно высок. Он составляет $150 тыс., или 125 тыс. евро. Впрочем, одновременно с этим размещением для клиентов —квалифицированных инвесторов доступно приобретение паев фонда с активами на базе субординированных выпусков. В этом случае минимальный порог входа составляет уже 500 тыс. рублей. Это делает облигации доступными для более широкого круга инвесторов.

Привлекательные характеристики

По результатам размещения наибольший интерес инвесторов вызвали бумаги с фиксированным купоном.

«Мы наблюдаем укрепление тенденции активного вовлечения VIP-клиентов в инвестирование с целью сохранения и приумножения своего капитала, — говорит старший вице-президент, руководитель Private Banking ВТБ Дмитрий Брейтенбихер. — Наш инвестиционный портфель за 2020 год увеличился более чем на 70% и сейчас превышает 1,2 трлн рублей. Этому способствует как новая модель продаж, так и выпуск инструмента, способного удовлетворить даже инвестора с консервативным риск-профилем. Объем продаж субординированных облигаций на текущий момент отвечает нашим ожиданиям, поскольку они обеспечивают большую доходность по сравнению с депозитами. Сейчас ставки по валютным депозитам находятся на достаточно низком уровне, а вложения в корпоративные евробонды или суверенные еврооблигации РФ не всегда позволяют обеспечить желаемый уровень доходности. Поэтому субординированные облигации ВТБ являются оптимальным инструментом для инвестирования части валютных накоплений».

«Мы наблюдаем укрепление тенденции активного вовлечения VIP-клиентов в инвестирование с целью сохранения и приумножения своего капитала», — говорит старший вице-президент, руководитель Private Banking ВТБ Дмитрий Брейтенбихер.

Новая бумага обладает очень интересной конкурентной характеристикой. Она содержит дополнительную премию в размере около 1% годовых по отношению к рыночным бенчмаркам. Это обеспечивает владельцу ценной бумаги полную компенсацию расходов на НДФЛ от валютной переоценки даже при сценарии ослабления курса рубля на 50% за каждые 5 с половиной лет или на 100% за каждые восемь лет владения облигацией.

Гибкая работа с клиентами и расширение продуктовой линейки дает свои результаты. ВТБ остается одним из признанных лидеров на рынке Private Banking. За последние 3 года инвестиционный портфель этого направления банка увеличился более чем в 5 раз, демонстрируя наличие стабильного интереса VIP-клиентов к инвестированию.

«В 2018 году мы разработали, а в 2019 году внедрили умную модель продаж инвестиционных продуктов, которая основана на индивидуальных стратегиях, оценке инвестиционных ожиданий и отношения к риску. За 2020 год более полутриллиона рублей было направлено в инвестиционные продукты, — комментирует Дмитрий Брейтенбихер — Такая динамика роста показывает, что клиенты доверяют нам все больше и больше средств на формирование и наращивание своего инвестиционного портфеля. За те же последние 3 года доля инвестиционных продуктов в общем портфеле увеличилась более чем в 2 раза. Для нас это показатель доверия нашей профессиональной экспертизе».

Доверие лучше всего демонстрируют цифры: за последние три года произошел двукратный рост количества обсуживающихся в категории Private Banking в ВТБ клиентов, портфель средств под управлением вырос с 1,3 до 2,7 трлн рублей.

Источник