- Методы оценки и показатели эффективности инвестиций

- Классификация и виды показателей

- Чистая стоимость

- Индекс доходности

- Индекс дисконтирования

- Срок окупаемости вложений

- Норма доходности

- Коэффициент эффективности

- Внутренняя ставка

- Существующие методы оценки

- Статические показатели оценки эффективности инвестиций

Методы оценки и показатели эффективности инвестиций

Эффективность инвестиций – это соответствие полученных от реализации инвестиционного проекта результатов произведенным затратам.

Каждый инвестор, пытаясь дать объективную оценку собственным вложениям, опирается в своих расчетах на определенные показатели. Кроме того, экономическая наука разработала для решения этой задачи самостоятельную методологию.

Экономическая оценка эффективности инвестиций является основой проведения анализа происходящих инвестиционных процессов.

Классификация и виды показателей

Прежде чем инвестор принимает окончательное решение по вопросу инвестирования денежных средств, производится оценка выбранного инвестиционного проекта по ряду финансовых показателей. К ним относятся:

- чистая приведенная стоимость – NPV;

- индекс доходности – PI;

- индекс дисконтирования – DPI;

- срок окупаемости вложений – PP;

- норма доходности – IRR;

- коэффициент эффективности инвестиций – ARR;

- внутренняя ставка – MIRR.

В идеале должны вычисляться все приведенные выше показатели эффективности инвестиций. Однако на практике инвесторы чаще всего руководствуются только несколькими из них. Формулы расчета данных показателей вы можете найти в специализированной литературе. При выборе книг обязательно обращайте внимание на авторский состав. При этом мы не рекомендуем вам пользоваться непроверенными формулами из интернета. Ниже мы более подробно рассмотрим сущность каждого из показателей.

Чистая стоимость

Практически каждый инвестор ставит перед собой задачу извлекать из осуществляемых финансовых вложений максимальную прибыль. Для получения полной картины принято рассчитывать показатель чистой или приведенной стоимости проекта инвестирования.

Полученное значение фактически показывает количество денежных средств, которое будет заработано за все время существования или жизненный цикл рассматриваемого инвестиционного проекта.

Расчет чистой стоимости подразумевает четкое понимание характера и динамики денежных потоков, которые принесут вложения.

Индекс доходности

Данный индекс представляет собой отношение дисконтированного дохода к размеру инвестируемого капитала. В некоторых источниках этот показатель также известен под названиями индекс рентабельности инвестиций или прибыльности инвестиционного проекта.

Главная сложность вычисления индекса доходности состоит в правильной оценке размера потенциальных денежных поступлений, а также ставки дисконтирования.

На реальный уровень будущих денежных потоков существенно влияет множество финансовых факторов. К ним относятся:

- соотношение предложения и спроса;

- ключевая ставка ЦБ;

- динамика цен на сырье;

- маркетинговая стратегия;

- и многие другие.

Индекс дисконтирования

Данный показатель также известен под названием дисконтированный индекс доходности. Под ним принято понимать валовые доходы от произведенных вложений, которые впоследствии делятся на дисконтированный инвестиционный расход.

В отличие от большинства других показателей индекс дисконтирования довольно редко реально применяется на практике. Такое положение дел связано с тем, что подавляющее большинство инвесторов не знают, как с ним обращаться и к чему применять.

Срок окупаемости вложений

Под ним понимается время, которое необходимо для того, чтобы инвестиции принесли достаточное количество денежных средств для реального возмещения инвестиционных расходов.

Срок окупаемости вложений – популярный инструмент оценки потенциальных вложений. В этом его можно сравнить с внутренним коэффициентом окупаемости и чистой текущей стоимостью.

Данный показатель – это один из наиболее доступных способов, которые позволяют понять, какое количество времени понадобится компании, чтобы возместить первоначальные затраты. Этот критерий позволяет с высокой точностью производить планирование инвестиций даже в государствах с недостаточно устойчивой финансовой системой.

Норма доходности

Также известна, как внутренняя норма доходности. Она представляет собой ставку, которая обеспечивает отсутствие убытков по инвестициям или тождественность доходов от вложений затратам на рассматриваемый инвестиционный проект. Дополнительно ее можно определить, как предельное значение процентной ставки, при которой фактическая разница между оттоком и притоком денег будет равняться нулю.

Внутренняя норма доходности имеет четкий экономический смысл. Во-первых, она показывает потенциальную прибыльность инвестиций. Во-вторых, позволяет рассчитать оптимальную ставку по кредиту.

Коэффициент эффективности

Рассматриваемый коэффициент не предполагает дисконтирование показателя дохода. В этом случае доход будет характеризоваться показателем чистой прибыли.

Рассчитать данный коэффициент достаточно просто. Для этого нужно поделить среднегодовую прибыль на средний размер инвестиций. Искомый размер инвестиций получается путем деления исходной суммы капитальных вложений на 2 при условии, что по завершении рассматриваемого инвестиционного проекта все произведенные капитальные затраты будут подлежать списанию.

На практике коэффициент эффективности рассчитывается и используется очень часто.

Внутренняя ставка

Часто ее называют модифицированной внутренней ставкой доходности. Она используется для расчета эффективности инвестиционного проекта, в котором извлекаемая прибыль ежегодно подлежит реинвестированию по ставке стоимости совокупного капитала объекта инвестирования.

Использование модифицированной внутренней ставки доходности вместо нормы доходности приглушает эффект от вложений. Не слишком прибыльные инвестиции, у которых норма прибыли ниже, чем барьерная ставка или норма реинвестиции, всегда будут лучше смотреться при использовании внутренней ставки, чем нормы доходности. Это связано с тем, что в первом случае денежные потоки станут приносить более ощутимые доходы, нежели во втором. Однако наиболее выгодные вложения, для которых норма прибыли будет выше барьерной ставки, будут иметь более низкий показатель модифицированной внутренней ставки доходности.

Существующие методы оценки

Методы оценки эффективности инвестиций являются краеугольным камнем в работе любого профессионального инвестора. Без них невозможно себе представить осуществление успешных вложений. С помощью разработанных методик можно отследить реальную эффективность использования инвестируемого капитала.

Зачастую в финансовой литературе принято выделять четыре основные группы подобных методов.

1. В первом случае оценка эффективности инвестиций производится с использованием соотношения значений расходов и доходов.

2. Статистические методы, которые применяются при краткосрочном характере инвестиционных проектов.

3. Динамические методы, которые учитывают фактор влияния времени. В качестве примера можно привести вычисление эффективности инвестиций с учетом временной стоимости денег.

4. Способы, в которых эффективность инвестиционной деятельности определяется исходя из проведения анализа бухгалтерской отчетности за интересующий период.

Помимо этого, существуют 3 разновидности оценки эффективности:

Экономическая оценка эффективности вложений иллюстрирует собой существующую разницу между расходной и доходной частью проекта.

Бюджетная оценка эффективности произведенных инвестиций показывает финансовые результаты для бюджетов разного уровня.

Финансовая оценка рассматривает результативность осуществленного инвестиционного проекта с точки зрения инвестора.

Конкретные методики инвестиционного анализа подбираются в зависимости от реально существующего процесса инвестирования. С помощью применения существующих методов можно осуществить детальный инвестиционный анализ. Выявленная эффективность инвестиций поможет правильно выбрать наиболее привлекательный объект для вложения денег.

Источник

Статические показатели оценки эффективности инвестиций

Библиографическая ссылка на статью:

Полтева Т.В. Роль статических показателей в оценке эффективности инвестиционных проектов // Современные научные исследования и инновации. 2016. № 12 [Электронный ресурс]. URL: https://web.snauka.ru/issues/2016/12/76089 (дата обращения: 09.06.2021).

В системе управления реальными инвестициями одним из самых ответственных и важных этапов выступает оценка эффективности инвестиционных проектов.

От правильности и объективности этой оценки зависят и сроки возврата инвестированного капитала, и способы альтернативного использования капитала, и дополнительно генерируемый денежный поток в предстоящем периоде.

Прежде всего следует отметить, что методы оценки эффективности инвестиционных проектов подразделяются на два типа: простые, или статические, методы, а также динамические методы, основанные на дисконтировании. То есть статические методы, в отличие от динамических, не учитывают стоимость денег во времени.

В данной статье рассмотрим статические методы более подробно, а именно подробно разберём отдельные статические показатели.

Первый статический показатель, который мы рассмотрим, – это срок окупаемости.

Итак, срок окупаемости – это срок со дня начала финансирования инвестиционного проекта до дня, когда разность между накопленной суммой чистой прибыли с амортизационными отчислениями и объемом инвестиционных затрат станет положительной.

Очевидно, что при прочих равных условиях выбирается инвестиционный проект с более низким сроком окупаемости.

Несмотря на то, что данный показатель не учитывает временную стоимость денег, на практике расчёт срока окупаемости применяется довольно часто. Различают два подхода к расчету данного показателя:

— Первый подход – это метод усредненных параметров. Он применяется, когда поступления по годам примерно одинаковы, и рассчитывается как отношение первоначальных вложений к среднегодовым поступлениям. То есть, например, если инвестиции в проект два миллиона рублей, проект генерирует ежегодно денежные потоки в пятьсот тысяч рублей, то проект окупится за четыре года. Конечно же, в редких случаях проекты приносят ежегодно стабильно одинаковый доход. К проектам, в которых денежные потоки из года в год отличны, применяется другой подход для расчета срока окупаемости.

— Второй подход – это общий, или кумулятивный, метод. Его суть заключается в том, что доходы и инвестиции рассчитываются нарастающим итогом на каждом временном интервале. Начиная с момента инвестирования, шаг за шагом на каждом временном интервале суммируются все инвестиции и все поступления от проекта, пока суммарные доходы не будут равны инвестициям.

Если рассматривать срок окупаемости в качестве критерия оценки инвестиционных проектов, то здесь можно выделить серьёзные недостатки. Так, срок окупаемости рассчитывается просто обычным сложением будущих денежных потоков. При этом стоимость денег во времени не учитывается, то есть будущие денежные потоки не приводятся к текущей стоимости, не дисконтируются. Ещё один недостаток – отсутствие возможности учесть уровень риска, присущего тому или иному проекту. Так же одной из проблем выступает точное определение действительного момента возврата вложенных средств, ведь, рассчитывая период возврата арифметически, мы игнорируем периодичность денежных поступлений внутри периода. Следующий недостаток – при расчёте срока окупаемости мы не принимаем во внимание денежные потоки после расчетного момента возврата; а если мы будем игнорировать денежные потоки, генерируемые проектом за пределами срока окупаемости, то можем случайно отвергнуть прибыльные долгосрочные проекты. Поэтому если мы используем в качестве оценки инвестиционного проекта только показатель срока окупаемости, то это должно касаться именно краткосрочных проектов.

Несмотря на недостатки, показатель срока окупаемости часто используется как критерий для принятия относительно простых решений. Это связано с тем, что данный метод является простым в использовании. Более того, вложения в краткосрочные активы стимулируют высокую ликвидность компании. То есть существует ряд ситуаций, когда целесообразно применение метода окупаемости. Например, для предприятия на текущий момент более важным является решение проблемы ликвидности, чем получение более высокой прибыли. Ещё одно преимущество заключается в том, что когда мы отвергаем долгосрочные проекты, то заведомо снижаем риски инвестирования ввиду неопределенности отдаленных денежных потоков.

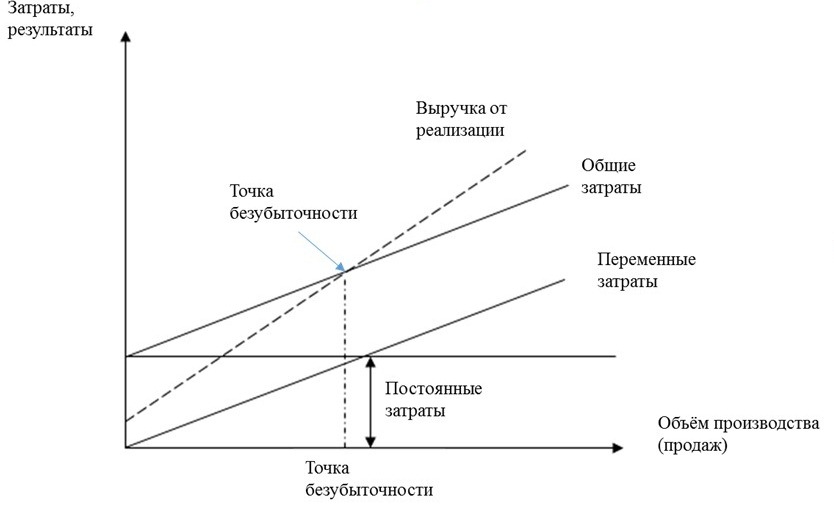

Рассмотрим следующий статический показатель – точку безубыточности. Она характеризует такой объем продукции, при реализации которого выручка покрывает совокупные затраты компании. При количестве реализованной продукции, равной точке безубыточности, выручка не позволяет организации получить прибыль, однако убытков тоже нет. Точку безубыточности также называют порогом рентабельности, критической точкой, критическим объемом, так как ниже этого объема производство становится нерентабельным.

При планировании выпуска товара важно рассчитать точку безубыточности. При этом теоретически должны выполняться определенные условия. Так, затраты должны являться линейной функцией объема производства, а объем производства, в свою очередь, предполагается равным объему продаж. Цена единицы продукции постоянна во времени, а общая стоимость реализации продукции является линейной функцией объема продаж. Постоянные затраты и переменные затраты на единицу продукции предполагаются постоянными. Ассортимент продукции также предполагается неизменным. Несомненно, эти условия сложно выполнить а реальной практике. Так, например, чем больше партия продаж одному клиенту, тем больше предоставляется скидка. В то же время метод расчёта и анализа точки безубыточности полезен для приблизительной оценки проекта в совокупности с другими простыми методами.

На рисунке 1 представлен график точки безубыточности.

Рисунок 1 – График точки безубыточности

На рисунке постоянные затраты отражены прямой, параллельной оси абсцисс, которая характеризует объем производства, или продаж, так как постоянные затраты не зависят от объема продукции. Переменные затраты отражены прямой линией, исходящей из начала координат, так как с каждой дополнительно произведенной единицей продукции переменные затраты растут на одну и ту же величину. Общие затраты – это сумма постоянных и переменных затрат.

Для того чтобы найти точку безубыточности, надо найти точку, в которой общие затраты пересекаются с выручкой. Выручка – это цена, умноженная на количество проданной продукции. Поэтому график выручки будет выглядеть прямой линией, исходящей из начала координат. При этом, так как цена за единицу продукции выше, чем переменные затраты за единицу, линия выручки будет под большим углом, нежели линия переменных затрат.

Точкой безубыточности будет выступать объем произведенной продукции в той точке, где график общих затрат пересекается с графиком выручки. Это мы можем видеть на рисунке.

Выведем формулу точки безубыточности. В точке безубыточности выручка равна общим затратам. Выручку выразим как произведение цены и объема, а общие затраты представим как сумму постоянных и переменных затрат. В свою очередь, переменные затраты выразим как произведение переменных затрат за единицу продукции на объем производства. При этом так как стоит знак равенства, следовательно объем – это и есть точка безубыточности. Из полученного уравнения можно выявить формулу точки безубыточности, которая рассчитывается как отношение постоянных затрат к разнице между ценой и затратами за единицу продукции. Следует также иметь в виду, что точку безубыточности можно выразить не только в физических, но и в денежных единицах – рублях.

Чем меньше точка безубыточности, тем проще предприятию выполнить производственную программу, тем меньше необходимо для этого средств, а значит тем большую прибыль можно получить на увеличении выпуска. Для снижения точки безубыточности необходимо снижать постоянные затраты, повышать цену и снижать себестоимость единицы. Основным инструментом является снижение постоянных затрат.

Следи преимуществ расчёта точки безубыточности можно выделить простоту расчётов, однако важнейшим недостатком выступает невозможность соблюдения необходимых условий на практике. То есть модель точки безубыточности подразумевает под собой очень много допущений.

Следующий статический показатель, позволяющий оценить эффективности инвестиционного проекта, – это коэффициент рентабельности инвестиций или инвестиционного проекта – с английского Accounting rate or return, ARR, ROI. Иначе – учетная норма прибыли, рентабельность инвестиций.

Коэффициент рентабельности инвестиций – это показатель, который отражает прибыльность объекта инвестиций без учета дисконтирования денежных потоков. Данный показатель рассчитывается как отношение среднего денежного потока по проекту за рассматриваемый период к первоначальным вложениям. Расчётным периодом может выступать любой временной отрезок: месяц, квартал, год.

Очевидно, что чем выше значение данного показателя, тем выше привлекательность инвестиционного проекта для инвестора.

Главное достоинство показателя – это простота расчета и легкость интерпретации. Более того, коэффициент рентабельности инвестиций, как правило, используется для демонстрации успешности того или иного проекта. Среди недостатков можно выделить то, что этот коэффициент никак не учитывает изменение стоимости денег во времени, а также риски инвестиционного проекта. Это может серьезно исказить реальную доходность проекта.

Таким образом, мы рассмотрели основные статические показатели оценки эффективности инвестиций. Следует отметить, что к статическим методам относится также расчёт и сравнение прибыли, затрат и так далее, то есть показатели, в основе которых не лежит концепция стоимости денег во времени.

Итак, проведённый анализ позволяет сделать вывод о том, что статические методы обычно используются тогда, когда инвестиционный проект рассчитан больше на краткосрочный период, в течение которого не ожидается значительная динамика денежных потоков. Анализ долгосрочного проекта посредством статических методов требует определенных условий. Для того чтобы результаты расчетов согласно статическим методам были корректны, важно все рассматриваемые инвестиционные проекты привести в сопоставимый, вид. То есть все прочие показатели проектов, за исключением выбранного показателя, должны быть равны. На практике это сделать практически невозможно. При этом сами статические расчеты при наличии всей необходимой исходной информации выполняются достаточно просто, не требуют использования специальных средств.

Таким образом, мы можем сделать вывод о том, что использование статических методов в процессе анализа и оценки инвестиционных проектов может носить дополнительный характер, но никак не основной. Основными показателями, которые позволят всесторонне оценить инвестиционные проекты, выступают динамические показатели, а именно чистый дисконтированный доход, индекс доходности, внутренняя норма доходности, дисконтированный период окупаемости. Данные показатели учитывают и фактор времени, и риски, и именно они выступают ключевыми характеристиками эффективности того или иного инвестиционного проекта.

Количество просмотров публикации: Please wait

Источник