Статические методы оценки эффективности инвестиций

Метод определения срока окупаемости инвестиций (PaybackPeriod – PP).

Метод заключается в определении необходимого для возмещения инвестиционных расходов периода времени, за который ожидается возврат вложенных средств за счет доходов, полученных от реализации инвестиционного проекта.

Срок окупаемости инвестиций – период времени реализации проекта до того момента, когда суммарный кумулятивный (нарастающим итогом) возврат наличных средств от проекта сравнивается с первоначальной суммой инвестиций.

Рис. 12. Жизненный цикл инвестиций

Известны два подхода к расчету срока окупаемости:

1. Когда сумма первоначальных инвестиций делится на величину годовых (среднегодовых) поступлений. Применяется в случаях, когда денежные поступления равны по годам;

2. Нахождение величины денежных поступлений (доходов) от реализации инвестиционного проекта нарастающим итогом, т.е. как кумулятивной величины.

В общем случае расчет показателя периода окупаемости инвестиций определяется по формуле:

t – временной период, в котором наступит окупаемость.

Срок окупаемости может исчисляться либо от базового момента времени, либо от начала осуществления инвестиций, либо от момента ввода в эксплуатацию основных фондов создаваемого предприятия.

Первоначальные инвестиции в проект составляют 170 ден. ед. Денежные потоки, генерируемые проектом, составляют по годам, начиная с первого: 30,30,50,70,80,60,40 ден. ед. Ставка дисконта 10% годовых. Рассчитать дисконтный срок окупаемости (DPP).

Таблица 9. Расчет срока окупаемости

| Показатель/шаг | ||||||||

| Чистый денежный поток | -170 | |||||||

| Дисконтный множитель при 10% | 1,0 | 0,909 | 0,826 | 0,751 | 0,683 | 0,621 | 0,564 | 0,513 |

| Дисконтированный чистый денежный поток | -170 | 27,2 | 24,8 | 37,5 | 47,8 | 49,7 | 33,8 | 20,5 |

| Сальдо накопленного денежного потока | -170 | -142,8 | -118 | -80,5 | -32,7 | +17 | +50,8 | +71,3 |

При оценке инвестиционных проектов показатель срока окупаемости инвестиций — РР может использоваться двояко:

1. Проект принимается, если окупаемость имеет место;

2. Проект принимается только в том случае, если срок окупаемости не превышает некоторого установленного срока.

Из нескольких альтернативных проектов принимается проект с меньшим значением срока окупаемости.

Срок окупаемости не может в полной мере признан показателем эффективности инвестиций. Определение срока окупаемости является полезным средством оценки проектов для фирм, у которых могут возникнуть проблемы с ликвидностью. Метод также хорош в ситуации, когда инвестиции сопряжены с высокой степенью риска и неопределенности (если у фирмы нет достаточной информации о денежных потоках в более поздние годы реализации проекта).

Метод оценки проектов путем расчета срока окупаемости инвестиций имеет ряд существенных недостатков:

1. Игнорируются денежные потоки после наступления срока окупаемости проекта. Этот показатель не учитывает всего периода функционирования проекта, что может привести к недооценке каких-либо инвестиций;

2. Игнорируются возможность реинвестирования доходов и временная стоимость денег, поэтому проекты с рамными сроками окупаемости, но различной временной структурой доходов признаются равноценными;

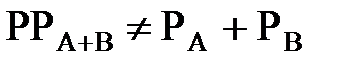

3. Срок окупаемости не обладает свойством аддитивности, т.е. РР различных проектов нельзя суммировать. Для любых независимых проектов

Дисконтный метод окупаемости. По этому методу определяется момент, когда дисконтированные денежные потоки доходов сравняются с дисконтированными денежными потоками затрат.

Метод расчета бухгалтерской рентабельности инвестиций (ReturnonInvestment – ROI).

Данный показатель сравнивает доходность проекта и вложенный капитал, причем не на основе денежных поступлений, а с учетом бухгалтерского показателя – дохода фирмы. При этом не предполагается дисконтирование показателей дохода.

Для расчета ROI среднегодовая прибыль за период жизни проекта делится на среднюю величину инвестиций и выражается в процентах. Средняя величина инвестиций определяется делением исходной суммы инвестиций пополам, если предполагается, что по истечении срока реализации анализируемого проекта все капитальные затраты будут списаны (самортизированы); если же допускается наличие остаточной или ликвидационной стоимости инвестиций, ее величина исключается:

Е – среднегодовой доход фирмы;

RV – ликвидационная стоимость инвестиционного проекта.

Расчет бухгалтерской рентабельности инвестиций ведется:

1. числитель: либо на основе дохода до процентных и налоговых платежей EBIT, либо дохода после налоговых, но до процентных платежей EBIT(1-H);

2. знаменатель: либо на основе первоначально вложенного капитала, либо на основе среднего вложенного капитала.

Показатель ROI сопоставляют со стандартными для фирмы уровнями рентабельности. Рассматриваемый проект оценивается как приемлемый, если для него ROI превышает величину рентабельности, принятую инвестором как стандарт. Из альтернативных проектов принимается проект с наибольшей нормой прибыли.

Экономический смысл показателя ROI: одобрению подлежат лишь те проекты, которые увеличивают достигнутый ранее фирмой уровень эффективности производственно-финансовой деятельности.

Несмотря на очевидные преимущества (легкость в расчетах, простота в применении, отсутствие необходимости вести иной учет кроме официального бухгалтерского), метод ROI имеет ряд существенных недостатков, обусловленных в основном тем, что он не учитывает временной составляющей денежных потоков. Метод не дает возможности судить о предпочтительности одного из проектов, имеющих одинаковую норму прибыли, но разные величины средних инвестиций, разную норму прибыли по годам. Он не помогает при выборе проектов, имеющих одинаковую среднегодовую прибыль, но генерируемую в течение различного количества лет.

П.э. данный метод расчета рентабельности общих инвестиционных затрат целесообразно использовать в случае, если прогнозируется, что в течение всего срока функционирования инвестиционного проекта валовая прибыль будет примерно одинаковой, а налоговая и кредитная политика не претерпит существенных изменений.

Источник

Статические методы оценки инвестиционных проектов на примере

Инвестиционные проекты различной сложности и рынков требуют от инвестора адекватной оценки в рамках определения того, насколько проект соответствует поставленным целям, срокам реализации, уровню риска и т.п.

В практике инвестиционного анализа существует множество способов определения эффективности вложенного капитала, начиная от простейших методов оценки рыночной конъектуры и вплоть до сложных и дорогостоящих моделей с использованием специальных программных комплексов и привлечения групп экспертов.

Однако также существует и такой подход в анализе инвестиций, когда требуется предварительная оценка вариантов вложения капитала на этапе подготовки проекта, когда необходимо произвести выбор из нескольких вариантов.

Для этого используется целая группа методов, которые состоят из двух главных направлений анализа и оценки:

- Первая группа включает модели, основанные на применении динамической составляющей работы инвестиционного капитала, т.е. зависимость его эффективности от временной стоимости денег — ставок процента или нормы дисконта. Эта методика является достаточно сложной и требует знания определенных условий, связанных с рыночными факторами, что не всегда может быть учтено при, например, проектах, финансирование которых происходит со значительными интервалами, из нескольких источников и т.п.

- Вторая группа включает в себя так называемые статистические методы оценки инвестиционных проектов, основой которых служит обработка информации фиксируемой на определенном моменте времени в прошлом.

В этой статье будет рассказано о том, что такое статистические методы оценки эффективности инвестиционных проектов, на каких принципах она построена и каким образом следует использовать эту методологию при анализе инвестиционных проектов на практике.

Статические методы оценки инвестиционного проекта — основные виды и их характеристика

В общем своем экономическом определении к статическим методам относятся методы сравнения альтернатив, основанные на расчетах за определенный период средних показателей, таких как затраты, прибыль, среднегодовая рентабельность, срок окупаемости инвестиций. Статические методы обоснования инвестиционных проектов используются в случаях, когда рассматривается только один период и предполагается, что инвестиционные расходы производятся в начале планового периода, а полезные результаты — в конце его.

Также статистическая оценка инвестиционного проекта применяется, когда долгосрочный проект может быть описан среднегодовыми показателями.

В рамках статических методов оценки наибольшее распространение получили следующие критерии сравнения:

- прибыль/затраты;

- средняя рентабельность;

- период окупаемости капитала.

Методика работы с такими инструментами анализа может происходить по следующим типовым алгоритмам:

- Если объем выручки за типичный период не меняется, т. е. не зависит от выбора объекта, то сравниваются затраты по каждому объекту, относящиеся к одному периоду.

- Альтернатива с меньшими полными затратами является более предпочтительной.

- Для альтернатив с различной производительностью рассчитываются сначала штучные затраты, если могут быть реализованы разные объемы продукции.

- Если инвестиционные альтернативы различаются как по затратам, так и по доходам, то рассчитывают среднюю за период прибыль по каждому варианту.

- Альтернатива с наибольшей средней прибылью является более предпочтительной.

- Сравнение альтернатив по критерию средней рентабельности. Инвестиционный проект принимается, если он обеспечивает приемлемый уровень рентабельности. Значение минимально допустимого уровня устанавливается исходя из рентабельно альтернативных инвестиций и прогнозов развития конъюнктуры.

- Если имеется несколько взаимоисключающих вариантов инвестирования, рентабельность которых удовлетворяет требованиям, то рекомендуется реализовывать тот проект, среднегодовая оценка рентабельности которого максимальна.

- Срок окупаемости капитала. Капиталовложение тем лучше, чем быстрее его можно вернуть за счет доходов, остающихся после вычетов текущих затрат.

Кроме абсолютных показателей оценки проекта инвестиций, также в рамках статистической методологии используются относительные показатели, или коэффициенты. Для большей наглядности эти коэффициенты и простые формулы их расчета приведены в таблице 1.

Где основными обозначениями являются: ЧП – чистая прибыль; П – проценты за кредиты; НП – ставка налога на прибыль; ОА – общие активы; ИК – инвестированный капитал; АК – акционерный капитал; СС – себестоимость продукции; ВР – выручка от реализации; ОК – оборотный капитал; ТА – текущие активы; ТП – текущие пассивы; ЛА – высоколиквидные активы; ОП – общие пассивы

Приводимый набор не является ни исчерпывающим, ни обязательным. Однако он может помочь оценить инвестиционный проект с достаточной точностью и в приемлемом для принятия решения объеме.

- Коэффициент рентабельности общих активов показывает, каким является уровень отдачи общих капиталовложений в проект за установленный период времени. Данный показатель обычно используется для оценки деятельности отдельных структурных подразделений крупной компании, например, акционерного холдинга, поскольку в данном случае менеджмент этих подразделений не имеет возможности контролировать структуру источников финансирования (осуществлять эмиссию ценных бумаг, брать кредиты и т. п.).

- Второй показатель – рентабельность инвестированного капитала – аналогичен первому. Исключение из знаменателя расчетной формулы краткосрочных обязательств призвано сгладить колебания, связанные с изменениями в текущей операционной деятельности. Показатель рентабельности акционерного капитала представляет наибольший интерес для владельцев (акционеров) проектируемого предприятия.

- Рентабельность продаж в некоторых академических источниках обозначается как норма прибыли (при ее расчете иногда используется балансовая прибыль проекта). Однако трактовать данный показатель в качестве критерия прибыльности проекта было бы неверно, так как при его расчете не учитываются капитальные вложения. Дополнением к последнему показателю является отношение полной себестоимости к величине выручки от реализации, которое может использоваться при анализе затратной политики.

Вторая группа финансовых коэффициентов – показатели использования инвестированного капитала, называемые иногда коэффициентами трансформации.

Так же, как и в случае с рентабельностью капитала, обычно рассматриваются три показателя оборачиваемости:

- для общих активов,

- для постоянного

- для акционерного капитала.

Показатели, входящие в две только что рассмотренные категории, отражают успешность предполагаемой к осуществлению производственной и маркетинговой политики. Третья группа включает в себя индикаторы устойчивости и кредитоспособности финансового состояния проекта.

Чтобы полнее уяснить, что такое статический метод оценки эффективности инвестиций на самом деле и как он работает на практике, можно рассмотреть несложный пример.

Задача — оценить проект создания совместного инфраструктурного проекта акционерной строительной компаний и государственного холдинга по проектированию и созданию портовых сооружений на новом участке линии грузопотока на границе с КНР.

Экономическая эффективность проекта рассчитывается следующим образом:

- ожидаемая суммарная цена портового комплекса, создание которого возможно на основе объединения научно — технических потенциалов государственного холдинга и инвестиционной компании (главная контрольная цифра для отслеживания фактической эффективности проекта) — 10 млрд. руб.;

- суммарные затраты на выполнение планируемых изыскательских, проектных и строительных работ -6 млрд. руб.;

- суммарная прибыль при реализации результатов проекта: П = 10 — 6 = 4 млрд. руб.

- результат проектных работ — 5 лет;

- среднегодовая дополнительная прибыль: П = 4/5 = 0, 8 млрд. руб.;

- капиталообразующие инвестиции по инфраструктурному проекту — 2, 5 млрд. руб.;

- рентабельность инвестиций — 0, 8/2, 5 = 0, 32. Подлежит сопоставлению со средней эффективностью капиталовложений в экономику, отражаемой, например, среднерыночной доходностью на фондовом рынке (около 15-20%);

- период окупаемости (срок возврата) инвестиций по реализации результатов проекта: Т = 1/0, 32 = 3, 16 года. Меньше срока рекомендуемого Министерством экономики РФ = 5, 5 года.

Заключение

В качестве заключения следует также отметить, что статическим методом оценки инвестиций является не только получение контрольных цифр и коэффициентов, указывающих на то, способен ли проект удовлетворять заданным инвестором условиям или нет. Этот метод служит также фундаментом создания информационной базы для расчета эффективности проекта с помощью других методик или даже просто для первоначального отбора наиболее подходящих вариантов.

Источник