- Статические методы расчета рентабельности инвестиций

- 1. Статические методы расчета рентабельности инвестиций.

- 2. Динамические методы расчета рентабельности инвестиций.

- Методы оценки эффективности инвестиций – как оценить свои вложения?

- 1 Методология оценки результатов инвестирования

- 2 Статические методы оценки инвестиций

- 3 Динамические методы оценки инвестиций

- 4 Вычисление NPV, PI и IRR

- 5 Методы оценки эффективности инвестиций для частного инвестора

Статические методы расчета рентабельности инвестиций

Как все другие статические методы инвестиционных расчетов, метод сравнения инвестиций по рентабельности основан на допущении одинакового годового значения прибыли на протяжении всего рассматриваемого срока. Расчеты проводятся при использовании среднегодового значения прибыли либо значения прибыли первого года, Метод расчета рентабельности подходит как для инвестиций, направленных на расширение имеющихся мощностей так и для инвестиций, связанных с рационализацией и в силу своей простоты получил на практике очень широкое распространение. [c.117]

Статические методы инвестиционных расчетов позволяют оценить отдельные инвестиционные проекты исходя из ожидаемого результата от их реализации за один период. Рассмотрим кратко сущность наиболее распространенных статических методов [15]. [c.60]

В современной инвестиционной практике показатели оценки эффективности реальных проектов, основанные на использовании дисконтных методов расчета, являются преобладающими. Они обязательно должны рассчитываться по всем средним и крупным реальным инвестиционным проектам, реализация которых носит долгосрочный характер. Показатели, основанные на использовании статических методов расчета, применяются, как правило, для оценки эффективности небольших краткосрочных реальных инвестиционных проектов. [c.233]

При статическом методе изучается статистика потерь и прибылей, имевших место при проведении операций с ценными бумагами. Экспертный метод может быть реализован путем обработки мнений. Комбинированный метод предполагает сочетание экспертной оценки вариантов инвестиционных решений и расчета показателей. [c.300]

Инвестиционные расчеты в зависимости от степени их детализации могут быть весьма затратными с точки зрения объема используемых ресурсов. Важно рассмотреть вопрос о том, какие допустимые упрощения возможны на практике, Один из хорошо зарекомендовавших себя на практике принципов звучит тая при реализации небольших проектов используются статические методы, при реализации крупных проектов — динамические методы инвестицией ных расчетов, связанные с поведением прогнозируемых денежных потоков. [c.123]

Сравнение издержек и результата. При сравнительном расчете издержек соотносятся ежегодные издержки двух или нескольких инвестиционных проектов с целью выявления проекта с минимальными издержками. В расчетах учитываются все издержки, связанные с проектом, включая калькуляционные проценты и амортизацию. Рассматривается один плановый период всего срока реализации проекта — обычно это один год. Таким образом, статические методы one- [c.60]

По признаку учета в инвестиционных расчетах фактора времени методы делятся на динамические, в которых все денежные поступления и платежи дисконтируются на момент времени принятия решения об инвестировании капитала, а также статические, которые являются частным случаем динамических и могут использоваться при условии постоянства во времени денежных потоков. [c.552]

Показатели оценки эффективности реальных инвестиционных проектов, основанные на дисконтных методах расчета предусматривают обязательное дисконтирование инвестиционных затрат и доходов по отдельным интервалам рассматриваемого периода. В то же время показатели оценки, основанные на статических (бухгалтерских) методах расчета, предусматривают использование в расчетах бухгалтерских данных об инвестиционных затратах и доходах без их дисконтирования во времени. Распределение рассмотренной системы показателей оценки эффективности реальных инвестиционных проектов по этому признаку приведено на рис. 7.4. [c.233]

Отсутствие достаточной информационной базы для оценки уровня риска. Уникальность параметров каждого реального инвестиционного проекта и условий его осуществления не позволяет сформировать на предприятии достаточный объем информации, позволяющей использовать в широком диапазоне экономико-статические, аналоговые и некоторые другие методы оценки уровня проектного риска. Поиск необходимой информации для расчета этого показателя связан с осуществлением дополнительных финансовых затрат по подготовке и оценке альтернативных реальных инвестиционных проектов. [c.246]

При этом оперируют точечными (статическими) значениями исходных данных (допустим, за год), т. е. при расчете не учитываются вся продолжительность жизни создаваемого или реконструируемого объекта и те доходы и затраты, которые будут иметь место, например, после достижения срока окупаемости единовременных затрат. Отсюда и не очень высокая надежность получаемых с помощью укрупненных методов показателей эффективности. Тем не менее в силу своей простоты и иллюстративности эти методы достаточно широко используются для оценки эффективности в условиях ограниченной информации на предварительных стадиях технико-экономического обоснования инвестиционных решений. Как интерпретировать и использовать упомянутые показатели Так как при разработке инвестиционной стратегии всегда рассматривается множество направлений и вариантов решения конкретных задач, наиболее привлекательными будут те из них, которые характеризуются наиболее высокими нормами дохода и обеспечивают превышение такого уровня дохода в сравнении с любым иным альтернативным способом инвестирования, например в сравнении с доходностью ценных бумаг или процентом по долгосрочным кредитам. [c.75]

В отличие от статических динамические методы предполагают проведение расчетов для всего срока реализации инвестиционного проекта. [c.62]

В дополнение к статическим и динамическим методам инвестиционных расчетов используются методы, позволяющие учесть факторы нестабильности. К таким методам относятся следующие (Heinholdt 1987, н 149), [c.122]

В полном объеме, своевременно и качественно большое число вариантных расчетов можно выполнить с использованием экономико-математических моделей и методов, к которым относятся межотраслевые балансы производства и распределения продукции в народном хозяйстве. Система межотраслевых моделей экспериментально опробиро-вана и применяется при научных обоснованиях и в практике планирования. В самом общем виде она включает укрупненные межотраслевые балансы и развернутые натурально-стоимостные межотраслевые модели. В свою очередь, укрупненные балансы, разрабатываемые в стоимостных показателях, подразделяют на статические и динамические оптимизационные модели. Развернутые, натурально-стоимостные модели дифференцируют на статические и полудинамические, которые рассчитывают в натурально-стоимостных измерителях. В отдельных случаях в зависимости от выбранных целей разрабатывают модификации таких моделей с развернутыми блоками агропромышленным, топливно-энергетическим, инвестиционным и т.д. Все модели тесно взаимосвязаны. Используемые при этом исходная информация и данные, получаемые в результате проводимых расчетов, как правило, взаимно дополняют друг друга. Это позволяет достаточно полно и конкретно отражать рассматриваемые экономические процессы. [c.109]

Источник

1. Статические методы расчета рентабельности инвестиций.

а) Расчет сопоставления затрат. Устанавливает затраты двух или нескольких вариантов инвестиций. Выбирается та альтернатива, которая в сравнении показывает наибольшую экономию затрат. Включенные в расчет издержки являются среднегодовыми значениями. Считается, что эти значения репрезентативны для всего срока эксплуатации инвестиционного объекта. Главной областью применения расчета сопоставления затрат являются инвестиции основных фондов.

б) Расчет сопоставления прибыли. Если в результате инвестиции изменяется также доход, следует применять расчет сопоставления прибыли. Критерием для оценки инвестиций является среднегодовая прибыль как разница между дополнительными расходами и издержками. Областью применения этого метода являются экстенсивные инвестиции. Информационность расчетов сопоставления издержек и прибыли может быть повышена через дополнительные расчеты рентабельности и амортизации.

в) Расчет рентабельности. При расчете рентабельности среднегодовая прибыль или экономия затрат приводятся в соотношение со средним замороженным капиталом. Результатом является статистическая рентабельность, начисление средних процентов. Инвестиция выгодна, когда инвестор превысил заданное начисление минимальных процентов. Выходной величиной могут быть также релативированные прибыли РОИ. Они соотносятся с соответственным средним замороженным капиталом инвестиционного объекта, который необходим для достижения прибыли. Следует предпочесть альтернативу с наибольшей рентабельностью.

г) Расчет амортизации. С помощью расчета амортизации определяется период времени для возвращения капиталовложений. Результатом расчета является время амортизации. Оно образуется как коэффициент капиталовложения и среднего «кэш-флоу». Кратчайшее время амортизации — это критерий выгодности.

2. Динамические методы расчета рентабельности инвестиций.

По сравнению со статистическими динамические методы имеют два преимущества;

— рассмотрение средних данных заменяется индивидуальным учетом платежей в отдельные годы в течение всего срока эксплуатации;

— посредством применения процентов учитывается временное различие в поступлении платежей. Определенная сумма денег, поступившая сегодня, значит больше, чем та же сумма, которая поступит только через пять лет.

а) Метод оценки стоимости капитала. При методе оценки стоимости капитала все вызванные инвестицией расходы и доходы дисконтируются посредством калькуляционной процентной ставки ко времени принятия решения.

Благодаря этому узнают наличную стоимость (стоимость капитала) инвестиции, которая является также масштабом сравнения, наилучшим вариантом с наибольшей полезной стоимостью капитала. Если стоимость капитала негативна, то инвестиция неэффективна. На нее начисляются проценты с процентной ставкой, которая меньше чем калькуляционная процентная ставка.

б) Метод аннуитета является модифицированной формой метода определения стоимости капитала. Стоимость капитала инвестиций здесь с учетом начисления процентов равномерно распределяется по всем периодам. Полученные таким образом стоимости (аннуитеты) показывают, какая годовая нагрузка или годовая прибыль возникают в результате инвестиций.

в) Метод внутренней процентной ставки — представление (обращение) метода определения стоимости капитала. Здесь не задается процент, которым облагается капиталовложение, а определяется сама дисконтируемая процентная ставка не меньше, чем калькуляционная процентная ставка.

г) Динамичный расчет амортизации. В противоположность статистическому расчету амортизации он учитывает процент.

Простейшая форма финансового моделирования — это использование таблиц для представления определенного комплекса соотношений, проведения анализа или манипуляций с ними. Полноценная финансовая модель, которая обычно разрабатывается внутри компании, отражает множество таких факторов, как процедура ведения бухучета в компании; график начисления износа, расчет налогов, график обслуживания долга, кредитные договоры и ограничения, политика управления товарно-материальными запасами. Во многих случаях данные, предположения и формы можно приспособить к конкретной специфике так, что финансовый аналитик может заметить особенности данной компании. С помощью такой модели исследователь может рассчитать, какими будут результаты деятельности в случае, если сбудутся ожидания компании. Простота использования компьютерных моделей позволяет аналитику исследовать несколько комплексов предположений и оценить возможные их исходы.

Основная разница между методами прогнозирования, рассмотренными в этой главе, и использованием электронных таблиц и компьютерных моделей заключена в степени автоматизации процесса. Денежный бюджет, составленный вручную, по сути своей является моделью характеристики денежных потоков компании. При подготовке такого бюджета аналитик должен учитывать политику компании по отношению к различным методам бухучета, составлению налоговой декларации и прочим деталям правил ведения производственной деятельности.

На рис. 6 в схематической форме представлен общий обзор основных соотношений в полноценной модели.

Программные продукты (компьютерные программы) по финансовому моделированию, представленные на мировом рынке, постоянно совершенствуются.

Рис. 6. Финансовое моделирование: схема взаимосвязи между исходной и конечной информацией

Источник

Методы оценки эффективности инвестиций – как оценить свои вложения?

Инвестиционная деятельность – это огромная часть финансового функционала любого хозяйства, будь то обычное домохозяйство или огромная корпорация. Для того чтобы понять, насколько рентабельны вложения, нужно знать современные методы оценки эффективности инвестиций и уметь ими пользоваться.

1 Методология оценки результатов инвестирования

Разнообразные методы оценки результативности капиталовложений появились из-за наличия большого количества факторов, влияющих на конечное суждение. Чем большее количество факторов вовлечено в процесс реализации инвестиционного проекта, тем большая неопределенность возникает в расчетах, и тем большее количество переменных появляется в формулах. Методики оценки принято разделять на два типа: статические и динамические.

В большинстве случаев применяются динамические методы, которые позволяют учесть большее количество переменных. Для краткосрочных единоразовых вложений в абсолютном большинстве случаев подходят статические методы, которые позволяют инвестору понять, эффективным ли было размещение капитала или нет. Частному инвестору, обладающему небольшим капиталом, этого достаточно.

Частные инвесторы также размещают деньги, коллективно или индивидуально, в депозитах, на ПАММ-счетах и в ПИФах, вкладывают деньги в валюту, золото и недвижимость. Очень часто для того, чтобы увидеть насколько были убыточными и прибыльными такие капиталовложения, достаточно использовать статические методы.

Крупные компании, фонды и держатели крупных капиталов инвестируют в более сложные по своей сути инвестиционные проекты, которые зависят от экономической ситуации на рынке. Часто в расчете потенциальной прибыли участвуют сотни переменных: налоговая нагрузка, амортизационные отчисления, сезонные изменения цен на рынках, человеческий фактор и многие другие.

Огромный набор переменных влияет на результаты расчета эффективности вложений. При использовании статических методов добиться точной картины происходящего с финансами инвестора практически невозможно. К причинам возникновения широкого разнообразия методик оценки инвестиций можно отнести:

- периодичность расходов;

- длительность процесса реализации инвестиций;

- неопределенность из-за риска возникновения непредвиденных факторов, влияющих на результат расчетов.

Некоторое время назад было принято использовать аннуитеты (года) в качестве стандартных расчетных периодов. Сегодня интернет-инвестирование и общее ускорение финансового оборота привело к необходимости сокращения периодов дисконтирования, которые в некоторых случаях могут составлять недели. Впрочем, это зависит от методики расчета.

Если взглянуть на наши отчеты о прибыли, то можно заметить еженедельное обновление данных. Статистические показатели можно использовать для оценки будущих инвестиций, приняв за расчетный период одну неделю и добавив в качестве еще одного фактора ежемесячные отчисления управляющему при необходимости. Мы поговорим об этом подробнее. Сейчас остановимся на разных методах оценки инвестиций и их эффективности.

2 Статические методы оценки инвестиций

В нынешней экономической системе частные инвестиции играют огромную роль. Для расчета прибыльности своих вложений гражданам также нужно применять определенные методы оценки результативности размещения капитала. Статические методы не учитывают множество факторов и переменных, именно поэтому их и принято называть статическими (толкование – связанный, неподвижный).

Среди наиболее распространенных методик необходимо выделить две:

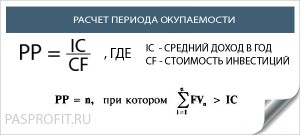

- Вычисление недисконтированного периода окупаемости;

- Вычисление рентабельности инвестиций или ROR (англ. Rate of Return).

Для оценки экономической целесообразности размещения средств нужно представлять себе период окупаемости проекта. Для расчета данного показателя можно использовать относительно простую формулу, в которой участвует всего несколько переменных. Необходимо понимать, что в данном случае используются недисконтированные суммы, которые могут искажать реальную суть экономической картины вокруг инвестиционного инструмента.

Пример 1. Изначально вложенная сумма инвестиций – $1000. Доходы: 1 месяц – $200, 2 месяц – $300, 3 месяц – $600, 4 месяц – $200. Сумма недисконтированных доходов, превосходящая изначальные инвестиции – $1100 за 3 месяца. Вычисляем сумму доходов, необходимую для достижения окупаемости в третьем месяце (из-за наличия излишка) – $500. Если представить себе, что каждый день вы получали примерно одинаковую прибыль в 3 месяце, то из пропорции станет видно, что для достижения окупаемости нужно: 500/(600/30)=25. Период окупаемости для нашего примера: 2 месяца и 25 дней.

В нашем случае мы оперируем только статическими данными и недисконтированными суммами. При расчете не учитывается изменение стоимости самих денег (инфляция), налоговая нагрузка, амортизационные отчисления и другие важные факторы дисконтирования. Впрочем, для оценки эффективности вложений в ПАММ-счет, к примеру, данный вариант расчета PP (англ. Payback Period) подходит самым наилучшим образом.

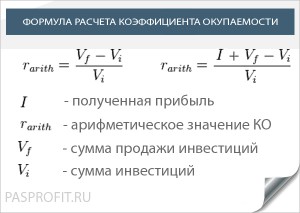

Вторым статическим методом является расчет рентабельности инвестиций. Есть два способа расчета этого показателя экономической эффективности вложений:

- Метод вычисления бухгалтерской рентабельности (Simple Rate of Return);

- Метод вычисления учетной доходности проекта (Accounting Rate of Return).

По данному методу вычисляется и показатель ROI или коэффициент рентабельности инвестиций. Формула SSR выглядят следующим образом.

Пример 2. Вычислим SSR (ROIx100%) для ПАММ-счета «N». Сумма первоначальных инвестиций – 1000$. Выведенные из системы средства в конце расчетного периода – 1250$. SSR=((1250-1000)/1000)*100=25%. ROI=0,25.

В нашем случае опять не учитываются внешние факторы, влияющие на стоимость денег, а потому метод малоэффективен для оценки долгосрочных вложений, но прекрасно подходит для мгновенной оценки инвестиционного инструмента, который находится в распоряжении инвестора. В более длительных по своей структуре проектах для расчета ROR используется более сложный механизм.

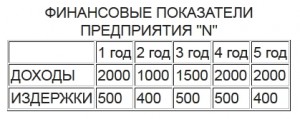

Пример 3. Вычислим ARR для предприятия «N». Показатели для данного предприятия указаны ниже в таблице. В предприятие «N» изначально вложено 10 000$, оно работает в течение 5 лет и закрывается при остаточной стоимости активов 8 000$. Среднегодовая прибыль – 900$. Среднегодовые издержки – 460$. Разница между остаточной стоимостью и первоначальными вложениями – 2000$. ARR=((900-460)/2000)*100=22%. ROI=0.22.

Плюсами статических методов можно считать достоверность информации и относительно простую математическую модель.

Среди минусов методик необходимо выделить:

- Неточность данных для расчета;

- Игнорирование дисконтируемости сумм;

- Используются только статистические данные;

- Сложность проведения сравнительного анализа разных проектов с использованием результатов статической оценки эффективности инвестиций.

3 Динамические методы оценки инвестиций

Характерными минусами статических методов является полное игнорирование изменений условий реализации проекта на протяжении всего срока инвестирования. Для расчета не используются ставки дисконтирования, к которым относятся всевозможные модификаторы, включая не только амортизационные отчисления, инфляцию и поправки, но и другие факторы, которые финансист может включать или не включать в формулы расчета финансовых показателей.

Динамические методы отличаются большей сложностью и необходимостью учитывать различные аспекты и временные периоды реализации проекта. Для частных инвесторов, работающих с доверительным управлением, драгоценными вкладами и валютой, такие методы покажутся чрезмерно перегруженными дополнительными переменными. Данные методы используются при оценке инвестиционных проектов, обладающих большой длительностью (несколько лет) и требующих дополнительных инвестиционных вложений по ходу реализации.

К методам относят:

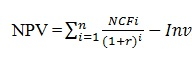

- Вычисление NPV (англ. Net Present Value) или чистой приведенной стоимости инвестиций;

- Вычисление PI (англ. Profitability Index) или индекса рентабельности;

- Вычисление IRR (англ. Internal Rate of Return) или внутренней нормы доходности;

- Вычисление MIRR (англ. Modified Internal Rate of Return) или модифицированной внутренней нормы доходности.

Последний метод является более комплексным способом расчета IRR с учетом ставки дисконтирования по отношению к будущим затратам предприятия, тогда как сам IRR использует текущую ставку дисконтирования. Мы не будем останавливаться на MIRR и подробно разберем на примере IRR.

Важной составляющей вычисления данных значений является поиск ставок дисконтирования, которые позволяют привести доходы и расходы к значениям, приближенным к реальным для выбранного периода времени. При выборе ставки дисконтирования финансист должен учитывать влияние различных факторов:

- Изменяющейся стоимости денег (инфляции);

- Стоимости всех источников средств для инвестиций и их компенсаций;

- Возможные показатели рисков инвестиций.

Существует два основных метода расчета ставки дисконтирования – CAPM (англ. Capital Asset Pricing Model) и WACC (англ. Weighted Average Cost of Capital). Первый является кумулятивной методикой. Проще говоря, ставки рисков, инфляции и другие ставки просто суммируются. Полученное значение используется для оценки экономической эффективности путем определения NPV. WACC – это пропорциональное значение между CAPM каждого источника инвестиций.

Мы будем использовать CAPM в размере 25 % для простоты вычислений в будущих примерах. Это ставка, которая сформирована из показателей инфляции в 10 %, поправки на неликвидность (5 %), безрисковой ставки (5 %) и упрощенной ставки риска (5 %).

4 Вычисление NPV, PI и IRR

Для определения чистой приведенной стоимости проекта нужно воспользоваться следующей формулой.

Данная формула позволяет инвестору решить, стоит ли вкладывать в проект деньги или нет. Сам показатель при этом является фактическим, а не относительным, это не коэффициент или процентная вероятность, это четкая сумма денег, которую предположительно получит инвестор с учетом всех рисков. В нашем примере мы постараемся учесть не только ставку дисконтирования, но и изменяющуюся налоговую систему. Представим, что каждый год налоговая ставка для подоходного налога возрастает на 1 % и изначально составляет 10 %. Новая ставка будет вычисляться по формуле r=1,1+0,01 для каждого годового NCFi.

Пример 4. В инвестиционный инструмент «N» вложено 10 000$. Прибыль от проекта составила: 1 год – 2000$, 2 год – 4100$, 3 год – 5500$, 4 год – 2500$, 5 год – 3200$. Каков размер NPV через 5 лет с учетом изменения налоговой ставки и изменения стоимости предприятия под действием инфляции (6209$)? NPV=(сумма дисконтированных доходов)-(сумма изначальных инвестиций)=14378-10000=4378. Проект прибыльный и достоин вложения средств.

Чтобы несколько упростить ход вычислений, мы составили таблицу дисконтированных сумм за каждый год. Формула получилась бы очень длинной и непонятной для обычного читателя.

Вычисление PI производится по формуле:

В данном случае вычисляется относительное значение эффективности вложенных средств. Мы описывали смысл вычисления индекса рентабельности в статье о вычислении экономической эффективности инвестиций. В этой статье мы разберем простой пример на основе предыдущих вычислений. Как видно из формулы, PI является отношением дисконтированных прибылей проекта к его изначальной стоимости, и вычислить его после определения NPV не составляет никакой сложности.

Пример 5. Инвестиционный инструмент «N» с изначальной стоимостью в 10 000$ за 5 лет принес дисконтированную прибыль в размере 8169$. Каков индекс рентабельности без учета продажи инвестиционного инструмента? PI=8169/10000=0.82.

Из примера видно, что инвестиционный проект стоит отклонить. Если бы в конце периода ожидалась продажа предприятия по рыночной цене с учетом инфляции, то расчеты несколько изменились бы: PI=(8169+6209)/10000=1.48. Индекс больше единицы, что значит, инвестиции оказались бы прибыльными, пожелай инвестор извлечь капитал полностью в конце анализируемого периода.

Значение IRR можно определить по формуле:

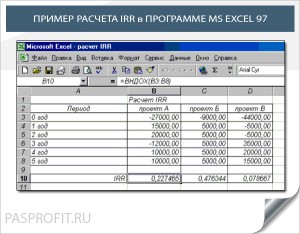

Данное значение на примере рассчитать уже труднее. Необходимо знать средние нормы доходности, вычислить среднее значение между ними. В программе MS Excel есть специальная функция ВНДОХ (не путать с ЧИСТВНДОХ и ВСД), с использованием которой можно рассчитать IRR для инвестиционного проекта. Оператор ВНДОХ был добавлен еще в первой версии MS Excel и с тех пор ни разу не изменялся.

Данный показатель также позволяет финансисту оценить потенциальную рентабельность инвестиционного инструмента и его экономической целесообразности с учетом изменения ситуации на рынке.

5 Методы оценки эффективности инвестиций для частного инвестора

Частным держателям капитала в большинстве случаев можно пренебречь факторами, которые учитывают финансисты при оценке экономической целесообразности проекта. Для расчета рентабельности частному инвестору, работающему преимущественно с ПАММ-счетами, ПИФами, банковскими депозитами, валютой и драгоценными металлами, достаточно использовать статические методы оценки.

Связано это с тем, что расчетный период обычно составляет менее года, а потому многие составляющие ставок дисконтирования можно игнорировать или не использовать ставку вовсе. Возьмем в качестве примера инвестиции в ПАММ-счет. Расчетные периоды могут составлять месяцы, недели и даже дни, а потому необходимо четко представлять себе эффект от вложений на коротких отрезках времени.

Многие переменные вообще не применимы к расчету прибыльности инвестиций, вложенных в ПАММ-компании и ПИФ.

Показатели риска здесь тоже волатильные, они имеют широкую амплитуду и зависят от различных факторов. Именно поэтому опытные инвесторы стараются максимально диверсифицировать свои вложения, работать с разными трейдерами и регулярно оценивать свои вложения, основываясь на фактической информации. Подобный анализ позволяет инвестору объективно оценивать собственную деятельность и более осторожно выбирать объекты для инвестирования.

Источник